| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

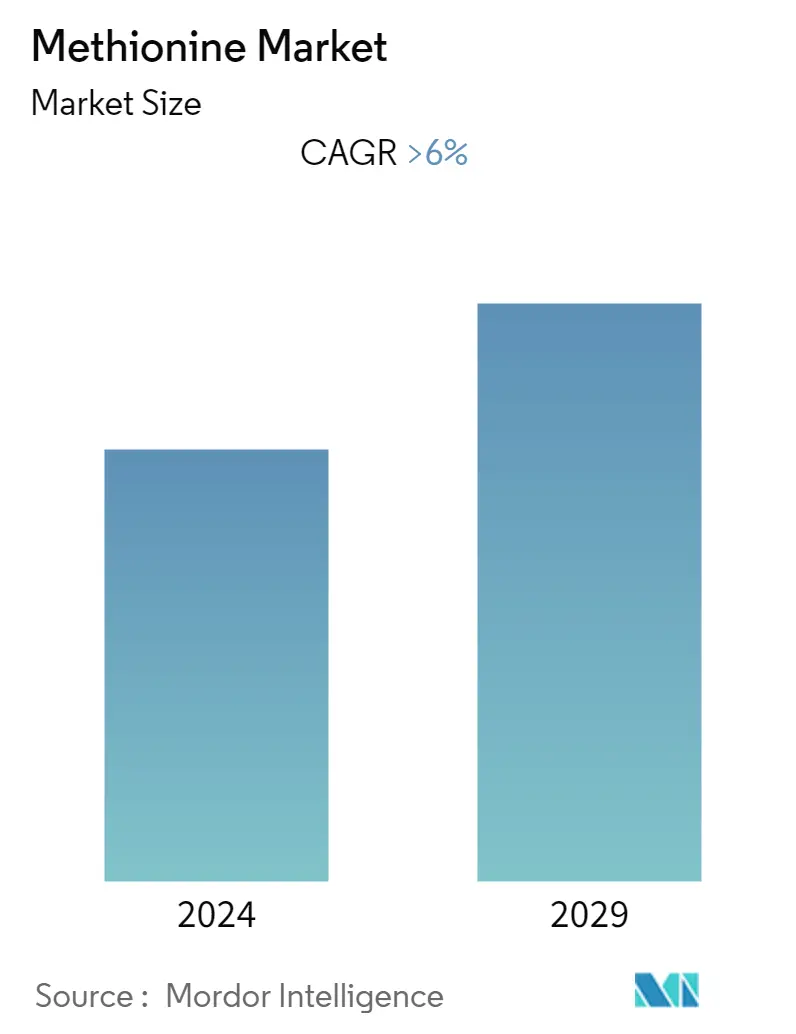

| CAGR | 6.00 % |

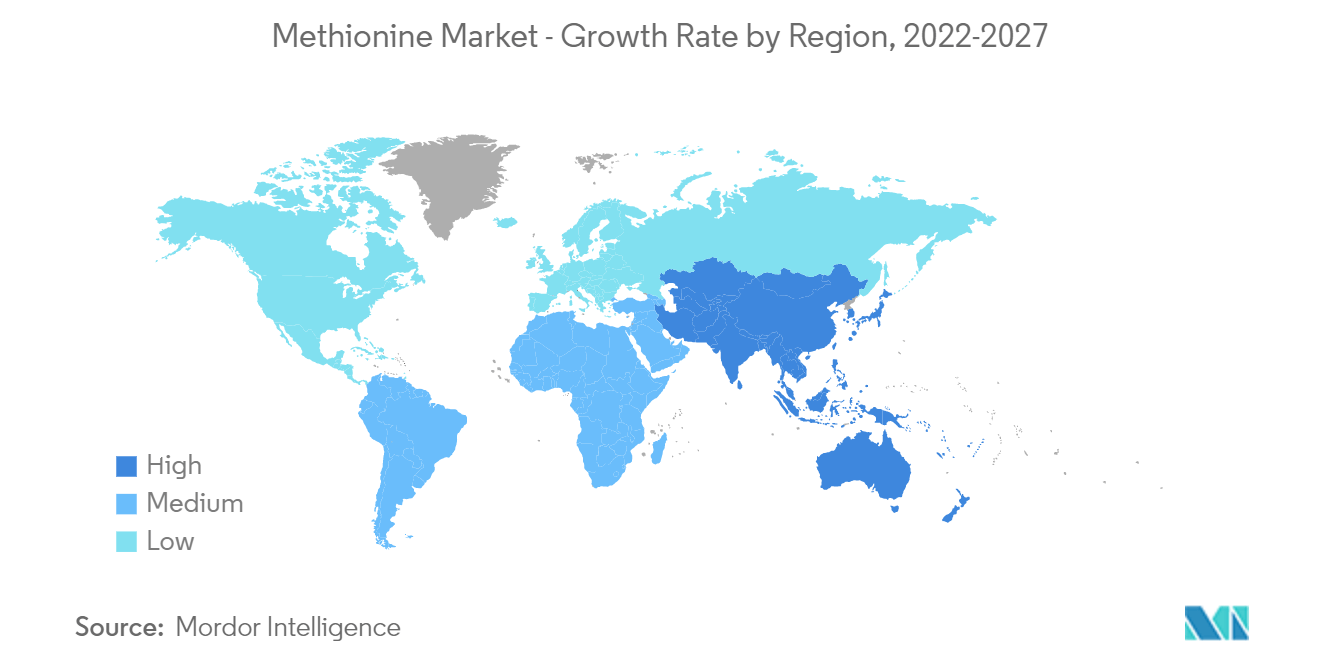

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

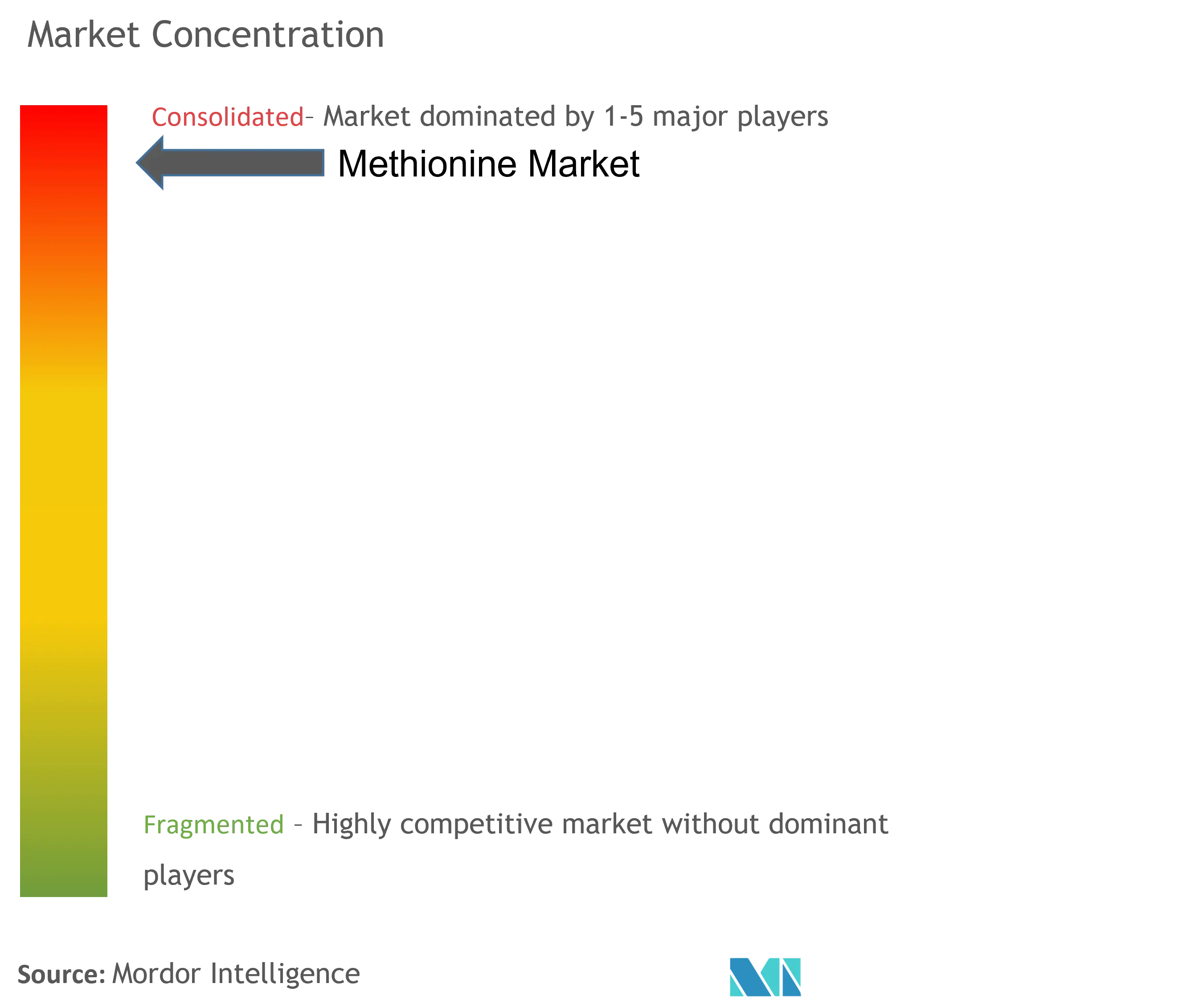

| Tập Trung Thị Trường | Cao |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường Methionine

Thị trường methionine toàn cầu ước tính đạt hơn 1.500 kiloton vào cuối năm nay và dự kiến sẽ đạt tốc độ CAGR trên 6% trong giai đoạn dự báo.

Thị trường bị ảnh hưởng tiêu cực bởi Covid-19 vào năm 2020 và cho đến giữa năm 2021. Các hạn chế vận chuyển được thực hiện trên toàn thế giới để ứng phó với đại dịch đã làm gián đoạn chuỗi cung ứng các nguyên liệu thô chính cần thiết cho sản xuất methionine như lưu huỳnh, metanol, amoniac, propylene, v.v. Điều này làm chậm quá trình sản xuất methionine ở một số quốc gia. Việc đóng cửa cũng làm chậm hoạt động của một số ngành công nghiệp dành cho người dùng cuối trên thị trường được nghiên cứu, dẫn đến nhu cầu về methionine giảm so với giai đoạn trước COVID-19. Tuy nhiên, thị trường bắt đầu phục hồi vào đầu năm 2021 nhờ hoạt động thức ăn chăn nuôi và dược phẩm tăng lên.

- Trong trung hạn, nhu cầu mới nổi từ ngành nuôi trồng thủy sản và nhu cầu ngày càng tăng từ ngành chăn nuôi gia cầm đang thúc đẩy sự tăng trưởng của thị trường. Nhu cầu về thực phẩm chế biến sẵn và thực phẩm ăn liền, đặc biệt là thực phẩm đông lạnh, đang tăng lên trên toàn cầu khi người tiêu dùng ngày càng hạn chế về thời gian và chấp nhận sự tiện lợi của tủ đông và nấu bằng lò vi sóng. Những nhu cầu như vậy đang thúc đẩy sự phát triển của ngành chăn nuôi gia cầm, từ đó thúc đẩy tăng trưởng thị trường.

- Tuy nhiên, quy trình sản xuất methionine phức tạp là yếu tố chính được dự đoán sẽ hạn chế sự phát triển của ngành mục tiêu trong giai đoạn dự báo.

- Tuy nhiên, động lực thị trường đang dần thay đổi hướng tới các phương tiện chiết xuất methionine thân thiện với môi trường có thể sẽ sớm tạo ra cơ hội tăng trưởng sinh lợi cho thị trường toàn cầu.

Xu hướng thị trường Methionine

Nhu cầu ngày càng tăng từ phân khúc thức ăn chăn nuôi

- Phân khúc thức ăn chăn nuôi thống trị thị trường methionine. Đối với ngành chăn nuôi gia súc, gia cầm, lợn và nuôi trồng thủy sản, methionine được sử dụng làm chất phụ gia trong thức ăn. Methionine rất cần thiết cho mọi loài động vật và được sử dụng như một thành phần giúp động vật đáp ứng các yêu cầu cần thiết về sức khỏe. Động vật không thể sản xuất methionine trong cơ thể nên nó được cung cấp cho chúng qua thức ăn như một chất phụ gia dinh dưỡng.

- Methionine giúp nâng cao hiệu quả sử dụng protein ở động vật. Nó cũng hỗ trợ quá trình trao đổi chất, tăng trưởng nhanh và tăng trưởng cơ bắp. Những sản phẩm này cũng giúp sản xuất bền vững và cải thiện môi trường.

- Tỷ lệ mắc bệnh gia tăng ở động vật đã dẫn đến việc sử dụng methionine trong thức ăn chăn nuôi ngày càng tăng ở các thị trường khu vực khác nhau. Châu Á-Thái Bình Dương và Bắc Mỹ có nhu cầu cao hơn về việc duy trì tỷ lệ trao đổi chất đầy đủ ở vật nuôi. Nhận thức của người tiêu dùng cũng tăng lên trong phân khúc này, điều này làm tăng nhu cầu về thức ăn chăn nuôi.

- Tổ chức Lương thực và Nông nghiệp (FAO) ước tính rằng thế giới sẽ phải sản xuất thêm 60% thực phẩm vào năm 2050 và người ta tin rằng sản lượng protein động vật sẽ còn tăng nhiều hơn nữa - các loại thịt (gia cầm/lợn/thịt bò) cũng sẽ tăng gấp đôi. sản lượng sữa và cá sẽ tăng gần gấp ba vào năm 2050.

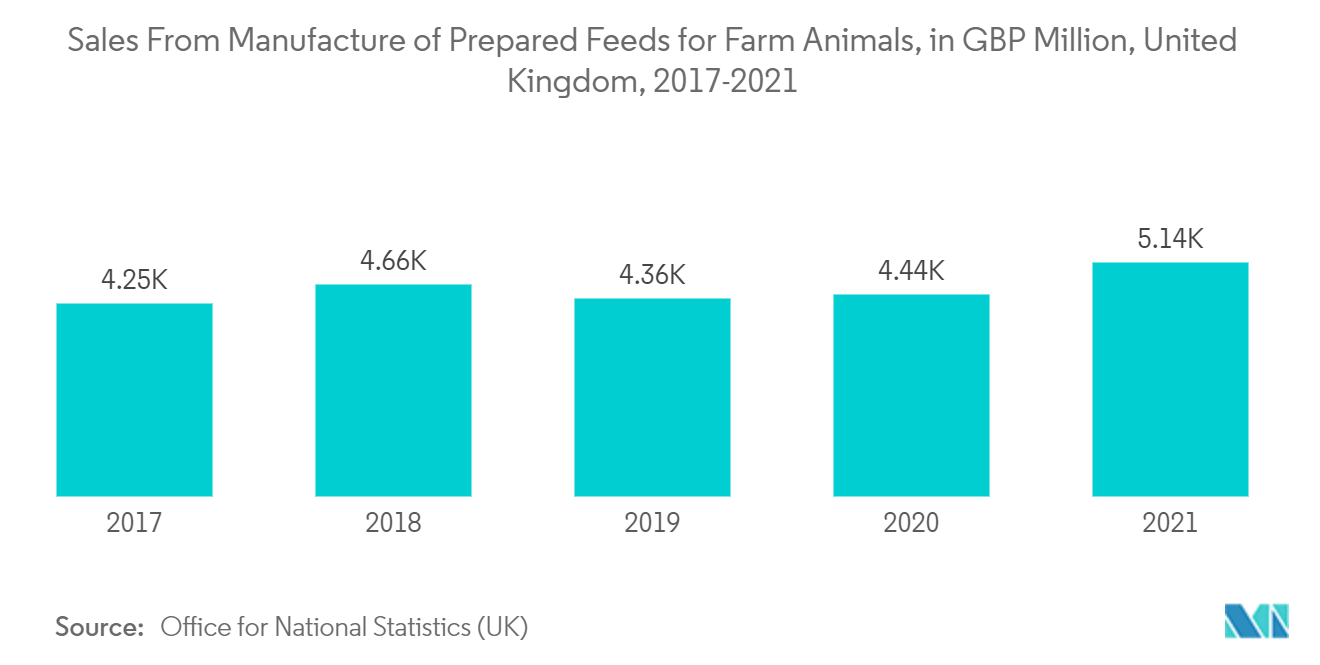

- Theo Văn phòng Thống kê Quốc gia, tổng giá trị doanh thu từ việc sản xuất thức ăn chế biến sẵn cho vật nuôi trong trang trại ở Vương quốc Anh trị giá 5.141 triệu bảng Anh (6308,78 triệu USD) vào năm 2021.

- Bộ Nông nghiệp Mỹ cho biết giá trị sản xuất gà thịt đạt 21,21 tỷ USD và dự kiến sẽ tăng lên 31,52 tỷ USD vào năm 2021.

Trung Quốc thống trị thị trường châu Á - Thái Bình Dương

- Nhu cầu methionine của Trung Quốc đang tăng nhanh hơn mức trung bình toàn cầu do nhu cầu về các sản phẩm thịt từ tầng lớp trung lưu giàu có của Trung Quốc ngày càng tăng. Sự tăng trưởng vượt bậc có thể được giải thích là do nhu cầu ngày càng tăng về thức ăn chăn nuôi được sử dụng trong ngành chăn nuôi và trồng trọt. Kể từ khi dân số tăng gần gấp đôi lên 1,4 tỷ người, nhu cầu về thịt và thức ăn chăn nuôi của nước này đã bùng nổ.

- Gần đây, sự phát triển của ngành nuôi trồng thủy sản Trung Quốc đã tăng tốc đáng kể. Công suất trứng lợn và vật nuôi cũng đứng đầu thế giới. Theo Bộ Nông nghiệp Trung Quốc, tổng sản lượng cá nuôi và các động vật thủy sản khác từ nuôi trồng thủy sản biển và ven biển của Trung Quốc sẽ lên tới khoảng 19,4 triệu tấn vào năm 2021. Trung Quốc cho đến nay là nước sản xuất nhuyễn thể từ nuôi trồng thủy sản lớn nhất thế giới.

- Hơn nữa, Trung Quốc là thị trường dược phẩm lớn thứ hai trên toàn cầu. Theo Hiệp hội Doanh nghiệp Dược phẩm Trung Quốc, doanh thu dược phẩm của nước này đạt giá trị 3.304,93 tỷ CNY (473,47 tỷ USD) vào năm 2021. Quốc gia này có ngành công nghiệp dược phẩm nội địa rộng lớn và đa dạng, bao gồm khoảng 5.000 nhà sản xuất, trong đó có nhiều nhà sản xuất nhỏ hoặc nhỏ. các công ty cỡ trung bình.

- Một người dùng cuối khác của ngành thực phẩm và đồ uống ở Trung Quốc cũng đang phát triển với tốc độ nhanh chóng. Trung Quốc chiếm gần 1/4 tổng dân số toàn cầu và là quốc gia có một trong những thị trường tiêu dùng phát triển nhanh nhất trên thế giới. Theo Cục Thống kê Quốc gia Trung Quốc, lợi nhuận của nước này từ ngành thực phẩm trị giá 618,71 tỷ CNY (88,64 tỷ USD) vào năm 2021.

Tổng quan về ngành Methionine

Thị trường methionine toàn cầu có tính chất rất hợp nhất. Những công ty chủ chốt trên thị trường methionine bao gồm Adisseo, Evonik Industries AG, NOVUS INTERNATIONAL, Sumitomo Chemical Co. Ltd., và Chongqing Unisplendour Chemical Co. Ltd., cùng nhiều công ty khác.

Dẫn đầu thị trường Methionine

-

Adisseo

-

Evonik Industries AG

-

Sumitomo Chemical Co. Ltd

-

NOVUS INTERNATIONAL

-

Chongqing Unisplendour Chemical Co., Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Methionine

- Tháng 9 năm 2022 Adisseo bắt đầu sản xuất methionine lỏng thông qua nhà máy mới có công suất 180.000 tấn ở Nam Kinh, Trung Quốc. Công ty đã tăng gấp đôi công suất methionine lên 350.000 tấn thông qua nhà máy mới đang hoạt động, củng cố vị trí dẫn đầu trên thế giới.

- Tháng 3 năm 2022 Evonik công bố dự án mở rộng tại cơ sở sản xuất khu vực di động ở Theodore, Alabama để củng cố ngành kinh doanh dinh dưỡng động vật sản xuất methyl mercaptan để sản xuất sản phẩm MetAmino (DL-methionine). Công ty đã đầu tư 176,5 triệu USD vào dự án mở rộng.

Phân khúc ngành Methionine

Methionine là một axit amin thiết yếu, có tầm quan trọng lớn đối với cơ thể con người và động vật. Nó giúp hình thành nhiều chất có chứa protein, cùng với các axit amin chứa lưu huỳnh. Thị trường methionine được phân chia theo loại, ngành người dùng cuối và địa lý. Theo loại, thị trường được chia thành chất lỏng và bột. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành thực phẩm và đồ uống, dược phẩm, thức ăn chăn nuôi và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đưa ra quy mô thị trường và dự báo cho 15 quốc gia trên khắp các khu vực chính. Đối với tất cả các phân khúc trên, quy mô thị trường và dự báo đã được thực hiện trên cơ sở khối lượng (tính bằng kilo tấn).

| Kiểu | Chất lỏng | |

| bột | ||

| Công nghiệp người dùng cuối | Đồ ăn và đồ uống | |

| Dược phẩm | ||

| Thức ăn chăn nuôi | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Địa lý | Châu Âu | nước Đức |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Địa lý | Nam Mỹ | Brazil |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Địa lý | Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường Methionine

Quy mô thị trường Methionine hiện tại là bao nhiêu?

Thị trường Methionine dự kiến sẽ đạt tốc độ CAGR lớn hơn 6% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường Methionine?

Adisseo, Evonik Industries AG, Sumitomo Chemical Co. Ltd, NOVUS INTERNATIONAL, Chongqing Unisplendour Chemical Co., Ltd. là những công ty lớn hoạt động trên thị trường Methionine.

Khu vực nào phát triển nhanh nhất trong Thị trường Methionine?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường Methionine?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Methionine.

Thị trường Methionine này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Methionine trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Methionine trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Báo cáo ngành Methionine

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Methionine năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Methionine bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.