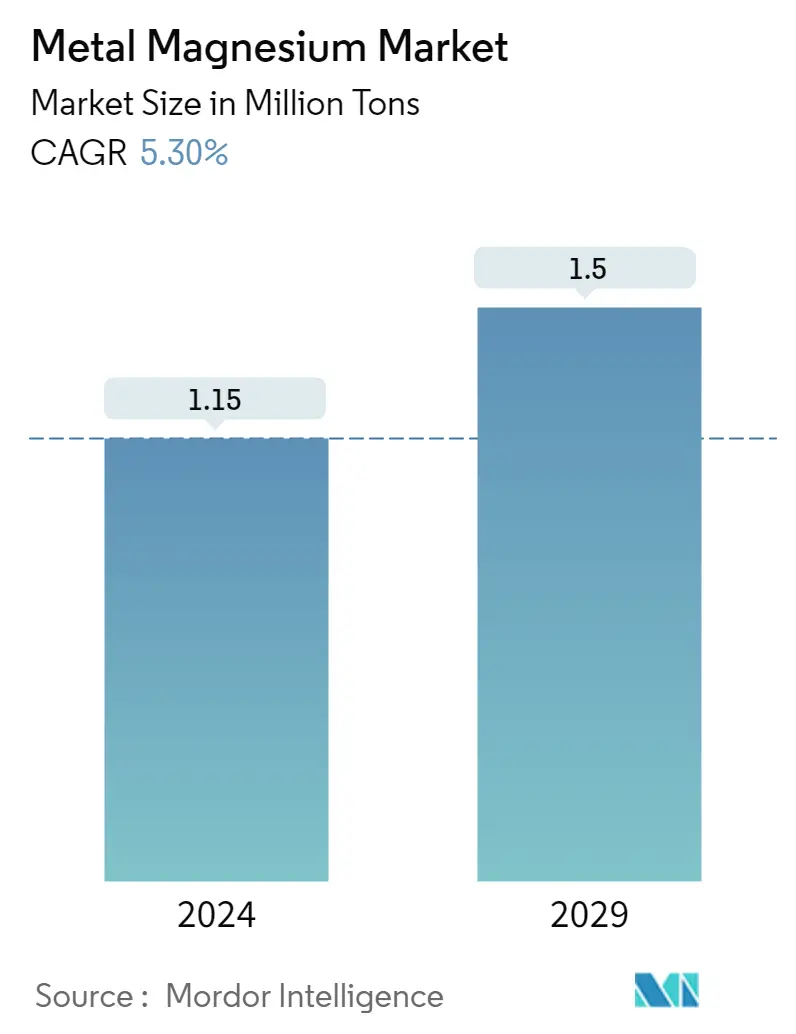

Quy mô thị trường magiê kim loại

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Thể Tích Thị Trường (2024) | 1.15 triệu tấn |

| Thể Tích Thị Trường (2029) | 1.50 triệu tấn |

| CAGR(2024 - 2029) | 5.30 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

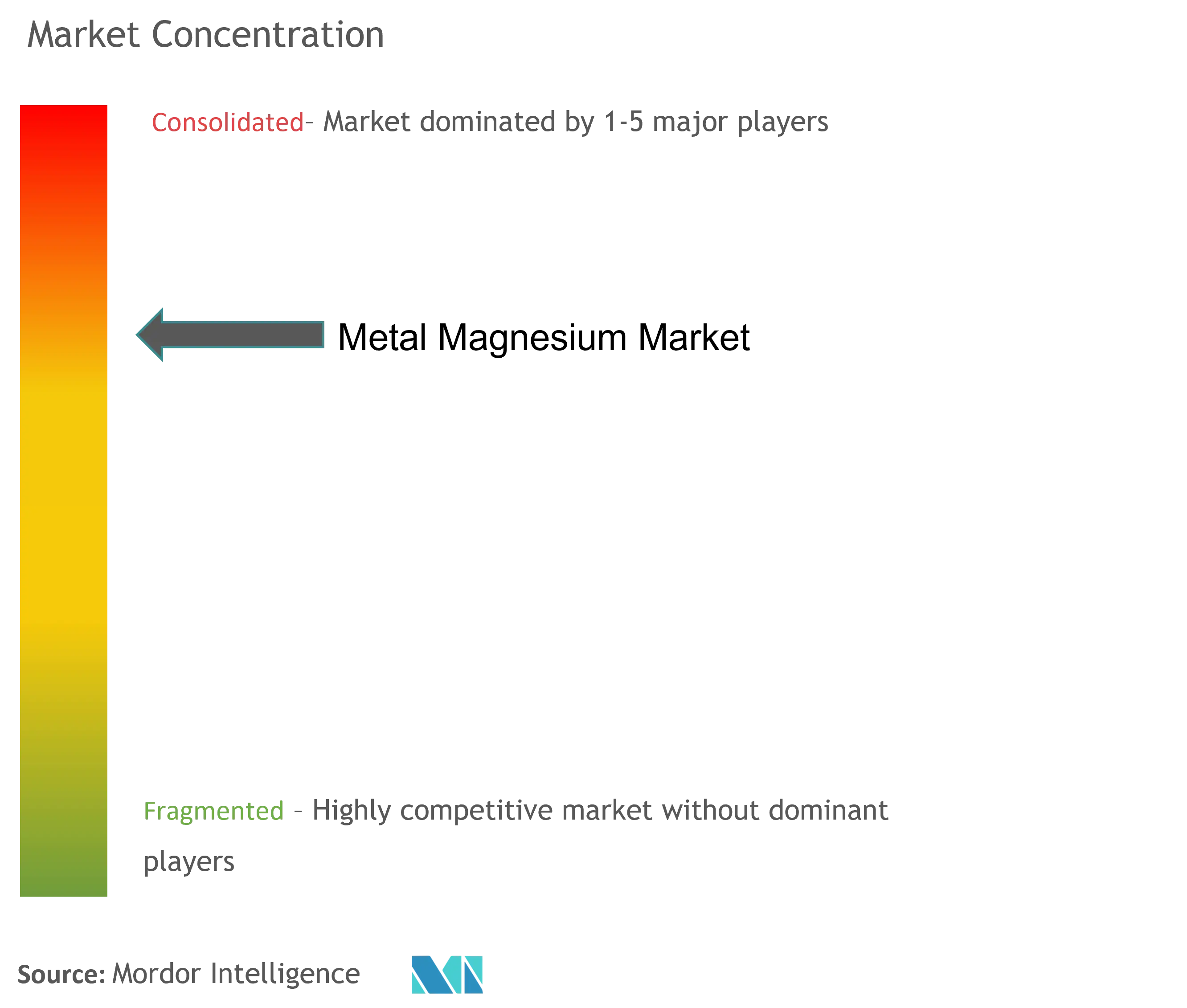

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường magiê kim loại

Quy mô Thị trường Magiê Kim loại ước tính là 1,15 triệu tấn vào năm 2024 và dự kiến sẽ đạt 1,5 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 5,30% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động tiêu cực đến thị trường vào năm 2020. Tuy nhiên, nhu cầu đã tăng lên vào năm 2021 do sự gia tăng tiêu dùng từ các lĩnh vực người dùng cuối đang phát triển khác nhau, chẳng hạn như ô tô và điện tử. Hơn nữa, trong thiết bị điện tử, magiê được sử dụng trong các hệ thống tản nhiệt, vỏ tivi và máy tính, v.v. Điều này dẫn đến sự tăng trưởng ổn định của thị trường trong thời kỳ hậu đại dịch và dự kiến sẽ tiếp tục với tốc độ tương tự trong giai đoạn dự báo.

- Trong ngắn hạn, nhu cầu hợp kim với các kim loại khác ngày càng tăng và nhu cầu ngày càng tăng về vật liệu nhẹ trong ngành hàng không vũ trụ và ô tô là một số yếu tố thúc đẩy nhu cầu thị trường.

- Mặt khác, sự biến động về giá kim loại được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Trong những năm tới, thị trường có thể sẽ có nhiều cơ hội hơn khi ngày càng có nhiều người mua xe điện.

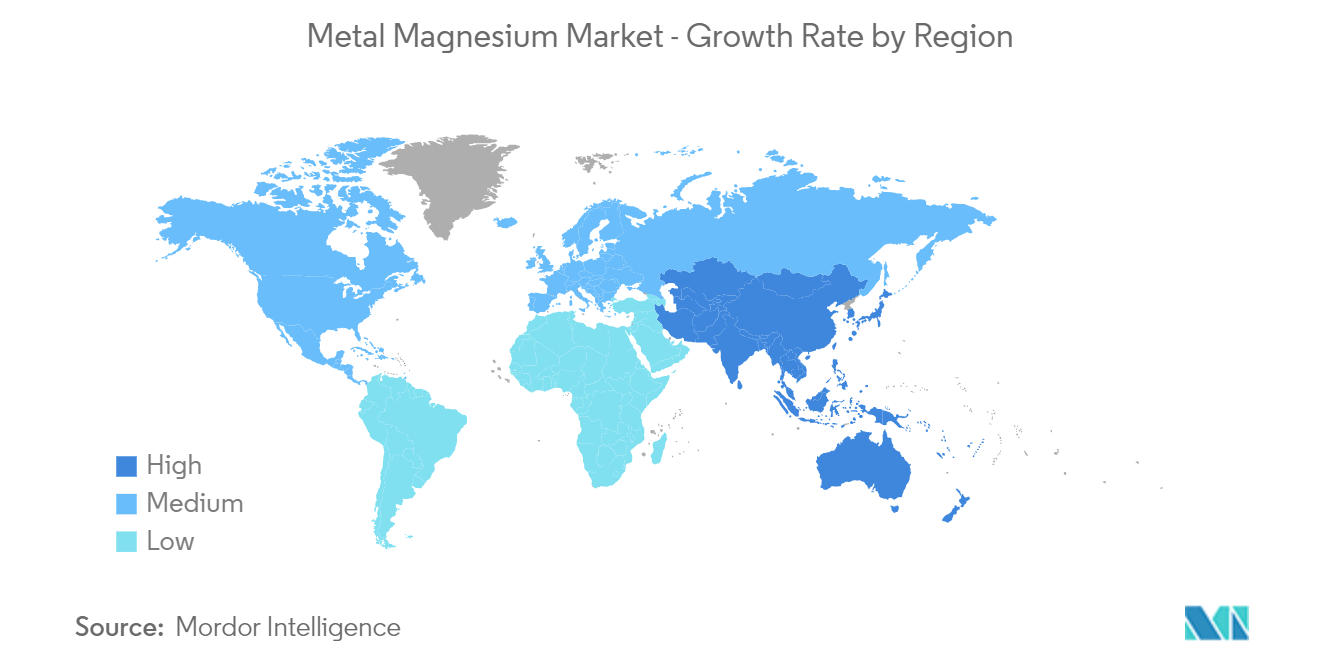

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường và cũng có khả năng chứng kiến tốc độ CAGR cao nhất trong giai đoạn dự báo.

Xu hướng thị trường magiê kim loại

Tăng cường sử dụng trong sản xuất hợp kim nhôm

- Magiê mang lại đặc tính cường độ vừa phải và cao cho kim loại, đặc biệt là hợp kim nhôm mà không ảnh hưởng đến độ dẻo. Hợp kim nhôm có bổ sung magie được xếp vào dòng 5000 và có sẵn trên thị trường ở dạng tấm và tấm.

- Các ứng dụng chính của hợp kim nhôm bao gồm sản xuất phụ tùng hàng không vũ trụ, sản xuất linh kiện ô tô, linh kiện công nghiệp, dụng cụ và máy móc, v.v.

- Khi ngày càng nhiều người muốn ô tô điện, cách sản xuất ô tô cũng thay đổi. Theo Tổ chức Quốc tế xây dựng ô tô (OICA), tổng số lượng bán và đăng ký ô tô mới ở các quốc gia thành viên OICA là gần 69 triệu chiếc vào năm 2022 Vì vậy, số lượng xe bán ra hoặc sản xuất tăng sẽ kéo theo nhu cầu thị trường về hợp kim nhôm tăng lên.

- Hơn nữa, trong 3 quý đầu năm 2022, khoảng 50 triệu xe du lịch được sản xuất trên toàn thế giới, tăng gần 9% so với cùng kỳ năm 2021. Tuy nhiên, con số này vẫn thấp hơn khoảng 5 triệu chiếc so với mức trước đại dịch năm 2019. , theo báo cáo của Hiệp hội các nhà sản xuất ô tô châu Âu (ACEA).

- Tuy nhiên, nhu cầu về phân khúc xe điện có thể sẽ làm tăng nhu cầu về hợp kim nhôm. Nhu cầu ngày càng tăng đối với các thành phần nhẹ trong một số ứng dụng được dự đoán sẽ thúc đẩy thị trường.

- Theo Diễn đàn Kinh tế Thế giới (WEF), gần 4,3 triệu xe điện chạy bằng pin (BEV) và xe điện hybrid cắm điện (PHEV) mới đã được bán trên toàn cầu trong nửa đầu năm 2022. Ngoài ra, doanh số BEV tăng khoảng 75% trong năm và PHEV tăng 37%. Hơn nữa, doanh số bán ô tô điện toàn cầu đã vượt mốc 5,7 triệu chiếc trong 8 tháng đầu năm 2022 và thị phần ô tô điện cắm điện đã tăng lên gần 15%.

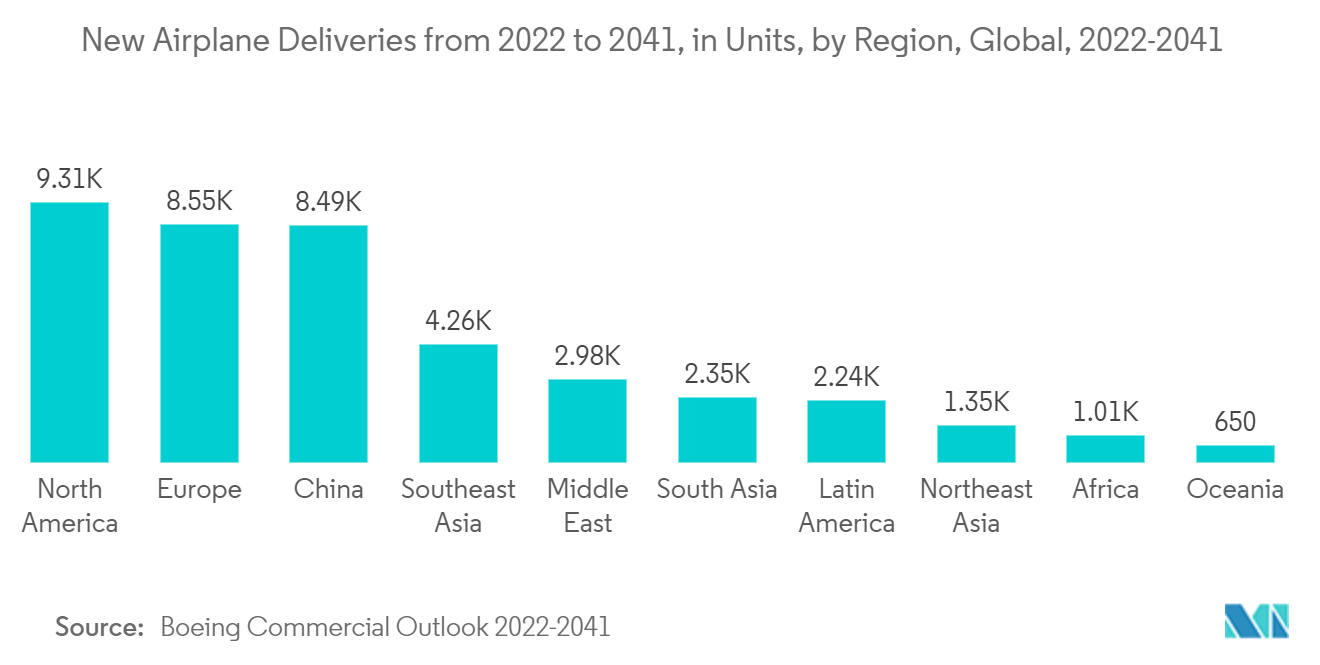

- Hợp kim nhôm cũng được sử dụng trong máy bay vì chúng bền và không nặng. Giảm trọng lượng của máy bay là một cách tốt để tiết kiệm năng lượng và giảm mức sử dụng nhiên liệu, vì máy bay nhẹ hơn cần ít lực nâng và lực đẩy hơn để bay.

- Nhu cầu ngày càng tăng về máy bay thương mại do sự gia tăng hành khách hàng không và vận tải hàng không cho các hoạt động thương mại đã thúc đẩy hoạt động sản xuất. Nó bao gồm các máy bay hạng nhẹ và cường độ cao, có thể chở tải nặng với hiệu suất hiệu quả.

- Theo triển vọng thương mại của Boeing trong giai đoạn 2022-2041, khu vực Bắc Mỹ được dự đoán sẽ chiếm khoảng 22% đội bay toàn cầu vào cuối giai đoạn dự báo (2041). Người ta cũng dự đoán rằng tổng số 9.310 chuyến giao hàng sẽ được thực hiện trong hai thập kỷ tới, với lối đi một lối đi chiếm gần 70% tổng số lượt giao hàng trong khu vực.

- Do tất cả những yếu tố này, thị trường magiê kim loại có thể sẽ tăng trưởng trên toàn cầu trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương là nơi tiêu thụ kim loại magiê lớn nhất trên thị trường toàn cầu. Các nước như Trung Quốc, Ấn Độ, Nhật Bản sử dụng rất nhiều kim loại magie.

- Magiê kim loại chủ yếu được sử dụng trong hợp kim nhôm, đúc khuôn, sắt thép, khử kim loại và các loại khác. Hơn nữa, hợp kim nhôm và đúc khuôn ngày càng được sử dụng nhiều trong sản xuất phụ tùng ô tô, phụ tùng và thiết bị hàng không vũ trụ cũng như các ngành công nghiệp tiêu dùng cuối khác. Khu vực Châu Á - Thái Bình Dương có thị phần ô tô, hàng không vũ trụ và điện tử toàn cầu đáng kể.

- Trung Quốc là nhà sản xuất lớn nhất trong ngành công nghiệp ô tô, thị trường magiê trong nước được dự đoán sẽ tăng theo cấp số nhân. Theo Hiệp hội các nhà sản xuất ô tô Trung Quốc (CAAM), sản lượng ô tô của Trung Quốc tăng khoảng 3,4% vào năm 2022 so với năm trước. Năm 2022, khoảng 27 triệu ô tô sẽ được sản xuất, so với 26,08 triệu chiếc vào năm 2021.

- Ngoài ra, Quỹ Tài sản Thương hiệu Ấn Độ (IBEF) dự báo ngành công nghiệp ô tô Ấn Độ sẽ đạt 300 tỷ USD vào năm 2026. Báo cáo cũng cho biết sản lượng ô tô hàng năm của Ấn Độ trong năm tài chính 2022 là khoảng 23 triệu chiếc.

- Trong giai đoạn dự báo, nhu cầu về xe điện ở Trung Quốc cũng có khả năng tăng trưởng mạnh mẽ. Điều này là do đất nước đang thay đổi nhanh chóng do có nhiều sáng kiến của chính phủ hơn, nhiều công ty sản xuất ô tô điện hơn và nhiều trạm sạc hơn.

- Trung Quốc là nước sản xuất và mua ô tô điện lớn nhất, chiếm khoảng một nửa thị trường trên toàn thế giới. Theo Hiệp hội các nhà sản xuất ô tô Trung Quốc, tổng sản lượng xe năng lượng mới ở Trung Quốc vào năm 2022 ước tính khoảng 7 triệu chiếc các đơn vị. Con số này chứng kiến mức tăng đáng kinh ngạc gần 97% khi so sánh với sản lượng xe vào năm 2021 (3,54 triệu chiếc).

- Nhật Bản cũng đang có kế hoạch chuyển sang bán 100% ô tô điện vào năm 2035 và thị trường xe điện Nhật Bản đang phát triển. Các công ty Hoa Kỳ có thể tìm thấy cơ hội kinh doanh trong nhiều lĩnh vực khác nhau liên quan đến xe điện. Do đó, việc mở rộng thị trường xe điện trong nước được dự đoán sẽ mang lại lợi ích cho sự tăng trưởng của thị trường.

Tổng quan về ngành công nghiệp magiê kim loại

Thị trường magie kim loại về bản chất được củng cố một phần. Một số công ty chủ chốt trong thị trường được nghiên cứu bao gồm Công ty TNHH Kim loại đặc biệt Nam Kinh Yunhai, Công ty TNHH Magiê kim loại Thái Nguyên Tongxiang, Magiê Biển Chết (Tập đoàn ICL), Công ty TNHH Công nghiệp (Tập đoàn) Magiê Wenxi YinGuang và Hoa Kỳ Magiê LLC, trong số những thứ khác (không theo thứ tự cụ thể nào).

Lãnh đạo thị trường magiê kim loại

-

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd

-

US Magnesium LLC

-

Taiyuan Tongxiang Metal Magensium Co. Ltd

-

Nanjing Yunhai Special Metals Co. Ltd

-

Dead Sea Magnesium (ICL Group)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường magiê kim loại

- Tháng 2 năm 2023 Tập đoàn Magiê phương Tây công bố kế hoạch xây dựng một cơ sở sản xuất kim loại magiê mới với công suất ban đầu hàng năm là 25.000 tấn và một trung tâm nghiên cứu và phát triển mới ở Nevada. Với sự trợ giúp của cơ sở sản xuất mới này, công ty đặt mục tiêu phục vụ các công ty ô tô, hàng không vũ trụ, hàng không, công nghệ thân thiện với môi trường và các Nhà thầu Quốc phòng thông qua việc mở rộng này.

- Tháng 7 năm 2022 Công ty TNHH Sản xuất Kim loại-Nhôm Magiê Trùng Khánh Boao (công ty con thuộc sở hữu hoàn toàn của Tập đoàn RSM/Công ty TNHH Kim loại Đặc biệt Nam Kinh Yunhai) công bố hoàn thành dự án xử lý sâu và hợp kim nhôm magie hiệu suất cao (Dự án Giai đoạn II ) tọa lạc tại Khu công nghiệp Pingshan, thành phố Trùng Khánh. Các cơ sở sản xuất mới có thể có nhiều xưởng khác nhau, trong đó có xưởng sản xuất hạt magie với công suất 7.200 tấn/năm.

Báo cáo thị trường magiê kim loại - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Nhu cầu hợp kim ngày càng tăng với các kim loại khác

4.1.2 Nhu cầu ngày càng tăng về vật liệu nhẹ trong ngành hàng không vũ trụ và ô tô

4.2 Hạn chế

4.2.1 Biến động giá kim loại

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường tính theo khối lượng)

5.1 Công nghiệp người dùng cuối

5.1.1 Hợp kim nhôm

5.1.2 Đúc chết

5.1.3 Sắt và thép

5.1.4 Giảm kim loại

5.1.5 Các ngành người dùng cuối khác

5.2 Địa lý

5.2.1 Châu á Thái Bình Dương

5.2.1.1 Trung Quốc

5.2.1.2 Ấn Độ

5.2.1.3 Nhật Bản

5.2.1.4 Hàn Quốc

5.2.1.5 Phần còn lại của Châu Á-Thái Bình Dương

5.2.2 Bắc Mỹ

5.2.2.1 Hoa Kỳ

5.2.2.2 Canada

5.2.2.3 México

5.2.3 Châu Âu

5.2.3.1 nước Đức

5.2.3.2 Vương quốc Anh

5.2.3.3 Nước Ý

5.2.3.4 Pháp

5.2.3.5 Phần còn lại của châu Âu

5.2.4 Nam Mỹ

5.2.4.1 Brazil

5.2.4.2 Argentina

5.2.4.3 Phần còn lại của Nam Mỹ

5.2.5 Trung Đông và Châu Phi

5.2.5.1 Ả Rập Saudi

5.2.5.2 Nam Phi

5.2.5.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Phân tích thị phần (%)

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 American Magnesium

6.4.2 Dead Sea Magnesium (ICL Group)

6.4.3 Fu Gu Yi De Magnesium Alloy Co. Ltd.

6.4.4 Nanjing Yunhai Special Metals Co. Ltd.

6.4.5 Regal Metal

6.4.6 Rima Industrial

6.4.7 Shanxi Bada Magnesium Co. Ltd.

6.4.8 Solikamsk Magnesium Works

6.4.9 Southern Magnesium & Chemicals Limited (SMCL)

6.4.10 Taiyuan Tongxiang Metal Magnesium Co. Ltd.

6.4.11 US Magnesium LLC

6.4.12 Wenxi Yinguang Magnesium Industry (group) Co. Ltd.

6.4.13 Western Magnesium Corporation

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Tăng cường sử dụng xe điện

Phân khúc ngành công nghiệp magiê kim loại

Magiê là kim loại có cấu trúc nhẹ nhất và thường được trộn với các kim loại khác để làm cho nó bền hơn. Ưu điểm của magiê bao gồm trọng lượng riêng và tỷ lệ cường độ trên trọng lượng cao. Mangan, nhôm, kẽm, silicon, đồng, zirconi và kim loại đất hiếm là một số nguyên tố hợp kim được sử dụng rộng rãi. Thị trường magiê kim loại được phân chia theo ngành và địa lý của người dùng cuối. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành hợp kim nhôm, đúc khuôn, sắt thép, khử kim loại và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường magiê kim loại ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (kg).

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường magiê kim loại

Thị trường Magiê kim loại lớn đến mức nào?

Quy mô Thị trường Magiê Kim loại dự kiến sẽ đạt 1,15 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,30% để đạt 1,50 triệu tấn vào năm 2029.

Quy mô thị trường Magiê kim loại hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Magiê Kim loại dự kiến sẽ đạt 1,15 triệu tấn.

Ai là người chơi chính trong Thị trường Magiê kim loại?

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd, US Magnesium LLC, Taiyuan Tongxiang Metal Magensium Co. Ltd, Nanjing Yunhai Special Metals Co. Ltd, Dead Sea Magnesium (ICL Group) là những công ty lớn hoạt động trong Thị trường Magiê Kim loại.

Khu vực nào phát triển nhanh nhất trong Thị trường Magiê kim loại?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Magiê kim loại?

Vào năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Magiê Kim loại.

Thị trường Magiê kim loại này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Magiê Kim loại ước tính là 1,09 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Magiê Kim loại trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Magiê Kim loại trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành công nghiệp kim loại magiê

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Metal Magiê năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Magiê kim loại bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.