| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 13.11 Billion |

| Kích Thước Thị Trường (2029) | USD 17.14 Billion |

| CAGR (2024 - 2029) | 5.50 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường phụ gia thức ăn có thuốc

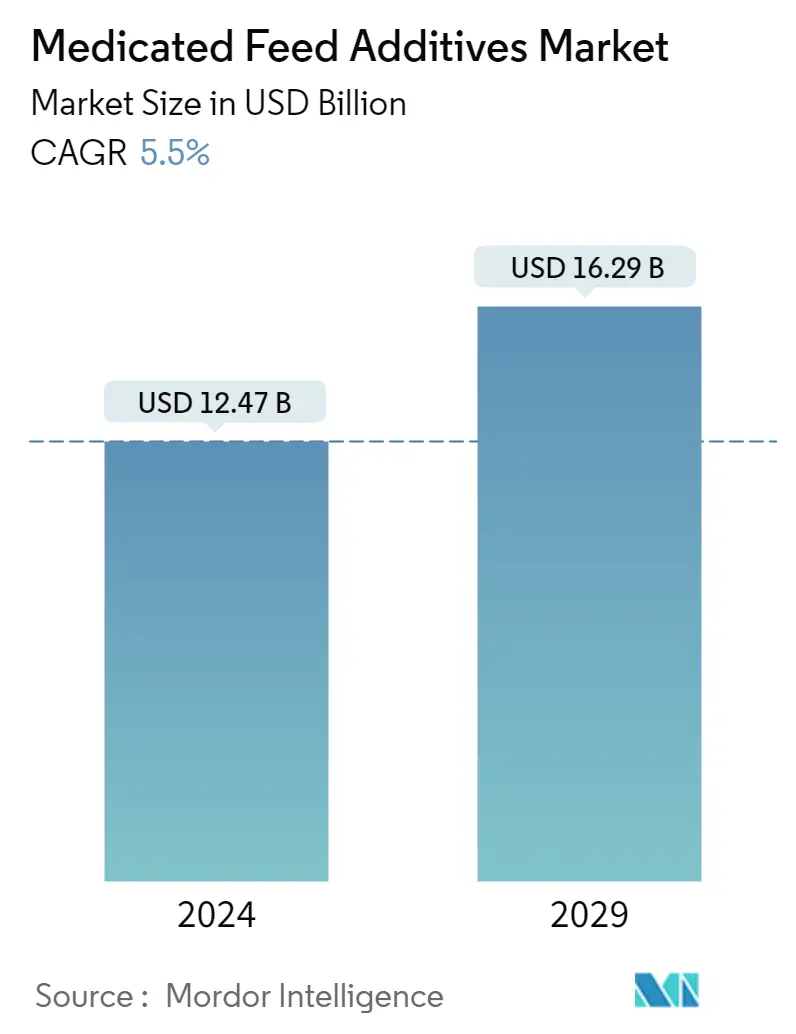

Quy mô thị trường phụ gia thức ăn chăn nuôi có thuốc ước tính đạt 12,47 tỷ USD vào năm 2024 và dự kiến sẽ đạt 16,29 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,5% trong giai đoạn dự báo (2024-2029).

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Đại dịch toàn cầu đã cho thấy tác động đến hoạt động bình thường của các ngành công nghiệp khác nhau ở nhiều khu vực khác nhau. Nó ảnh hưởng đến thủ tục hải quan, giấy phép xuất khẩu, giấy phép nhập khẩu và giấy chứng nhận kiểm dịch thực vật. Điều này chủ yếu là do việc cắt giảm nhân sự của các văn phòng chính phủ, làm trì hoãn các lô hàng thương mại và làm giảm khả năng cung cấp một số sản phẩm phụ gia thức ăn chăn nuôi có thuốc cho nông dân. Nhu cầu bị ức chế từ các khớp nối thực phẩm và chi phí giao dịch tăng lên dự kiến sẽ có tác động dây chuyền, đẩy chi phí sản xuất phụ gia thức ăn chăn nuôi có thuốc trên toàn thế giới tăng lên trong giai đoạn dự báo.

Trong trung hạn, tỷ lệ mắc bệnh từ động vật và thực phẩm ngày càng tăng, có khả năng lây truyền tự nhiên cao từ động vật sang người, dẫn đến việc sử dụng ngày càng nhiều các chất phụ gia thức ăn quan trọng có thể giảm thiểu sự xuất hiện của các bệnh như vậy ở vật nuôi trong trang trại. Phụ gia thức ăn có thuốc cải thiện chất lượng và hàm lượng dinh dưỡng của thức ăn. Những chất phụ gia này giúp ích cho sự tăng trưởng và phát triển của vật nuôi và tăng lượng thức ăn ăn vào. Sự nâng cao nhận thức về thịt chất lượng cao, giàu chất dinh dưỡng, đã dẫn đến việc tăng cường sử dụng các chất phụ gia thức ăn có thuốc.

Nhận thức về sức khỏe ngày càng tăng ở châu Á-Thái Bình Dương đã dẫn đến nhu cầu về protein thực vật và động vật tăng vọt. Tuy nhiên, những đợt bùng phát dịch bệnh gần đây đã khiến chất lượng thịt trở thành một vấn đề nghiêm trọng, đặc biệt là ở các khu vực như Châu Âu và Bắc Mỹ. Sự gia tăng ứng dụng protein động vật trong khu vực đã gây áp lực lớn cho người chăn nuôi, những người đang dần chuyển sang các phương pháp canh tác khoa học khác nhau.

Xu hướng thị trường phụ gia thức ăn chăn nuôi có thuốc

Cấm kháng sinh dẫn đến tăng trưởng ở các phân khúc khác

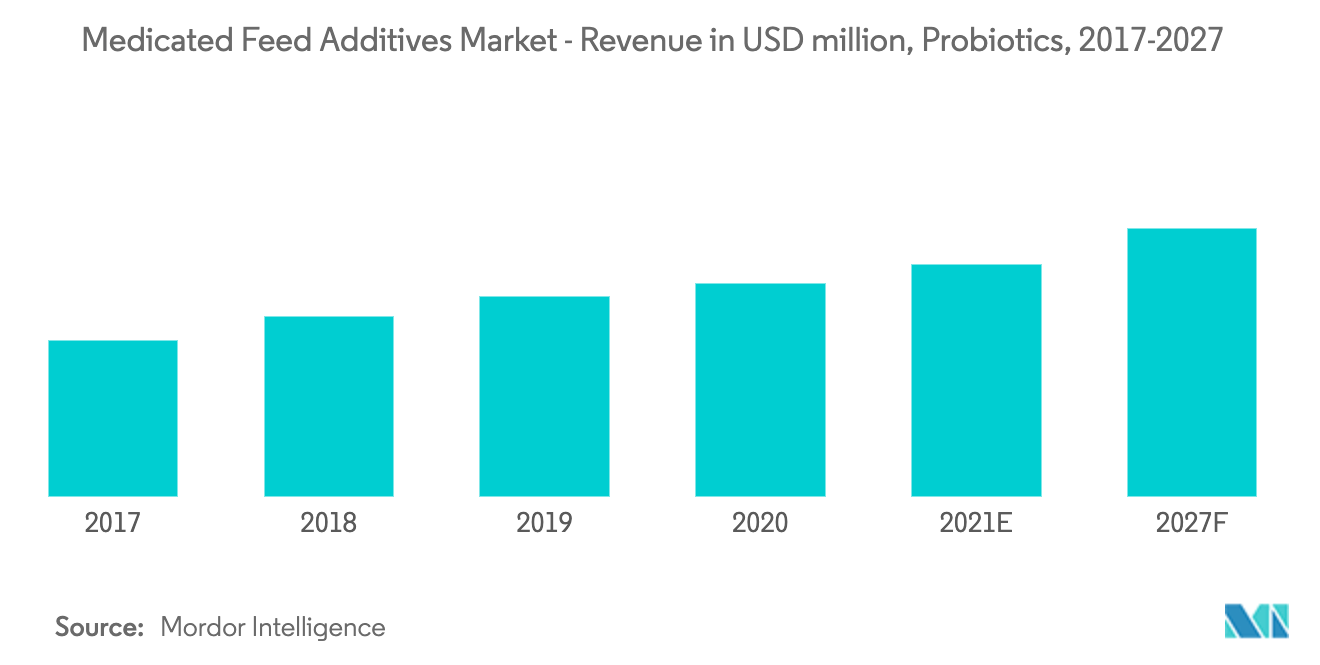

Việc sử dụng kháng sinh trong hệ thống thực phẩm đang gây ra mối lo ngại ngày càng tăng giữa các cơ quan quản lý ở nhiều quốc gia. Ngay từ năm 2006, Liên minh Châu Âu đã cấm sử dụng kháng sinh trong thức ăn chăn nuôi. Từ năm 2017, Cục Quản lý Thực phẩm Dược phẩm Hoa Kỳ đã cấm sử dụng kháng sinh làm chất bổ sung thức ăn chăn nuôi. Với việc nhiều quốc gia và khu vực dự kiến sẽ làm theo, trọng tâm đã chuyển sang các chất phụ gia khác có thể giúp giảm việc sử dụng kháng sinh trong chăn nuôi. Gần đây, vào năm 2019, chính phủ Ấn Độ đã cấm sử dụng loại kháng sinh 'hy vọng cuối cùng' tại các trang trại nhằm ngăn chặn sự lây lan của một số loại siêu vi khuẩn nguy hiểm nhất thế giới sau khi một cuộc điều tra của Cục cho thấy loại thuốc này đang được sử dụng rộng rãi để vỗ béo gia súc. Loại kháng sinh colistin khác đã bị cấm do sử dụng không mong muốn trong ngành chăn nuôi gia cầm. Những lệnh cấm này dự kiến sẽ làm tăng sự hấp thu các chất thay thế kháng sinh, chẳng hạn như men vi sinh, axit hữu cơ, tinh dầu, prebiotic, hỗ trợ miễn dịch, hỗ trợ biểu mô và nguồn năng lượng để cải thiện chất lượng và sản xuất thịt. Khung pháp lý ngày càng nghiêm ngặt liên quan đến kháng sinh và hiệu quả ngày càng tăng của men vi sinh như một chất thay thế được dự đoán sẽ là những yếu tố chính dẫn đến sự tăng trưởng mạnh mẽ của phân khúc men vi sinh trên thị trường phụ gia thức ăn chăn nuôi dùng thuốc.

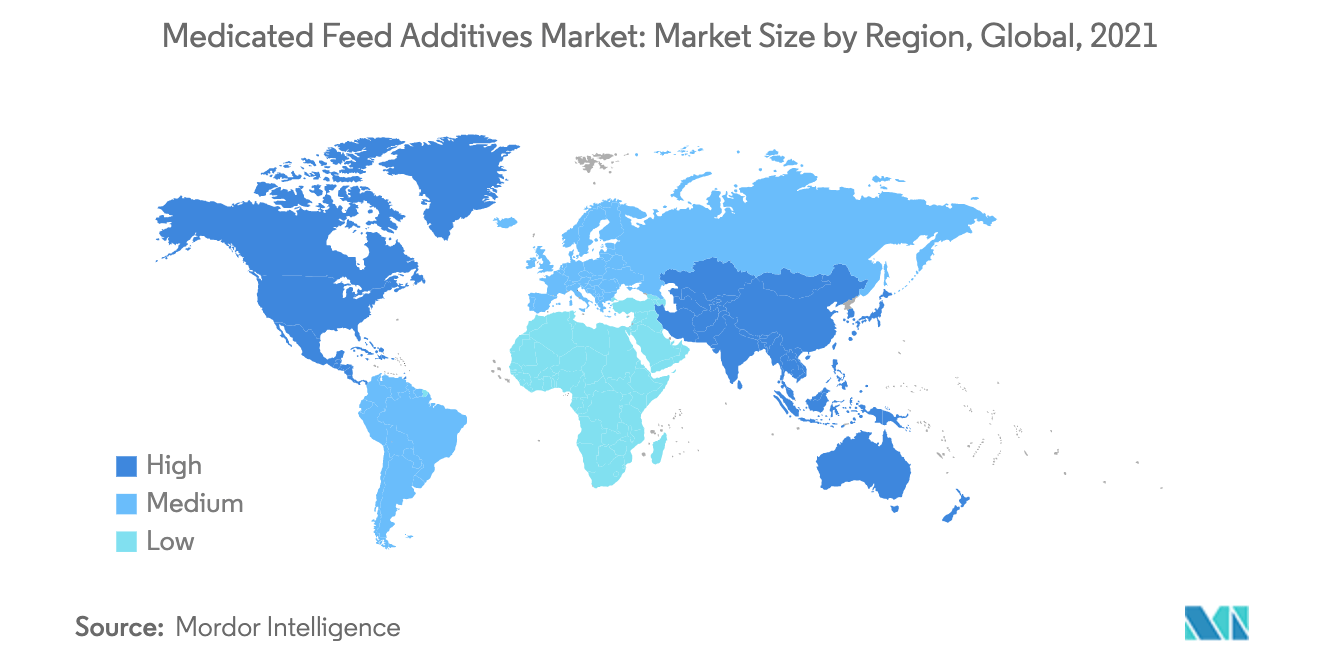

Châu Á-Thái Bình Dương dẫn đầu thị trường toàn cầu

Sản xuất thức ăn chăn nuôi ở châu Á-Thái Bình Dương gặp khó khăn nhỏ trong năm 2019 do sự lây lan của Dịch tả lợn châu Phi, đặc biệt là ở Trung Quốc và các nước Đông Nam Á. Tuy nhiên, khu vực này vẫn là phân khúc địa lý lớn nhất trên thị trường phụ gia thức ăn chăn nuôi dùng thuốc. Năm 2018, chính phủ Trung Quốc đã triển khai chương trình thí điểm nhằm loại bỏ kháng sinh được sử dụng trong thức ăn chăn nuôi vào năm 2020. Việc thực hiện chính sách này đã và đang tạo ra tác động đến ngành thức ăn chăn nuôi trong nước. Nâng cấp công thức thức ăn chăn nuôi, chẳng hạn như thành phần nguyên liệu thô, để đáp ứng nhu cầu của vật nuôi ở các giai đoạn tăng trưởng khác nhau và quản lý sản xuất thức ăn chăn nuôi, chẳng hạn như nhu cầu nâng cấp công nghệ chế biến thức ăn và thúc đẩy thay đổi công thức, là những yếu tố quan trọng dự kiến sẽ ảnh hưởng đến các nhà sản xuất thức ăn chăn nuôi trong nước. Hơn nữa, lệnh cấm sử dụng kháng sinh làm chất kích thích tăng trưởng, tiết kiệm chi phí và nâng cao nhận thức về tác hại tồn dư đã khiến phụ gia thức ăn thảo dược ngày càng trở nên quan trọng trong sản xuất chăn nuôi bền vững. Ngành chăn nuôi được hưởng lợi từ một số chất phụ gia thức ăn như axit ascorbic, prebiotic, men vi sinh và chiết xuất thảo dược.

Tổng quan về ngành phụ gia thức ăn có thuốc

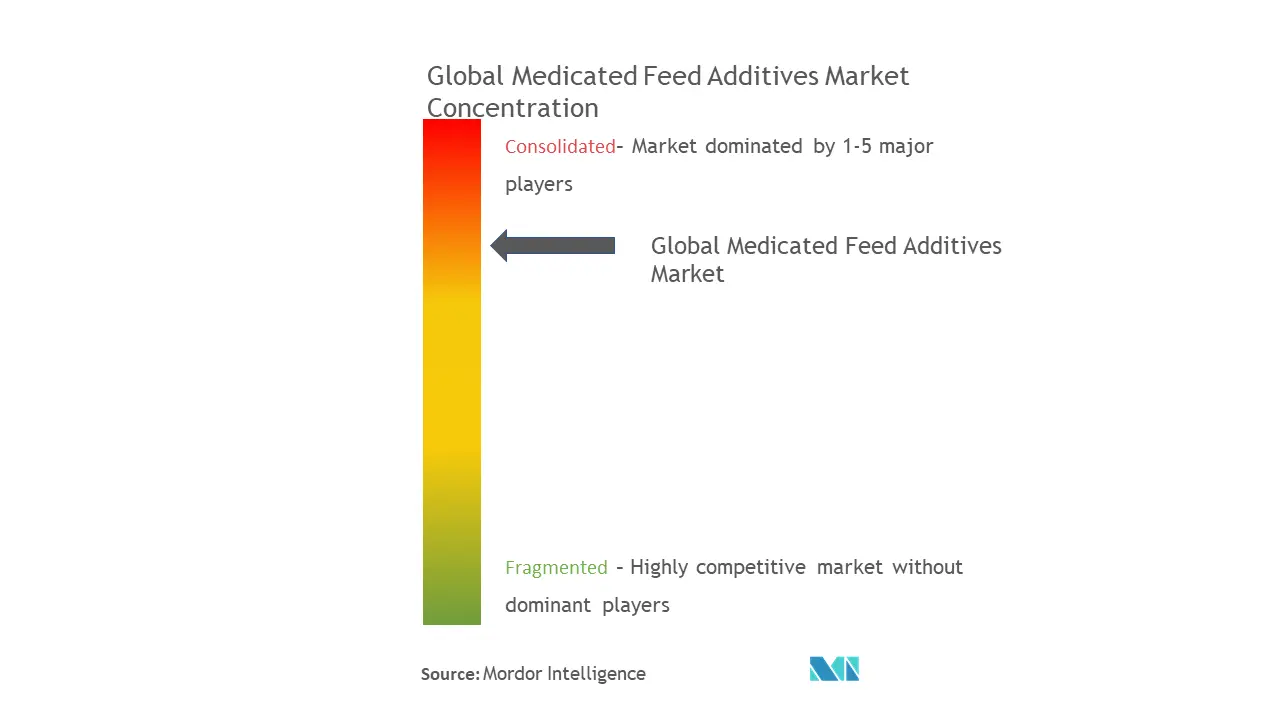

Thị trường thức ăn dùng cho thuốc được củng cố, với các công ty hàng đầu trong khu vực và toàn cầu chiếm thị phần lớn. Tập trung vào chất lượng thông qua đầu tư rộng rãi vào RD là chiến lược được áp dụng nhiều nhất bởi các công ty hàng đầu thế giới trên thị trường. Các khoản đầu tư lớn hướng vào việc mở rộng dòng sản phẩm và đổi mới nhằm tạo ra sản phẩm mới nhằm giữ chân khách hàng hiện tại. Các công ty lớn trên thị trường là Cargill Inc., Phibro Animal Health Corporation, Zoetis Inc., Bluestar Adisseo Co. Ltd, Archer Daniels Midland Company, Alltech Inc., và Kemin Industries, cùng nhiều công ty khác. Ví dụ vào năm 2021, Cargill đã ra mắt thức ăn gia cầm chứa tinh dầu theo công thức Nutrena® Naturewise® cải tiến. Các loại tinh dầu tự nhiên giúp tăng trọng lượng, kích thước và sản lượng trứng, tăng cảm giác ngon miệng và hương thơm tươi mát trực tiếp từ túi.

Dẫn đầu thị trường phụ gia thức ăn có thuốc

-

Cargill, Inc.

-

Zoetis, Inc.

-

Phibro Animal Health Corporation

-

Alltech, Inc.

-

Kemin Industries

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường phụ gia thức ăn có thuốc

- Vào tháng 11 năm 2021, Kemin Industries đã đưa ra giải pháp mới ở Châu Âu, TOXFIN® CARE trong thức ăn chăn nuôi, tập trung vào việc bảo vệ các cơ quan và mô động vật khỏi bị hư hại do độc tố nấm mốc gây ra.

- Vào tháng 10 năm 2021, Cargill đã ra mắt thức ăn gia cầm chứa tinh dầu dưới dạng thức ăn gia cầm Nutrena® Naturewise® cải tiến. Những công thức này chứa prebiotic, men vi sinh, chiết xuất thực vật, vitamin D3 và chiết xuất Yucca schidigera.

- Vào tháng 2 năm 2020, Công ty Bluestar Adisseo hợp tác với nhà sản xuất protein thay thế hàng đầu thế giới Calysta để phát triển Feedkind, giải pháp thức ăn cải tiến dành cho nuôi trồng thủy sản.

- Vào tháng 11 năm 2020, Công ty Archer Daniels Midland đã ra mắt các nhãn hiệu dịch vụ Wisium, Premix và Nutrition ở miền đông Canada. Việc mở rộng này cung cấp phạm vi để đổi mới các chương trình dinh dưỡng giá trị gia tăng cho tất cả các loài vật nuôi.

Phân khúc ngành phụ gia thức ăn chăn nuôi có thuốc

Phụ gia thức ăn có thuốc được dùng cho động vật nhằm mục đích dinh dưỡng và mục đích y tế, để ngăn ngừa, điều trị hoặc kiểm soát các bệnh nhiễm trùng do vi khuẩn, cầu trùng và giun, đồng thời ngăn ngừa tử vong. Việc sử dụng cần thiết các chất phụ gia thức ăn có thuốc là để duy trì sức khỏe tốt của vật nuôi và tăng cường sự tăng trưởng cũng như hiệu quả sử dụng thức ăn. Thị trường phụ gia thức ăn có thuốc được phân chia theo loại (kháng sinh, vitamin, chất chống oxy hóa, axit amin, prebiotic, men vi sinh, enzyme và các loại khác), loại hỗn hợp (chất bổ sung, chất cô đặc, hỗn hợp trộn sẵn và hỗn hợp cơ bản), loại động vật (động vật nhai lại, gia cầm). , lợn, nuôi trồng thủy sản và các loại động vật khác) và địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Nam Mỹ và Châu Phi). Báo cáo đưa ra quy mô thị trường và dự báo cho thị trường phụ gia thức ăn chăn nuôi về mặt khối lượng (nghìn tấn) và giá trị (triệu USD) cho tất cả các phân khúc trên.

| Kiểu | Thuốc kháng sinh | ||

| Vitamin | |||

| Chất chống oxy hóa | |||

| Axit amin | |||

| Prebiotic | |||

| Probiotic | |||

| Enzyme | |||

| Các loại khác | |||

| Loại hỗn hợp | Thực phẩm bổ sung | ||

| cô đặc | |||

| Premix | |||

| Hỗn hợp cơ bản | |||

| Loại động vật | Động vật nhai lại | ||

| Heo | |||

| gia cầm | |||

| Nuôi trồng thủy sản | |||

| Các loại động vật khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Phần còn lại của Bắc Mỹ | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Tây ban nha | |||

| Nga | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Ấn Độ | |||

| Nhật Bản | |||

| Châu Úc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường phụ gia thức ăn có thuốc

Thị trường phụ gia thức ăn chăn nuôi có quy mô lớn đến mức nào?

Quy mô thị trường phụ gia thức ăn chăn nuôi có thuốc dự kiến sẽ đạt 12,47 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,5% để đạt 16,29 tỷ USD vào năm 2029.

Quy mô thị trường phụ gia thức ăn chăn nuôi có thuốc hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Phụ gia Thức ăn Thuốc dự kiến sẽ đạt 12,47 tỷ USD.

Ai là người chơi chính trong Thị trường phụ gia thức ăn chăn nuôi thuốc?

Cargill, Inc., Zoetis, Inc., Phibro Animal Health Corporation, Alltech, Inc., Kemin Industries là những công ty lớn hoạt động trong Thị trường Phụ gia Thức ăn Thuốc.

Khu vực nào phát triển nhanh nhất trong Thị trường phụ gia thức ăn chăn nuôi có thuốc?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường phụ gia thức ăn chăn nuôi có thuốc?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Phụ gia Thức ăn Thuốc.

Thị trường phụ gia thức ăn chăn nuôi có thuốc này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô thị trường phụ gia thức ăn chăn nuôi có thuốc ước tính là 11,82 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường Phụ gia Thức ăn Thuốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Phụ gia Thức ăn Thuốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Feed Additives Reports

Popular Animal Nutrition & Wellness Reports

Báo cáo ngành phụ gia thức ăn chăn nuôi có thuốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Phụ gia thức ăn chăn nuôi dược phẩm năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Phụ gia thức ăn có thuốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.