Quy mô thị trường thiết bị bảo hộ y tế

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 43.53 Billion |

| Kích Thước Thị Trường (2029) | USD 59.41 Billion |

| CAGR (2024 - 2029) | 6.42 % |

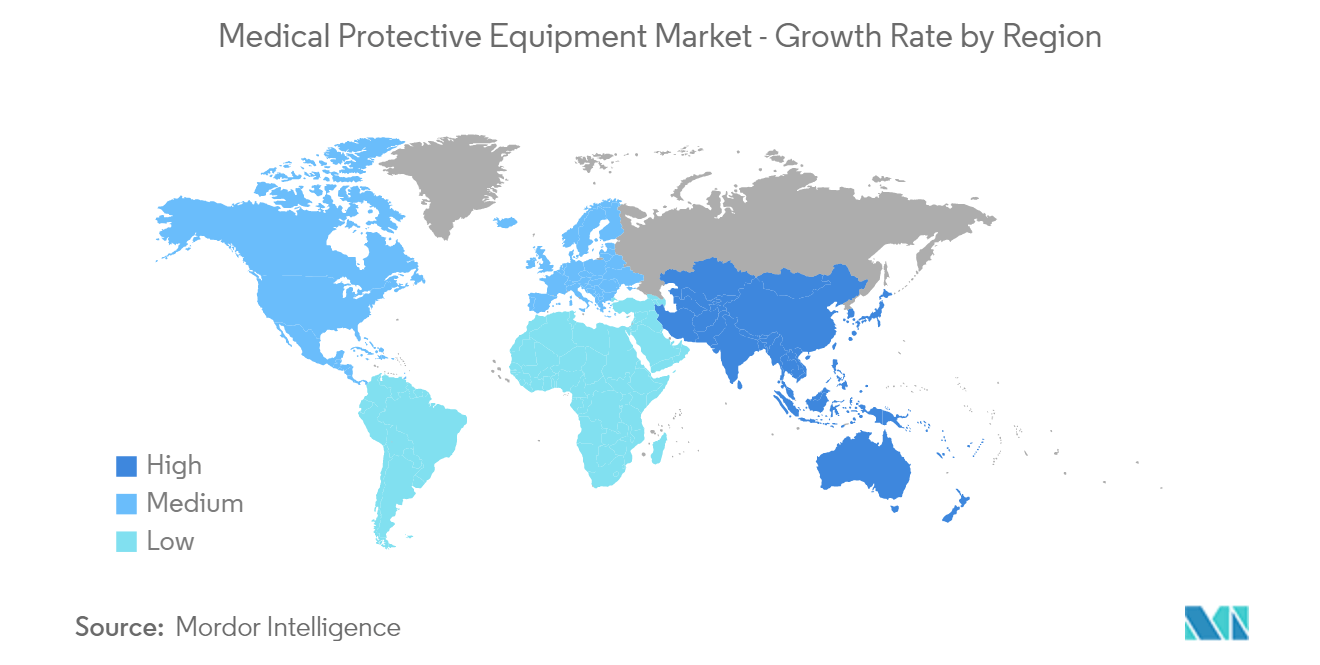

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị bảo hộ y tế

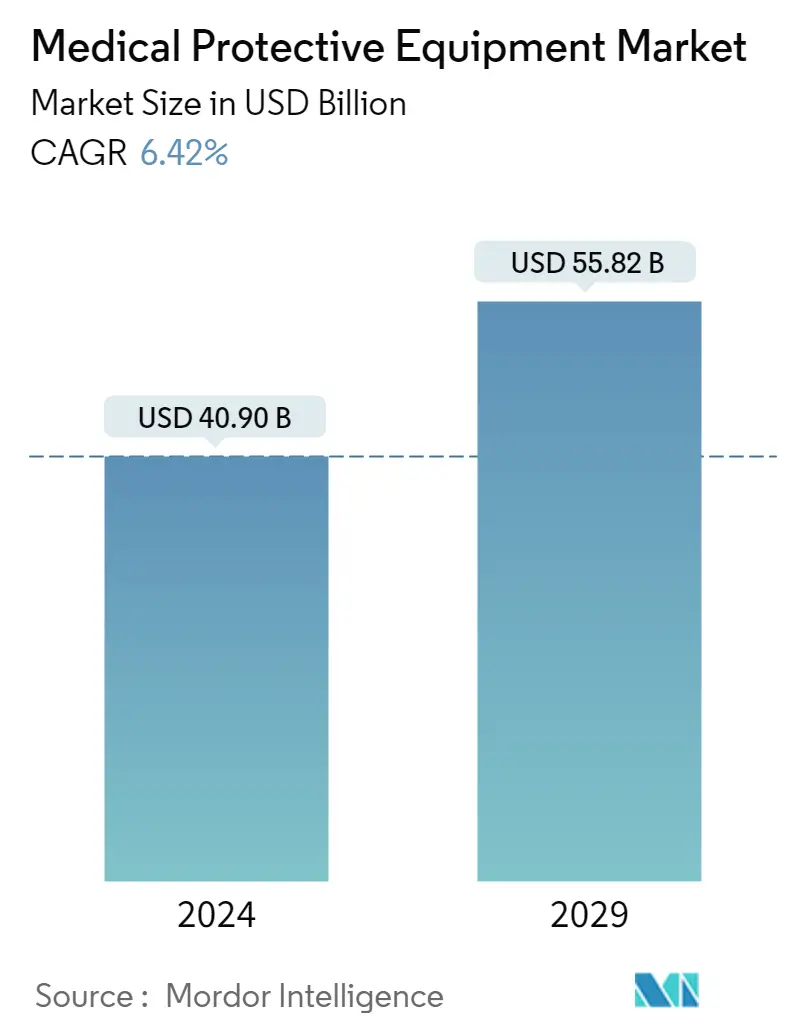

Quy mô Thị trường Thiết bị Bảo hộ Y tế ước tính đạt 40,90 tỷ USD vào năm 2024 và dự kiến sẽ đạt 55,82 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,42% trong giai đoạn dự báo (2024-2029).

- Đại dịch COVID-19 đã dẫn đến sự gia tăng việc áp dụng các quy trình an toàn mới và sử dụng thiết bị bảo hộ cá nhân (PPE), chẳng hạn như găng tay, khẩu trang và áo choàng. Theo một bài báo đăng trên tạp chí ASA Publications vào tháng 4 năm 2021, số ca nhiễm COVID-19 gia tăng dẫn đến việc sử dụng các thiết bị bảo hộ y tế như khẩu trang và găng tay ngày càng tăng.

- Tuy nhiên, với số ca mắc Covid-19 giảm trong kịch bản hiện tại, nhu cầu về thiết bị này có thể sẽ ổn định so với thời điểm đầu đại dịch. Tuy nhiên, sự xuất hiện của các chủng COVID mới và nguy cơ lây nhiễm đáng kể dự kiến sẽ thúc đẩy nhu cầu về các thiết bị bảo hộ như khẩu trang và găng tay trên toàn cầu.

- Một số yếu tố đang thúc đẩy sự tăng trưởng của thị trường, bao gồm việc áp dụng các quy trình phẫu thuật hiệu quả về mặt chi phí ngày càng tăng và nâng cao nhận thức về việc duy trì các biện pháp vệ sinh an toàn. Một bài báo đăng trên Tạp chí Y học Y tế và Chăm sóc Ban đầu vào tháng 12 năm 2022 đã báo cáo nhận thức của cộng đồng ngày càng tăng và các quy định của chính phủ về việc sử dụng tấm che mặt và khẩu trang của người dân ở những nơi công cộng ở Hoa Kỳ. Những quy định và nhận thức cộng đồng như vậy đang góp phần vào sự tăng trưởng của thị trường được nghiên cứu.

- Việc áp dụng ngày càng nhiều các thủ tục phẫu thuật sáng tạo và hiệu quả về chi phí cũng đang thúc đẩy sự tăng trưởng của thị trường. Theo dữ liệu do CIHI công bố vào năm 2021, 51.660 ca phẫu thuật thay khớp háng, 51.599 ca phẫu thuật thay khớp gối và 50.415 trường hợp gãy xương đã được báo cáo ở Canada trong giai đoạn 2020-2021. Tương tự, dữ liệu công bố trên Tạp chí Nghiên cứu Phẫu thuật vào tháng 10 năm 2021 cho thấy tổng số bệnh nhân bỏng ở Châu Phi là 44.369. Do đó, số ca vết thương cấp tính ngày càng tăng có thể thúc đẩy nhu cầu phẫu thuật, điều này có thể làm tăng nhu cầu về thiết bị bảo hộ y tế trong nước, từ đó thúc đẩy tăng trưởng của thị trường trong giai đoạn dự báo.

- Hơn nữa, sự hợp tác và hợp tác đang dẫn đến sự phát triển của các thiết bị bảo hộ y tế tốt hơn, góp phần vào sự phát triển của thị trường được nghiên cứu. Vào tháng 3 năm 2021, Trung tâm Xuất sắc về Thiết bị và Vật liệu Bảo hộ của Đại học McMaster đã báo cáo sự hợp tác với ngành dược phẩm để cải tiến thiết bị bảo hộ cá nhân. Sự hợp tác như vậy đang dẫn đến việc phát triển các sản phẩm tốt hơn, góp phần vào sự phát triển của thị trường được nghiên cứu.

- Do đó, do số lượng ca phẫu thuật ngày càng tăng, số lượt đến bệnh viện và bùng phát ngày càng tăng cũng như nhận thức về việc duy trì các biện pháp vệ sinh an toàn ngày càng tăng, thị trường dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo. Tuy nhiên, các vấn đề liên quan đến việc xử lý và nhận thức có thể làm chậm sự tăng trưởng của thị trường được nghiên cứu.

Xu hướng thị trường thiết bị bảo hộ y tế

Phân khúc khẩu trang phẫu thuật cho thấy cơ hội sinh lời trên thị trường thiết bị bảo hộ y tế

- Khẩu trang phẫu thuật là một thiết bị dùng một lần, vừa vặn, đóng vai trò như một rào cản vật lý giữa miệng và mũi của người đeo, bảo vệ khỏi khả năng bị ô nhiễm ở khu vực gần đó. Nó cũng giúp giảm sự tiếp xúc của nước bọt và dịch tiết với người khác. Việc sử dụng khẩu trang phẫu thuật đặc biệt quan trọng trong môi trường y tế, nơi các bác sĩ và y tá chăm sóc bệnh nhân phải đeo chúng.

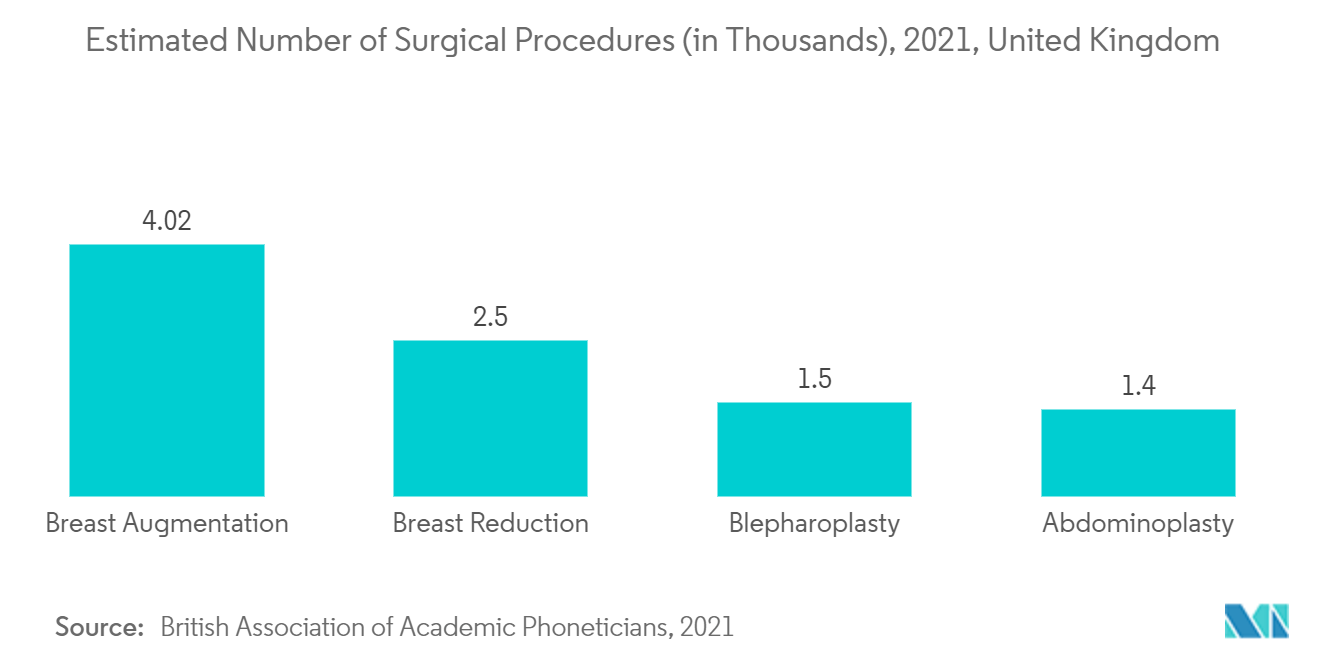

- Nhu cầu về khẩu trang phẫu thuật đã tăng lên đáng kể do số lượng ca phẫu thuật được thực hiện cao trên toàn cầu. Ví dụ, ở Đức, một bài báo được xuất bản bởi Tạp chí Phẫu thuật Tim mạch Lồng ngực vào tháng 10 năm 2022 đã báo cáo rằng chỉ riêng năm 2021 đã có 92,8 nghìn ca phẫu thuật tim được thực hiện. Số lượng ca phẫu thuật cao này đã thúc đẩy nhu cầu về khẩu trang phẫu thuật trong nước, dẫn đến sự phát triển của phân khúc này.

- Hơn nữa, đại dịch COVID-19 đã tiếp tục thúc đẩy nhu cầu về khẩu trang phẫu thuật trên toàn thế giới. Theo UNICEF, kể từ khi dịch bệnh bắt đầu bùng phát, họ đã phân phối 385 triệu khẩu trang phẫu thuật và 23,3 triệu khẩu trang N95 cho 134 quốc gia. Sự phân phối đáng kể khẩu trang phẫu thuật trên toàn cầu này đã góp phần vào sự tăng trưởng của phân khúc này.

- Ngoài ra, việc giới thiệu các sản phẩm mới dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường mặt nạ phẫu thuật. Ví dụ vào tháng 5 năm 2022, Honeywell đã ra mắt hai sản phẩm mặt nạ hô hấp mới được NIOSH chứng nhận, đó là mặt nạ dòng DC365 và RU8500X, để đáp ứng nhu cầu của nhân viên y tế. Những sản phẩm mới này đã mở rộng danh mục thiết bị bảo vệ của Honeywell, từ đó thúc đẩy sự tăng trưởng của phân khúc này.

- Tóm lại, sự gia tăng các quy trình phẫu thuật, mức độ phân phối khẩu trang phẫu thuật cao trên toàn cầu và việc ra mắt sản phẩm mới đang thúc đẩy sự phát triển của thị trường khẩu trang phẫu thuật.

Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo.

- Bắc Mỹ sẵn sàng chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do nhận thức của người dân ngày càng tăng về việc sử dụng thiết bị bảo hộ y tế. Ngoài ra, mức độ ô nhiễm không khí cao, các sáng kiến của chính phủ và việc ra mắt sản phẩm đang thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong khu vực.

- Số lượng các thủ tục phẫu thuật ngày càng tăng cũng góp phần vào sự tăng trưởng của thị trường, vì nó đang thúc đẩy nhu cầu về thiết bị bảo hộ y tế. Ví dụ, vào năm 2021, Viện Thông tin Y tế Canada (CIHI) đã báo cáo rằng ở nhóm tuổi 18-64, 26.456 ca phẫu thuật cắt bỏ túi mật, 22.441 ca gãy xương và 21.941 ca phẫu thuật sinh mổ đã được thực hiện ở Canada trong giai đoạn 2020-2021. Do đó, số lượng các thủ tục phẫu thuật cao đang thúc đẩy nhu cầu về khẩu trang và găng tay phẫu thuật, đồng thời góp phần vào sự tăng trưởng của thị trường trong khu vực.

- Hơn nữa, các sáng kiến ngày càng tăng ở các nước Bắc Mỹ, chẳng hạn như phân phối khẩu trang phẫu thuật, cũng đang thúc đẩy sự phát triển của thị trường được nghiên cứu. Ví dụ, vào tháng 12 năm 2022, Ủy viên Y tế Thành phố New York đã phân phát 3,6 triệu khẩu trang KN95 cho người già và phụ nữ mang thai để tránh tiếp xúc với virus đường hô hấp. Do đó, những sáng kiến này đang thúc đẩy sự tăng trưởng của thị trường và góp phần vào sự tăng trưởng của thị trường trong khu vực.

- Ngoài ra, việc ra mắt sản phẩm mới của những người chơi chính trên thị trường cũng góp phần vào sự tăng trưởng của thị trường được nghiên cứu. Ví dụ vào tháng 2 năm 2021, Health Professional Resources đã ra mắt Dây chuyền thiết bị bảo vệ cá nhân (PPE) hiệu suất cao trong mối quan hệ đối tác chiến lược với MAS Holdings. Vì vậy, việc ra mắt sản phẩm này cũng đang thúc đẩy sự tăng trưởng của thị trường trong khu vực.

Tổng quan về ngành thiết bị bảo hộ y tế

Thị trường thiết bị bảo hộ y tế bị phân mảnh và bao gồm một số công ty lớn. Một số công ty chủ chốt trên thị trường là Công ty 3M, Ansell Limited, Cardinal Health Inc., DuPont de Nemours Inc., Hartalega Holdings Berhad, Honeywell International Inc., Kimberly-Clark Corporation và Top Glove Corporation Bhd, cùng nhiều công ty khác.

Dẫn đầu thị trường thiết bị bảo hộ y tế

-

Ansell Limited

-

Top Glove Corporation Bhd

-

DuPont de Nemours, Inc.

-

3M Company

-

Kimberly-Clark Corporation

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị bảo hộ y tế

- Tháng 8 năm 2021 LG Electronics ra mắt khẩu trang điện tử cho người dân Hàn Quốc. Mặt nạ, được gọi là Máy lọc không khí đeo được PuriCare, có hai bộ lọc H13 HEPA và cảm biến hô hấp tự động điều chỉnh tốc độ quạt dựa trên nhịp thở của người dùng.

- Tháng 12 năm 2022 Optrel ra mắt P.Air Clear, mặt nạ phòng độc N95 được NIOSH phê duyệt có cửa sổ trong suốt. Cửa sổ trong suốt cho phép giao tiếp và nhận dạng khuôn mặt tốt hơn trong khi vẫn bảo vệ khỏi các hạt trong không khí.

Báo cáo thị trường thiết bị bảo hộ y tế - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Ngày càng có nhiều ca phẫu thuật

4.2.2 Số lượt đến bệnh viện ngày càng tăng và bùng phát bệnh viện

4.2.3 Nâng cao nhận thức để duy trì thực hành vệ sinh an toàn

4.3 Hạn chế thị trường

4.3.1 Các vấn đề liên quan đến việc xử lý và nhận thức

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - triệu USD)

5.1 Theo sản phẩm

5.1.1 Mặt nạ phẫu thuật

5.1.2 Khẩu trang N95

5.1.3 Găng tay

5.1.4 Áo choàng

5.1.5 Mặt nạ

5.1.6 Sản phẩm khác

5.2 Theo khả năng sử dụng

5.2.1 dùng một lần

5.2.2 Tái sử dụng

5.3 Bởi người dùng cuối

5.3.1 Bệnh viện và phòng khám

5.3.2 Trung tâm phẫu thuật cấp cứu

5.3.3 Phòng thí nghiệm chẩn đoán

5.3.4 Người dùng cuối khác

5.4 Địa lý

5.4.1 Bắc Mỹ

5.4.1.1 Hoa Kỳ

5.4.1.2 Canada

5.4.1.3 México

5.4.2 Châu Âu

5.4.2.1 nước Đức

5.4.2.2 Vương quốc Anh

5.4.2.3 Pháp

5.4.2.4 Nước Ý

5.4.2.5 Tây ban nha

5.4.2.6 Phần còn lại của châu Âu

5.4.3 Châu á Thái Bình Dương

5.4.3.1 Trung Quốc

5.4.3.2 Nhật Bản

5.4.3.3 Ấn Độ

5.4.3.4 Châu Úc

5.4.3.5 Hàn Quốc

5.4.3.6 Phần còn lại của Châu Á-Thái Bình Dương

5.4.4 Trung Đông và Châu Phi

5.4.4.1 GCC

5.4.4.2 Nam Phi

5.4.4.3 Phần còn lại của Trung Đông và Châu Phi

5.4.5 Nam Mỹ

5.4.5.1 Brazil

5.4.5.2 Argentina

5.4.5.3 Phần còn lại của Nam Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 3M Company

6.1.2 Ansell Limited

6.1.3 Cardinal Health Inc.

6.1.4 DuPont de Nemours Inc.

6.1.5 Hartalega Holdings Berhad

6.1.6 Honeywell International Inc.

6.1.7 Kimberly-Clark Corporation

6.1.8 Top Glove Corporation Bhd

6.1.9 Medline Industries Inc.

6.1.10 AMD Medicom Inc.

6.1.11 Honeywell International Inc.

6.1.12 Alphaprotech

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành thiết bị bảo hộ y tế

Thiết bị bảo hộ y tế, hay MPE, là thiết bị được đeo để giảm thiểu khả năng tiếp xúc với các mối nguy hiểm gây thương tích và bệnh tật tại nơi làm việc. Những thương tích hoặc bệnh tật này có thể phát sinh do tiếp xúc với nhiều mối nguy hiểm về hóa học, điện, cơ học và phóng xạ, cùng một số mối nguy hiểm khác.

Thị trường thiết bị bảo hộ y tế được phân chia theo sản phẩm (khẩu trang phẫu thuật, mặt nạ phòng độc n95, găng tay, áo choàng, tấm che mặt và các sản phẩm khác), khả năng sử dụng (dùng một lần và tái sử dụng), người dùng cuối (bệnh viện và phòng khám, trung tâm phẫu thuật cấp cứu, phòng thí nghiệm chẩn đoán, và những người dùng cuối khác) và địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi cũng như Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên các khu vực chính trên toàn cầu.

Báo cáo đưa ra giá trị (tính bằng tỷ USD) cho các phân khúc trên.

| Theo sản phẩm | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo khả năng sử dụng | ||

| ||

|

| Bởi người dùng cuối | ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị bảo hộ y tế

Thị trường thiết bị bảo hộ y tế lớn đến mức nào?

Quy mô Thị trường Thiết bị Bảo hộ Y tế dự kiến sẽ đạt 40,90 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,42% để đạt 55,82 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị bảo vệ y tế hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Bảo hộ Y tế dự kiến sẽ đạt 40,90 tỷ USD.

Ai là người chơi chính trong thị trường thiết bị bảo hộ y tế?

Ansell Limited, Top Glove Corporation Bhd, DuPont de Nemours, Inc., 3M Company, Kimberly-Clark Corporation là những công ty lớn hoạt động trong Thị trường Thiết bị Bảo hộ Y tế.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Bảo hộ Y tế?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Bảo hộ Y tế?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Bảo hộ Y tế.

Thị trường Thiết bị Bảo hộ Y tế này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thiết bị Bảo hộ Y tế ước tính đạt 38,43 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Bảo hộ Y tế trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Bảo hộ Y tế trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành thiết bị bảo hộ y tế

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị bảo hộ y tế năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị Bảo hộ Y tế bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.