| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

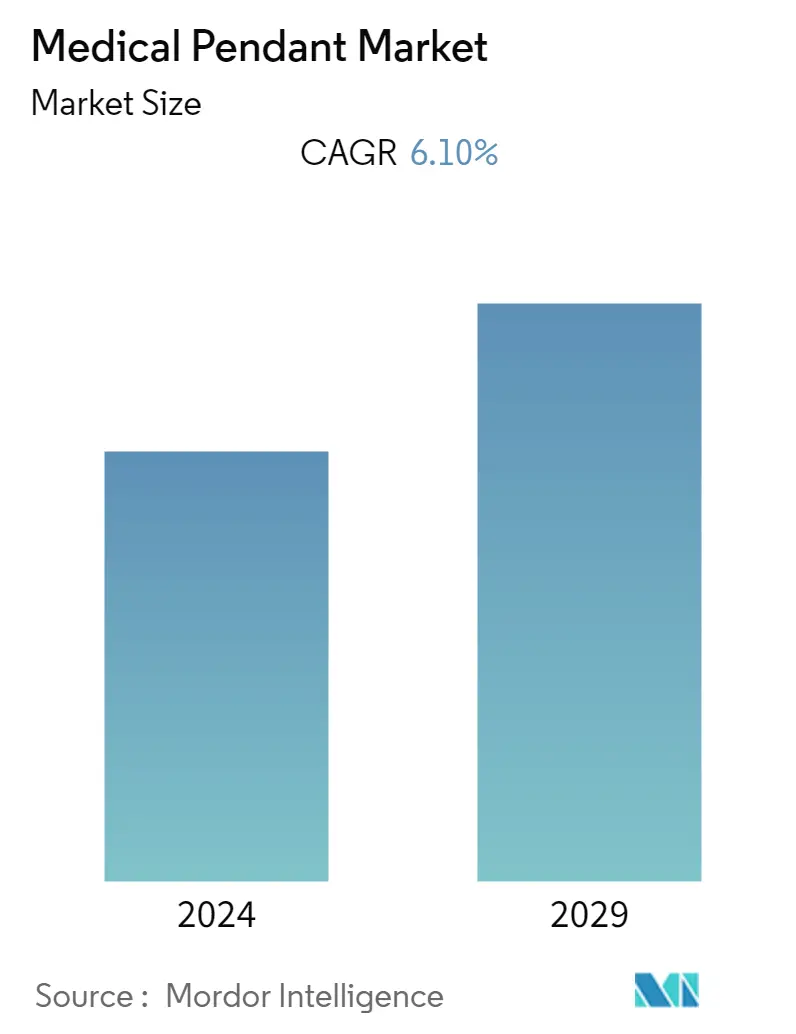

| CAGR | 6.10 % |

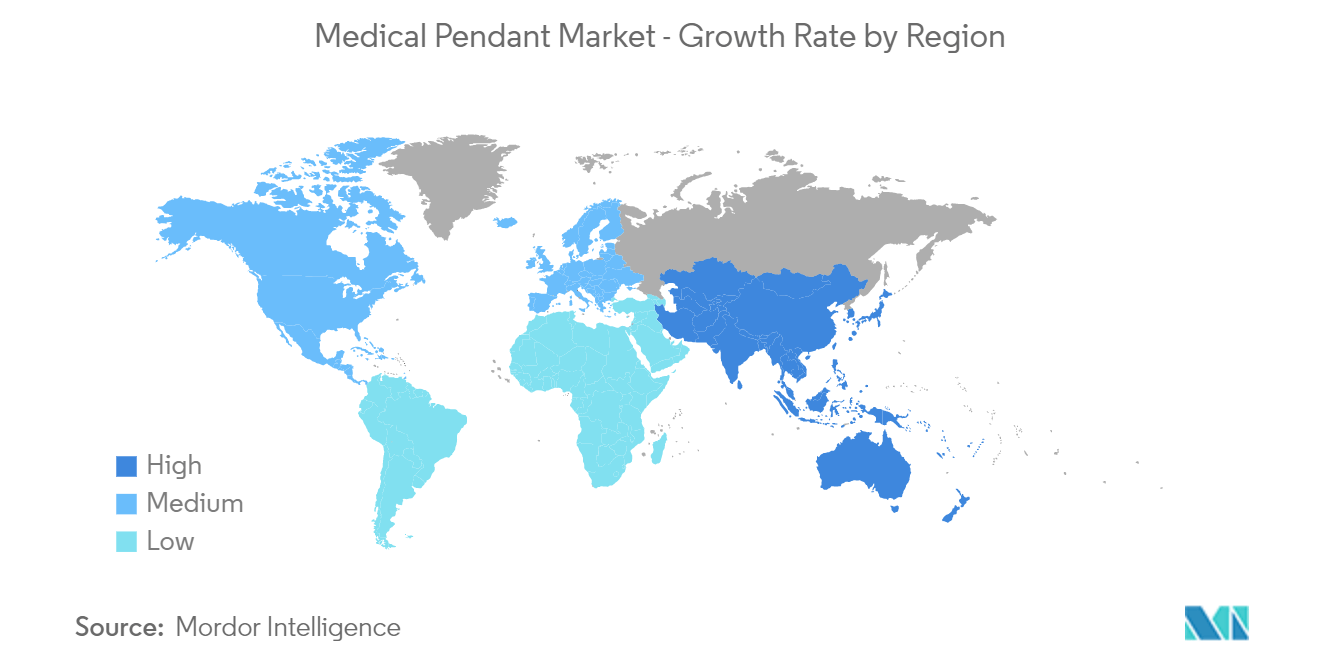

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường mặt dây chuyền y tế

Thị trường mặt dây chuyền y tế được định giá 398,56 triệu USD trong năm cơ sở và dự kiến sẽ đạt 573,77 triệu USD, đạt tốc độ CAGR là 6,1% trong giai đoạn dự báo.

COVID-19 đã tác động đến sự phát triển của thị trường mặt dây chuyền y tế do các cuộc phẫu thuật và thủ tục trên toàn thế giới bị trì hoãn do các biện pháp khóa cửa do chính phủ áp đặt để tránh sự lây lan của coronavirus trong dân chúng. Ví dụ theo dữ liệu của Tổ chức Diễn đàn Kinh tế Thế giới được công bố vào tháng 5 năm 2020, khoảng 28 triệu ca phẫu thuật tự chọn đã bị hủy trong 12 tuần đầu tiên kể từ khi bùng phát dịch COVID-19. Do đó, việc thăm khám của bệnh nhân tại bệnh viện và trung tâm cấp cứu bị gián đoạn nghiêm trọng, cuối cùng ảnh hưởng đến việc sử dụng mặt dây chuyền y tế trong cơ sở chăm sóc sức khỏe. Tuy nhiên, bản cập nhật hướng dẫn của Tổ chức Y tế Thế giới vào tháng 6 năm 2020 yêu cầu các nước tăng cường hệ thống chăm sóc sức khỏe và an ninh y tế trong bối cảnh đại dịch. Điều này dẫn đến việc nâng cấp một số thiết bị trong các cơ sở y tế, dẫn đến nhu cầu về mặt dây chuyền y tế trong các đơn vị chăm sóc đặc biệt (ICU) và các đơn vị chăm sóc quan trọng (CCU) để chăm sóc bệnh nhân tăng lên. Vì vậy, thị trường dự kiến sẽ lấy lại được tiềm năng tối đa trong vòng 2 đến 3 năm tới.

Các yếu tố như số ca phẫu thuật ngày càng tăng và cải thiện cơ sở hạ tầng chăm sóc sức khỏe đang thúc đẩy tăng trưởng thị trường. Ngoài ra, tỷ lệ mắc các bệnh mãn tính ngày càng tăng như ung thư, bệnh tim mạch, bệnh về mắt và các bệnh khác cần phẫu thuật dự kiến sẽ làm tăng nhu cầu về mặt dây chuyền y tế, do đó được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ, theo dữ liệu do OECD công bố, vào tháng 8 năm 2022, khoảng 94,87 nghìn ca phẫu thuật đã được thực hiện ở Bồ Đào Nha vào năm 2021, tiếp theo là 49,33 nghìn ca ở Đan Mạch, 32,84 nghìn ca ở Ireland và 21,5 nghìn ca ở Na Uy. Một số lượng lớn các thủ tục phẫu thuật được thực hiện ở các nước châu Âu phát triển dự kiến sẽ làm tăng việc áp dụng mặt dây chuyền y tế trong các ca phẫu thuật để đảm bảo có sẵn ánh sáng, dụng cụ y tế và khí y tế cho bác sĩ phẫu thuật, từ đó thúc đẩy tăng trưởng thị trường.

Ngoài ra, từ một bài báo đăng trên Tạp chí Khoa học Chỉnh hình, vào tháng 9 năm 2021, khoảng 4.052 ca phẫu thuật khớp gối dự kiến sẽ được thực hiện cho nam giới trong độ tuổi từ 40 đến 64, 6.942 ca đối với nam giới trong độ tuổi từ 65 đến 74, 14.986 đối với nam giới trên 75 tuổi ở Nhật Bản vào năm 2030. Ngoài ra, theo cùng một nguồn, khoảng 7.092 ca phẫu thuật khớp gối dự kiến sẽ được thực hiện cho phụ nữ trong độ tuổi từ 40 đến 64, 22.957 đối với phụ nữ trong độ tuổi từ 65 đến 74 và 58.340 ở phụ nữ trên 75 tuổi ở Nhật Bản vào năm 2030.

Hơn nữa, cơ sở hạ tầng chăm sóc sức khỏe ngày càng tăng, chi tiêu chăm sóc sức khỏe và đầu tư ngày càng tăng ở các quốc gia thúc đẩy sự phát triển của mặt dây chuyền y tế tiên tiến cũng như việc áp dụng chúng trong bệnh viện. Điều này cũng được dự đoán sẽ thúc đẩy sự tăng trưởng của thị trường. Ví dụ theo dữ liệu năm 2022 do IBEF công bố, ở Ấn Độ, chi tiêu y tế công chiếm 2,1% GDP trong giai đoạn 2021-22, tăng từ 1,8% trong giai đoạn 2020-21. Ngoài ra, theo dữ liệu do OECD công bố, vào tháng 6 năm 2022, chi tiêu y tế của Đức đã tăng từ 12,5% vào năm 2020 lên 12,8% vào năm 2021 tính theo tỷ trọng trong GDP.

Do đó, do các yếu tố nói trên, thị trường được nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo. Tuy nhiên, giá thành thiết bị cao có thể cản trở sự phát triển của thị trường mặt dây chuyền y tế trong giai đoạn dự báo.

Xu hướng thị trường mặt dây chuyền y tế

Phân khúc mặt dây chuyền cố định dự kiến sẽ chiếm thị phần đáng kể trong thị trường mặt dây chuyền y tế trong giai đoạn dự báo

Hệ thống mặt dây chuyền cố định được dự đoán sẽ chứng kiến sự tăng trưởng đáng kể trong thị trường mặt dây chuyền y tế trong giai đoạn dự báo do các yếu tố như số ca phẫu thuật, gây mê và thủ tục nội soi ngày càng tăng.

Hệ thống giá treo cố định cung cấp nhiều đầu nối để gắn máy thở, cấp khí, v.v. Trong bệnh viện, hệ thống này đóng vai trò hỗ trợ quan trọng trong việc đảm bảo an toàn và giảm nguy cơ ô nhiễm. Nó thường được sử dụng trong phòng hồi sức và phòng chăm sóc đặc biệt. Ngoài ra, hệ thống mặt dây chuyền y tế cố định đang có nhu cầu cao do khả năng chi trả, tính di động và dễ lắp đặt. Do đó, thị trường ngày càng mở rộng do tỷ lệ mắc các bệnh mãn tính ngày càng tăng và số lượng bệnh viện sử dụng hệ thống mặt dây chuyền cố định.

Hơn nữa, số lượng ca phẫu thuật ngày càng tăng dự kiến sẽ làm tăng nhu cầu về mặt dây chuyền y tế cố định trong bệnh viện và trung tâm phẫu thuật, từ đó thúc đẩy tăng trưởng phân khúc. Ví dụ, theo một bài báo đăng trên Biên niên sử của Đại học Phẫu thuật Hoàng gia Anh vào tháng 12 năm 2021, người ta nhận thấy rằng nhu cầu phẫu thuật thay khớp háng và đầu gối dự kiến sẽ tăng gần 40% vào năm 2060 ở Anh, xứ Wales , Bắc Ireland và Đảo Man. Ngoài ra, theo cùng một nguồn, bệnh nhân lớn tuổi được cho là sẽ có mức tăng khối lượng tương đối lớn nhất theo thời gian.

Do đó, do các yếu tố nói trên, chẳng hạn như gánh nặng bệnh mãn tính ngày càng tăng và số lượng các thủ tục phẫu thuật ngày càng tăng, phân khúc được nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

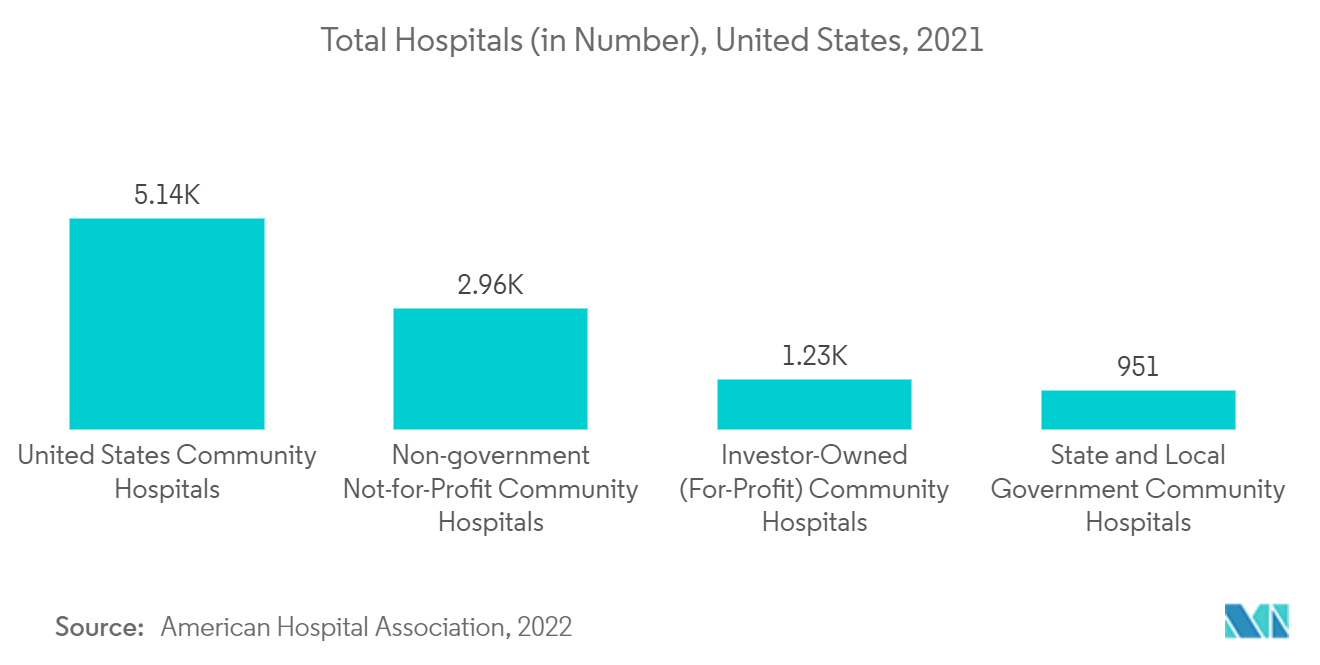

Phân khúc Bắc Mỹ dự kiến sẽ chứng kiến sự tăng trưởng lành mạnh trên thị trường mặt dây chuyền y tế trong giai đoạn dự báo do các yếu tố như số lượng bệnh viện ngày càng tăng và cải thiện cơ sở hạ tầng chăm sóc sức khỏe.

Ngoài ra, số lượng bệnh nhân mắc các bệnh mãn tính ngày càng tăng càng làm tăng thêm nhu cầu phẫu thuật. Điều này cũng được kỳ vọng sẽ làm tăng nhu cầu về hệ thống mặt dây chuyền y tế cho các ứng dụng nội soi và nội soi, do đó thúc đẩy tăng trưởng thị trường. Ví dụ, theo số liệu thống kê năm 2022 do ACS công bố, ước tính có khoảng 1,9 triệu trường hợp ung thư mới (15.900 trường hợp ở nam và 10.480 ở nữ) dự kiến sẽ được chẩn đoán ở Hoa Kỳ vào năm 2022. Ngoài ra, theo dữ liệu do CCS công bố Vào tháng 5 năm 2022, ung thư đại trực tràng được dự đoán là bệnh ung thư được chẩn đoán phổ biến thứ tư ở Canada và gần 24.300 người Canada được dự đoán sẽ được chẩn đoán mắc bệnh ung thư đại trực tràng vào năm 2022, chiếm 10% tổng số ca ung thư mới ở Canada vào năm 2022.

Hơn nữa, sự gia tăng đầu tư vào cơ sở hạ tầng bệnh viện ở các nước được dự đoán sẽ góp phần vào tăng trưởng thị trường trong giai đoạn phân tích. Chẳng hạn, vào tháng 5 năm 2022, Hiệp hội Hệ thống Quản lý và Thông tin Y tế (HIMSS) đã đề xuất tổng mức đầu tư gần 36,7 tỷ USD trong hơn 10 năm để hiện đại hóa cơ sở hạ tầng y tế công cộng của Tiểu bang, Lãnh thổ, Địa phương và Bộ lạc (STLT) nhằm đảm bảo sự sẵn sàng cho các trường hợp khẩn cấp về sức khỏe cộng đồng đang diễn ra và mới nổi. Các kế hoạch đầu tư như vậy để phát triển cơ sở hạ tầng y tế công cộng được dự đoán sẽ thúc đẩy tăng trưởng thị trường.

Hơn nữa, vào tháng 4 năm 2022, chính phủ Jalisco, Mexico, đã lên kế hoạch đầu tư hơn 301,5 triệu USD vào cơ sở hạ tầng chăm sóc sức khỏe trong ba năm tới để xây dựng các bệnh viện và trung tâm chăm sóc sức khỏe mới cũng như nâng cấp những bệnh viện và trung tâm chăm sóc sức khỏe hiện có. Ngoài ra, 'Viện An sinh xã hội Mexico (IMSS)' cũng chia sẻ kế hoạch đầu tư 677,2 triệu USD để xây dựng 111 bệnh viện mới vào năm 2024 tại Mexico. Những khoản đầu tư này được dự đoán sẽ thúc đẩy tăng trưởng thị trường chung trong nước.

Do đó, do các yếu tố nêu trên, chẳng hạn như số lượng thủ tục phẫu thuật ngày càng tăng do các bệnh mãn tính gia tăng trong dân số và sự gia tăng đầu tư vào cơ sở hạ tầng bệnh viện, thị trường được nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành mặt dây chuyền y tế

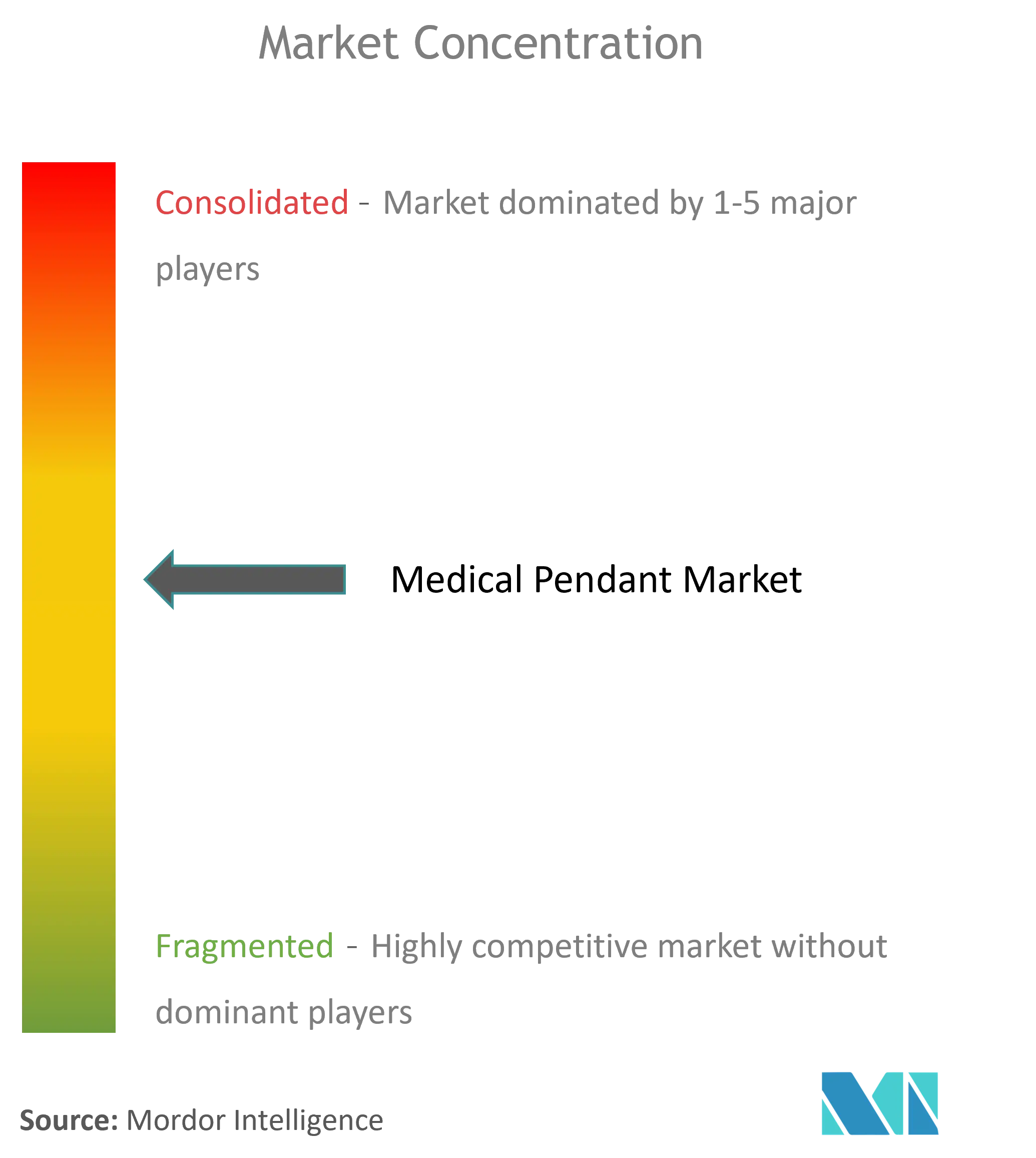

Thị trường mặt dây chuyền y tế bị phân mảnh vừa phải và bao gồm một số người chơi chính. Những người tham gia thị trường đang áp dụng các chiến lược tăng trưởng khác nhau, chẳng hạn như giới thiệu các sản phẩm công nghệ tiên tiến, hợp tác, sáp nhập, mở rộng và mua lại. Ví dụ Trivitron Healthcare cung cấp dây treo đa năng cho bác sĩ phẫu thuật, bao gồm các bảng điều khiển dài theo chiều dọc và đóng vai trò vừa là thiết bị vừa là dây treo quản lý chất lỏng trong quá trình phẫu thuật. Một số công ty tham gia thị trường bao gồm Drägerwerk AG Co. KGaA, NOVAIR Medical, BeaconMedaes, Steris PLC và Công ty TNHH Điện tử Y tế Sinh học Mindray Thâm Quyến.

Lãnh đạo thị trường mặt dây chuyền y tế

-

Drägerwerk AG & Co. KGaA

-

Steris Plc

-

Shenzhen Mindray Bio-Medical Electronics Co., Ltd

-

BeaconMedaes

-

Novair Medical

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường mặt dây chuyền y tế

- Tháng 7 năm 2022 Arthrex hợp tác với Skytron để cung cấp một loạt các giải pháp tổng thể về phòng được thiết kế nhằm giải quyết các nhu cầu và thách thức trong tương lai của các cơ sở chăm sóc phẫu thuật trong một gói, một bộ sản phẩm bổ sung toàn diện sẽ giúp bác sĩ phẫu thuật điều trị bệnh nhân của họ tốt hơn.

- Tháng 3 năm 2021 Mindray phát hành một loạt thiết bị cung cấp trần mới, mặt dây chuyền y tế HyPort R80, thế hệ mới nhất của hệ thống quản lý thiết bị đầu giường với thiết kế cải tiến trong các hệ thống chiếu sáng, quản lý quy trình làm việc và kiểm soát nhiễm trùng ở nhiều quốc gia Châu Âu.

Phân khúc ngành mặt dây chuyền y tế

Theo phạm vi của báo cáo, hệ thống mặt dây chuyền y tế, chủ yếu được sử dụng trong phòng mổ, hoạt động như một thiết bị hỗ trợ. Chúng bao gồm nhiều cửa hàng cung cấp khí đốt, nguồn ánh sáng và lưu trữ các thiết bị cần thiết khác. Thị trường mặt dây chuyền y tế được phân chia theo loại sản phẩm (Mặt dây chuyền cố định và mặt dây chuyền có thể di chuyển), Ứng dụng (Phẫu thuật, Nội soi, Gây mê, Đơn vị chăm sóc đặc biệt và các ứng dụng khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo loại sản phẩm | Mặt dây chuyền cố định |

| Mặt dây chuyền di chuyển | |

| Theo ứng dụng | Ca phẫu thuật |

| Nội soi | |

| Gây tê | |

| Đơn vị chăm sóc đặc biệt | |

| Ứng dụng khác | |

| Địa lý | Bắc Mỹ |

| Châu Âu | |

| Châu á Thái Bình Dương | |

| Trung Đông và Châu Phi | |

| Nam Mỹ |

Câu hỏi thường gặp về nghiên cứu thị trường mặt dây chuyền y tế

Quy mô thị trường mặt dây chuyền y tế hiện tại là bao nhiêu?

Thị trường Mặt dây chuyền y tế dự kiến sẽ đạt tốc độ CAGR là 6,10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường mặt dây chuyền y tế?

Drägerwerk AG & Co. KGaA, Steris Plc, Shenzhen Mindray Bio-Medical Electronics Co., Ltd, BeaconMedaes, Novair Medical là những công ty lớn hoạt động trong Thị trường Mặt dây chuyền Y tế.

Khu vực nào phát triển nhanh nhất trong Thị trường Mặt dây chuyền Y tế?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Mặt dây chuyền Y tế?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Mặt dây chuyền Y tế.

Thị trường mặt dây chuyền y tế này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Mặt dây chuyền Y tế trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Mặt dây chuyền Y tế trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành mặt dây chuyền y tế

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Mặt dây chuyền y tế năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Mặt dây chuyền y tế bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.