Phân tích thị trường máy trạm hình ảnh y tế

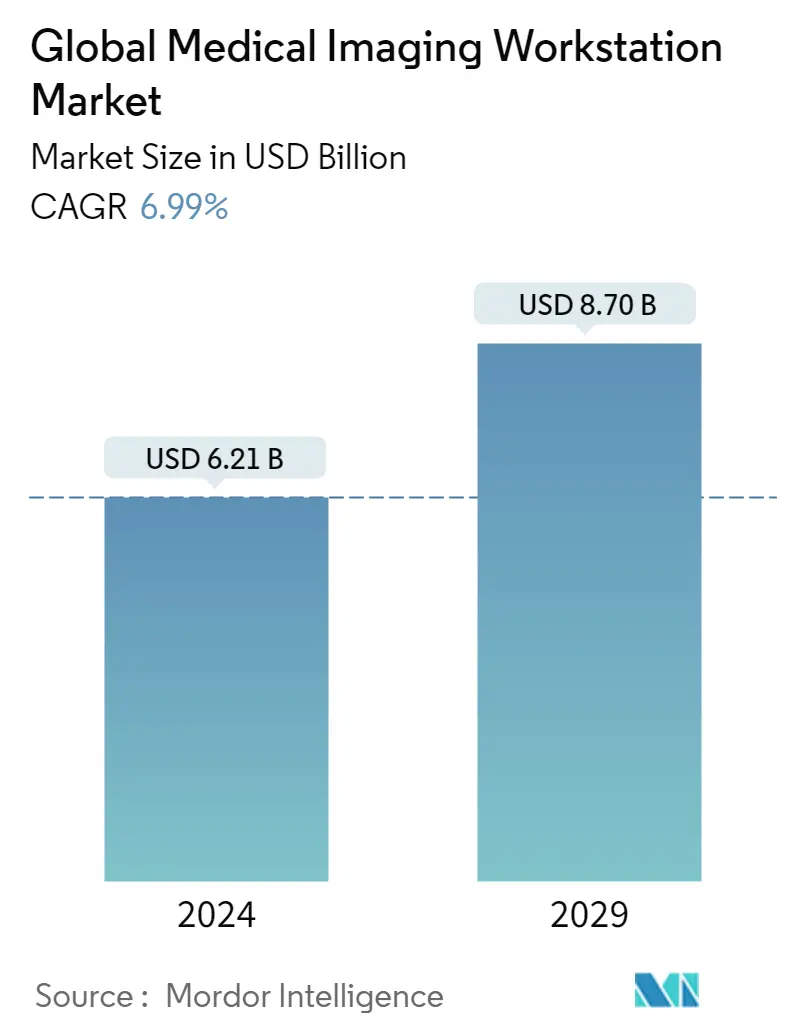

Quy mô Thị trường Máy trạm Hình ảnh Y tế Toàn cầu ước tính đạt 6,21 tỷ USD vào năm 2024 và dự kiến sẽ đạt 8,70 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,99% trong giai đoạn dự báo (2024-2029).

Đại dịch Covid-19 đã cho thấy tác động đáng kể đến thị trường được nghiên cứu. Việc áp dụng hình ảnh để chẩn đoán và điều trị COVID-19 và các bệnh liên quan đã tác động tích cực đến sự tăng trưởng của thị trường. Ví dụ, một bài báo trên Tạp chí Y học Phổi BMC có tiêu đề 'Phát hiện trên chụp X-quang ngực và những thay đổi ở phổi tạm thời ở bệnh nhân viêm phổi do COVID-19' xuất bản vào tháng 9 năm 2020 đã báo cáo rằng gần một nửa số bệnh nhân mắc COVID-19 có kết quả chụp X-quang ngực bất thường với các biểu hiện bất thường. mờ kính mờ ngoại vi ảnh hưởng đến thùy dưới là phát hiện phổ biến nhất. Hơn nữa, theo một nghiên cứu có tiêu đề Triển khai nhanh chóng các máy trạm PACS tại nhà để thực hiện giãn cách xã hội trong kỷ nguyên bệnh vi-rút Corona (Covid-19), được công bố trên Tạp chí Roentgenology của Mỹ vào tháng 12 năm 2020, khoa X quang đã quyết định triển khai một số phiên dịch các trạm làm việc PACS tại nhà của nhiều bác sĩ X quang khác nhau để giúp thực hiện giãn cách xã hội, bảo vệ các bác sĩ X quang dễ bị tổn thương và những người khác trong bệnh viện, đồng thời đảm bảo khả năng thông dịch liền mạch trong các tình huống khẩn cấp. Do đó, COVID-19 đã tác động đáng kể đến thị trường máy trạm chụp ảnh y tế,.

Sự tăng trưởng này là do những tiến bộ công nghệ trong hệ thống hình ảnh đòi hỏi các đơn vị vận hành và trạm làm việc phức tạp để vận hành trơn tru. Những tiến bộ công nghệ ngày càng tăng, được hỗ trợ bởi việc ra mắt sản phẩm mới của các công ty chủ chốt, cũng được kỳ vọng sẽ đưa thị trường lên một tầm cao mới. Ví dụ, vào tháng 10 năm 2021, JVC đã ra mắt CL-S600, màn hình theo dõi hình ảnh y tế 30 inch. Màn hình màu rộng 6 megapixel để hiển thị nhiều hình ảnh chẩn đoán khác nhau trên một máy trạm.

Ngoài ra, số lượng bệnh mãn tính ngày càng tăng cùng với chi phí chăm sóc sức khỏe ngày càng tăng trên toàn thế giới được dự đoán sẽ thúc đẩy tăng trưởng thị trường. Ngoài ra, việc giới thiệu các phương thức xử lý hình ảnh và hiển thị tiên tiến được dự đoán sẽ thúc đẩy máy trạm hiện có và tiếp tục thúc đẩy tăng trưởng thị trường. Chẳng hạn, theo báo cáo tháng 4 năm 2021 của Tổ chức Y tế Thế giới (WHO), các bệnh không lây nhiễm (NCD), hay còn gọi là bệnh mãn tính, là những bệnh kéo dài và là kết quả của sự kết hợp giữa các yếu tố di truyền, sinh lý, môi trường. và yếu tố hành vi và NCD là nguyên nhân gây ra khoảng 41 triệu ca tử vong mỗi năm trên khắp thế giới, chiếm khoảng 71% tổng số ca tử vong trên toàn cầu. Theo cùng một nguồn, bệnh tim mạch là dạng NCD chính, tiếp theo là ung thư, bệnh hô hấp và tiểu đường, và 77% tổng số ca tử vong do NCD là ở các nước thu nhập thấp và trung bình.

Ngoài ra, chi tiêu chăm sóc sức khỏe tăng lên được dự đoán sẽ thúc đẩy thị trường trong giai đoạn dự báo. Theo dữ liệu Eurostat công bố vào tháng 12 năm 2021, Đức và Pháp có mức chi tiêu chăm sóc sức khỏe hiện tại so với GDP năm 2019 cao nhất. Mức chi tiêu chăm sóc sức khỏe hiện tại ở Đức là 403 tỷ EUR vào năm 2019 và vẫn ở mức cao nhất trong Liên minh Châu Âu (EU). ) và các Quốc gia Thành viên. Chi tiêu chăm sóc sức khỏe hiện tại ở Đức và Pháp lần lượt tương đương 11,7% và 11,1% tổng sản phẩm quốc nội (GDP), nhiều hơn bất kỳ Quốc gia thành viên EU nào khác. Tỷ lệ cao nhất tiếp theo là ở Thụy Điển (10,9%), Bỉ (10,7%), Áo (10,4%), Hà Lan (10,2%) và Đan Mạch (10,0%); không có quốc gia thành viên EU còn lại nào ghi nhận tỷ lệ hai chữ số. Do đó, chi tiêu chăm sóc sức khỏe ngày càng tăng có thể hỗ trợ tăng trưởng thị trường.

Vì vậy, tất cả các yếu tố nói trên đều dự đoán sẽ thúc đẩy thị trường trong giai đoạn dự báo. Tuy nhiên, chi phí cao của hệ thống hình ảnh và thiếu chuyên gia lành nghề dự kiến sẽ cản trở sự phát triển của thị trường trong giai đoạn dự báo.

Xu hướng thị trường máy trạm hình ảnh y tế

Siêu âm dự kiến sẽ chiếm thị phần lớn trong thị trường máy trạm hình ảnh y tế

Siêu âm, còn được gọi là siêu âm, là một kỹ thuật hình ảnh sử dụng sóng âm thanh tần số cao để tạo ra hình ảnh của các cấu trúc khác nhau bên trong cơ thể. Chúng đang được sử dụng để đánh giá các tình trạng khác nhau ở thận, gan và các tình trạng bụng khác. Chúng cũng được sử dụng chủ yếu trong các bệnh mãn tính, bao gồm các tình trạng sức khỏe như bệnh tim, hen suyễn, ung thư và tiểu đường. Do đó, các thiết bị này đang được sử dụng làm phương thức chẩn đoán hình ảnh và điều trị và có nhiều ứng dụng trong lĩnh vực y tế.

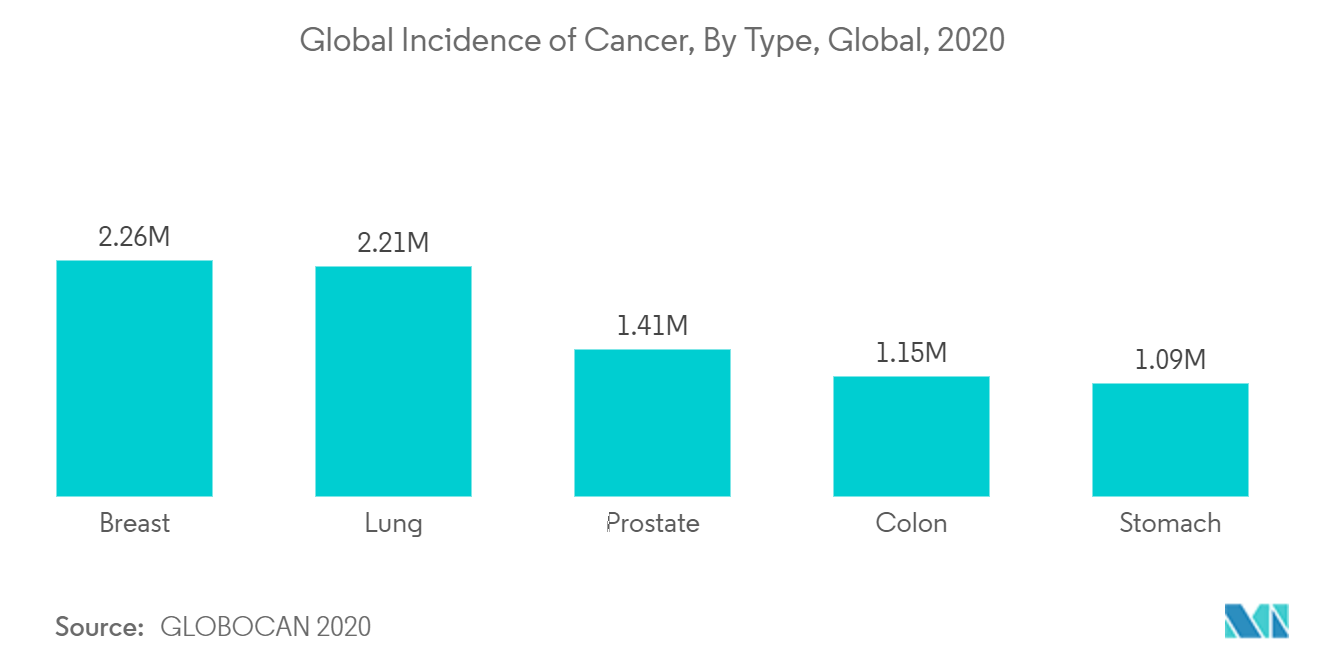

Những tiến bộ công nghệ ngày càng tăng và tỷ lệ mắc các bệnh mãn tính ngày càng tăng là những yếu tố chính thúc đẩy sự phát triển của thị trường thiết bị siêu âm. Báo cáo Globocan 2020 do Đài quan sát Ung thư Toàn cầu công bố ước tính tỷ lệ mắc và tử vong của 36 bệnh ung thư ở 185 quốc gia. Trên toàn cầu, ước tính có khoảng 19.292.789 trường hợp ung thư mới được chẩn đoán vào năm 2020 và khoảng 9.958.133 người chết vì ung thư trên toàn thế giới. Hơn nữa, theo cùng một nguồn, số ca ung thư mới dự kiến sẽ lên tới 24.044.406 vào năm 2030, điều này cho thấy tỷ lệ mắc bệnh ung thư ngày càng tăng trên toàn cầu. Do đó, cùng với các bệnh liên quan đến tuổi tác, số lượng các bệnh mãn tính ngày càng tăng như ung thư được dự đoán sẽ làm tăng nhu cầu về các công cụ chẩn đoán, phòng ngừa.

Hơn nữa, những tiến bộ công nghệ trong sản phẩm của những người tham gia thị trường chính làm tăng nhu cầu chẩn đoán các bệnh được dự đoán sẽ thúc đẩy tăng trưởng phân khúc. Ví dụ, vào tháng 3 năm 2022, Royal Philips đã ra mắt Không gian làm việc Siêu âm tại Hội nghị Triển lãm Khoa học Thường niên của Đại học Tim mạch Hoa Kỳ (ACC 2022). Philips Ultrasound Workspace là giải pháp báo cáo và phân tích hình ảnh siêu âm tim trung lập của nhà cung cấp hàng đầu trong ngành, có thể truy cập từ xa thông qua trình duyệt. Tiến bộ công nghệ như vậy trong máy trạm siêu âm được dự đoán sẽ thúc đẩy thị trường trong giai đoạn dự báo.

Do các yếu tố nêu trên, phân khúc này dự kiến sẽ tăng trưởng nhanh chóng trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ có thị phần đáng kể trong giai đoạn dự báo

Khu vực Bắc Mỹ được dự đoán sẽ có thị phần đáng kể nhờ cơ sở hạ tầng chăm sóc sức khỏe tốt, dân số già và khả năng tiếp cận chăm sóc sức khỏe chất lượng. Các yếu tố như sự hiện diện của một số lượng lớn các trung tâm chẩn đoán, tỷ lệ mắc các bệnh mục tiêu ngày càng tăng, chi phí chăm sóc sức khỏe tăng và việc áp dụng các hệ thống hình ảnh công nghệ tiên tiến dự kiến sẽ thúc đẩy tăng trưởng trong khu vực.

Theo dữ liệu của PETERSON-KFF Health System Tracker được công bố vào tháng 2 năm 2022, chi tiêu cho chăm sóc sức khỏe của Hoa Kỳ đã tăng 9,7% để đạt 4,1 nghìn tỷ USD vào năm 2020, tốc độ nhanh hơn nhiều so với mức tăng 4,3% được thấy vào năm 2019. Tốc độ tăng tốc vào năm 2020 là do chi tiêu liên bang cho chăm sóc sức khỏe tăng 36,0%, phần lớn là để ứng phó với đại dịch COVID-19. Phần lớn nhất trong tổng chi tiêu y tế được tài trợ bởi chính phủ liên bang (36,3%) và các hộ gia đình (26,1%). Tỷ trọng chi tiêu y tế của doanh nghiệp tư nhân chiếm 16,7% tổng chi tiêu chăm sóc sức khỏe, chính quyền tiểu bang và địa phương chiếm 14,3% và các khoản thu tư nhân khác chiếm 6,5%.

Tương tự, tỷ lệ mắc các bệnh mãn tính ngày càng tăng trong khu vực đã thúc đẩy sự tăng trưởng của thị trường. Theo dữ liệu của Hiệp hội Ung thư Hoa Kỳ, vào năm 2020, ước tính có khoảng 1.806.590 ca ung thư mới được chẩn đoán ở Hoa Kỳ và khoảng 606.520 người chết vì căn bệnh này. Sự gia tăng tỷ lệ mắc bệnh ung thư dự kiến sẽ thúc đẩy nhu cầu chẩn đoán bệnh này, dự kiến sẽ thúc đẩy thị trường.

Những tiến bộ công nghệ ngày càng tăng, được hỗ trợ bởi việc ra mắt sản phẩm mới của các công ty chủ chốt, cũng được kỳ vọng sẽ đưa thị trường lên một tầm cao mới. Ví dụ vào tháng 8 năm 2021, Tình trạng thiếu hụt trầm trọng bác sĩ X quang và nhu cầu quét hình ảnh ngày càng tăng đã khiến các khoa X quang ngày càng căng thẳng và GE Healthcare đã phát triển Hệ thống Truyền thông và Lưu trữ Hình ảnh (PACS) dựa trên đám mây thế hệ tiếp theo có tên là Edison True. PACS, được thiết kế để vượt qua những rào cản đó.

Do các yếu tố nêu trên, thị trường dự kiến sẽ tăng trưởng nhanh chóng trong giai đoạn dự báo ở Bắc Mỹ.

Tổng quan về ngành Máy trạm Hình ảnh Y tế

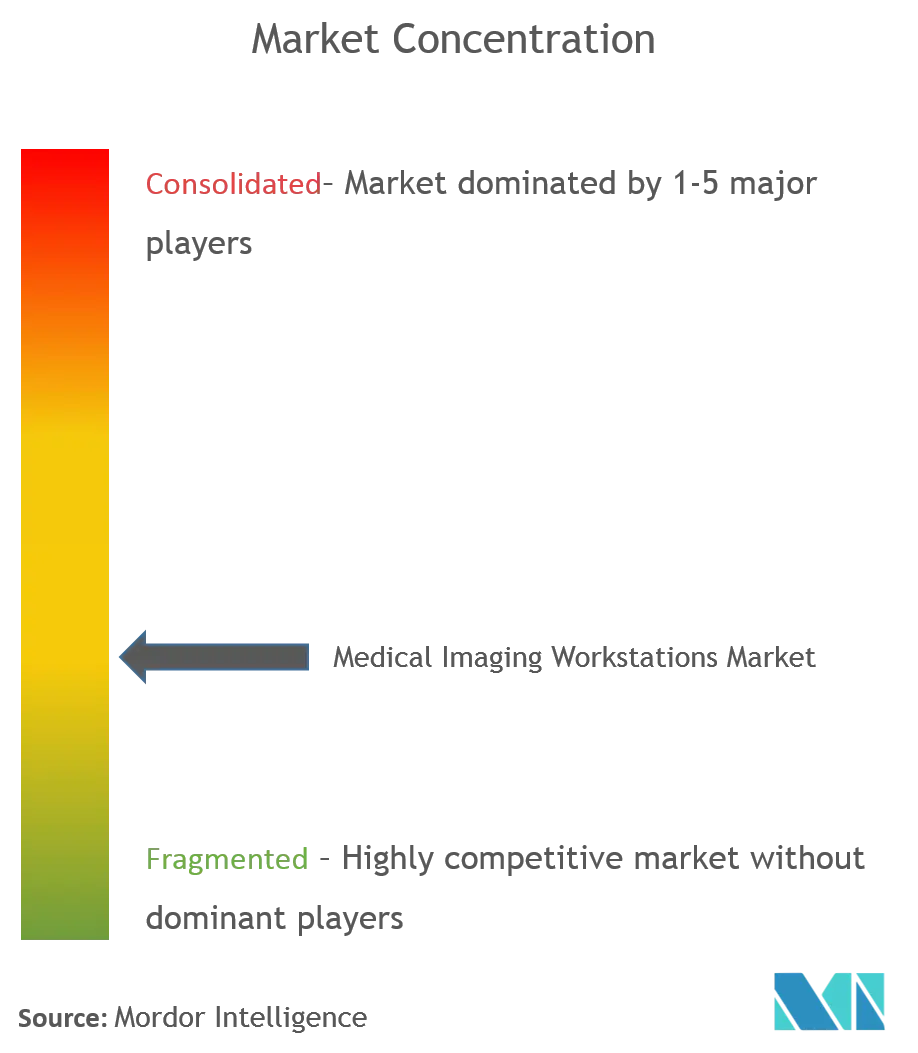

Thị trường máy trạm hình ảnh y tế toàn cầu có tính phân mảnh và cạnh tranh vừa phải. Những người tham gia thị trường đang tập trung vào việc thúc đẩy công nghệ và mở rộng khu vực để tăng thị phần của họ. Các công ty thị trường chính hoạt động trên thị trường bao gồm GE Healthcare, PaxeraHealth, Hologic, Inc., Koninklijke Philips NV và Carestream Health, cùng với những công ty khác.

Dẫn đầu thị trường máy trạm hình ảnh y tế

-

GE Healthcare

-

PaxeraHealth

-

Koninklijke Philips N.V.

-

Hologic Inc.

-

Carestream Health

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường máy trạm hình ảnh y tế

Vào tháng 5 năm 2022, Koelis, SAS, công ty tiên phong và đổi mới trong điều trị ung thư tuyến tiền liệt, đã ra mắt sản phẩm mới ProMap Lite tại Hội nghị thường niên uy tín của Hiệp hội Tiết niệu Hoa Kỳ ở New Orleans. ProMap Lite là phiên bản chỉ có phần mềm của máy trạm lập kế hoạch sinh thiết Koelis MR-Draw.

Vào tháng 2 năm 2022, Canon Medical mở rộng danh mục siêu âm của mình với Giải pháp phân tích ngoại tuyến với giá cả phải chăng. Máy trạm UltraExtend NX mới của Canon Medical giúp các bác sĩ lâm sàng biến dữ liệu lâm sàng thành thông tin chi tiết hữu ích. UltraExtend NX cung cấp quy trình làm việc ngoại tuyến hoàn chỉnh từ tổ chức, xem xét và phân tích dữ liệu lâm sàng đến ghi lại và báo cáo kết quả.

Phân khúc ngành máy trạm chụp ảnh y tế

Máy trạm hình ảnh y tế đóng một vai trò quan trọng trong việc chẩn đoán các bệnh khác nhau. Các máy trạm chụp ảnh y tế giúp giảm bớt quy trình làm việc thủ công và cải thiện độ chính xác và chính xác của chẩn đoán. Báo cáo bao gồm các máy trạm được sử dụng làm tiện ích bổ sung cho hệ thống hình ảnh trong cơ sở chăm sóc sức khỏe. Thị trường được phân đoạn theo Thành phần (Phần mềm hiển thị, Đơn vị hiển thị, Phần khác) Theo phương thức (Chụp cắt lớp điện toán (CT), Chụp cộng hưởng từ, Siêu âm, Chụp nhũ ảnh, Khác), Chế độ sử dụng (Máy trạm khách hàng dày, Máy trạm khách hàng mỏng) và Địa lý ( Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị tính bằng triệu USD cho các phân khúc trên.

| Phần mềm trực quan |

| Đơn vị hiển thị |

| Người khác |

| Chụp cắt lớp vi tính (CT) |

| Chụp cộng hưởng từ |

| Siêu âm |

| Chụp nhũ ảnh |

| Người khác |

| Máy trạm dành cho khách hàng dày |

| Máy trạm mỏng khách hàng |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo thành phần | Phần mềm trực quan | |

| Đơn vị hiển thị | ||

| Người khác | ||

| Theo phương thức | Chụp cắt lớp vi tính (CT) | |

| Chụp cộng hưởng từ | ||

| Siêu âm | ||

| Chụp nhũ ảnh | ||

| Người khác | ||

| Theo chế độ sử dụng | Máy trạm dành cho khách hàng dày | |

| Máy trạm mỏng khách hàng | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường máy trạm hình ảnh y tế

Thị trường máy trạm hình ảnh y tế toàn cầu lớn đến mức nào?

Quy mô Thị trường Máy trạm Hình ảnh Y tế Toàn cầu dự kiến sẽ đạt 6,21 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,99% để đạt 8,70 tỷ USD vào năm 2029.

Quy mô Thị trường Máy trạm Hình ảnh Y tế Toàn cầu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Máy trạm Hình ảnh Y tế Toàn cầu dự kiến sẽ đạt 6,21 tỷ USD.

Ai là người chơi chính trong Thị trường máy trạm hình ảnh y tế toàn cầu?

GE Healthcare, PaxeraHealth, Koninklijke Philips N.V., Hologic Inc., Carestream Health là những công ty lớn hoạt động trong Thị trường Máy trạm Hình ảnh Y tế Toàn cầu.

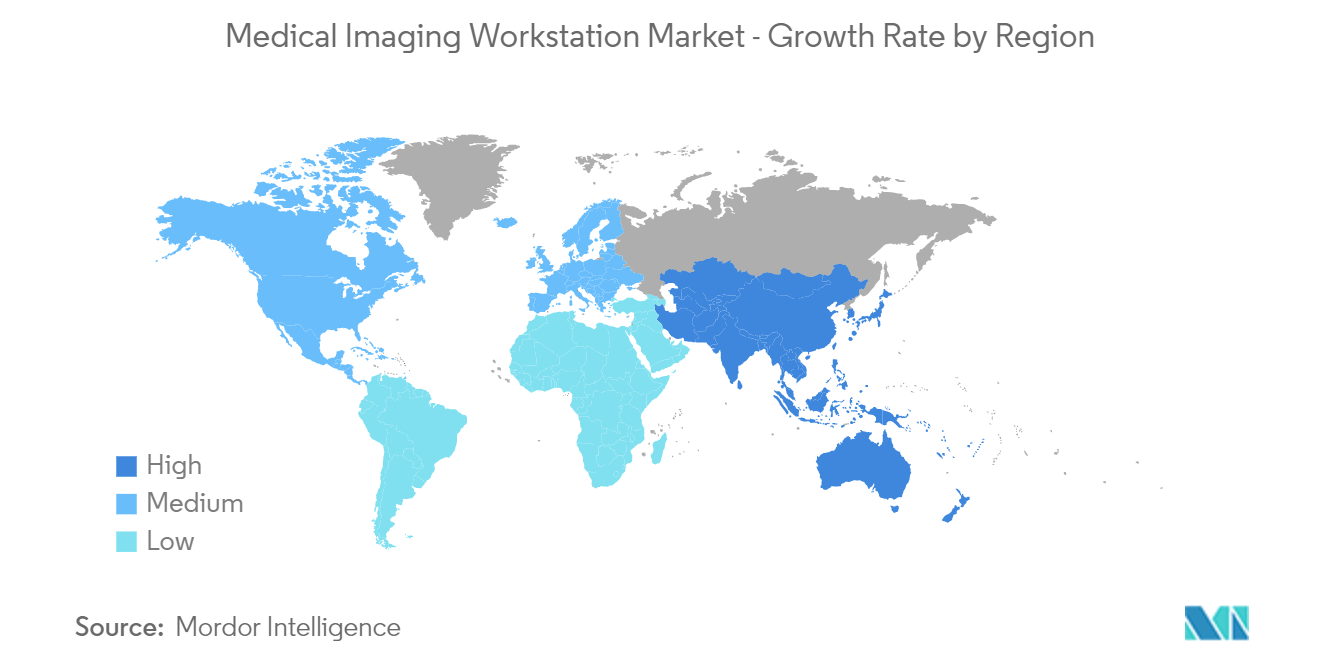

Khu vực nào phát triển nhanh nhất trong Thị trường máy trạm hình ảnh y tế toàn cầu?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường máy trạm hình ảnh y tế toàn cầu?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường máy trạm hình ảnh y tế toàn cầu.

Thị trường máy trạm chụp ảnh y tế toàn cầu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Máy trạm Hình ảnh Y tế Toàn cầu ước tính là 5,80 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Máy trạm Hình ảnh Y tế Toàn cầu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Máy trạm Hình ảnh Y tế Toàn cầu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành máy trạm chụp ảnh y tế

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Máy trạm hình ảnh y tế năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Máy trạm Hình ảnh Y tế bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.