Quy mô thị trường ảo ảnh y tế

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

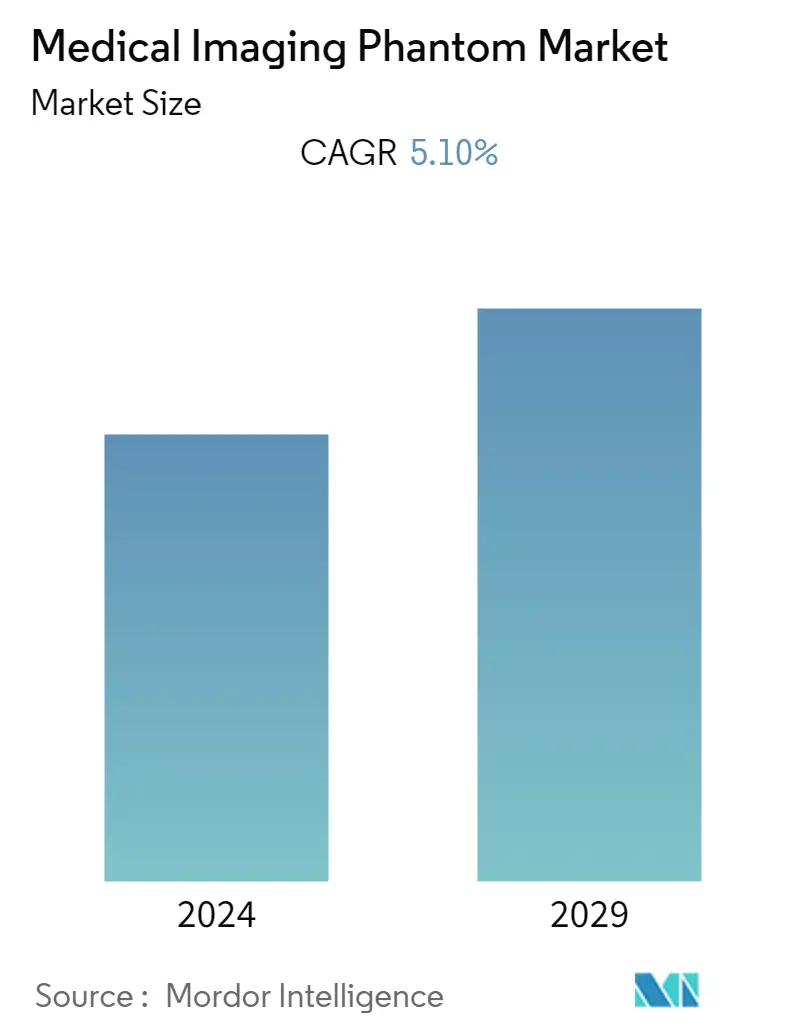

| CAGR | 5.10 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Bắc Mỹ |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường ảo ảnh y tế

Thị trường Phantom Hình ảnh Y tế dự kiến sẽ đạt tốc độ CAGR là 5,1% trong giai đoạn dự báo.

- Thị trường bị ảnh hưởng bởi đại dịch Covid-19. Việc giảm khối lượng hình ảnh trong thời kỳ đại dịch đã ảnh hưởng đến tốc độ tăng trưởng của thị trường. Theo báo cáo của Hiệp hội Bác sĩ X quang Canada năm 2021, dịch bệnh COVID-19 đã ảnh hưởng nặng nề đến thời gian chờ đợi đối với các hoạt động chụp ảnh y tế trên toàn quốc. Đối với chụp CT, thời gian chờ đợi dao động từ 50 đến 82 ngày, và đối với chụp MRI, trung bình là 89 ngày. Điều đó đã vượt quá thời gian chờ đợi 30 ngày được khuyến nghị từ 20 đến 52 ngày. Danh sách chờ thậm chí còn dài hơn do COVID-19, ảnh hưởng đến sự tăng trưởng của thị trường. Tuy nhiên, các công cụ hình ảnh đã được sử dụng để xác định ảnh hưởng lâu dài của bệnh tật đối với bệnh nhân. Những tiến bộ gần đây trong xạ trị dưới sự hướng dẫn của hình ảnh được kỳ vọng sẽ cải thiện chất lượng cuộc sống cho bệnh nhân và gia đình họ (IGRT). Ví dụ vào tháng 9 năm 2022, Qure.ai hợp tác với Trung tâm Y tế Đại học Rotterdam để ra mắt một phòng thí nghiệm chụp ảnh y tế. Chương trình ban đầu dự kiến kéo dài 3 năm để tiến hành chụp ảnh y tế chi tiết nhằm hiểu tác động của COVID-19 với sự trợ giúp của chụp CT ngực, chụp X-quang và chụp CT não. Do đó, với sự hợp tác như vậy, thị trường ảo hình ảnh y tế dự kiến sẽ tăng trong giai đoạn dự báo.

- Các yếu tố như gánh nặng bệnh tật ngày càng tăng, cùng với nhận thức ngày càng tăng và sự tiến bộ trong sản phẩm dự kiến sẽ thúc đẩy tăng trưởng thị trường. Các bệnh gia tăng như bệnh thần kinh cần chụp ảnh để theo dõi và hiểu các vùng não để kiểm tra cách nó phản ứng với các kích thích khác nhau được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, theo báo cáo tháng 9 năm 2022 của Tổ chức Y tế Thế giới (WHO), khoảng 55 triệu người trên thế giới mắc chứng mất trí nhớ và gần 10 triệu trường hợp được báo cáo mỗi năm. Ngoài ra, theo cùng một nguồn, bệnh Alzheimer là dạng sa sút trí tuệ phổ biến nhất và chiếm khoảng 60-70% tổng số trường hợp sa sút trí tuệ. Tương tự, theo bản cập nhật tháng 2 năm 2022 của WHO, khoảng 50 triệu người mắc bệnh động kinh đang sống trên khắp thế giới, khiến căn bệnh này trở thành một trong những bệnh thần kinh phổ biến nhất, với 80% dân số mắc bệnh động kinh sống ở những vùng có thu nhập thấp và trung bình. Quốc gia. Do đó, gánh nặng cao về rối loạn thần kinh dự kiến sẽ làm tăng tốc độ tăng trưởng của thị trường vì chúng yêu cầu hình ảnh y tế để cung cấp dịch vụ chăm sóc cụ thể cho bệnh nhân và thị trường được nghiên cứu dự kiến sẽ tăng trưởng.

- Tương tự, các khoản tài trợ là một yếu tố khác thúc đẩy tăng trưởng thị trường vì chúng cung cấp hỗ trợ cơ sở hạ tầng cho việc sử dụng hình ảnh ảo trong phát triển thuốc. Ví dụ vào tháng 3 năm 2022, Phantom tiêu chuẩn vàng đã được chọn cho Chương trình tăng tốc y học chính xác P4 năm 2022. Công ty đã đầu tư vào các máy ảo chuyên dụng để chụp ảnh mô và cơ quan MRI của con người trong các đối tượng sống trong dự án này. Bằng cách cấp quyền tiếp cận chuyên môn chưa từng có, các mối quan hệ quan trọng và kết nối mới, chương trình kéo dài sáu tháng này, do Đại học College London và Capital Enterprise điều phối, thiết lập một môi trường mới và đặc biệt để hỗ trợ sự phát triển và áp dụng các doanh nghiệp vừa và nhỏ về y học chính xác. Do đó, các khoản tài trợ như vậy sử dụng các bóng ma hình ảnh trong quá trình phát triển thuốc làm tăng tốc độ tăng trưởng của thị trường trong giai đoạn dự báo. Do đó, với các yếu tố nêu trên như gánh nặng bệnh tật ngày càng tăng, cùng với nhận thức và sự tiến bộ ngày càng tăng về sản phẩm, thị trường ảo hình ảnh y tế dự kiến sẽ tăng trưởng trong giai đoạn dự báo. Tuy nhiên, chi phí thủ tục cao và thiếu chuyên gia được đào tạo dự kiến sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường ảo ảnh y tế

Phân khúc bóng ma hình ảnh hạt nhân dự kiến sẽ chiếm thị phần lớn trong thị trường bóng ma hình ảnh y tế

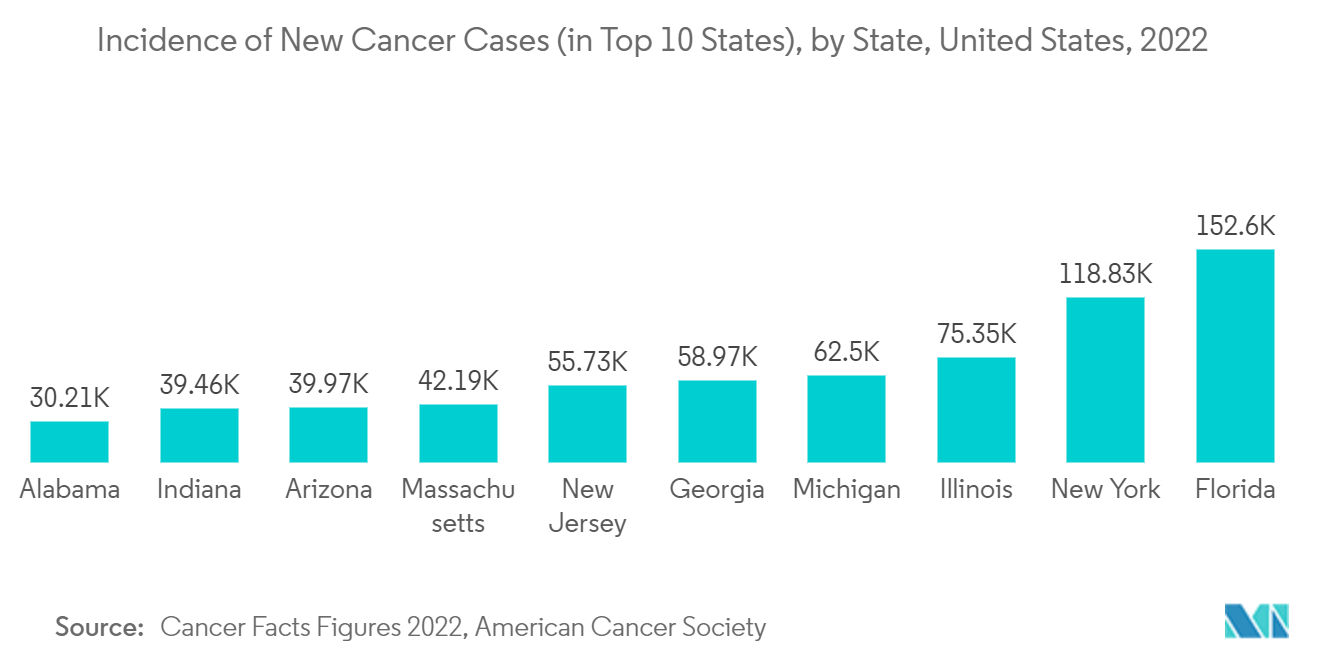

Bóng ma hình ảnh hạt nhân là một hệ thống được thiết kế đặc biệt để quét hoặc tạo hình ảnh trong lĩnh vực hình ảnh y tế để đánh giá, phân tích và điều chỉnh hiệu suất của các thiết bị hình ảnh khác nhau như PET/CT, v.v. Các yếu tố như số ca ung thư ngày càng tăng cùng với các sáng kiến của những người chơi chính dự kiến sẽ tăng tốc độ tăng trưởng của thị trường. Ví dụ theo dữ liệu từ Cancer Facts Numbers 2022, 1,9 triệu ca ung thư mới sẽ được phát hiện và sẽ có 609.360 ca tử vong do ung thư ở Hoa Kỳ vào năm 2022. Trên toàn cầu, việc sử dụng hình ảnh PET để nghiên cứu đã tăng lên do kết quả của sự phổ biến của bệnh ung thư. Nhiều nghiên cứu học thuật đã kiểm tra việc ứng dụng hình ảnh hạt nhân trong bệnh ung thư. Ví dụ, một nghiên cứu được công bố trên Thư viện Y khoa Quốc gia vào tháng 4 năm 2021 cho thấy hình ảnh FDG PET/CT có giá trị tiên đoán âm tính cao trong việc phát hiện di căn hạch cổ ở những bệnh nhân ung thư biểu mô tế bào vảy (SCC) mới được chẩn đoán và điều trị. ) của khoang miệng. Do đó, việc tăng cường nghiên cứu dự kiến sẽ thúc đẩy tăng trưởng thị trường bằng cách cung cấp cái nhìn sâu sắc về các ứng dụng của hình ảnh hạt nhân, dự kiến sẽ tăng cường áp dụng để điều trị các bệnh khác nhau. Do đó, thúc đẩy tăng trưởng thị trường trong tương lai.

Hơn nữa, các sáng kiến như việc mua lại của những người chơi chính trên thị trường là một yếu tố khác thúc đẩy tăng trưởng thị trường vì việc mua lại giúp mở rộng những người chơi chính trong phân khúc sản phẩm hoặc khu vực địa lý hoặc cả hai. Ví dụ vào tháng 9 năm 2021, Mirion Technologies Inc. đã mua lại Computerized Imaging Reference Systems Inc., nhà cung cấp bóng ma hình ảnh y tế và xạ trị phục vụ ngành y tế. Những sáng kiến như vậy dự kiến sẽ làm tăng sự sẵn có của sản phẩm ở các khu vực khác nhau và do đó thúc đẩy tăng trưởng thị trường. Vì vậy, các yếu tố nêu trên dự kiến sẽ làm tăng sự tăng trưởng của thị trường bóng ma hình ảnh y tế.

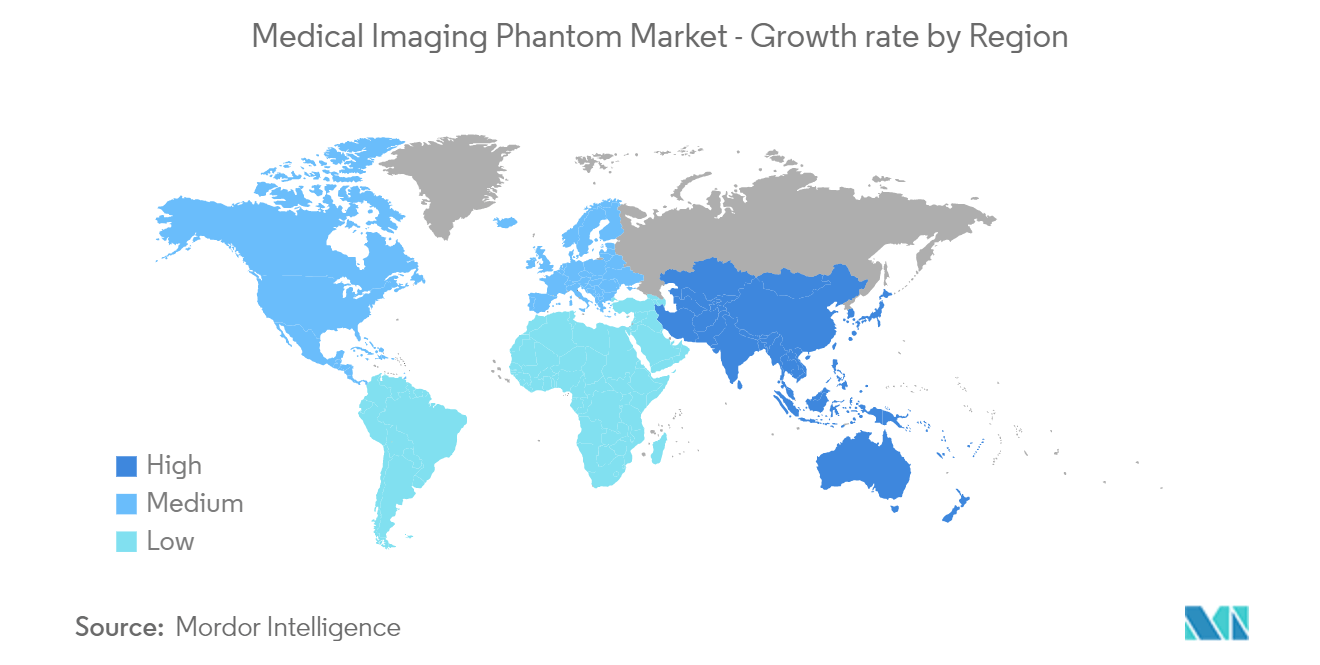

Bắc Mỹ dự kiến sẽ nắm giữ một thị phần đáng kể trên thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ có thị phần đáng kể trong thị trường bóng ma hình ảnh y tế do nguồn tài trợ và lắp đặt sản phẩm trong khu vực tăng lên.

Nguồn vốn tăng lên trong khu vực dự kiến sẽ làm tăng việc áp dụng hình ảnh y tế, điều này dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ, vào tháng 7 năm 2021, để cải thiện cơ sở hạ tầng dịch vụ xã hội và y tế của Quebec, bao gồm bệnh viện và các cơ sở chăm sóc khác, chính phủ liên bang Canada và tỉnh Quebec đã hợp tác đầu tư vào 209 dự án cơ sở hạ tầng, mỗi dự án trị giá 188,3 triệu USD từ Liên bang. Bộ trưởng Bộ Cơ sở hạ tầng và Cộng đồng và Bộ trưởng Bộ Y tế và Dịch vụ Xã hội. Các quỹ đã cung cấp cho các bệnh viện khả năng tiếp cận công nghệ y tế tinh vi. Do đó, việc xây dựng các bệnh viện mới trong giai đoạn dự báo dự kiến sẽ làm tăng việc áp dụng hình ảnh y tế, điều này dự kiến sẽ làm tăng nhu cầu về hình ảnh y tế ảo trong khu vực.

Ngoài ra, việc lắp đặt sản phẩm tại các cơ sở chăm sóc sức khỏe là một yếu tố khác thúc đẩy tăng trưởng thị trường vì nó làm tăng khả năng áp dụng công nghệ rộng rãi hơn trong khu vực. Ví dụ vào tháng 11 năm 2022, Perimeter Medical Imaging AI Inc. đã lắp đặt hệ thống Perimeter S-Series OCT tại một bệnh viện ở Bắc Texas. Perimeter là một công ty công nghệ y tế có mục tiêu chuyển đổi phẫu thuật ung thư bằng các công cụ hình ảnh tiên tiến, thời gian thực, độ phân giải cực cao nhằm giải quyết các nhu cầu y tế chưa được đáp ứng cao. Do đó, việc lắp đặt như vậy dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Do đó, các yếu tố nêu trên như tăng nguồn vốn và lắp đặt sản phẩm dự kiến sẽ thúc đẩy tăng trưởng thị trường bóng ma hình ảnh y tế.

Tổng quan về ngành công nghiệp Phantom hình ảnh y tế

Thị trường bóng ma hình ảnh y tế có tính cạnh tranh vừa phải và bao gồm một số công ty lớn và một số công ty hiện đang thống trị thị trường là Carville, Computerized Imaging Reference Systems, Inc., Pure Imaging Phantoms, Biodex Medical System, Inc., Leeds Test Object Ltd., Bartec Technologies Ltd., Gold Standard Phantoms, Kyoto Kagaku Co., Ltd, Modus Medical Device Inc., và PTW Freiburg GmbH cùng nhiều công ty khác.

Dẫn đầu thị trường Phantom hình ảnh y tế

-

PTW Freiburg GmbH

-

Computerized Imaging Reference Systems, Inc.

-

Pure Imaging Phantoms

-

Gold Standard Phantoms

-

Modus Medical Device Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường ảo ảnh y tế

- Vào tháng 10 năm 2022, GSP đã ký kết hợp tác với Quibim để sử dụng hình ảnh y tế nhằm cách mạng hóa quá trình phát triển thuốc và chăm sóc bệnh nhân.

- Vào tháng 5 năm 2022, IBA mua lại Modus Medical Devices Inc. chuyên về bóng ma để đảm bảo chất lượng cho xạ trị.

Báo cáo thị trường ảo ảnh y tế - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Gánh nặng bệnh mãn tính ngày càng tăng

4.2.2 Sự tiến bộ trong sản phẩm

4.2.3 Nâng cao nhận thức về chẩn đoán hình ảnh

4.3 Hạn chế thị trường

4.3.1 Chi phí thủ tục cao

4.3.2 Thiếu chuyên gia được đào tạo

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - triệu USD)

5.1 Theo loại sản phẩm

5.1.1 Bóng ma tia X

5.1.2 Bóng ma siêu âm

5.1.3 Bóng ma MRI

5.1.4 Bóng ma hình ảnh hạt nhân

5.1.5 Các loại sản phẩm khác

5.2 Theo chất liệu

5.2.1 Thiết bị kích thích

5.2.2 Nội tạng giả

5.3 Bởi người dùng cuối

5.3.1 Bệnh viện

5.3.2 Trung tâm chẩn đoán

5.3.3 Người dùng cuối khác

5.4 Địa lý

5.4.1 Bắc Mỹ

5.4.1.1 Hoa Kỳ

5.4.1.2 Canada

5.4.1.3 México

5.4.2 Châu Âu

5.4.2.1 nước Đức

5.4.2.2 Vương quốc Anh

5.4.2.3 Pháp

5.4.2.4 Nước Ý

5.4.2.5 Tây ban nha

5.4.2.6 Phần còn lại của châu Âu

5.4.3 Châu á Thái Bình Dương

5.4.3.1 Trung Quốc

5.4.3.2 Nhật Bản

5.4.3.3 Ấn Độ

5.4.3.4 Châu Úc

5.4.3.5 Hàn Quốc

5.4.3.6 Phần còn lại của Châu Á-Thái Bình Dương

5.4.4 Trung Đông và Châu Phi

5.4.4.1 GCC

5.4.4.2 Nam Phi

5.4.4.3 Phần còn lại của Trung Đông và Châu Phi

5.4.5 Nam Mỹ

5.4.5.1 Brazil

5.4.5.2 Argentina

5.4.5.3 Phần còn lại của Nam Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Bartec Technologies Ltd

6.1.2 Biodex Medical System Inc.

6.1.3 Carville

6.1.4 Computerized Imaging Reference Systems Inc.

6.1.5 Gold Standard Phantoms

6.1.6 Kyoto Kagaku Co. Ltd

6.1.7 Leeds Test Object Ltd

6.1.8 Modus Medical Device Inc.

6.1.9 PTW Freiburg GmbH

6.1.10 Pure Imaging Phantoms

6.1.11 QUART GmbH

6.1.12 True Phantom Solutions

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành ảo ảnh y tế

Theo phạm vi của báo cáo, bóng ma chụp ảnh y tế là những vật thể được sử dụng làm vật thay thế cho các mô của con người để đảm bảo rằng các hệ thống và phương pháp chụp ảnh cơ thể con người đang hoạt động chính xác. Một bóng ma hình ảnh, hay đơn giản là bóng ma, được quét hoặc chụp ảnh trong lĩnh vực hình ảnh y tế để đánh giá, đánh giá và tinh chỉnh hiệu suất của các hệ thống hình ảnh khác nhau.

Thị trường Bóng ma Hình ảnh Y tế được phân chia theo loại sản phẩm (bóng ma tia X, bóng ma siêu âm, bóng ma MRI, bóng ma hình ảnh hạt nhân và các loại sản phẩm khác), theo vật liệu (thiết bị kích thích và cơ quan giả), theo người dùng cuối (bệnh viện, chẩn đoán). trung tâm và những người dùng cuối khác) và địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc trên.

| Theo loại sản phẩm | ||

| ||

| ||

| ||

| ||

|

| Theo chất liệu | ||

| ||

|

| Bởi người dùng cuối | ||

| ||

| ||

|

| Địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường Phantom hình ảnh y tế

Quy mô Thị trường Phantom Hình ảnh Y tế hiện tại là bao nhiêu?

Thị trường Phantom Hình ảnh Y tế dự kiến sẽ đạt tốc độ CAGR là 5,10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Phantom Hình ảnh Y tế?

PTW Freiburg GmbH, Computerized Imaging Reference Systems, Inc., Pure Imaging Phantoms, Gold Standard Phantoms, Modus Medical Device Inc. là những công ty lớn hoạt động trong Thị trường Phantom Hình ảnh Y tế.

Khu vực nào phát triển nhanh nhất trong Thị trường Phantom Hình ảnh Y tế?

Bắc Mỹ được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Phantom Hình ảnh Y tế?

Vào năm 2024, Châu Á-Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Phantom Hình ảnh Y tế.

Thị trường Phantom Hình ảnh Y tế này hoạt động trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Phantom Hình ảnh Y tế trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Phantom Hình ảnh Y tế trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Phantom hình ảnh y tế

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bóng ma Hình ảnh Y tế năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Medical Imaging Phantom bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.