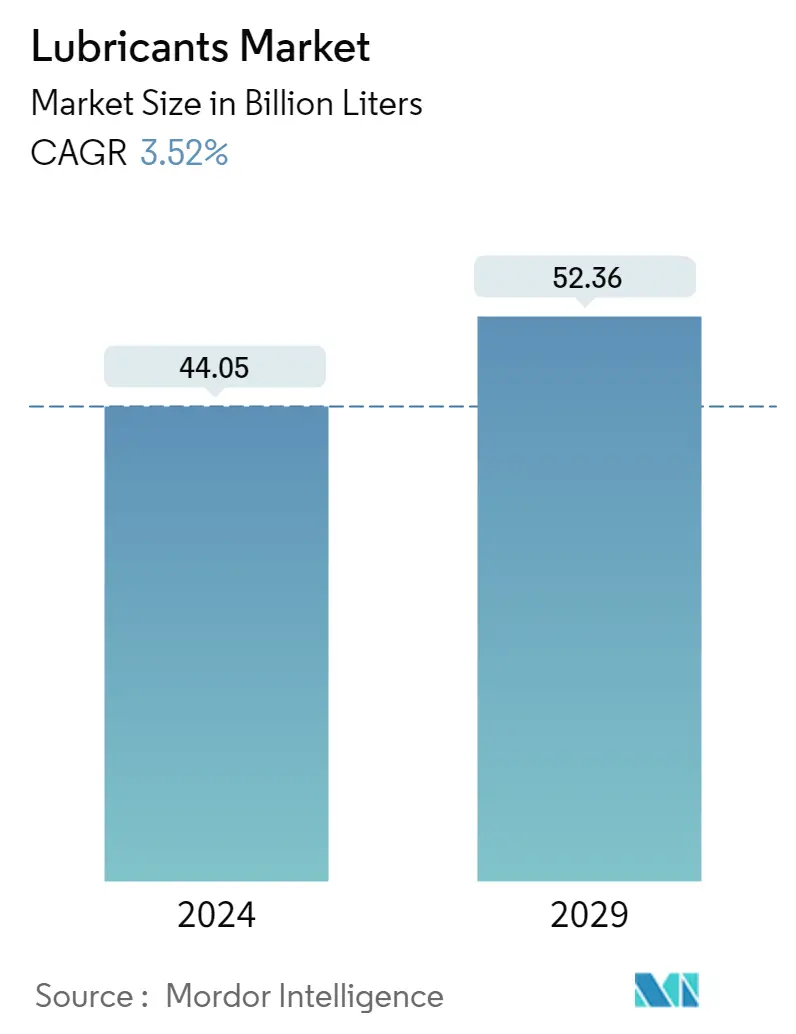

Quy mô thị trường dầu nhờn

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Thể Tích Thị Trường (2024) | 44.05 tỷ lít |

| Thể Tích Thị Trường (2029) | 52.36 tỷ lít |

| CAGR(2024 - 2029) | 3.52 % |

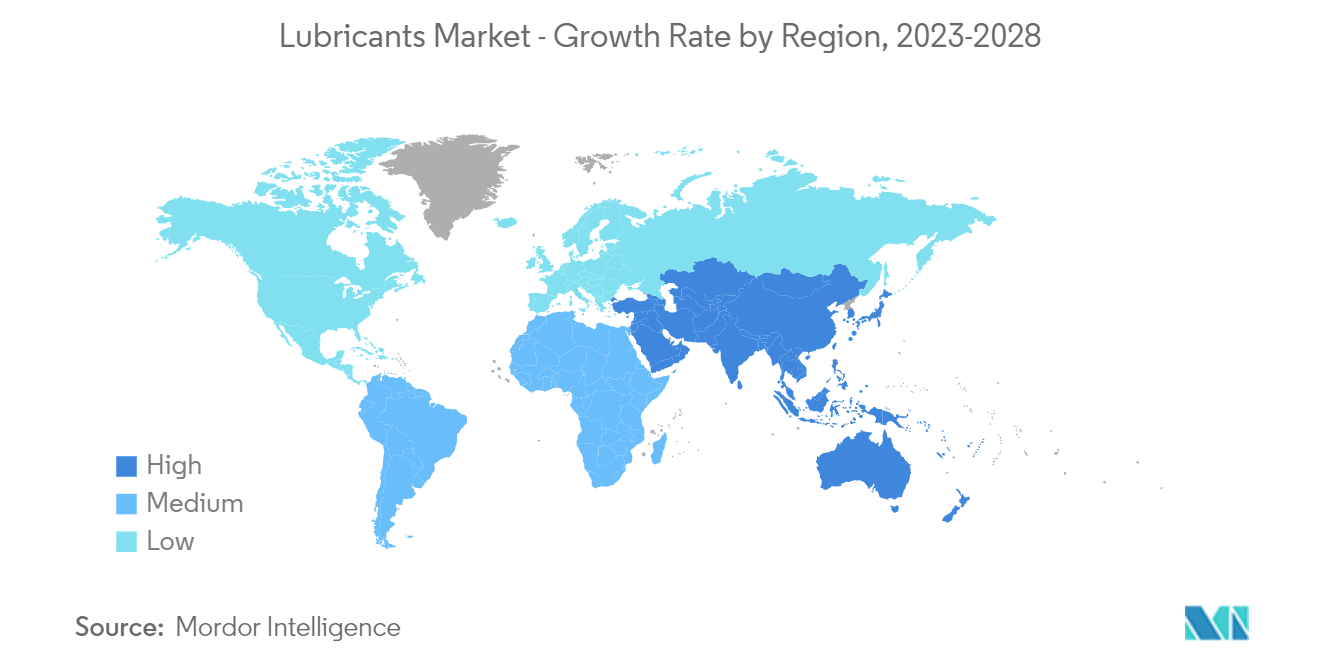

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dầu nhớt

Quy mô Thị trường Dầu nhớt ước tính là 44,05 tỷ lít vào năm 2024 và dự kiến sẽ đạt 52,36 tỷ lít vào năm 2029, tăng trưởng với tốc độ CAGR là 3,52% trong giai đoạn dự báo (2024-2029).

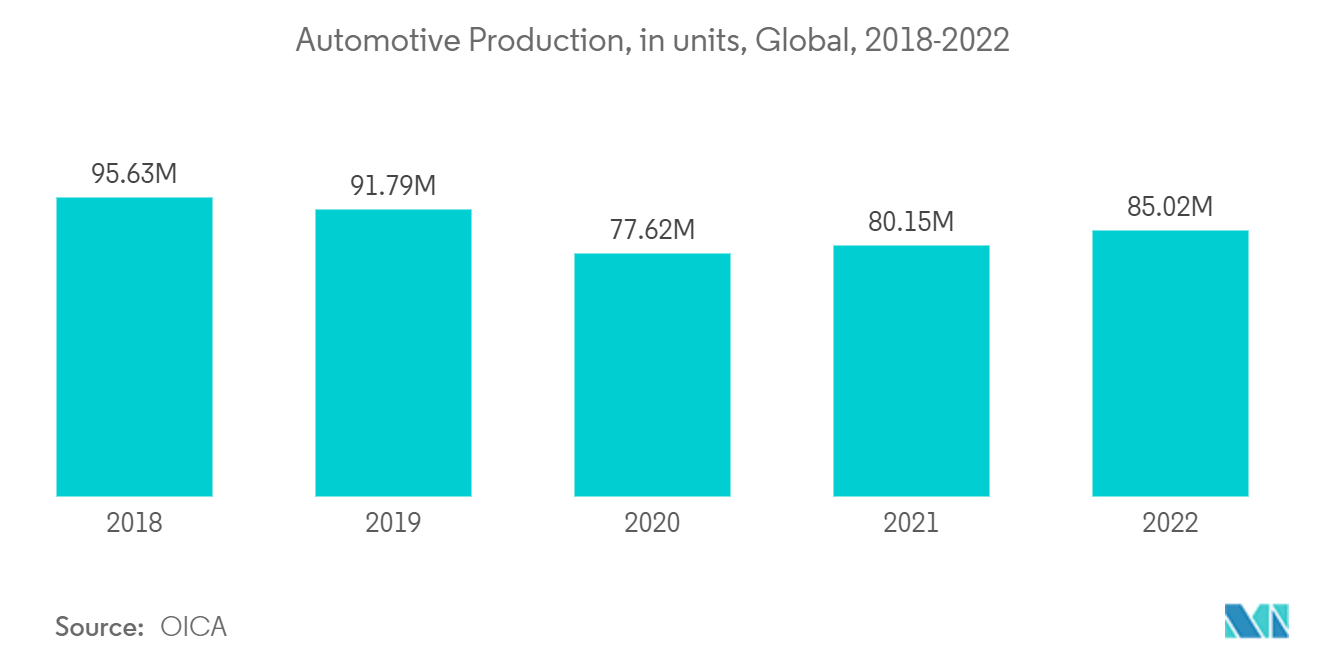

Cuộc khủng hoảng COVID-19 đã ảnh hưởng nặng nề đến ngành cung ứng ô tô toàn cầu, khi cả việc sản xuất và bán xe cơ giới đột ngột dừng lại ở hầu hết các khu vực. Những lần ngừng hoạt động này đã dẫn đến việc sản xuất hàng triệu phương tiện trên toàn thế giới bị tổn thất. Trong ngành công nghiệp ô tô, chất bôi trơn được sử dụng rộng rãi để kiểm soát ma sát và mài mòn trong động cơ, bảo vệ động cơ khỏi rỉ sét và dầu động cơ được lưu trữ trong bể chứa khỏi khí đốt và làm mát piston.

- Trong ngắn hạn, yếu tố chính thúc đẩy thị trường được nghiên cứu là nhu cầu ngày càng tăng về chất bôi trơn hiệu suất cao (do các đặc tính tốt hơn và được cải thiện của chúng, chẳng hạn như giảm tính dễ cháy, giảm mài mòn bánh răng và tăng tuổi thọ sử dụng).

- Mặt khác, việc tăng khoảng thời gian thoát nước trong lĩnh vực ô tô và công nghiệp cũng như tác động khiêm tốn của xe điện trong thời gian ngắn dự kiến sẽ cản trở sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

- Dầu động cơ thống trị thị trường và dự kiến sẽ tăng trưởng trong giai đoạn dự báo vì nó được sử dụng rộng rãi để bôi trơn động cơ đốt trong.

- Sự nổi bật ngày càng tăng của chất bôi trơn sinh học có thể sẽ đóng vai trò là cơ hội trong tương lai.

- Châu Á-Thái Bình Dương thống trị thị trường toàn cầu, với lượng tiêu thụ lớn nhất đến từ các quốc gia như Trung Quốc và Ấn Độ.

Xu hướng thị trường dầu nhớt

Phân khúc ô tô và vận tải khác chiếm lĩnh thị trường

- Ô tô và các phương tiện vận tải khác, như máy bay và hàng hải, là thị trường dầu nhờn lớn nhất.

- Thiết kế động cơ liên tục được cải tiến nhằm nâng cao hiệu suất, tăng hiệu suất, đồng thời đáp ứng các quy định về phát thải môi trường.

- Xe hạng nhẹ bao gồm xe hai bánh và xe khách. Dầu động cơ, dầu hộp số, dầu truyền động, mỡ bôi trơn và dầu máy nén là những chất bôi trơn được sử dụng rộng rãi nhất trong các loại ô tô này. Dầu bôi trơn chiếm thị phần tốt ở cả OEM và thị trường hậu mãi.

- Xe tải hạng trung điển hình bao gồm xe tiện ích, xe chuyển phát nhanh, xe chở hàng, xe cứu thương, xe buýt đưa đón, xe buýt trường học và các phương tiện giải trí. Tuy nhiên, xe tải thẳng tiếp tục là loại khung gầm hạng trung chiếm ưu thế.

- Chất bôi trơn hiệu suất cao và trung bình được sử dụng rộng rãi trong các loại xe này vì các bộ phận như bánh răng, hệ thống truyền động và động cơ phải chịu tải trọng cao và cọ xát nhanh, tạo ra nhiều nhiệt.

- Trong ba quý đầu năm 2022, khoảng 50 triệu ô tô chở khách được sản xuất trên toàn thế giới, tăng gần 9% so với cùng kỳ năm 2021. Tuy nhiên, con số này vẫn thấp hơn khoảng 5 triệu chiếc so với mức trước đại dịch năm 2019, theo báo cáo của Hiệp hội các nhà sản xuất ô tô châu Âu (ACEA).

- Theo dữ liệu do IEA công bố, hơn 10 triệu ô tô điện đã được bán trên toàn thế giới vào năm 2022 và doanh số dự kiến sẽ tăng thêm 35% vào năm 2023 để đạt 14 triệu chiếc.

- Theo Tổ chức Quốc tế các Nhà sản xuất Xe Cơ giới (OICA), tổng số xe sản xuất vào năm 2022 là 85.016.728 chiếc so với 82.684.788 chiếc vào năm 2021.

- Tất cả các yếu tố nêu trên dự kiến sẽ làm tăng đáng kể sự tăng trưởng của thị trường trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị phần toàn cầu. Với nhu cầu ngày càng tăng về năng lượng gió và cơ sở sản xuất ô tô lớn ở các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản, việc sử dụng dầu nhờn ngày càng tăng trong khu vực.

- Trung Quốc là nước tiêu thụ dầu nhờn lớn nhất trong khu vực và thế giới, tiếp theo là Mỹ. Bên cạnh ô tô và năng lượng gió, sản xuất hóa chất là một ngành công nghiệp tiêu dùng cuối cùng nổi bật khác ở Trung Quốc.

- 20 nhà sản xuất ô tô đến từ Ấn Độ, bao gồm Tata Motors Ltd, Suzuki Motor Gujarat, Mahindra, Mahindra, Hyundai và Kia India Pvt. Ltd đã được chọn vào tháng 2 năm 2020 để nhận các ưu đãi liên kết sản xuất (PLI) trong kế hoạch của chính phủ nhằm tăng cường sản xuất xe địa phương và thu hút đầu tư mới.

- Tuy nhiên, ngành công nghiệp xe điện ở Hàn Quốc dự kiến sẽ tăng trưởng với tốc độ nhanh chóng. Sự tăng trưởng của ngành xe điện cũng được thúc đẩy bởi mục tiêu của chính phủ là điện khí hóa 33% tổng số phương tiện vào năm 2030. Số lượng trạm sạc cho xe điện dự kiến sẽ tăng lên 15.000 vào năm 2025 để đạt được mục tiêu này.

- Ngược lại, các yếu tố trên dự kiến sẽ làm tăng mức tiêu thụ dầu nhờn trong khu vực trong giai đoạn dự báo.

Tổng quan ngành dầu nhớt

Thị trường được nghiên cứu được hợp nhất trong số 10 công ty hàng đầu. Các công ty hàng đầu đang sử dụng các chiến lược cạnh tranh và đầu tư để giữ và mở rộng cổ phần của họ. Năm công ty hàng đầu trên thị trường là (không theo thứ tự cụ thể) Exxon Mobil Corporation, Chevron Corporation, BP plc, Shell plc và TotalEnergies.

Dẫn đầu thị trường dầu nhớt

-

Exxon Mobil Corporation

-

Chevron Corporation

-

BP p.l.c.

-

Shell plc

-

TotalEnergies

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu nhớt

- Tháng 1 năm 2022: Có hiệu lực từ ngày 1 tháng 4, Tập đoàn ExxonMobil được tổ chức theo ba ngành nghề kinh doanh - Công ty thượng nguồn ExxonMobil, Giải pháp sản phẩm ExxonMobil và Giải pháp cácbon thấp ExxonMobil.

- Tháng 1 năm 2022: Chevron Lubricants Lanka PLC, một công ty con của Tập đoàn Chevron, công bố thỏa thuận tiếp thị với Rock Energy ở Bangladesh cho các sản phẩm dầu nhờn của mình.

Báo cáo thị trường dầu nhớt - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Tăng cường sử dụng dầu bôi trơn hiệu suất cao

4.1.2 Nhu cầu từ ngành năng lượng gió đang phát triển

4.1.3 Mở rộng thị trường chuỗi lạnh toàn cầu

4.2 Hạn chế

4.2.1 Tăng khoảng thời gian xả nước trong lĩnh vực ô tô và công nghiệp

4.2.2 Tác động khiêm tốn nhất của xe điện (EV) trong tương lai

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

4.5 Phân tích chính sách quy định

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường tính theo khối lượng)

5.1 Nhóm

5.1.1 Nhóm I

5.1.2 Nhóm II

5.1.3 Nhóm III

5.1.4 Nhóm IV

5.1.5 Nhóm V

5.2 Cổ phiếu cơ sở

5.2.1 Dầu bôi trơn gốc khoáng

5.2.2 Dầu bôi trơn tổng hợp

5.2.3 Dầu bôi trơn bán tổng hợp

5.2.4 Chất bôi trơn gốc sinh học

5.3 Loại sản phẩm

5.3.1 Dầu động cơ

5.3.2 Truyền động và chất lỏng thủy lực

5.3.3 Chất lỏng gia công kim loại

5.3.4 Dầu công nghiệp tổng hợp

5.3.5 Dầu bánh răng

5.3.6 Dầu mỡ

5.3.7 Dầu chế biến

5.3.8 Các loại sản phẩm khác

5.4 Công nghiệp người dùng cuối

5.4.1 Sản xuất điện

5.4.2 Ô tô và vận tải khác

5.4.3 Thiết bị nặng

5.4.4 Đồ ăn và đồ uống

5.4.5 Luyện kim và gia công kim loại

5.4.6 Sản xuất hóa chất

5.4.7 Các ngành công nghiệp dành cho người dùng cuối khác (Bao bì, Dầu khí)

5.5 Địa lý

5.5.1 Châu á Thái Bình Dương

5.5.1.1 Trung Quốc

5.5.1.2 Ấn Độ

5.5.1.3 Nhật Bản

5.5.1.4 Hàn Quốc

5.5.1.5 Philippin

5.5.1.6 Indonesia

5.5.1.7 Malaysia

5.5.1.8 nước Thái Lan

5.5.1.9 Việt Nam

5.5.1.10 Phần còn lại của Châu Á-Thái Bình Dương

5.5.2 Bắc Mỹ

5.5.2.1 Hoa Kỳ

5.5.2.2 Canada

5.5.2.3 México

5.5.3 Châu Âu

5.5.3.1 nước Đức

5.5.3.2 Vương quốc Anh

5.5.3.3 Nước Ý

5.5.3.4 Pháp

5.5.3.5 Nga

5.5.3.6 Thổ Nhĩ Kỳ

5.5.3.7 Tây ban nha

5.5.3.8 Phần còn lại của châu Âu

5.5.4 Nam Mỹ

5.5.4.1 Brazil

5.5.4.2 Argentina

5.5.4.3 Chilê

5.5.4.4 Colombia

5.5.4.5 Phần còn lại của Nam Mỹ

5.5.5 Trung đông

5.5.5.1 Ả Rập Saudi

5.5.5.2 Iran

5.5.5.3 Irắc

5.5.5.4 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.5.5.5 Cô-oét

5.5.5.6 Phần còn lại của Trung Đông

5.5.6 Châu phi

5.5.6.1 Ai Cập

5.5.6.2 Nam Phi

5.5.6.3 Nigeria

5.5.6.4 Algérie

5.5.6.5 Ma-rốc

5.5.6.6 Phần còn lại của châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Thị phần (%)**/Phân tích xếp hạng

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 AMSOIL INC.

6.4.2 BASF SE

6.4.3 Bharat Petroleum Corporation Limited

6.4.4 BP p.l.c.

6.4.5 Blaser Swisslube

6.4.6 Carl Bechem GmbH

6.4.7 China National Petroleum Corporation (PetroChina)

6.4.8 China Petrochemical Corporation (Sinopec)

6.4.9 Chevron Corporation

6.4.10 Eni SpA

6.4.11 Exxon Mobil Corporation

6.4.12 FUCHS

6.4.13 Gazprom Neft PJSC

6.4.14 Gulf Oil Corporation Limited

6.4.15 Hindustan Petroleum Corporation Limited

6.4.16 Idemitsu Kosan Co. Ltd

6.4.17 Indian Oil Corporation Ltd

6.4.18 Illinois Tool Works Inc. (ROCOL)

6.4.19 ENEOS Corporation

6.4.20 Kluber Lubrication München GmbH & Co. KG

6.4.21 LUKOIL

6.4.22 Motul

6.4.23 PT Pertamina Lubricants

6.4.24 Petrobras

6.4.25 PETROFER CHEMIE H. R. Fischer GmbH + Co. KG

6.4.26 Petromin

6.4.27 Petroliam Nasional Berhad

6.4.28 Phillips 66 Company

6.4.29 Repsol

6.4.30 Shell plc

6.4.31 SK Lubricants Co. Ltd

6.4.32 Veedol International Limited

6.4.33 TotalEnergies

6.4.34 Valvoline LLC

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Sự nổi bật ngày càng tăng của chất bôi trơn sinh học

7.2 Cơ hội khác

Phân khúc ngành dầu nhớt

Sản phẩm dầu nhớt được sản xuất từ sự kết hợp giữa dầu gốc và phụ gia. Thành phần dầu gốc trong công thức dầu bôi trơn chủ yếu nằm trong khoảng 75-90%. Dầu gốc có đặc tính bôi trơn và chiếm tới 90% sản phẩm bôi trơn cuối cùng. Thị trường dầu nhờn được phân chia theo nhóm, kho cơ sở, loại sản phẩm, ngành người dùng cuối và địa lý. Theo nhóm, thị trường được chia thành Nhóm I, Nhóm II, Nhóm III, Nhóm IV và Nhóm V. Theo cổ phiếu cơ sở. Thị trường được phân chia thành chất bôi trơn dầu khoáng, chất bôi trơn bán tổng hợp, chất bôi trơn tổng hợp và chất bôi trơn gốc sinh học. Thị trường được phân chia theo loại sản phẩm thành dầu động cơ, dầu truyền động và thủy lực, chất lỏng gia công kim loại, dầu công nghiệp nói chung, dầu hộp số, dầu mỡ, dầu công nghiệp và các loại sản phẩm khác. Ngành công nghiệp người dùng cuối phân chia thị trường thành sản xuất điện, ô tô và các phương tiện vận tải khác, thiết bị nặng, thực phẩm và đồ uống, luyện kim và gia công kim loại, sản xuất hóa chất và các ngành công nghiệp người dùng cuối khác, bao gồm bao bì, dầu, khí đốt, v.v. Báo cáo cũng bao gồm quy mô thị trường và dự báo về thị trường dầu nhờn ở 33 quốc gia trên các khu vực chính. Quy mô thị trường và dự báo cho từng phân khúc dựa trên khối lượng (tỷ l)).

| Nhóm | ||

| ||

| ||

| ||

| ||

|

| Cổ phiếu cơ sở | ||

| ||

| ||

| ||

|

| Loại sản phẩm | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường dầu bôi trơn

Thị trường dầu nhớt lớn đến mức nào?

Quy mô Thị trường Dầu nhớt dự kiến sẽ đạt 44,05 tỷ lít vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,52% để đạt 52,36 tỷ lít vào năm 2029.

Quy mô thị trường dầu nhớt hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dầu nhớt dự kiến sẽ đạt 44,05 tỷ lít.

Ai là người chơi chính trong thị trường dầu nhờn?

Exxon Mobil Corporation, Chevron Corporation, BP p.l.c., Shell plc, TotalEnergies là những công ty lớn hoạt động trong Thị trường Dầu nhớt.

Khu vực nào phát triển nhanh nhất trong Thị trường Dầu nhớt?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường dầu nhớt?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Dầu nhớt.

Thị trường Dầu nhờn này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Dầu nhớt ước tính là 42,55 tỷ lít. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dầu nhớt trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Dầu nhớt trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dầu nhớt

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu bôi trơn năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích dầu bôi trơn bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.