Quy mô thị trường dược phẩm Hàn Quốc

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

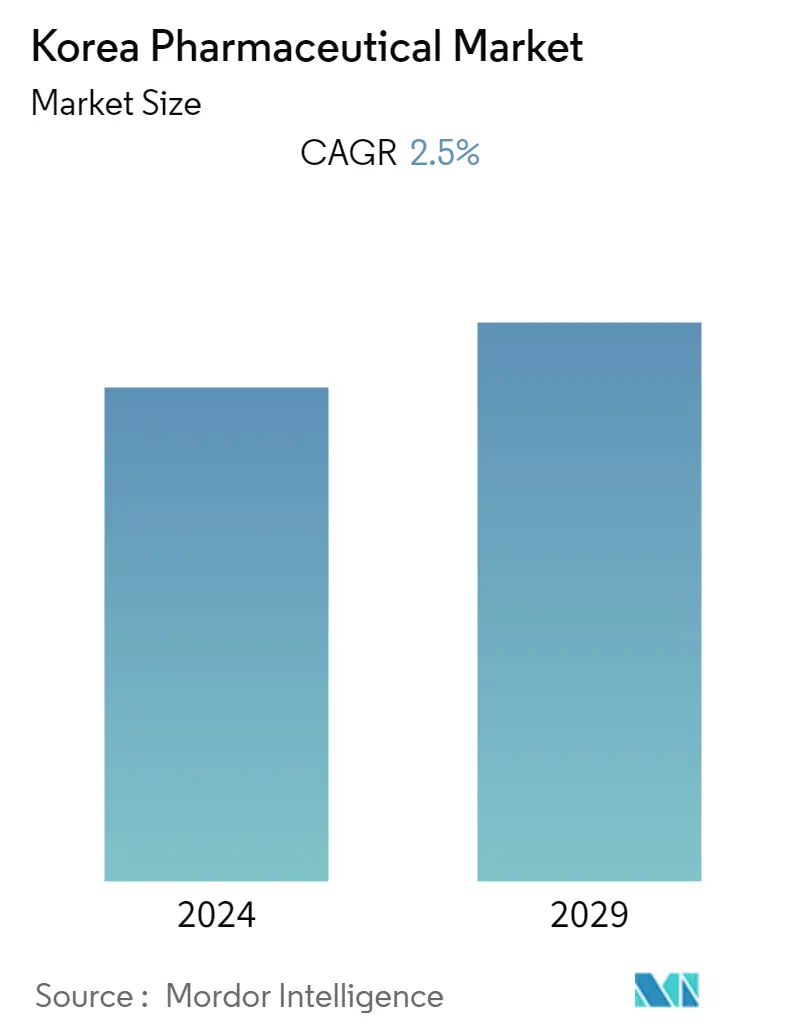

| CAGR | 2.50 % |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dược phẩm Hàn Quốc

Thị trường dược phẩm Hàn Quốc dự kiến sẽ ghi nhận tốc độ CAGR là 2,5% trong giai đoạn dự báo.

Đại dịch COVID-19 đã ảnh hưởng đến lĩnh vực chăm sóc sức khỏe. Giai đoạn đầu của đại dịch đã tác động đáng kể đến thị trường do hạn chế di chuyển, gián đoạn chuỗi cung ứng, cấm đi lại, v.v. Mặc dù nhu cầu về thuốc OTC và thuốc theo toa giảm trong đại dịch, nhu cầu về thuốc OTC cho cảm lạnh thông thường và cơn sốt tăng cao thúc đẩy thị trường tăng trưởng. Nhập khẩu dược phẩm năm 2021 (3.847,1 triệu USD) giảm so với năm 2020 (4.055,5 triệu USD). Tuy nhiên, với việc các hạn chế liên quan đến COVID-19 được ban hành và các hoạt động xuất nhập khẩu được nối lại, nhu cầu về dược phẩm dự kiến sẽ tăng trong giai đoạn dự báo.

Các yếu tố như tỷ lệ mắc các bệnh mãn tính ngày càng tăng, chẳng hạn như bệnh tim mạch và tiểu đường, dân số lão khoa ngày càng tăng cũng như các hoạt động và chi tiêu nghiên cứu và phát triển ngày càng tăng trong nước dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường.

Số lượng các bệnh mãn tính ngày càng tăng như bệnh tim mạch, tiểu đường, tăng huyết áp, ung thư, bệnh thần kinh và các bệnh khác là yếu tố chính thúc đẩy sự tăng trưởng của thị trường. Chẳng hạn, theo GLOBOCAN, năm 2020, có khoảng 230.317 ca ung thư mới ở Hàn Quốc, trong đó có 28.713 ca ung thư dạ dày mới, 28.651 ca ung thư tuyến tiền liệt và 25.814 ca ung thư vú. Theo số liệu thống kê năm 2022 do Liên đoàn Tiểu đường Quốc tế công bố trong ấn bản thứ 10 năm 2021, tại Hàn Quốc, có 3,5 triệu người mắc bệnh tiểu đường vào năm 2021. Cũng theo nguồn tin này, con số này được dự đoán sẽ đạt 3,9 triệu vào năm 2030. Như vậy , dân số mắc bệnh tiểu đường cao dự kiến có nguy cơ cao mắc các bệnh mãn tính khác, chẳng hạn như bệnh gan, bệnh thận và tim mạch, điều này được dự đoán sẽ thúc đẩy nhu cầu về dược phẩm trong giai đoạn dự báo.

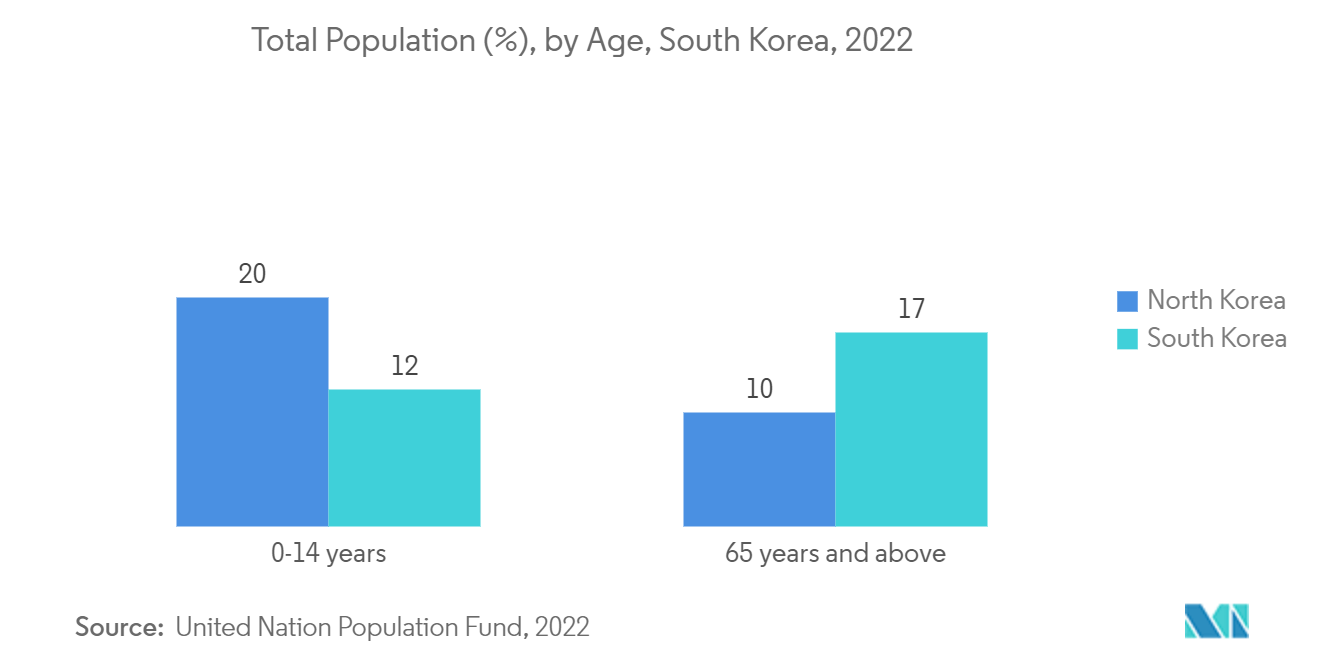

Dân số lão khoa ngày càng tăng đang góp phần vào sự tăng trưởng của thị trường được nghiên cứu. Chẳng hạn, theo số liệu thống kê năm 2022 do Quỹ Dân số Liên Hợp Quốc công bố, ở Hàn Quốc, một tỷ lệ lớn dân số đang sống ở độ tuổi 15-64 và chiếm 71% tổng dân số vào năm 2022. Theo cùng một nguồn, 17% dân số từ 65 tuổi trở lên vào năm 2022. Do đó, dân số già ngày càng tăng dễ mắc các bệnh mãn tính như bệnh tim mạch, rối loạn thần kinh và ung thư, làm tăng nhu cầu về phương pháp trị liệu hiệu quả, điều này thúc đẩy quá trình nghiên cứu của công ty và các hoạt động phát triển nhằm phát triển thuốc, dược phẩm cùng với các sản phẩm dược phẩm khác, từ đó thúc đẩy sự tăng trưởng của thị trường.

Các sáng kiến ngày càng tăng của chính phủ nhằm triển khai các chương trình nâng cao nhận thức nhằm giáo dục người dân về bệnh ung thư và các bệnh mãn tính khác góp phần vào sự tăng trưởng của thị trường. Ví dụ, Hiệp hội Ung thư Vú Hàn Quốc đã công bố Hội nghị Ung thư Vú Toàn cầu 2023 (GBCC 2023), sẽ được tổ chức vào tháng 4 năm 2023 tại Hàn Quốc. Những hoạt động như vậy dự kiến sẽ thúc đẩy đáng kể nhu cầu về thuốc điều trị ung thư và vắc xin, thúc đẩy tăng trưởng của thị trường.

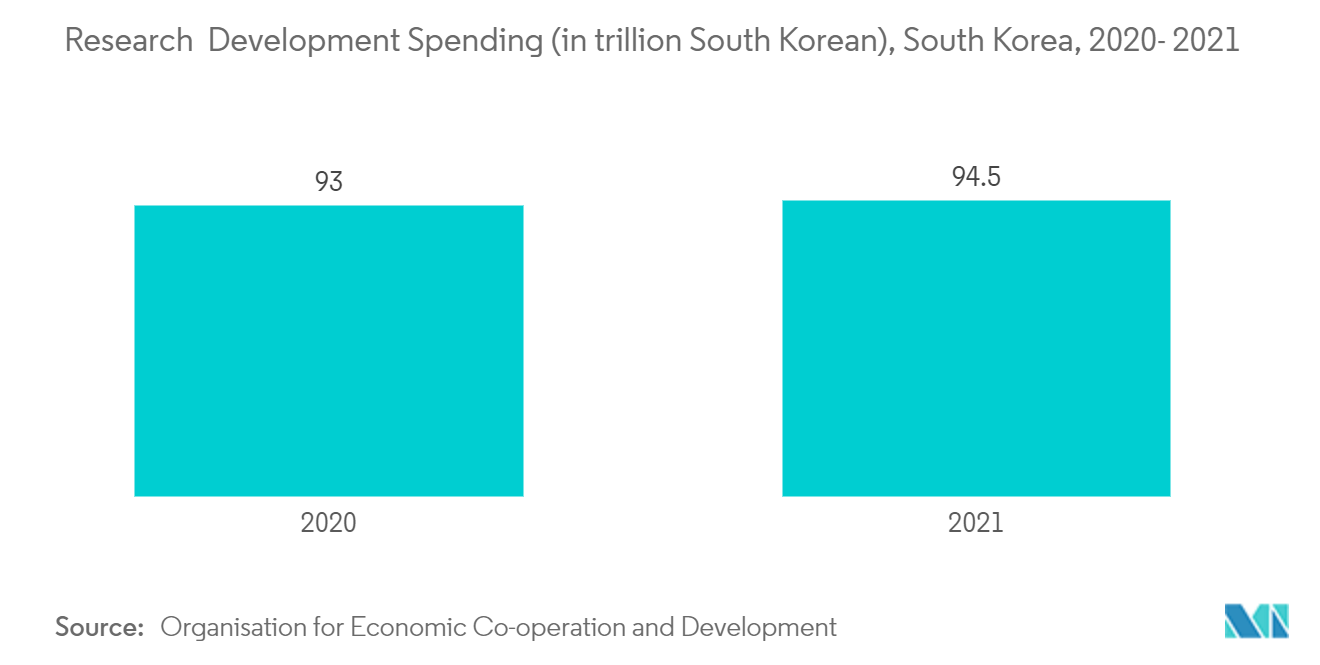

Chi tiêu nghiên cứu và phát triển ngày càng tăng trong nước tạo cơ hội cho công ty tăng cường hoạt động RD để phát triển các loại thuốc và vắc-xin trị liệu hoặc sinh học tiên tiến và hiệu quả để điều trị các bệnh mãn tính. Điều này dự kiến sẽ làm tăng sự sẵn có của dược phẩm trên thị trường, thúc đẩy tăng trưởng của thị trường. Chẳng hạn, theo báo cáo năm 2021 của Liên đoàn Công nghiệp Hàn Quốc (FKI), 93,1 nghìn tỷ won (75,4 tỷ USD) đã được chi cho các hoạt động nghiên cứu và phát triển ở nước này vào năm 2020, chiếm 4,81% GDP.

Công ty đang phát triển tập trung vào phát triển các sản phẩm dược phẩm để điều trị các bệnh mãn tính khác nhau khi áp dụng ngày càng nhiều các chiến lược kinh doanh khác nhau như hợp tác, mua lại, hợp tác,.

và việc tăng cường ra mắt sản phẩm trong nước cũng được kỳ vọng sẽ thúc đẩy tăng trưởng của thị trường trong giai đoạn dự báo. Ví dụ vào tháng 2 năm 2022, Pharma Korea Co. Ltd, một công ty con tại Hàn Quốc của Ono Pharmaceutical Co. Ltd, đã nhận được sự chấp thuận từ Bộ An toàn Thực phẩm và Dược phẩm Hàn Quốc (MFDS) cho thuốc Truyền tĩnh mạch Opdivo (nivolumab) (Opdivo), một kháng thể đơn dòng kháng PD-1 của người dùng cho hai phương pháp điều trị bổ trợ và ba phương pháp điều trị kết hợp. Vào tháng 1 năm 2022, ABL Bio Inc., một công ty công nghệ sinh học ở giai đoạn lâm sàng, đã hợp tác và ký kết thỏa thuận cấp phép toàn cầu với Sanofi để phát triển và thương mại hóa phương pháp điều trị bệnh Parkinson và các chỉ định tiềm năng khác. Phương pháp điều trị, ABL301, là một kháng thể đặc hiệu kép ở giai đoạn tiền lâm sàng nhắm vào thụ thể alpha-synuclein và yếu tố tăng trưởng giống insulin 1 (IGF1R) với sự thâm nhập được tăng cường của hàng rào máu não.

Tuy nhiên, kịch bản quy định nghiêm ngặt dự kiến sẽ hạn chế sự tăng trưởng của thị trường dược phẩm trong giai đoạn dự báo.

Xu hướng thị trường dược phẩm Hàn Quốc

Phân khúc thuốc kê đơn dự kiến sẽ chiếm tỷ trọng đáng kể trong giai đoạn dự báo

Phân khúc thuốc theo toa dự kiến sẽ chiếm tỷ trọng lớn nhất trên thị trường dược phẩm trong giai đoạn dự báo trong nước do gánh nặng bệnh mãn tính cao, chủ yếu được điều trị bằng thuốc theo toa, nhu cầu ngày càng tăng và việc sử dụng thuốc theo toa trong dân chúng và tăng cường giới thiệu sản phẩm trong nước. Ví dụ, trong một bài báo xuất bản vào tháng 10 năm 2021, người ta nhận thấy rằng tỷ lệ mắc chứng mất trí nhớ ở những người từ 65 tuổi trở lên là 10,25% vào năm 2020 và dự kiến sẽ tăng lên khoảng 15,91% vào năm 2050. Do đó, tỷ lệ dự kiến sẽ tăng lên khoảng 15,91% vào năm 2050. Sự gia tăng dân số mắc chứng mất trí nhớ dự kiến sẽ làm tăng nhu cầu về thuốc, thúc đẩy sự tăng trưởng của thị trường.

Theo báo cáo GLOBOCAN 2020, khoảng 287.973 trường hợp ung thư mới được ghi nhận ở cả Bắc và Nam Triều Tiên, và theo cùng một nguồn, con số này được dự đoán sẽ đạt 432.770 vào năm 2040. Do đó, do gánh nặng bệnh mãn tính cao, nhu cầu về thuốc kê đơn dự kiến sẽ cao trong nước và phân khúc được nghiên cứu dự kiến sẽ tăng trưởng.

Với nhu cầu về dược phẩm ngày càng tăng, các công ty hoạt động trong nước đang tham gia vào nhiều hoạt động mở rộng kinh doanh khác nhau, chẳng hạn như tung ra các loại thuốc mới, nộp đơn xin phê duyệt mới cũng như nghiên cứu và phát triển các thỏa thuận. Điều này được dự đoán sẽ thúc đẩy sự tăng trưởng của phân khúc và sự sẵn có của dược phẩm theo toa trong nước. Ví dụ vào tháng 12 năm 2021, Pfizer đã nhận được sự chấp thuận của chính quyền Hàn Quốc đối với việc kê đơn thuốc kháng vi-rút chống vi-rút chống lại COVID-19. Điều này dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc này vì nó sẽ làm tăng sự sẵn có của dược phẩm theo toa trong nước.

Do đó, nhờ các yếu tố nêu trên, phân khúc thuốc kê đơn dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Phân khúc hệ thống hô hấp dự kiến sẽ có thị phần đáng kể trong giai đoạn dự báo

Phân khúc hô hấp dự kiến sẽ tăng trưởng trong giai đoạn dự báo, do các yếu tố như tỷ lệ mắc các bệnh về đường hô hấp ngày càng tăng như hen suyễn, bệnh hô hấp tắc nghẽn mãn tính và các bệnh khác. Dân số trẻ em và người già ngày càng tăng dễ mắc các bệnh về đường hô hấp do khả năng miễn dịch yếu. Ví dụ, một bài báo đăng trên Tạp chí Bệnh lồng ngực vào tháng 4 năm 2021 cho thấy tỷ lệ mắc bệnh phổi tắc nghẽn mãn tính cao nhất ở những người từ 60 tuổi trở lên, tiếp theo là những người từ 40 tuổi trở lên ở Hàn Quốc. Do đó, gánh nặng bệnh hô hấp cao trong dân chúng được dự đoán sẽ làm tăng nhu cầu về thuốc COPD, thúc đẩy tăng trưởng của thị trường.

Hoạt động phát triển thuốc của công ty đang gia tăng dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường. Ví dụ vào tháng 10 năm 2022, Merck Biopharma Korea đã ra mắt Tepmetko, một phương pháp điều trị ung thư phổi không phải tế bào nhỏ tại Hàn Quốc. Việc phê duyệt thuốc ngày càng tăng trong nước cũng đang góp phần vào sự tăng trưởng của thị trường. Ví dụ vào tháng 10 năm 2022, Ono Pharmaceutical, Hàn Quốc đã nhận được hỗ trợ cho Thuốc tiêm truyền tĩnh mạch Opdivo (nivolumab) (Opdivo), một kháng thể đơn dòng kháng PD-1 ở người (mAb), từ Bộ An toàn Thực phẩm và Dược phẩm (MFDS) ở Hàn Quốc, để điều trị tân bổ trợ cho bệnh nhân trưởng thành mắc bệnh ung thư phổi không phải tế bào nhỏ có thể cắt bỏ kết hợp với hóa trị liệu đôi bạch kim. Vào tháng 9 năm 2022, Bộ An toàn Thực phẩm và Dược phẩm đã phê duyệt Zepzelca của Boryung để điều trị ung thư phổi tế bào nhỏ ở Hàn Quốc.

Do đó, do các yếu tố nêu trên, phân khúc được nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

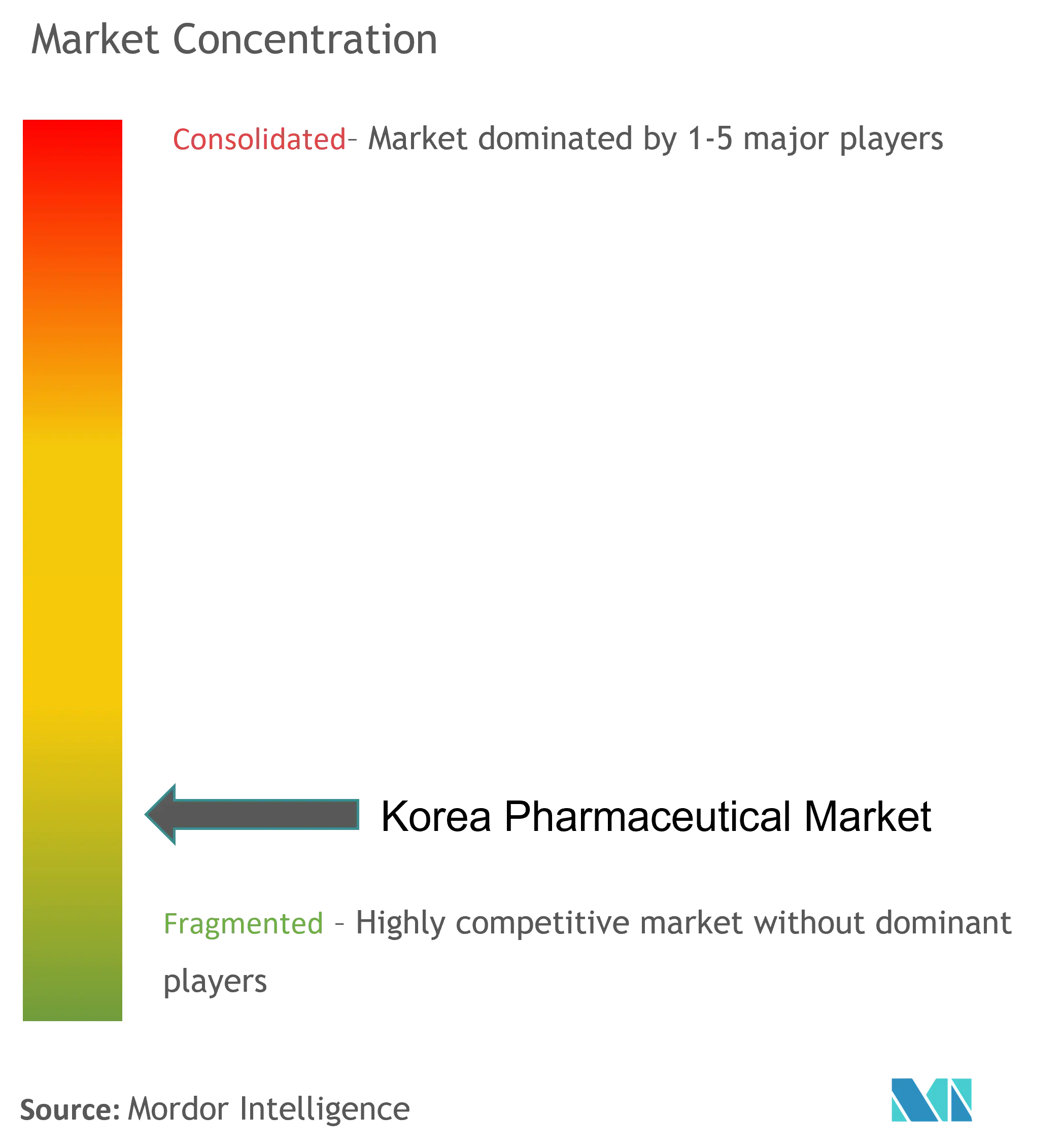

Tổng quan ngành dược phẩm Hàn Quốc

Thị trường dược phẩm Hàn Quốc có tính cạnh tranh cao và bao gồm nhiều công ty lớn. Một số công ty lớn thống trị thị trường về thị phần. Một số công ty nổi bật đang mạnh mẽ thực hiện việc mua lại và liên doanh với các công ty khác để củng cố vị thế của họ trên thị trường trong nước. Các công ty chủ chốt thống trị thị trường là AbbVie Inc., AstraZeneca PLC, Bayer AG và SAMSUNG PHARM. Co. LTD, GlaxoSmithKline PLC, F. Hoffmann-La Roche AG, Công ty Bristol Myers Squibb, Eli Lilly and Company, Merck Co. Inc., và Sanofi SA.

Dẫn đầu thị trường dược phẩm Hàn Quốc

-

AbbVie Inc.

-

AstraZeneca plc

-

Bayer AG

-

SAMSUNG PHARM. Co., LTD.

-

GlaxoSmithKline plc

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dược phẩm Hàn Quốc

- Vào tháng 11 năm 2022, Bộ An toàn Thực phẩm và Dược phẩm Hàn Quốc đã phê duyệt việc sử dụng kết hợp hóa trị liệu dựa trên bạch kim và Opdivo như một liệu pháp tân hỗ trợ trước khi phẫu thuật ở những bệnh nhân ung thư phổi không phải tế bào nhỏ có khối u có thể cắt bỏ (kích thước khối u lớn hơn 4 cm). hoặc hạch bạch huyết lành tính).

- Vào tháng 5 năm 2022, Phòng thí nghiệm của Tiến sĩ Reddy đã ký thỏa thuận hợp tác độc quyền với công ty HK inno của Hàn Quốc. N Corporation để thương mại hóa phân tử mới Tegoprazan, được chỉ định điều trị các bệnh về đường tiêu hóa, ở Ấn Độ và một số thị trường mới nổi.

Báo cáo thị trường dược phẩm Hàn Quốc - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.1.1 Chi tiêu chăm sóc sức khỏe

4.1.2 Xuất nhập khẩu dược phẩm

4.1.3 Dữ liệu dịch tễ học cho các bệnh chính

4.1.4 Cảnh quan pháp lý/Cơ quan quản lý

4.1.5 Cấp phép và ủy quyền thị trường

4.1.6 Phân tích đường ống

4.1.6.1 Theo giai đoạn

4.1.6.2 Bởi nhà tài trợ

4.1.6.3 theo bệnh tật

4.1.7 Tổng quan thống kê

4.1.7.1 Số lượng bệnh viện

4.1.7.2 Việc làm trong ngành dược phẩm

4.1.7.3 Chi tiêu cho R&D

4.1.8 Dễ dàng trong kinh doanh

4.2 Trình điều khiển thị trường

4.2.1 Chi tiêu R&D tăng

4.2.2 Tỷ lệ mắc bệnh mãn tính ngày càng tăng như bệnh tim mạch và tiểu đường

4.3 Hạn chế thị trường

4.3.1 Kịch bản quy định nghiêm ngặt

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - triệu USD)

5.1 Theo danh mục trị liệu

5.1.1 Chống nhiễm trùng

5.1.2 tim mạch

5.1.3 tiêu hóa

5.1.4 Chống tiểu đường

5.1.5 Hô hấp

5.1.6 Các hạng mục trị liệu khác

5.2 Theo loại thuốc

5.2.1 Thuốc theo toa

5.2.1.1 Thuốc có nhãn hiệu

5.2.1.2 Thuốc gốc

5.2.2 Thuốc không kê toa

6. CẢNH QUAN CẠNH TRANH & HỒ SƠ CÔNG TY

6.1 Hồ sơ công ty

6.1.1 AbbVie Inc.

6.1.2 AstraZeneca PLC

6.1.3 Bayer AG

6.1.4 SAMSUNG PHARM. Co. LTD

6.1.5 GlaxoSmithKline PLC

6.1.6 F. Hoffmann-La Roche AG

6.1.7 Bristol Myers Squibb Company

6.1.8 Eli Lilly and Company

6.1.9 Merck & Co. Inc.

6.1.10 Sanofi SA

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp dược phẩm Hàn Quốc

Theo phạm vi của báo cáo này, dược phẩm được gọi là thuốc kê đơn và thuốc không kê đơn. Một cá nhân có thể mua những loại thuốc này có hoặc không có đơn của bác sĩ và an toàn để sử dụng cho nhiều bệnh khác nhau dù có hoặc không có sự đồng ý của bác sĩ.

Thị trường dược phẩm Hàn Quốc được phân chia theo danh mục trị liệu (thuốc chống nhiễm trùng, tim mạch, tiêu hóa, chống tiểu đường, hô hấp và các loại khác) và loại thuốc (thuốc kê đơn (thuốc chính hiệu và thuốc gốc) và thuốc không kê đơn). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo danh mục trị liệu | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo loại thuốc | ||||||

| ||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường dược phẩm Hàn Quốc

Quy mô thị trường dược phẩm Hàn Quốc hiện nay là bao nhiêu?

Thị trường Dược phẩm Hàn Quốc dự kiến sẽ đạt tốc độ CAGR là 2,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường dược phẩm Hàn Quốc?

AbbVie Inc., AstraZeneca plc, Bayer AG, SAMSUNG PHARM. Co., LTD., GlaxoSmithKline plc là những công ty lớn hoạt động tại Thị trường Dược phẩm Hàn Quốc.

Thị trường dược phẩm Hàn Quốc này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Dược phẩm Hàn Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dược phẩm Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dược phẩm Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dược phẩm Hàn Quốc năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích của Dược phẩm Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.