Phân tích thị trường thiết bị quản lý chăm sóc vết thương Nhật Bản

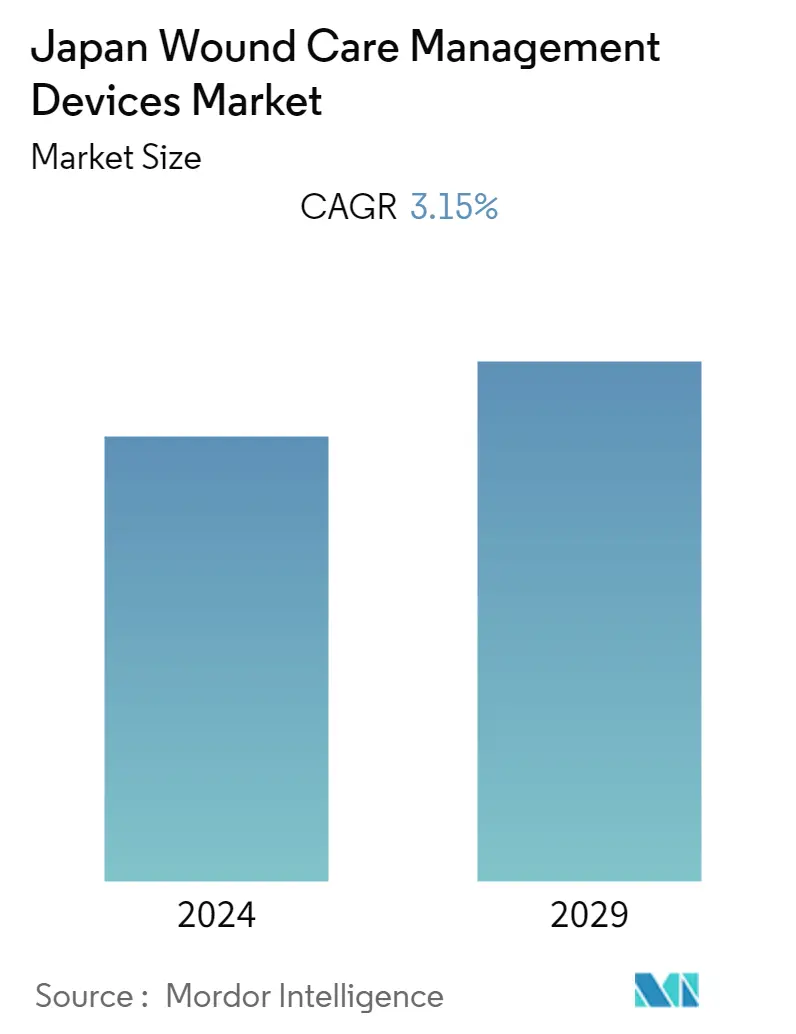

Quy mô thị trường thiết bị quản lý chăm sóc vết thương của Nhật Bản dự kiến sẽ tăng từ 429,75 triệu USD vào năm 2023 lên 501,80 triệu USD vào năm 2028, đạt tốc độ CAGR là 3,15% trong giai đoạn dự báo.

COVID-19 đã tác động đến sự tăng trưởng của thị trường. Điều này chủ yếu là do việc quản lý chăm sóc vết thương bị gián đoạn trong thời kỳ đại dịch. Ví dụ, theo bài báo đăng trên Tạp chí Nội khoa Tổng hợp vào tháng 5 năm 2021, dịch vụ chăm sóc bàn chân cho bệnh nhân tiểu đường ở Nhật Bản đã giảm 61% trong thời kỳ đại dịch. Như vậy, sự bùng phát của COVID-19 đã tác động không nhỏ đến sự tăng trưởng của thị trường trong thời kỳ đại dịch. Tuy nhiên, các dịch vụ y tế từ xa trong khu vực đang giúp bệnh nhân tiếp tục quản lý chăm sóc sức khỏe, bao gồm quản lý chăm sóc vết thương. Ví dụ theo báo cáo do JMIR Form Res công bố vào tháng 9 năm 2022, tại Nhật Bản, các khu vực có đại dịch có khả năng tiếp cận tốt hơn với y tế từ xa bằng ứng dụng di động để quản lý chăm sóc sức khỏe tốt hơn, điều này khiến các dịch vụ này tiếp tục và dự kiến sẽ tiếp tục, giúp thị trường phát triển. trưởng thành trong thời gian nghiên cứu.

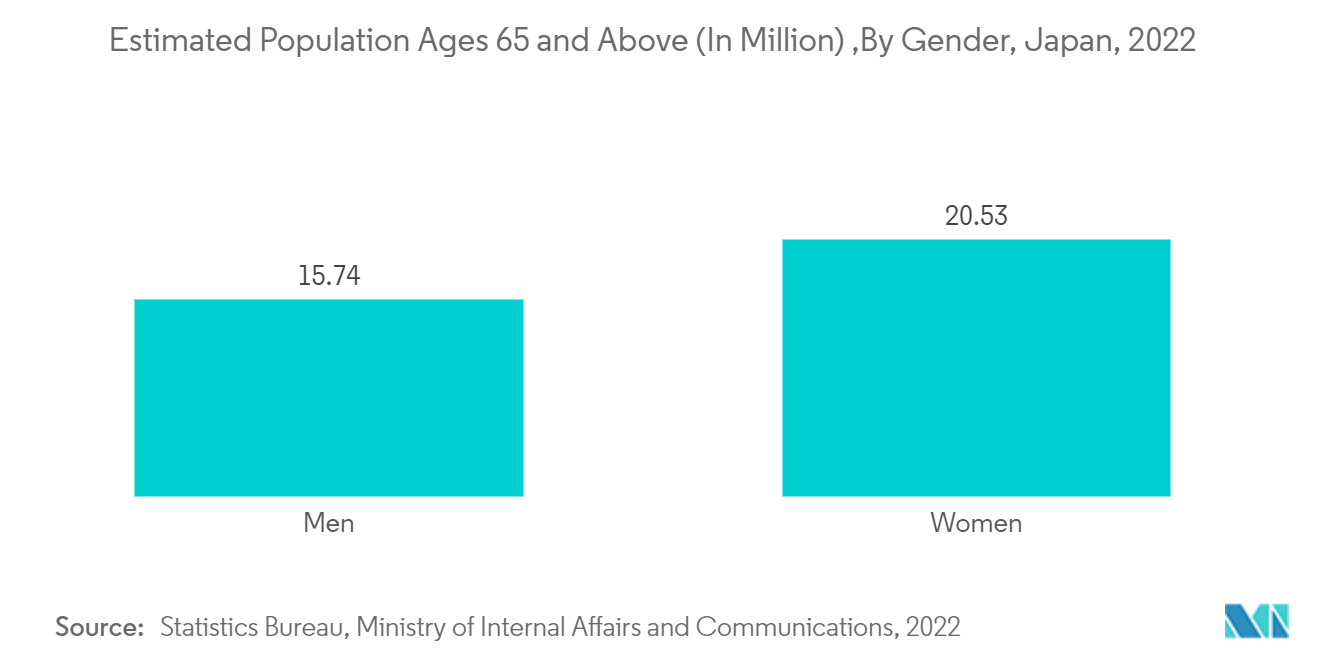

Thị trường chăm sóc vết thương ở Nhật Bản dự kiến sẽ phát triển do các yếu tố như dân số già ngày càng tăng ở Nhật Bản, vì người cao tuổi thường có làn da dễ bị tổn thương và cần được quản lý chăm sóc vết thương chuyên nghiệp. Theo ước tính dân số do Bộ Nội vụ và Truyền thông tổng hợp, số người cao tuổi từ 65 tuổi trở lên đã tăng thêm 60.000 người lên tổng số kỷ lục là 36,27 triệu vào năm 2022. Hơn nữa, theo bài báo do Tạp chí Điều dưỡng đăng vào tháng 6 Năm 2021, tổn thương da ở người cao tuổi góp phần hình thành vết loét do áp lực do lực ma sát và lực cắt tăng lên. Do đó, sự gia tăng dân số lão khoa cũng được cho là sẽ góp phần vào sự tăng trưởng của thị trường.

Hơn nữa, các hướng dẫn mới về quản lý chăm sóc vết thương giúp tăng cường sự đồng thuận giữa nhóm chăm sóc sức khỏe và có khả năng thúc đẩy sự tăng trưởng của thị trường. Ví dụ, theo báo cáo được công bố bởi Y học Phẫu thuật Cấp tính vào tháng 4 năm 2022, phiên bản thứ ba của hướng dẫn điều trị nội trú các vết thương do bỏng ở Nhật Bản đã được Hiệp hội Chấn thương Bỏng Nhật Bản (JSBI) ban hành. Hoạt động này hướng tới sự đồng thuận về chăm sóc vết bỏng và phát triển nghiên cứu mới nhằm thiết lập bằng chứng về việc chăm sóc và điều trị vết bỏng, thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Tuy nhiên, chi phí điều trị cao trong quản lý chăm sóc vết thương là yếu tố cản trở sự phát triển của thị trường nghiên cứu.

Xu hướng thị trường thiết bị chăm sóc vết thương Nhật Bản

Loét bàn chân do tiểu đường ở phân khúc vết thương mãn tính dự kiến sẽ có thị phần đáng kể trên thị trường

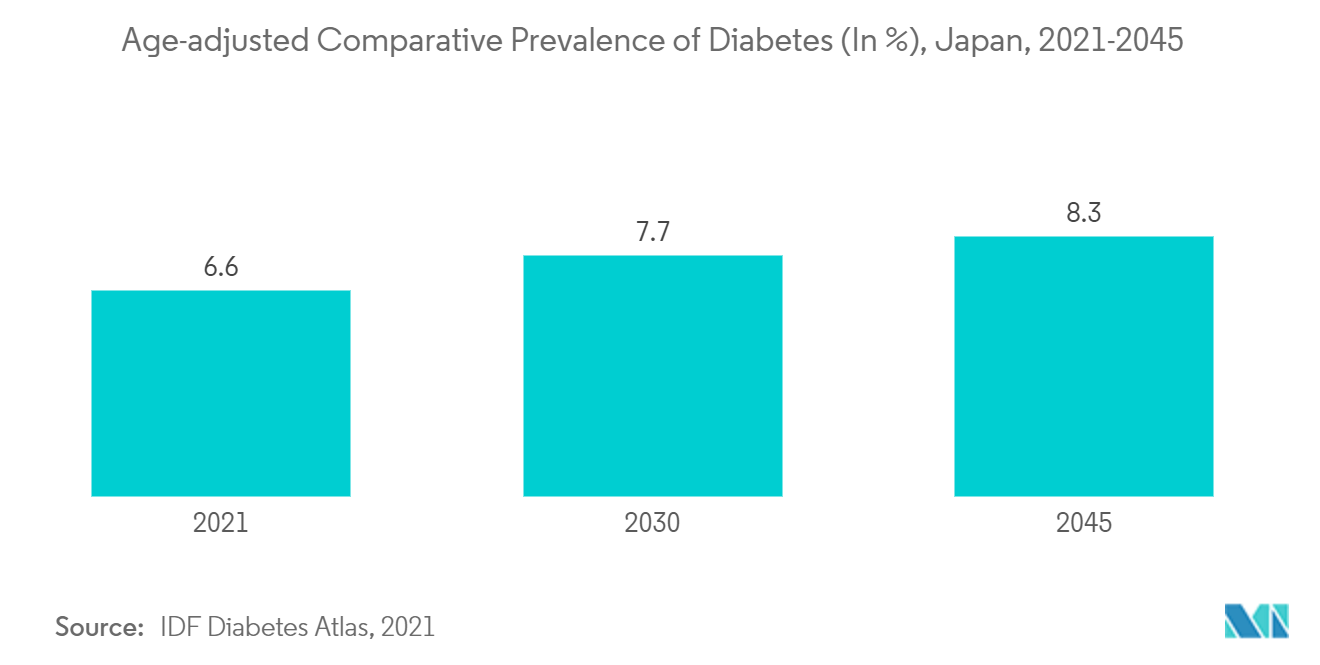

Một trong những hậu quả phổ biến nhất đối với những người mắc bệnh đái tháo đường kém kiểm soát là loét bàn chân do tiểu đường. Chăm sóc bàn chân kém, bệnh mạch máu ngoại biên, bệnh lý thần kinh tiềm ẩn và kiểm soát đường huyết kém là những nguyên nhân thông thường. Ví dụ, theo Bản đồ bệnh tiểu đường của IDF năm 2021, số bệnh nhân từ 20-79 tuổi mắc bệnh tiểu đường ở Nhật Bản vào năm 2021 ước tính là 11,0 triệu. Do đó, với gánh nặng bệnh tiểu đường cao, nguy cơ loét bàn chân do tiểu đường sẽ tăng lên, cần quản lý chăm sóc vết thương thích hợp và dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo.

Hơn nữa, tỷ lệ hoặc tỷ lệ mắc bệnh loét bàn chân do tiểu đường cao được dự đoán sẽ là loại vết thương chính cần được quản lý chăm sóc vết thương trong dân số Nhật Bản. Theo bài báo đăng trên Tạp chí Nghiên cứu Bàn chân và Mắt cá chân vào tháng 4 năm 2021, tỷ lệ loét bàn chân do tiểu đường là 2,9 trên 1000 người-năm ở Nhật Bản. Nguy cơ lành vết thương do bệnh tiểu đường dự kiến sẽ thúc đẩy nhu cầu về các thiết bị quản lý chăm sóc vết thương ở Nhật Bản, từ đó góp phần vào sự tăng trưởng của phân khúc được nghiên cứu trong giai đoạn dự báo.

Hơn nữa, việc phê duyệt và ra mắt sản phẩm mới để kiểm soát loét bàn chân do tiểu đường dự kiến sẽ thúc đẩy thị trường do việc sử dụng sản phẩm hiệu quả và an toàn. Ví dụ vào tháng 6 năm 2021, MIMEDX Group, Inc. đã nhận được sự chấp thuận theo quy định từ JMHLW để tiếp thị EPIFIX tại Nhật Bản. EPIFIX đã được phê duyệt cho các vết thương mãn tính khó lành, chẳng hạn như loét bàn chân do tiểu đường (DFU), để bảo vệ nền vết thương nhằm hỗ trợ phát triển mô hạt và cung cấp ma trận ngoại bào tương thích sinh học cho con người. Do đó, việc phê duyệt sản phẩm mới và lợi ích tốt hơn của những sản phẩm đó sẽ làm tăng việc sử dụng các sản phẩm quản lý chăm sóc vết thương và thúc đẩy sự tăng trưởng của thị trường trong thời gian nghiên cứu.

Phân khúc băng vết thương dự kiến sẽ đạt tốc độ CAGR cao nhất trên thị trường trong giai đoạn dự báo

Băng vết thương là một miếng đệm hoặc gạc vô trùng được áp dụng để thúc đẩy quá trình lành vết thương và bảo vệ vết thương khỏi bị tổn hại thêm. Băng được thiết kế để tiếp xúc trực tiếp với vết thương, khác với băng, thường được sử dụng để giữ băng tại chỗ. Hơn nữa, số lượng ca phẫu thuật trong khu vực ngày càng tăng do tuổi già và các yếu tố khác làm tăng nhu cầu về băng vết thương, giúp thị trường phát triển.

Ví dụ báo cáo của Bệnh viện phẫu thuật thẩm mỹ châu Á vào tháng 4 năm 2022 cho biết phẫu thuật thẩm mỹ có lịch sử lâu đời là một thủ thuật kín đáo nhưng phổ biến với số lượng bác sĩ phẫu thuật thẩm mỹ ước tính cao thứ tư ở Nhật Bản. Cũng theo nguồn tin nêu trên, vào năm 2021, một nghiên cứu đã tiết lộ rằng động lực phổ biến nhất khiến bệnh nhân Nhật Bản ngày càng nâng cao thái độ đối với các thủ thuật thẩm mỹ là sự đầu tư và sự tự tin. Do đó, với sự gia tăng của phẫu thuật thẩm mỹ, nhu cầu về băng phẫu thuật cũng tăng lên, điều này dự kiến sẽ thúc đẩy thị trường thông qua phân khúc này.

Tổng quan về ngành thiết bị quản lý chăm sóc vết thương của Nhật Bản

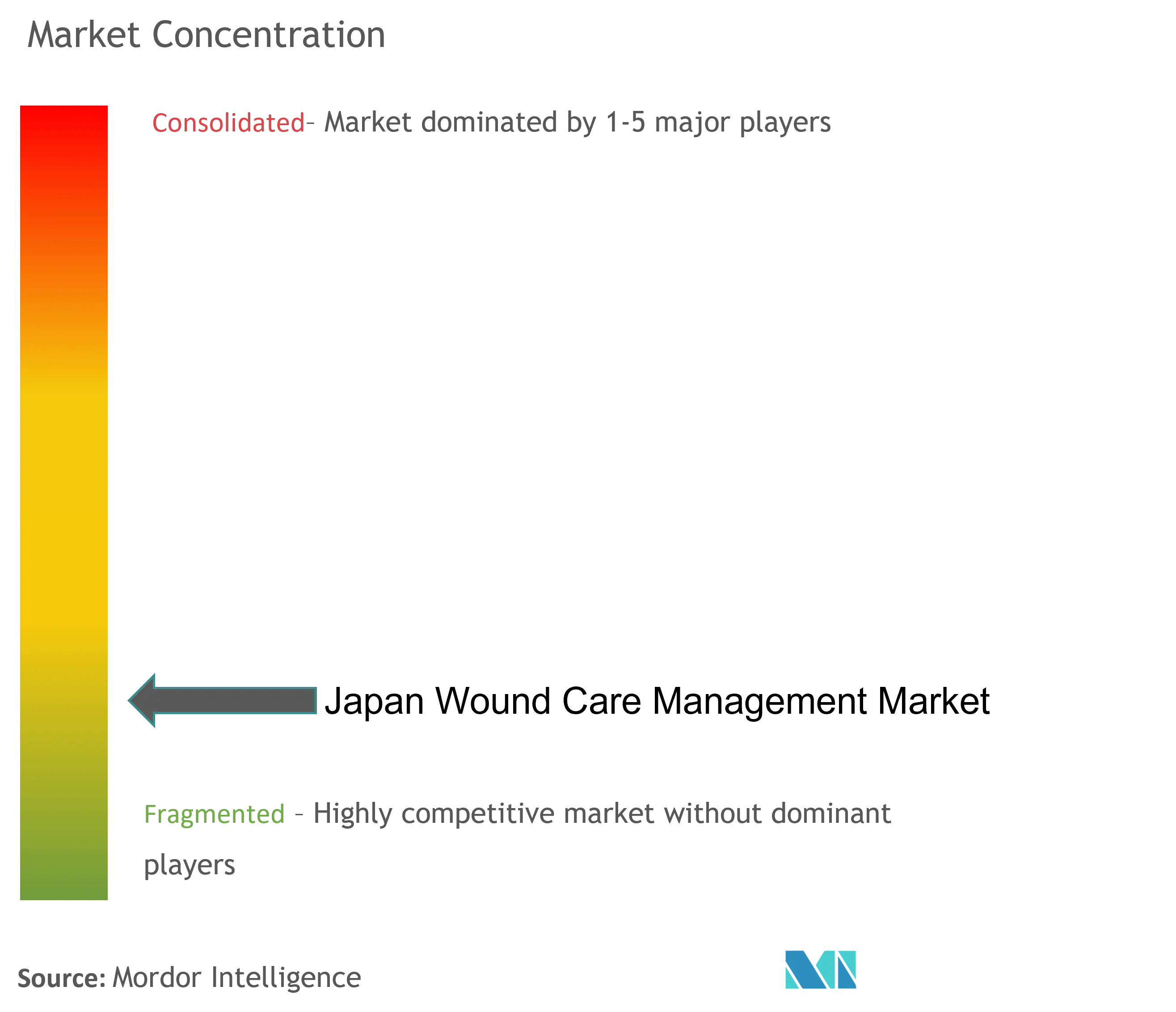

Nhật Bản là một nước phát triển và có quan hệ thương mại với các nước phát triển khác. Kết quả là, nó có được sự hiện diện của hầu hết các công ty toàn cầu trên thị trường quản lý chăm sóc vết thương Nhật Bản. Hơn nữa, một số công ty nội địa Nhật Bản cũng tham gia vào thị trường quản lý chăm sóc vết thương. Điều này, cùng với sự hiện diện của các công ty toàn cầu khác, đã khiến thị trường Nhật Bản trở nên rất cạnh tranh và bị phân mảnh đối với thị trường quản lý chăm sóc vết thương. Một số công ty lớn trên thị trường bao gồm Smith Nephew, Medtronic, B. Braun SE, 3M và Coloplast Group.

Dẫn đầu thị trường thiết bị quản lý chăm sóc vết thương Nhật Bản

Smith & Nephew

Medtronic

B. Braun SE

3M

Coloplast Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị quản lý chăm sóc vết thương Nhật Bản

- Tháng 4 năm 2023 Gunze Medical, nhà sản xuất thiết bị y tế toàn diện đảm nhiệm mọi việc từ nghiên cứu đến bán hàng, củng cố kênh bán hàng chăm sóc vết thương tại Nhật Bản. Với điều này, Gunze bắt đầu bán trực tiếp lớp hạ bì nhân tạo dưới dạng PELNAC, băng vết thương (miếng sợi để cắt lọc) và các thiết bị y tế khác để chăm sóc vết thương tại Nhật Bản.

- Tháng 1 năm 2023 MiMedx Group, Inc. ký kết thỏa thuận phân phối độc quyền với GUNZE MEDICAL LIMITED để bán EPIFIX tại Nhật Bản. EPIFIX cung cấp một lựa chọn điều trị đã được chứng minh cho những bệnh nhân đang phải đối mặt với các vết thương mãn tính.

Phân khúc ngành thiết bị quản lý chăm sóc vết thương ở Nhật Bản

Theo phạm vi báo cáo, các sản phẩm quản lý vết thương chủ yếu được sử dụng để điều trị các vết thương phức tạp. Những vết thương và vết thương là những phiền não phổ biến ảnh hưởng đến hàng tỷ người trên toàn thế giới. Sản phẩm có khả năng chống chịu cao với các chất ức chế môi trường và các hạt lạ và được y tá sử dụng dưới sự chỉ định và giám sát của bác sĩ vì nhiều lý do. Thị trường Thiết bị quản lý chăm sóc vết thương Nhật Bản được phân chia theo sản phẩm (Chăm sóc vết thương (Băng, băng và các sản phẩm chăm sóc vết thương khác), Đóng vết thương (Khâu, Bấm ghim phẫu thuật và các sản phẩm đóng vết thương khác)) và Loại vết thương (Vết thương mãn tính (Bàn chân do tiểu đường) Loét, Loét tỳ đè và các vết thương mãn tính khác) và Vết thương cấp tính (Vết thương phẫu thuật, vết bỏng và các vết thương cấp tính khác)). Báo cáo cung cấp giá trị bằng USD cho các phân khúc trên.

| Chăm sóc vết thương | băng |

| băng bó | |

| Sản phẩm chăm sóc vết thương khác | |

| Đóng vết thương | Khâu |

| Kim bấm phẫu thuật | |

| Sản phẩm đóng vết thương khác |

| Vết thương mãn tính | Loét bàn chân do tiểu đường |

| Loét áp lực | |

| Các vết thương mãn tính khác | |

| vết thương cấp tính | Vết thương phẫu thuật |

| Bỏng | |

| Vết thương cấp tính khác |

| Theo sản phẩm | Chăm sóc vết thương | băng |

| băng bó | ||

| Sản phẩm chăm sóc vết thương khác | ||

| Đóng vết thương | Khâu | |

| Kim bấm phẫu thuật | ||

| Sản phẩm đóng vết thương khác | ||

| Theo loại vết thương | Vết thương mãn tính | Loét bàn chân do tiểu đường |

| Loét áp lực | ||

| Các vết thương mãn tính khác | ||

| vết thương cấp tính | Vết thương phẫu thuật | |

| Bỏng | ||

| Vết thương cấp tính khác | ||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị quản lý chăm sóc vết thương của Nhật Bản

Quy mô thị trường thiết bị quản lý chăm sóc vết thương của Nhật Bản hiện tại là bao nhiêu?

Thị trường Thiết bị Quản lý Chăm sóc Vết thương Nhật Bản dự kiến sẽ đạt tốc độ CAGR là 3,15% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Thiết bị Quản lý Chăm sóc Vết thương Nhật Bản?

Smith & Nephew, Medtronic, B. Braun SE, 3M, Coloplast Group là những công ty lớn hoạt động tại Thị trường Thiết bị Quản lý Chăm sóc Vết thương Nhật Bản.

Thị trường Thiết bị Quản lý Chăm sóc Vết thương Nhật Bản này hoạt động trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thiết bị Quản lý Chăm sóc Vết thương Nhật Bản trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Thiết bị Quản lý Chăm sóc Vết thương Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thiết bị đóng vết thương của Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị đóng vết thương Nhật Bản năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị đóng vết thương của Nhật Bản bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.