Quy mô thị trường bảo hiểm tài sản và tai nạn Nhật Bản

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

| CAGR | > 4.00 % |

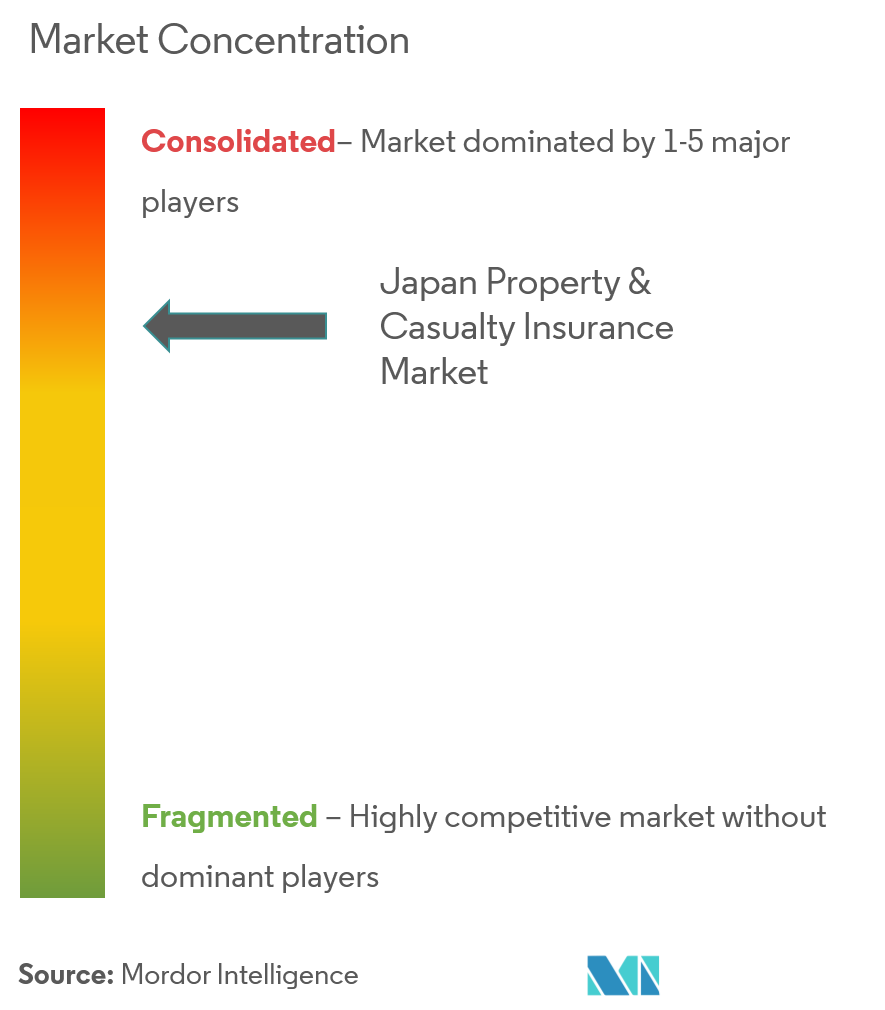

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính.webp)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường bảo hiểm tài sản và tai nạn Nhật Bản

Thị trường bảo hiểm ở Nhật Bản là một trong những thị trường lớn nhất thế giới. Thị trường bảo hiểm tài sản và tai nạn của Nhật Bản, với mức phí bảo hiểm 9 nghìn tỷ JPY, là thị trường lớn thứ tư thế giới.

Các công ty bảo hiểm Nhật Bản đã huy động nhanh chóng để ứng phó với đại dịch COVID-19. Lãi suất giảm đột ngột và những hạn chế đáng kể đối với việc di chuyển của người dân đang đòi hỏi phải thay đổi danh mục sản phẩm, mô hình phân phối và hoạt động kinh doanh.

Những tổn thất liên quan đến đại dịch COVID-19 của ba doanh nghiệp bảo hiểm PC lớn nhất Nhật Bản đối với hoạt động kinh doanh quốc tế vào năm 2020 đã được bù đắp hoàn toàn bằng lợi nhuận mạnh mẽ từ hoạt động kinh doanh tại nhà. Để duy trì mức vốn hóa mạnh mẽ, Tập đoàn bảo hiểm MSAD, Sompo Holdings và Tokio Marine Holdings (TMH) dự kiến sẽ duy trì quản lý vốn thận trọng.

Các công ty bảo hiểm tài sản và tai nạn của Nhật Bản cũng có các giới hạn phụ rất mạnh, giới hạn số tiền bảo hiểm có sẵn để trang trải cho một loại tổn thất cụ thể. Tính đến tháng 11 năm 2021, có 54 công ty bảo hiểm phi nhân thọ tư nhân ở Nhật Bản. Có 30 công ty bảo hiểm trong nước và 20 chi nhánh công ty bảo hiểm nước ngoài và Hiệp hội Lloyd's (Lloyd's). Do tỷ lệ sinh giảm và dân số già đi, thị trường bảo hiểm phi nhân thọ ngày càng bị thu hẹp và cạnh tranh hơn.

Thị trường nội địa phần lớn là thị trường độc quyền. Ba doanh nghiệp bảo hiểm lớn nhất nắm giữ 85,6% thị phần, trong khi các doanh nghiệp bảo hiểm nước ngoài chỉ nắm giữ 8%. Ngày càng có nhiều công ty phi bảo hiểm (phần lớn là các công ty dịch vụ tài chính) tham gia vào thị trường PC, điều này có thể tác động đáng kể đến vị trí thống trị của các công ty bảo hiểm PC hàng đầu. Sự gia tăng thiệt hại do thiên tai nghiêm trọng ở Nhật Bản đang khiến các công ty bảo hiểm PC phải xác định lại hồ sơ rủi ro bằng cách sử dụng các công nghệ cập nhật nhất. Hơn nữa, họ sẽ tìm cách áp dụng các công nghệ tiên tiến để giảm chi phí cao và tính kém hiệu quả của các hệ thống cũ, đồng thời cải thiện tính linh hoạt trong hoạt động của chúng.

Xu hướng thị trường bảo hiểm tài sản và tai nạn Nhật Bản

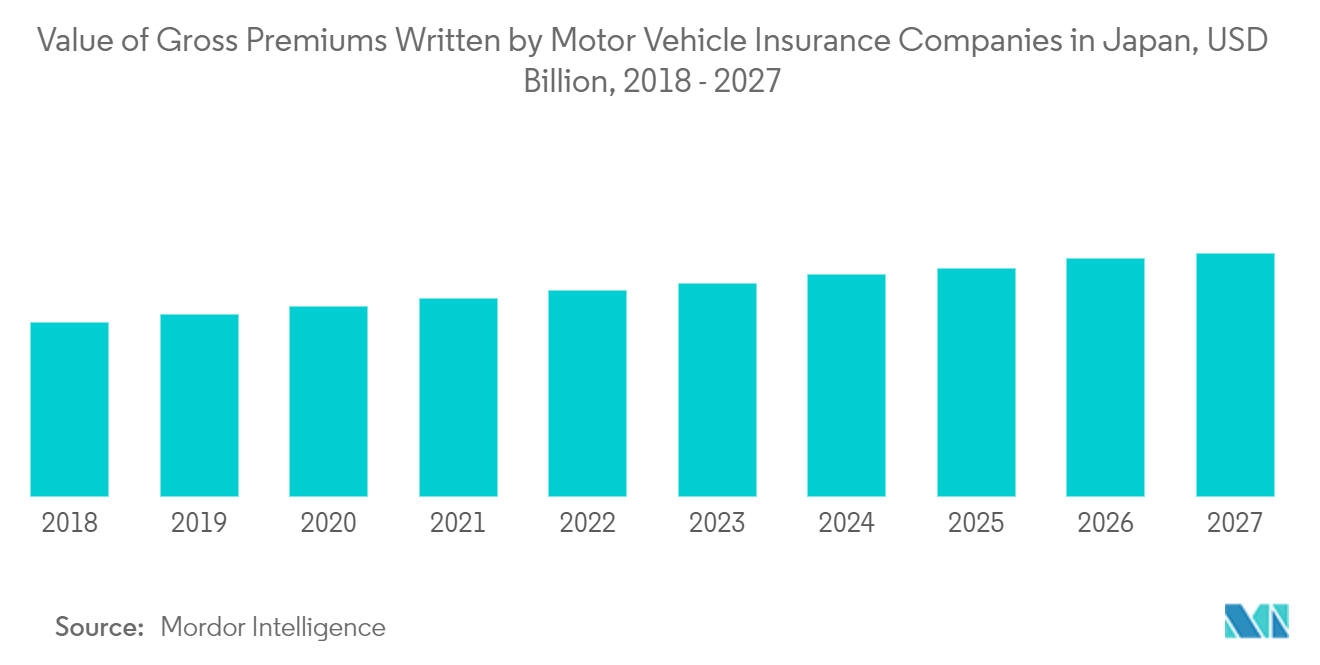

Tình trạng bảo hiểm ô tô tại Nhật Bản

Tại Nhật Bản, bảo hiểm ô tô (bao gồm bảo hiểm trách nhiệm ô tô bắt buộc) chiếm 60% phí bảo hiểm ròng. Phí bảo hiểm được tính bằng cách sử dụng hệ thống chấm điểm dựa trên lịch sử tai nạn của người mua bảo hiểm. Các đại lý thống trị việc bán bảo hiểm ô tô. Bán hàng trực tiếp đang tăng trưởng với tốc độ khoảng 4%.

Nhu cầu bảo hiểm xe máy dự kiến sẽ giảm trong thời gian dài do dân số Nhật Bản giảm và hệ thống giao thông công cộng phát triển tốt. Sự phát triển của công nghệ lái xe tự động có thể sẽ mở rộng nhu cầu về bảo hiểm trách nhiệm sản phẩm, sản phẩm ô tô viễn thông và bảo vệ mạng.

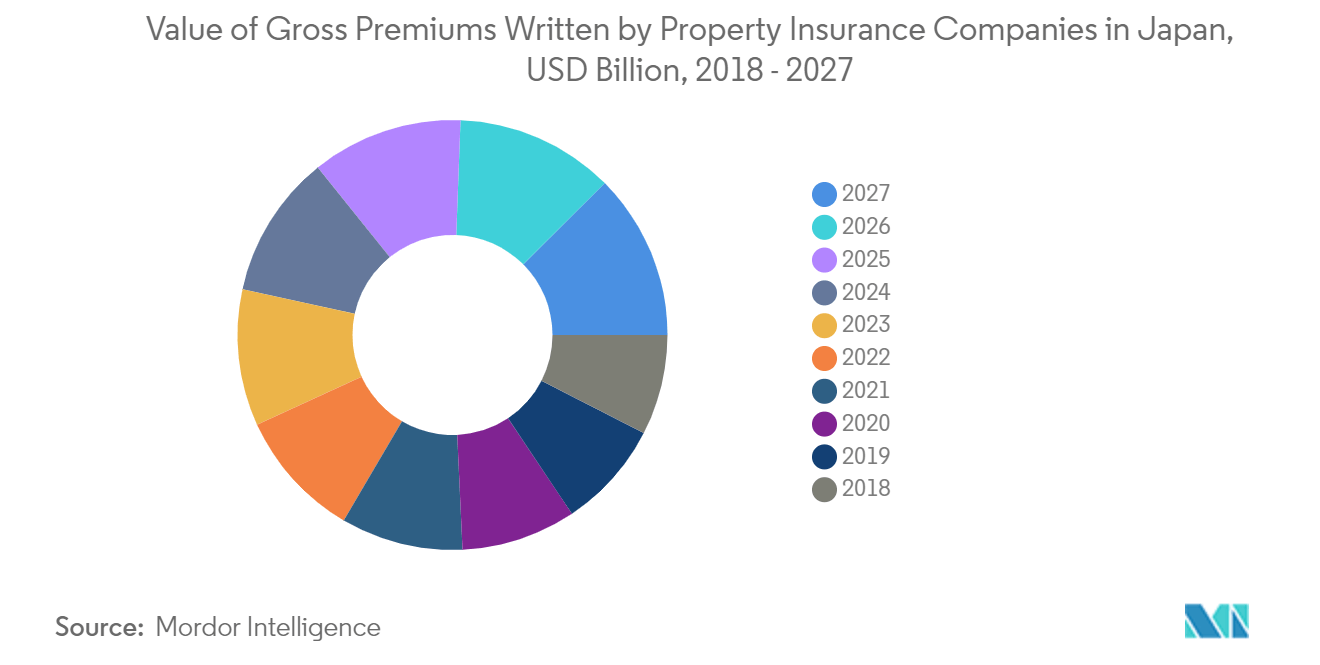

Tình trạng bảo hiểm tài sản ở Nhật Bản

Thiệt hại do gió và lũ lụt cũng được bảo hiểm hỏa hoạn ở Nhật Bản chi trả. Trong năm tài chính kết thúc vào ngày 31 tháng 3 năm 2017, bảo hiểm hỏa hoạn chiếm 15% tổng doanh thu phí bảo hiểm, khiến đây trở thành ngành kinh doanh có lợi nhuận cao thứ hai sau bảo hiểm ô tô. Tuy nhiên, đây là ngành kinh doanh ít sinh lời nhất và đã thua lỗ trong hoạt động bảo lãnh phát hành trong nhiều năm. Các công ty bảo hiểm phi nhân thọ của Nhật Bản đã tăng phí bảo hiểm hỏa hoạn cho các ngôi nhà lên mức trung bình toàn quốc từ 6 đến 8% vào tháng 1 năm 2021. Việc tăng phí bảo hiểm được thực hiện nhằm ứng phó với một loạt thiên tai, chẳng hạn như mưa xối xả ở miền Tây Nhật Bản và Bão Jebi, đã gây thiệt hại nặng nề cho Sân bay Quốc tế Kansai vào năm 2018. Phí bảo hiểm dự kiến sẽ tăng chủ yếu ở các khu vực phía Tây bị ảnh hưởng bởi thiên tai của đất nước. Một số người dự đoán mức tăng trên 10%, tùy thuộc vào vị trí và tòa nhà. Khoản thanh toán bảo hiểm vượt quá 1 nghìn tỷ JPY vào năm 2019 do nhiều ngôi nhà bị hư hại do thiên tai, bao gồm cả Bão Faxai.

Bảo hiểm động đất là loại bảo hiểm chỉ bảo hiểm cho các thảm họa động đất. Nó bao gồm những thiệt hại do hỏa hoạn, phá hủy, chôn lấp hoặc cuốn trôi do động đất hoặc núi lửa phun trào cũng như sóng thần do một trong những sự kiện này gây ra. Bảo hiểm Động đất bao gồm các tòa nhà dùng để ở cũng như các đồ vật có giá trị trong gia đình. Nó được gắn liền với bảo hiểm cháy nổ. Cụ thể, việc mua bảo hiểm hỏa hoạn là điều kiện tiên quyết để được bảo hiểm Động đất. Những người có hợp đồng bảo hiểm hỏa hoạn không có Bảo hiểm Động đất có thể tham gia bảo hiểm vào giữa thời hạn hợp đồng. Bảo hiểm Động đất, với mục tiêu là ổn định sinh kế của những người bị ảnh hưởng bởi động đất, được thành lập với mục đích chính phủ tái bảo hiểm thiệt hại lớn do động đất, vượt quá mức trách nhiệm nhất định mà các công ty bảo hiểm tư nhân bảo lãnh. Giới hạn là 11,7751 nghìn tỷ JPY. Kết hợp với việc chia sẻ trách nhiệm pháp lý đối với các công ty bảo hiểm tư nhân, giới hạn về tổng số tiền chi trả cho một trận động đất, v.v., lên tới 12 nghìn tỷ Yên.

Tổng quan về ngành bảo hiểm tài sản và tai nạn Nhật Bản

Báo cáo bao gồm các công ty quốc tế lớn hoạt động trong thị trường tài sản và tai nạn của Nhật Bản. Về thị phần, hiện nay có rất ít công ty lớn chiếm lĩnh thị trường. Tuy nhiên, với tiến bộ công nghệ và đổi mới sản phẩm, các công ty cỡ vừa và nhỏ đang tăng cường sự hiện diện trên thị trường bằng cách đảm bảo các hợp đồng mới và khai thác các thị trường mới.

Dẫn đầu thị trường bảo hiểm tài sản và tai nạn Nhật Bản

-

MS&AD Insurance Group Holdings, Inc

-

Tokio Marine & Nichido Fire Insurance Co., Ltd.

-

Sompo Holdings Inc.

-

Rakuten General Insurance Co., Ltd.

-

Nisshin Fire & Marine Insurance Co., Ltd.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bảo hiểm tài sản và tai nạn Nhật Bản

Tháng 7 năm 2021 - Sompo International Holdings Ltd, nhà cung cấp bảo hiểm và tái bảo hiểm đặc biệt toàn cầu có trụ sở tại Bermuda, đã công bố triển khai chương trình Sompo Phụ nữ trong Quản lý Bảo hiểm (SWIM), nhằm mục đích chuẩn bị tốt hơn cho phụ nữ trẻ đảm nhận vai trò lãnh đạo trong tương lai vai trò tại Sompo International. Chương trình ban đầu sẽ bắt đầu tại Hoa Kỳ với sự cộng tác của Đại học High Point ở High Point, Bắc Carolina, để cuối cùng mở rộng chương trình và tiếp cận các trường đại học khác ở Hoa Kỳ và quốc tế.

Tháng 7 năm 2021 - Sompo International Holdings Ltd thông báo rằng phân khúc Tài sản thương mại Tai nạn (PC) đã mở rộng năng lực sản phẩm toàn cầu với việc thành lập Sompo Global Risk Solutions (GRS) Châu Á-Thái Bình Dương, một nhóm mới có trụ sở tại Singapore để phục vụ các ngành chọn lọc ở thị trường châu Á thông qua các nhà môi giới được chỉ định.

Báo cáo thị trường bảo hiểm tài sản và tai nạn Nhật Bản - Mục lục

1. GIỚI THIỆU

1.1 Nghiên cứu sản phẩm bàn giao và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. TÌM HIỂU THỊ TRƯỜNG VÀ ĐỘNG LỰC

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.3 Hạn chế thị trường

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

4.5 Tác động của Covid-19 tới ngành công nghiệp

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại bảo hiểm

5.1.1 Tài sản

5.1.2 Tự động

5.1.3 Các loại bảo hiểm khác

5.2 Kênh phân phối

5.2.1 Trực tiếp

5.2.2 Đại lý

5.2.3 Ngân hàng

5.2.4 Các kênh phân phối khác

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 Tokio Marine & Nichido Fire Insurance Co., Ltd.

6.2.2 Sompo Holdings Inc.

6.2.3 Rakuten General Insurance Co., Ltd

6.2.4 MS&AD Insurance Group Holdings, Inc.

6.2.5 SAISON Automobile & Fire Insurance Co., Ltd.

6.2.6 SECOM General Insurance Co., Ltd.

6.2.7 Hitachi Capital Insurance Corporation.

6.2.8 Nisshin Fire & Marine Insurance Co., Ltd.

6.2.9 Kyoei Fire & Marine Insurance Co.,Ltd

6.2.10 Mitsui Direct General Insurance Co. Ltd.*

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM VÀ GIỚI THIỆU VỀ CHÚNG TÔI

Phân khúc ngành bảo hiểm tài sản và tai nạn của Nhật Bản

Bảo hiểm tài sản và tai nạn (còn được gọi là bảo hiểm PC) là loại bảo hiểm giúp bảo vệ bạn và tài sản của bạn. Bảo hiểm tai nạn có nghĩa là chính sách này bao gồm bảo hiểm trách nhiệm pháp lý để giúp bảo vệ bạn nếu bạn phải chịu trách nhiệm pháp lý về một vụ tai nạn gây thương tích cho người khác hoặc làm hư hỏng đồ đạc của người khác.

Phân tích cơ bản đầy đủ về thị trường tài sản và tai nạn Nhật Bản bao gồm đánh giá về thị trường mẹ, các xu hướng mới nổi theo phân khúc và thị trường khu vực. Những thay đổi đáng kể về động lực thị trường và tổng quan thị trường cũng được đề cập trong báo cáo.

Thị trường bảo hiểm tài sản và tai nạn Nhật Bản được phân chia theo Loại bảo hiểm (Tài sản, ô tô và các loại bảo hiểm khác) và Kênh phân phối (Trực tiếp, Đại lý, Ngân hàng và Kênh phân phối khác).

| Loại bảo hiểm | ||

| ||

| ||

|

| Kênh phân phối | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường bảo hiểm tài sản và tai nạn tại Nhật Bản

Quy mô thị trường bảo hiểm tài sản và tai nạn Nhật Bản hiện tại là bao nhiêu?

Thị trường Bảo hiểm Tài sản Tai nạn Nhật Bản dự kiến sẽ đạt tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Bảo hiểm Tài sản Tai nạn Nhật Bản?

MS&AD Insurance Group Holdings, Inc, Tokio Marine & Nichido Fire Insurance Co., Ltd., Sompo Holdings Inc., Rakuten General Insurance Co., Ltd., Nisshin Fire & Marine Insurance Co., Ltd. là những công ty lớn hoạt động tại Thị trường Bảo hiểm Tài sản Tai nạn Nhật Bản.

Thị trường bảo hiểm tài sản và tai nạn Nhật Bản này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Bảo hiểm Tài sản Tai nạn Nhật Bản trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bảo hiểm Tài sản Tai nạn Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành bảo hiểm tài sản và tai nạn Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bảo hiểm Tài sản Tai nạn Nhật Bản năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Bảo hiểm Tài sản Tai nạn Nhật Bản bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.