Phân tích thị trường dược phẩm Nhật Bản

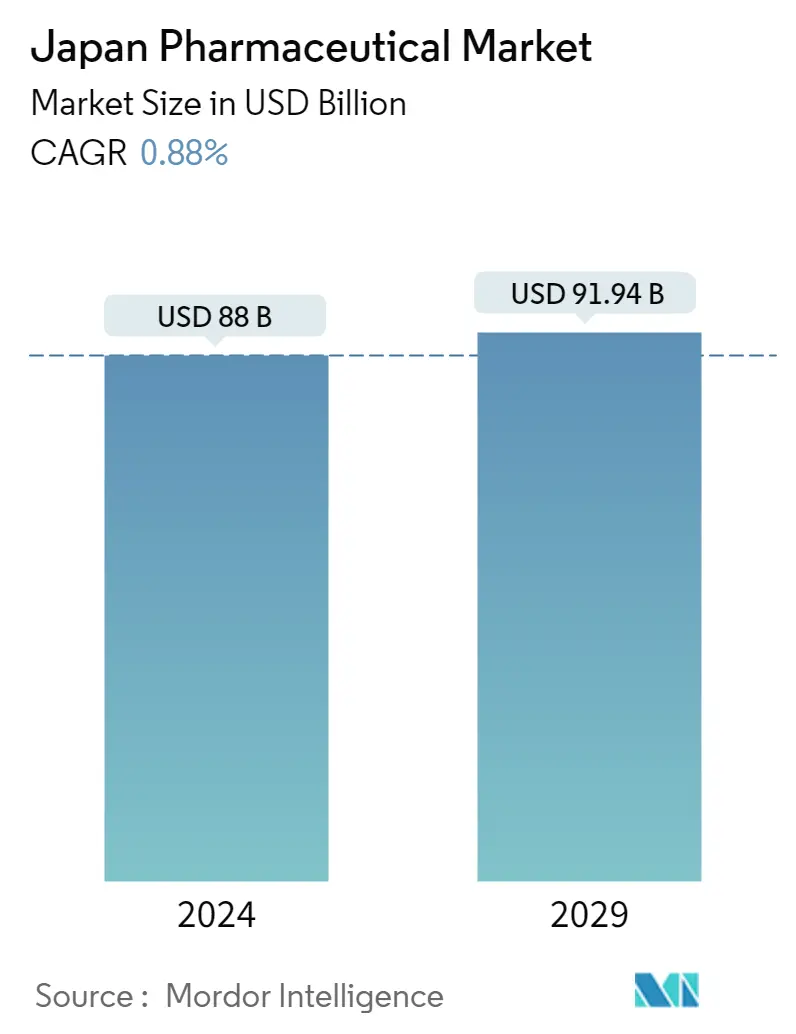

Quy mô Thị trường Dược phẩm Nhật Bản ước tính đạt 88 tỷ USD vào năm 2024 và dự kiến sẽ đạt 91,94 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 0,88% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động đáng kể đến thị trường dược phẩm tại Nhật Bản. Số ca nhiễm COVID-19 gia tăng trong nước đã làm tăng nhu cầu về thuốc kê đơn và vắc xin, điều này ảnh hưởng đến nhu cầu về dược phẩm. Việc nhập khẩu vắc xin COVID-19 ngày càng tăng đã làm tăng nhu cầu về dược phẩm. Chẳng hạn, vào tháng 5 năm 2021, chính phủ Nhật Bản đã ký hợp đồng với Pfizer-BioNTech để nhập khẩu 194 triệu liều vắc xin tính đến cuối năm 2021. Chính phủ Nhật Bản đã cấp phép khẩn cấp cho vắc xin và thuốc điều trị Covid-19, điều này đã ảnh hưởng đến sự tăng trưởng của thị trường. Ví dụ vào tháng 5 năm 2020, remdesivir đã được quốc gia phê duyệt để điều trị cho bệnh nhân nhiễm Covid-19, trong khi vắc xin đã được cấp phép vào tháng 2 năm 2021. Với việc nới lỏng các hạn chế liên quan đến đại dịch và việc nối lại hoạt động của công ty trong sản xuất thuốc và các sản phẩm khác, thị trường dược phẩm dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

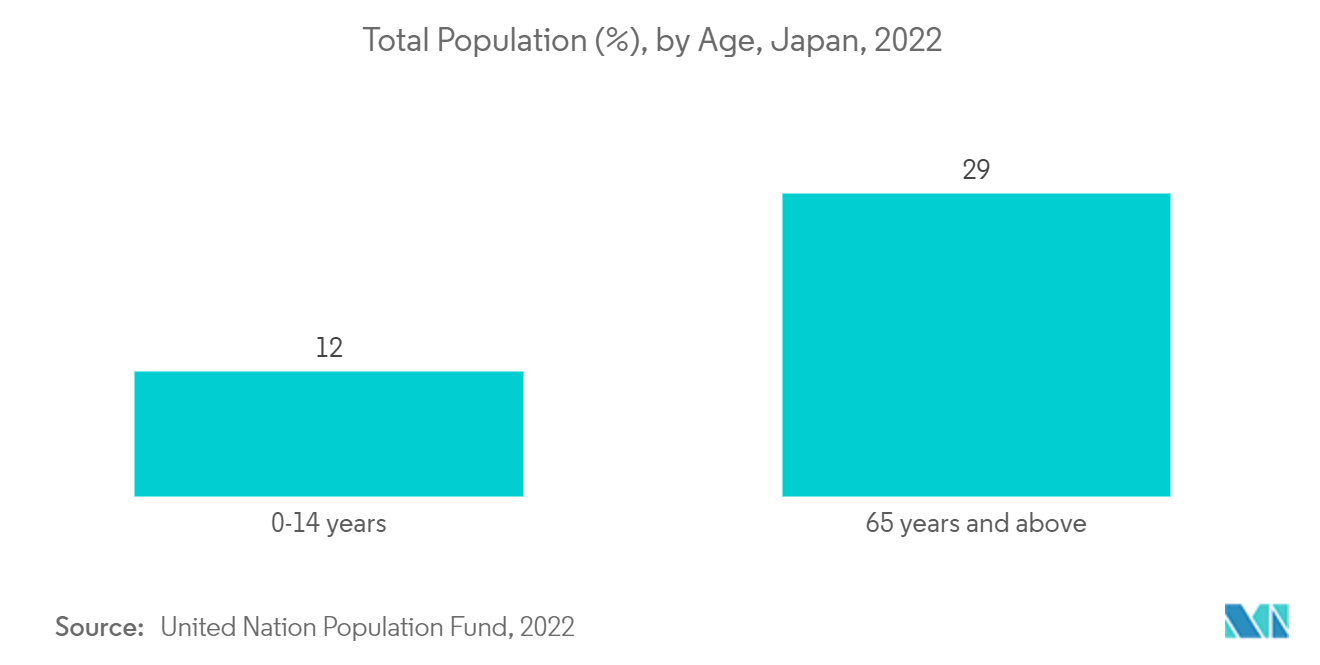

Các yếu tố như dân số già ngày càng tăng, tỷ lệ mắc bệnh mãn tính ngày càng tăng và đầu tư nghiên cứu và phát triển (RD) ngày càng tăng ở nước này đang thúc đẩy tăng trưởng thị trường tại Nhật Bản.

Số ca nhiễm trùng và các bệnh mãn tính ngày càng tăng như bệnh tim mạch, tiểu đường, tăng huyết áp, ung thư, bệnh thần kinh và các bệnh khác đang thúc đẩy sự tăng trưởng của thị trường. Theo báo cáo GLOBOCAN 2020, 1.028.658 trường hợp ung thư mới đã được báo cáo ở Nhật Bản vào năm 2020 và tổng số ca ung thư phổ biến trong 5 năm là 2.710.728. Báo cáo tương tự dự đoán số ca ung thư sẽ đạt 1.110.549 vào năm 2030 và 1.128.057 vào năm 2040 tại Nhật Bản. Do đó, sự gia tăng số người mắc bệnh ung thư được dự đoán sẽ làm tăng nhu cầu về các loại thuốc hiệu quả, thúc đẩy tăng trưởng của thị trường.

Một bài báo xuất bản vào tháng 5 năm 2021 cho thấy rằng đến năm 2025, dự kiến sẽ có 6,5 đến 7 triệu người mắc chứng mất trí nhớ. Khoảng 8,5 đến 11,5 triệu người ở Nhật Bản dự kiến sẽ mắc chứng mất trí nhớ vào năm 2060. Do đó, số người mắc chứng mất trí nhớ sẽ tăng lên dự kiến bệnh sa sút trí tuệ được dự đoán sẽ làm tăng nhu cầu về thuốc dùng để điều trị bệnh. Điều này được dự đoán sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Dân số lão khoa ngày càng tăng trong nước đang góp phần vào sự tăng trưởng của thị trường. Theo số liệu thống kê năm 2022 do UNPF công bố, 59% tổng dân số sống ở Nhật Bản ở độ tuổi từ 15-64 vào năm 2022. Theo cùng một nguồn, 29% dân số là từ 65 tuổi trở lên vào năm 2022. Do đó, Dân số lão khoa ngày càng tăng dễ mắc các bệnh mãn tính, chẳng hạn như bệnh tim mạch, rối loạn thần kinh và ung thư, làm tăng nhu cầu về phương pháp điều trị hiệu quả, dự kiến sẽ thúc đẩy tăng trưởng của thị trường.

Sự tập trung ngày càng tăng vào các hoạt động nghiên cứu và phát triển cũng như chi tiêu nghiên cứu và y tế ngày càng tăng trong nước dự kiến sẽ thúc đẩy sự phát triển và tính sẵn có của các sản phẩm dược phẩm, thúc đẩy sự tăng trưởng của thị trường. Chẳng hạn, theo số liệu thống kê năm 2021 do OECD công bố, Nhật Bản đã chi 3,27% GDP cho các hoạt động RD của mình vào năm 2020.

Tại Nhật Bản, hai cơ quan quản lý quan trọng xem xét và phê duyệt thuốc và thiết bị y tế PMDA và MHLW. Các ủy ban quản lý tham gia vào việc theo dõi và giám sát để đảm bảo tính an toàn và hiệu quả của các sản phẩm sinh học hoặc dược phẩm được cấp phép tại Nhật Bản. Theo một bài báo xuất bản vào tháng 4 năm 2021, quy trình phê duyệt thuốc ở Nhật Bản ít phức tạp và dễ dàng hơn so với một số quốc gia khác. PMDA và các khía cạnh pháp lý cung cấp tư vấn cho các nhà tài trợ để giúp họ hiểu các yêu cầu và quy trình phê duyệt thuốc từng bước. Do đó, số lượng các công ty đang gia tăng ở Nhật Bản, dự kiến sẽ tăng.

cũng như sự phát triển của thuốc, từ đó thúc đẩy sự tăng trưởng của thị trường.

Sự đầu tư ngày càng tăng và những tiến bộ trong lĩnh vực dược phẩm đang gia tăng trong nước. Điều này được dự đoán sẽ thúc đẩy tăng trưởng thị trường. Ví dụ vào tháng 5 năm 2022, ExoCoBio Inc. đã nhận được bằng sáng chế của Nhật Bản tuyên bố rằng exosome có nguồn gốc từ tế bào gốc là một thành phần hiệu quả để giảm bớt bệnh viêm da. Bằng sáng chế này là kết quả của những nỗ lực RD mạnh mẽ nhằm phát triển các loại thuốc điều trị có hiệu quả và độ an toàn cao hơn các loại thuốc điều trị viêm da kèm theo ngứa và viêm hiện nay. Ngoài ra, vào tháng 3 năm 2022, Nhật Bản đã thành lập một trung tâm nghiên cứu và phát triển mới trị giá 1,6 tỷ USD để hỗ trợ các dự án vắc xin và thuốc như một phần của kế hoạch lớn hơn nhằm giải quyết các bệnh truyền nhiễm. Việc thành lập cơ sở RD dành cho quan hệ đối tác đổi mới và quản lý ngân sách sẽ thuộc phạm vi Kiểm soát Giám sát và Thu thập Dữ liệu (SCARDA). Do đó, những phát triển như vậy được dự đoán sẽ thúc đẩy tăng trưởng thị trường ở Nhật Bản.

Tuy nhiên, các kịch bản quy định nghiêm ngặt đối với một số sản phẩm dự kiến sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường dược phẩm Nhật Bản

Phân khúc thuốc kê đơn dự kiến sẽ chiếm thị phần đáng kể trên thị trường trong giai đoạn dự báo

Phân khúc thuốc theo toa dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trên thị trường dược phẩm trong giai đoạn dự báo do các yếu tố như tỷ lệ mắc bệnh mãn tính ngày càng tăng, dân số lão khoa ngày càng tăng, nhu cầu và việc áp dụng thuốc theo toa ngày càng tăng cũng như việc ra mắt sản phẩm ngày càng tăng trong quốc gia.

Số lượng người mắc các bệnh mãn tính ngày càng tăng ở Nhật Bản đang làm tăng nhu cầu phát triển các sản phẩm dược phẩm như vắc xin, sinh phẩm hoặc các loại thuốc điều trị khác, từ đó thúc đẩy tăng trưởng của thị trường. Theo WHO, tính đến ngày 9 tháng 8 năm 2022, Nhật Bản đã có 14.421.539 trường hợp được xác nhận nhiễm COVID-19 và 33.825 trường hợp tử vong đã được báo cáo ở Nhật Bản. Do đó, số ca mắc Covid-19 trong dân số ngày càng tăng dự kiến sẽ làm tăng nhu cầu về vắc xin ngừa Covid-19 trong nước, từ đó thúc đẩy tăng trưởng của thị trường.

Công ty đang phát triển tập trung vào phát triển các sản phẩm dược phẩm và áp dụng các chiến lược kinh doanh khác nhau như hợp tác, hợp tác và ra mắt sản phẩm cũng góp phần vào sự tăng trưởng của thị trường được nghiên cứu. Ví dụ vào tháng 3 năm 2022, Bộ Y tế, Lao động và Phúc lợi Nhật Bản (MHLW) đã cấp phép lưu hành Xenpozyme (olipudase alfa) để điều trị cho bệnh nhân người lớn và trẻ em có các biểu hiện của bệnh ngoài hệ thần kinh trung ương (không phải CNS). thiếu hụt axit sphingomyelinase (ASMD). Vào tháng 1 năm 2022, kháng thể đơn dòng kháng thụ thể IL-6 Actemra của Chugai đã được phê duyệt cho chỉ định bổ sung trong điều trị bệnh viêm phổi do SARS-CoV-2 (giới hạn ở những bệnh nhân cần can thiệp oxy) tại Nhật Bản.

Do đó, do những yếu tố nêu trên, phân khúc thuốc kê đơn dự kiến sẽ chiếm thị phần đáng kể trên thị trường dược phẩm Nhật Bản trong giai đoạn dự báo.

Phân khúc hệ thống hô hấp dự kiến sẽ có thị phần đáng kể trong giai đoạn dự báo

Phân khúc hô hấp dự kiến sẽ tăng trưởng trong giai đoạn dự báo do tỷ lệ mắc các bệnh về đường hô hấp ngày càng tăng, chẳng hạn như hen suyễn, bệnh hô hấp tắc nghẽn mãn tính và các bệnh khác. Dân số trẻ em và người già ngày càng tăng dễ mắc các bệnh về đường hô hấp do khả năng miễn dịch yếu, điều này cũng góp phần vào sự tăng trưởng của thị trường. Theo báo cáo GLOBOCAN 2020, có 138.532 trường hợp ung thư phổi mới được báo cáo ở Nhật Bản vào năm 2020 và con số này được dự đoán sẽ tăng gấp đôi vào năm 2040. Theo một bài báo đăng trên Tạp chí Bệnh lồng ngực vào tháng 6 năm 2021, tỷ lệ mắc bệnh phổi tắc nghẽn mạn tính bệnh (COPD) cao hơn ở nhóm dân số từ 40 tuổi trở lên. Do đó, gánh nặng bệnh hô hấp cao trong dân chúng được dự đoán sẽ làm tăng nhu cầu về thuốc điều trị hen suyễn và COPD, thúc đẩy sự tăng trưởng của thị trường.

Các hoạt động ngày càng tăng của công ty trong việc phát triển thuốc và tăng cường phê duyệt thuốc dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường. Ví dụ, vào tháng 9 năm 2022, MHLW Nhật Bản đã phê duyệt Tezspire (tezepelumab) của AstraZeneca để điều trị hen phế quản ở những bệnh nhân mắc bệnh nặng hoặc khó chữa mà các triệu chứng hen suyễn không thể kiểm soát được bằng corticosteroid dạng hít liều trung bình hoặc cao và các liệu pháp điều trị lâu dài khác. Liệu pháp duy trì ở Nhật Bản Vào tháng 8 năm 2022, MHLW Nhật Bản đã phê duyệt Tagrisso (osimertinib) của AstraZeneca để điều trị bổ trợ cho những bệnh nhân bị ung thư phổi không phải tế bào nhỏ (NSCLC) bị đột biến thụ thể yếu tố tăng trưởng biểu bì (EGFRm) sau phẫu thuật ở Nhật Bản.

Vào tháng 5 năm 2022, MHLW Nhật Bản đã phê duyệt Tecentriq của Chugai Pharmaceutical cho chỉ định bổ sung về tác nhân chống ung thư/kháng thể đơn dòng kháng PD-L1 được nhân bản hóa để điều trị bổ trợ cho bệnh ung thư phổi không tế bào nhỏ (NSCLC) dương tính với PD-L1. Vào tháng 1 năm 2022, MHLW Nhật Bản đã phê duyệt Lumakras của Amgen để điều trị bệnh ung thư phổi không phải tế bào nhỏ (NSCLC) dương tính, không thể cắt bỏ, tiến triển và tái phát KRAS G12C đã tiến triển sau liệu pháp chống ung thư toàn thân ở Nhật Bản.

Do đó, do các yếu tố nêu trên, phân khúc hệ hô hấp dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành dược phẩm Nhật Bản

Bối cảnh cạnh tranh của thị trường dược phẩm Nhật Bản bao gồm tổng quan về kinh doanh, tài chính, sản phẩm và chiến lược mà các công ty lớn tuân theo. Thị trường dược phẩm ở Nhật Bản có tính cạnh tranh cao và bao gồm nhiều công ty lớn. Về thị phần, một số công ty lớn đang thống trị thị trường được nghiên cứu. Một số công ty nổi bật đang mạnh mẽ thực hiện việc mua lại và liên doanh với các công ty khác để củng cố vị thế của họ trên thị trường trong nước. Một số công ty chủ chốt hiện đang thống trị thị trường là Công ty TNHH Dược phẩm Takeda, Pfizer Inc., Công ty TNHH Dược phẩm Chugai, Merck Co. Inc., và Công ty TNHH Daiichi Sankyo, cùng nhiều công ty khác.

Dẫn đầu thị trường dược phẩm Nhật Bản

-

Takeda Pharmaceutical Company Limited

-

Pfizer Inc.

-

Chugai Pharmaceutical Co., Ltd.

-

Merck & Co., Inc.

-

Daiichi Sankyo Company, Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dược phẩm Nhật Bản

- Vào tháng 4 năm 2022, dược phẩm Takeda đã nhận được phê duyệt sản xuất và tiếp thị từ Bộ Y tế, Lao động và Phúc lợi Nhật Bản (MHLW) cho Thuốc tiêm bắp Nuvaxovid (Nuvaxovid), một loại vắc xin ngừa COVID-19 dựa trên protein tái tổ hợp mới để tiêm chủng cơ bản và tăng cường ở những người trong độ tuổi 18 tuổi trở lên.

- Vào tháng 3 năm 2022, Công ty TNHH Dược phẩm Chugai đã nhận được phê duyệt theo quy định từ Bộ Y tế, Lao động và Phúc lợi (MHLW) của Nhật Bản cho Vabysmo dạng tiêm trong dịch kính 120 mg/mL (tên gốc farcical), thuốc chống VEGF/chống Ang -2 kháng thể đặc hiệu kép để điều trị thoái hóa điểm vàng liên quan đến tuổi tác liên quan đến tân mạch màng đệm dưới màng đệm và phù hoàng điểm do tiểu đường (DME).

Phân khúc ngành công nghiệp dược phẩm Nhật Bản

Theo phạm vi của báo cáo này, dược phẩm được gọi là thuốc kê đơn và thuốc không kê đơn. Những loại thuốc này có thể được một cá nhân mua có hoặc không có đơn thuốc của bác sĩ và an toàn khi sử dụng để điều trị các bệnh khác nhau dù có hoặc không có sự đồng ý của bác sĩ.

Thị trường dược phẩm Nhật Bản được phân chia theo danh mục trị liệu (thuốc chống dị ứng, máu và cơ quan tạo máu, hệ tim mạch, da liễu, hệ tiết niệu sinh dục, hệ hô hấp, cơ quan cảm giác và các danh mục trị liệu khác), loại đơn thuốc (thuốc kê đơn (thuốc có nhãn hiệu và thuốc có nhãn hiệu). thuốc generic) và OTC). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Thuốc chống dị ứng |

| Máu và các cơ quan tạo máu |

| Hệ tim mạch |

| Da liễu |

| Hệ thống sinh dục |

| Hệ hô hấp |

| Cơ quan cảm giác |

| Các hạng mục trị liệu khác |

| Thuốc theo toa | Được gắn nhãn hiệu |

| Thuốc gốc | |

| Thuốc không kê toa |

| Theo danh mục trị liệu | Thuốc chống dị ứng | |

| Máu và các cơ quan tạo máu | ||

| Hệ tim mạch | ||

| Da liễu | ||

| Hệ thống sinh dục | ||

| Hệ hô hấp | ||

| Cơ quan cảm giác | ||

| Các hạng mục trị liệu khác | ||

| Theo loại đơn thuốc | Thuốc theo toa | Được gắn nhãn hiệu |

| Thuốc gốc | ||

| Thuốc không kê toa | ||

Câu hỏi thường gặp về nghiên cứu thị trường dược phẩm Nhật Bản

Thị trường dược phẩm Nhật Bản lớn như thế nào?

Quy mô Thị trường Dược phẩm Nhật Bản dự kiến sẽ đạt 88,00 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 0,88% để đạt 91,94 tỷ USD vào năm 2029.

Quy mô thị trường dược phẩm Nhật Bản hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dược phẩm Nhật Bản dự kiến sẽ đạt 88,00 tỷ USD.

Ai là người chơi chính trong thị trường dược phẩm Nhật Bản?

Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co., Ltd., Merck & Co., Inc., Daiichi Sankyo Company, Limited là những công ty lớn hoạt động tại Thị trường Dược phẩm Nhật Bản.

Thị trường Dược phẩm Nhật Bản này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Dược phẩm Nhật Bản ước tính đạt 87,23 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Dược phẩm Nhật Bản trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dược phẩm Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Dược phẩm Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dược phẩm Nhật Bản năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Japan Pharma bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.