| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 340.23 Million |

| Kích Thước Thị Trường (2029) | USD 425.00 Million |

| CAGR (2024 - 2029) | 4.55 % |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường hình ảnh hạt nhân Nhật Bản

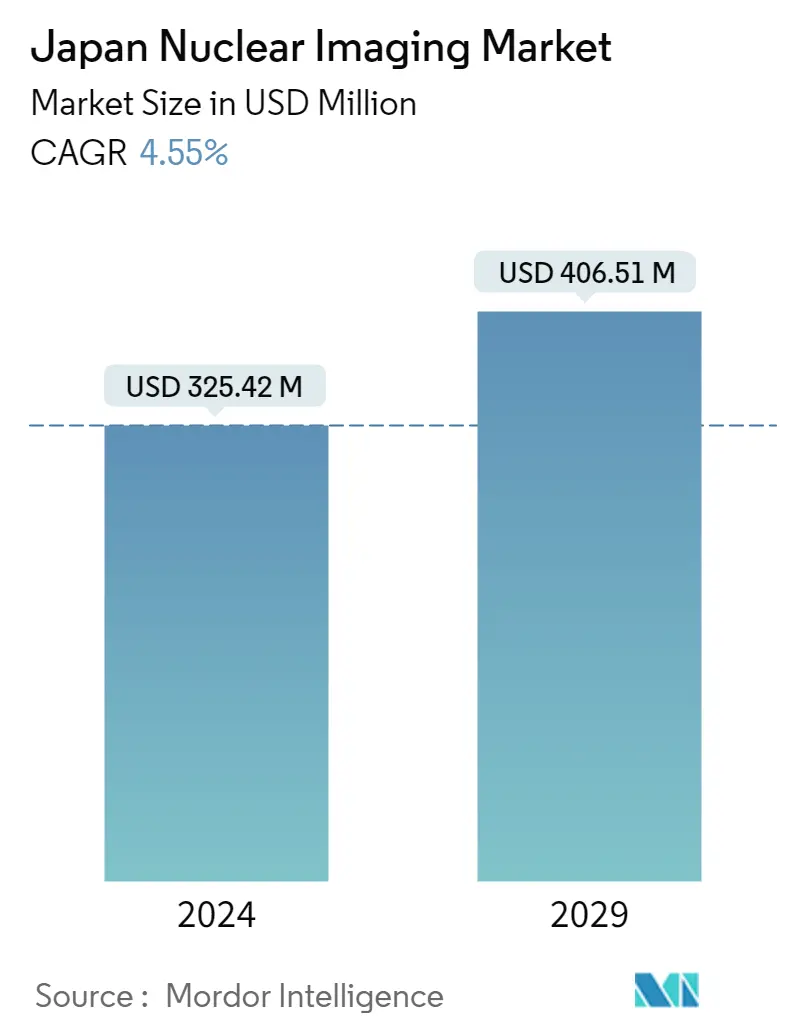

Quy mô Thị trường Hình ảnh Hạt nhân Nhật Bản ước tính đạt 325,42 triệu USD vào năm 2024 và dự kiến sẽ đạt 406,51 triệu USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,55% trong giai đoạn dự báo (2024-2029).

Một số yếu tố đang thúc đẩy sự tăng trưởng của thị trường bao gồm sự gia tăng tỷ lệ mắc bệnh ung thư và rối loạn tim mạch, sự gia tăng các tiến bộ công nghệ, sự tăng trưởng trong các ứng dụng của y học hạt nhân và hình ảnh.

Sau khi được xếp hạng là nguyên nhân gây tử vong hàng đầu trong thế kỷ trước, đột quỵ hiện là nguyên nhân gây tử vong đứng thứ ba ở Nhật Bản, sau ung thư và bệnh tim. Theo bài báo năm 2018, 'Lối sống và bệnh tim mạch ở Nhật Bản', xu hướng gia tăng tỷ lệ mắc bệnh CHD (bệnh tim mạch vành) gần đây ở người dân thành thị là một nguyên nhân gây lo ngại nghiêm trọng, đồng thời cũng là một nguồn tiềm ẩn của các vấn đề sắp tới đối với sức khỏe cộng đồng. như thực hành lâm sàng ở Nhật Bản. Hơn nữa, do mối liên quan giữa lối sống và bệnh tim mạch, hàm lượng natri cao hơn, canxi thấp hơn và protein động vật thấp hơn trong chế độ ăn, cùng với việc tiêu thụ rượu nhiều hơn, có thể là nguyên nhân dẫn đến tỷ lệ tăng huyết áp cao hơn và nguy cơ đột quỵ cao hơn ở dân số Nhật Bản so với dân số phương Tây ở cùng mức BMI. Theo số liệu mới nhất của OECD, tại Nhật Bản, bệnh nhân suy thận giai đoạn cuối (ESKF), thường do bệnh tiểu đường và tăng huyết áp, cao nhất trong OECD với 238/100.000 dân trong khi tỷ lệ trung bình là 101. Do đó, tỷ lệ mắc bệnh ngày càng tăng. ung thư, cùng với một số bệnh tim mạch, dự kiến sẽ thúc đẩy sự phát triển của thị trường hình ảnh hạt nhân ở Nhật Bản.

Xu hướng thị trường hình ảnh hạt nhân Nhật Bản

Phân khúc ung thư dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo

Phân khúc ung thư được dự đoán sẽ chiếm một thị phần đáng kể trong thị trường hình ảnh hạt nhân trong giai đoạn dự báo do các yếu tố như gánh nặng ngày càng tăng của các loại ung thư và ứng dụng đồng vị phóng xạ ngày càng tăng trong điều trị và chẩn đoán các vị trí ung thư trong cơ thể.

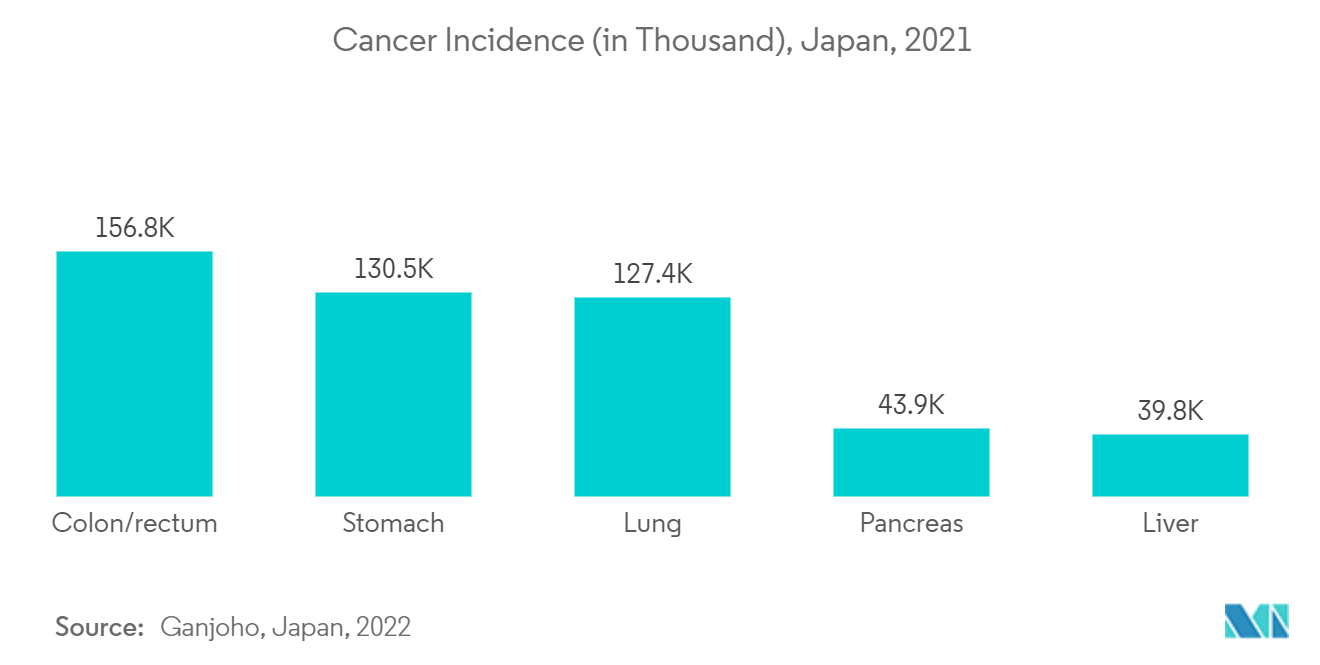

Tỷ lệ mắc bệnh ung thư ngày càng tăng đang thúc đẩy nhu cầu về đồng vị phóng xạ để chụp ảnh hạt nhân cho mục đích nghiên cứu. Ví dụ, theo số liệu thống kê năm 2022 do Ganjoho công bố, phổi là vị trí dẫn đầu (24%) đối với nam giới, tiếp theo là trực tràng/đại tràng (13%), dạ dày (12%), tuyến tụy (8%) và gan. (7%). Ngoài ra, theo cùng một nguồn, trực tràng/ruột kết là vị trí dẫn đầu gây ung thư ở phụ nữ (16%), tiếp theo là phổi (14%), tuyến tụy (12%), vú (10%) và dạ dày (9%). Do đó, gánh nặng ung thư cao và nhu cầu chẩn đoán sớm dự kiến sẽ tăng lên, hỗ trợ việc mở rộng phân khúc này trong giai đoạn dự báo.

Theo một bài báo đăng trên European PMC vào tháng 1 năm 2022, các nhà nghiên cứu Nhật Bản nhận thấy rằng việc sử dụng trí tuệ nhân tạo (AI) trong y học hạt nhân cho bệnh ung thư đang ngày càng gia tăng cho nhiều mục đích khác nhau như giải thích được hỗ trợ (phát hiện hoặc chẩn đoán với sự hỗ trợ của máy tính). AI cung cấp thông tin như dự đoán gen và tiên lượng từ hình ảnh. Điều này được dự đoán sẽ thúc đẩy nhu cầu về hình ảnh hạt nhân và thuốc điều trị các loại ung thư khác nhau, từ đó góp phần vào sự tăng trưởng của phân khúc.

Tương tự, FDG (18 flo-2-fluoro-2-deoxy-d-glucose) là dược phẩm phóng xạ được sử dụng trong PET (chụp cắt lớp phát xạ positron), cho thấy sự chuyển hóa tăng cường của các tế bào ác tính so với các tế bào bình thường. Kỹ thuật này có thể được sử dụng để chụp ảnh ung thư phổi, ung thư hạch, khối u đầu và cổ, ung thư vú, ung thư thực quản, ung thư đại trực tràng và khối u đường tiết niệu.

Hơn nữa, sự tập trung ngày càng tăng của các công ty vào việc áp dụng các chiến lược quan trọng khác nhau như hợp tác, thỏa thuận và các chiến lược khác dự kiến sẽ tăng cường nghiên cứu và phát triển trong lĩnh vực y học hạt nhân, từ đó thúc đẩy tăng trưởng của thị trường. Ví dụ vào tháng 1 năm 2021, Fuzionaire Radioisotope Technologies KK đã ký kết thỏa thuận nghiên cứu khả thi với Nihon Medi-Physics Co. Ltd (NMP), một công ty dược phẩm có trụ sở tại Nhật Bản. Theo các điều khoản của thỏa thuận, NMP đánh giá khả năng công nghệ của Fuzionaire Dx trong việc tạo ra một loại dược phẩm phóng xạ chụp cắt lớp phát xạ positron (PET) mới.

Do đó, do các yếu tố nói trên, chẳng hạn như gánh nặng bệnh ung thư cao, tiến bộ công nghệ ngày càng tăng và phân khúc nghiên cứu được dự đoán sẽ tăng trưởng trong giai đoạn dự báo.

Phân khúc thiết bị dự kiến sẽ có thị phần đáng kể trong giai đoạn dự báo

Thiết bị hình ảnh hạt nhân được sử dụng để chẩn đoán bệnh bằng cách sử dụng một lượng nhỏ chất phóng xạ cho bệnh nhân và được sử dụng trong nhiều ứng dụng y tế, bao gồm tim mạch, sản/phụ khoa, mạch máu, tiết niệu và các ứng dụng y tế khác.

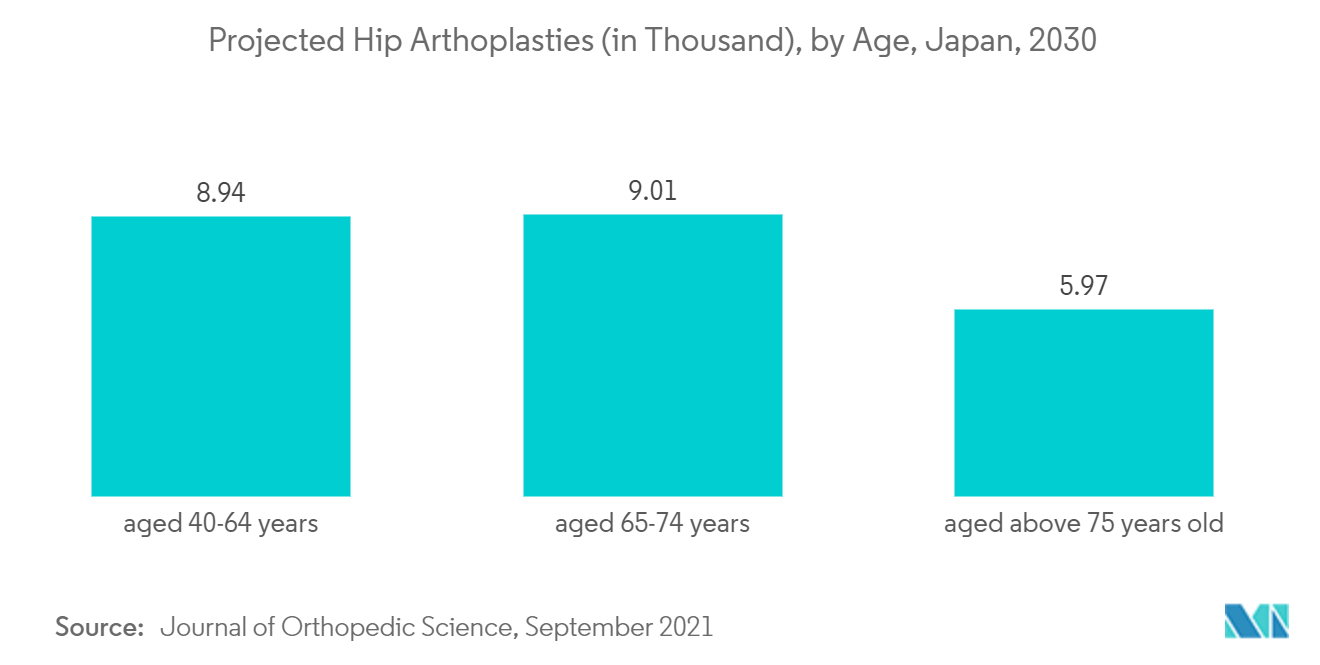

Các yếu tố góp phần vào sự tăng trưởng của phân khúc này là gánh nặng ngày càng tăng của các bệnh mãn tính như rối loạn chỉnh hình, rối loạn thần kinh và các bệnh khác, cũng như những tiến bộ công nghệ ngày càng tăng. Ví dụ, một bài báo đăng trên Tạp chí Khoa học Chỉnh hình, vào tháng 9 năm 2021, khoảng 4.052 ca phẫu thuật khớp gối dự kiến sẽ được thực hiện cho nam giới trong độ tuổi từ 40 đến 64, 6.942 ca đối với nam giới trong độ tuổi từ 65 đến 74, 14.986 đối với nam giới trên 75 tuổi ở Nhật Bản vào năm 2030. Ngoài ra, theo cùng một nguồn, khoảng 7.092 ca phẫu thuật khớp gối dự kiến sẽ được thực hiện cho phụ nữ trong độ tuổi từ 40 đến 64, 22.957 đối với phụ nữ trong độ tuổi từ 65 đến 74 và 58.340 đối với phụ nữ trên 75 tuổi ở Nhật Bản vào năm 2030. Do đó, dự kiến số ca phẫu thuật hông trong dân số sẽ tăng lên làm tăng nhu cầu về thiết bị hình ảnh hạt nhân để chẩn đoán hiệu quả tình trạng lỏng lẻo và nhiễm trùng sau khi thay khớp háng toàn phần, từ đó thúc đẩy tăng trưởng thị trường.

Hơn nữa, các chiến lược quan trọng đang phát triển của các công ty cũng đang góp phần vào sự tăng trưởng của phân khúc. Ví dụ vào tháng 8 năm 2021, Tập đoàn Rigaku đã mua lại tất cả cổ phiếu đã phát hành của MILabs BV như một phần trong nỗ lực toàn diện của họ nhằm thâm nhập vào lĩnh vực kinh doanh khoa học đời sống. Thông qua việc mua lại này, Rigaku mở rộng hoạt động kinh doanh phương thức khoa học đời sống của mình trên toàn cầu bằng cách kết hợp các hoạt động kinh doanh đa phương thức của MILabs, bao gồm thiết bị PET (Chụp cắt lớp phát xạ Positron), SPECT (Chụp cắt lớp điện toán phát xạ đơn Photon), Hình ảnh quang học và thiết bị CT (Chụp cắt lớp điện toán).

Do đó, do các yếu tố nói trên, phân khúc được nghiên cứu được dự đoán sẽ tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp hình ảnh hạt nhân Nhật Bản

Thị trường Hình ảnh Hạt nhân Nhật Bản có tính cạnh tranh vừa phải và bao gồm một số công ty lớn. Một số công ty chủ chốt trên thị trường bao gồm ATOX CO. Ltd, Bracco Imaging SpA, CANON INC., Fujifilm (FUJIFILM Toyama Chemical Co. Ltd), GE Healthcare, IBA Radiopharma Solutions và JFE Engineering Corporation.

Dẫn đầu thị trường hình ảnh hạt nhân Nhật Bản

-

Bracco Imaging SpA

-

CANON INC.

-

Fujifilm (FUJIFILM Toyama Chemical Co. Ltd)

-

GE Healthcare

-

ATOX

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hình ảnh hạt nhân Nhật Bản

- Tháng 10 năm 2022 IAEA tái chỉ định Viện Khoa học và Công nghệ Lượng tử Quốc gia (QST) làm Trung tâm Hợp tác cho đến năm 2026 về ung thư bức xạ, y học hạt nhân và hình ảnh phân tử, đo liều, khoa học công nghệ và xã hội.

- Tháng 8 năm 2022 PeptiDream Inc., một công ty dược phẩm sinh học có trụ sở tại Nhật Bản, đã mở rộng quan hệ đối tác chiến lược với RayzeBio Inc. để khám phá và phát triển các liên hợp peptide-đồng vị phóng xạ (RI) để sử dụng làm liệu pháp dược phẩm phóng xạ. Theo các điều khoản của thỏa thuận, RayzeBio cấp cho PeptiDream một tùy chọn để đạt được quyền phát triển và thương mại hóa tại Nhật Bản cho các chương trình peptide-RI chung.

- Tháng 1 năm 2021 Fuzionaire Radioisotope Technologies KK ký kết thỏa thuận nghiên cứu khả thi với Nihon Medi-Physics Co. Ltd, một công ty dược phẩm phóng xạ có trụ sở tại Nhật Bản, để phát triển và thương mại hóa các công nghệ dược phẩm phóng xạ của Fuzionaire Dx tại Nhật Bản.

Phân khúc ngành công nghiệp hình ảnh hạt nhân Nhật Bản

Theo phạm vi của báo cáo, các thủ tục chụp ảnh y học hạt nhân là không xâm lấn, ngoại trừ tiêm tĩnh mạch và thường là các xét nghiệm y tế không gây đau giúp bác sĩ chẩn đoán và đánh giá các tình trạng bệnh lý. Những lần quét hình ảnh này sử dụng vật liệu phóng xạ được gọi là dược phẩm phóng xạ hoặc chất đánh dấu phóng xạ. Những dược phẩm phóng xạ này được sử dụng trong chẩn đoán và điều trị. Chúng là những chất nhỏ chứa chất phóng xạ được sử dụng trong điều trị ung thư và các rối loạn về tim và thần kinh.

Thị trường hình ảnh hạt nhân Nhật Bản được phân chia theo sản phẩm (Thiết bị và đồng vị phóng xạ (Đồng vị phóng xạ SPECT (Technetium-99m (TC-99m), Thallium-201 (TI-201), Gallium (Ga-67), Iodine (I-123) và Các đồng vị phóng xạ SPECT khác) và các đồng vị phóng xạ PET (Fluorine-18 (F-18), Rubidium-82 (RB-82) và các đồng vị phóng xạ PET khác), Ứng dụng (Ứng dụng SPECT (Chỉnh hình, Tuyến giáp, Tim mạch và các ứng dụng SPECT khác) và PET Ứng dụng (Ung thư, Ung thư, Thần kinh và Ứng dụng PET khác). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Sản phẩm | Thiết bị | |||

| đồng vị phóng xạ | Đồng vị phóng xạ SPECT | Technetium-99m (TC-99m) | ||

| Thallium-201 (TI-201) | ||||

| Galli (Ga-67) | ||||

| Iốt (I-123) | ||||

| Các đồng vị phóng xạ SPECT khác | ||||

| Đồng vị phóng xạ PET | Flo-18 (F-18) | |||

| Rubidi-82 (RB-82) | ||||

| Đồng vị phóng xạ PET khác | ||||

| Ứng dụng | Ứng dụng SPECT | Chỉnh hình | ||

| Tuyến giáp | ||||

| Tim mạch | ||||

| Các ứng dụng SPECT khác | ||||

| Ứng dụng PET | Ung thư | |||

| Tim mạch | ||||

| Thần kinh học | ||||

| Các ứng dụng PET khác | ||||

Câu hỏi thường gặp về nghiên cứu thị trường hình ảnh hạt nhân Nhật Bản

Thị trường hình ảnh hạt nhân Nhật Bản lớn đến mức nào?

Quy mô Thị trường Hình ảnh Hạt nhân Nhật Bản dự kiến sẽ đạt 325,42 triệu USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,55% để đạt 406,51 triệu USD vào năm 2029.

Quy mô thị trường hình ảnh hạt nhân Nhật Bản hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hình ảnh Hạt nhân Nhật Bản dự kiến sẽ đạt 325,42 triệu USD.

Ai là người chơi chính trong thị trường hình ảnh hạt nhân Nhật Bản?

Bracco Imaging SpA, CANON INC., Fujifilm (FUJIFILM Toyama Chemical Co. Ltd), GE Healthcare, ATOX là những công ty lớn hoạt động tại Thị trường Hình ảnh Hạt nhân Nhật Bản.

Thị trường Hình ảnh Hạt nhân Nhật Bản này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hình ảnh Hạt nhân Nhật Bản ước tính là 311,26 triệu USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Hình ảnh Hạt nhân Nhật Bản trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hình ảnh Hạt nhân Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành thiết bị hình ảnh hạt nhân Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị hình ảnh hạt nhân Nhật Bản năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thiết bị hình ảnh hạt nhân Nhật Bản bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.