Quy mô thị trường vật tư bệnh viện Nhật Bản

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

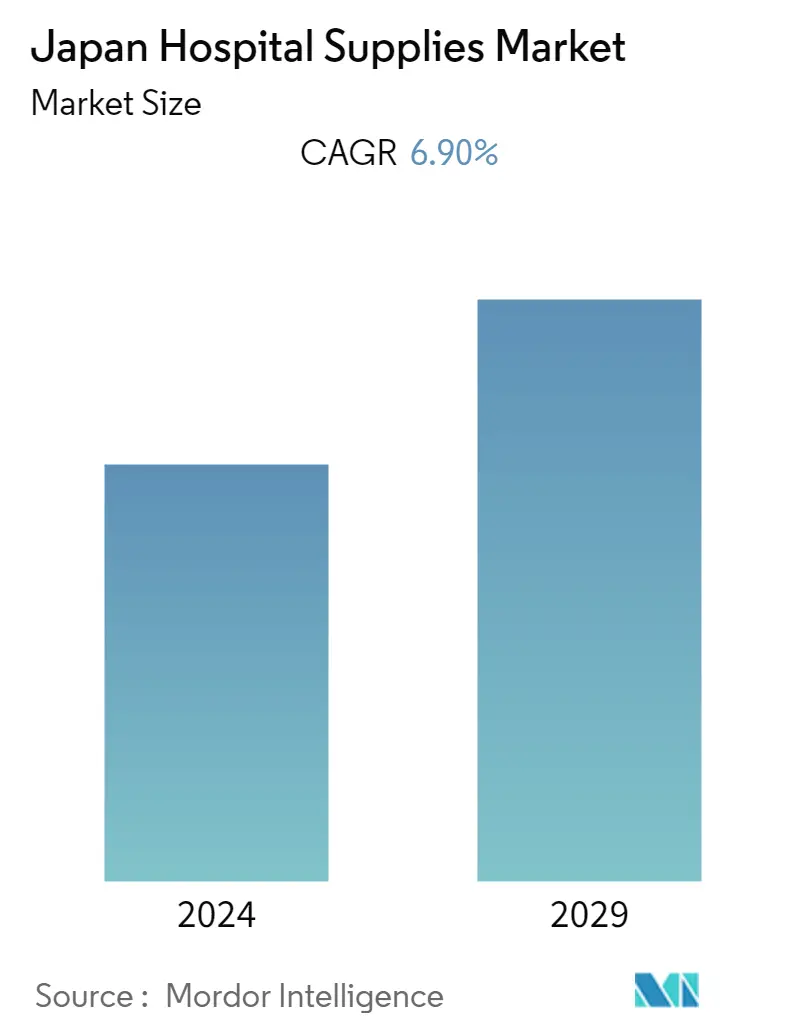

| CAGR | 6.90 % |

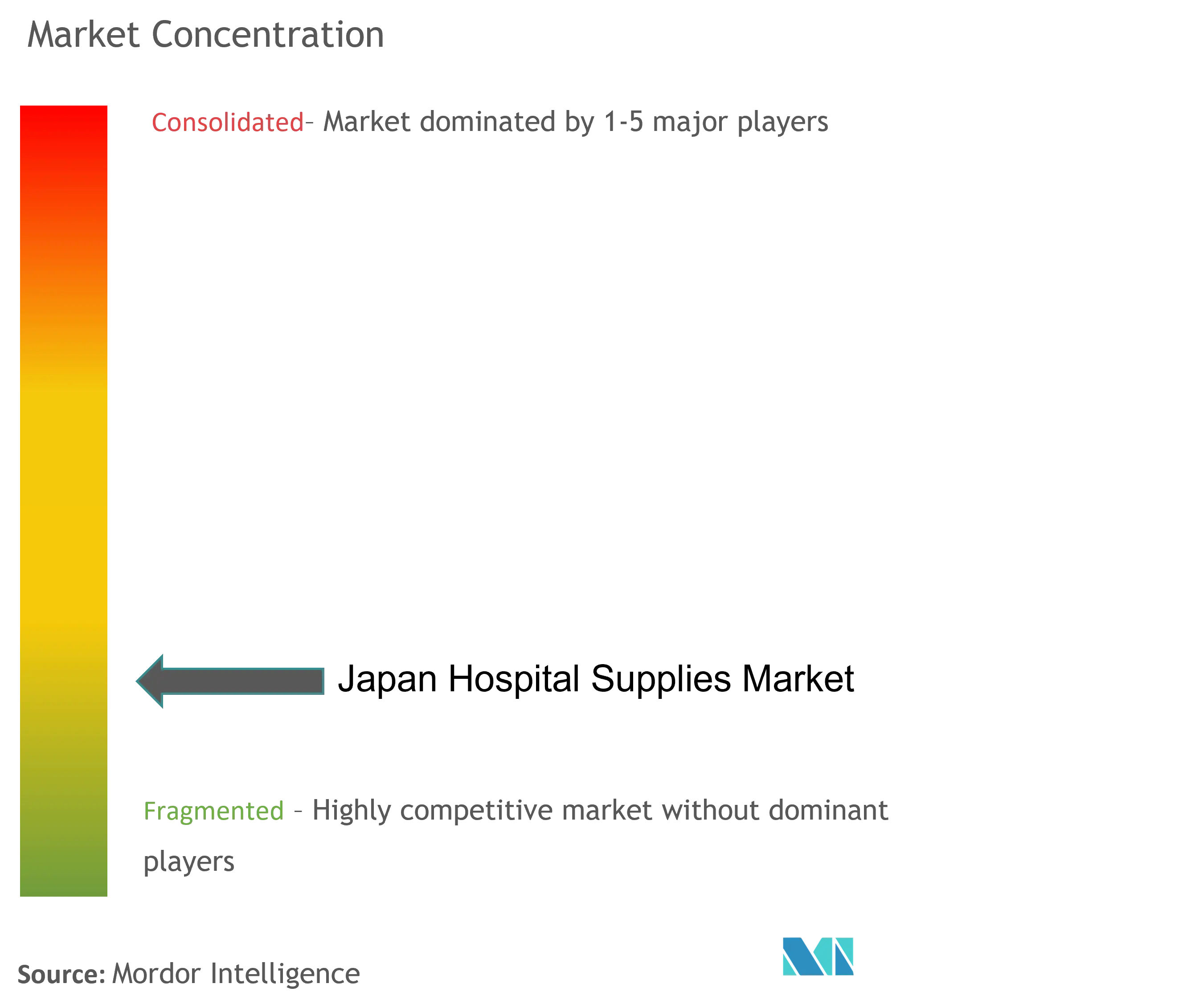

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường vật tư bệnh viện Nhật Bản

Thị trường vật tư bệnh viện Nhật Bản dự kiến sẽ đạt tốc độ CAGR là 6,9% trong giai đoạn dự báo.

COVID-19 đã tác động đáng kể đến thị trường vật tư bệnh viện và toàn bộ ngành chăm sóc sức khỏe ở Nhật Bản trong giai đoạn đầu, vì tình trạng thiếu thiết bị bệnh viện, kim tiêm và ống tiêm đã dẫn đến tình trạng khó khăn do số lượng bệnh nhân tăng vọt. Ví dụ, theo báo cáo tháng 2 năm 2021 của NPR, Nhật Bản đã phải vật lộn để có được những ống tiêm đặc biệt nhằm tối đa hóa số lượng mũi tiêm vắc xin COVID-19 được sử dụng từ mỗi lọ. Mặc dù các nhà sản xuất đang nỗ lực tăng cường sản xuất nhanh chóng nhưng điều đó vẫn làm dấy lên lo ngại rằng hàng triệu liều thuốc có thể bị lãng phí. Tuy nhiên, trong bối cảnh hậu đại dịch, thị trường đang phát triển và có khả năng sẽ tăng trưởng hơn nữa trong những năm tới. Nhu cầu về vật tư bệnh viện được hỗ trợ bởi sự gia tăng các bệnh truyền nhiễm, nhiễm trùng bệnh viện và nhiễm trùng vết mổ phổ biến ở Nhật Bản trong thời kỳ hậu đại dịch.

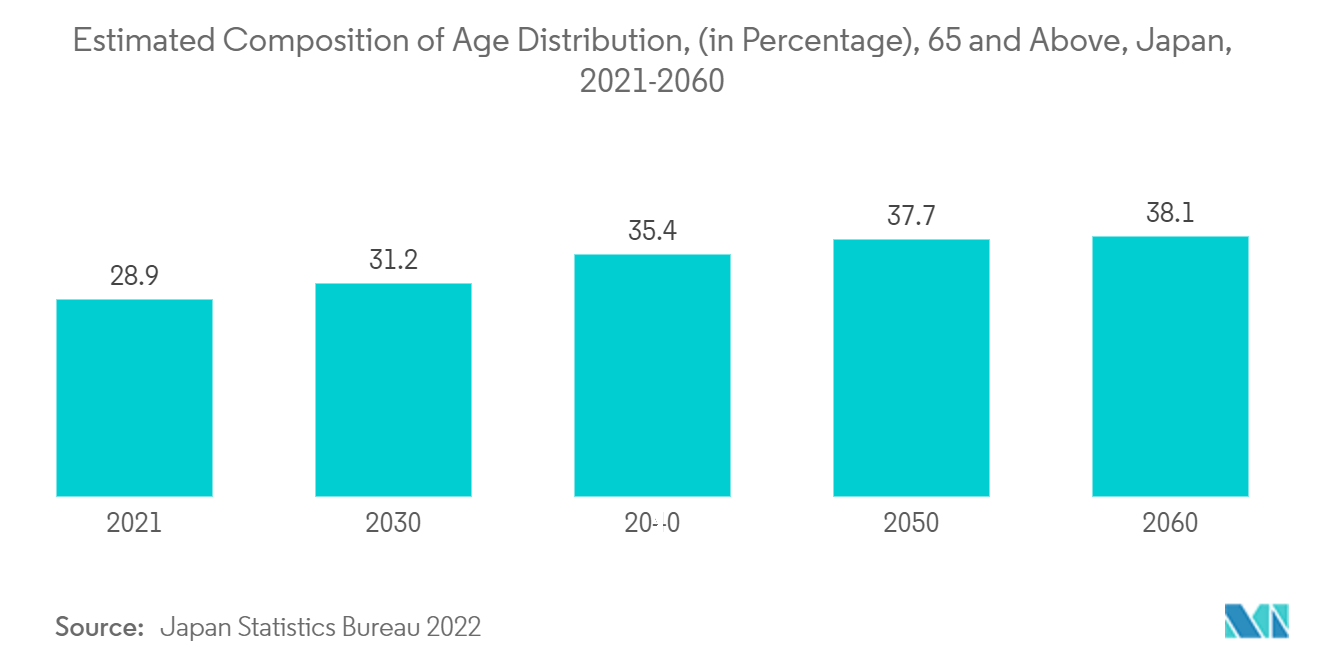

Các yếu tố, chẳng hạn như tỷ lệ mắc bệnh cộng đồng ngày càng tăng và nhận thức cộng đồng ngày càng tăng về tình trạng bệnh, có thể sẽ làm tăng thị trường vật tư bệnh viện Nhật Bản. Ví dụ, theo một bài báo của Plos One xuất bản vào tháng 1 năm 2022, bệnh cúm, sốt hầu họng, viêm họng liên cầu khuẩn nhóm A, thủy đậu, ban đỏ nhiễm trùng, dịch viêm kết giác mạc, viêm phổi do Mycoplasma pneumoniae và ho gà, đã cho thấy một dịch bệnh ở Nhật Bản trước COVID-19. Hơn nữa, sự hiện diện của các đối thủ cạnh tranh, ra mắt sản phẩm và hợp tác tại Nhật Bản liên quan đến vật tư bệnh viện có thể sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Tương tự, vào tháng 9 năm 2021, 10.000 máy đo nồng độ oxy trong mạch và 1.008 máy tạo oxy đã được Bộ Ngoại giao tặng cho Nhật Bản tại Thành phố Đài Bắc, nhấn mạnh cam kết của chính phủ trong việc giúp đỡ quốc gia Đông Á này. Nhu cầu thị trường cung ứng bệnh viện cũng tăng cao do dân số lão khoa ngày càng tăng. Do dân số già dễ bị nhiễm trùng và mắc bệnh hơn nên yếu tố này dự kiến sẽ tác động tích cực đến thị trường vật tư bệnh viện của Nhật Bản. Chẳng hạn, theo Cục Thống kê Nhật Bản, năm 2021, dân số già (65 tuổi trở lên) là 36,21 triệu người, chiếm 28,9% tổng dân số (tức là cứ 4 người thì có 1 người) và đánh dấu một kỷ lục cao.

Do đó, do sự gia tăng của các bệnh truyền nhiễm và sự mở rộng nhanh chóng của cơ sở hạ tầng chăm sóc sức khỏe, thị trường vật tư bệnh viện của Nhật Bản có thể sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo. Tuy nhiên, các quy định nghiêm ngặt của cơ quan phê duyệt và sự xuất hiện của các dịch vụ chăm sóc tại nhà đã hạn chế sự tăng trưởng của thị trường.

Xu hướng thị trường vật tư bệnh viện Nhật Bản

Phân khúc sản phẩm khử trùng và khử trùng dự kiến sẽ đạt mức tăng trưởng cao trong giai đoạn dự báo

Khử trùng là quá trình loại bỏ hoặc giảm thiểu các vi sinh vật có hại khỏi các vật thể và bề mặt vô tri. Khử trùng giết chết tất cả các vi sinh vật, phá hủy bào tử của các sinh vật khác nhau trên bề mặt, trong chất lỏng, trong thuốc hoặc trong các hợp chất như môi trường nuôi cấy sinh học.

Các sản phẩm khử trùng và khử trùng là cần thiết cho các bệnh viện để ngăn ngừa sự lây lan của các bệnh như nhiễm trùng bệnh viện (HAI). Ngoài ra, người cao tuổi còn dễ mắc các bệnh mãn tính. Do đó, dân số già ngày càng tăng ở Nhật Bản mắc các bệnh mãn tính dẫn đến tỷ lệ nhập viện tăng lên. Ví dụ, theo bản cập nhật của Cục Thống kê Nhật Bản năm 2022, cơ cấu phân bổ độ tuổi trên 65 được ước tính là 38,1% vào năm 2060. Ngoài ra, theo bài báo xuất bản vào tháng 6 năm 2022 trên Hindawi, hồ sơ y tế của 1.485 bệnh nhân nhập viện ở một bệnh viện cấp ba ở Thượng Hải cho thấy hầu hết bệnh nhân đều bị nhiễm trùng bệnh viện so với các bệnh nhiễm trùng bệnh viện. Do đó, thị trường có thể sẽ chứng kiến sự tăng trưởng trong những năm tới do tỷ lệ nhiễm trùng bệnh viện cao ở Nhật Bản.

Hơn nữa, các sáng kiến và tài trợ của chính phủ liên quan đến lĩnh vực khử trùng và khử trùng được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ, vào tháng 7 năm 2022, Chính phủ Nhật Bản đã cấp thêm kinh phí cho GARDP để hỗ trợ công việc quan trọng của tổ chức này là phát triển các phương pháp điều trị mới cho các bệnh nhiễm trùng kháng thuốc. Ngân sách dự kiến sẽ hỗ trợ công việc của GARDP trong việc phát triển các phương pháp điều trị các bệnh nhiễm trùng mắc phải tại bệnh viện, các bệnh lây truyền qua đường tình dục và các bệnh nhiễm trùng ở trẻ sơ sinh. Nhật Bản đã tài trợ hơn 1,8 triệu USD cho GARDP từ tháng 4 năm 2022 đến tháng 3 năm 2023. Ngoài ra, các công ty chủ chốt đang thực hiện các kế hoạch chiến lược như ra mắt sản phẩm, sáp nhập và mua lại để thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ vào tháng 1 năm 2021, IKEUCHI đã ra mắt thiết bị phun sương mới có tên Dry-Fog HIGHNOW (DFH) để khử trùng nhanh chóng, dễ dàng và hiệu quả. Đây là thiết bị khử trùng dạng ba lô, phun dung dịch khử trùng, Sương mù khô, với kích thước giọt trung bình từ 10 µm trở xuống bằng cách sử dụng vòi phun đặc biệt được cấp bằng sáng chế của IKEUCHI. Không giống như các máy phun thông thường tạo ra các giọt thô, phun dung dịch khử trùng bằng DFH giúp có thể phun triệt để chất khử trùng vào các khoảng trống nhỏ và điểm mù khó tiếp cận.

Do đó, do sự gia tăng số ca nhiễm trùng mắc phải tại bệnh viện, sự gia tăng dân số lão khoa và sự gia tăng số lượng sản phẩm khử trùng ra mắt, phân khúc được nghiên cứu dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo.

Phân khúc ống tiêm và kim tiêm được dự đoán sẽ chứng kiến sự tăng trưởng đáng chú ý trên thị trường vật tư bệnh viện Nhật Bản trong giai đoạn dự báo

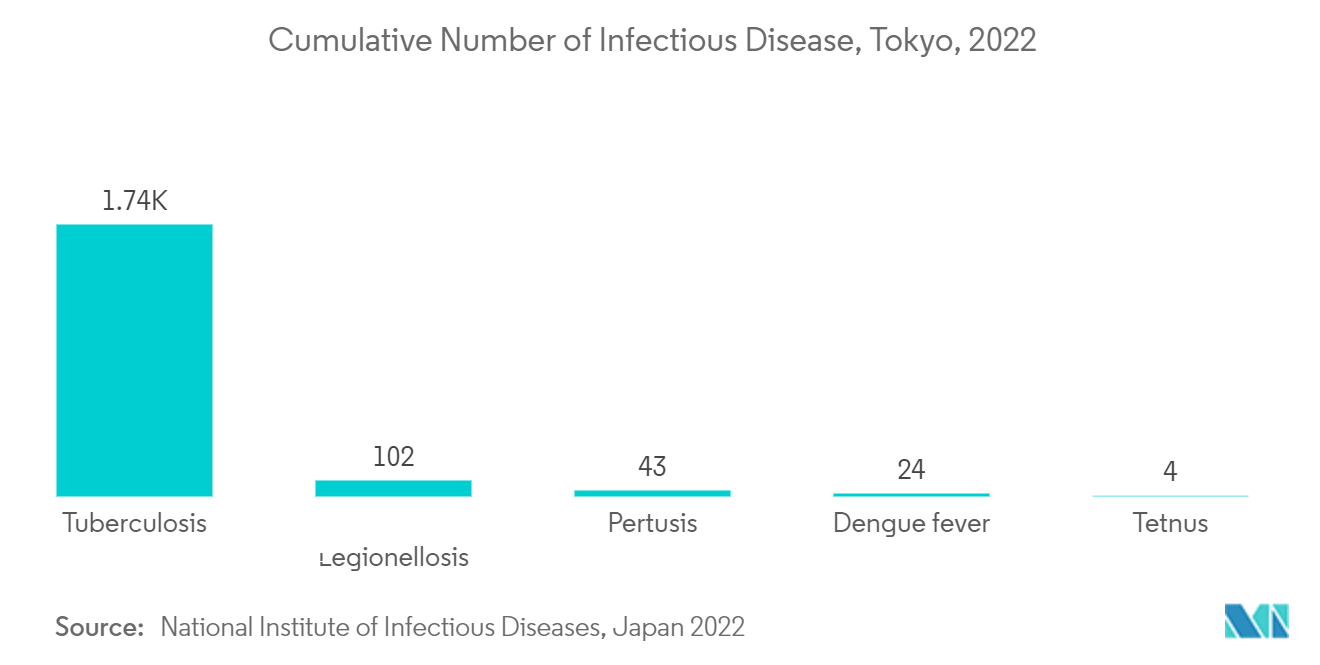

Phân khúc ống tiêm và kim tiêm được dự đoán sẽ chứng kiến sự tăng trưởng trên thị trường vật tư bệnh viện Nhật Bản do các yếu tố như sự gia tăng các bệnh truyền nhiễm cần tiêm chủng, tăng chi tiêu chăm sóc sức khỏe và gia tăng số lượng sản phẩm ra mắt tại Nhật Bản. Ví dụ, theo bản cập nhật giám sát NIID Japan 2022, 1.738 trường hợp mắc bệnh lao tích lũy đã được báo cáo ở Tokyo vào năm 2022. Khi số lượng bệnh truyền nhiễm tăng lên, nhu cầu tiêm chủng tăng lên, do đó thúc đẩy tăng trưởng phân khúc ống tiêm và kim tiêm trong giai đoạn dự báo.

Hơn nữa, việc ra mắt sản phẩm, hợp tác và hợp tác liên quan đến việc bán và sự sẵn có của kim tiêm và ống tiêm được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ vào tháng 3 năm 2021, Terumo Corp. đã phát triển một ống tiêm có thể chiết ra 7 mũi tiêm từ một lọ vắc xin COVID-19, so với 5 mũi tiêm sử dụng ống tiêm hiện có. Hơn nữa, sự gia tăng tiêm chủng và tiêm chủng ở khu vực nghiên cứu được dự đoán sẽ thúc đẩy sự phát triển của thị trường ống tiêm và kim tiêm. Ví dụ theo bản cập nhật Our World In Data tháng 10 năm 2022, 95% trẻ em dưới một tuổi đã được tiêm vắc xin BCG ở Nhật Bản vào năm 2021.

Do đó, do bệnh truyền nhiễm gia tăng và sự gia tăng các chương trình tiêm chủng và tiêm chủng, phân khúc ống tiêm và kim tiêm được dự đoán sẽ chứng kiến sự tăng trưởng trên thị trường trong giai đoạn dự báo.

Tổng quan về ngành vật tư bệnh viện Nhật Bản

Thị trường vật tư bệnh viện Nhật Bản bị phân mảnh do một số công ty hoạt động trên toàn cầu và khu vực. Nhật Bản là một nước phát triển và có quan hệ thương mại với các nước phát triển khác. Kết quả là, nó có được sự hiện diện của hầu hết các công ty toàn cầu trên thị trường vật tư bệnh viện Nhật Bản. Hơn nữa, một số công ty nội địa Nhật Bản cũng đã có mặt trên thị trường vật tư bệnh viện. Các công ty toàn cầu khác đã khiến thị trường Nhật Bản trở nên cạnh tranh về vật tư bệnh viện. Một số công ty quan trọng bao gồm 3M, Medtronic, Cardinal Health, Boston Scientific Corporation và B. Braun SE, cùng với những công ty khác.

Dẫn đầu thị trường vật tư bệnh viện Nhật Bản

-

3M

-

Medtronic

-

Cardinal Health

-

Boston Scientific Corporation

-

B. Braun SE

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường vật tư bệnh viện Nhật Bản

- Tháng 10 năm 2022- Royal Philips mở rộng triển khai giải pháp điều hướng phẫu thuật Thực tế tăng cường (AR) 'ClarifEye' tới Nhật Bản. Nó nêu bật kết quả tích cực ở những bệnh nhân đầu tiên được điều trị bởi Đại học Y tế và Phúc lợi Quốc tế, Bệnh viện Mita (Tokyo, Nhật Bản), sử dụng giải pháp 3D AR cải tiến này.

- Tháng 3 năm 2022- Shockwave Medical đã nhận được sự chấp thuận theo quy định tại Nhật Bản cho Ống thông IVL mạch vành C2. Với việc PMDA phân loại Ống thông IVL mạch vành Shockwave C2 là một thiết bị y tế mới, Shockwave hiện đang chờ phê duyệt hoàn trả từ MHLW.

Báo cáo thị trường vật tư bệnh viện Nhật Bản - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Dân số lão khoa gia tăng và tỷ lệ mắc các bệnh truyền nhiễm ngày càng tăng

4.2.2 Mở rộng nhanh chóng cơ sở hạ tầng chăm sóc sức khỏe

4.3 Hạn chế thị trường

4.3.1 Khung pháp lý nghiêm ngặt

4.3.2 Sự xuất hiện của dịch vụ chăm sóc tại nhà

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - Triệu USD)

5.1 Theo loại

5.1.1 Thiết bị kiểm tra thể chất

5.1.2 Thiết bị phòng mổ

5.1.3 Thiết bị hỗ trợ di chuyển và vận chuyển

5.1.4 Sản phẩm khử trùng và khử trùng

5.1.5 Đồ dùng bệnh viện dùng một lần

5.1.6 Ống tiêm và kim tiêm

5.1.7 Các loại khác

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 3M

6.1.2 B. Braun SE

6.1.3 Baxter International

6.1.4 Becton Dickinson and Company

6.1.5 Boston Scientific Corporation

6.1.6 Cardinal Health

6.1.7 Medtronic

6.1.8 GE Healthcare

6.1.9 Johnson & Johnson

6.1.10 Thermo Fisher Scientific

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành vật tư bệnh viện Nhật Bản

Theo phạm vi của báo cáo, vật tư bệnh viện bao gồm mọi sản phẩm tiện ích y tế phục vụ cả bệnh nhân và chuyên gia y tế với cơ sở hạ tầng bệnh viện. Nó cũng tăng cường mạng lưới và giao thông giữa các bệnh viện. Chúng bao gồm thiết bị bệnh viện, thiết bị hỗ trợ bệnh nhân, thiết bị di chuyển và vật tư bệnh viện dùng một lần khử trùng. Thị trường Vật tư Bệnh viện Nhật Bản được phân chia theo loại (thiết bị khám sức khỏe, thiết bị phòng mổ, thiết bị hỗ trợ di chuyển và vận chuyển, sản phẩm khử trùng và khử trùng, vật tư bệnh viện dùng một lần, ống tiêm và kim tiêm, v.v.). Báo cáo đưa ra giá trị tính bằng ( triệu USD) cho các phân khúc trên.

| Theo loại | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường vật tư bệnh viện Nhật Bản

Quy mô thị trường vật tư bệnh viện Nhật Bản hiện tại là bao nhiêu?

Thị trường Vật tư Bệnh viện Nhật Bản dự kiến sẽ đạt tốc độ CAGR là 6,90% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Vật tư Bệnh viện Nhật Bản?

3M, Medtronic, Cardinal Health, Boston Scientific Corporation, B. Braun SE là những công ty lớn hoạt động tại Thị trường Vật tư Bệnh viện Nhật Bản.

Thị trường Vật tư Bệnh viện Nhật Bản này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Vật tư Bệnh viện Nhật Bản trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Vật tư Bệnh viện Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành chăm sóc sức khỏe Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của ngành Chăm sóc sức khỏe Nhật Bản năm 2023, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Chăm sóc sức khỏe Nhật Bản bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.