| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

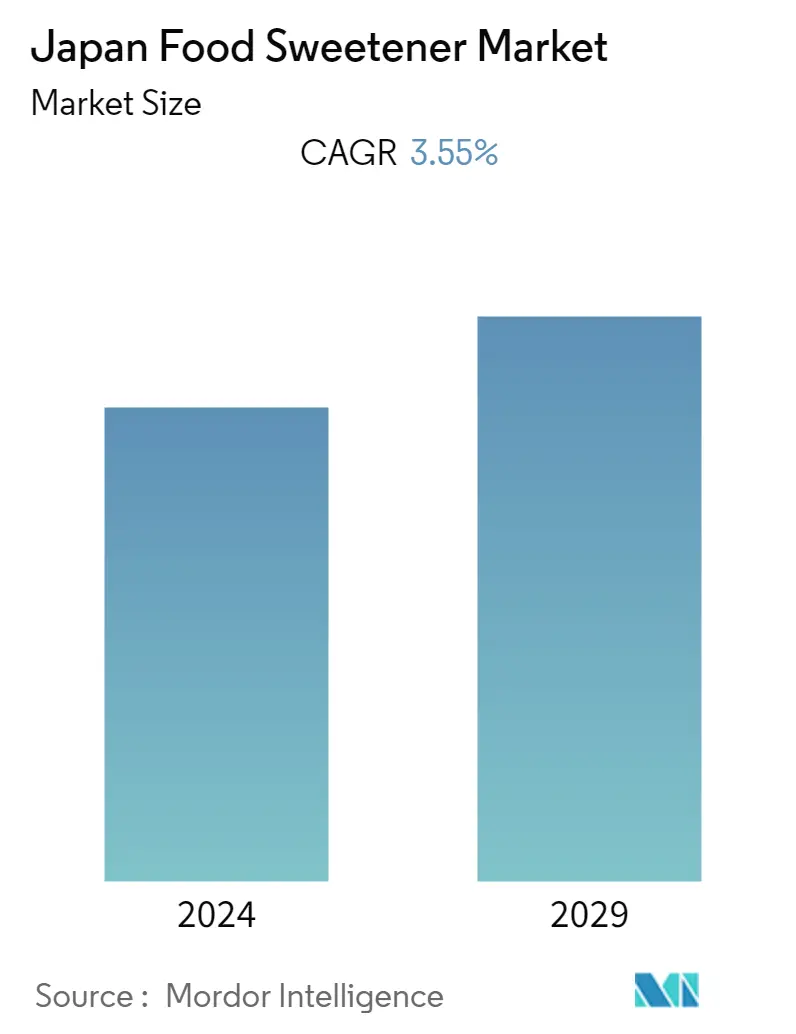

| CAGR | 3.55 % |

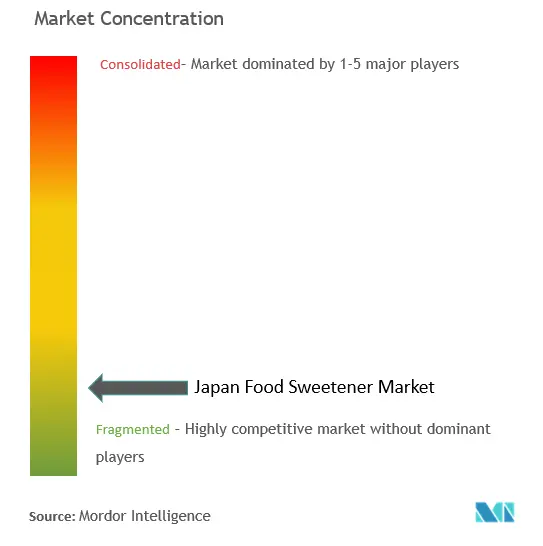

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường chất ngọt thực phẩm Nhật Bản

Thị trường chất làm ngọt thực phẩm của Nhật Bản dự kiến sẽ đạt tốc độ CAGR là 3,55% trong giai đoạn dự báo.

- Khi mọi người trở nên có ý thức hơn về sức khỏe, nhu cầu về các chất thay thế đường ngày càng tăng. Nhiều người đang tìm kiếm chất làm ngọt có hàm lượng calo thấp có thể mang lại hương vị ngọt ngào tương tự mà không gây ảnh hưởng tiêu cực đến sức khỏe của đường, chẳng hạn như tăng cân và tăng nguy cơ mắc bệnh tiểu đường. Xu hướng sử dụng đồ uống ít calo, chẳng hạn như Coke dành cho người ăn kiêng và đồ uống ít calo, cũng như thực phẩm ít calo, như sữa chua, kem và món tráng miệng làm từ ngũ cốc, đã trở nên phổ biến ở Nhật Bản. Với sự ưa thích ngày càng tăng đối với các thành phần tự nhiên, stevia đang phát triển nhanh chóng trên thị trường.

- Mức tiêu thụ chất ngọt cao, cùng với tình trạng kinh tế mới nổi của đất nước, khiến nơi đây trở thành điểm đến hấp dẫn trên thị trường. Sở thích thay đổi của người tiêu dùng thúc đẩy nhu cầu về các sản phẩm thực phẩm lành mạnh hơn, an toàn hơn với giá trị dinh dưỡng cao. Nhu cầu thay thế đường ngày càng tăng đã dẫn đến nhu cầu cao hơn về chất làm ngọt như xi-rô ngô có hàm lượng đường cao và xi-rô khoai mì giữa các nhà sản xuất thực phẩm và đồ uống. Đặc biệt, xi-rô khoai mì đã trở nên phổ biến trong những năm gần đây do đặc tính giàu dinh dưỡng và tình trạng không chứa gluten.

Xu hướng thị trường chất ngọt thực phẩm Nhật Bản

Gia tăng dân số mắc bệnh tiểu đường trong nước

- Do ý thức về sức khỏe ngày càng tăng và mong muốn sử dụng các loại sôcôla/bánh kẹo không/ít đường, chất làm ngọt thực phẩm đã đạt được động lực thương mại trong những năm gần đây. Béo phì ở tuổi trưởng thành là yếu tố nguy cơ đáng kể khiến sức khỏe kém và tử vong sớm, bao gồm các bệnh tim mạch, ung thư thông thường, tiểu đường và viêm xương khớp. Do đó, sở thích của mọi người đang dần thay đổi theo hướng ăn kiêng lành mạnh, ít carb, không đường.

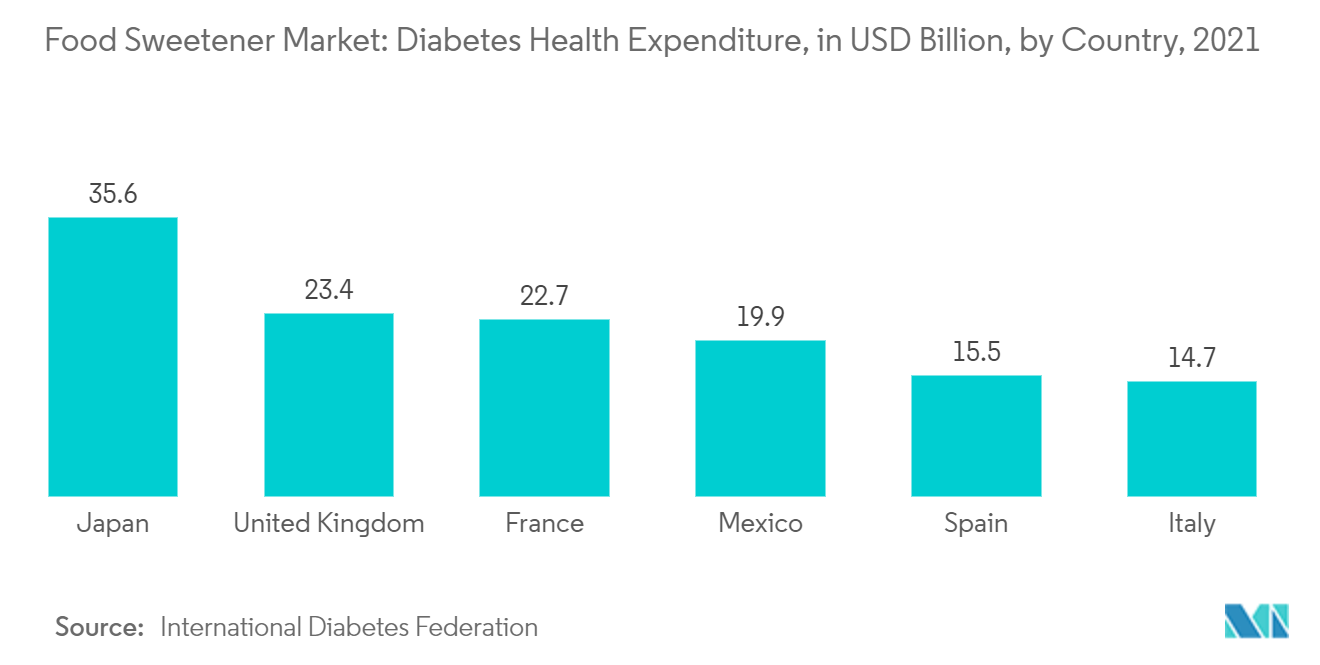

- Bệnh tiểu đường là một vấn đề sức khỏe đáng quan tâm ở Nhật Bản và người già đặc biệt dễ mắc bệnh này. Theo Liên đoàn Tiểu đường Quốc tế (IDF), chi tiêu y tế liên quan đến bệnh tiểu đường ở Nhật Bản là khoảng 35,6 tỷ USD vào năm 2021, điều này nhấn mạnh tác động kinh tế đáng kể của căn bệnh này.

- Ngân hàng Thế giới báo cáo rằng khoảng 6,6% dân số Nhật Bản mắc bệnh tiểu đường vào năm 2021, đây là một con số đáng kể. Một yếu tố dinh dưỡng chính góp phần gây ra căn bệnh này là hàm lượng đường cao trong nhiều thực phẩm chế biến sẵn, có thể góp phần gây béo phì và làm tăng nguy cơ phát triển bệnh tiểu đường.

- Do đó, nhu cầu về chất làm ngọt có hàm lượng calo thấp ngày càng tăng ở Nhật Bản khi mọi người tìm kiếm các chất thay thế đường có thể giúp họ kiểm soát lượng đường trong máu và giảm nguy cơ phát triển bệnh tiểu đường. Chất làm ngọt có hàm lượng calo thấp, chẳng hạn như chiết xuất stevia và trái cây thầy tu, ngày càng trở nên phổ biến ở Nhật Bản và đang được sử dụng trong nhiều loại sản phẩm thực phẩm và đồ uống như chất thay thế đường.

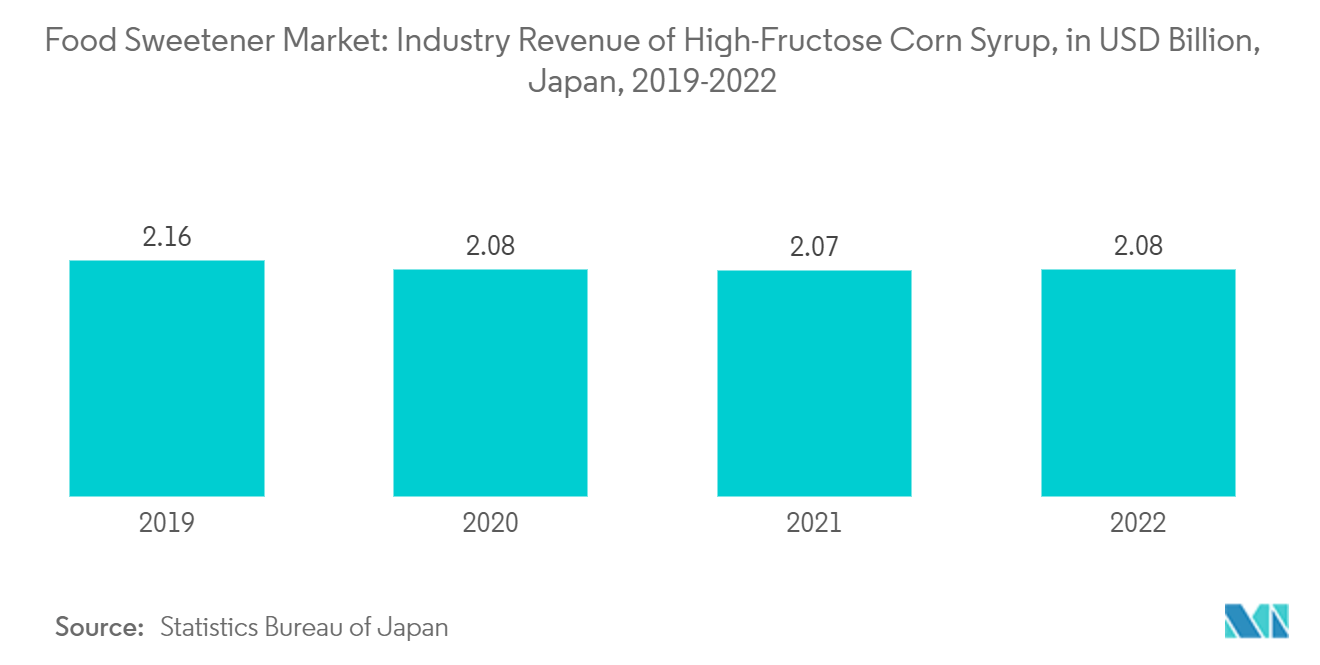

Xi-rô ngô có hàm lượng fructose cao chiếm thị phần nổi bật trên thị trường

- Người tiêu dùng đã bắt đầu đặt nhiều giá trị hơn vào thực phẩm mang lại cho họ những lợi ích chức năng ngoài hương vị, làm tăng nhu cầu về xi-rô và chất làm ngọt lành mạnh, tự nhiên và hữu cơ. Ngoài ra, xu hướng gia tăng các sản phẩm tự nhiên và hữu cơ đã thúc đẩy nhu cầu về xi-rô ngô có hàm lượng đường cao (HFCS) trong nước.

- Nhu cầu về các thành phần có nhãn sạch ngày càng tăng, khiến người tiêu dùng ngày càng có ý thức hơn về những gì họ tiêu thụ và ưu tiên chất lượng hơn số lượng. Theo Cơ sở dữ liệu Thống kê Doanh nghiệp của Tổ chức Lương thực và Nông nghiệp (FAOSTAT), sản lượng ngô ở Nhật Bản là khoảng 166,5 tấn vào năm 2021.

- Xu hướng sử dụng các sản phẩm thực phẩm tự nhiên và hữu cơ ngày càng tăng trong những năm gần đây khi người tiêu dùng ngày càng có ý thức về sức khỏe và quan tâm hơn đến tác động môi trường của việc sản xuất thực phẩm. Các công ty chế biến thực phẩm đang đáp ứng xu hướng này bằng cách kết hợp các thành phần thực phẩm tự nhiên và hữu cơ vào sản phẩm của mình, chẳng hạn như sử dụng chất làm ngọt tự nhiên như mật ong hoặc stevia thay vì chất làm ngọt nhân tạo hoặc sử dụng chất bảo quản tự nhiên thay vì chất bảo quản tổng hợp.

- Ở Nhật Bản, xi-rô ngô có hàm lượng fructose cao được sử dụng rộng rãi trong ngành công nghiệp thực phẩm vì nó có thể được sử dụng với liều lượng thấp trong đồ uống, kẹo cứng và ngũ cốc. Ví dụ, thị phần của Coca-Cola và Pepsi giảm mạnh do sử dụng aspartame. Vì vậy, các công ty đang sử dụng rộng rãi xi-rô ngô có hàm lượng đường cao trong sản phẩm của họ. Các yếu tố nêu trên đã thúc đẩy sự tăng trưởng của thị trường.

Tổng quan về ngành công nghiệp chất ngọt thực phẩm Nhật Bản

Thị trường chất làm ngọt thực phẩm của Nhật Bản bị phân mảnh, với một số công ty hoạt động tích cực trong ngành này, chẳng hạn như Tate Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated và DuPont de Nemours Inc., cùng nhiều công ty khác. Các công ty chế biến thực phẩm hàng đầu đang tập trung vào việc tung ra các sản phẩm cải tiến, ít calo và có thành phần tự nhiên để đáp ứng nhu cầu ngày càng tăng về các lựa chọn thực phẩm lành mạnh hơn của người tiêu dùng. Để tăng cường sự hiện diện thương hiệu của mình, các công ty này đang áp dụng các phương pháp tiếp cận chiến lược như sáp nhập, mở rộng, mua lại, hợp tác và phát triển sản phẩm mới.

Dẫn đầu thị trường chất ngọt thực phẩm Nhật Bản

-

Tate & Lyle PLC

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

DuPont de Nemours Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chất ngọt thực phẩm Nhật Bản

- Tháng 11 năm 2022 Tate Lyle PLC tung ra chất làm ngọt mới, Erytesse Erythritol, tại Nhật Bản và trên toàn thế giới. Nó có 70% vị ngọt của sucrose và đặc tính thời gian tương tự với lượng calo bằng 0. Nó có thể được sử dụng trong nhiều loại, bao gồm đồ uống, sữa, bánh mì và bánh kẹo.

- Tháng 3 năm 2022 Cargill công bố chiến lược làm ngọt các sản phẩm stevia của mình với việc cung cấp thương mại công nghệ chất làm ngọt stevia hàng đầu, EverSweet + ClearFlo, tại Nhật Bản và trên toàn thế giới. Chất làm ngọt của công ty hiện có thể được pha trộn với các hương vị hoàn toàn tự nhiên khác. Hỗn hợp này có thể mang lại sự thay đổi hương vị, độ hòa tan tốt hơn, độ ổn định trong công thức và hòa tan nhanh hơn.

- Tháng 7 năm 2021 Ingredion Incorporated thông báo hoàn tất thương vụ mua lại PureCircle Limited, nhà sản xuất và đổi mới hàng đầu thế giới về chất làm ngọt và hương liệu stevia làm từ thực vật cho ngành thực phẩm và đồ uống. PureCircle mang đến sự đổi mới toàn cầu và chuyên môn sản xuất, cho phép Thành phần tận dụng mô hình tiếp cận thị trường toàn cầu, khả năng xây dựng công thức và danh mục thành phần rộng rãi ở Nhật Bản và trên toàn thế giới.

Phân khúc ngành công nghiệp chất ngọt thực phẩm Nhật Bản

Chất ngọt là các chất tự nhiên và nhân tạo khác nhau mang lại hương vị ngọt ngào cho thực phẩm và đồ uống.

Thị trường chất làm ngọt thực phẩm của Nhật Bản được phân chia theo loại và ứng dụng. Dựa trên loại, thị trường được phân thành sucrose, chất làm ngọt tinh bột và rượu đường và chất làm ngọt cường độ cao (HIS). Chất làm ngọt tinh bột và rượu đường được chia nhỏ thành dextrose, xi-rô ngô có hàm lượng fructose cao (HFCS), maltodextrin, sorbitol và các chất làm ngọt tinh bột khác và rượu đường. Các chất làm ngọt cường độ cao (HIS) còn được chia nhỏ thành sucralose, aspartame, saccharin, neotame, stevia, cyclamate, acesulfame kali (Ace-K) và các ứng dụng khác. Dựa trên ứng dụng, thị trường được phân thành các loại bánh và bánh kẹo, sữa và món tráng miệng, thịt và các sản phẩm từ thịt, súp, nước sốt và nước sốt, cũng như các ứng dụng khác.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên giá trị (triệu USD).

| Loại sản phẩm | Sucrose | ||

| Chất ngọt từ tinh bột và rượu đường | Dextrose | ||

| Xi-rô ngô có hàm lượng fructose cao | |||

| Maltodextrin | |||

| Sorbitol | |||

| Xylitol | |||

| Các chất làm ngọt tinh bột và rượu đường khác | |||

| Chất làm ngọt cường độ cao (HIS) | Sucralose | ||

| Aspartam | |||

| đường saccharin | |||

| Cyclamate | |||

| Acesulfame kali (Ace-K) | |||

| Neotame | |||

| cỏ ngọt | |||

| Chất làm ngọt cường độ cao khác | |||

| Ứng dụng | Tiệm bánh và bánh kẹo | ||

| Sữa và món tráng miệng | |||

| Đồ uống | |||

| Thịt và các sản phẩm từ thịt | |||

| Súp, nước sốt và nước sốt | |||

| Ứng dụng khác | |||

Câu hỏi thường gặp về nghiên cứu thị trường chất làm ngọt thực phẩm Nhật Bản

Quy mô thị trường chất ngọt thực phẩm Nhật Bản hiện nay là bao nhiêu?

Thị trường chất ngọt thực phẩm Nhật Bản dự kiến sẽ đạt tốc độ CAGR là 3,55% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong thị trường chất ngọt thực phẩm Nhật Bản?

Tate & Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, DuPont de Nemours Inc. là những công ty lớn hoạt động tại Thị trường Chất ngọt Thực phẩm Nhật Bản.

Thị trường chất ngọt thực phẩm Nhật Bản này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Chất làm ngọt Thực phẩm Nhật Bản trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Chất làm ngọt Thực phẩm Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Báo cáo ngành công nghiệp chất ngọt thực phẩm Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chất làm ngọt thực phẩm Nhật Bản năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Chất làm ngọt thực phẩm Nhật Bản bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.