Quy mô thị trường xây dựng Nhật Bản

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Quy Mô Thị Trường (2024) | USD 609.27 tỷ |

| Quy Mô Thị Trường (2029) | USD 716.66 tỷ |

| CAGR(2024 - 2029) | 3.30 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường xây dựng Nhật Bản

Quy mô Thị trường Xây dựng Nhật Bản ước tính đạt 609,27 tỷ USD vào năm 2024 và dự kiến sẽ đạt 716,66 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,30% trong giai đoạn dự báo (2024-2029).

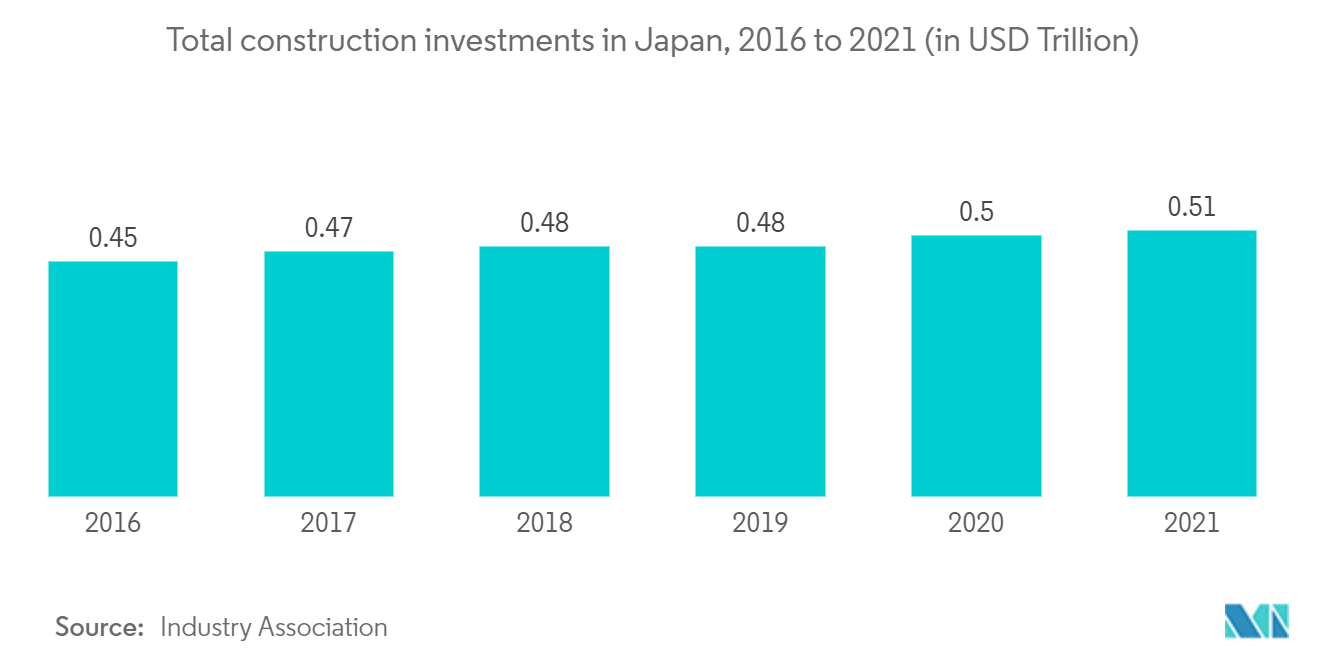

- Ngành xây dựng là trụ cột quan trọng của nền kinh tế Nhật Bản, tạo ra khoảng 5,5% tổng sản phẩm quốc nội (GDP) vào năm 2021. Công cuộc tái thiết sau trận động đất lớn ở phía Đông Nhật Bản và Thế vận hội Tokyo đã góp phần vào xu hướng tăng trưởng chung của ngành trong 10 năm qua năm. Trong khi có hơn 470.000 công ty xây dựng đã đăng ký tại Nhật Bản, ngành này bị chi phối bởi Super Zenecon, một nhóm gồm 5 tổng thầu lớn, đó là Tập đoàn Obayashi, Tập đoàn Tasei, Tập đoàn Kajima, Tập đoàn Shimizu và Tập đoàn Taneka. Họ có tổng doanh thu hàng năm hơn 1 nghìn tỷ JPY và hoạt động trong nhiều ngành khác nhau, bao gồm xây dựng, thiết kế kiến trúc và RD.

- Ngành xây dựng Nhật Bản đã phục hồi trong 10 năm qua sau thời kỳ trì trệ kéo dài kể từ khi bong bóng kinh tế vỡ vào những năm 1990. Sự phục hồi được hỗ trợ một phần nhờ những nỗ lực tái thiết sau trận động đất lớn ở phía Đông Nhật Bản vào năm 2011. Thế vận hội Olympic Tokyo 2021 đóng vai trò là yếu tố tạo ra nhu cầu lớn trong những năm gần đây. Cả việc phát triển tuyến tàu đệm từ Chuo Shinkansen và các dự án xây dựng khác dự kiến tổ chức tại Osaka World Expo 2025 đều được dự đoán sẽ có tác động tương tự.

- Chính phủ sẽ đầu tư khoảng 15 nghìn tỷ JPY (0,12 nghìn tỷ USD) như một phần trong kế hoạch tăng tốc 5 năm nhằm ngăn chặn, giảm nhẹ thiên tai và phục hồi quốc gia, điều này có khả năng thúc đẩy nhu cầu xây dựng trong những năm tới.

- Nhu cầu quốc tế mạnh mẽ đối với hàng xuất khẩu của Nhật Bản và gói kích thích tài chính kỷ lục 55,7 nghìn tỷ Yên (490 tỷ USD) được chính phủ phê duyệt đang hỗ trợ hoạt động sản xuất xây dựng của đất nước. Chính phủ Nhật Bản đang đầu tư 774 tỷ JPY (6,8 tỷ USD) vào lĩnh vực bán dẫn, hỗ trợ tăng trưởng và ưu tiên mở rộng sản xuất chất bán dẫn thế hệ tiếp theo trong nước.

Xu hướng thị trường xây dựng Nhật Bản

Tăng cường phát triển cơ sở hạ tầng Thúc đẩy thị trường

Cơ sở hạ tầng đô thị của Nhật Bản là một trong những cơ sở hạ tầng tốt nhất trên thế giới. Chiến lược phát triển cơ sở hạ tầng của Nhật Bản trải qua nhiều giai đoạn, mỗi giai đoạn đều nhấn mạnh tầm quan trọng của việc tạo ra sự cân bằng giữa tăng trưởng kinh tế và tính bền vững. Vào tháng 8 năm 2022, chính phủ Nhật Bản ra lệnh xây dựng một nhà máy hạt nhân mới. Đáng chú ý, việc xây dựng và phát triển nhà máy hạt nhân mới sẽ giúp nước này giảm sự phụ thuộc vào năng lượng nhập khẩu trong bối cảnh khủng hoảng năng lượng toàn cầu.

Tokyo đang xem xét hợp tác với Ấn Độ trong các sáng kiến phát triển cơ sở hạ tầng quốc tế. Việc lập kế hoạch, thiết kế và thực hiện chung các dự án cơ sở hạ tầng ở các quốc gia như Nepal, nơi cả hai nước đều đã tham gia vào các dự án, có thể hỗ trợ New Delhi và Tokyo tối đa hóa hiệu quả của chúng. Các giải pháp kỹ thuật số ít sáng tạo hơn và giá cả phải chăng hơn của Ấn Độ phù hợp với các quốc gia đang phát triển, đặc biệt là các quốc gia ở Đông Nam Á. Phát triển cơ sở hạ tầng là ưu tiên hàng đầu của các doanh nghiệp và cơ quan chính phủ Nhật Bản ở Đông Phi, Việt Nam, Indonesia và Campuchia.

Bắc Kinh đã tăng cường ảnh hưởng trong khu vực bằng cách sử dụng hỗ trợ cơ sở hạ tầng nhờ Sáng kiến Vành đai và Con đường của Trung Quốc. Tuy nhiên, những tuyên bố về ngoại giao bẫy nợ đã gây khó khăn cho hoạt động tài trợ của Trung Quốc. Bốn quốc gia đã thành lập một nhóm làm việc về cơ sở hạ tầng vì đây hiện là một khía cạnh quan trọng của sự cạnh tranh ngoại giao ngày càng tăng trong khu vực.

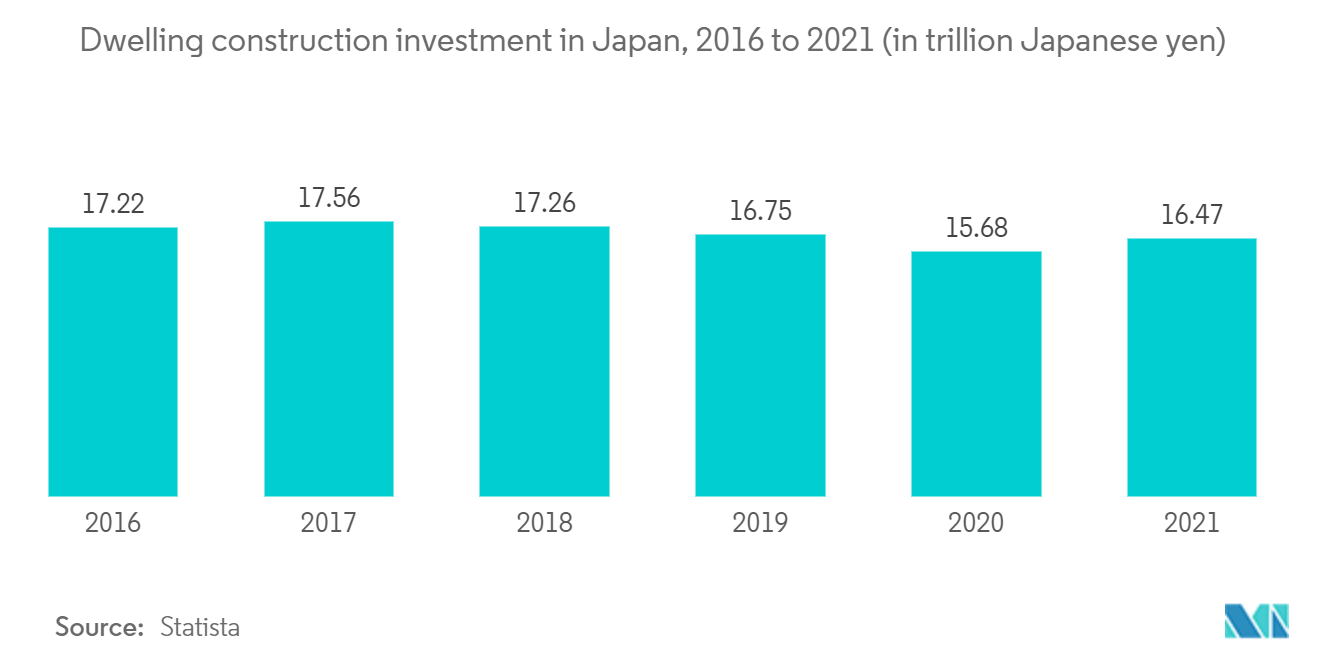

Nguồn tài trợ của Chính phủ đang được sử dụng làm động lực phát triển cho ngành xây dựng nhà ở của Nhật Bản

Chính phủ Nhật Bản đã cung cấp trợ cấp nhà ở cho các gia đình có trẻ em trong vài năm qua. Vào năm 2022, xu hướng này được dự đoán sẽ tăng cường. Bộ Đất đai dự định mở rộng các biện pháp sau khi thiết lập nhiều chính sách và biện pháp khác nhau, chẳng hạn như ưu đãi thuế cho các cá nhân vay thế chấp để mua nhà, nhằm giảm bớt gánh nặng tài chính khi sở hữu nhà ở Nhật Bản.

Chính phủ đã hành động vào năm 2021 để giúp các gia đình có trẻ em mua nhà bằng cách đưa ra các ưu đãi cho việc xây dựng những ngôi nhà hoàn toàn mới. Đáng chú ý, chính phủ đã đưa ra các ưu đãi cho chương trình này dao động từ 600.000 JPY đến 1.000.000 JPY mỗi đơn vị. Sáng kiến này bắt đầu vào tháng 11 năm 2021 sau khi nhận được khoản tài trợ 54,2 tỷ JPY (0,42 tỷ USD) theo ngân sách bổ sung năm tài chính 2021.

Chính phủ đã phân bổ thêm 60 tỷ JPY (0,46 tỷ USD) cho chương trình vào năm 2022. Chính phủ cũng gia hạn thời hạn từ cuối tháng 10 năm 2022 đến cuối tháng 3 năm 2023 do dự kiến sẽ có 120.000 đơn đăng ký nhận trợ cấp.. Trong 3-4 năm tới, những sáng kiến này của chính phủ có thể thúc đẩy việc mở rộng lĩnh vực xây dựng nhà ở bằng cách giảm nhu cầu từ người mua nhà Nhật Bản.

Tổng quan về ngành xây dựng Nhật Bản

Thị trường bị phân mảnh và dự kiến sẽ tăng trưởng trong giai đoạn dự báo do sự gia tăng đầu tư xây dựng và các dự án lớn sắp tới trong nước. Tuy nhiên, thị trường mang lại cơ hội cho các doanh nghiệp vừa và nhỏ do chi tiêu của chính phủ trong ngành ngày càng tăng. Trong giai đoạn dự báo, thị trường xây dựng Nhật Bản có tiềm năng mở rộng, điều này có thể làm tăng khả năng cạnh tranh thị trường.

Các công ty chủ chốt trên thị trường xây dựng Nhật Bản là Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Concrete, Takada Corporation, The Zenitaka Corp., Sumitomo Mitsui Construction Co. Ltd và Toshiba Corp.

Dẫn đầu thị trường xây dựng Nhật Bản

-

Obayashi Corp.

-

Mitsubishi Heavy Industries Ltd

-

Nippon Concrete Industries

-

Takada Corporation,

-

The Zenitaka Corp.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng Nhật Bản

Tháng 10 năm 2022: Cùng với Công ty Điện lực Kansai, Công ty Điện lực Hokkaido, Công ty Điện lực Shikoku và Công ty Điện lực Kyushu, Mitsubishi Heavy Industries Ltd công bố kế hoạch tạo ra lò phản ứng hạt nhân thế hệ tiếp theo. Tại các cơ sở hạt nhân của họ, cả bốn công ty điện lực đều vận hành lò phản ứng Mitsubishi Heavy. Năm doanh nghiệp sẽ tạo ra một dạng lò phản ứng nước điều áp (PWR) mới được gọi là lò phản ứng nước nhẹ tiên tiến được cho là an toàn hơn các loại hiện tại và dự kiến sẽ được sử dụng vào giữa những năm 2030.

Tháng 6 năm 2022: Đối với Tập đoàn Obayashi, SafeAI và Siemens công bố hợp tác để phát triển đội xe hạng nặng tự hành, không phát thải. SafeAI và Siemens sẽ hợp tác với Obayashi Corp., công ty xây dựng hàng đầu thế giới có trụ sở tại Nhật Bản, để xây dựng các công trường xây dựng thông minh hơn, an toàn hơn, bền vững hơn và hiệu quả hơn. Trước đó vào năm 2022, người ta xác định rằng đội xe tải xây dựng do Obayashi Corp. sở hữu và vận hành, nặng từ 45 đến 65 tấn, cần được sửa đổi để tự chủ và không phát thải.

Tháng 5 năm 2022: Dự án hợp tác công tư thiết kế đã xác định các công ty kỹ thuật và xây dựng sẽ hoạt động trên Đường sắt lưu vực Uinta trị giá 1,35 tỷ USD, báo hiệu sự tiến bộ của các kế hoạch được mong đợi từ lâu về một chuyến tàu ở Utah. Vào ngày 13 tháng 5, Tập đoàn Rio Grande Pacific tuyên bố rằng AECOM sẽ trình bày thiết kế cuối cùng ngoài các đường hầm cho tuyến đường sắt dài 88 dặm. Tuyến đường sắt sẽ được xây dựng bởi một liên doanh giữa Skanska và WW Clyde, với Obayashi Corp. xử lý thiết kế cuối cùng và xây dựng các đường hầm.

Báo cáo thị trường xây dựng Nhật Bản - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

4.4 Kịch bản thị trường hiện tại

4.5 Phân tích chuỗi giá trị/chuỗi cung ứng

4.6 Đổi mới công nghệ trong ngành xây dựng

4.7 Các quy định và sáng kiến của chính phủ

4.8 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo ngành

5.1.1 Khu dân cư

5.1.2 Thuộc về thương mại

5.1.3 Công nghiệp

5.1.4 Cơ sở hạ tầng (Giao thông vận tải)

5.1.5 Năng lượng và tiện ích

6. CẢNH BÁO CẠNH TRANH

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 Obayashi Corp.

6.2.2 Mitsubishi Heavy Industries Ltd

6.2.3 Nippon Concrete Industries

6.2.4 Takada Corporation

6.2.5 The Zenitaka Corp.

6.2.6 Sumitomo Mitsui Construction Co. Ltd

6.2.7 Kajima Corp.

6.2.8 Toshiba Corp.

6.2.9 Mori Building Co. Ltd

6.2.10 Shimizu Corp.*

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. RUỘT THỪA

Phân khúc ngành xây dựng Nhật Bản

Xây dựng đề cập đến việc xây dựng cơ sở hạ tầng thương mại, thể chế hoặc dân cư như cầu, tòa nhà, đường và các công trình khác. Các vật liệu khác nhau được sử dụng trong xây dựng hiện đại bao gồm đất sét, đá, gỗ, gạch, bê tông, kim loại và nhựa, cùng nhiều loại khác.

Thị trường xây dựng của Nhật Bản được phân chia theo lĩnh vực (dân cư, thương mại, công nghiệp, cơ sở hạ tầng (giao thông), năng lượng và tiện ích).

Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (USD) cho tất cả các phân khúc trên. Báo cáo cũng đề cập đến tác động của COVID-19 trên thị trường.

| Theo ngành | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng Nhật Bản

Thị trường xây dựng Nhật Bản lớn đến mức nào?

Quy mô Thị trường Xây dựng Nhật Bản dự kiến sẽ đạt 609,27 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,30% để đạt 716,66 tỷ USD vào năm 2029.

Quy mô thị trường xây dựng Nhật Bản hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng Nhật Bản dự kiến sẽ đạt 609,27 tỷ USD.

Ai là người chơi chính trong thị trường xây dựng Nhật Bản?

Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation,, The Zenitaka Corp. là những công ty lớn hoạt động tại Thị trường Xây dựng Nhật Bản.

Thị trường Xây dựng Nhật Bản này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Xây dựng Nhật Bản ước tính đạt 589,81 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng Nhật Bản trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Nhật Bản trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành xây dựng Nhật Bản

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Xây dựng Nhật Bản năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Xây dựng Nhật Bản bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.