Quy mô thị trường cơ sở hạ tầng APAC

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

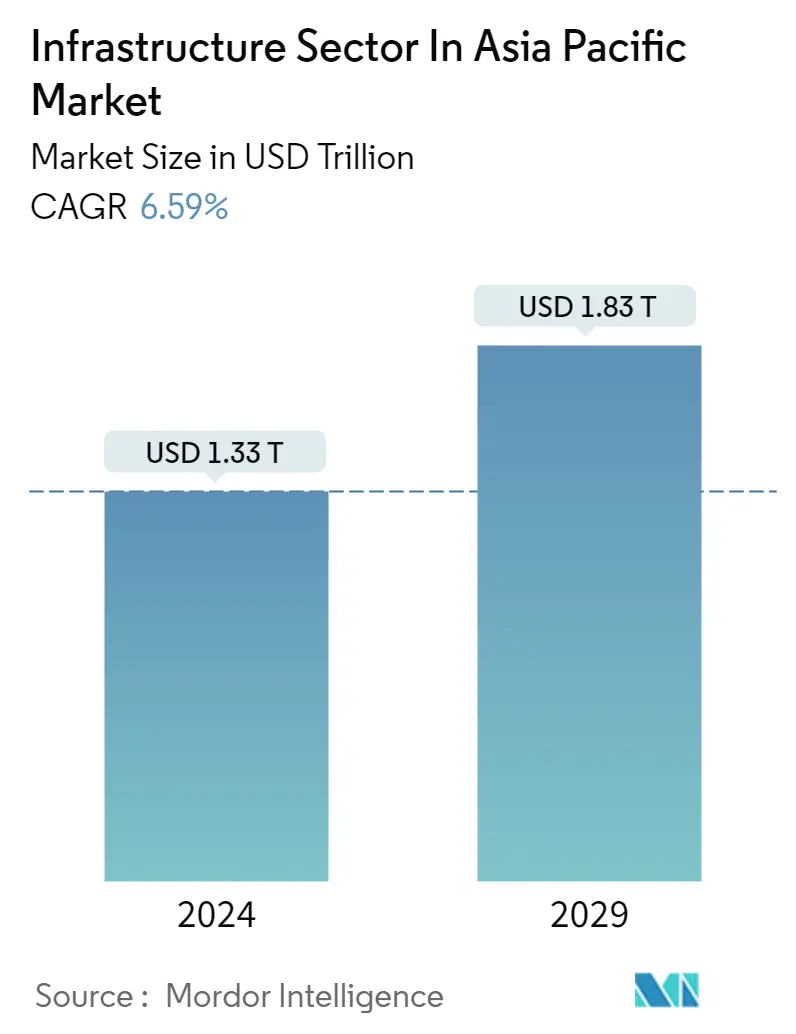

| Quy Mô Thị Trường (2024) | USD 1.33 nghìn tỷ |

| Quy Mô Thị Trường (2029) | USD 1.83 nghìn tỷ |

| CAGR(2024 - 2029) | 6.59 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường cơ sở hạ tầng APAC

Ngành Cơ sở hạ tầng ở Châu Á Thái Bình Dương Quy mô thị trường ước tính đạt 1,33 nghìn tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,83 nghìn tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,59% trong giai đoạn dự báo (2024-2029).

- Đông Nam Á đang trải qua thời kỳ bùng nổ về cơ sở hạ tầng, với các dự án lớn ở Việt Nam, Thái Lan, Philippines, Malaysia và Indonesia được chấp nhận. Trong nhiều trường hợp, những khoản này được hỗ trợ bằng các khoản vay và hỗ trợ khác do Nhật Bản và Trung Quốc cung cấp. Sự khác biệt giữa khoản đầu tư một năm của Nhật Bản và Trung Quốc vào Đông Nam Á chỉ là một phần của câu chuyện. Đầu tư của Trung Quốc vào cơ sở hạ tầng ASEAN đã tăng nhanh trong những năm gần đây.

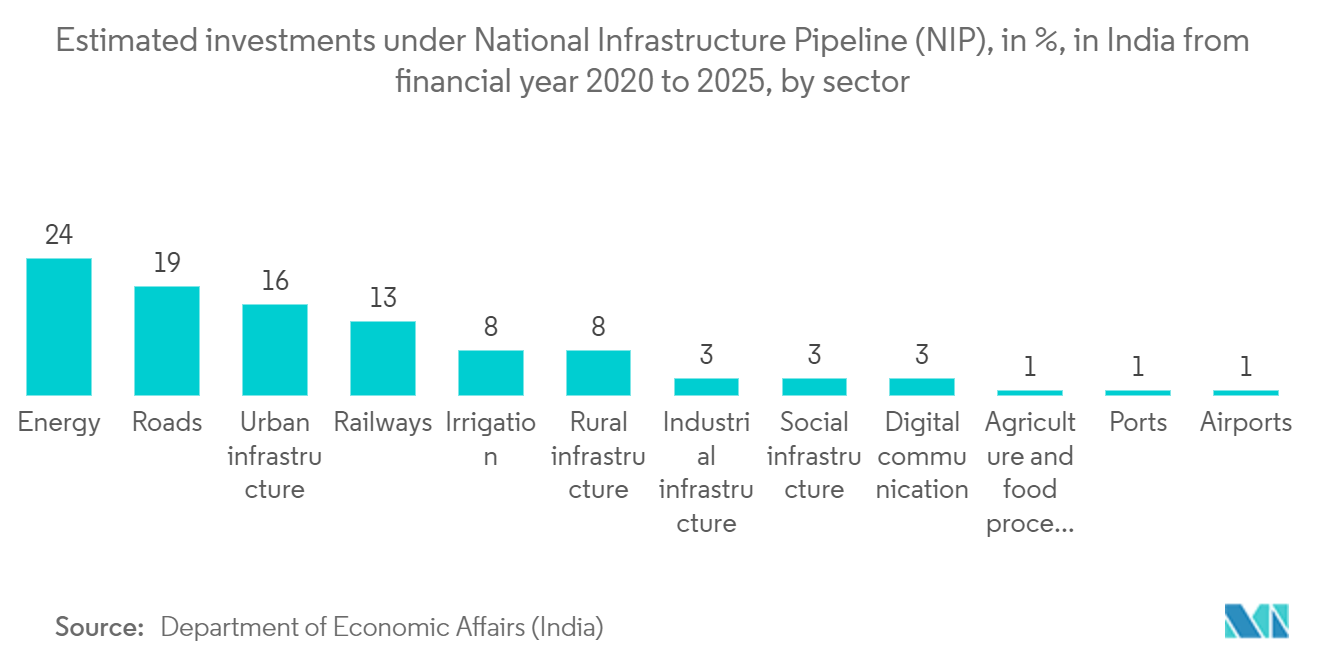

- Xương sống của nền kinh tế Ấn Độ, lĩnh vực cơ sở hạ tầng, rất cần thiết để cải thiện sự phát triển chung của quốc gia. Các phân ngành công nghiệp khác bao gồm điện thoại, điện, đường sá, bến cảng, v.v. Ấn Độ phải tăng cường cơ sở hạ tầng để đạt được mục tiêu tăng trưởng kinh tế 5 nghìn tỷ USD vào năm 2025. Đường ống cơ sở hạ tầng quốc gia (NIP), cùng với các sáng kiến khác như Sản xuất tại Ấn Độ và chương trình khuyến khích liên kết sản xuất (PLI), đã được chính phủ đưa ra nhằm thúc đẩy việc mở rộng ngành cơ sở hạ tầng. Trong lịch sử, hơn 80% số tiền chi cho cơ sở hạ tầng trong nước đã được dùng vào các chi tiêu liên quan đến giao thông, điện, nước và thủy lợi. Việc phát triển cơ sở hạ tầng quan trọng đòi hỏi phải có dòng vốn đầu tư đáng kể.

- Nhật Bản vẫn đang dẫn đầu Cuộc đua cơ sở hạ tầng Đông Nam Á với Trung Quốc, với số dự án vượt trội gần gấp rưỡi so với đối thủ. Các dự án do Nhật Bản hậu thuẫn tại sáu nền kinh tế lớn nhất khu vực – Indonesia, Malaysia, Philippines, Singapore, Thái Lan và Việt Nam – trị giá 367 tỷ USD. Cho đến nay, Việt Nam là ưu tiên lớn nhất để Nhật Bản tham gia vào lĩnh vực cơ sở hạ tầng, với các dự án đang chờ xử lý trị giá 209 tỷ USD - hơn một nửa tổng vốn đầu tư của Nhật Bản. Trong đó bao gồm 58,7 tỷ USD đường sắt cao tốc giữa Hà Nội và Thành phố Hồ Chí Minh ở Việt Nam.

- Nhìn chung, triển vọng đầu tư cơ sở hạ tầng khu vực rất hứa hẹn. Mặc dù COVID-19 đã có tác động đáng kể đến việc phát triển cơ sở hạ tầng và tài chính trên toàn khu vực, nhưng một phần của sự thay đổi đó lại mang lại lợi ích cho các bên cho vay dự án và nhà đầu tư. Dịch bệnh đang thúc đẩy đầu tư vào cơ sở hạ tầng ít carbon, thích ứng với khí hậu, cũng như các sáng kiến cải thiện kết nối internet và sức khỏe cộng đồng. Và, như kết quả khảo sát của chúng tôi chứng minh, hai lĩnh vực này—ESG và số hóa—sẽ tiếp tục thống trị lĩnh vực cơ sở hạ tầng trong tương lai gần.

Xu hướng thị trường cơ sở hạ tầng APAC

Tăng cường đầu tư vào lĩnh vực cơ sở hạ tầng

Việc tăng nguồn tài chính cho các yêu cầu cơ sở hạ tầng dài hạn đòi hỏi phải có tư duy táo bạo. Lần đầu tiên, Philippines đã lên kế hoạch hiện đại hóa cơ sở hạ tầng bằng cách kêu gọi nguồn tài chính quốc tế và cho phép nước ngoài kiểm soát các tiện ích của mình. Các quan chức chính phủ của Tổng thống mới đắc cử Ferdinand Marcos Jr đã tiết lộ chiến lược tăng trưởng 5 năm của họ trong chuyến thăm London trong khuôn khổ Báo cáo tóm tắt kinh tế Philippines. Hiện đại hóa sẽ là ưu tiên chính của Kế hoạch Phát triển Philippines, với 5,6% tổng sản phẩm quốc nội (GDP) được dành cho cơ sở hạ tầng.

Chính phủ Ấn Độ đã lên kế hoạch xây dựng đường cao tốc dài 313 km với giá Rs. 11.000 crores để đại tu cơ sở hạ tầng đường bộ ở Punjab, Haryana và Rajasthan. Tính đến tháng 3 năm 2022, khoản chuyển từ Quỹ đầu tư quốc gia (NIF) được chốt ở mức Rs. 20.000 crore (2,61 tỷ USD). Bộ Giao thông Đường bộ và Đường cao tốc đã được cấp thêm gần 68.000 INR crore tài trợ cho giai đoạn 2022–23 so với kế hoạch ban đầu cho giai đoạn 2021–22. Trong số tất cả các bộ giai đoạn 2022–2023, đây là bộ có mức tăng tuyệt đối đáng kể nhất. Nguồn vốn bổ sung này đã được phân bổ gần như hoàn toàn cho các khoản đầu tư của NHAI. Sau vài năm, NHAI sẽ không phải vay thêm tiền mà chỉ sử dụng nguồn vốn từ ngân sách.

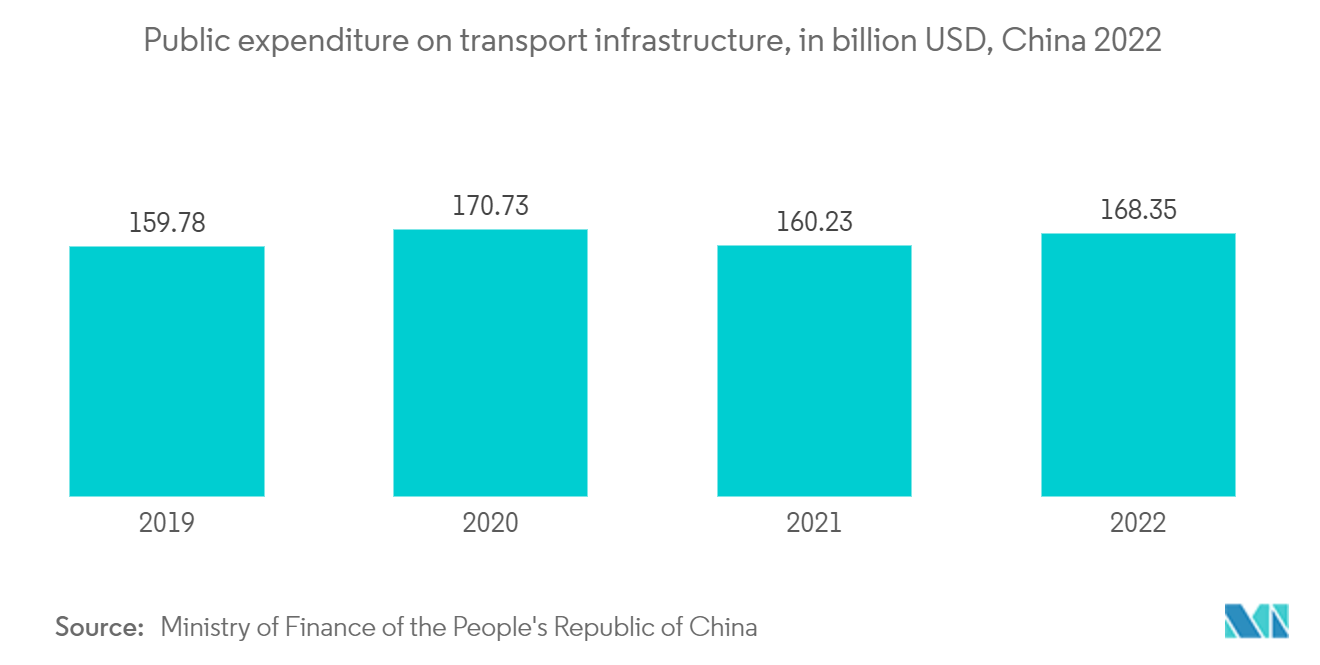

Chính quyền địa phương đang huy động vốn cho các dự án cơ sở hạ tầng bằng cách phát hành trái phiếu có mục đích đặc biệt (SPB). Năm 2021, Trung Quốc đã phân bổ hơn 3,65 nghìn tỷ CNY (573 tỷ USD) dưới dạng SPB cho chính quyền địa phương, trong đó hơn 95% số tiền đã được phát hành tính đến tháng 12 năm 2021. Ngoài ra, hơn 50% số tiền huy động này được sử dụng cho phát triển hạ tầng giao thông, chính quyền đô thị và hạ tầng khu công nghiệp. Khoảng 30% được chi cho các dự án xã hội, như nhà ở giá rẻ, y tế và vệ sinh, giáo dục, chăm sóc người già, văn hóa và du lịch. Ngược lại, 20% còn lại được sử dụng để phát triển nông nghiệp, lâm nghiệp, thủy lợi, năng lượng và chuỗi cung ứng lạnh nông thôn-thành thị.

Hạ tầng giao thông đang chứng kiến sự tăng trưởng vượt bậc

Trung Quốc Cơ sở hạ tầng giao thông của Trung Quốc đang phát triển với tốc độ nhanh. Ví dụ, vào năm 2022, Hội đồng Nhà nước Trung Quốc đã công bố kế hoạch 5 năm lần thứ 14 nhằm tăng cường hệ thống giao thông. Kế hoạch này nhằm mục đích xây dựng và tăng cường đường bộ, đường sắt, cảng và đường thủy cũng như công nghệ và nguồn nhân lực liên quan đến ngành vận tải. Đất nước này tập trung cao độ vào phát triển cơ sở hạ tầng giao thông. Hiện tại, Trung Quốc có 8 tuyến đường sắt cao tốc theo chiều dọc (bắc-nam) và 8 tuyến đường ngang (đông-tây) và đã loại bỏ các điểm nghẽn trên đường sắt tốc độ thông thường.

Trung Quốc phải đối mặt với các vấn đề trong lĩnh vực hậu cần, chẳng hạn như tình trạng kho bãi và thiết bị vận tải nghèo nàn, tắc nghẽn giao thông đô thị và thiếu hụt nhân tài. Kế hoạch 5 năm lần thứ 14 sẽ giải quyết những vấn đề này và thúc đẩy phát triển các cơ sở phân phối và kho bãi thông minh, cải thiện tiêu chuẩn hóa thiết bị, v.v. Kế hoạch cũng tăng cường cơ sở hạ tầng của đường sắt ngoại ô, vận tải hàng hóa đa phương thức và các dịch vụ vận tải chuyên dụng.

Ấn Độ Theo Khảo sát kinh tế 2021–22, mạng lưới đường bộ của quốc gia đã phát triển đáng kể trong năm tài chính hiện tại so với những năm trước. Trong năm 2020–21, 13.327 km đường đã được xây dựng, so với 10.237 km trong năm 2019–20, tăng 30,2% so với năm trước. 3.824 km đường mới được xây dựng trong giai đoạn 2021–2022 (tính đến tháng 9). Theo Bộ Giao thông Đường bộ và Đường cao tốc, trong năm tài chính 2022, đường cao tốc quốc gia được cấp ở Ấn Độ dài khoảng 12,7 nghìn km, trong khi chiều dài xây dựng là 10,46 nghìn km trong cùng khung thời gian. Trong năm tài chính 221, chiều dài đường quốc lộ được xây dựng đạt đỉnh điểm trong giai đoạn hiện nay là 13,3 nghìn km.

Nhật Bản Nhật Bản được biết đến với cơ sở hạ tầng giao thông tiên tiến, bao gồm mạng lưới đường sắt cao tốc (Shinkansen) rộng khắp, đường sá được bảo trì tốt và sân bay hoạt động hiệu quả. Các khoản đầu tư liên tục đang được thực hiện để mở rộng và hiện đại hóa các hệ thống này. Một số sân bay ở Nhật Bản, bao gồm sân bay Haneda và Narita của Tokyo, đang được mở rộng và cải tạo để đáp ứng nhu cầu đi lại và du lịch ngày càng tăng. Các khoản đầu tư đã được thực hiện để nâng cao cơ sở vật chất chở khách và cải thiện năng lực đường băng. Nhật Bản được biết đến với mạng lưới đường sắt cao tốc rộng khắp và hiệu quả, Shinkansen. Việt Nam đang nỗ lực mở rộng và nâng cấp mạng lưới này để kết nối nhiều khu vực hơn và cải thiện khả năng kết nối giữa các thành phố. Vào tháng 9 năm 2023, Chính phủ Nhật Bản đã đầu tư khoảng 1,5 nghìn tỷ P1 (26 tỷ USD) vào các dự án cơ sở hạ tầng thông qua nguồn hỗ trợ phát triển chính thức (ODA) tập trung vào tài trợ cho các chương trình cơ sở hạ tầng giao thông. Theo Bộ Giao thông vận tải, Dự án Đường sắt đi lại Bắc-Nam (NSCR), Dự án tàu điện ngầm Metro Manila (MMSP), Phần mở rộng LRT-1 Cavite, Phần mở rộng LRT-2 về phía Đông và Cải tạo MRT-3 là một trong những chương trình phát triển giao thông vận tải ( DOtr).

Tổng quan ngành cơ sở hạ tầng APAC

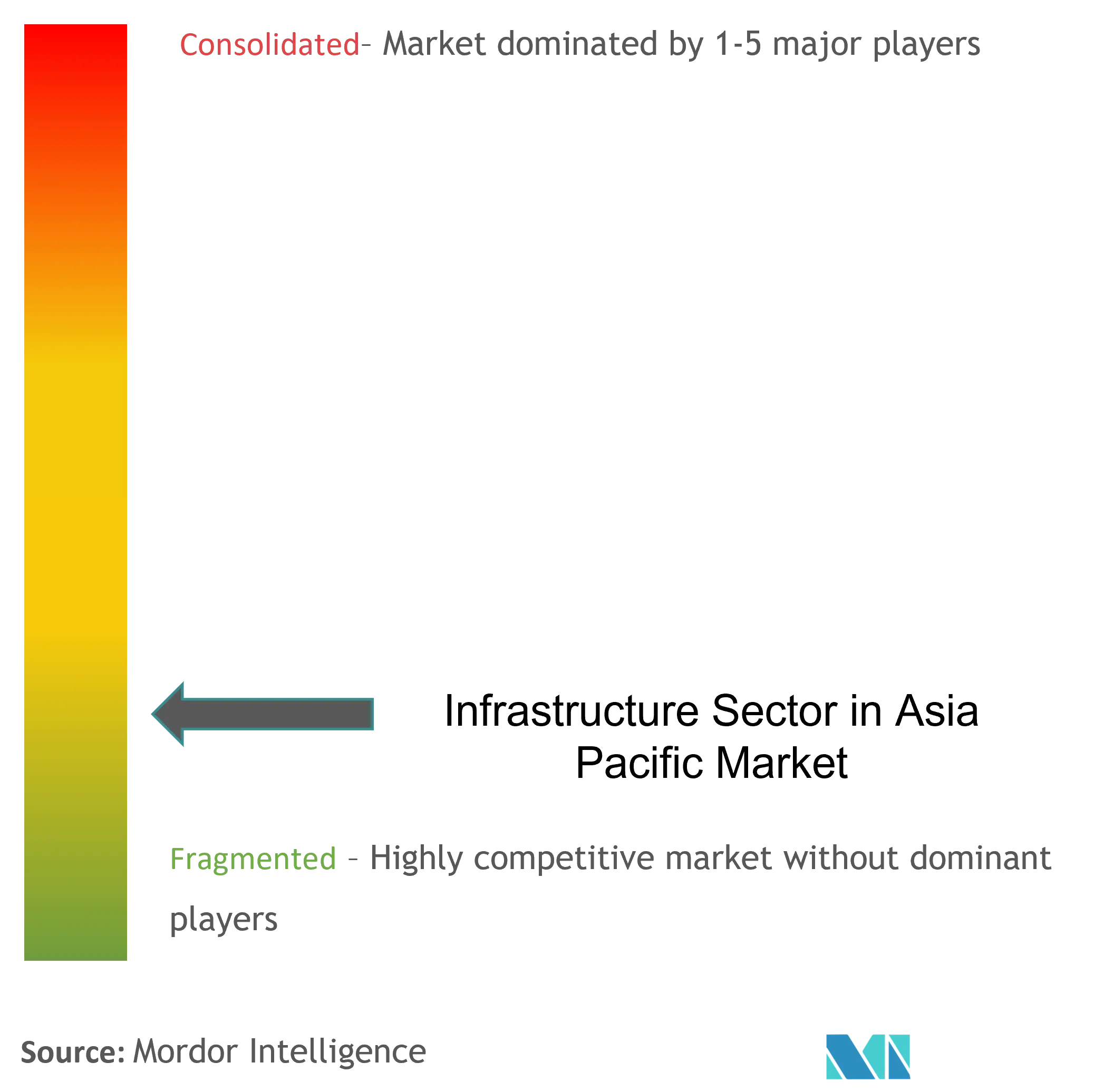

Thị trường bị phân mảnh, vì nhiều người mới tham gia tập trung vào các dự án đóng gói để củng cố vị trí của họ trong số những người chơi chính của thị trường và dự kiến sẽ tăng trưởng trong giai đoạn dự báo do đầu tư vốn tư nhân và mạo hiểm.

Các công ty chủ chốt trên thị trường là Công ty Kỹ thuật Xây dựng Nhà nước Trung Quốc, Công ty Xây dựng Truyền thông Trung Quốc, Tập đoàn Xây dựng Điện lực Trung Quốc, Samsung CT và Tập đoàn Obayashi.

Dẫn đầu thị trường cơ sở hạ tầng APAC

-

China State Construction Engineering

-

China Communications Construction Company

-

Power Construction Corporation of China

-

Samsung C&T

-

Obayashi Corporation

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường cơ sở hạ tầng APAC

Tháng 5 năm 2023: ICG, một công ty quản lý tài sản thay thế có trụ sở tại Vương quốc Anh, đã thực hiện thỏa thuận đầu tiên trong giao dịch đầu tiên của nhóm đầu tư cơ sở hạ tầng Châu Á Thái Bình Dương, khoản đầu tư 50 triệu USD vào công ty năng lượng tái tạo Amp Energy India Pvt. Ltd. ICG cũng đã giành được quyền đầu tư thêm 50 triệu USD vào Amp Energy. Các địa điểm trên khắp châu Á tạo thành nhóm đầu tư cơ sở hạ tầng APAC của ICG. Nó tập trung vào các thỏa thuận do công ty lãnh đạo và các giao dịch giữa thị trường. Năm ngoái, ICG đã hoàn tất thương vụ mua Quỹ Cơ sở Hạ tầng Châu Á Thái Bình Dương IV với giá 1,1 tỷ USD.

Tháng 5/2023: CSCEC đầu tư, xây dựng và vận hành trung tâm. Dự án có tổng diện tích xây dựng khoảng 420.000m2. Nó được chia thành 8 khu chức năng từ nam tới bắc nhà hát lớn, trung tâm hội nghị và triển lãm, khách sạn, trung tâm dịch vụ chính phủ, trung tâm dữ liệu lớn và các cơ sở khác. Nó cũng bao gồm một trung tâm mua sắm khách sạn và các dịch vụ văn hóa và chính thức.

Tháng 4 năm 2023: Để thiết lập mối quan hệ đối tác lâu dài nhằm nghiên cứu các cơ hội đang nổi lên trên thị trường Hydro Xanh mới, Larsen Toubro (LT), một công ty đa quốc gia của Ấn Độ tham gia vào các Dự án EPC, Sản xuất và Dịch vụ Công nghệ cao, một công ty sản xuất Thỏa thuận ràng buộc với McPhyEnergy, một công ty sản xuất và công nghệ điện phân hàng đầu có trụ sở tại Pháp.

Báo cáo thị trường cơ sở hạ tầng APAC - Mục lục

1. GIỚI THIỆU

1.1 Sản phẩm nghiên cứu

1.2 Giả định nghiên cứu

1.3 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Các nước Châu Á Thái Bình Dương đang đầu tư vào các dự án cơ sở hạ tầng nhằm cải thiện kết nối khu vực và thúc đẩy hội nhập kinh tế

4.2.2 Khu vực Châu Á Thái Bình Dương có dân số đông và ngày càng tăng, cùng với tầng lớp trung lưu đang gia tăng

4.3 Hạn chế thị trường

4.3.1 Ngân sách công hạn chế và khó khăn trong việc thu hút đầu tư tư nhân có thể cản trở việc cấp vốn cho các dự án quy mô lớn

4.3.2 Sự chậm trễ trong việc thu hồi đất có thể ảnh hưởng đáng kể đến tiến độ và chi phí của dự án

4.4 Cơ hội thị trường

4.4.1 Sự tăng trưởng nhanh chóng của việc sử dụng di động và internet ở khu vực Châu Á Thái Bình Dương đã tạo ra cơ hội đầu tư vào cơ sở hạ tầng viễn thông

4.5 Phân tích chuỗi giá trị/chuỗi cung ứng

4.6 Phân tích năm lực lượng của Porter

4.6.1 Sức mạnh thương lượng của nhà cung cấp

4.6.2 Quyền thương lượng của người mua/người tiêu dùng

4.6.3 Mối đe dọa của những người mới

4.6.4 Mối đe dọa của sản phẩm thay thế

4.6.5 Cường độ của sự ganh đua đầy tính canh tranh

4.7 Thông tin chi tiết về thị trường

4.7.1 Kịch bản thị trường kinh tế và xây dựng hiện nay

4.7.2 Đổi mới công nghệ trong ngành

4.7.3 Tác động của các quy định và sáng kiến của Chính phủ đối với ngành

4.7.4 Tác động của Covid -19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo phân khúc Hạ tầng

5.1.1 Cơ sở hạ tầng xã hội

5.1.1.1 Trường học

5.1.1.2 Bệnh viện

5.1.1.3 Phòng thủ

5.1.1.4 Cơ sở hạ tầng xã hội khác

5.1.2 Hạ tầng giao thông

5.1.2.1 Đường sắt

5.1.2.2 Đường bộ

5.1.2.3 Sân bay

5.1.2.4 Đường thủy

5.1.3 Cơ sở hạ tầng khai thác

5.1.3.1 Sản xuất điện

5.1.3.2 Truyền tải và phân phối điện

5.1.3.3 Nước

5.1.3.4 Khí ga

5.1.3.5 Viễn thông

5.1.4 Cơ sở hạ tầng sản xuất

5.1.4.1 Sản xuất kim loại và quặng

5.1.4.2 Lọc dầu

5.1.4.3 Sản xuất hóa chất

5.1.4.4 Khu, cụm công nghiệp

5.1.4.5 Cơ sở hạ tầng sản xuất khác

5.2 Theo quốc gia

5.2.1 Trung Quốc

5.2.2 Ấn Độ

5.2.3 Philippin

5.2.4 Nhật Bản

5.2.5 Hàn Quốc

5.2.6 Phần còn lại của Châu Á Thái Bình Dương

6. CẢNH BÁO CẠNH TRANH

6.1 Thị phần của nhà cung cấp

6.2 Sáp nhập & Mua lại

6.3 Hồ sơ công ty

6.3.1 China State Construction Engineering

6.3.2 China Communications Construction Company

6.3.3 Power Construction Corporation of China

6.3.4 Samsung C&T

6.3.5 Obayashi Corporation

6.3.6 Shanghai Construction Group

6.3.7 Hyundai E&C

6.3.8 China Petroleum Engineering Corporation

6.3.9 L&T

6.3.10 China Metallurgical Group*

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. RUỘT THỪA

Phân khúc ngành cơ sở hạ tầng APAC

Cơ sở hạ tầng là xương sống của thương mại trong nước và quốc tế cũng như sản xuất công nghiệp và nông nghiệp. Đó là khuôn khổ tổ chức và vật chất cơ bản cần thiết để vận hành một công ty thành công. Lĩnh vực cơ sở hạ tầng tập trung vào các cơ sở hạ tầng quan trọng như điện, đường, cầu, đập và cơ sở hạ tầng đô thị.

Thị trường được phân chia theo phân khúc Cơ sở hạ tầng (Cơ sở hạ tầng xã hội, Cơ sở hạ tầng giao thông, Cơ sở hạ tầng khai thác, Cơ sở hạ tầng sản xuất) và theo quốc gia (Trung Quốc, Ấn Độ, Nhật Bản, Hàn Quốc, Philippines và Phần còn lại của Châu Á - Thái Bình Dương).

Báo cáo đưa ra quy mô thị trường và giá trị dự báo (USD) cho tất cả các phân khúc trên và tác động của COVID-19 được đề cập một cách toàn diện.

| Theo phân khúc Hạ tầng | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Theo quốc gia | ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường cơ sở hạ tầng APAC

Lĩnh vực cơ sở hạ tầng ở thị trường Châu Á Thái Bình Dương lớn như thế nào?

Lĩnh vực cơ sở hạ tầng ở Châu Á Thái Bình Dương Quy mô thị trường dự kiến sẽ đạt 1,33 nghìn tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,59% để đạt 1,83 nghìn tỷ USD vào năm 2029.

Lĩnh vực cơ sở hạ tầng hiện tại ở quy mô thị trường Châu Á Thái Bình Dương là bao nhiêu?

Vào năm 2024, quy mô thị trường ngành cơ sở hạ tầng ở Châu Á Thái Bình Dương dự kiến sẽ đạt 1,33 nghìn tỷ USD.

Ai là người đóng vai trò chủ chốt trong lĩnh vực cơ sở hạ tầng ở thị trường Châu Á Thái Bình Dương?

China State Construction Engineering, China Communications Construction Company, Power Construction Corporation of China, Samsung C&T, Obayashi Corporation là những công ty lớn hoạt động trong lĩnh vực Cơ sở Hạ tầng tại Thị trường Châu Á Thái Bình Dương.

Lĩnh vực Cơ sở hạ tầng ở Thị trường Châu Á Thái Bình Dương này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô thị trường ngành cơ sở hạ tầng ở Châu Á Thái Bình Dương ước tính là 1,25 nghìn tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của ngành cơ sở hạ tầng ở thị trường Châu Á Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường của ngành cơ sở hạ tầng ở thị trường Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành cơ sở hạ tầng APAC

Số liệu thống kê về thị phần Cơ sở hạ tầng APAC năm 2023, quy mô và tốc độ tăng trưởng doanh thu, do Mordor Intelligence™ Industry Report tạo ra. Phân tích cơ sở hạ tầng APAC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.