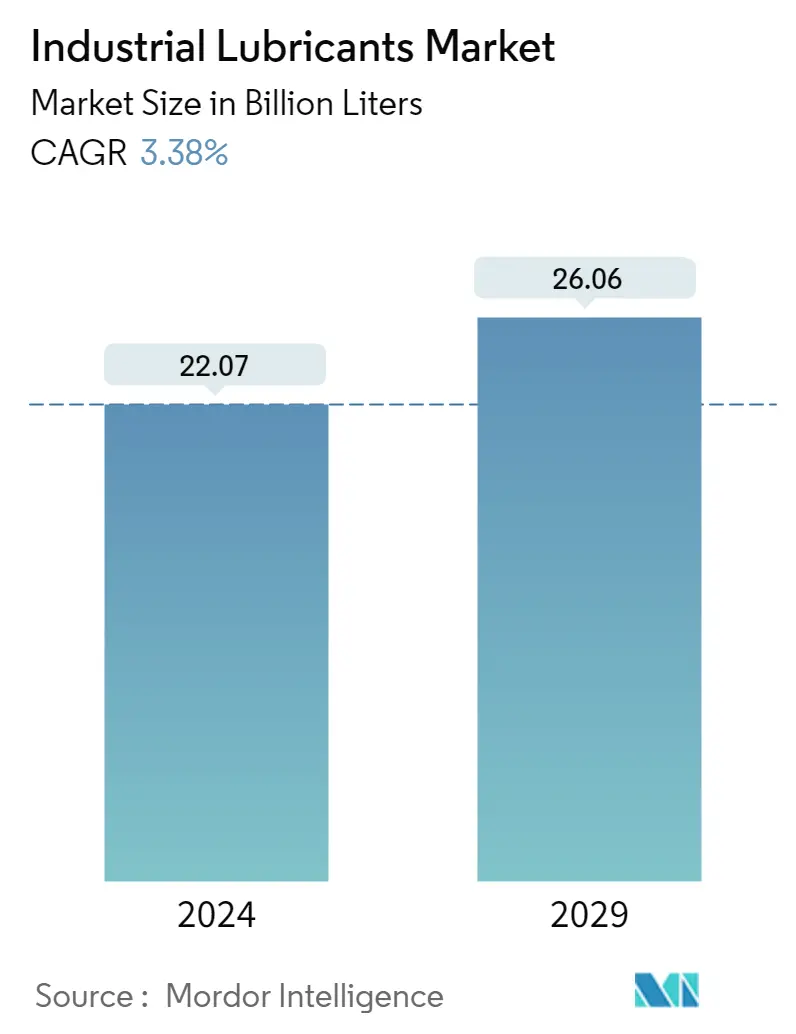

Quy mô thị trường dầu nhớt công nghiệp

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Thể Tích Thị Trường (2024) | 22.07 tỷ lít |

| Thể Tích Thị Trường (2029) | 26.06 tỷ lít |

| CAGR(2024 - 2029) | 3.38 % |

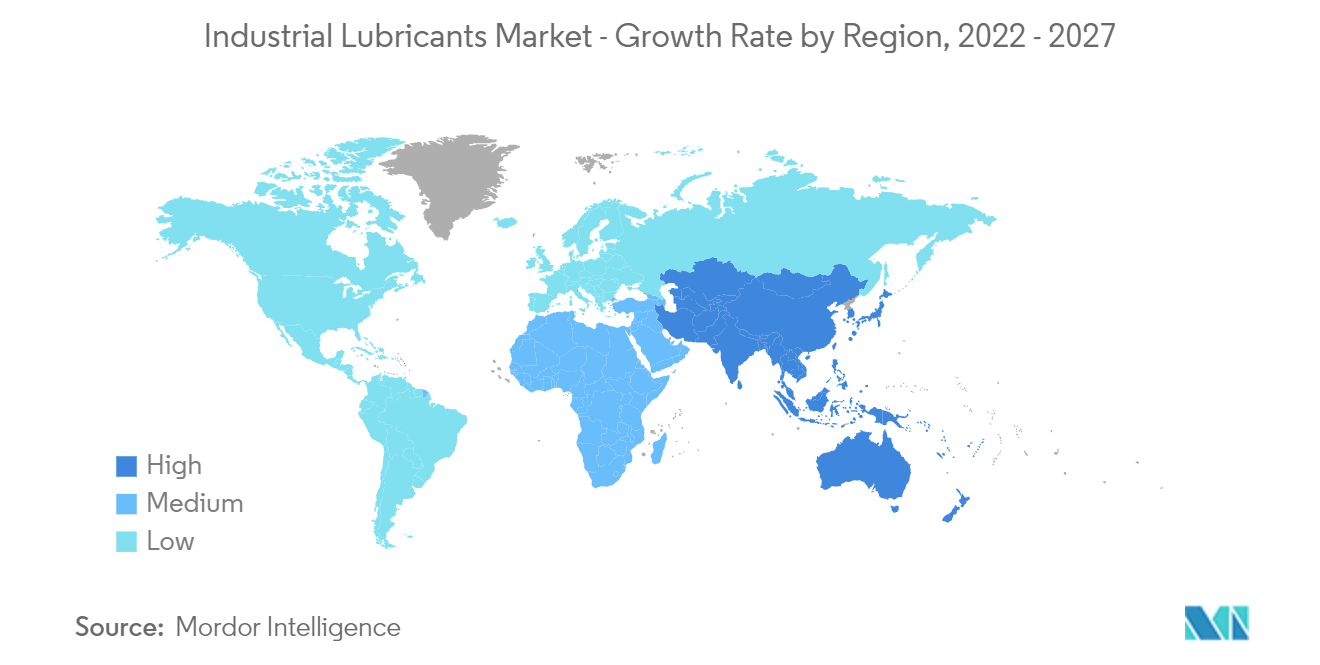

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường dầu nhớt công nghiệp

Quy mô thị trường dầu nhớt công nghiệp ước tính là 22,07 tỷ lít vào năm 2024 và dự kiến sẽ đạt 26,06 tỷ lít vào năm 2029, tăng trưởng với tốc độ CAGR là 3,38% trong giai đoạn dự báo (2024-2029).

Thị trường chịu tác động tiêu cực bởi dịch bệnh Covid-19 trong năm 2020. Tuy nhiên, đại dịch đã tác động tích cực đến quá trình tự động hóa trong hoạt động công nghiệp trên quy mô lớn. Nguồn nhân lực hạn chế do đại dịch, nhu cầu giữ khoảng cách an toàn ở nơi làm việc và việc sử dụng nhiều thiết bị bảo hộ cá nhân đã đẩy nhanh việc áp dụng tự động hóa trong các ngành công nghiệp. Hơn nữa, việc tăng năng suất cũng làm tăng thời gian chạy của máy móc và tốc độ của thiết bị, điều này làm tăng tầm quan trọng của việc bôi trơn đầy đủ trên bề mặt chịu tải của thiết bị, do đó nâng cao nhu cầu cho thị trường nghiên cứu.

- Trong ngắn hạn, nhu cầu ngày càng tăng từ lĩnh vực năng lượng gió dự kiến sẽ thúc đẩy tăng trưởng của thị trường.

- Tuy nhiên, tác động bất lợi của chất bôi trơn đối với môi trường có thể cản trở sự phát triển của thị trường được nghiên cứu.

- Tuy nhiên, sự nổi bật ngày càng tăng của chất bôi trơn sinh học và sự phát triển của chất bôi trơn có độ nhớt thấp có thể đóng vai trò là cơ hội cho sự phát triển của thị trường được nghiên cứu.

- Châu Á-Thái Bình Dương thống trị thị trường trên toàn thế giới, với lượng tiêu thụ đáng kể nhất từ các quốc gia như Trung Quốc, Ấn Độ và Indonesia.

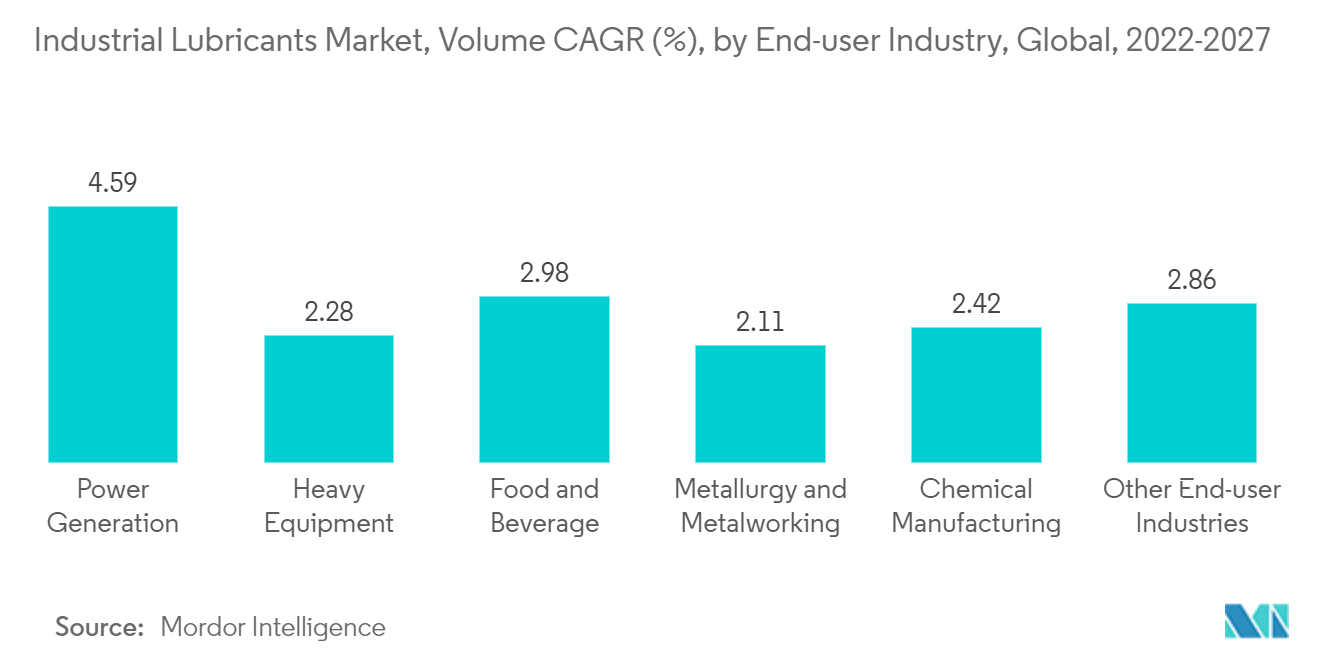

Xu hướng thị trường dầu nhớt công nghiệp

Phân khúc phát điện thống trị thị trường

- Sản xuất điện là một trong những lĩnh vực quan trọng nhất của nền kinh tế toàn cầu, nếu không có nó thì hầu như mọi hoạt động sản xuất có thể bị dừng lại. Những tiến bộ trong công nghệ sản xuất dẫn đến việc khởi công xây dựng nhiều nhà máy mới, làm tăng nhu cầu điện trong nhiều ngành công nghiệp tiêu dùng cuối cùng.

- Tua bin đóng một vai trò quan trọng trong lĩnh vực năng lượng để tạo ra điện. Bất kể nguồn điện nào, ví dụ như gió, mặt trời, thủy điện, nhiệt điện và các nguồn khác, tuabin đều được sử dụng rộng rãi để phát điện. Một lượng nhiệt lớn được tỏa ra từ tuabin trong quá trình sản xuất điện. Nhìn chung, ngoài tua bin, các bộ phận chính được sử dụng trong lĩnh vực sản xuất điện bao gồm máy bơm, vòng bi, quạt, máy nén, bánh răng và hệ thống thủy lực. Tua bin gió phải chịu nhiều yếu tố, chẳng hạn như độ ẩm, áp suất cao, tải trọng cao, độ rung và nhiệt độ. Dầu bánh răng và tuabin được sử dụng rộng rãi trong lĩnh vực này với mục đích bôi trơn.

- Nhiều công ty đã nhận thức được thực tế rằng việc giảm tổng chi phí sở hữu (TCO) trong suốt vòng đời của máy móc là chìa khóa để thu được giá trị tốt nhất có thể từ khoản đầu tư. Tuy nhiên, tác động của việc bôi trơn lên TCO thường bị đánh giá thấp.

- Nhìn chung, chi phí dầu bôi trơn chiếm ít hơn 5% tổng chi phí hoạt động của công ty phát điện. Theo một khảo sát trong ngành, khoảng 58% công ty nhận ra rằng việc lựa chọn chất bôi trơn có thể giúp giảm chi phí từ 5% trở lên, nhưng chưa đến 1 trên 10 (8%) công ty nhận ra rằng tác động của việc bôi trơn có thể lớn hơn tới sáu lần..

- Trong sản xuất thủy điện, chất bôi trơn được sử dụng cho máy nén khí, bánh răng, tua bin, hệ thống dầu tuần hoàn, thủy lực và vòng bi, cùng nhiều mục đích khác. Các chất bôi trơn được tiêu thụ bao gồm dầu mỡ, dầu bôi trơn thông thường, dầu truyền động, dầu tuabin và dầu thủy lực, cùng nhiều loại khác. Trong các nhà máy điện hạt nhân, chất bôi trơn (dầu tua bin) được sử dụng chủ yếu cho tua bin hơi nước để đạt hiệu suất cao hơn.

- Trong các nhà máy nhiệt điện than, chất bôi trơn được sử dụng cho máy nén khí, thủy lực, tua bin, thiết bị di động, vòng bi và bánh răng. Hệ thống máy xúc than cũng tiêu thụ nhiều loại chất bôi trơn khác nhau, bao gồm dầu bánh răng, mỡ bôi trơn, dầu truyền động và dầu thủy lực. Các nhà máy điện đốt than tiêu thụ chất bôi trơn chịu tải nặng và nhiệt độ cao.

- Do đó, tất cả các yếu tố và xu hướng như vậy dự kiến sẽ thúc đẩy nhu cầu về chất bôi trơn, sau quá trình phục hồi kinh tế toàn cầu sau đại dịch.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Châu Á-Thái Bình Dương được coi là thị trường tiêu thụ lithium chính do mức tiêu thụ ngày càng tăng từ các quốc gia như Trung Quốc, Ấn Độ và Indonesia.

- Trung Quốc là nước tiêu thụ dầu nhờn và mỡ bôi trơn lớn nhất trong kịch bản hiện tại. Các hoạt động sản xuất rộng lớn liên quan đến các lĩnh vực khác nhau và sự tăng trưởng nhanh chóng trong lĩnh vực công nghiệp và ô tô đã đưa quốc gia này trở thành một trong những nước tiêu dùng và sản xuất dầu nhờn lớn trên toàn cầu.

- Năm 2021, nhà hoạch định kinh tế hàng đầu Trung Quốc đã phê duyệt 90 dự án đầu tư tài sản cố định, giúp thúc đẩy sự phát triển. Năm 2021, Ủy ban Cải cách và Phát triển Quốc gia đã phê duyệt 122 tỷ USD cho các dự án đầu tư, chủ yếu vào các lĩnh vực giao thông, năng lượng, tiết kiệm nước và công nghệ thông tin. Theo thống kê hiện tại, đầu tư tài sản cố định của Trung Quốc đã tăng 4,9% so với cùng kỳ năm trước lên hơn 54,45 nghìn tỷ CNY (~ÙSD 7,68 nghìn tỷ) vào năm 2021, tăng 8% so với cùng kỳ năm 2019. Với sự hỗ trợ tài chính và tiền tệ được tăng cường sau năm 2021, nước có tiềm năng và động lực để mở rộng đầu tư hiệu quả.

- Ngoài ra, Trung Quốc đang tập trung vào cơ sở hạ tầng mới, trong đó xây dựng là loại tài sản cố định chiếm phần lớn trong tương lai gần. Sự tăng trưởng như vậy trong hoạt động xây dựng dự kiến sẽ được chứng kiến trong tương lai do chi tiêu tăng và sự tập trung của chính phủ vào phát triển cơ sở hạ tầng.

- Hiệp hội các nhà sản xuất ô tô Trung Quốc (CAAM) đã báo cáo mức sản xuất xe cơ giới tích lũy cho năm 2021 là 26,082 triệu chiếc, tăng 3,4% so với cùng kỳ năm trước. CAAM dự đoán thị trường xe cơ giới có thể tiếp tục ghi nhận mức tăng trưởng ổn định trong năm 2022 và hơn thế nữa.

- Ấn Độ là nước tiêu dùng dầu nhờn lớn thứ hai trong khu vực và lớn thứ ba trên thế giới, sau Mỹ và Trung Quốc. Quốc gia này chiếm khoảng 7% nhu cầu trên thị trường dầu nhờn toàn cầu. Trong khi thị trường dầu nhờn công nghiệp có tính chất phân mảnh thì thị trường dầu mỡ Ấn Độ có tính chất tổng hợp cao, với 5 công ty hàng đầu chiếm hơn 75% thị phần.

- Các chính sách thuận lợi của chính phủ, chẳng hạn như gia hạn chương trình FAME-II đến năm 2024, tăng cường ưu đãi cho xe hai bánh, triển khai chương trình khuyến khích liên kết sản xuất (PLI) cho lĩnh vực ô tô và linh kiện ô tô (trị giá 26.000 INR crore (~ 3,20 tỷ USD)) và PLI cho tế bào hóa học tiên tiến trị giá 18.000 crore INR (~ 2,22 nghìn tỷ USD), có khả năng cung cấp hỗ trợ đáng kể cho ngành khi áp dụng các công nghệ tiên tiến.

- Indonesia (quốc gia đông dân thứ tư thế giới) là một trong những thị trường dầu nhờn tiềm năng trong những năm gần đây do dân số khổng lồ, tốc độ đô thị hóa cao và tầng lớp trung lưu đang gia tăng nhanh chóng. Các lĩnh vực như khai thác mỏ, dệt may và cơ sở hạ tầng đang thúc đẩy việc tiêu thụ dầu nhờn công nghiệp trong thời gian gần đây.

- Theo Hiệp hội Doanh nhân Thực phẩm và Đồ uống Indonesia (GAPMMI), ngành thực phẩm và đồ uống ước tính sẽ tăng 7% vào năm 2021. Theo Badan Pusat Statistik (Thống kê Indonesia), sản lượng sản xuất từ các ngành sản xuất vừa và lớn có biểu hiện tiêu cực. tăng trưởng 8,01% vào năm 2021.

- Chính phủ Indonesia đã lên kế hoạch đầu tư khoảng 412 tỷ USD vào các dự án xây dựng, bao gồm xây dựng 25 sân bay, khu dân cư phức hợp, v.v. vào năm 2024. Những khoản đầu tư như vậy là một phần trong mục tiêu của chính phủ nhằm tìm cách tăng cường tăng trưởng trong nước. Tuy nhiên, sự gián đoạn trong chuỗi cung ứng dự kiến sẽ cản trở con đường tăng trưởng dự kiến ban đầu của ngành trong ngắn hạn.

- Vì vậy, tất cả các yếu tố nói trên có khả năng sẽ tác động đáng kể đến thị trường được nghiên cứu trong tương lai.

Tổng quan ngành dầu nhớt công nghiệp

Thị trường dầu nhờn công nghiệp toàn cầu có tính chất phân mảnh. Một số công ty chủ chốt trên thị trường bao gồm Royal Dutch Shell PLC, Exxon Mobil Corporation, China Petroleum Chemical Corporation, China National Petroleum Corporation và BP PLC (Castrol), cùng các công ty khác.

Dẫn đầu thị trường dầu nhớt công nghiệp

-

BP PLC (Castrol)

-

Exxon Mobil Corporation

-

Royal Dutch Shell PLC

-

China National Petroleum Corporation

-

China Petroleum & Chemical Corporation

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu nhớt công nghiệp

- Tháng 1 năm 2022 Chevron Lubricants Lanka PLC, một công ty con của Tập đoàn Chevron, công bố thỏa thuận tiếp thị với Rock Energy ở Bangladesh cho các sản phẩm dầu nhờn của mình.

- Tháng 12/2021 Thỏa thuận liên doanh giữa Castrol, BP và Tập đoàn Xăng dầu Việt Nam (Petrolimex) được gia hạn thêm 20 năm, từ 2022 đến 2042. Công ty TNHH Castrol BP Petco là tên công ty liên doanh.

- Tháng 11 năm 2021 Bharat Petroleum Corporation Limited, Indian Oil và Hindustan Petroleum Corporation Limited công bố khởi động Chương trình cửa hàng bán lẻ kiểu mẫu và Chương trình phản hồi khách hàng kỹ thuật số máy bơm xăng Darpan-Petrol. Ba PSU dầu mỏ đã hợp tác để phát triển các cửa hàng bán lẻ kiểu mẫu nhằm cải thiện các tiêu chuẩn dịch vụ và cơ sở vật chất trên toàn mạng lưới của họ, phục vụ hơn 6 tỷ người tiêu dùng mỗi ngày.

Báo cáo thị trường dầu nhớt công nghiệp - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Nhu cầu ngày càng tăng từ ngành năng lượng gió

4.1.2 Trình điều khiển khác

4.2 Hạn chế

4.2.1 Tác hại của chất bôi trơn đối với môi trường

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại sản phẩm

5.1.1 Dầu động cơ

5.1.2 Truyền động và chất lỏng thủy lực

5.1.3 Chất lỏng gia công kim loại

5.1.4 Dầu công nghiệp tổng hợp

5.1.5 Dầu bánh răng

5.1.6 Dầu mỡ

5.1.7 Dầu chế biến

5.1.8 Các loại sản phẩm khác

5.2 Công nghiệp người dùng cuối

5.2.1 Sản xuất điện

5.2.2 Thiết bị nặng

5.2.3 Đồ ăn và đồ uống

5.2.4 Luyện kim và gia công kim loại

5.2.5 Sản xuất hóa chất

5.2.6 Các ngành người dùng cuối khác

5.3 Địa lý

5.3.1 Châu á Thái Bình Dương

5.3.1.1 Trung Quốc

5.3.1.2 Ấn Độ

5.3.1.3 Nhật Bản

5.3.1.4 Hàn Quốc

5.3.1.5 Phillipines

5.3.1.6 Indonesia

5.3.1.7 Malaysia

5.3.1.8 nước Thái Lan

5.3.1.9 Việt Nam

5.3.1.10 Phần còn lại của Châu Á-Thái Bình Dương

5.3.2 Bắc Mỹ

5.3.2.1 Hoa Kỳ

5.3.2.2 Canada

5.3.2.3 México

5.3.2.4 Phần còn lại của Bắc Mỹ

5.3.3 Châu Âu

5.3.3.1 nước Đức

5.3.3.2 Vương quốc Anh

5.3.3.3 Nước Ý

5.3.3.4 Pháp

5.3.3.5 Nga

5.3.3.6 Thổ Nhĩ Kỳ

5.3.3.7 Tây ban nha

5.3.3.8 Phần còn lại của châu Âu

5.3.4 Nam Mỹ

5.3.4.1 Brazil

5.3.4.2 Argentina

5.3.4.3 Colombia

5.3.4.4 Chilê

5.3.4.5 Phần còn lại của Nam Mỹ

5.3.5 Trung đông

5.3.5.1 Ả Rập Saudi

5.3.5.2 Iran

5.3.5.3 Irắc

5.3.5.4 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.3.5.5 Cô-oét

5.3.5.6 Phần còn lại của Trung Đông

5.3.6 Châu phi

5.3.6.1 Ai Cập

5.3.6.2 Nam Phi

5.3.6.3 Nigeria

5.3.6.4 Algérie

5.3.6.5 Ma-rốc

5.3.6.6 Phần còn lại của châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập, mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Phân tích thị phần (%)

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Amsoil Inc.

6.4.2 Bharat Petroleum Corporation Limited

6.4.3 Blaser Swisslube AG

6.4.4 BP PLC (Castrol)

6.4.5 Carl Bechem GmbH

6.4.6 Chevron Corporation

6.4.7 China National Petroleum Corporation (PetroChina)

6.4.8 China Petroleum & Chemical Corporation (SINOPEC Group)

6.4.9 Eni SpA

6.4.10 Exxon Mobil Corporation

6.4.11 FUCHS

6.4.12 Gazprom Neft PJSC

6.4.13 Gulf Oil International

6.4.14 HPCL

6.4.15 Idemitsu Kosan Co. Ltd

6.4.16 Indian Oil Corporation Ltd

6.4.17 ITW (ROCOL)

6.4.18 ENEOS

6.4.19 Kluber Lubrication

6.4.20 Lukoil Lubricants Company

6.4.21 PT Pertamina

6.4.22 Petrobras

6.4.23 Petronas Lubricants International

6.4.24 Phillips 66 Lubricants

6.4.25 Repsol

6.4.26 Royal Dutch Shell PLC

6.4.27 Tide Water Oil Co. (India) Ltd

6.4.28 TotalEnergies

6.4.29 Valvoline Inc.

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Sự nổi bật ngày càng tăng của chất bôi trơn sinh học

7.2 Phát triển dầu bôi trơn có độ nhớt thấp

Dầu nhớt công nghiệp Phân khúc ngành

Chất bôi trơn là chất được bôi lên các bề mặt có chuyển động tương đối giữa chúng. Chất bôi trơn làm giảm ma sát và mài mòn giữa các bề mặt. Tuy nhiên, ngoài những chức năng chính này, chất bôi trơn còn có thể có những chức năng khác. Một số vai trò khác bao gồm chất bịt kín, chất truyền nhiệt và chất chống ăn mòn. Chất bôi trơn có thể được tìm thấy ở nhiều dạng, từ chất bôi trơn dạng lỏng, bán rắn, khô và khí, v.v. Chất bôi trơn phổ biến nhất là dầu và khí. Thị trường dầu nhờn công nghiệp toàn cầu được phân chia theo loại sản phẩm, ngành người dùng cuối và địa lý. Theo loại sản phẩm, thị trường được phân thành dầu động cơ, dầu truyền động và thủy lực, chất lỏng gia công kim loại, dầu công nghiệp nói chung, dầu hộp số, dầu mỡ, dầu công nghiệp và các loại sản phẩm khác. Theo ngành công nghiệp của người dùng cuối, thị trường được phân thành các ngành sản xuất điện, thiết bị nặng, thực phẩm và đồ uống, luyện kim và gia công kim loại, sản xuất hóa chất và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường dầu nhờn công nghiệp ở 33 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (triệu lít).

| Loại sản phẩm | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

| ||||||||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường dầu nhớt công nghiệp

Thị trường dầu nhớt công nghiệp lớn đến mức nào?

Quy mô thị trường dầu nhớt công nghiệp dự kiến sẽ đạt 22,07 tỷ lít vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,38% để đạt 26,06 tỷ lít vào năm 2029.

Quy mô thị trường dầu nhớt công nghiệp hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dầu nhớt Công nghiệp dự kiến sẽ đạt 22,07 tỷ lít.

Ai là người chơi chính trong thị trường dầu nhờn công nghiệp?

BP PLC (Castrol), Exxon Mobil Corporation, Royal Dutch Shell PLC, China National Petroleum Corporation, China Petroleum & Chemical Corporation là những công ty lớn hoạt động trong Thị trường Dầu nhớt Công nghiệp.

Khu vực nào phát triển nhanh nhất trong Thị trường Dầu nhớt Công nghiệp?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường dầu nhớt công nghiệp?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Dầu nhớt Công nghiệp.

Thị trường Dầu nhớt Công nghiệp này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Dầu nhớt Công nghiệp ước tính là 21,35 tỷ lít. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dầu nhớt Công nghiệp trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Dầu nhờn Công nghiệp trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành dầu mỡ bôi trơn công nghiệp

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu bôi trơn công nghiệp năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Dầu bôi trơn công nghiệp bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.