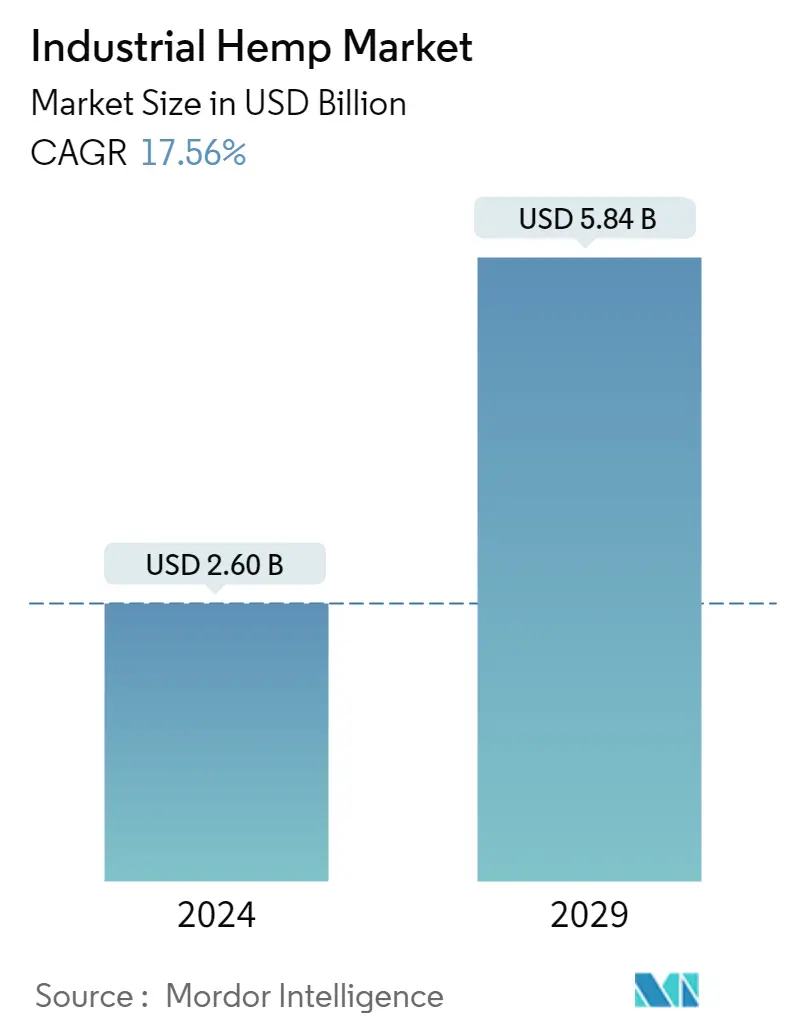

Quy mô thị trường gai dầu công nghiệp

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Quy Mô Thị Trường (2024) | USD 2.60 tỷ |

| Quy Mô Thị Trường (2029) | USD 5.84 tỷ |

| CAGR(2024 - 2029) | 17.56 % |

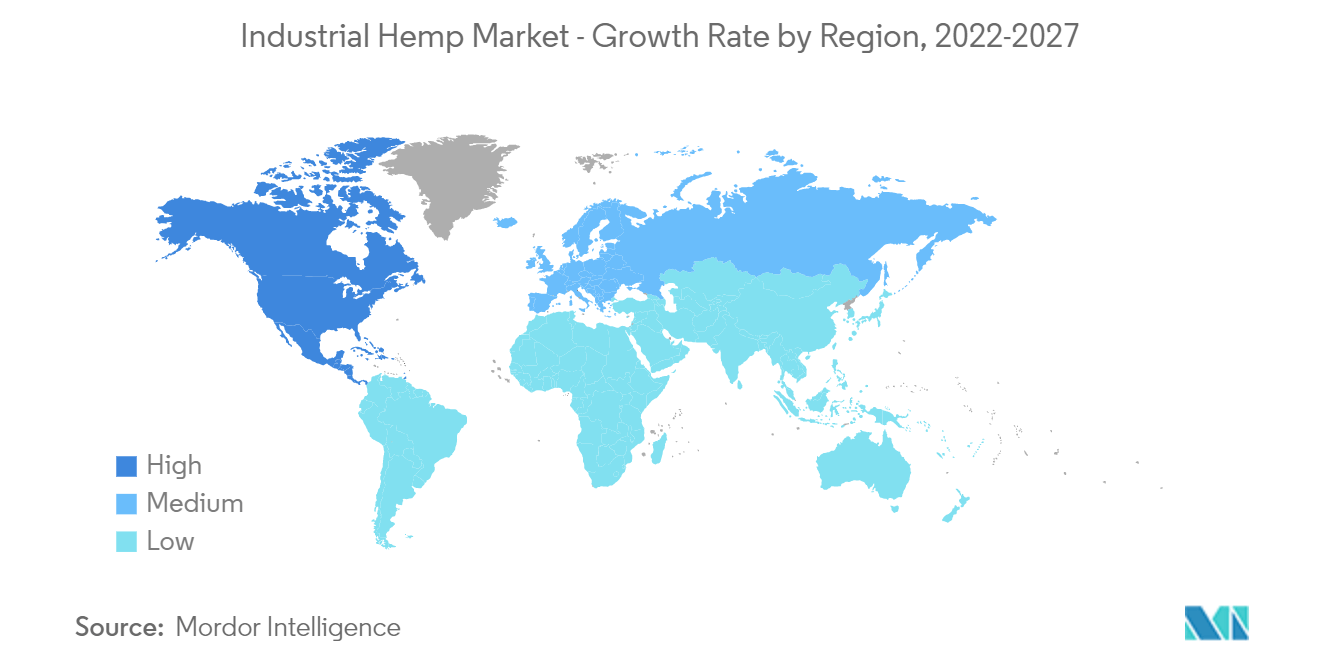

| Thị Trường Tăng Trưởng Nhanh Nhất | Bắc Mỹ |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường cây gai dầu công nghiệp

Quy mô Thị trường Gai dầu Công nghiệp ước tính đạt 2,60 tỷ USD vào năm 2024 và dự kiến sẽ đạt 5,84 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 17,56% trong giai đoạn dự báo (2024-2029).

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Các hoạt động sản xuất và xây dựng đã bị đình trệ do lệnh đóng cửa. Sự bùng phát của COVID-19 cũng mang lại một số hậu quả ngắn hạn và dài hạn cho ngành xây dựng. Theo Hiệp hội Tổng thầu Hoa Kỳ (AGC), công việc đã bị gián đoạn hoặc các dự án bị hủy bỏ và do đó nhu cầu đối với các dự án 'không thiết yếu' như văn phòng, khu giải trí và cơ sở thể thao giảm đi trong những tháng đầu năm 2020. Hơn nữa, Vào năm 2021, nhu cầu về thị trường được nghiên cứu đã phục hồi và dự kiến sẽ tăng trưởng với tốc độ đáng kể trong những năm tới.

- Trong ngắn hạn, các yếu tố chính thúc đẩy thị trường được nghiên cứu là nhu cầu lớn đối với các sản phẩm từ cây gai dầu công nghiệp trên các ứng dụng đa dạng và ứng dụng có tính ứng dụng cao trong lĩnh vực chăm sóc sức khỏe.

- Mặt khác, các quy định nghiêm ngặt liên quan đến cây gai dầu đang cản trở sự phát triển của thị trường.

- Bản chất thân thiện với môi trường của cây gai dầu, với lượng khí thải carbon thấp, các hoạt động Nghiên cứu và Phát triển sâu rộng cũng như các quy định gần đây liên quan đến cây gai dầu, được kỳ vọng sẽ mang lại cơ hội sinh lợi cho sự phát triển của thị trường.

- Khu vực Bắc Mỹ dự kiến sẽ tăng trưởng với tốc độ nhanh nhất trên thế giới, với mức tiêu thụ lớn nhất từ các quốc gia như Hoa Kỳ và Canada.

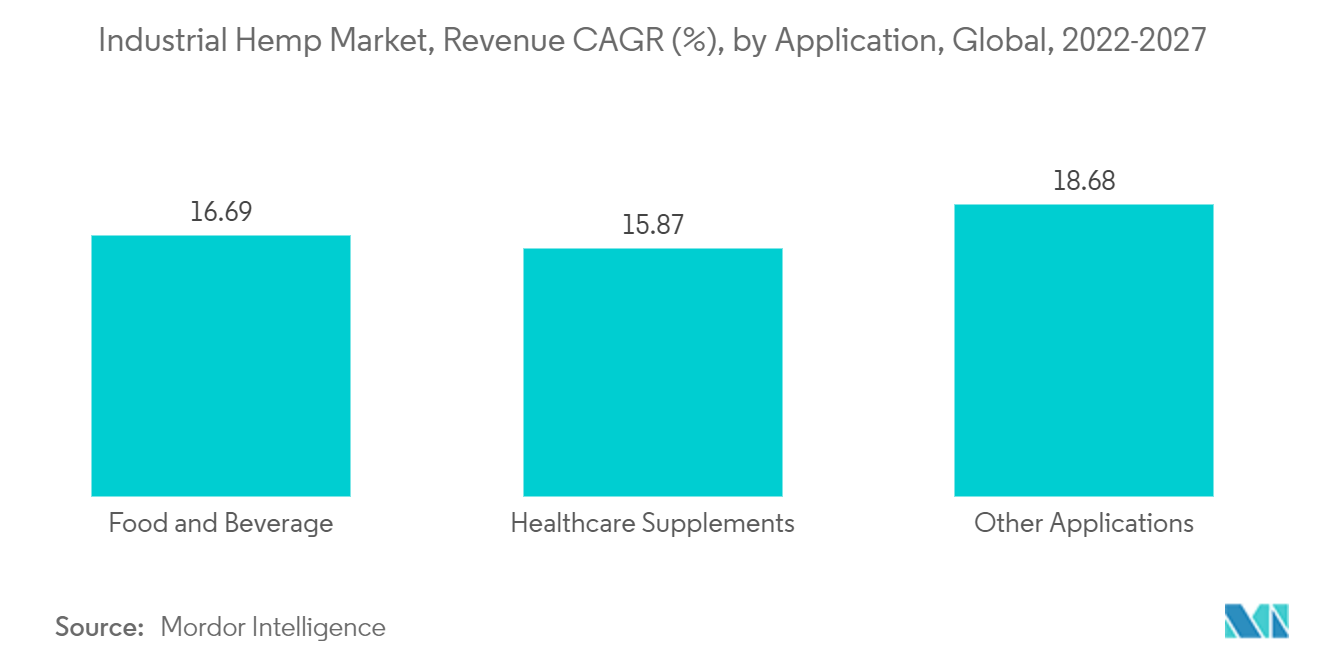

Xu hướng thị trường gai dầu công nghiệp

Nhu cầu ngày càng tăng từ phân khúc thực phẩm và đồ uống

- Cây gai dầu công nghiệp được lấy từ chủng Cannabis sativa, được trồng đặc biệt nhờ các mục đích sử dụng khác nhau của các sản phẩm làm từ cây gai dầu.

- Hạt gai dầu được sử dụng trong làm bánh hoặc có thể dùng làm đồ uống như sữa gai dầu. Hạt gai dầu cũng có thể được ăn sống và có hàm lượng protein cao, do đó chúng được sử dụng trong thức ăn chăn nuôi và hạt cho chim.

- Hạt gai dầu được ép để sản xuất dầu gai dầu có nhiều axit béo không bão hòa. Lá cây gai dầu có thể dùng trực tiếp làm salad hoặc có thể ép làm nước ép.

- Hạt gai dầu rất giàu hai loại axit béo thiết yếu là linoleic (omega-6) và linolenic (omega-3). Chúng cũng là một nguồn giàu vitamin E, vitamin B1, vitamin B2, vitamin B6 và vitamin D, do đó chúng được sử dụng trong đồ uống pha sẵn, nước tăng lực, đồ ăn nhẹ và ngũ cốc, súp, nước sốt và bánh mì. các sản phẩm.

- Con người không thể sản xuất ra các axit béo thiết yếu. Việc bổ sung hạt cây gai dầu có thể hữu ích vì chúng là nguồn cung cấp linoleic (omega-6) và linolenic (omega-3) tuyệt vời. Chúng có ít chất béo bão hòa và không chứa chất béo chuyển hóa.

- Ngoài ra, theo Statista, ngành thực phẩm và đồ uống toàn cầu dự kiến sẽ đạt tốc độ CAGR là 9,11% từ năm 2022 đến năm 2026 và dự kiến sẽ đạt giá trị 1,05 tỷ USD vào cuối năm 2026.

- Chỉ riêng ngành dịch vụ thực phẩm Brazil đã tạo ra doanh thu 82,2 tỷ USD vào năm 2021, tăng trưởng 26% so với năm 2020. Theo Bộ Nông nghiệp Hoa Kỳ, ngành này dự kiến sẽ đạt tốc độ tăng trưởng 18%. Đây là một trong những công ty lớn nhất thế giới với 45.000 công ty, trong đó 86% là doanh nghiệp vừa và nhỏ.

- Theo Hiệp hội các nhà chế biến thực phẩm Brazil (ABIA), ngành chế biến thực phẩm của nước này đạt doanh thu 171 tỷ USD vào năm 2021, tăng 16,9% so với năm 2020. Sản xuất thực phẩm ngày càng tăng ở nước này có thể thúc đẩy nhu cầu về cây gai dầu công nghiệp ở nước này. Quốc gia.

- Do tất cả các yếu tố nêu trên, nhu cầu về cây gai dầu công nghiệp từ phân khúc thực phẩm và đồ uống dự kiến sẽ tăng nhanh chóng trong giai đoạn dự báo.

Khu vực Bắc Mỹ thống trị thị trường

- Khu vực Bắc Mỹ dự kiến sẽ tăng trưởng với tốc độ nhanh nhất trong giai đoạn dự báo. Ở các nước như Hoa Kỳ và Canada, do dân số già ngày càng tăng và nhận thức của người tiêu dùng ngày càng tăng nên nhu cầu về cây gai dầu công nghiệp ngày càng tăng.

- Mối lo ngại ngày càng tăng về các bệnh ngoài da và số lượng bệnh mãn tính ngày càng tăng được dự đoán sẽ thúc đẩy nhu cầu về cây gai dầu công nghiệp.

- Sau khi Đạo luật Nông nghiệp 2018 được thông qua, nhiều triển vọng mới đã xuất hiện cho việc trồng cây gai dầu và các sản phẩm từ cây gai dầu được sử dụng trong nhiều ngành công nghiệp dành cho người dùng cuối. Tuy nhiên, mỗi tiểu bang vẫn phải thông qua luật hợp pháp hóa cây trồng và nộp kế hoạch cho USDA nêu rõ các quy định của tiểu bang và luật hướng dẫn sản xuất, thử nghiệm, cấp phép và vận chuyển cây gai dầu.

- Nông dân ở Hoa Kỳ đã sản xuất cây gai dầu công nghiệp trị giá 824 triệu USD vào năm 2021, Bộ Nông nghiệp Hoa Kỳ tiết lộ trong một báo cáo dựa trên khảo sát vào tháng Hai. Giá trị cây gai dầu được trồng để lấy hạt đạt tổng cộng 41,5 triệu USD, trong khi cây gai dầu để lấy sợi có giá trị 41,4 triệu USD và cây gai dầu để lấy hạt là 5,99 triệu USD vào năm trước.

- Theo Khảo sát Sản xuất và Diện tích Cây gai dầu năm 2021 đã thu thập thông tin theo giá trị, mức sử dụng hàng đầu đối với cây gai dầu được trồng ngoài trời là để trồng hoa ở mức 623 triệu USD. Mức sử dụng hàng đầu đối với cây gai dầu được trồng dưới sự bảo vệ là hoa ở mức 64,4 triệu USD.

- Theo Bộ Nông nghiệp Hoa Kỳ, diện tích trồng cây gai dầu công nghiệp được trồng ngoài trời cho mọi mục đích sử dụng ở Hoa Kỳ là 54.152 mẫu Anh. Giá trị sản xuất cây gai dầu của Hoa Kỳ ngoài thị trường đạt 712 triệu USD. Giá trị sản xuất cây gai dầu được trồng dưới sự bảo hộ ở Hoa Kỳ đạt tổng cộng 112 triệu USD.

- Ngành công nghiệp dược phẩm ở Hoa Kỳ là ngành lớn nhất thế giới, chiếm hơn 40% doanh thu dược phẩm trên toàn thế giới. Mặc dù có sự suy thoái gần đây nhưng nó có khả năng tăng lên trong những năm tiếp theo. Dân số ngày càng tăng và già đi ở Hoa Kỳ đang thúc đẩy sự mở rộng này. Hơn nữa, 15% dân số ở Hoa Kỳ trên 65 tuổi và tỷ lệ này được dự đoán sẽ tăng trong tương lai. Nhìn chung, nhu cầu ngày càng tăng đối với ngành dược phẩm có thể sẽ thúc đẩy nhu cầu thị trường về cây gai dầu công nghiệp.

- Ngoài ra, ngành dệt may ở Mexico còn được hưởng lợi từ hiệp định NAFTA, cho phép thương mại tự do giữa Hoa Kỳ, Canada và Mexico. Sau Hiệp định Hoa Kỳ-Mexico-Canada (USMCA), còn được gọi là NAFTA 2.0, Mexico có vị trí tối ưu để thâm nhập sâu hơn nữa vào thị phần sản xuất của Trung Quốc, đặc biệt là trong ngành dệt may.

- Các yếu tố nói trên, cùng với sự hỗ trợ của chính phủ, đang góp phần làm tăng nhu cầu về cây gai dầu công nghiệp trong giai đoạn dự báo.

Tổng quan về ngành gai dầu công nghiệp

Thị trường cây gai dầu công nghiệp toàn cầu về bản chất bị phân mảnh. Một số công ty lớn trên thị trường bao gồm International Flavors Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray) và Robertet.

Dẫn đầu thị trường gai dầu công nghiệp

-

International Flavors & Fragrances Inc.

-

Firmenich SA

-

PharmaCielo Ltd

-

Manitoba Harvest (Tilray)

-

Robertet

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường gai dầu công nghiệp

- Tháng 1 năm 2022 MariMed Inc. đã ký một thỏa thuận dứt khoát để mua lại Green Development Group Inc., công ty có Giấy phép Nghề Cần sa tạm thời ở Illinois.

- Tháng 1 năm 2022 MariMed Inc. đã ký một thỏa thuận dứt khoát để mua lại Kind Therapeutics USA LLC, một công ty kinh doanh cần sa tích hợp theo chiều dọc hàng đầu ở Maryland.

- Tháng 1 năm 2022 CV Sciences đã bổ sung 770 cửa hàng mới trên khắp Hoa Kỳ vào mạng lưới phân phối của mình sau khi ký thỏa thuận mới với GNC, một nhà bán lẻ sức khỏe và thể chất có trụ sở tại Pittsburgh.

Báo cáo thị trường gai dầu công nghiệp - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Nhu cầu lớn về các sản phẩm gai dầu công nghiệp trên nhiều ứng dụng đa dạng

4.1.2 Ứng dụng chức năng cao trong lĩnh vực chăm sóc sức khỏe

4.2 Hạn chế

4.2.1 Các quy định nghiêm ngặt liên quan đến cây gai dầu

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường về giá trị)

5.1 Kiểu

5.1.1 Hạt gai dầu (Ăn sống, nấu chín hoặc rang)

5.1.2 Dầu hạt gai dầu

5.1.3 Dầu gai dầu Cannabidiol (CBD)

5.1.4 Protein gai dầu (Bổ sung)

5.1.5 Chiết xuất cây gai dầu (Không có CBD)

5.2 Ứng dụng

5.2.1 Thực phẩm và đồ uống

5.2.2 Thực phẩm bổ sung chăm sóc sức khỏe

5.2.3 Ứng dụng khác

5.3 Địa lý

5.3.1 Bắc Mỹ

5.3.1.1 Hoa Kỳ

5.3.1.2 Canada

5.3.1.3 México

5.3.2 Châu Âu

5.3.2.1 nước Đức

5.3.2.2 Vương quốc Anh

5.3.2.3 Pháp

5.3.2.4 Nước Ý

5.3.2.5 Phần còn lại của châu Âu

5.3.3 Nam Mỹ

5.3.3.1 Brazil

5.3.3.2 Chilê

5.3.3.3 Phần còn lại của Nam Mỹ

5.3.4 Phần còn lại của thế giới

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Thị phần (%)**/Phân tích xếp hạng

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Ilesol Pharmaceuticals doo

6.4.2 Bulk Hemp Warehouse LLC

6.4.3 International Flavors & Fragrances Inc

6.4.4 GenCanna

6.4.5 Robertet

6.4.6 Firmenich SA

6.4.7 Charlotte's Web Holdings Inc.

6.4.8 True Terpenes

6.4.9 Puricon

6.4.10 PharmaCielo Ltd

6.4.11 Silver Lion Farms

6.4.12 Bomar Agra Estates LLC.

6.4.13 Colorado Breeders Depot

6.4.14 33 Supply LLC

6.4.15 Green Passion (Canway Schweiz GmbH)

6.4.16 Victory Hemp Foods

6.4.17 Hemp Oil Canada

6.4.18 Manitoba Harvest (Tilray)

6.4.19 HempFlax Group BV

6.4.20 Entoura

6.4.21 Bedrocan

6.4.22 Signature Products

6.4.23 Nutiva hemp Oil

6.4.24 Temp Co. Canada

6.4.25 Hemp Acres USA

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Bản chất thân thiện với môi trường của cây gai dầu với lượng khí thải carbon thấp

7.2 Hoạt động R&D mở rộng

7.3 Các quy định gần đây liên quan đến cây gai dầu

Phân khúc ngành gai dầu công nghiệp

Cây gai dầu công nghiệp là một loại Cannabis sativa không dùng làm thuốc với hàm lượng delta-9-tetrahydrocannabinol (THC) rất thấp. Nó là một mặt hàng nông nghiệp có nguồn gốc từ cùng một loài thực vật, Cannabis sativa, nhưng từ các giống khác nhau được lai tạo cho các mục đích sử dụng khác nhau. Chúng là những dạng cần sa khác biệt về mặt di truyền và được phân biệt bởi cách sử dụng, thành phần hóa học và phương pháp trồng trọt. Cây gai dầu công nghiệp là nguồn cung cấp chất xơ và hạt có dầu trong nhiều thế kỷ và được sử dụng rộng rãi để sản xuất nhiều loại sản phẩm công nghiệp và tiêu dùng trên toàn thế giới. Đây là loại cây trồng có hai mục đích và có thể được trồng làm hạt và lấy sợi. Thị trường cây gai dầu công nghiệp được phân khúc dựa trên loại, ứng dụng và địa lý. Theo loại, thị trường được phân thành hạt cây gai dầu (tiêu thụ sống, nấu chín hoặc rang), dầu hạt cây gai dầu, dầu cây gai dầu cannabidiol (CBD), protein cây gai dầu (bổ sung) và chiết xuất cây gai dầu (không có CBD). Theo ứng dụng, thị trường được phân thành thực phẩm và đồ uống, thực phẩm bổ sung chăm sóc sức khỏe và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường cây gai dầu công nghiệp ở 9 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở doanh thu (triệu USD).

| Kiểu | ||

| ||

| ||

| ||

| ||

|

| Ứng dụng | ||

| ||

| ||

|

| Địa lý | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường gai dầu công nghiệp

Thị trường gai dầu công nghiệp lớn đến mức nào?

Quy mô Thị trường Gai dầu Công nghiệp dự kiến sẽ đạt 2,60 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 17,56% để đạt 5,84 tỷ USD vào năm 2029.

Quy mô thị trường gai dầu công nghiệp hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Gai dầu Công nghiệp dự kiến sẽ đạt 2,60 tỷ USD.

Ai là người chơi chính trong Thị trường gai dầu công nghiệp?

International Flavors & Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray), Robertet là những công ty lớn hoạt động trong Thị trường Gai dầu Công nghiệp.

Khu vực nào phát triển nhanh nhất trong Thị trường gai dầu công nghiệp?

Bắc Mỹ được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường gai dầu công nghiệp?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường gai dầu công nghiệp.

Thị trường gai dầu công nghiệp này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Gai dầu Công nghiệp ước tính đạt 2,21 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường gai dầu công nghiệp trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường gai dầu công nghiệp trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành gai dầu công nghiệp

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Gai dầu Công nghiệp năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Gai dầu Công nghiệp bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.