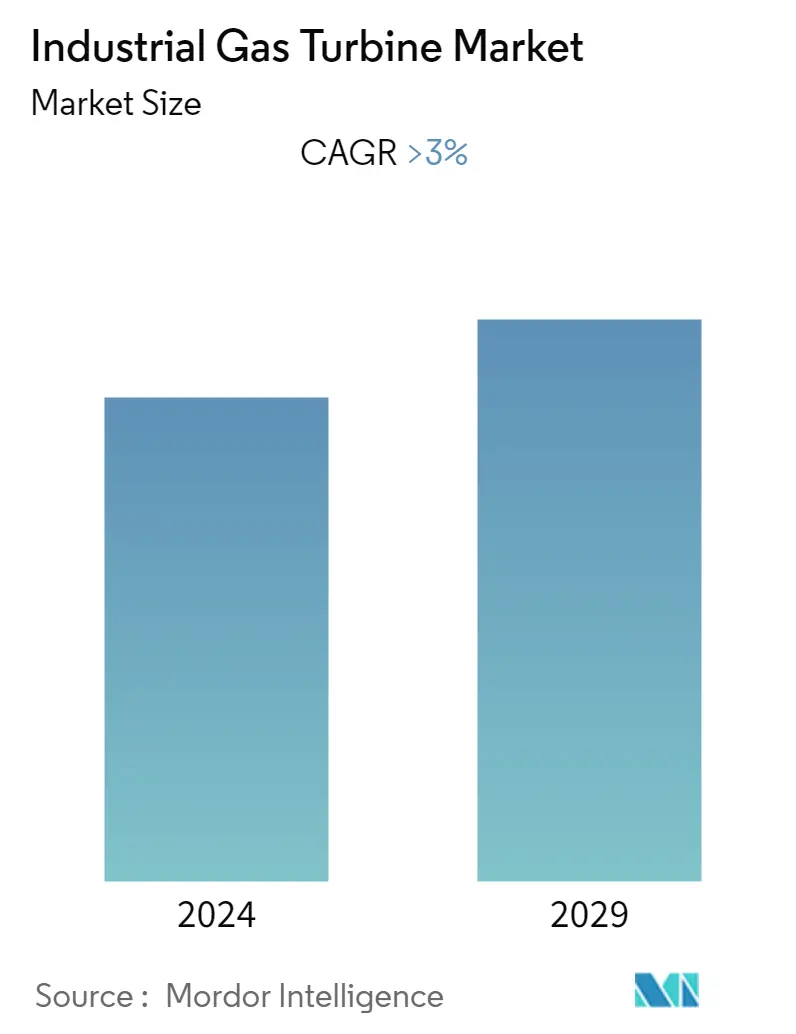

Quy mô thị trường tuabin khí công nghiệp

| Giai Đoạn Nghiên Cứu | 2021 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| CAGR | > 3.00 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường tuabin khí công nghiệp

Thị trường tuabin khí công nghiệp dự kiến sẽ đạt tốc độ CAGR trên 3% trong giai đoạn dự báo.

Thị trường đã bị ảnh hưởng tiêu cực bởi COVID-19 vào năm 2020. Hiện tại thị trường đã đạt đến mức trước đại dịch.

- Trong trung hạn, các yếu tố như đô thị hóa nhanh chóng, nhu cầu năng lượng điện ngày càng tăng và nhu cầu năng lượng sạch hơn từ tua-bin khí ngày càng tăng, cùng với những lo ngại về tác động môi trường của việc sản xuất năng lượng từ các nhà máy đốt than, có thể sẽ thúc đẩy nhu cầu khí công nghiệp. thị trường tuabin trong giai đoạn dự báo.

- Mặt khác, sự chuyển dịch ngày càng tăng sang các nguồn năng lượng tái tạo như năng lượng mặt trời và gió để sản xuất điện đã cản trở sự tăng trưởng của thị trường.

- Tuy nhiên, với nhu cầu ngày càng tăng về năng lượng điện để duy trì sự phát triển toàn cầu, cần có sự đầu tư lớn và nhất quán vào việc sản xuất nguồn điện. Điều này đã giúp thị trường tua-bin khí tăng trưởng đáng kể trong những năm gần đây và dự kiến sẽ tiếp tục như vậy trong giai đoạn dự báo. Điều này có thể sẽ tạo ra cơ hội cho thị trường trong thời gian tới.

- Châu Á-Thái Bình Dương dự kiến sẽ thống trị sự tăng trưởng của thị trường, với phần lớn nhu cầu đến từ Trung Quốc và Ấn Độ, do các yếu tố như tăng trưởng kinh tế ở các quốc gia mới nổi, sự gia tăng số lượng nhà máy phát điện chạy bằng khí đốt và các hoạt động công nghiệp đang gia tăng.

Xu hướng thị trường tuabin khí công nghiệp

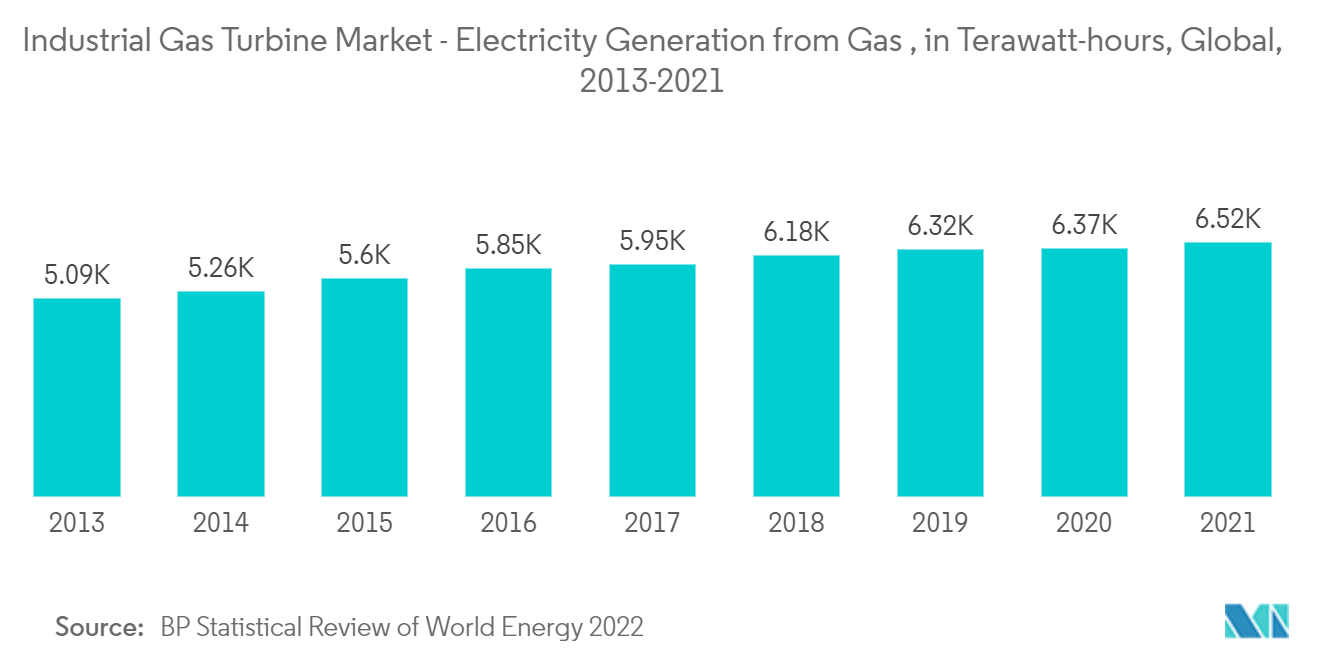

Ngành điện thống trị thị trường

- Việc sản xuất khí đốt tự nhiên tăng lên đã chuyển trọng tâm toàn cầu sang phát triển các nhà máy điện chạy bằng khí đốt. So với các nhà máy điện đốt than, lượng phát thải khí nhà kính từ các nhà máy điện chạy bằng khí đốt tương đối thấp hơn. Ngoài ra, sản xuất điện bằng khí đốt có thể là cách hiệu quả nhất để đáp ứng nhu cầu năng lượng cao điểm ngày càng tăng trên toàn thế giới.

- Việc phát điện bằng tua-bin khí hiệu quả hơn so với phát điện thông thường, điều này mang lại lợi thế cho công nghệ này so với chúng. Vào năm 2021, điện năng được tạo ra từ khí đốt tự nhiên chiếm 22,8% tổng lượng điện được tạo ra trên toàn cầu, trong khi tỷ trọng điện được tạo ra từ than đã giảm dần.

- Năm 2021, mức tiêu thụ điện toàn cầu tăng nhiều hơn mức tiêu thụ năng lượng sơ cấp, với mức tăng lần lượt là 6,2% và 5,8%. Nhu cầu điện tăng cao hơn mức tăng trưởng năng lượng chung, dẫn đến nhiều người tiếp cận điện hơn.

- Hơn nữa, nhu cầu điện trong tương lai dự kiến sẽ tăng do điện khí hóa giao thông vận tải. Nhiều quốc gia đã đặt mục tiêu loại bỏ dần việc bán xe chở khách sử dụng nhiên liệu hóa thạch. Na Uy và Costa Rica là những nước đầu tiên đặt mục tiêu, với thời hạn tương ứng là năm 2021 và 2025.

- Sản xuất điện từ khí đốt tăng 2,3% vào năm 2021 trên toàn cầu. Năm 2021, sản lượng điện từ khí đốt là 6518,5 terawatt giờ so với năm 2020 là 6371,7 terawatt giờ.

- Do đó, các yếu tố như tăng khả năng tiếp cận điện, tăng số lượng xe điện và gia tăng lo ngại về phát thải khí nhà kính từ các nhà máy điện chạy bằng than dự kiến sẽ giúp thúc đẩy thị trường trong giai đoạn dự báo.

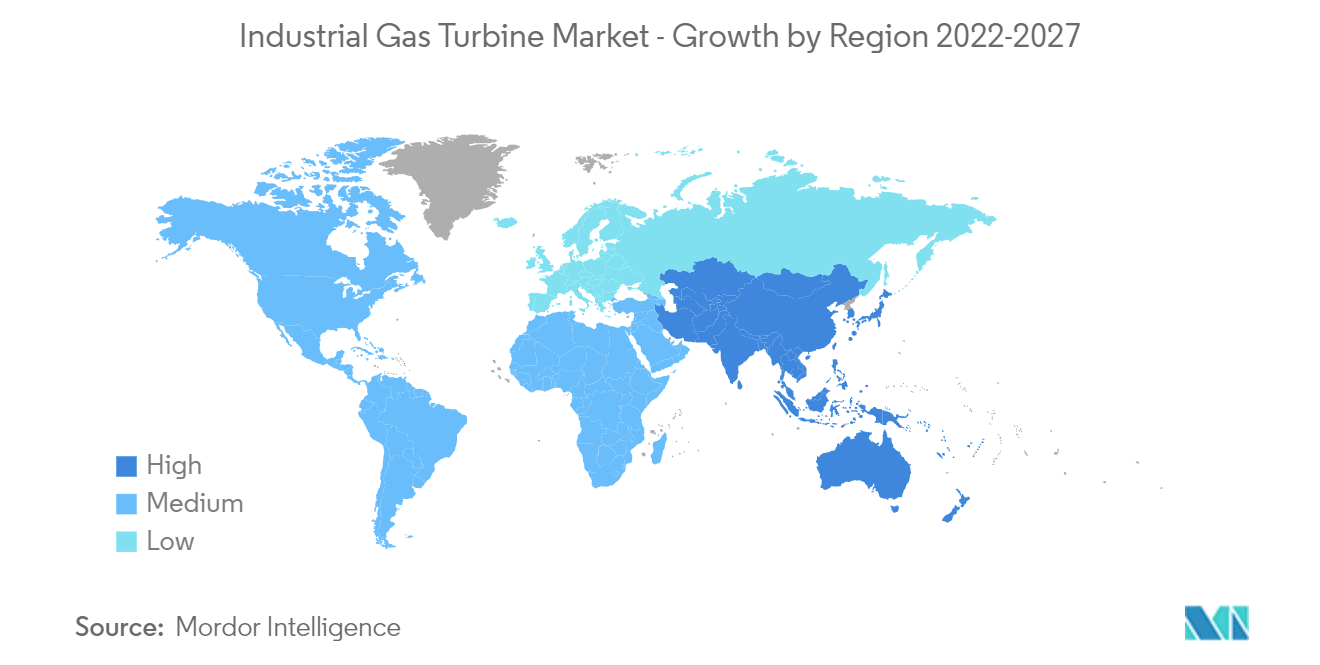

Châu Á - Thái Bình Dương để thống trị thị trường

- Châu Á-Thái Bình Dương dự kiến sẽ là thị trường tăng trưởng nhanh nhất trong giai đoạn dự báo do nhu cầu năng lượng và sử dụng khí đốt tự nhiên trong khu vực tăng lên. Việc sử dụng khí đốt để sản xuất điện và vận chuyển trong khu vực đã gia tăng đáng kể nhằm giảm phát thải khí nhà kính.

- Nhu cầu khí đốt của Trung Quốc tăng từ khoảng 336,6 BCM năm 2020 lên khoảng 378,7 BCM năm 2021, với phần lớn nhu cầu đến từ lĩnh vực công nghiệp và giao thông vận tải. Tiêu thụ khí đốt của Trung Quốc tăng 12,8% vào năm 2021 và đạt 9,3% lượng tiêu thụ khí đốt toàn cầu.

- Với mối lo ngại về ô nhiễm ngày càng tăng trên toàn thế giới do quá trình công nghiệp hóa, đặc biệt là ở châu Á-Thái Bình Dương, việc chuyển hướng sang sản xuất năng lượng sạch từ tua-bin khí đã đạt được động lực đáng kể.

- Vào tháng 9 năm 2022, MHI thông báo họ đang hợp tác với một công ty công nghiệp lớn khác của Singapore để điều tra khả năng tồn tại của tuabin khí đốt amoniac trong cùng khu vực. Máy phát điện Nhật Bản (JERA) và Mitsubishi Heavy Industries (MHI) trước đây đã bắt đầu cùng nhau khám phá việc phát triển nhà máy Tua bin khí chu trình hỗn hợp (CCGT) 60 MW trên đảo Jurong, Singapore, chỉ sử dụng amoniac làm nhiên liệu.

- Do đó, các yếu tố trên dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo, tương tự như xu hướng đã chứng kiến trong những năm gần đây.

Tổng quan về ngành tua bin khí công nghiệp

Thị trường tuabin khí công nghiệp bị phân mảnh, với một số người tham gia hoạt động trên thị trường. Một số công ty lớn bao gồm (không theo thứ tự cụ thể) General Electric Company, Siemens AG, Harbin Electric International Company Limited, Kawasaki Heavy Industries Ltd và Mitsubishi Heavy Industries Ltd.

Dẫn đầu thị trường tuabin khí công nghiệp

-

Siemens AG

-

Mitsubishi Heavy Industries Ltd

-

Harbin Electric International Company Limited

-

Kawasaki Heavy Industries Ltd

-

General Electric Company

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường tuabin khí công nghiệp

- Tháng 10 năm 2022 GE Gas Power và NTPC đã ký Biên bản ghi nhớ (MoU) về khả năng chứng minh khả năng đồng đốt hydro trộn với khí tự nhiên trong tuabin khí 9E của GE. Theo sự hợp tác này, họ sẽ khám phá các cách để giảm lượng khí thải CO2 từ nhà máy điện khí Kawa và triển khai trên quy mô lớn trong tương lai trên các đơn vị được lắp đặt của NTPC ở Ấn Độ.

- Tháng 9 năm 2022 Mitsubishi Power, công ty giải pháp năng lượng của Mitsubishi Heavy Industries, Ltd. (MHI), đã đạt tổng số giờ vận hành thực tế (AOH) là 8.000 cho tuabin khí M701JAC. Một trong những Nhà sản xuất điện độc lập (IPP) lớn nhất Thái Lan, Công ty TNHH Phát triển Năng lượng vùng Vịnh và Mitsui Co., Ltd. đã thành lập một liên doanh và Công ty TNHH Phát triển Năng lượng vùng Vịnh đã lắp đặt tổ máy tuabin khí cho chu trình kết hợp tuabin khí hệ thống phát điện được sử dụng trong liên doanh đó.

Báo cáo thị trường tuabin khí công nghiệp - Mục lục

1. GIỚI THIỆU

1.1 Phạm vi nghiên cứu

1.2 Định nghĩa thị trường

1.3 Giả định nghiên cứu

2. TÓM TẮT TÓM TẮT

3. PHƯƠNG PHÁP NGHIÊN CỨU

4. TỔNG QUAN THỊ TRƯỜNG

4.1 Giới thiệu

4.2 Dự báo quy mô thị trường và nhu cầu tính bằng tỷ USD, đến năm 2027

4.3 Xu hướng và sự phát triển gần đây

4.4 Động lực thị trường

4.4.1 Trình điều khiển

4.4.2 Hạn chế

4.5 Phân tích chuỗi cung ứng

4.6 Phân tích năm lực lượng của Porter

4.6.1 Sức mạnh thương lượng của nhà cung cấp

4.6.2 Quyền thương lượng của người tiêu dùng

4.6.3 Mối đe dọa của những người mới

4.6.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.6.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Dung tích

5.1.1 1 đến 40 MW

5.1.2 41 đến 120 MW

5.1.3 121 đến 300 MW

5.1.4 Trên 300MW

5.2 Kiểu

5.2.1 Chu kỳ kết hợp

5.2.2 Chu trình đơn giản

5.3 Ứng dụng

5.3.1 Quyền lực

5.3.2 Dầu khí

5.3.3 Ứng dụng khác

5.4 Địa lý

5.4.1 Bắc Mỹ

5.4.2 Châu Âu

5.4.3 Châu á Thái Bình Dương

5.4.4 Nam Mỹ

5.4.5 Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.3 Hồ sơ công ty

6.3.1 General Electric Company

6.3.2 Siemens AG

6.3.3 Mitsubishi Heavy Industries Ltd

6.3.4 Harbin Electric International Company Limited

6.3.5 Bharat Heavy Electricals Limited

6.3.6 Kawasaki Heavy Industries Ltd

6.3.7 Ansaldo Energia SpA

6.3.8 Solar Turbines

6.3.9 Man Diesel and Turbo SE

6.3.10 MTU Aero Engines AG/Vericor Power Systems LLC

6.3.11 Centrax Industries Ltd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành công nghiệp tuabin khí công nghiệp

Tua bin khí là một loại động cơ đốt có thể biến đổi nhiên liệu lỏng, chẳng hạn như khí tự nhiên, thành năng lượng cơ học. Sức mạnh này sau đó sẽ đẩy một máy phát điện, tạo ra năng lượng điện truyền dọc theo đường dây điện đến khu dân cư và tòa nhà thương mại.

Thị trường tuabin khí công nghiệp được phân chia theo công suất, loại công nghệ, ứng dụng và địa lý. Công suất bao gồm 1 đến 40 MW, 41 đến 120 MW, 121 đến 300 MW và trên 300 MW. Theo loại công nghệ; thị trường được phân chia thành chu trình kết hợp và chu trình đơn giản. Ứng dụng này bao gồm năng lượng, dầu khí và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường tuabin khí công nghiệp trên các khu vực chính. Đối với mỗi phân khúc, quy mô thị trường và dự báo dựa trên doanh thu (Tỷ USD).

| Dung tích | ||

| ||

| ||

| ||

|

| Kiểu | ||

| ||

|

| Ứng dụng | ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường tuabin khí công nghiệp

Quy mô thị trường tuabin khí công nghiệp hiện nay là bao nhiêu?

Thị trường tuabin khí công nghiệp dự kiến sẽ đạt tốc độ CAGR lớn hơn 3% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường tuabin khí công nghiệp?

Siemens AG, Mitsubishi Heavy Industries Ltd, Harbin Electric International Company Limited, Kawasaki Heavy Industries Ltd, General Electric Company là những công ty lớn hoạt động trong Thị trường Tua bin khí công nghiệp.

Khu vực nào phát triển nhanh nhất trong Thị trường Tua bin khí công nghiệp?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Tua bin khí công nghiệp?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Tua bin khí công nghiệp.

Thị trường tuabin khí công nghiệp này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường tuabin khí công nghiệp trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường tuabin khí công nghiệp trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành tuabin khí công nghiệp

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Tua bin khí công nghiệp năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Tua bin khí công nghiệp bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.