Quy mô thị trường cơ sở hạ tầng thanh toán của Indonesia

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

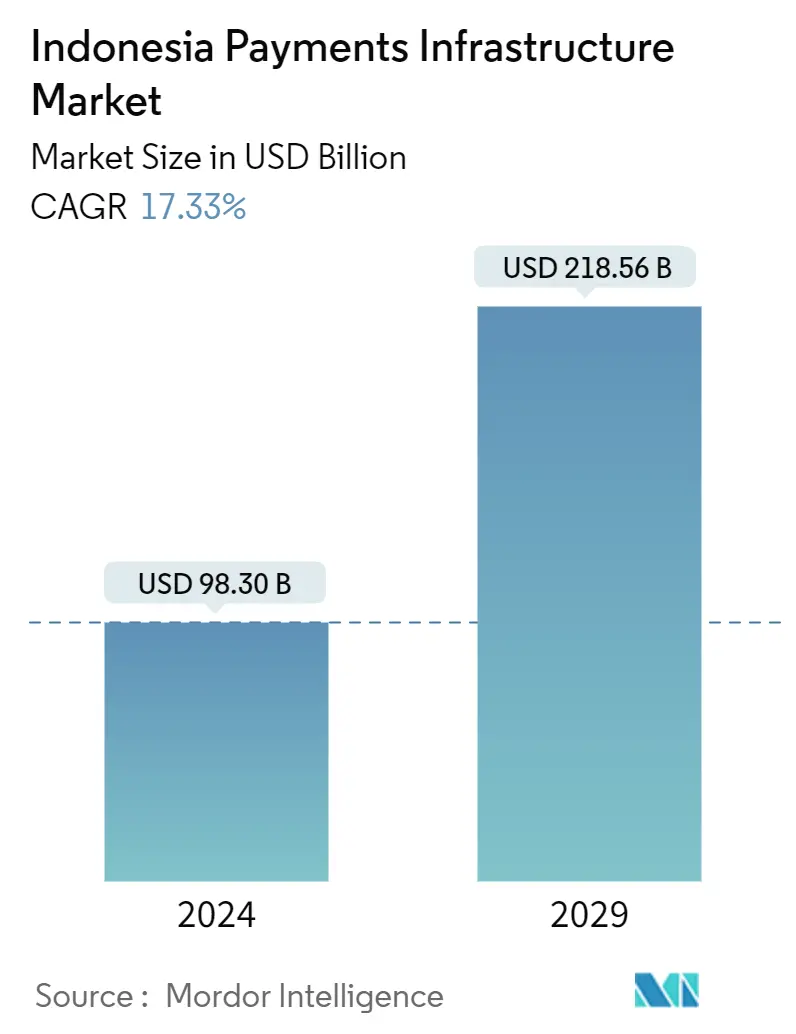

| Quy Mô Thị Trường (2024) | USD 98.30 tỷ |

| Quy Mô Thị Trường (2029) | USD 218.56 tỷ |

| CAGR(2024 - 2029) | 17.33 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường cơ sở hạ tầng thanh toán của Indonesia

Quy mô Thị trường Cơ sở hạ tầng Thanh toán Indonesia ước tính đạt 98,30 tỷ USD vào năm 2024 và dự kiến sẽ đạt 218,56 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 17,33% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã thay đổi mạnh mẽ cách người tiêu dùng mua sắm, ảnh hưởng đến một số ngành dọc của thị trường. Lĩnh vực bán lẻ chứng kiến sự thay đổi mạnh mẽ do đại dịch. Người tiêu dùng tăng cường sử dụng các phương thức bán hàng khác nhau, chẳng hạn như nhận hàng ở lề đường, tư vấn ảo, thanh toán không tiếp xúc và thương mại xã hội, tức là mua sắm qua mạng xã hội. Theo các chuyên gia bán lẻ và khảo sát người mua hàng, hành vi mới này dự kiến sẽ tiếp tục tồn tại trong giai đoạn dự báo. Do đó, nhu cầu ứng biến cơ sở hạ tầng thanh toán kỹ thuật số dự kiến sẽ tăng lên do sự thay đổi trong hành vi mua sắm do đại dịch gây ra.

- Đất nước này đã chứng kiến làn sóng số hóa và sự phổ biến của nó trong các ngành công nghiệp trong thập kỷ qua. Với sự hiện diện của các thiết bị kết nối trở nên tất yếu, bối cảnh kinh tế và tài chính đã thay đổi đáng kể. Ngoài ra, với quá trình số hóa hiện nay trên khắp các ngành, người tiêu dùng ngày càng yêu cầu các dịch vụ tài chính nhanh chóng, giá cả phải chăng và an toàn. Những xu hướng như vậy đã làm tăng đáng kể nhu cầu phát triển các phương thức thanh toán trên toàn thế giới.

- Hơn nữa, do đại dịch, Indonesia đã chứng kiến sự gia tăng trong việc áp dụng kỹ thuật số của người tiêu dùng và sự tăng trưởng nhanh chóng của cả nền tảng thanh toán kỹ thuật số và thương mại điện tử. Theo Ngân hàng Indonesia (BI), giá trị giao dịch tiền điện tử đạt 201 nghìn tỷ IDR (13,95 tỷ USD) vào năm 2020, tăng 38,62% so với 145 nghìn tỷ IDR (10,07 tỷ USD) vào năm 2019. Việc áp dụng thanh toán kỹ thuật số và không dùng tiền mặt Ngược lại, các phương pháp này đã thúc đẩy sự phát triển của việc áp dụng thiết bị đầu cuối POS tại các cổng thanh toán khác nhau.

- Với cơ sở hạ tầng thanh toán kỹ thuật số ngày càng phát triển trong nước, các cơ quan kinh tế và tài chính đang phải đối mặt với những thách thức chính sách trong kỷ nguyên số. Đặc biệt, Ngân hàng Indonesia đạt được sự cân bằng hợp lý giữa nỗ lực tối ưu hóa các cơ hội có được thông qua đổi mới kỹ thuật số với nỗ lực giảm thiểu rủi ro vốn có.

- Vì mục đích này, Tầm nhìn hệ thống thanh toán Indonesia và Kế hoạch chi tiết hệ thống thanh toán Indonesia đến năm 2025 đã đưa ra một định hướng rõ ràng về việc khai thác số hóa trong khi thực hiện nhiệm vụ của Ngân hàng Indonesia về tiền tệ trong lưu thông, chính sách tiền tệ và sự ổn định của hệ thống tài chính. Kế hoạch chi tiết bao gồm 5 tầm nhìn về Hệ thống thanh toán Indonesia 2025, tiếp tục được chuyển thành 5 sáng kiến lớn và thể hiện thành 23 sản phẩm chính được triển khai trong các giai đoạn từ 2019 đến 2025.

- Với Kế hoạch chi tiết hệ thống thanh toán Indonesia 2025, quốc gia này đặt mục tiêu giúp 91,3 triệu người không có tài khoản ngân hàng và 62,9 triệu MSME ở Indonesia có thể tiếp cận đổi mới kỹ thuật số để tiếp cận nền kinh tế và tài chính chính thức một cách bền vững. Vì vậy, mọi nỗ lực đều hướng tới một Indonesia mạnh mẽ hơn và phân bổ đồng đều hơn trong tương lai.

Xu hướng thị trường cơ sở hạ tầng thanh toán của Indonesia

Thu thập dữ liệu điện tử (EDC)

- Máy thu thập dữ liệu điện tử (EDC)/thiết bị đầu cuối POS được sử dụng để chấp nhận thanh toán tại tất cả các cửa hàng bán lẻ. Về cơ bản chúng là những thiết bị được sử dụng cho các giao dịch không dùng tiền mặt.

- Hệ thống thiết bị đầu cuối POS đã phát triển từ thiết bị đầu cuối/thiết bị định hướng giao dịch sang hệ thống có thể tích hợp với CRM của công ty và các giải pháp tài chính khác. Do đó, sự phát triển này đã trao quyền cho người dùng cuối với kiến thức kinh doanh thông minh để quản lý tốt hơn dòng doanh thu và hàng tồn kho của họ. Với những lợi ích chức năng mà hệ thống POS tiên tiến mang lại, các công ty đã thay thế phần mềm thanh toán truyền thống của họ bằng hệ thống POS, do đó đảm bảo sự tăng trưởng của thị trường.

- Ngoài ra, thiết bị đầu cuối POS di động (mPOS) đã nhanh chóng phát triển như một công cụ thiết yếu cho phép người bán thuộc mọi quy mô chấp nhận thanh toán bằng thẻ. Chúng đang được sử dụng ngày càng nhiều để thanh toán, quản lý hàng tồn kho, in hóa đơn và cung cấp các chương trình khách hàng thân thiết trên nhiều ngành dọc khác nhau.

- Những xu hướng như vậy dự kiến sẽ thúc đẩy sự hợp tác và đổi mới chiến lược của các nhà cung cấp giải pháp trong nước. Với việc Gojek mua lại MOKA gần đây, khả năng kết nối giữa dịch vụ giao hàng trực tuyến và thiết bị đầu cuối POS dường như đã trở nên phổ biến. Trước đó, Pawoon đã có động thái tích hợp đầu tiên bằng việc kết nối các giao dịch từ GrabFood vào hệ thống của mình.

- Hơn nữa, sự đổi mới thiết bị mới của những người chơi nhắm đến các doanh nghiệp SME dự kiến sẽ thúc đẩy sự tăng trưởng đáng kể của thị trường. Vào tháng 12 năm 2020, Gojek, nhà điều hành siêu ứng dụng ở Đông Nam Á, đã công bố thiết bị điểm bán hàng (POS) mới, GoBiz Plus, dành cho mục đích tất cả trong một dành cho các doanh nghiệp siêu nhỏ và vừa và nhỏ (SMB) tại Indonesia.

- Thiết bị này là sự hợp tác với PT Bank Central Asia và đóng vai trò như một phần mở rộng cho siêu ứng dụng thương mại GoBiz. GoBiz Plus hoạt động nhằm giúp người bán chấp nhận các phương thức thanh toán không dùng tiền mặt cho các giao dịch ngoại tuyến và áp dụng các chiến lược kỹ thuật số mới. Công ty tuyên bố rằng các dịch vụ của họ đã hỗ trợ hơn 900.000 nhà bán lẻ tiếp cận các hoạt động kỹ thuật số.

- Hơn nữa, người chơi đang đầu tư vào giải pháp kỹ thuật số tích hợp với giải pháp POS. Vào tháng 11 năm 2020, Smart POS Terminal Z90 đã góp phần cùng Fintech LinkAja để thúc đẩy thanh toán di động. Hơn nữa, gã khổng lồ dịch vụ gọi xe và giao đồ ăn Đông Nam Á Grab đã dẫn đầu vòng đầu tư Series B vào công ty thanh toán kỹ thuật số Indonesia, LinkAja. Những bước đi như vậy dự kiến sẽ thúc đẩy tăng trưởng thị trường đáng kể trong nước.

Bối cảnh thanh toán của người tiêu dùng

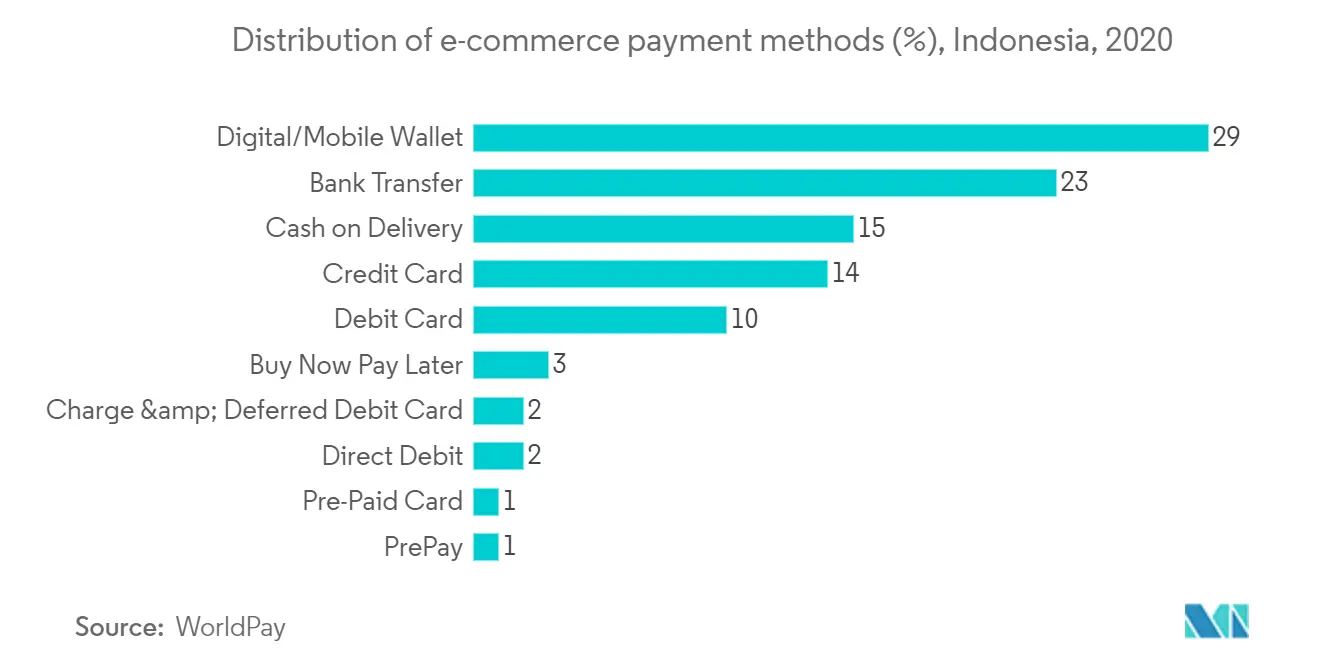

- Cơ sở người dùng cho các phương thức thanh toán kỹ thuật số trong nước đang gia tăng và người tiêu dùng ngày càng sử dụng công nghệ này một cách thường xuyên. Số lượng giao dịch thương mại điện tử và người dùng thương mại điện tử ngày càng tăng trong nước dự kiến sẽ đóng vai trò là yếu tố chính trong việc thay đổi bối cảnh thanh toán của người tiêu dùng.

- Theo một nghiên cứu do Statista trình bày, số lượng người dùng thương mại điện tử ở Indonesia dự kiến sẽ tăng lên 221 triệu vào năm 2025, thể hiện mức tăng đáng kể kể từ năm 2017, nơi người dùng thương mại điện tử đạt khoảng 70,1 triệu người dùng.

- Paypal, Apple Pay, Visa Checkout và Google Pay là một số doanh nghiệp lớn có tỷ lệ người dùng hoạt động nổi bật. Ngoài ra, mức độ chấp nhận thanh toán kỹ thuật số của người dùng đang tăng theo cấp số nhân khi ngày càng có nhiều người dùng sẵn sàng sử dụng các phương thức thanh toán này.

- Theo khảo sát do WorldPay thực hiện, vào tháng 2 năm 2020, khoảng 84% người dùng thanh toán điện tử cho biết họ đã sử dụng các giao dịch thanh toán điện tử để thanh toán mua hàng trực tuyến. Sự tiện lợi và thiết thực của nó là lý do hàng đầu khiến người Indonesia chọn giao dịch thanh toán điện tử.

- Hơn nữa, OVO đứng đầu trong số các nền tảng thanh toán kỹ thuật số được sử dụng nhiều nhất ở Indonesia tính đến năm 2020, tiếp theo là Gopay và DANA. Tính bảo mật của nền tảng và dịch vụ khách hàng phong phú của nó là lý do hàng đầu khiến người tiêu dùng ưa thích các nền tảng thanh toán này.

- Trong khi GoPay liên kết với Gojek và được sử dụng riêng cho các giao dịch trong ứng dụng, OVO đã hợp tác với đối thủ lớn nhất của Gojek, Grab và một trong những nền tảng thương mại điện tử lớn nhất ở Indonesia, Tokopedia, để giúp đảm bảo vị thế là nền tảng di động được sử dụng nhiều nhất ở quốc gia này. dịch vụ/ứng dụng thanh toán. Các sáng kiến và sự hợp tác tương tự của các nhà cung cấp nền tảng thanh toán dự kiến sẽ tiếp tục thúc đẩy sự tăng trưởng trong việc áp dụng các phương thức thanh toán kỹ thuật số của người tiêu dùng.

Tổng quan về ngành cơ sở hạ tầng thanh toán của Indonesia

Thị trường cơ sở hạ tầng thanh toán Indonesia tập trung vừa phải. Sự cạnh tranh trên thị trường được nghiên cứu ở mức vừa phải do có nhiều người chơi chiếm ưu thế. Mặc dù đã nghiên cứu một số công ty trên thị trường, các công ty vẫn phải tiếp tục đổi mới sản phẩm của mình để đạt được lợi thế cạnh tranh bền vững so với các đối thủ và tạo ra sự khác biệt cho sản phẩm.

- Tháng 3 năm 2021- Nhà cung cấp cơ sở hạ tầng thanh toán kỹ thuật số Đông Nam Á Xendit đã huy động được 64,6 triệu USD tài trợ. Các doanh nghiệp từ ki-ốt nhỏ (warung) đến SMB và những doanh nghiệp lớn, như Transferwise và Grab, sử dụng công nghệ dựa trên API của Xendit có trụ sở tại Indonesia để xử lý thanh toán, vận hành thị trường, thanh toán bảng lương và phát hiện gian lận.

- Tháng 10 năm 2021- PT Jalin Payment Nusantara và PT Bank Pembangunan Daerah Jawa Timur Tbk đã ký Thỏa thuận hợp tác (PKS) để mở rộng phạm vi dịch vụ chuyển mạch ngân hàng cho phân khúc Ngân hàng Phát triển Khu vực. Bankjatim là ngân hàng đầu tiên có ba ngân hàng BPD gia nhập Jalin, với tổng tài sản là 95,48 nghìn tỷ IDR.

Indonesia dẫn đầu thị trường cơ sở hạ tầng thanh toán

-

Xendit

-

Olsera.com

-

Edgeworks Solutions Pte Ltd

-

PT Cashlez Worldwide Indonesia

-

PT. indopay merchant services

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường cơ sở hạ tầng thanh toán Indonesia

- Tháng 3 năm 2021- PAX Technology giới thiệu IM10, thiết bị thanh toán không cần giám sát mới nhất sẽ thúc đẩy việc sử dụng mã QR và thanh toán không tiếp xúc trong mọi môi trường không cần chạm. IM10 là sản phẩm bổ sung mới nhất cho Dòng IM, một thiết bị thanh toán tất cả trong một với kích thước nhỏ gọn.

- Tháng 5 năm 2021- Gojek và Tokopedia tuyên bố sáp nhập để trở thành Tập đoàn GoTo, với kế hoạch tiến hành IPO và niêm yết kép tại New York và Jakarta vào cuối năm 2021.

Báo cáo thị trường cơ sở hạ tầng thanh toán của Indonesia - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. THÔNG TIN THỊ TRƯỜNG

3.1 Tổng quan thị trường

3.2 Các yếu tố kích hoạt và hạn chế của ngành thanh toán Indonesia

3.3 Bối cảnh thanh toán của người tiêu dùng

4. PHÂN TÍCH CƠ SỞ HẠ TẦNG THANH TOÁN TRUYỀN THỐNG

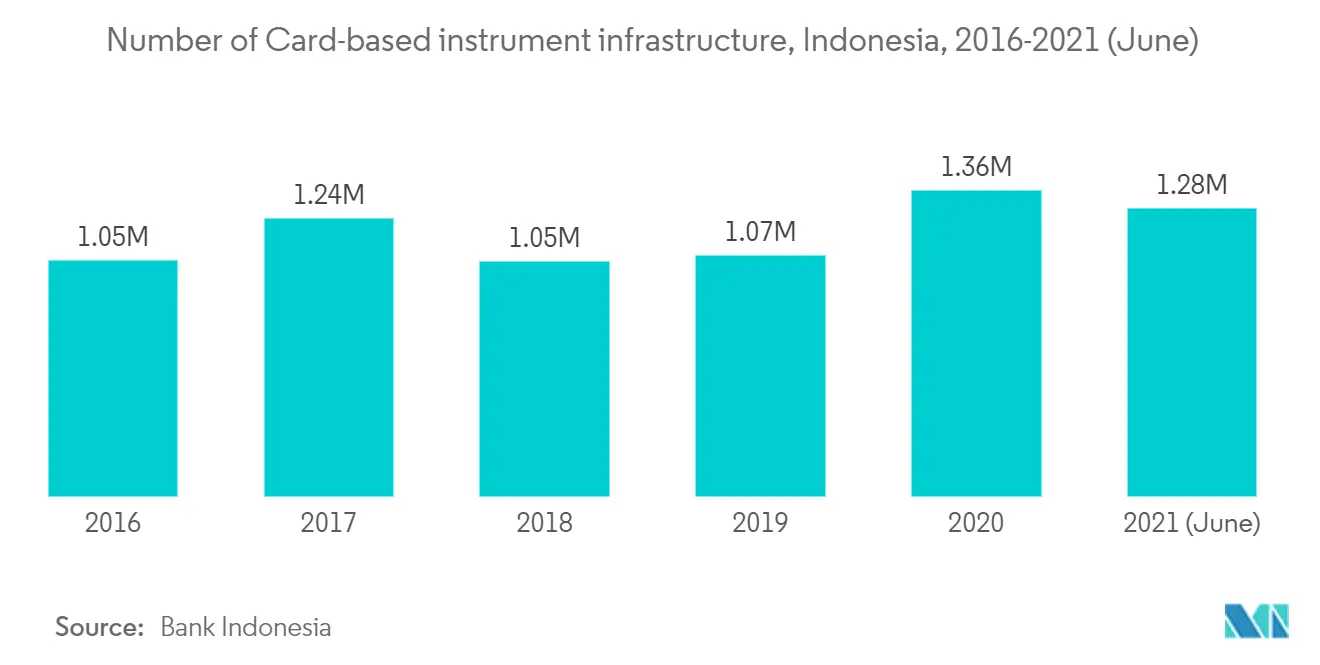

4.1 Cơ sở hạ tầng công cụ dựa trên thẻ (2016-2021)

4.1.1 ATM

4.1.2 Thu thập dữ liệu điện tử (EDC)

4.1.3 Thương gia

4.2 Tiền điện tử

4.2.1 Giao dịch (Khối lượng và Giá trị, 2016-2021)

4.2.2 Cơ sở hạ tầng thiết bị (2016-2021)

5. QUY ĐỊNH THANH TOÁN ĐIỆN TỬ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 GHL Indonesia (GHL Systems Bhd)

6.1.2 PT Cashlez Worldwide Indonesia

6.1.3 Moka POS (Go-Jek)

6.1.4 Equip POS (HashMicro Pte Ltd)

6.1.5 Xendit

6.1.6 Pawoon Indonesia

6.1.7 Olsera.com

6.1.8 Edgeworks Solutions Pte Ltd

6.1.9 Centerm

6.1.10 Ingenico

6.1.11 Pax Technology

6.1.12 PT. indopay merchant services

6.1.13 Inti Prima Mandiri Utama (iPaymu)

6.1.14 PT Jalin Pembayaran Nusantara

7. TƯƠNG LAI CỦA THỊ TRƯỜNG

Phân khúc ngành cơ sở hạ tầng thanh toán của Indonesia

Phạm vi của báo cáo bao gồm:.

Câu hỏi thường gặp về nghiên cứu thị trường cơ sở hạ tầng thanh toán của Indonesia

Thị trường cơ sở hạ tầng thanh toán Indonesia lớn đến mức nào?

Quy mô Thị trường Cơ sở hạ tầng Thanh toán Indonesia dự kiến sẽ đạt 98,30 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 17,33% để đạt 218,56 tỷ USD vào năm 2029.

Quy mô thị trường cơ sở hạ tầng thanh toán Indonesia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Cơ sở hạ tầng Thanh toán Indonesia dự kiến sẽ đạt 98,30 tỷ USD.

Ai là người chơi chính trong Thị trường cơ sở hạ tầng thanh toán Indonesia?

Xendit, Olsera.com, Edgeworks Solutions Pte Ltd, PT Cashlez Worldwide Indonesia, PT. indopay merchant services là những công ty lớn hoạt động trong Thị trường Cơ sở hạ tầng Thanh toán Indonesia.

Thị trường Cơ sở hạ tầng Thanh toán Indonesia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Cơ sở hạ tầng Thanh toán Indonesia ước tính đạt 81,26 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Cơ sở hạ tầng thanh toán Indonesia trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường cơ sở hạ tầng thanh toán Indonesia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành cơ sở hạ tầng thanh toán của Indonesia

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Cơ sở hạ tầng thanh toán Indonesia năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Cơ sở hạ tầng thanh toán của Indonesia bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.