Quy mô thị trường dịch vụ thực phẩm Indonesia

|

|

Giai Đoạn Nghiên Cứu | 2017 - 2029 |

|

|

Kích Thước Thị Trường (2024) | 62.40 Tỷ đô la Mỹ |

|

|

Kích Thước Thị Trường (2029) | 115 Tỷ đô la Mỹ |

|

|

Thị phần lớn nhất theo loại dịch vụ ăn uống | Nhà hàng đầy đủ dịch vụ |

|

|

CAGR (2024 - 2029) | 13.43 % |

|

|

Tăng trưởng nhanh nhất theo loại dịch vụ ăn uống | Quán cà phê quán bar |

|

|

Tập Trung Thị Trường | Thấp |

Các bên chính |

||

|

||

|

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường dịch vụ thực phẩm Indonesia

Quy mô Thị trường Dịch vụ Thực phẩm Indonesia ước tính đạt 55,25 tỷ USD vào năm 2024 và dự kiến sẽ đạt 103,76 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 13,43% trong giai đoạn dự báo (2024-2029).

Sự phổ biến của ẩm thực Trung Quốc, Nhật Bản và Ấn Độ thúc đẩy sự tăng trưởng của thị trường

- Phân khúc nhà hàng đầy đủ dịch vụ (FSR) chiếm thị phần lớn theo loại hình dịch vụ ăn uống. Dự kiến sẽ đăng ký CAGR là 13,95% theo giá trị trong giai đoạn dự báo. Sự phổ biến của ẩm thực châu Á ngày càng mở rộng, đặc biệt là trong giới trẻ, do nhu cầu về sự đa dạng về ẩm thực ngày càng tăng. Các món ăn phổ biến nhất ở đất nước này là Trung Quốc, Nhật Bản và Ấn Độ. Do nhu cầu lựa chọn ẩm thực Quảng Đông và Đài Loan truyền thống trong các nhà hàng cao cấp, ẩm thực Trung Quốc vẫn được ưa chuộng trong tất cả các nền ẩm thực châu Á khác.

- Nhà bếp trên nền tảng đám mây dự kiến sẽ đạt tốc độ CAGR là 13,49% theo giá trị trong giai đoạn dự báo. Nhà bếp trên nền tảng đám mây cung cấp nhiều món ăn đa dạng để phục vụ khẩu vị đa dạng của người tiêu dùng Indonesia. Từ các món ăn truyền thống của Indonesia đến ẩm thực quốc tế, bếp đám mây mang đến nhiều lựa chọn để làm hài lòng người tiêu dùng. Hangry là một trong những nhà bếp đám mây phổ biến nhất ở Indonesia. Nó cung cấp nhiều lựa chọn ẩm thực, bao gồm Indonesia, Trung Quốc, Nhật Bản và phương Tây. Tương tự, Mama Roz là thương hiệu bếp đám mây được chứng nhận halal chuyên về ẩm thực Trung Đông và Địa Trung Hải.

- Phân khúc nhà hàng phục vụ nhanh (QSR) chiếm thị phần lớn thứ hai tính theo loại hình dịch vụ ăn uống. Dự kiến sẽ đạt tốc độ CAGR là 5,49% trong thời gian nghiên cứu. Ở Indonesia, các dịch vụ ăn nhanh độc lập đang mở rộng do người tiêu dùng thích đồ ăn nhanh truyền thống và địa phương với đồ ăn chất lượng cao, tốt cho sức khỏe hơn. Sự phát triển của các dịch vụ giao đồ ăn như GrabFood và GoFood đã giúp QSR tiếp cận những khách hàng có khả năng tiếp cận các địa điểm thực tế bị hạn chế. Điều này đã làm tăng nhu cầu về QSR để mở rộng khả năng phân phối và tiếp cận nhiều khách hàng hơn.

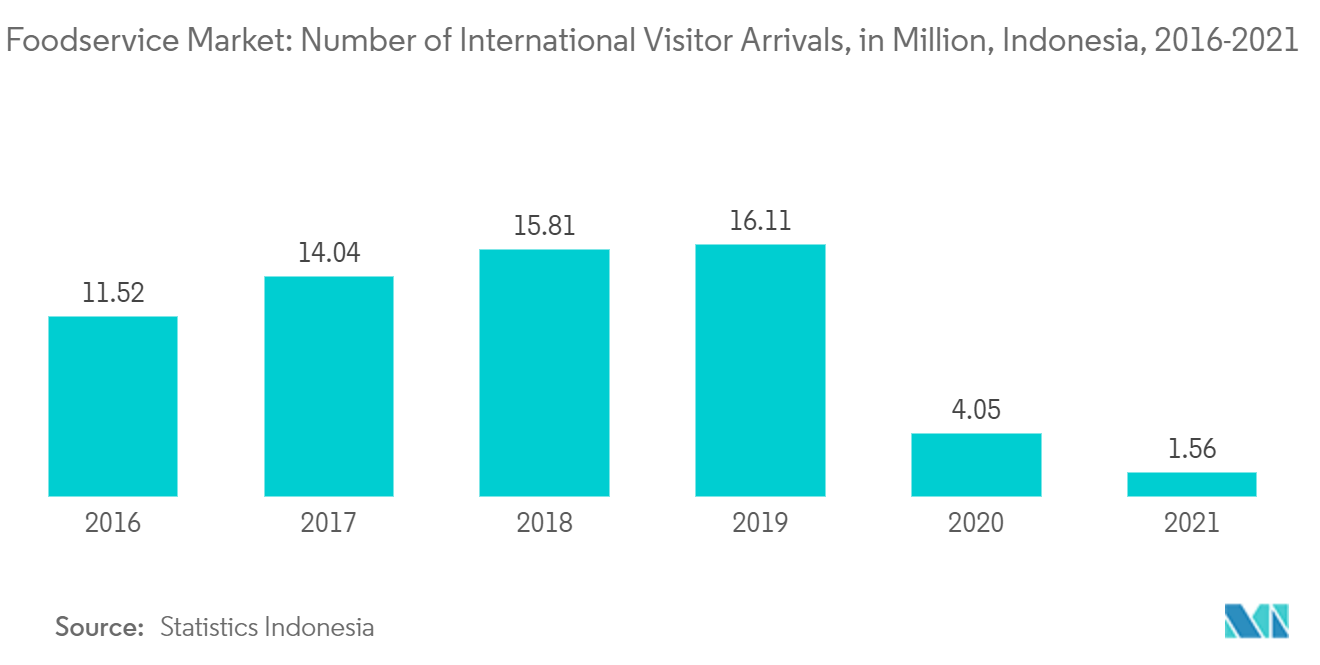

Phát triển ngành du lịch trong nước

Ngành du lịch là một phần không thể thiếu trong nền kinh tế Indonesia, chiếm khoảng 5% tổng sản phẩm quốc nội vào năm 2021. Tuy nhiên, sự phổ biến của du lịch quốc tế rất khác nhau giữa các vùng, với đảo Bali là điểm đến du lịch nổi tiếng nhất của Indonesia. Mặc dù hầu hết các chuỗi khách sạn quốc tế đều ở Jakarta, Bali, Bandung, Surabaya, Yogyakarta và Medan, nhiều chuỗi khách sạn đang mở rộng sang các thành phố thứ cấp do phát triển cơ sở hạ tầng và quảng bá các điểm đến du lịch mới. Sự tăng trưởng của ngành du lịch và ngành dịch vụ ăn uống phụ thuộc lẫn nhau. Thị trường được nghiên cứu rất đa dạng, bao gồm các khách sạn và nhà hàng cao cấp phục vụ các món ăn địa phương và quốc tế, cửa hàng thức ăn nhanh, quán cà phê và quán bar, tiệm bánh, nhà hàng nhỏ cấp thấp, nhà hàng bên đường được gọi là warungs và các nhà cung cấp bán thức ăn cho khách hàng trên đường phố. Sự tăng trưởng của các doanh nghiệp này phù hợp với sự phát triển của du lịch và dân số tầng lớp trung lưu ngày càng tăng. Ngoài việc kết hợp các món ăn địa phương phổ biến vào danh mục thực phẩm quốc gia, Tổ chức Du lịch Thế giới của Liên Hợp Quốc (UNWTO) đã công bố Bali, Joglosemar (bao gồm Yogjakarta, Solo và Semarang) và Bandung là những điểm đến ẩm thực phù hợp với các tiêu chuẩn do nó đặt ra. Do đó, ngành du lịch ở Indonesia, đã phát triển dần dần trong thập kỷ qua, dự kiến sẽ tiếp tục tăng cường sự tăng trưởng của thị trường trong giai đoạn dự báo.

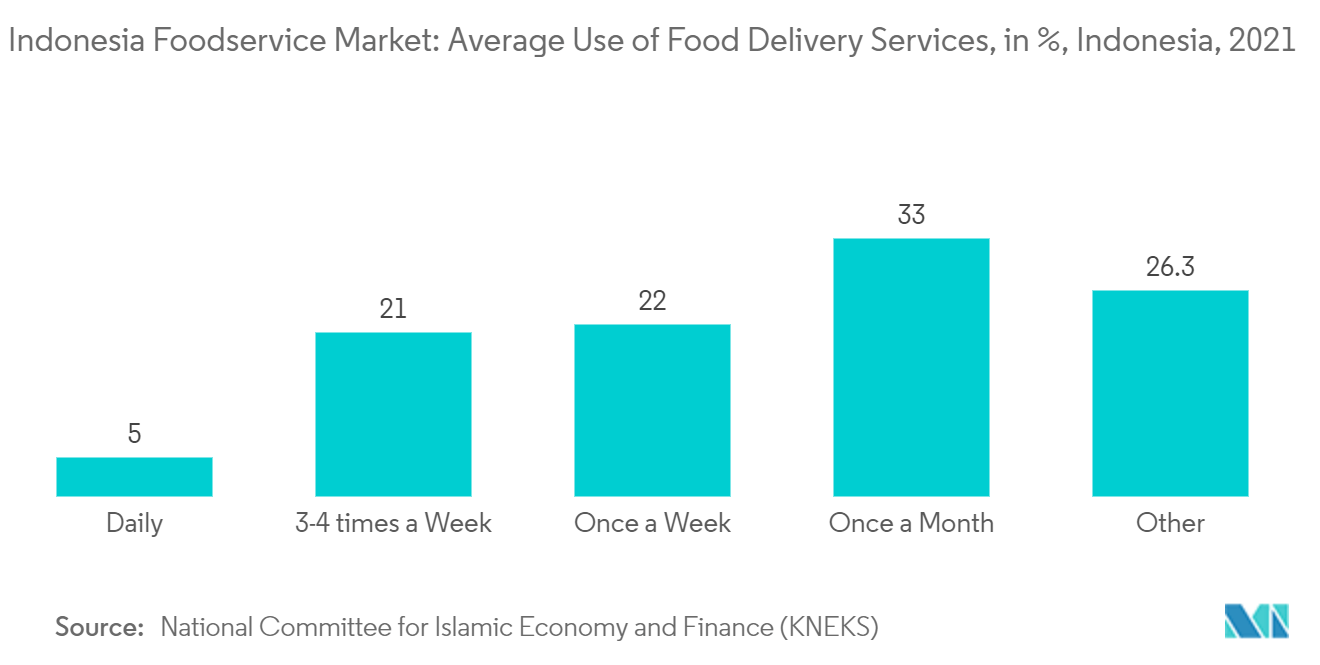

Sở thích ngày càng tăng đối với giao đồ ăn trực tuyến

Cùng với tốc độ đô thị hóa ngày càng tăng, đã có sự gia tăng của người tiêu dùng tìm kiếm các dịch vụ với sự tiện lợi nhất. Internet, thương mại điện tử và các nền tảng trực tuyến ngày càng trở nên phổ biến, với nhiều cửa hàng chuỗi nhỏ, mức độ thâm nhập cao hơn và khả năng chấp nhận của người tiêu dùng. Việc thành lập các chuỗi cửa hàng mới và mở rộng các cửa hàng hiện có đang được chứng kiến, do đó làm tăng sự phổ biến của chúng đối với người tiêu dùng. Do đó, kênh trực tuyến trong nước đang phát triển với tốc độ nhanh nhất. Các ứng dụng giao đồ ăn như 'Go-Food' của Go-Jek cung cấp dịch vụ giao hàng liền mạch hơn nhiều, đã thu hút được một lượng người dùng đáng kể trong những năm gần đây. Cũng có một sự thay đổi ngày càng tăng đối với việc đặt hàng thực phẩm trực tuyến thông qua các ứng dụng di động của người tiêu dùng ở Indonesia, điều này đã thúc đẩy thị trường dịch vụ thực phẩm Indonesia nói chung. Người tiêu dùng đang ngày càng đặt hàng ẩm thực Indonesia địa phương từ các ứng dụng thực phẩm trực tuyến này, do đó, thúc đẩy sự thay đổi đối với thực phẩm Indonesia. Chứng kiến nhu cầu ngày càng tăng đối với các ứng dụng giao hàng, nhiều chủ nhà hàng và doanh nghiệp gia đình đang ngày càng mong muốn hoạt động thông qua nền tảng này để tăng doanh thu. Do đó, các kênh trực tuyến đang thúc đẩy lĩnh vực dịch vụ ăn uống trong nước.

Tổng quan về ngành dịch vụ thực phẩm Indonesia

Thị trường dịch vụ thực phẩm Indonesia bị phân mảnh, với 5 công ty hàng đầu chiếm 1,29%. Các công ty lớn trong thị trường này là PT Dom Pizza Indonesia, PT Fast Food Indonesia Tbk, PT Mitra Adiperkasa Tbk, PT Rekso Nasional Food và PT Sarimelati Kencana Tbk (sắp xếp theo thứ tự bảng chữ cái).

Dẫn đầu thị trường dịch vụ thực phẩm Indonesia

PT Dom Pizza Indonesia

PT Fast Food Indonesia Tbk

PT Mitra Adiperkasa Tbk

PT Rekso Nasional Food

PT Sarimelati Kencana Tbk

Other important companies include Inspire Brands, Inc., Jiwa Group, Kulo Group, PT Bumi Berkah Boga, PT Eka Bogainti, PT JCO Donut & Coffee, PT Richeese Kuliner Indonesia, Restaurant Brands Asia Limited, The Wendy's Company.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dịch vụ thực phẩm Indonesia

- Tháng 1 năm 2023 Popeyes giới thiệu món Tôm cuộn mới vào thực đơn hải sản của mình.

- Tháng 1 năm 2023 Nhà hàng Thương hiệu Châu Á ra mắt Popeyes tại Indonesia. Popeyes đã mở bốn nhà hàng ở Margo City Mall, Supermal Karawaci và Skyli.

- Tháng 10 năm 2022 Chuỗi cửa hàng bánh mì kẹp thịt địa phương của Indonesia, Flip Burger, hợp tác với Kenangan Brands ở Indonesia.

Báo cáo thị trường dịch vụ thực phẩm Indonesia - Mục lục

1. TÓM TẮT & KẾT QUẢ CHÍNH

2. BÁO CÁO ƯU ĐÃI

3. GIỚI THIỆU

- 3.1 Giả định nghiên cứu & Định nghĩa thị trường

- 3.2 Phạm vi nghiên cứu

- 3.3 Phương pháp nghiên cứu

4. XU HƯỚNG NGÀNH CHÍNH

- 4.1 Số lượng cửa hàng

- 4.2 Giá trị đơn hàng trung bình

-

4.3 Khung pháp lý

- 4.3.1 Indonesia

- 4.4 Phân tích thực đơn

5. PHÂN PHỐI THỊ TRƯỜNG (bao gồm quy mô thị trường tính theo Giá trị tính bằng USD, Dự báo đến năm 2029 và phân tích triển vọng tăng trưởng)

-

5.1 Loại dịch vụ ăn uống

- 5.1.1 Quán cà phê & quán bar

- 5.1.1.1 Theo ẩm thực

- 5.1.1.1.1 Quán bar & quán rượu

- 5.1.1.1.2 Quán cà phê

- 5.1.1.1.3 Quầy nước trái cây/sinh tố/món tráng miệng

- 5.1.1.1.4 Cửa hàng trà & cà phê chuyên dụng

- 5.1.2 Bếp Mây

- 5.1.3 Nhà hàng đầy đủ dịch vụ

- 5.1.3.1 Theo ẩm thực

- 5.1.3.1.1 Châu Á

- 5.1.3.1.2 Châu Âu

- 5.1.3.1.3 Người Mỹ La-tinh

- 5.1.3.1.4 Trung Đông

- 5.1.3.1.5 Bắc Mỹ

- 5.1.3.1.6 Các món ăn khác của FSR

- 5.1.4 Nhà hàng phục vụ nhanh

- 5.1.4.1 Theo ẩm thực

- 5.1.4.1.1 tiệm bánh

- 5.1.4.1.2 bánh mì kẹp thịt

- 5.1.4.1.3 Kem

- 5.1.4.1.4 Món ăn làm từ thịt

- 5.1.4.1.5 pizza

- 5.1.4.1.6 Các món ăn QSR khác

-

5.2 Chỗ thoát

- 5.2.1 Cửa hàng có dây xích

- 5.2.2 Cửa hàng độc lập

-

5.3 Vị trí

- 5.3.1 Thời gian rảnh rỗi

- 5.3.2 Chỗ ở

- 5.3.3 Bán lẻ

- 5.3.4 Độc lập

- 5.3.5 Du lịch

6. CẢNH BÁO CẠNH TRANH

- 6.1 Những bước đi chiến lược quan trọng

- 6.2 Phân tích thị phần

- 6.3 Cảnh quan công ty

-

6.4 Hồ sơ công ty (bao gồm Tổng quan cấp độ toàn cầu, Tổng quan cấp độ thị trường, Phân khúc kinh doanh cốt lõi, Tài chính, Số lượng nhân viên, Thông tin chính, Xếp hạng thị trường, Thị phần, Sản phẩm và dịch vụ cũng như Phân tích những phát triển gần đây).

- 6.4.1 Inspire Brands, Inc.

- 6.4.2 Jiwa Group

- 6.4.3 Kulo Group

- 6.4.4 PT Bumi Berkah Boga

- 6.4.5 PT Dom Pizza Indonesia

- 6.4.6 PT Eka Bogainti

- 6.4.7 PT Fast Food Indonesia Tbk

- 6.4.8 PT JCO Donut & Coffee

- 6.4.9 PT Mitra Adiperkasa Tbk

- 6.4.10 PT Rekso Nasional Food

- 6.4.11 PT Richeese Kuliner Indonesia

- 6.4.12 PT Sarimelati Kencana Tbk

- 6.4.13 Restaurant Brands Asia Limited

- 6.4.14 The Wendy's Company

7. CÁC CÂU HỎI CHIẾN LƯỢC CHÍNH CHO CEO DỊCH VỤ THỰC PHẨM

8. RUỘT THỪA

-

8.1 Tổng quan toàn cầu

- 8.1.1 Tổng quan

- 8.1.2 Khung năm lực lượng của Porter

- 8.1.3 Phân tích chuỗi giá trị toàn cầu

- 8.1.4 Động lực thị trường (DRO)

- 8.2 Nguồn & Tài liệu tham khảo

- 8.3 Danh sách bảng & hình

- 8.4 Thông tin chi tiết chính

- 8.5 Gói dữ liệu

- 8.6 Bảng chú giải thuật ngữ

Phân khúc ngành dịch vụ thực phẩm của Indonesia

Quán cà phê quán bar, Cloud Kitchen, Nhà hàng đầy đủ dịch vụ, Nhà hàng phục vụ nhanh được chia thành các phân khúc theo Loại dịch vụ ăn uống. Cửa hàng có chuỗi, Cửa hàng độc lập được Cửa hàng bao gồm các phân đoạn. Giải trí, Nhà nghỉ, Bán lẻ, Độc lập, Du lịch được chia thành các phân đoạn theo Địa điểm.

- Phân khúc nhà hàng đầy đủ dịch vụ (FSR) chiếm thị phần lớn theo loại hình dịch vụ ăn uống. Dự kiến sẽ đăng ký CAGR là 13,95% theo giá trị trong giai đoạn dự báo. Sự phổ biến của ẩm thực châu Á ngày càng mở rộng, đặc biệt là trong giới trẻ, do nhu cầu về sự đa dạng về ẩm thực ngày càng tăng. Các món ăn phổ biến nhất ở đất nước này là Trung Quốc, Nhật Bản và Ấn Độ. Do nhu cầu lựa chọn ẩm thực Quảng Đông và Đài Loan truyền thống trong các nhà hàng cao cấp, ẩm thực Trung Quốc vẫn được ưa chuộng trong tất cả các nền ẩm thực châu Á khác.

- Nhà bếp trên nền tảng đám mây dự kiến sẽ đạt tốc độ CAGR là 13,49% theo giá trị trong giai đoạn dự báo. Nhà bếp trên nền tảng đám mây cung cấp nhiều món ăn đa dạng để phục vụ khẩu vị đa dạng của người tiêu dùng Indonesia. Từ các món ăn truyền thống của Indonesia đến ẩm thực quốc tế, bếp đám mây mang đến nhiều lựa chọn để làm hài lòng người tiêu dùng. Hangry là một trong những nhà bếp đám mây phổ biến nhất ở Indonesia. Nó cung cấp nhiều lựa chọn ẩm thực, bao gồm Indonesia, Trung Quốc, Nhật Bản và phương Tây. Tương tự, Mama Roz là thương hiệu bếp đám mây được chứng nhận halal chuyên về ẩm thực Trung Đông và Địa Trung Hải.

- Phân khúc nhà hàng phục vụ nhanh (QSR) chiếm thị phần lớn thứ hai tính theo loại hình dịch vụ ăn uống. Dự kiến sẽ đạt tốc độ CAGR là 5,49% trong thời gian nghiên cứu. Ở Indonesia, các dịch vụ ăn nhanh độc lập đang mở rộng do người tiêu dùng thích đồ ăn nhanh truyền thống và địa phương với đồ ăn chất lượng cao, tốt cho sức khỏe hơn. Sự phát triển của các dịch vụ giao đồ ăn như GrabFood và GoFood đã giúp QSR tiếp cận những khách hàng có khả năng tiếp cận các địa điểm thực tế bị hạn chế. Điều này đã làm tăng nhu cầu về QSR để mở rộng khả năng phân phối và tiếp cận nhiều khách hàng hơn.

| Quán cà phê & quán bar | Theo ẩm thực | Quán bar & quán rượu |

| Quán cà phê | ||

| Quầy nước trái cây/sinh tố/món tráng miệng | ||

| Cửa hàng trà & cà phê chuyên dụng | ||

| Bếp Mây | ||

| Nhà hàng đầy đủ dịch vụ | Theo ẩm thực | Châu Á |

| Châu Âu | ||

| Người Mỹ La-tinh | ||

| Trung Đông | ||

| Bắc Mỹ | ||

| Các món ăn khác của FSR | ||

| Nhà hàng phục vụ nhanh | Theo ẩm thực | tiệm bánh |

| bánh mì kẹp thịt | ||

| Kem | ||

| Món ăn làm từ thịt | ||

| pizza | ||

| Các món ăn QSR khác |

| Cửa hàng có dây xích |

| Cửa hàng độc lập |

| Thời gian rảnh rỗi |

| Chỗ ở |

| Bán lẻ |

| Độc lập |

| Du lịch |

| Loại dịch vụ ăn uống | Quán cà phê & quán bar | Theo ẩm thực | Quán bar & quán rượu |

| Quán cà phê | |||

| Quầy nước trái cây/sinh tố/món tráng miệng | |||

| Cửa hàng trà & cà phê chuyên dụng | |||

| Bếp Mây | |||

| Nhà hàng đầy đủ dịch vụ | Theo ẩm thực | Châu Á | |

| Châu Âu | |||

| Người Mỹ La-tinh | |||

| Trung Đông | |||

| Bắc Mỹ | |||

| Các món ăn khác của FSR | |||

| Nhà hàng phục vụ nhanh | Theo ẩm thực | tiệm bánh | |

| bánh mì kẹp thịt | |||

| Kem | |||

| Món ăn làm từ thịt | |||

| pizza | |||

| Các món ăn QSR khác | |||

| Chỗ thoát | Cửa hàng có dây xích | ||

| Cửa hàng độc lập | |||

| Vị trí | Thời gian rảnh rỗi | ||

| Chỗ ở | |||

| Bán lẻ | |||

| Độc lập | |||

| Du lịch | |||

Định nghĩa thị trường

- NHÀ HÀNG ĐẦY ĐỦ DỊCH VỤ - Cơ sở dịch vụ ăn uống nơi khách hàng ngồi vào bàn, gọi món cho người phục vụ và được phục vụ đồ ăn tại bàn.

- NHÀ HÀNG DỊCH VỤ NHANH - Cơ sở dịch vụ ăn uống cung cấp cho khách hàng sự tiện lợi, nhanh chóng và cung cấp đồ ăn với mức giá thấp hơn. Khách hàng thường tự phục vụ và tự mang đồ ăn đến bàn của mình.

- CÀ PHÊ QUÁN BAR - Một loại hình kinh doanh dịch vụ thực phẩm bao gồm các quán bar và quán rượu được cấp phép phục vụ đồ uống có cồn để tiêu dùng, quán cà phê phục vụ đồ uống giải khát và đồ ăn nhẹ, cũng như các cửa hàng trà và cà phê đặc sản, quán tráng miệng, quán sinh tố và quán nước trái cây.

- BẾP MÂY - Một doanh nghiệp dịch vụ thực phẩm sử dụng bếp thương mại với mục đích chỉ chuẩn bị thức ăn để giao hàng hoặc mang đi mà không có khách hàng dùng bữa.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1 Xác định các biến chính: Để xây dựng một phương pháp dự báo hiệu quả, các biến số và yếu tố được xác định ở Bước 1 sẽ được kiểm tra dựa trên số liệu lịch sử sẵn có của thị trường. Thông qua một quá trình lặp đi lặp lại, các biến số cần thiết cho dự báo thị trường được thiết lập và mô hình được xây dựng trên cơ sở các biến số này.

- Bước 2 Xây dựng mô hình thị trường: Ước tính quy mô thị trường cho những năm dự báo chỉ mang tính danh nghĩa. Lạm phát được xem xét dựa trên giá trị đơn hàng trung bình và được dự báo theo tỷ lệ lạm phát dự đoán ở các quốc gia.

- Bước 3 Xác thực và hoàn thiện: Trong bước quan trọng này, tất cả các số liệu thị trường, biến số và ý kiến của nhà phân tích đều được xác thực thông qua mạng lưới rộng khắp các chuyên gia nghiên cứu chính từ thị trường được nghiên cứu. Những người trả lời được lựa chọn theo các cấp độ và chức năng để tạo ra một bức tranh tổng thể về thị trường được nghiên cứu.

- Bước 4 Kết quả nghiên cứu: Báo cáo tổng hợp, nhiệm vụ tư vấn tùy chỉnh, cơ sở dữ liệu và nền tảng đăng ký