| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 13.69 Billion |

| Kích Thước Thị Trường (2029) | USD 18.40 Billion |

| CAGR (2024 - 2029) | 2.25 % |

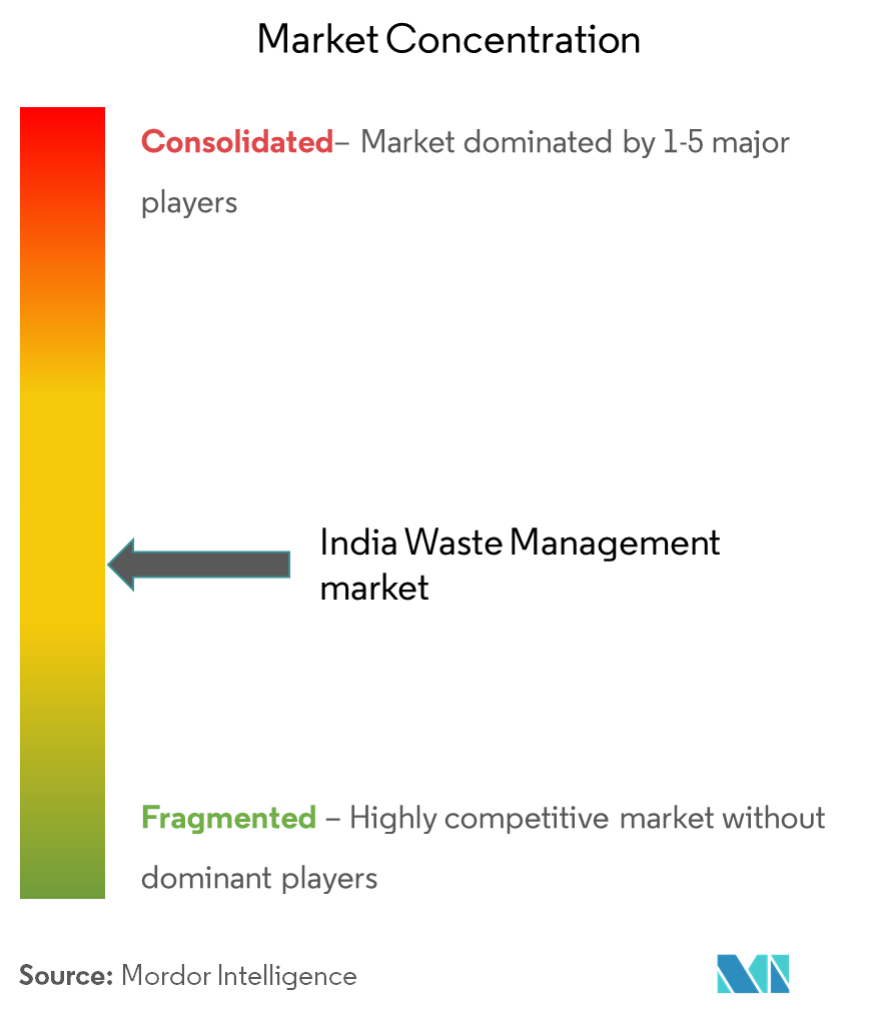

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường quản lý chất thải Ấn Độ

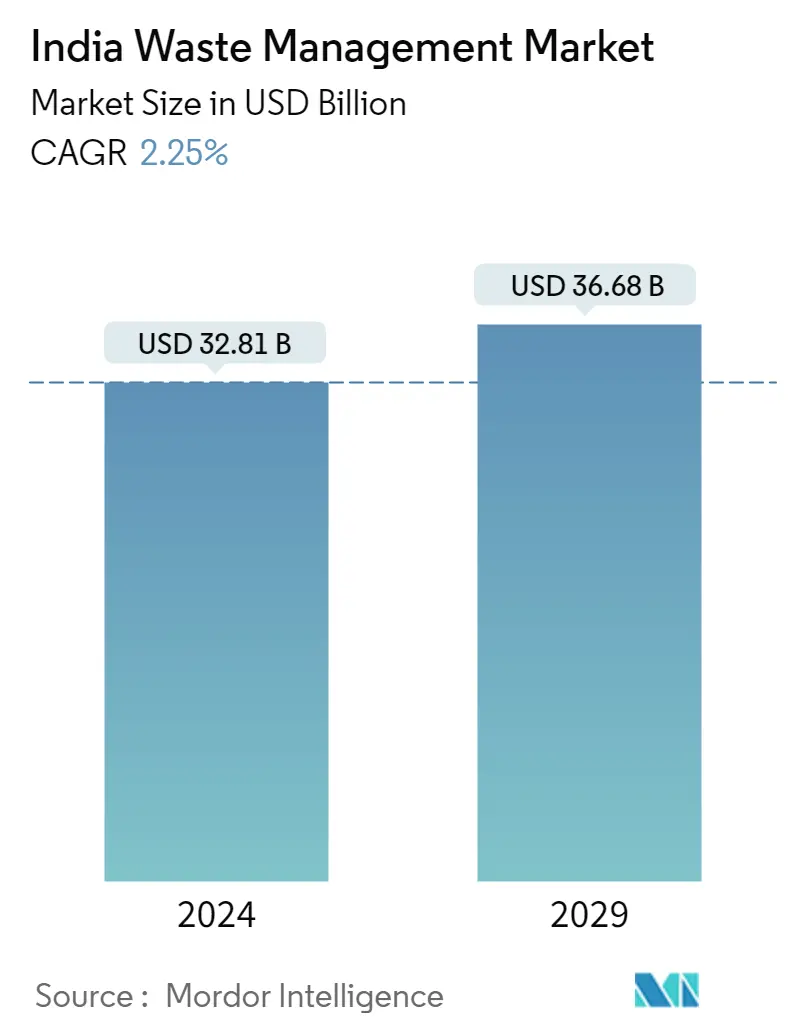

Quy mô Thị trường Quản lý Chất thải Ấn Độ ước tính đạt 32,81 tỷ USD vào năm 2024 và dự kiến sẽ đạt 36,68 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 2,25% trong giai đoạn dự báo (2024-2029).

- Thị trường quản lý chất thải của Ấn Độ đang có sự tăng trưởng lành mạnh do mật độ dân số cao và hoạt động công nghiệp tăng lên, dẫn đến lượng đáng kể cả chất thải nguy hại và không nguy hại.

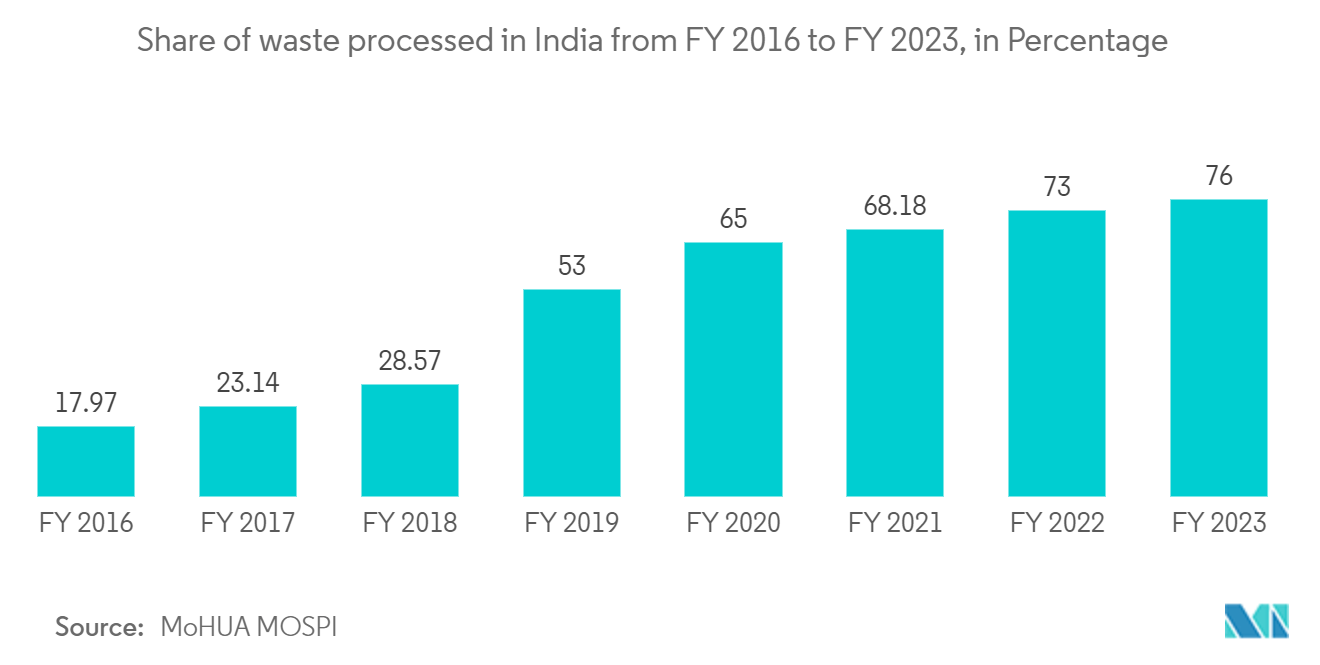

- Mặc dù khái niệm kinh tế tuần hoàn còn khá mới đối với Ấn Độ nhưng nó đang nhanh chóng trở nên phổ biến. Ngành quản lý chất thải của Ấn Độ có tiềm năng to lớn, hiện chỉ có 30% trong số 75% chất thải có thể tái chế được tái chế. Các chính sách chưa đầy đủ về thu gom, xử lý và tái chế chất thải, cùng với cơ sở hạ tầng kém hiệu quả đã góp phần dẫn đến tình trạng quản lý chất thải kém ở nước này.

- Nhiều công ty khởi nghiệp đang nổi lên với những ý tưởng và phương pháp quản lý chất thải sáng tạo để biến chất thải thành nguồn tài nguyên có giá trị. Tuy nhiên, để giải quyết hiệu quả những thách thức trong ngành này đòi hỏi một lượng kiến thức đáng kể.

Xu hướng thị trường quản lý chất thải của Ấn Độ

Tăng lượng chất thải phát sinh

- Dân số ngày càng tăng và đô thị hóa nhanh chóng đã dẫn đến sự gia tăng đáng kể trong việc tạo ra chất thải, đòi hỏi phải có các biện pháp quản lý chất thải hiệu quả và bền vững. Do tốc độ đô thị hóa nhanh chóng, tăng trưởng kinh tế và tỷ lệ tiêu dùng đô thị tăng cao, Ấn Độ được xếp hạng trong số 10 quốc gia hàng đầu thế giới về phát sinh chất thải rắn đô thị (MSW).

- Theo báo cáo của Viện Năng lượng và Tài nguyên (TERI), Ấn Độ tạo ra hơn 62 triệu tấn (MT) chất thải hàng năm. Chỉ có 43 tấn trong tổng số chất thải phát sinh được thu gom, 12 tấn được xử lý trước khi thải bỏ, 31 tấn còn lại bị thải bỏ tại các bãi rác.

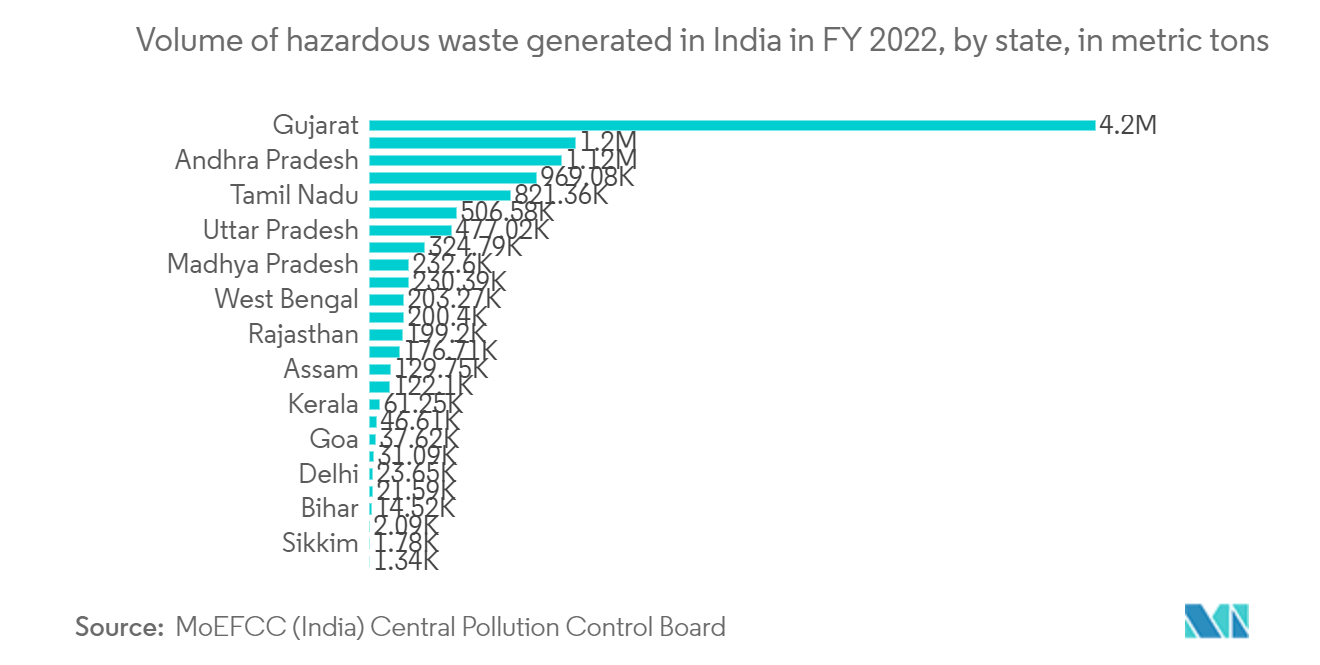

- Ban Kiểm soát Ô nhiễm Trung ương Ấn Độ (CPCB) dự đoán rằng lượng rác thải hàng năm ở Ấn Độ sẽ tăng lên 165 tấn vào năm 2030. Đồng thời, việc tạo ra rác thải nguy hại, nhựa, rác thải điện tử và y tế sinh học được dự đoán sẽ tăng tương ứng.

- Tiêu thụ nhựa ở Ấn Độ đã tăng rõ rệt trong 5 năm qua, do đó làm tăng lượng rác thải. Đất nước này thải ra 3,4 triệu tấn rác thải nhựa mỗi năm và chỉ 30% trong số đó được tái chế.

Sự gia tăng các công ty khởi nghiệp quản lý chất thải ở Ấn Độ

- Sáng kiến Swachh Bharat, chương trình hàng đầu của chính phủ Ấn Độ nhằm thu gom và quản lý hiệu quả chất thải, được dự đoán sẽ mang lại triển vọng tăng trưởng đáng kể cho các công ty khởi nghiệp mới nổi tập trung vào các giải pháp đổi mới. Các công ty khởi nghiệp này chủ yếu nhắm đến chất thải điện tử và y sinh, cố gắng phát triển các phương pháp khoa học sáng tạo để quản lý chất thải được tạo ra và ưu tiên các phương pháp xử lý an toàn hơn.

- Một trong những dự án liên doanh như vậy, công ty khởi nghiệp quản lý chất thải WeVOIS có trụ sở tại Jaipur, đã nhận được tổng số vốn tài trợ là 4 triệu USD trong vòng tiền Series A với mức định giá 10 triệu USD, tận dụng sự kết hợp giữa vốn chủ sở hữu và nợ. WeVOIS đã cải thiện đáng kể môi trường cho hơn 2,5 triệu người trên 18 thành phố ở Ấn Độ, bao gồm Jaipur, Dehradun, Sikar, Gwalior và Jaisalmer. Công ty đã chứng kiến mức tăng trưởng ấn tượng 250% so với cùng kỳ năm ngoái và tỷ lệ thu hút khách hàng tăng 60% trong vòng sáu tháng qua, duy trì tỷ lệ rời bỏ bằng 0 kể từ khi thành lập.

- Một sáng kiến khác, được triển khai tại Chennai vào tháng 8 năm 2020, Bintix, ban đầu phục vụ 100 hộ gia đình, hiện phục vụ cho hơn 2.000 hộ gia đình và thu gom 8.500 kg rác thải hàng tháng—một con số ngày càng tăng. Bintix cung cấp cho các hộ gia đình những túi được chỉ định, tính ở mức một túi mỗi tuần, với lịch thu gom vào thứ Năm hàng tuần. Mỗi túi được trang bị một mã vạch đảm bảo khả năng truy xuất nguồn gốc chất thải, cho phép Bintix tiếp cận các hộ gia đình chưa cung cấp chất thải khô nguyên chất.

Tổng quan về ngành quản lý chất thải của Ấn Độ

Thị trường được nghiên cứu còn phân mảnh, trong đó có nhiều bên tham gia nhằm giảm thiểu việc tạo ra chất thải cũng như tái chế và tái sử dụng chất thải theo cách hiệu quả nhất có thể. Các công ty chính bao gồm A2Z Green Waste Management Ltd, BVG India Ltd, Ecowise Waste Management Pvt. Ltd và Thêm tên công tyHanjer Biotech Energies Pvt. Công ty TNHH.

Với sự tăng trưởng trong sản xuất và tiêu dùng nội địa, tổng lượng rác thải của Ấn Độ dự kiến sẽ tăng từ mức 62 triệu tấn hàng năm hiện tại lên con số khổng lồ 162 triệu tấn vào năm 2030. Nhiều công ty khởi nghiệp đang tập trung phát triển các phương pháp xử lý rác thải theo cách thân thiện với môi trường. thái độ.

Khi lượng rác thải ở Ấn Độ tăng lên, chính phủ nước này bắt đầu tìm kiếm sự giúp đỡ từ khu vực tư nhân. Các cơ quan thành phố được ủy quyền thiết lập các hệ thống quản lý chất thải mạch lạc và bền vững đã được chính phủ liên bang khuyến khích hợp tác với khu vực tư nhân.

Lãnh đạo thị trường quản lý chất thải Ấn Độ

-

A2Z Green Waste Management Ltd

-

BVG India Ltd

-

Ecowise Waste Management Pvt. Ltd

-

Tatva Global Environment Ltd

-

Hanjer Biotech Energies Pvt. Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quản lý chất thải Ấn Độ

- Tháng 8 năm 2023 Tập đoàn Thành phố Brihanmumbai (BMC) đã phân tích 'mô hình Indore' rất thành công về quản lý chất thải để tăng cường quản lý chất thải rắn (SWM) ở Mumbai. Cách tiếp cận này đã góp phần giúp Indore, được mệnh danh là 'Mumbai thu nhỏ' của Madhya Pradesh, duy trì vị thế là thành phố sạch nhất Ấn Độ trong 6 năm liên tiếp.

- Tháng 3 năm 2023 Bharat Petroleum Corporation Limited (BPCL), một công ty 'Maharatna' và Fortune Global 500, đã công bố một sáng kiến đặc biệt có tên Quản lý hợp lý việc xử lý chất thải (SMWD) như một phần trong nỗ lực bền vững của họ. Sáng kiến này tập trung vào việc giảm thiểu và tái chế rác thải điện tử. BPCL đặt mục tiêu đạt được chứng nhận không có chất thải đến bãi chôn lấp trên tất cả các nhà máy lọc dầu đang hoạt động và các địa điểm tiếp thị vào năm 2025.

Phân khúc ngành quản lý chất thải của Ấn Độ

Quá trình quản lý chất thải bao gồm xử lý chất thải rắn và lỏng. Trong quá trình xử lý, nó cũng đưa ra nhiều giải pháp tái chế các mặt hàng không được phân loại là rác.

Phân tích cơ bản toàn diện về Quản lý chất thải ở thị trường Ấn Độ, bao gồm các xu hướng thị trường hiện tại, các hạn chế, cập nhật công nghệ và thông tin chi tiết về các phân khúc khác nhau và bối cảnh cạnh tranh của ngành. Tác động của COVID-19 cũng đã được tổng hợp và xem xét trong quá trình nghiên cứu.

Thị trường quản lý chất thải Ấn Độ được phân chia theo loại (chất thải công nghiệp, chất thải rắn đô thị, chất thải nguy hại, chất thải điện tử, chất thải nhựa, chất thải y sinh), theo phương pháp xử lý (chôn lấp, đốt, tháo dỡ, tái chế) và theo loại hình sở hữu ( hợp tác công, tư, công tư). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (USD) cho thị trường Quản lý Chất thải Ấn Độ cho tất cả các phân khúc trên.

| Loại chất thải | Chất thải công nghiệp |

| Chất thải rắn đô thị | |

| Chất thải nguy hại | |

| Rác thải điện tử | |

| Chất thải nhựa | |

| Chất thải y tế sinh học | |

| Phương pháp xử lý | Bãi rác |

| Thiêu đốt | |

| Tháo bỏ | |

| Tái chế | |

| Loại quyền sở hữu | Công cộng |

| Riêng tư | |

| Quan hệ đối tác công tư |

Câu hỏi thường gặp về nghiên cứu thị trường quản lý chất thải ở Ấn Độ

Thị trường quản lý chất thải Ấn Độ lớn như thế nào?

Quy mô Thị trường Quản lý Chất thải Ấn Độ dự kiến sẽ đạt 32,81 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,25% để đạt 36,68 tỷ USD vào năm 2029.

Quy mô thị trường quản lý chất thải Ấn Độ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Quản lý Chất thải Ấn Độ dự kiến sẽ đạt 32,81 tỷ USD.

Ai là người chơi chính trong Thị trường Quản lý Chất thải Ấn Độ?

A2Z Green Waste Management Ltd, BVG India Ltd, Ecowise Waste Management Pvt. Ltd, Tatva Global Environment Ltd, Hanjer Biotech Energies Pvt. Ltd là những công ty lớn hoạt động tại Thị trường Quản lý Chất thải Ấn Độ.

Thị trường Quản lý Chất thải Ấn Độ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Quản lý Chất thải Ấn Độ ước tính đạt 32,09 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Quản lý Chất thải Ấn Độ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Quản lý Chất thải Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Commercial Services Reports

Popular Professional and Commercial Services Reports

Báo cáo ngành quản lý chất thải của Ấn Độ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Quản lý Chất thải Ấn Độ năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Quản lý Chất thải của Ấn Độ bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.