Quy mô thị trường sơn sơn phủ Ấn Độ

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 10.46 Billion |

| Kích Thước Thị Trường (2029) | USD 16.37 Billion |

| CAGR (2024 - 2029) | 9.38 % |

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường sơn chất phủ Ấn Độ

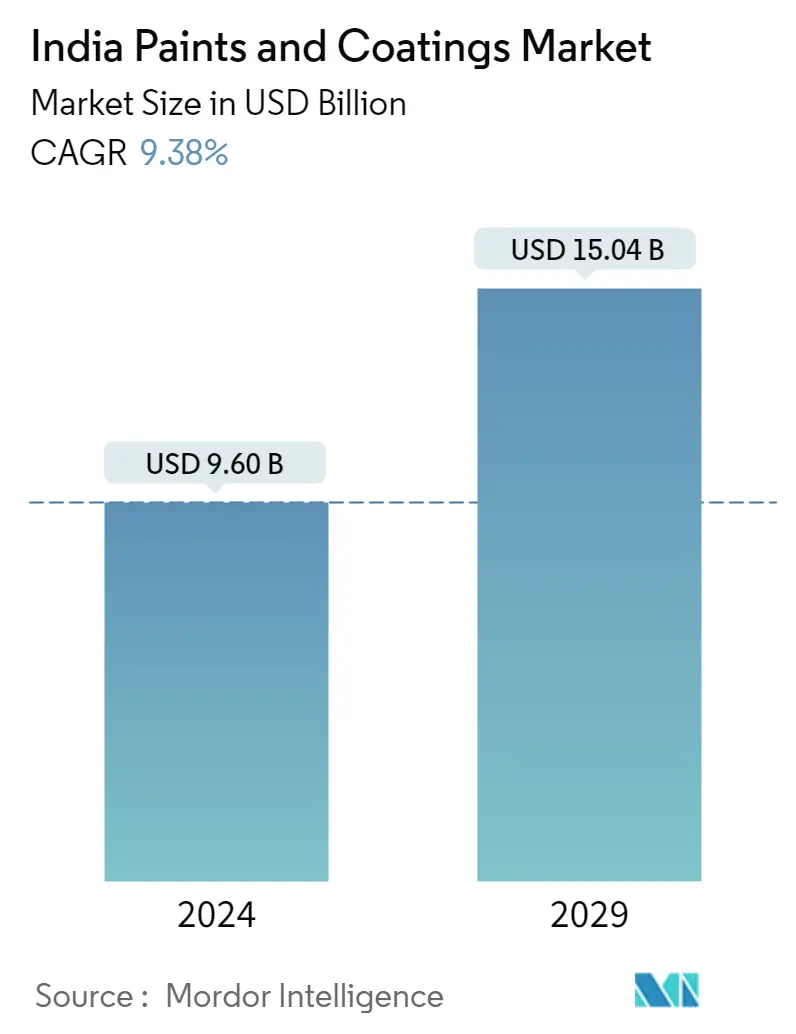

Quy mô Thị trường Sơn và Chất phủ Ấn Độ ước tính đạt 9,60 tỷ USD vào năm 2024 và dự kiến sẽ đạt 15,04 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,38% trong giai đoạn dự báo (2024-2029).

Sự bùng phát COVID-19 có tác động cả ngắn hạn và dài hạn đối với một số doanh nghiệp, bao gồm cả tác động đáng kể đến ngành xây dựng, được phản ánh trên thị trường sơn và chất phủ trên toàn quốc. Khi chính phủ dỡ bỏ các hạn chế vào năm 2021, thị trường bắt đầu tăng trưởng ổn định.

- Nhu cầu ngày càng tăng từ ngành xây dựng, cùng với việc ngành công nghiệp ô tô đang phục hồi, đang thúc đẩy nhu cầu nghiên cứu thị trường.

- Mặt khác, sự biến động của giá nguyên liệu thô được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Việc sử dụng công nghệ nano trong ngành sơn và chất phủ dự kiến sẽ mang lại nhiều cơ hội tăng trưởng thị trường khác nhau trong giai đoạn dự báo.

Xu hướng Thị trường Sơn Chất phủ Ấn Độ

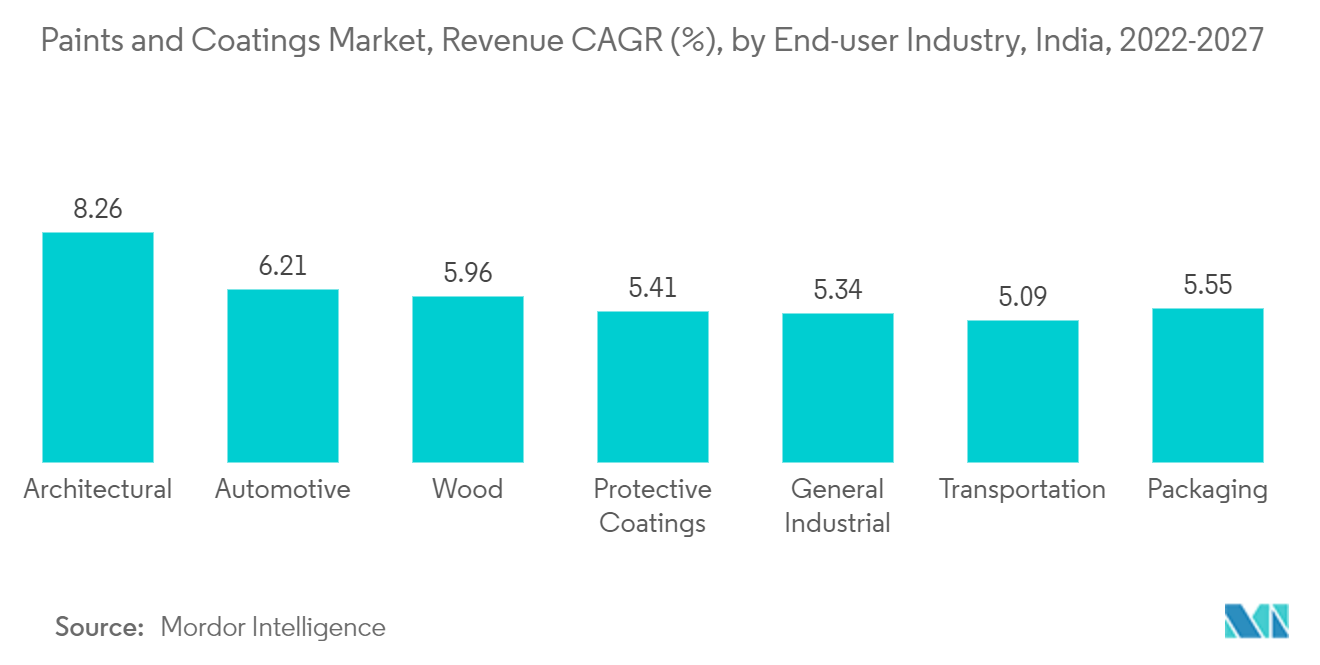

Ngành kiến trúc nắm giữ thị phần cao nhất

- Sơn và chất phủ kiến trúc cho đến nay là phân khúc lớn nhất trong toàn bộ ngành công nghiệp sơn và chất phủ. Lớp phủ kiến trúc nhằm mục đích bảo vệ và trang trí các đặc điểm bề mặt. Chúng được sử dụng để phủ lên các tòa nhà và nhà cửa. Hầu hết các loại sơn và chất phủ đều được chỉ định cho các mục đích sử dụng cụ thể, chẳng hạn như sơn mái nhà, sơn tường hoặc hoàn thiện sàn. Hơn nữa, mỗi lớp phủ kiến trúc đều cung cấp các chức năng trang trí, bền và bảo vệ nhất định.

- Lớp phủ kiến trúc được sử dụng trong các ứng dụng cho mục đích thương mại, chẳng hạn như tòa nhà văn phòng, nhà kho, cửa hàng bán lẻ tiện lợi và trung tâm mua sắm cho đến các tòa nhà dân cư. Những lớp phủ như vậy có thể được áp dụng trên bề mặt bên ngoài và bên trong và bao gồm chất bịt kín hoặc các sản phẩm đặc biệt.

- Sơn và lớp phủ được phủ lên bên ngoài ngôi nhà để mang lại diện mạo mới và bảo vệ chúng khỏi mùa hè nóng bức, mùa đông băng giá, mưa dầm và sự bắn phá hàng ngày của bức xạ tia cực tím mà không bị phai màu, bong tróc và nứt nẻ.

- Khu vực dân cư trong nước đang có xu hướng ngày càng tăng, với sự hỗ trợ/sáng kiến của chính phủ càng thúc đẩy nhu cầu. Bộ Nhà ở và Phát triển Đô thị (MoHUA) đã phân bổ kinh phí trong ngân sách năm 2021 để xây dựng nhà ở và tạo vốn để hoàn thành các dự án bị tạm dừng.

- Hơn nữa, các sáng kiến như chương trình Pradhan Mantri Awas Yojana (PMAY) nhằm cung cấp nhà ở giá rẻ cho nhiều người vào năm 2022. Ngoài ra, chính phủ còn cung cấp một số công cụ hỗ trợ về lãi suất cho vay mua nhà nếu người dân muốn xây/mua căn nhà đầu tiên của họ.

- Ngoài ra, đất nước này đang mở rộng lĩnh vực thương mại, do đó có tác động tích cực đến thị trường sơn nhũ tương kiến trúc. Chẳng hạn, vào tháng 9 năm 2021, gần 92 tòa nhà trường học mới, với 48 phòng thí nghiệm và ba thư viện, đã được mở ở miền Nam đất nước.

- Do đó, do các yếu tố nêu trên, nhu cầu về sơn và chất phủ từ phân khúc kiến trúc dự kiến sẽ tăng trưởng đáng kể trong giai đoạn dự báo.

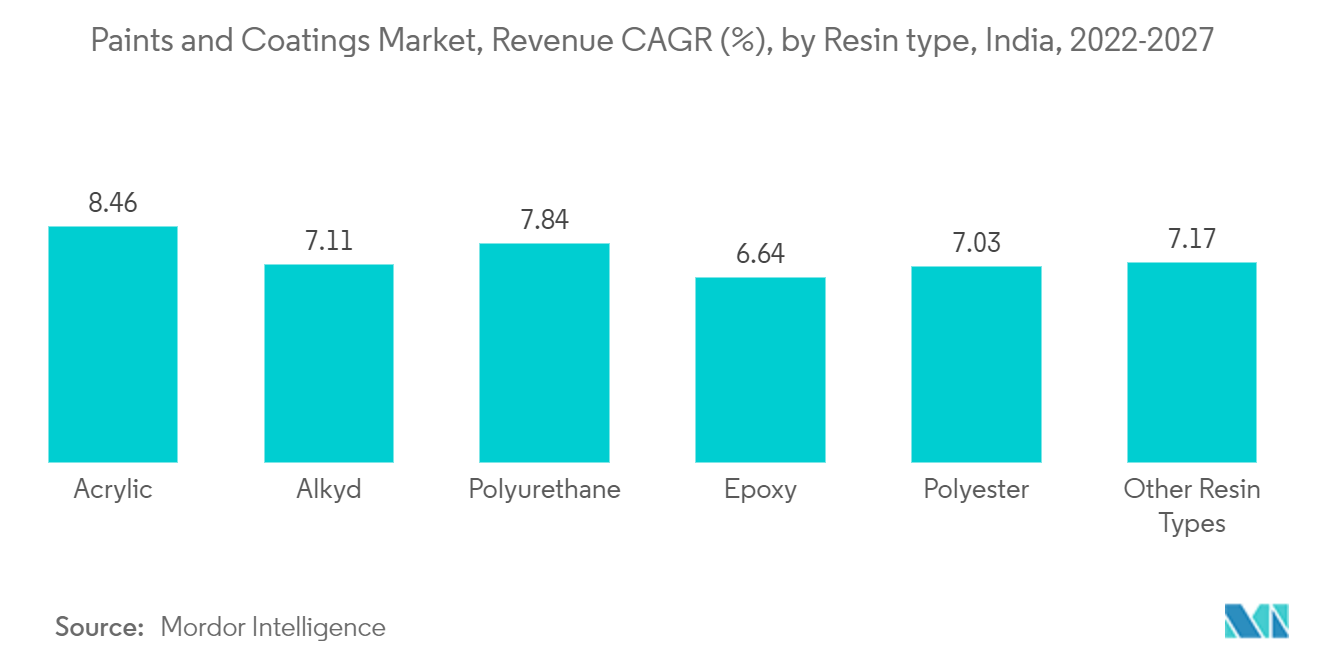

Nhu cầu ngày càng tăng về nhựa acrylic

- Sơn acrylic có khả năng giữ màu và độ bóng tuyệt vời cũng như độ bền tuyệt vời và độ bám dính tốt trên nhiều chất nền. Sơn acrylic cũng là loại sơn kiến trúc được sử dụng rộng rãi nhất.

- Ứng dụng của lớp phủ acrylic chủ yếu được tìm thấy trong ngành xây dựng để hoàn thiện mái nhà, sàn, cầu, sàn và các ứng dụng khác. Lớp phủ acrylic gốc nước đang có nhu cầu cao do những lo ngại về môi trường, chẳng hạn như tác động tiêu cực của VOC đến chất lượng không khí của môi trường.

- Trong ngành công nghiệp ô tô, lớp phủ acrylic được sử dụng cho cả nội thất và ngoại thất ô tô. Trong ứng dụng ngoại thất OEM ô tô, lớp phủ gốc mạch hở chủ yếu được sử dụng làm lớp nền và lớp phủ ngoài. Ngành công nghiệp ô tô phải đối mặt với tình trạng suy thoái trong những năm gần đây, góp phần làm giảm tốc độ tăng trưởng của lớp phủ ô tô acrylic.

- Lớp phủ acrylic gốc nước chiếm hơn 50-60% lớp phủ acrylic ô tô. Việc sử dụng ngày càng tăng các lớp phủ acrylic gốc nước thay thế các lớp phủ gốc dung môi truyền thống dự kiến sẽ đóng vai trò thúc đẩy thị trường trong phân khúc này.

- Hai dạng acrylic chính được sử dụng là nhựa nhiệt dẻo và nhiệt rắn. Nhựa acrylic nhiệt dẻo là loại nhựa tổng hợp đạt được bằng cách trùng hợp các monome acrylic khác nhau. Bình giữ nhiệt được xử lý ở nhiệt độ cao bằng cách phản ứng với các polyme khác. Nhựa acrylic nhiệt dẻo có hai loại sơn acrylic dung dịch và sơn latex acrylic.

- Hơn nữa, nhựa acrylic phát triển các đặc tính như độ trong suốt, khả năng tạo màu cao và khả năng chống tia cực tím trong dung dịch phủ. Chúng thường được sử dụng trong các hệ thống sử dụng nước, dẫn đến lượng khí thải VOC thấp. Việc áp dụng lớp phủ acrylic dẫn đến độ cứng bề mặt cao. Trong một số ứng dụng nhất định, chẳng hạn như tường, sàn và mái nhà, lớp phủ acrylic cung cấp lớp hoàn thiện đàn hồi để cải thiện khả năng chống tia cực tím của bề mặt nếu được sử dụng với một số chất lỏng.

- Những yếu tố tích cực như vậy dự kiến sẽ làm tăng nhu cầu về nhựa acrylic trên thị trường sơn và chất phủ trong nước trong giai đoạn dự báo.

Tổng quan về ngành sơn và chất phủ của Ấn Độ

Thị trường sơn và chất phủ của Ấn Độ có tính chất rất hợp nhất. Một số công ty lớn trên thị trường bao gồm sơn Châu Á, Berger Paints India Limited, Kansai Nerolac Paints Limited, AkzoNobel NV và Nippon Paint Holdings Co. Ltd, cùng nhiều công ty khác.

Các nhà lãnh đạo thị trường sơn và chất phủ Ấn Độ

-

Akzo Nobel N.V.

-

Asian Paints

-

Berger Paints India Limited

-

Kansai Nerolac Paints Limited

-

Nippon Paint Holdings Co. Ltd

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sơn và chất phủ Ấn Độ

- Vào tháng 10 năm 2022, Asian Paints thông báo rằng họ sẽ đầu tư 2.650 crore INR (~ 324,20 triệu USD) để thành lập một cơ sở sản xuất monome thực vật vinyl axetat ở Ấn Độ. Khoản đầu tư này sẽ giúp công ty hội nhập lạc hậu.

- Vào tháng 11 năm 2021, Asian Paints đã công bố khoản đầu tư 9600 triệu INR (118,72 triệu USD) để mở rộng năng lực sản xuất của cơ sở Ankleshwar, Gujarat. Việc mở rộng này sẽ hỗ trợ đáp ứng nhu cầu về sơn và chất phủ của đất nước.

Báo cáo Thị trường Sơn Chất phủ Ấn Độ - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Sự phát triển của ngành xây dựng trong nước

4.1.2 Sự phục hồi của ngành công nghiệp ô tô

4.2 Hạn chế

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

4.4.5 Mức độ cạnh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường tính theo giá trị)

5.1 Công nghệ

5.1.1 Lớp phủ gốc nước

5.1.2 Lớp phủ dung môi

5.1.3 sơn tĩnh điện

5.1.4 Lớp phủ được xử lý bằng bức xạ

5.2 Loại nhựa

5.2.1 Acrylic

5.2.2 Alkyd

5.2.3 Polyurethane

5.2.4 Epoxy

5.2.5 Polyester

5.2.6 Các loại nhựa khác

5.3 Công nghiệp người dùng cuối

5.3.1 kiến trúc

5.3.2 ô tô

5.3.3 Gỗ

5.3.4 Các lớp bảo vệ

5.3.5 Công nghiệp tổng hợp

5.3.6 Vận tải

5.3.7 Bao bì

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Phân tích thị phần

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 AkzoNobel NV

6.4.2 Asian Paints

6.4.3 Berger Paints India Limited

6.4.4 Indigo Paints

6.4.5 Jotun India Pvt Ltd

6.4.6 JSW Paints

6.4.7 Kamadhenu Paints

6.4.8 Kansai Nerolac Paints Limited

6.4.9 Nippon Paint Holding Co. Ltd

6.4.10 Shalimar Paints

6.4.11 Sheenlac Paints Ltd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Sử dụng công nghệ nano trong ngành sơn và chất phủ

7.2 Nhu cầu ngày càng tăng về sơn thân thiện với môi trường

Phân khúc ngành Sơn Chất phủ của Ấn Độ

Sơn và chất phủ được sử dụng trong các ngành kiến trúc, ô tô, gỗ, công nghiệp, vận tải và đóng gói. Chúng được thiết kế cho một số ứng dụng, chẳng hạn như chống ăn mòn, ngăn ngừa hư hỏng, lý do trang trí và các ứng dụng khác. Thị trường sơn và chất phủ của Ấn Độ được phân chia theo công nghệ, loại nhựa và ngành người dùng cuối. Thông qua công nghệ, thị trường được phân thành các loại sơn gốc nước, sơn phủ gốc dung môi, sơn tĩnh điện và sơn phủ xử lý bằng bức xạ. Thông qua loại nhựa, thị trường được phân thành acrylic, alkyl, polyurethane, epoxy, polyester và các loại nhựa khác. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành kiến trúc, ô tô, gỗ, lớp phủ bảo vệ, công nghiệp nói chung, vận tải và đóng gói. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên doanh thu (triệu USD).

| Công nghệ | ||

| ||

| ||

| ||

|

| Loại nhựa | ||

| ||

| ||

| ||

| ||

| ||

|

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về Nghiên cứu Thị trường Sơn Chất phủ Ấn Độ

Thị trường Sơn và Chất phủ Ấn Độ lớn đến mức nào?

Quy mô Thị trường Sơn và Chất phủ Ấn Độ dự kiến sẽ đạt 9,60 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,38% để đạt 15,04 tỷ USD vào năm 2029.

Quy mô thị trường sơn và sơn phủ Ấn Độ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Sơn và Chất phủ Ấn Độ dự kiến sẽ đạt 9,60 tỷ USD.

Ai là người chơi chính trong Thị trường Sơn và Chất phủ Ấn Độ?

Akzo Nobel N.V., Asian Paints, Berger Paints India Limited, Kansai Nerolac Paints Limited, Nippon Paint Holdings Co. Ltd là những công ty lớn hoạt động tại Thị trường Sơn và Chất phủ Ấn Độ.

Thị trường Sơn và Chất phủ Ấn Độ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Sơn và Chất phủ Ấn Độ ước tính đạt 8,78 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Sơn và Chất phủ Ấn Độ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Sơn và Chất phủ Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Sơn Chất phủ Ấn Độ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Sơn Chất phủ Ấn Độ năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Sơn Chất phủ Ấn Độ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.