| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

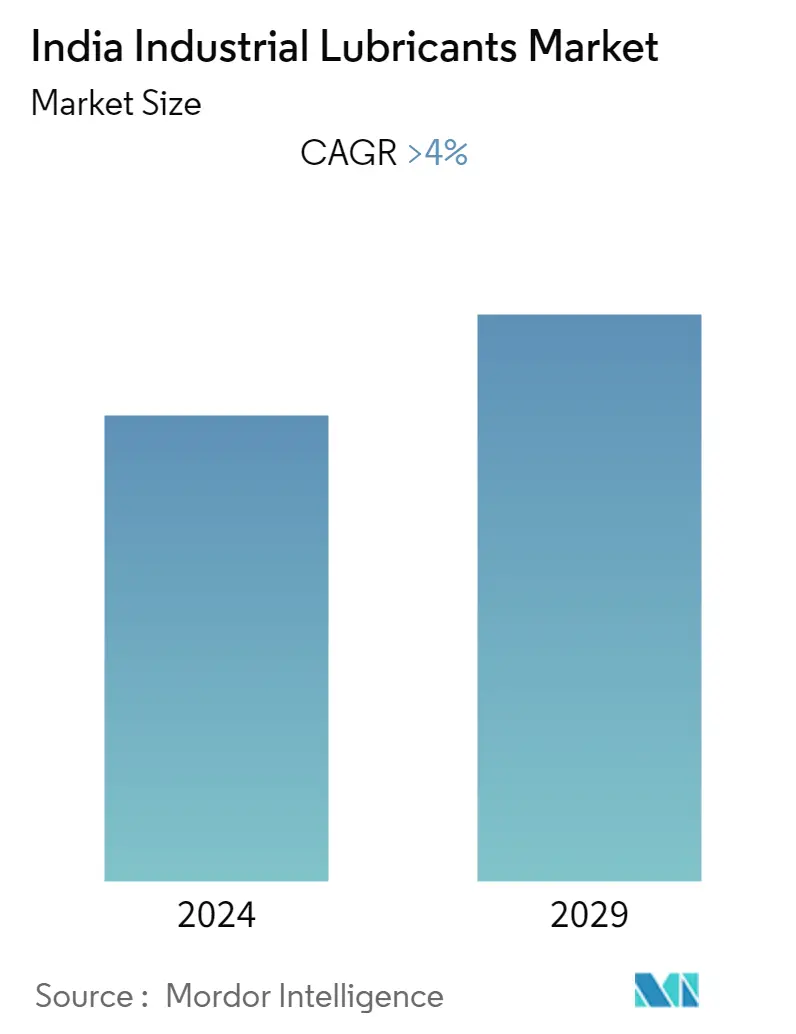

| CAGR | 4.00 % |

| Tập Trung Thị Trường | Trung bình |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường dầu nhớt công nghiệp Ấn Độ

Trong khung thời gian dự báo, thị trường dầu nhờn công nghiệp Ấn Độ dự kiến sẽ đạt tốc độ CAGR trên 4%.

Do sự bùng phát của dịch Covid-19, ngành sản xuất bị ảnh hưởng nặng nề dẫn đến nhu cầu sử dụng dầu nhờn giảm trong năm 2020. Tuy nhiên, với sự phục hồi của nhiều dự án xây dựng và hoạt động công nghiệp khác, thị trường đã có một giai đoạn hồi phục trong năm 2020. năm 2021 và dự kiến sẽ có xu hướng tích cực trong những năm dự báo. Sự gia tăng doanh số bán ô tô và hàng hóa kỹ thuật đã dẫn đến sự phục hồi của thị trường trong hai năm qua.

- Các yếu tố chính thúc đẩy sự tăng trưởng của thị trường được nghiên cứu là nhu cầu ngày càng tăng từ lĩnh vực năng lượng gió và sáng kiến Sản xuất tại Ấn Độ, nhằm mở rộng cơ sở công nghiệp ở Ấn Độ.

- Mặt khác, tình trạng ô nhiễm môi trường gia tăng dẫn đến các quy định công nghiệp ngày càng tăng được cho là sẽ cản trở sự phát triển của thị trường được nghiên cứu.

Xu hướng thị trường dầu nhớt công nghiệp Ấn Độ

Phân khúc thiết bị nặng chiếm lĩnh nhu cầu thị trường

- Trong các ngành xây dựng, khai thác mỏ và nông nghiệp, chất bôi trơn rất hữu ích trong việc ngăn ngừa hư hỏng sớm và suy giảm hiệu suất của thiết bị nặng.

- Theo Bộ Thương mại và Công nghiệp, trong năm tài chính 21, sản lượng thiết bị điện nặng của Ấn Độ đạt 168.949 INR crores (21,15 tỷ USD). Thị trường thiết bị điện dự báo tăng trưởng và đạt 72 tỷ USD vào năm 2025, tăng từ mức 48-50 tỷ USD năm 2021. Thị trường xuất khẩu thiết bị điện dự báo đạt 13 tỷ USD vào năm 2025, tăng từ mức 8,62 tỷ USD năm 2021.

- Các hoạt động gia công kim loại trong nước chứng kiến sự hồi sinh vào năm 2021, với các biện pháp phong tỏa dần được nới lỏng và chính quyền tiểu bang cũng như địa phương tập trung vào sản xuất trong nước.

- Sản xuất và tiêu thụ máy công cụ của Ấn Độ ước tính lần lượt là 6.602 crores INR (879,38 triệu USD) và 12.036 crores INR (1,6 tỷ USD) trong năm tài chính 21, trong khi xuất khẩu đạt 531 crores INR (66,48 triệu USD).

- Việc sử dụng phương tiện hạng nặng dự kiến sẽ tăng trong tương lai do đầu tư cơ sở hạ tầng đáng kể.

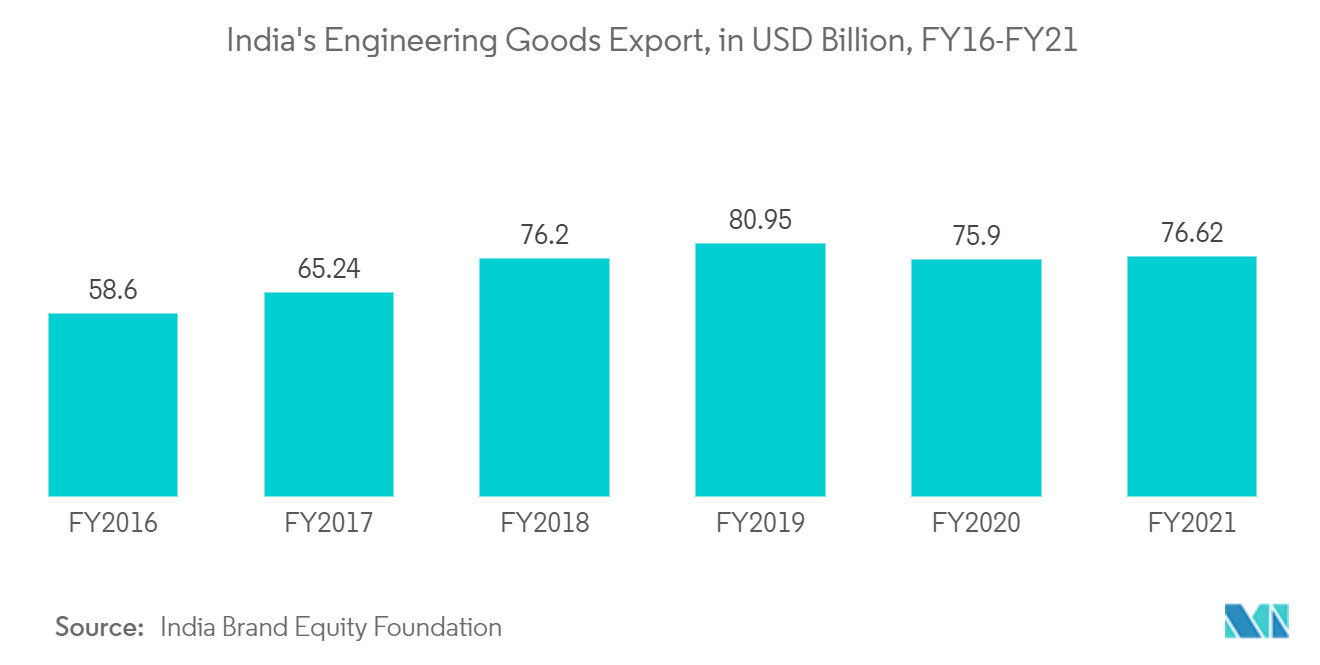

- Theo Bộ Thương mại và Công nghiệp, xuất khẩu hàng hóa kỹ thuật đã tăng từ 58,6 tỷ USD lên 76,62 tỷ USD vào năm 2021.

- Trong năm tài chính 2222, Ấn Độ đã xuất khẩu hàng hóa kỹ thuật trị giá 111,63 tỷ USD, tăng 45,51% so với cùng kỳ năm trước. Ấn Độ xuất khẩu hàng hóa kỹ thuật chủ yếu sang Hoa Kỳ và Châu Âu, chiếm hơn 60% tổng kim ngạch xuất khẩu.

Nhu cầu gia tăng từ ngành năng lượng gió

- Ngành điện của Ấn Độ là một trong những ngành đa dạng nhất thế giới. Các phương án phát điện bao gồm than, than non, khí đốt tự nhiên, dầu, thủy điện và năng lượng hạt nhân, cũng như các phương án phi truyền thống khả thi bao gồm gió, năng lượng mặt trời, chất thải nông nghiệp và rác thải sinh hoạt.

- Nhu cầu điện của đất nước đã tăng lên đáng kể và có khả năng tiếp tục tăng trong những năm tới. Để đáp ứng nhu cầu điện ngày càng tăng của đất nước, việc tăng đáng kể công suất phát điện lắp đặt là cần thiết.

- Các yêu cầu về chất bôi trơn trong hộp số tuabin gió nghiêm ngặt hơn so với các loại dầu bánh răng công nghiệp khác. Điều này là do nhiệt độ cao, sự mài mòn của ổ trục, sự ăn mòn và quá trình oxy hóa cũng như trọng lượng tải liên quan đến quá trình phát điện.

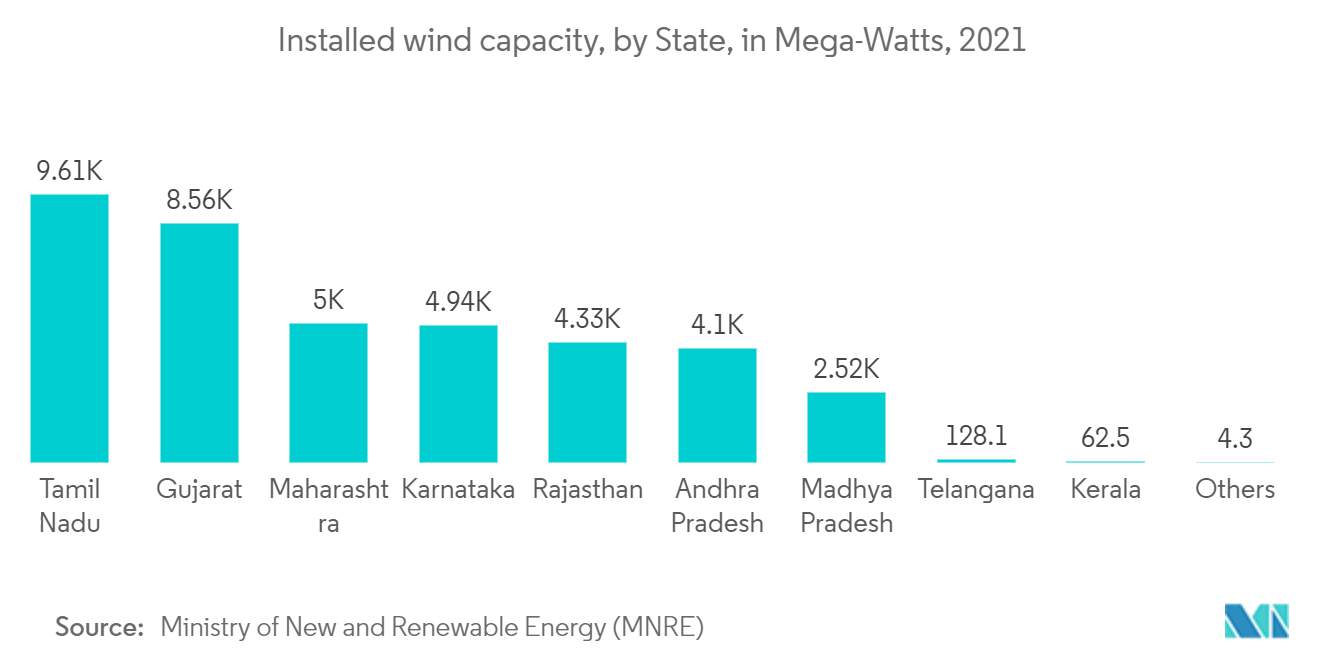

- Tổng công suất điện gió lắp đặt của Ấn Độ là 41,2 GW tính đến tháng 8 năm 2022, trở thành quốc gia có công suất điện gió lắp đặt cao thứ tư thế giới.

- Công viên năng lượng tái tạo lớn nhất thế giới với dự án lai gió mặt trời công suất 30 GW đang được lắp đặt ở Gujarat.

- Chính phủ hiện cũng đang thúc đẩy phát triển năng lượng gió ngoài khơi. Bộ Năng lượng mới và tái tạo đã khôi phục các mục tiêu phát triển điện gió ngoài khơi bằng cách công bố lộ trình lắp đặt 30GW vào năm 2030.

- Công suất sản xuất gió của Tamil Nadu bằng khoảng 24% tổng công suất của Ấn Độ vào năm 2021. Tổng công suất lắp đặt gió ở Tamil Nadu là 9608,04 MW. Maharastra có công suất điện gió lắp đặt là 5000,33 MW. Chính phủ Madhya Pradesh đã phê duyệt một dự án 15 MW tại Nagda Hills gần Dewas.

- Do đó, với sự gia tăng cơ sở hạ tầng năng lượng gió, nhu cầu về chất bôi trơn công nghiệp, như dầu hộp số, mỡ bôi trơn, v.v., dự kiến sẽ tăng trong nước trong giai đoạn dự báo.

Tổng quan về ngành dầu nhớt công nghiệp Ấn Độ

Thị trường dầu nhờn công nghiệp Ấn Độ được củng cố một phần về bản chất. Một số công ty đáng chú ý trên thị trường (không theo bất kỳ thứ tự cụ thể nào) bao gồm Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP) và Shell plc, cùng nhiều công ty khác.

Dẫn đầu thị trường dầu nhờn công nghiệp Ấn Độ

-

Indian Oil Corporation Ltd

-

Hindustan Petroleum Corporation Limited (HPCL)

-

Bharat Petroleum Corporation Limited (BPCL)

-

Castrol Limited (BP)

-

Shell plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu nhớt công nghiệp Ấn Độ

- Tháng 12 năm 2022 Indian Oil Corporation Ltd. (IOCL) hợp tác với FuelBuddy, dịch vụ giao nhiên liệu tận nhà hợp pháp lớn nhất của Ấn Độ để tiếp thị dầu nhờn công nghiệp và ô tô (SERVO, PAN Ấn Độ).

- Tháng 2 năm 2022 Gulf Oil Lubricant (Ấn Độ) ký kết hợp tác chiến lược với SCHWING để đáp ứng nhu cầu thiết bị xây dựng của mình. Sự hợp tác này sẽ mang đến cho thị trường một loạt sản phẩm bao gồm dầu bôi trơn như dầu thủy lực cao cấp, dầu động cơ, dầu trục, dầu hộp số và các loại dầu bôi trơn công nghiệp khác.

Phân khúc ngành công nghiệp bôi trơn công nghiệp của Ấn Độ

Tất cả các sản phẩm dầu nhớt công nghiệp đều được sản xuất từ sự kết hợp giữa dầu gốc và phụ gia. Thành phần dầu gốc trong công thức dầu bôi trơn chủ yếu nằm trong khoảng 75-90%. Dầu gốc có đặc tính bôi trơn và chiếm tới 90% sản phẩm bôi trơn cuối cùng. Bôi trơn làm giảm lượng năng lượng cần thiết để thực hiện các hoạt động cơ học và cũng làm giảm lượng năng lượng tiêu tán dưới dạng nhiệt. Thị trường dầu nhờn công nghiệp Ấn Độ được chia thành hai phần loại sản phẩm và ngành người dùng cuối. Theo loại sản phẩm, thị trường được phân thành dầu động cơ, dầu truyền động và thủy lực, chất lỏng gia công kim loại, dầu công nghiệp nói chung, dầu hộp số, dầu mỡ, dầu công nghiệp và các loại sản phẩm khác. Theo ngành của người dùng cuối, thị trường được phân thành các ngành sản xuất điện, thiết bị nặng, thực phẩm và đồ uống, luyện kim và gia công kim loại, sản xuất hóa chất và các ngành công nghiệp dành cho người dùng cuối khác, bao gồm bao bì, dầu khí, v.v. Đối với từng phân khúc, quy mô thị trường và dự báo đã được thực hiện dựa trên khối lượng (triệu lít) cho tất cả các phân khúc trên.

| Loại sản phẩm | Dầu động cơ |

| Truyền động và chất lỏng thủy lực | |

| Chất lỏng gia công kim loại | |

| Dầu công nghiệp tổng hợp | |

| Dầu bánh răng | |

| Dầu mỡ | |

| Dầu chế biến | |

| Các loại sản phẩm khác | |

| Công nghiệp người dùng cuối | Sản xuất điện |

| Thiết bị nặng | |

| Đồ ăn và đồ uống | |

| Luyện kim và gia công kim loại | |

| Sản xuất hóa chất | |

| Các ngành công nghiệp dành cho người dùng cuối khác (Bao bì, Dầu khí (Dung dịch khoan)) |

Câu hỏi thường gặp về nghiên cứu thị trường dầu nhớt công nghiệp Ấn Độ

Quy mô thị trường dầu nhờn công nghiệp Ấn Độ hiện tại là bao nhiêu?

Thị trường Dầu bôi trơn Công nghiệp Ấn Độ dự kiến sẽ đạt tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chủ chốt trong Thị trường Dầu nhờn Công nghiệp Ấn Độ?

Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited (HPCL), Bharat Petroleum Corporation Limited (BPCL), Castrol Limited (BP), Shell plc là những công ty lớn hoạt động tại Thị trường Dầu nhớt Công nghiệp Ấn Độ.

Thị trường Dầu nhờn Công nghiệp Ấn Độ này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Dầu bôi trơn Công nghiệp Ấn Độ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dầu bôi trơn Công nghiệp Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

Báo cáo ngành dầu nhớt công nghiệp Ấn Độ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu bôi trơn Công nghiệp Ấn Độ năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Dầu bôi trơn công nghiệp Ấn Độ bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.