Quy mô thị trường xây dựng thương mại Ấn Độ

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

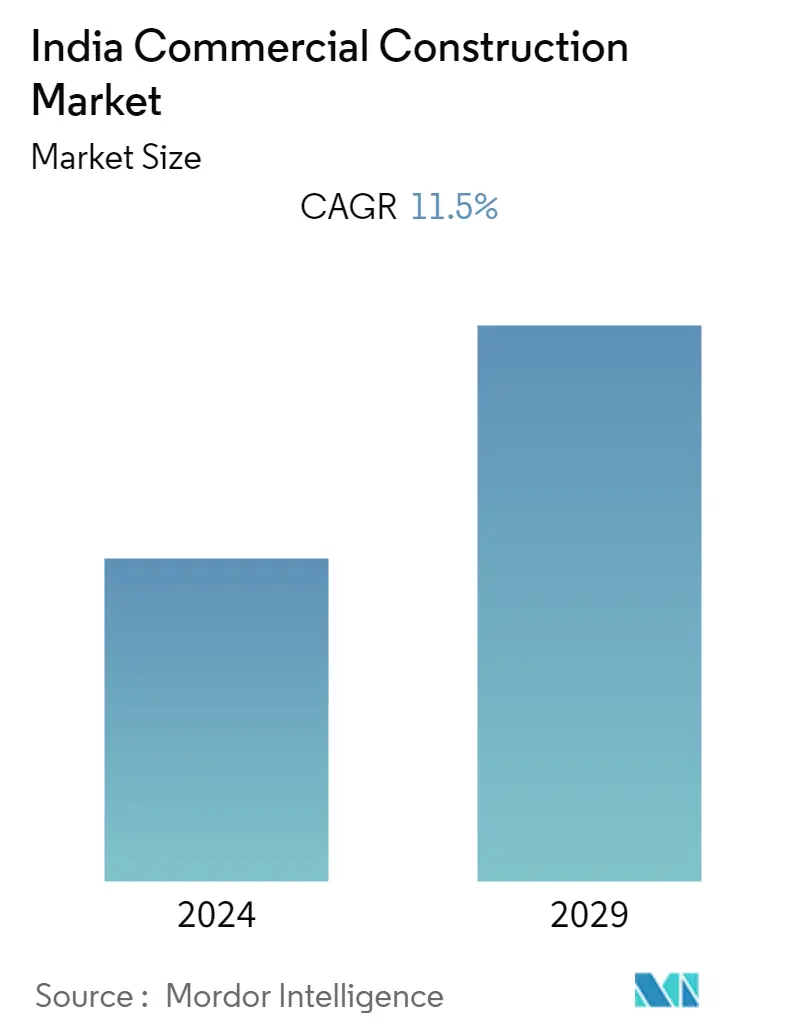

| CAGR | 11.50 % |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường xây dựng thương mại Ấn Độ

Thị trường Xây dựng Thương mại ở Ấn Độ ước tính trị giá hơn XX tỷ USD và ước tính sẽ tăng trưởng với tốc độ CAGR hơn 11,5% trong giai đoạn dự báo.

Dự kiến sẽ có những nỗ lực tiếp tục nới lỏng các quy định, nhân rộng các tổ chức, sửa đổi các chính sách và pháp luật về Đầu tư Trực tiếp Nước ngoài để tạo ra dòng vốn cho cơ sở hạ tầng sắp tới với trọng tâm là xây dựng thương mại. Điều này cũng được thể hiện rõ qua hoạt động tuyên truyền quy mô lớn của Chính phủ Ấn Độ nhằm tập trung vào nền kinh tế 5 nghìn tỷ USD, đưa ra nhiều sáng kiến đầu tư khác nhau của Bộ Tài chính. các phương tiện tài trợ đổi mới như Quỹ nợ cơ sở hạ tầng (IDF), Quỹ tín thác đầu tư cơ sở hạ tầng (InvIT), Quỹ tín thác đầu tư bất động sản (REIT), lồng ghép Quan hệ đối tác công tư (PPP) trong toàn ngành thông qua tài trợ cho khoảng trống khả năng tồn tại và thành lập Cơ sở hạ tầng và đầu tư quốc gia Fund (NIIF), đây sẽ là sáng kiến quan trọng nhằm ổn định sản lượng của ngành sau đợt bùng phát đại dịch COVID-19.

Một ví dụ điển hình là Liên doanh DLF-GIC, Quỹ đầu tư bất động sản tư nhân (REIT), đầu tư khoảng 650 triệu USD để phát triển khu công nghệ thông tin rộng 6,8 triệu feet vuông ở Chennai và trung tâm mua sắm lớn nhất đất nước ở Gurugram, bên cạnh Cybercity, có diện tích xây dựng 2,5 triệu feet vuông. Hơn nữa, các quỹ tư nhân toàn cầu, bao gồm Blackstone Group, Ủy ban Đầu tư Kế hoạch Hưu trí Canada (CPPIB), APG Asset Management, Xander Group và GIC, đã bắt đầu đầu tư vào lĩnh vực bán lẻ để đa dạng hóa danh mục đầu tư của họ trong nước và nhiều quỹ khác đang để mắt tới liên minh như vậy. những cơ hội. Ngoài ra, trong một trong những giao dịch lớn nhất của Ấn Độ nhằm giúp xây dựng nền tảng đầu tư bất động sản, công ty cổ phần tư nhân lớn Warburg Pincus đã tham gia liên minh trị giá 1 tỷ USD với nhà phát triển Runwal Group có trụ sở tại Mumbai để tài trợ cho các dự án khu phức hợp bán lẻ trên khắp đất nước. Các công ty rời khỏi Trung Quốc và gia nhập thị trường Ấn Độ để tìm kiếm không gian bán lẻ và văn phòng sau đợt bùng phát đại dịch COVID-19 sẽ là một phần thưởng trong bối cảnh kinh tế suy thoái.

Các chuyên gia thị trường dự đoán tỷ lệ hấp thụ không gian văn phòng sẽ giảm khoảng 15%, bổ sung cho thực tế là mức giảm tương tự 30% đã được ghi nhận trong ba tháng đầu năm nay, 2020, đối với phân khúc văn phòng hạng A, trên khắp các khu vực chính. ở các đô thị, mặc dù tỷ lệ hấp thụ không gian văn phòng ròng dự kiến vẫn cao hơn năm trước, được hỗ trợ bởi lượng đặt trước hoặc cho thuê trước không gian đáng kể của người thuê. Tình trạng thiếu lao động có thể là một vấn đề khác sau lệnh phong tỏa, vì hầu hết lao động đã quay trở lại làng của họ và sẽ rất nguy hiểm nếu ngành xây dựng, ngành sử dụng lao động lớn thứ hai, sau Nông nghiệp, phải đối mặt với thời gian khó khăn để tìm được số lượng lao động tối thiểu tại các công trường xây dựng, bất chấp những sáng kiến vô tận của chính phủ.

Xu hướng thị trường xây dựng thương mại Ấn Độ

Tăng trưởng trong thị trường không gian thương mại không bị ảnh hưởng

Trên khắp các đô thị lớn, bao gồm Delhi-NCR, Hyderabad, Bangalore, Chennai, Mumbai, Ahmedabad và Pune, tỷ lệ hấp thụ không gian văn phòng đã tăng vọt hàng năm trong 5 năm qua. Mặc dù quý cuối cùng của Năm tài chính 2020, dẫn đến suy thoái kinh tế và tỷ lệ hấp thụ văn phòng hạng A giảm 30% (theo các nguồn uy tín và đáng tin cậy), tỷ lệ hấp thụ ròng vẫn cao hơn so với năm trước. Các chuyên gia thị trường đã kỳ vọng tỷ lệ hấp thụ không gian văn phòng sẽ giảm khoảng 15% sau đợt bùng phát Covid-19, nguồn cung bổ sung giảm do thiếu lao động và các quy định của Chính phủ, chắc chắn sẽ xảy ra. Do đó, sự đồng bộ giữa cung-cầu dự kiến sẽ chiếm ưu thế và việc sửa đổi đương nhiệm về giá thuê hoặc thay đổi điều khoản hợp đồng thuê sẽ không được mong đợi. Điều đáng nói là nhu cầu giảm chủ yếu là do các công ty có trụ sở tại Hoa Kỳ, thường cho thuê từ 40-50% tổng diện tích văn phòng hàng năm, là những khách thuê lớn nhất trong nước, tiếp theo là các công ty địa phương chiếm gần 30%, trong khi châu Âu, một trong những khu vực bị ảnh hưởng nặng nề nhất bởi Covid-19, đóng góp 10% tổng giá trị cho thuê tại thị trường văn phòng Ấn Độ. Bất chấp sự suy giảm về cung và cầu dự kiến, nhu cầu ròng về không gian văn phòng vào năm 2020 vẫn được dự đoán sẽ cao hơn mức trung bình 5 năm qua, được hỗ trợ bởi lượng đặt trước hoặc cho thuê trước không gian đáng kể của người thuê.

Hơn nữa, không gian bán lẻ thương mại trong các trung tâm mua sắm, không gian văn phòng trong Khu Công nghệ Thông tin, sẽ phải đối mặt với sự cải thiện lớn do Quỹ Tín thác Đầu tư Bất động sản (REIT) ra đời, dẫn đến dòng đầu tư tăng lên. Liên doanh DLF-GIC, một REIT tư nhân, là một ví dụ điển hình, dự kiến sẽ tăng cường đầu tư trị giá vài trăm triệu USD vào thị trường không gian thương mại trong nước.

Các sáng kiến của Chính phủ được hỗ trợ bởi Đầu tư nước ngoài thúc đẩy ngành:

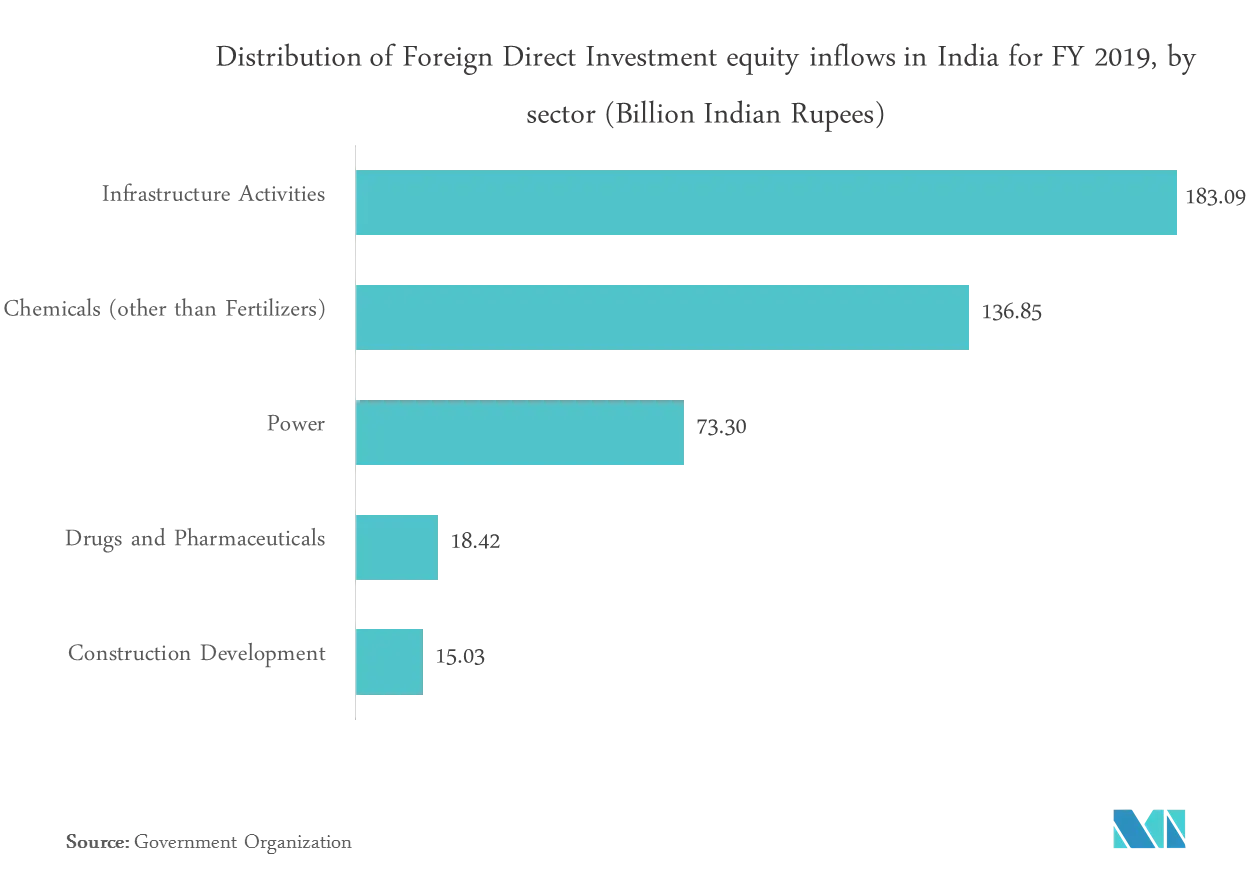

Năm cải cách quy định quan trọng đang tác động đến sự tăng trưởng của thị trường Xây dựng Thương mại là Đạo luật Phát triển và Quy định Bất động sản (2016), dẫn đến tăng tính minh bạch; Ind AS 115, Chuẩn mực Kế toán Ấn Độ chỉ đạo các công ty thực tế chuyển từ hoàn thành phần trăm sang hoàn thành dự án, mặc dù tác động hạn chế của nó dự kiến sẽ chỉ là ngắn hạn, cho đến khi các nhà phát triển điều chỉnh; Bộ luật Phá sản và Mất khả năng thanh toán, thúc giục các bên liên quan giải quyết các khoản nợ khó đòi, mang lại lợi ích trực tiếp cho ngành; thành lập Quỹ tín thác đầu tư bất động sản (REITs), nhằm mục đích nâng cao con đường tạo ra tài chính và đầu tư thay thế; Đạo luật Hàng hóa và Dịch vụ (GST), có tác động lẫn lộn đối với nhà cung cấp và người mua. Ngoài ra, 100% vốn FDI vào lĩnh vực xây dựng theo lộ trình tự động được cho phép trong các dự án đã hoàn thành để vận hành và quản lý các thị trấn, trung tâm thương mại/tổ hợp mua sắm và các công trình kinh doanh. Đây là lý do quan trọng đằng sau thực tế rằng ngành xây dựng đã chứng tỏ là lĩnh vực nhận vốn FDI lớn. ngành cho Ấn Độ.

Chính phủ Ấn Độ đã đưa ra rất nhiều cơ hội xây dựng trên thị trường nhờ các kế hoạch phát triển khác nhau như Make in India, Sứ mệnh Thành phố Thông minh, Sứ mệnh Swachh Bharat, Pradhan Mantri Awas Yojana, Sứ mệnh Atal về Trẻ hóa và Chuyển đổi Đô thị (AMRUT). ), Phát triển và mở rộng thành phố di sản quốc gia Yojana (HRIDAY), Phát triển hành lang công nghiệp, Đề án nâng cấp cơ sở hạ tầng công nghiệp sửa đổi, Phát triển cảng lớn, Phát triển/tái phát triển nhà ga và bổ sung tuyến đường sắt, và Quỹ nợ cơ sở hạ tầng, dẫn đến tăng trưởng trên nhiều công trình xây dựng khác nhau phân khúc, bao gồm cả xây dựng thương mại. Hơn nữa, các sáng kiến của Chính phủ, giảm bớt các cam kết tiền tệ cho tầng lớp trung lưu và giảm bớt các khoản nợ đã làm tăng khoản đầu tư lớn cho các kế hoạch phát triển công cộng, bao gồm bán lẻ và đóng góp cho các không gian phức hợp thương mại. Về vấn đề này, Đạo luật Phát triển và Quy định Bất động sản năm 2016 và Ý nghĩa của Chế độ GST, Hướng dẫn Mẫu về Phát triển và Quy định Nhà Hưu trí là rất quan trọng. Tất cả những sáng kiến này có thể tỏ ra hữu ích trong thời kỳ hậu bùng phát dịch bệnh Covid-19, khi các chuyên gia dự đoán sự suy giảm do doanh thu thấp hơn và tình trạng thiếu lao động.

Hơn nữa, bên cạnh các xu hướng thị trường, Tòa nhà bền vững, Công trình xanh, Thiết bị xây dựng, Phân khúc phương tiện xây dựng là những Xu hướng chính của ngành dẫn đến sự tăng trưởng của Thị trường xây dựng thương mại.

Tổng quan về ngành xây dựng thương mại Ấn Độ

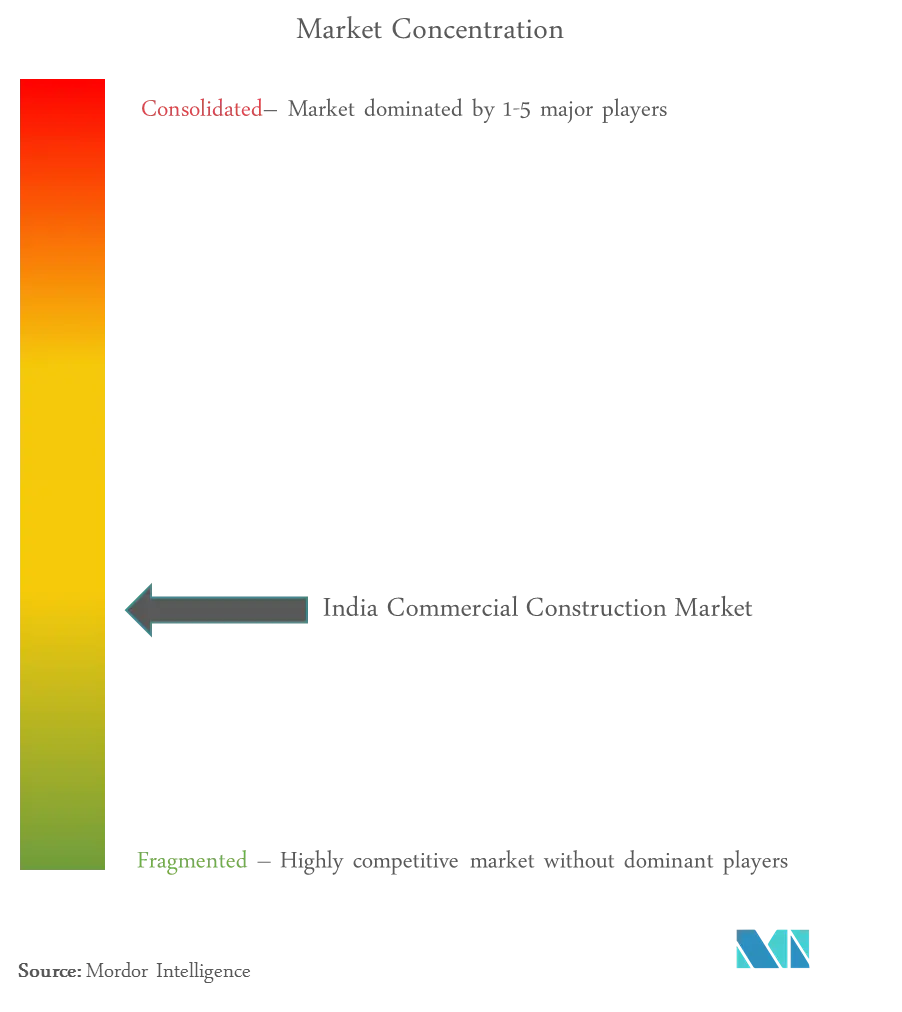

Thị trường xây dựng thương mại Ấn Độ có tính cạnh tranh cao, với các công ty lớn trong nước và quốc tế đã tạo ra đủ môi trường cạnh tranh trong lĩnh vực này. Tuy nhiên, thị trường vẫn mở ra cơ hội cho các doanh nghiệp vừa và nhỏ nhờ sự đầu tư ngày càng tăng của chính phủ vào lĩnh vực này. Thị trường mang đến cơ hội tăng trưởng trong giai đoạn dự báo, điều này dự kiến sẽ thúc đẩy hơn nữa sự cạnh tranh trên thị trường. Việc các công ty lớn cạnh tranh với nhau để giành thị phần đáng kể khiến ngành không có mức độ hợp nhất có thể quan sát được.

Một số công ty chủ chốt trên thị trường bao gồm DLF Ltd., Unitech Group, Sobha Ltd, Prestige Group và Omaxe Ltd. - thị phần của DLF và Unitech chủ yếu ở Delhi-NCR (Gurugram) và phân bổ không đồng đều ở những nơi khác. Các quy định của Chính phủ giúp mọi người chơi, địa phương, quốc gia hoặc đa quốc gia dễ dàng tham gia thị trường một cách dễ dàng và tạo ra thị phần cho riêng mình.

Lãnh đạo thị trường xây dựng thương mại Ấn Độ

-

DLF Limited

-

SOBHA Limited

-

Prestige Group

-

Unitech Group

-

Omaxe Limited

-

NBCC Limited

-

PCP International Limited

-

Bharti Realty Limited

-

B L Kashyap and Sons Limited

-

Oberoi Realty Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo Thị trường Xây dựng Thương mại Ấn Độ - Mục lục

-

1. GIỚI THIỆU

-

1.1 Giả định nghiên cứu

-

1.2 Phạm vi nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

2.1 Phương pháp phân tích

-

2.2 Giai đoạn nghiên cứu

-

-

3. TÓM TẮT TÓM TẮT

-

4. THÔNG TIN THỊ TRƯỜNG

-

4.1 Kịch bản thị trường hiện tại

-

4.2 Xu hướng công nghệ

-

4.3 Quy định của Chính phủ

-

4.4 Phân tích chuỗi giá trị/chuỗi cung ứng

-

4.5 Tổng quan về thị trường xây dựng thương mại ở Ấn Độ

-

4.6 Tóm tắt về chi phí xây dựng (chi phí trung bình, diện tích văn phòng và cửa hàng bán lẻ, tính trên feet vuông)

-

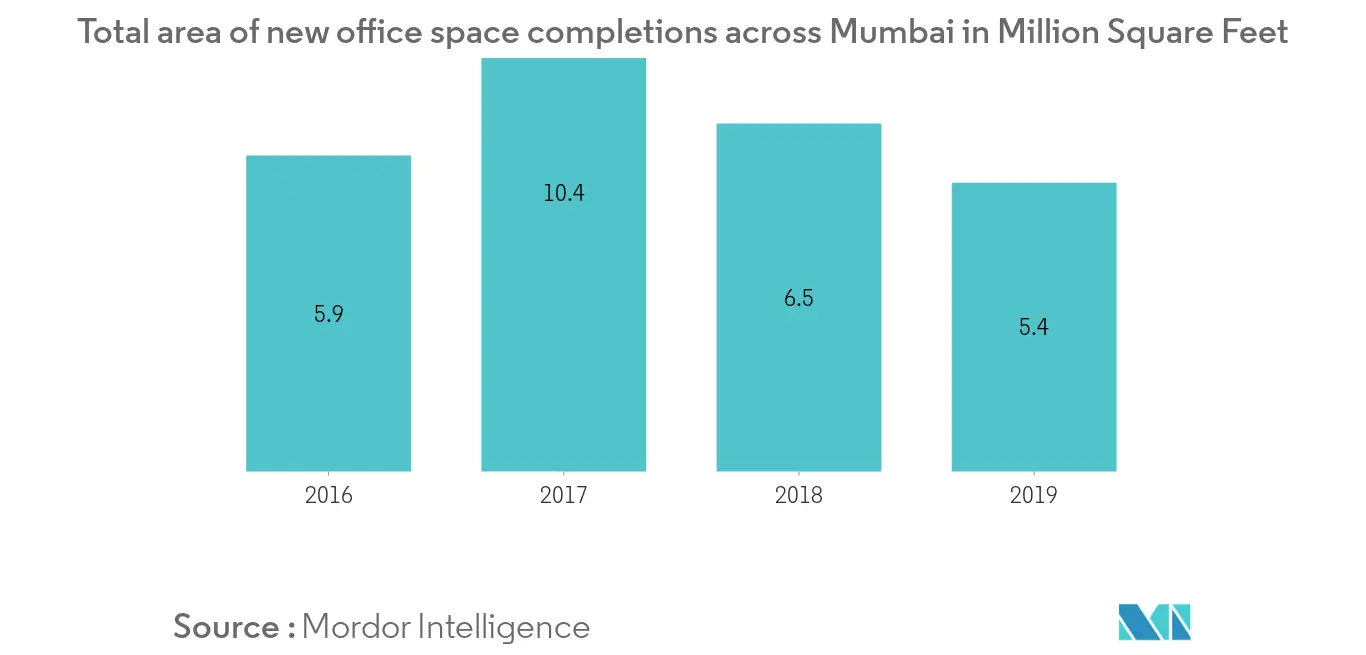

4.7 Thông tin chi tiết về việc hoàn thiện không gian văn phòng mới (feet vuông)

-

4.8 Thông tin chuyên sâu về tỷ lệ hấp thụ không gian văn phòng (%, chăm sóc sức khỏe, viễn thông, xây dựng và các dịch vụ liên quan)

-

4.9 Tác động của COVID-19 đối với Thị trường Xây dựng Thương mại Ấn Độ (Chế độ xem của Nhà phân tích)

-

-

5. ĐỘNG LỰC THỊ TRƯỜNG

-

5.1 Trình điều khiển

-

5.2 Hạn chế

-

5.3 Những cơ hội

-

5.4 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

-

5.4.1 Sức mạnh thương lượng của nhà cung cấp

-

5.4.2 Quyền thương lượng của người tiêu dùng

-

5.4.3 Mối đe dọa của những người mới

-

5.4.4 Mối đe dọa của người thay thế

-

5.4.5 Cường độ của sự ganh đua đầy tính canh tranh

-

-

-

6. PHÂN PHỐI THỊ TRƯỜNG

-

6.1 Theo mục đích sử dụng cuối cùng

-

6.1.1 Xây dựng tòa nhà văn phòng

-

6.1.2 Xây dựng bán lẻ

-

6.1.3 Xây dựng khách sạn

-

6.1.4 Xây dựng thể chế

-

6.1.5 Người khác

-

-

-

7. CẢNH BÁO CẠNH TRANH

-

7.1 Tổng quan về mức độ tập trung thị trường

-

7.2 Hồ sơ công ty

-

7.2.1 Delhi Land And Finance Limited (DLF Ltd.)

-

7.2.2 Sobha Limited

-

7.2.3 Prestige Group

-

7.2.4 Unitech Group

-

7.2.5 Omaxe Ltd.

-

7.2.6 NBCC Limited

-

7.2.7 Punjab Chemi Plants Limited (PCP International Ltd)

-

7.2.8 Bharti Realty Ltd.

-

7.2.9 B. L. Kashyap and Sons Limited (BLK Ltd.)

-

7.2.10 Oberoi Reality Ltd.

-

-

-

8. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

-

9. RUỘT THỪA

-

9.1 Các chỉ số kinh tế vĩ mô (Phân bổ GDP theo hoạt động, Đóng góp của xây dựng thương mại cho nền kinh tế)

-

9.2 Hiểu biết sâu sắc về dòng vốn (đầu tư vào lĩnh vực xây dựng thương mại)

-

Phân khúc ngành xây dựng thương mại Ấn Độ

Báo cáo phân tích cơ bản đầy đủ về thị trường Xây dựng Thương mại Ấn Độ, bao gồm đánh giá về nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trên thị trường, động lực thị trường và hồ sơ công ty chính.

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng thương mại Ấn Độ

Quy mô thị trường xây dựng thương mại Ấn Độ hiện tại là bao nhiêu?

Thị trường Xây dựng Thương mại Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 11,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Xây dựng Thương mại Ấn Độ?

DLF Limited, SOBHA Limited, Prestige Group, Unitech Group, Omaxe Limited, NBCC Limited, PCP International Limited, Bharti Realty Limited, B L Kashyap and Sons Limited, Oberoi Realty Limited là những công ty lớn hoạt động tại Thị trường Xây dựng Thương mại Ấn Độ.

Thị trường Xây dựng Thương mại Ấn Độ này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng Thương mại Ấn Độ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Thương mại Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành xây dựng thương mại Ấn Độ

Số liệu thống kê về Xây dựng Thương mại Ấn Độ năm 2024 - Tăng trưởng, Xu hướng, Dự báo (2029 - 2029) thị phần, quy mô và tốc độ tăng trưởng doanh thu, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Xây dựng Thương mại Ấn Độ - Tăng trưởng, Xu hướng, Dự báo (2029 - 2029) bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.