| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

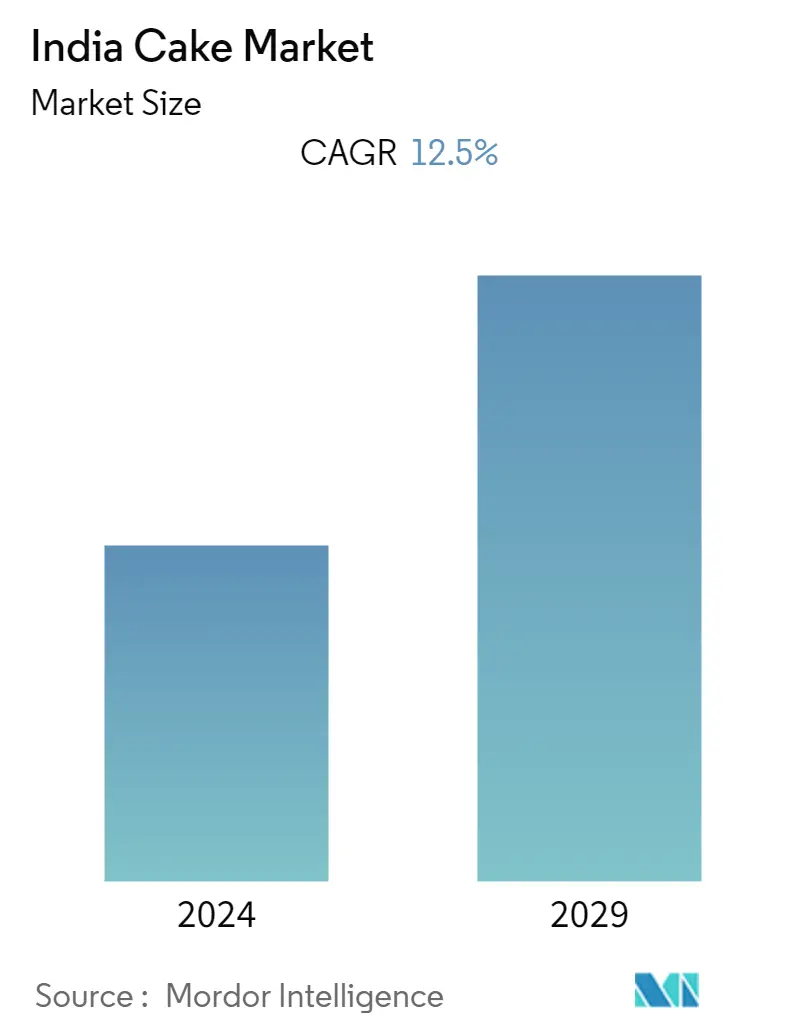

| CAGR | 12.50 % |

| Tập Trung Thị Trường | Thấp |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường bánh Ấn Độ

Thị trường bánh Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 12,5% trong 5 năm tới.

Các sản phẩm bánh mì đã là sản phẩm thực phẩm cơ bản cung cấp dinh dưỡng cho con người. Sự thuận tiện, khả năng tiếp cận và đặc điểm dinh dưỡng gắn liền với chúng là những yếu tố chính cung cấp nguồn dinh dưỡng cho chúng trong thị trường hiện đại. Việc tiêu thụ bánh ngọt đang thu hút được sự chú ý của thị trường do nhận thức của người tiêu dùng đang thay đổi cũng như sự tiện lợi và sức khỏe của chúng. Điều này đang làm tăng sự phổ biến của các sản phẩm bánh nướng sẵn hoặc được làm theo nhu cầu của người tiêu dùng. Do quá trình đô thị hóa và sự gia tăng dân số lao động, sở thích tiêu dùng bên ngoài cũng như nhu cầu về các sản phẩm ăn liền và bổ dưỡng đã tăng lên, điều này được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường trong dài hạn.

Trong thời gian đại dịch COVID-19, người dân ngừng mua bánh từ các cửa hàng bánh mì do vấn đề an toàn vệ sinh sản phẩm. Trong thời kỳ đại dịch, xu hướng bánh tự làm tăng cao đã ảnh hưởng đến sự tăng trưởng của thị trường. Mặt khác, xu hướng sử dụng các sản phẩm không chứa gluten đang gia tăng ở Ấn Độ và các công ty tham gia thị trường như Britannia, Parle, v.v., đang sản xuất các sản phẩm theo sở thích của người tiêu dùng.

Xu hướng thị trường bánh Ấn Độ

Nhu cầu ngày càng tăng đối với các sản phẩm bánh mì ở Ấn Độ

Các nền kinh tế mới nổi ở Châu Á - Thái Bình Dương có tiềm năng lớn hơn và chưa được khai thác để phát triển các sản phẩm bánh mì do thu nhập khả dụng ngày càng tăng, quá trình đô thị hóa và nhu cầu về chế độ ăn uống kiểu phương Tây. Làm bánh ở Ấn Độ là một hoạt động truyền thống và các nhà sản xuất bánh ở Ấn Độ có thể được phân biệt thành ba phân khúc chính là bánh mì, bánh quy và bánh ngọt. Sự tăng trưởng của các mặt hàng bánh nướng trong vài năm qua được hỗ trợ bởi sự tăng trưởng về giá trị của bánh mì, trong khi bánh ngọt và bánh ngọt có mức tăng trưởng doanh số tương đối thấp hơn. Bánh nướng xốp, bánh phồng và các sản phẩm mặn khác cũng đang trở nên phổ biến khi giới trẻ thường ghé thăm các tiệm bánh độc lập để thưởng thức đồ ăn nhẹ. Monginis cung cấp nhiều loại bánh đóng gói trên thị trường, chẳng hạn như các hương vị khác nhau của bánh nướng nhỏ, bánh tráng miệng và nhiều loại bánh khác. Việc nâng cao nhận thức về sức khỏe của người tiêu dùng và nhu cầu về thực phẩm đóng gói có nhãn sạch đang thúc đẩy thị trường.

Việc tiêu thụ các mặt hàng bánh mì đã tăng lên trong vài năm qua khi người tiêu dùng ngày càng đánh giá cao khả năng chi trả và sự tiện lợi của chúng. Phân khúc bánh đóng gói đang phát triển ở thị trường Ấn Độ khi dân số lao động ngày càng tăng ở các thành phố đô thị như Mumbai, Banglore, Delhi, Hyderabad và những nơi khác. Sự tăng trưởng của các chuỗi cửa hàng thức ăn nhanh càng kích thích nhu cầu về các mặt hàng bánh mì. Các cửa hàng thực phẩm trực tuyến ngày càng tăng cũng làm tăng nhu cầu về thực phẩm đóng gói, vì dịch vụ giao hàng nhanh và giảm giá sản phẩm đều có lợi. Sự tiện lợi của các sản phẩm bánh mì đã thúc đẩy nhu cầu về các sản phẩm này.

Hơn nữa, việc giới thiệu các sản phẩm bánh giá trị gia tăng đang tạo động lực cho sự tăng trưởng của thị trường. Các công ty tham gia thị trường địa phương và toàn cầu đang cung cấp nhiều cửa hàng hơn trên khắp Ấn Độ để củng cố danh mục đầu tư của họ và tăng nhu cầu tiêu dùng. Ví dụ vào tháng 10 năm 2022, Theobroma, tiệm bánh ngọt nổi tiếng ở Mumbai, đã mở cửa hàng đầu tiên ở Chennai. Theobroma có thêm 100 cửa hàng trên khắp Ấn Độ.

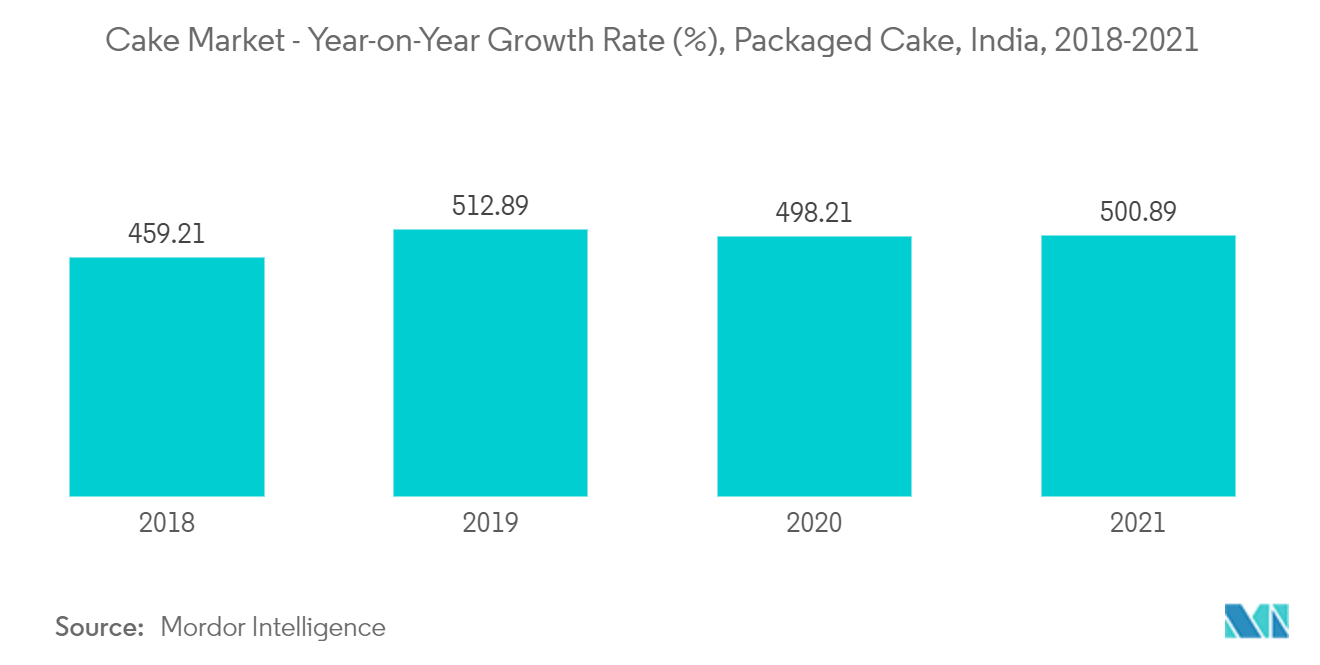

Bánh đóng gói đang nổi lên như một thị trường phát triển nhanh nhất

Bánh đóng gói là loại bánh phát triển nhanh nhất nhờ sự phát triển của bánh đóng gói thuần chay. Ấn Độ là một quốc gia đa dạng, với khoảng 40% dân số ăn chay. Sự ra đời của bánh thuần chay được kỳ vọng sẽ góp phần thúc đẩy thị trường tăng trưởng. Nhà máy bánh quy Frontier Pvt. Ltd là một trong những công ty nổi tiếng ở miền bắc Ấn Độ, với danh mục sản phẩm phong phú trên thị trường bánh đóng gói thuần chay. Cả kênh bán hàng trực tuyến và ngoại tuyến đều đóng góp như nhau vào sự tăng trưởng của thị trường ở Ấn Độ.

Dân cư nông thôn và bán thành thị chiếm lĩnh thị trường chính ở những khu vực có cửa hàng tiện lợi và siêu thị/đại siêu thị có sức hút lớn. Các kênh trực tuyến đang trở nên phổ biến ở các khu vực thành thị, đặc biệt là ở các thành phố cấp 1 và cấp 2, do mức độ thâm nhập thị trường cao của các dịch vụ giao hàng tạp hóa như cửa hàng tạp hóa BigBasket và Amazon. Một số cửa hàng hoa trực tuyến cũng đã mở cửa hàng bánh mì và cung cấp bánh đóng gói cũng đang thúc đẩy thị trường. Ví dụ vào tháng 3 năm 2022, My Flowerapp.com, nền tảng giao quà trực tuyến hàng đầu ở Ấn Độ, đã ra mắt một loạt loại bánh mới.

Tổng quan về ngành công nghiệp bánh Ấn Độ

Thị trường bánh Ấn Độ rất phân tán, đặc biệt với sự hiện diện đáng kể của nhiều doanh nghiệp địa phương và khu vực. Monginis, Elite Foods, Frontier Biscuit Factory Pvt. Ltd, Winkies, v.v., là những công ty lớn hoạt động trên thị trường. Trong khi đó, Monginis là một trong những công ty nổi bật trên thị trường nhờ danh mục sản phẩm đa dạng. Các chiến lược chính được các công ty áp dụng trên thị trường sản phẩm bánh mì toàn cầu là ra mắt sản phẩm mới, thỏa thuận, hợp tác, mở rộng và mua lại. Nhiều thợ làm bánh đang cung cấp các lựa chọn thay thế lành mạnh cho các sản phẩm có hàm lượng calo cao và đường cao, đây được dự đoán là yếu tố chính cho sự tăng trưởng của thị trường. Việc bổ sung thêm hương vị mới vào thị trường cũng được kỳ vọng sẽ tác động tích cực đến tăng trưởng của ngành. Việc tung ra thị trường các loại bánh đóng gói có thời hạn sử dụng lâu dài đang chứng kiến sự tăng trưởng cao trên thị trường khắp cả nước.

Lãnh đạo thị trường bánh Ấn Độ

-

Monginis

-

Britannia Industries Limited

-

Parle Products Pvt Ltd

-

Modern Food Enterprises Private Limited

-

Elite foods

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bánh Ấn Độ

- Tháng 4 năm 2022 Monginis mở một cửa hàng bánh mới ở Mumbai, phía tây Vasai. Cửa hàng cung cấp nhiều loại bánh như bánh lạ, bánh thiết kế, bánh pinata, bánh cao cấp và bánh ngọt.

- Tháng 12 năm 2021 Tại Ấn Độ, Tập đoàn Starbucks đã giới thiệu Định dạng nướng tại cửa hàng, giới thiệu các món mới nướng tại cửa hàng. Cửa hàng nằm ở Khar, Mumbai.

- Tháng 10 năm 2021 Theobroma mở bốn cửa hàng ở Bengaluru. Bao phủ các khu vực khác nhau của thành phố, các cửa hàng này đã được khai trương ở Indira Nagar, Koramangala, Đường Vittal Mallya và Jayanagar.

Phân khúc ngành công nghiệp bánh Ấn Độ

Bánh là một dạng sản phẩm nướng được làm bằng bột mì, đường, bơ và các nguyên liệu khác. Sự gia tăng tiêu thụ bánh chủ yếu là do nó được ưa chuộng như một món ăn để kỷ niệm trong nhiều dịp khác nhau. Thị trường được phân chia theo chủng loại, loại sản phẩm và kênh phân phối. Theo chủng loại, thị trường được chia thành các loại bánh đóng gói và không đóng gói hoặc bánh thủ công. Theo loại sản phẩm, thị trường được chia thành bánh xốp, bánh nướng nhỏ, bánh pho mát và các loại sản phẩm khác. Theo kênh phân phối, thị trường được nghiên cứu được chia thành các siêu thị/đại siêu thị, nhà bán lẻ chuyên biệt, cửa hàng tiện lợi, kênh trực tuyến và các kênh phân phối khác. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị tính bằng triệu USD.

| Loại | Đóng gói |

| Không đóng gói/Thủ công | |

| Loại sản phẩm | Bánh bông lan |

| bánh cốc | |

| bánh phô mai | |

| Các loại sản phẩm khác | |

| Kênh phân phối | Siêu thị/Đại siêu thị |

| Cửa hang tiện lợi | |

| Nhà bán lẻ chuyên biệt | |

| Kênh trực tuyến | |

| Các kênh phân phối khác |

Câu hỏi thường gặp về nghiên cứu thị trường bánh Ấn Độ

Quy mô thị trường bánh Ấn Độ hiện tại là bao nhiêu?

Thị trường Bánh Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 12,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường bánh Ấn Độ?

Monginis, Britannia Industries Limited, Parle Products Pvt Ltd, Modern Food Enterprises Private Limited, Elite foods là những công ty lớn hoạt động tại Chợ Bánh Ấn Độ.

Chợ bánh Ấn Độ này diễn ra vào những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Bánh Ấn Độ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bánh Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Food Reports

Popular Food & Beverage Reports

Báo cáo ngành bánh ở Ấn Độ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bánh năm 2024 ở Ấn Độ do Mordor Intelligence™ Industry Report tạo ra. Phân tích của Cake in India bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.