Phân tích thị trường pin Ấn Độ

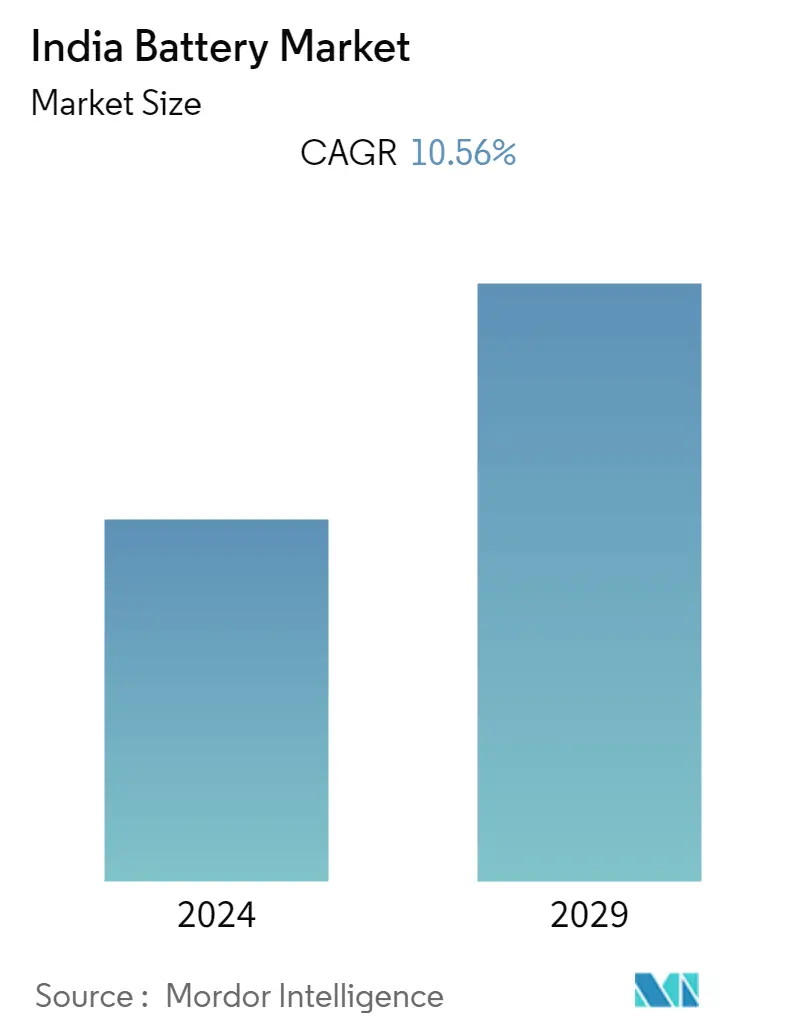

Thị trường pin của Ấn Độ ước tính đạt 16,77 tỷ USD vào cuối năm nay và dự kiến sẽ đạt 27,70 tỷ USD trong 5 năm tới, đạt tốc độ CAGR trên 10,56% trong giai đoạn dự báo.

- Trong trung hạn, các yếu tố như sự xuất hiện của các thị trường mới và thú vị, tức là xe điện và hệ thống lưu trữ năng lượng pin cho các ứng dụng khác nhau cũng như việc sử dụng pin ô tô ngày càng tăng trong xe điện, có thể sẽ thúc đẩy thị trường pin Ấn Độ trong giai đoạn dự báo..

- Mặt khác, việc thiếu các cơ sở sản xuất lithium-ion trong nước có thể sẽ cản trở sự phát triển của thị trường pin Ấn Độ trong giai đoạn nghiên cứu.

- Tuy nhiên, kế hoạch sản xuất pin lithium-ion tại địa phương ở Ấn Độ có thể sẽ tạo ra cơ hội tăng trưởng sinh lợi cho thị trường pin Ấn Độ trong giai đoạn dự báo.

Xu hướng thị trường pin Ấn Độ

Phân khúc ô tô chứng kiến sự tăng trưởng đáng kể

- Ấn Độ dự kiến sẽ là điểm nóng đầu tư lớn cho các công ty pin trong những năm tới nhờ sự hỗ trợ về mặt chính sách từ các chính phủ tương ứng nhằm khuyến khích lĩnh vực sản xuất.

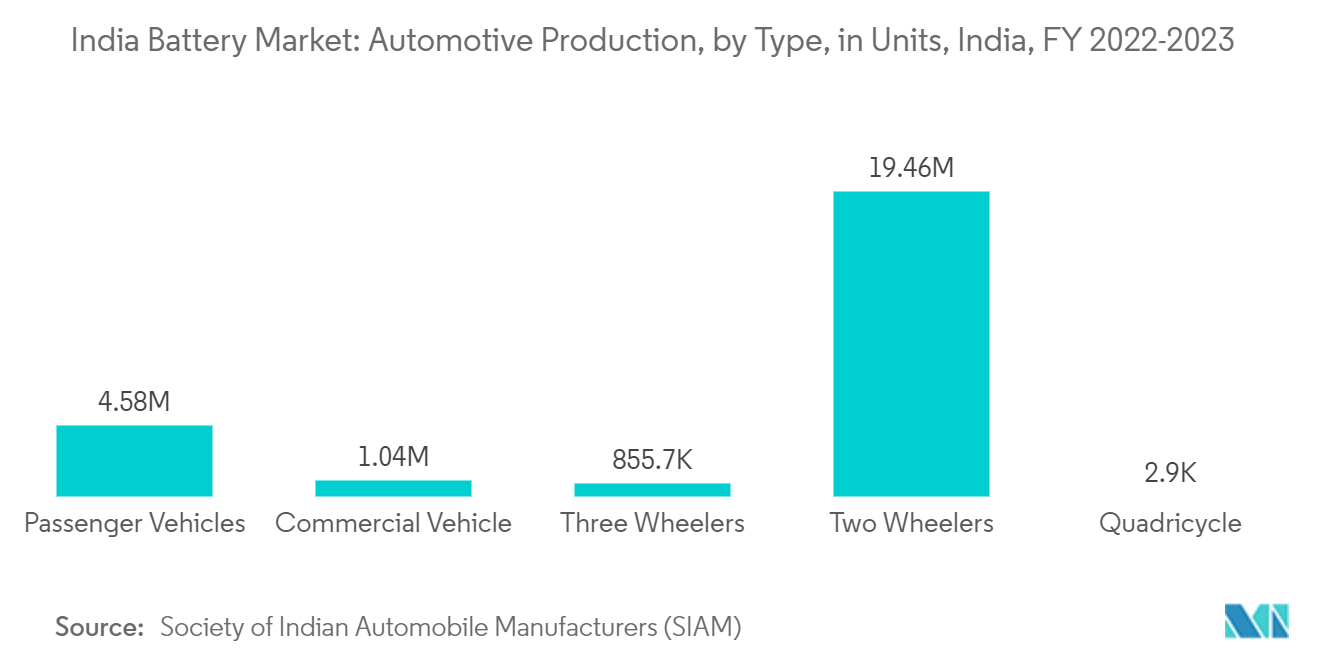

- Ấn Độ là một trong những thị trường ô tô lớn nhất thế giới, đến năm 2022, tổng sản lượng xe du lịch đạt 259.318.67 chiếc. Cả nước đã sản xuất 103.562,6 xe thương mại trong năm tài chính 2022.

- Phân khúc xe hai bánh thống trị thị trường ô tô nhờ tầng lớp trung lưu ngày càng tăng và dân số trẻ. Các công ty có tổ chức bán pin có thương hiệu có bảo hành, trong khi các công ty không có tổ chức không cung cấp bảo hành hoặc hậu mãi, bán pin tái chế và cung cấp sản phẩm với mức giảm giá 30-35% cho pin có thương hiệu. Thị trường pin thay thế ô tô Ấn Độ đang dẫn đầu thị trường pin axit chì.

- Trong năm 2022-23, Maruti Suzuki Ấn Độ, nhà sản xuất ô tô lớn nhất đất nước, có doanh số bán sỉ lớn nhất, tăng 19% từ 165.265,3 chiếc trong năm 2021-2022 lên 196.616,4 chiếc. Các lô hàng nội địa đã tăng 21% trong năm 2022-23 lên 170.683,1 chiếc từ 141.427,7 chiếc của năm tài chính trước.

- Với dân số ngày càng tăng và các cơ sở tài chính dễ tiếp cận, ngành ô tô dự kiến sẽ tăng trưởng đáng kể trong thời gian nghiên cứu. Doanh số bán xe điện (EV) dự kiến sẽ hỗ trợ phân khúc này.

- Các yếu tố trên được kỳ vọng sẽ giúp phân khúc ô tô có được động lực đáng kể trong nước, từ đó, dự kiến sẽ giúp thị trường ắc quy tăng trưởng trong giai đoạn dự báo.

Nhu cầu về xe điện (EV) ngày càng tăng để thúc đẩy thị trường

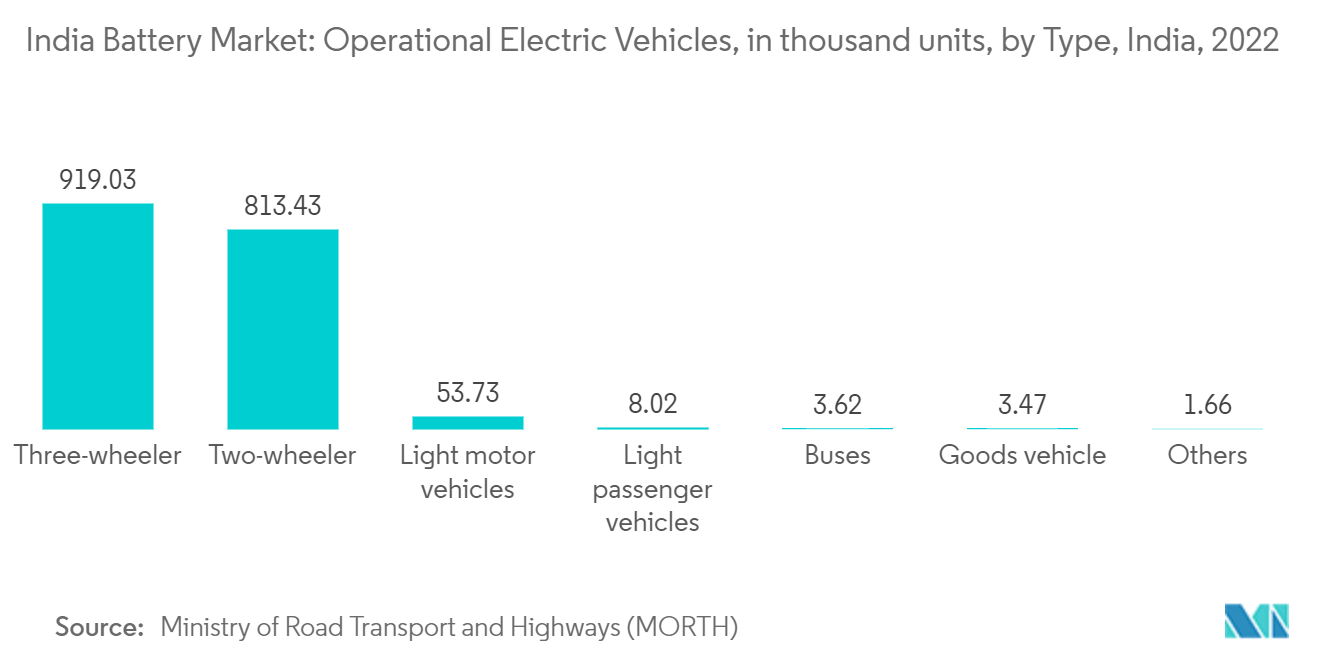

- Xe điện (EV) dự kiến sẽ đóng vai trò trung tâm trong việc đạt được các Mục tiêu Phát triển Bền vững của Liên hợp quốc. Ở Ấn Độ, việc áp dụng xe điện có thể sẽ tăng đáng kể do nhu cầu về nguồn năng lượng sạch ngày càng tăng. Chính phủ có kế hoạch đạt được mục tiêu sử dụng xe điện 30% vào năm 2030, chủ yếu chạy bằng điện khí hóa xe hai bánh, xe ba bánh và xe thương mại ở Ấn Độ.

- Tại Ấn Độ, hơn 3 triệu phương tiện chở khách chạy bằng nhiên liệu hóa thạch được bán hàng năm và một số nhà sản xuất ô tô, bao gồm Mahindra Mahindra Ltd, Tata Motors Ltd và Ashok Leyland Ltd, đang sản xuất xe điện trong nước. Các công ty nước ngoài như Hyundai Motor Co. và Suzuki Motor Corp. cũng đang bước vào phân khúc mới khi chính phủ có kế hoạch đưa phương tiện xanh chiếm khoảng 1/3 tổng số phương tiện giao thông vào năm 2030.

- Thị trường có thể sẽ bị chi phối bởi các loại xe điện được sử dụng chủ yếu bởi các hãng vận tải hành khách. Nhu cầu cung cấp pin cho xe kéo điện và taxi ba bánh cỡ nhỏ thuộc sở hữu tư nhân dự kiến sẽ tăng hơn 20% trong giai đoạn dự báo.

- Tính đến tháng 12 năm 2022, đã có hơn 1,8 triệu xe điện ở Ấn Độ. Hơn một nửa số xe điện của Ấn Độ là xe ba bánh, chiếm khoảng 920 nghìn chiếc. Thị trường xe điện của Ấn Độ đang thay đổi nhanh chóng; ước tính đến năm 2035 thị trường ô tô sẽ chạy hoàn toàn bằng điện.

- Hơn nữa, vào tháng 2 năm 2023, Renault và Nissan đã tiết lộ tầm nhìn dài hạn mới cho Ấn Độ, bao gồm tăng cường các hoạt động sản xuất và RD, giới thiệu xe điện và chuyển sang sản xuất không phát thải carbon. Các công ty sẽ hợp tác trên sáu phương tiện sản xuất mới, bao gồm hai ô tô chạy hoàn toàn bằng điện, từ cơ sở của họ ở Chennai. Họ dự kiến sẽ đầu tư khoảng 600 triệu USD để hỗ trợ các dự án mới.

- Do đó, việc gia tăng sử dụng xe điện dự kiến sẽ thúc đẩy thị trường pin ở Ấn Độ trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp pin Ấn Độ

Thị trường pin Ấn Độ bị phân mảnh. Một số công ty lớn trên thị trường (không theo thứ tự cụ thể) bao gồm Exide Industries Ltd, Luminous Power Technologies Pvt. Ltd, HBL Power Systems Ltd, TATA AutoComp GY Pin Pvt. Ltd và Công ty TNHH Điện lực OKA. Công ty TNHH.

Lãnh đạo thị trường pin Ấn Độ

Exide Industries Ltd

Luminous Power Technologies Pvt. Ltd.

HBL Power Systems Ltd

TATA AutoComp GY Batteries Pvt. Ltd.

Okaya Power Pvt. Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường pin Ấn Độ

- Tháng 6 năm 2023 Công ty con Agratas Energy Storage Solutions Private Limited của Tập đoàn Tata đã ký thỏa thuận với chính phủ Gujarat để thành lập nhà máy gigafactory đầu tiên của Ấn Độ sản xuất pin Lithium-Ion tại bang này. Ban đầu công ty sẽ đầu tư 1,57 tỷ USD để thành lập một tổ máy có công suất 20 gigawatt (GW).

- Tháng 12 năm 2022 Amara Raja Battery Limited (ARBL) công bố kế hoạch đầu tư hơn 1.148,89 triệu USD trong 10 năm để thiết lập hoạt động nghiên cứu và phát triển cũng như một nhà máy sản xuất mới để sản xuất pin lithium-ion ở quận Mahbubnagar của Telangana.

- Tháng 6 năm 2022 Các nhà nghiên cứu tại IIT Madras nghiên cứu công nghệ pin mới cho xe điện. Họ đang phát triển pin kẽm-không khí có thể sạc lại bằng cơ học thay vì pin lithium-ion hiện được sử dụng trong xe điện.

Phân khúc ngành công nghiệp pin của Ấn Độ

Pin là một thiết bị chuyển đổi trực tiếp năng lượng hóa học có trong các vật liệu hoạt động của nó thành năng lượng điện bằng phản ứng oxy hóa-khử (oxi hóa khử) điện hóa.

Thị trường pin Ấn Độ được phân chia theo công nghệ và ứng dụng. Thị trường được phân chia theo công nghệ thành pin axit chì, pin lithium-ion và các công nghệ khác. Theo ứng dụng, thị trường được phân chia thành pin ô tô (HEV, PHEV và EV), pin công nghiệp (động cơ, văn phòng phẩm (viễn thông, UPS, hệ thống lưu trữ năng lượng (ESS)), v.v.), pin di động (điện tử tiêu dùng, v.v.). ), pin SLI và các ứng dụng khác. Việc xác định quy mô và dự báo thị trường đã được thực hiện cho từng phân khúc dựa trên doanh thu (USD).

| Pin Lithium-ion |

| Ắc quy |

| Công nghệ khác |

| Pin SLI |

| Pin công nghiệp (Động cơ, Pin cố định (Viễn thông, UPS, Hệ thống lưu trữ năng lượng (ESS)), v.v.) |

| Di động (Điện tử tiêu dùng, v.v.) |

| Pin ô tô (HEV, PHEV và EV) |

| Ứng dụng khác |

| Công nghệ | Pin Lithium-ion |

| Ắc quy | |

| Công nghệ khác | |

| Ứng dụng | Pin SLI |

| Pin công nghiệp (Động cơ, Pin cố định (Viễn thông, UPS, Hệ thống lưu trữ năng lượng (ESS)), v.v.) | |

| Di động (Điện tử tiêu dùng, v.v.) | |

| Pin ô tô (HEV, PHEV và EV) | |

| Ứng dụng khác |

Câu hỏi thường gặp về nghiên cứu thị trường pin Ấn Độ

Quy mô thị trường pin Ấn Độ hiện tại là bao nhiêu?

Thị trường Pin Ấn Độ dự kiến sẽ đạt tốc độ CAGR là 10,56% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường pin Ấn Độ?

Exide Industries Ltd, Luminous Power Technologies Pvt. Ltd., HBL Power Systems Ltd, TATA AutoComp GY Batteries Pvt. Ltd., Okaya Power Pvt. Ltd. là những công ty lớn hoạt động tại Thị trường Pin Ấn Độ.

Thị trường pin Ấn Độ này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Pin Ấn Độ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Pin Ấn Độ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp pin ở Ấn Độ

Thị trường pin năng lượng của Ấn Độ được dự đoán sẽ có sự tăng trưởng đáng kể do các yếu tố như sự nổi lên của các thị trường mới như xe điện và hệ thống lưu trữ năng lượng của bộ nguồn cũng như việc sử dụng pin năng lượng ô tô ngày càng tăng trong xe điện. Tuy nhiên, việc thiếu các cơ sở sản xuất pin năng lượng lithium-ion trong nước có thể cản trở sự tăng trưởng này. Thị trường được phân chia theo công nghệ thành các bộ nguồn axit chì, bộ nguồn lithium-ion và các công nghệ khác, cũng như theo ứng dụng vào bộ nguồn ô tô, bộ nguồn công nghiệp, bộ nguồn di động và bộ nguồn SLI. Phân khúc ô tô được dự đoán sẽ chứng kiến sự tăng trưởng đáng kể nhờ hỗ trợ ở cấp chính sách thúc đẩy lĩnh vực sản xuất và nhu cầu về xe điện ngày càng tăng. Các công ty lớn trên thị trường bao gồm Exide Industries Ltd, Luminous Power Technologies Pvt. Ltd, HBL Power Systems Ltd, TATA AutoComp GY Pin Pvt. Ltd và Công ty TNHH Điện lực OKA. Ltd. Để phân tích toàn diện hơn, có thể tải xuống bản báo cáo PDF miễn phí.