Phân tích thị trường thiết bị siêu âm

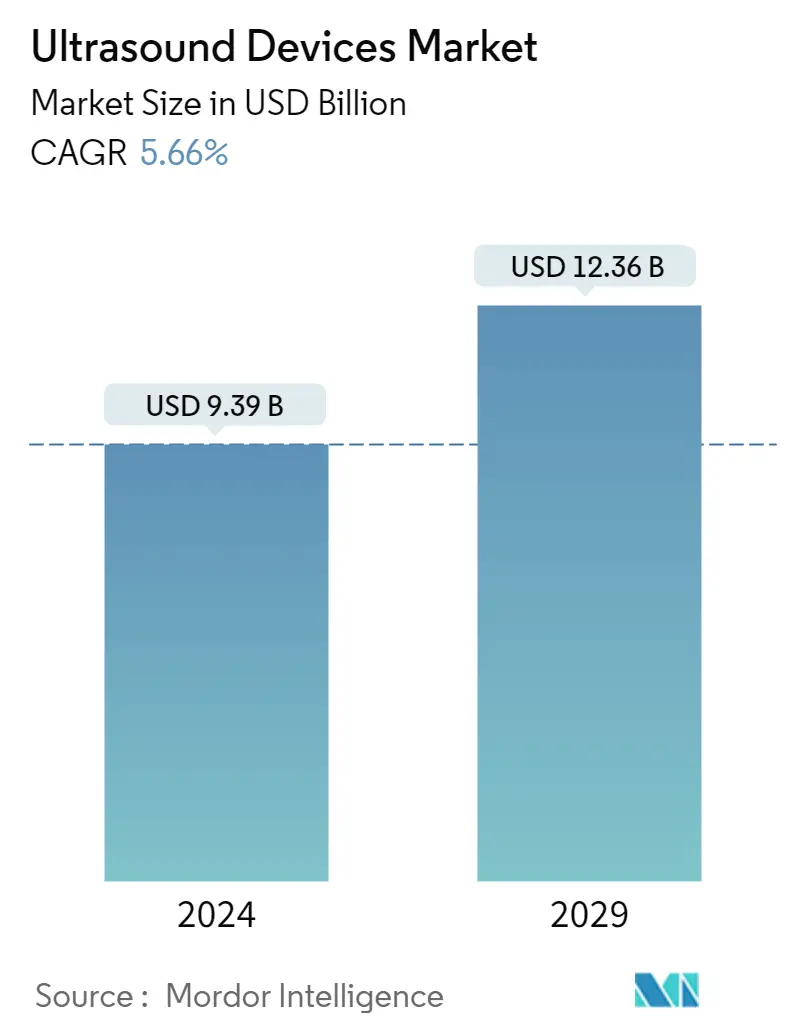

Quy mô Thị trường Thiết bị Siêu âm ước tính đạt 9,39 tỷ USD vào năm 2024 và dự kiến sẽ đạt 12,36 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,66% trong giai đoạn dự báo (2024-2029).

Các nhà cung cấp dịch vụ chăm sóc sức khỏe đang triển khai tiềm năng chẩn đoán siêu âm, chủ yếu cho các ứng dụng tại điểm chăm sóc (POC), để phân loại, theo dõi và chẩn đoán bệnh nhân COVID-19. Theo một bài báo đăng trên Frontiers Media SA, vào tháng 3 năm 2021, xét nghiệm siêu âm phổi có thể xác định các triệu chứng nhiễm trùng COVID-19. Nhiều khía cạnh của hình ảnh siêu âm làm cho nó phù hợp để sử dụng thường xuyên, chẳng hạn như làm sạch nó đơn giản hơn so với thiết bị chụp X-quang hoặc chụp cắt lớp vi tính và cho phép phân loại bệnh nhân trong các cơ sở chăm sóc dài hạn. Hình ảnh siêu âm phổi (LUS) có thể được sử dụng để chẩn đoán COVID-19 và kiểm tra một số kỹ thuật xử lý hình ảnh có thể phát hiện các triệu chứng COVID-19 trong ảnh LUS, mặc dù vẫn còn một số khó khăn khi áp dụng thông thường. Ngoài ra, vào tháng 11 năm 2020, GE Healthcare đã mở rộng các giải pháp AI, kỹ thuật số và hình ảnh, đồng thời công bố một loạt giải pháp mới, hiệu quả thông minh, bao gồm Dòng LOGIQ E10, hệ thống siêu âm khai thác công nghệ trí tuệ nhân tạo (AI) để nâng cao năng suất quy trình làm việc trong thời kỳ đại dịch COVID-19. cuộc khủng hoảng 19.

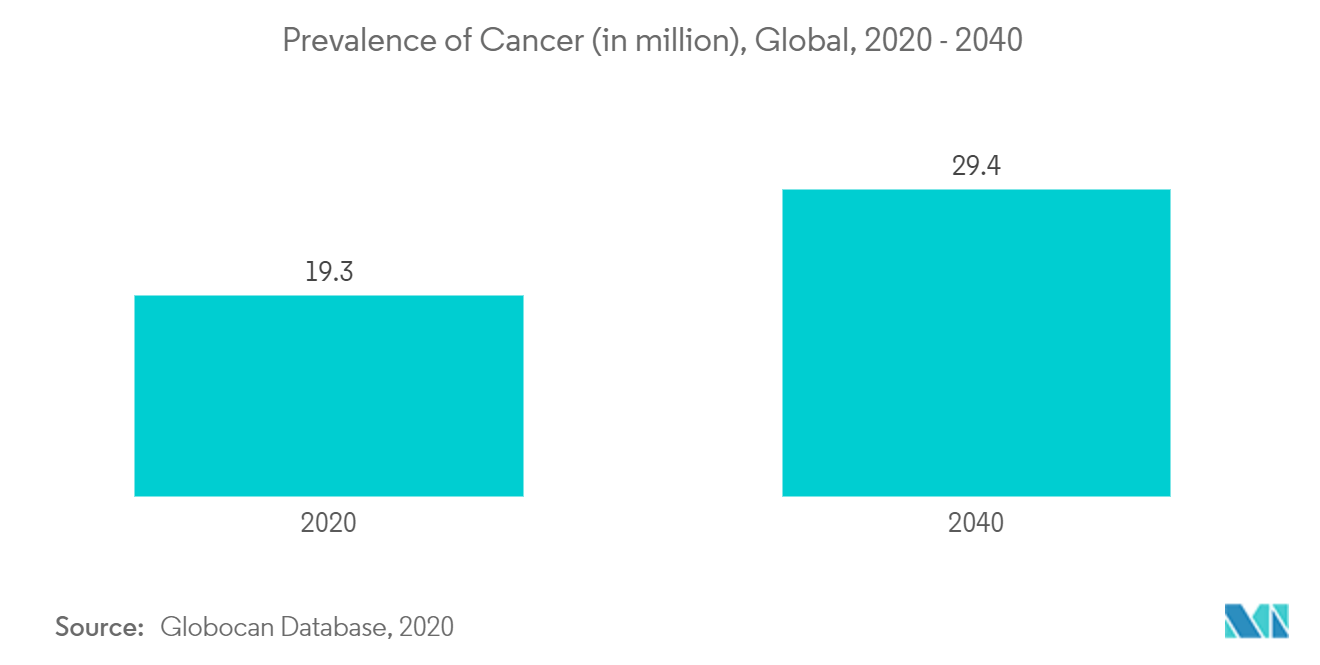

Sự tài trợ ngày càng tăng của chính phủ và tư nhân cho RD về hình ảnh siêu âm, số lượng nhà cung cấp dịch vụ chăm sóc sức khỏe ngày càng tăng, tiến bộ công nghệ và tỷ lệ mắc các bệnh mãn tính ngày càng tăng là những yếu tố chính thúc đẩy sự phát triển của thị trường thiết bị siêu âm. Gánh nặng bệnh mãn tính đang gia tăng nhanh chóng trên toàn thế giới, hiện đang ảnh hưởng đến hơn 14 triệu người trên toàn thế giới. Theo Trung tâm Kiểm soát và Phòng ngừa Dịch bệnh (CDC), vào năm 2021, khoảng 18,2 triệu người trưởng thành từ 20 tuổi trở lên mắc bệnh động mạch vành (CAD) ở Hoa Kỳ. Bệnh tim là nguyên nhân gây tử vong hàng đầu ở người dân Hoa Kỳ. Tỷ lệ mắc các bệnh mãn tính cao làm tăng nhu cầu về các thủ tục chẩn đoán khổng lồ, từ đó thúc đẩy thị trường. Ngoài ra, theo bản cập nhật năm 2022 của Liên đoàn Tiểu đường Quốc tế (IDF), khoảng 537 triệu người trưởng thành (20-79 tuổi) đang sống chung với bệnh tiểu đường. Tổng số người mắc bệnh tiểu đường dự kiến sẽ tăng lên 643 triệu người vào năm 2030 và 783 triệu người vào năm 2045. Ngoài ra, theo Tổ chức Y tế Thế giới (WHO), năm 2022 trên toàn thế giới có khoảng 422 triệu người mắc bệnh tiểu đường vào năm 2021 và 1,5 triệu ca tử vong là trực tiếp do bệnh tiểu đường mỗi năm. Cả số ca mắc và tỷ lệ mắc bệnh tiểu đường đều tăng đều đặn trong vài thập kỷ qua. Do đó, tỷ lệ mắc bệnh mãn tính cao phản ánh nhu cầu chẩn đoán ngày càng tăng, điều này sẽ thúc đẩy thị trường phát triển.

Ngoài ra, Thống kê của Dementia Australia cập nhật vào tháng 1 năm 2022 cho biết có khoảng 487.500 người Úc mắc chứng mất trí nhớ vào năm 2022 và gần 1,6 triệu người Úc đã tham gia vào trung tâm chăm sóc của trung tâm này. Người ta ước tính rằng số người mắc chứng mất trí nhớ dự kiến sẽ tăng lên 1,1 triệu người vào năm 2058 và chứng mất trí nhớ sẽ trở thành nguyên nhân gây tử vong đứng hàng thứ hai ở nước này trong 5 năm tới. Siêu âm tập trung là giải pháp thay thế được ưa chuộng nhất cho các loại thuốc điều trị chứng sa sút trí tuệ, vì đây là công nghệ trị liệu ở giai đoạn đầu, không xâm lấn và đã cho thấy tiềm năng trong việc cải thiện chất lượng cuộc sống và giảm chi phí. Do đó, sự xuất hiện ngày càng nhiều của rối loạn và nhu cầu phát hiện sớm bệnh cũng như giảm thiểu chi phí điều trị dự kiến sẽ làm tăng việc áp dụng các thiết bị chụp ảnh siêu âm này. Do dân số già dễ mắc các bệnh mãn tính hơn, dân số lão khoa ngày càng tăng trên toàn cầu dự kiến sẽ thúc đẩy thị trường.

Những tiến bộ công nghệ ngày càng tăng, được hỗ trợ bởi việc ra mắt sản phẩm mới của các công ty chủ chốt, cũng được kỳ vọng sẽ đưa thị trường lên một tầm cao mới. Ví dụ vào tháng 6 năm 2022, Sonex Health đã ra mắt UltraGuideTFR, một thiết bị được hướng dẫn bằng siêu âm để sử dụng trong quy trình giải phóng ngón tay cò súng. Thiết bị UltraGuideTFR cho phép bác sĩ phẫu thuật xem giải phẫu trước khi rạch, dẫn đến vết mổ nhỏ hơn và phẫu thuật ít xâm lấn hơn cho những bệnh nhân được giải phóng ngón tay cò súng.

Do đó, các yếu tố nêu trên đang tác động đến sự tăng trưởng thị trường của thị trường Thiết bị siêu âm. Tuy nhiên, vấn đề về độ chính xác của thiết bị siêu âm là những yếu tố được cho là sẽ hạn chế sự tăng trưởng của thị trường.

Xu hướng thị trường thiết bị siêu âm

Phân khúc siêu âm cố định dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

Phân khúc siêu âm cố định dự kiến sẽ chiếm thị phần đáng kể. Thị phần đáng kể của phân khúc này là do việc áp dụng các hệ thống này ngày càng tăng trên các thị trường lớn do chúng được sử dụng ngày càng nhiều trong các cơ sở chăm sóc cấp tính và chăm sóc cấp cứu tại bệnh viện và cơ sở chăm sóc sức khỏe.

Ngoài ra, các hệ thống siêu âm này đã trải qua những biến đổi công nghệ lớn kể từ thập kỷ qua, điều này dẫn đến việc ứng dụng các hệ thống này ngày càng tăng. Ví dụ vào tháng 6 năm 2022, Mindray đã tung ra một sản phẩm siêu âm mới nhằm giải quyết các nhu cầu đặc biệt của các phòng khám Sản/Phụ khoa bận rộn Máy siêu âm Imagine I9. Ngoài ra, vào tháng 3 năm 2021, General Electric đã ra mắt thiết bị siêu âm cầm tay không dây mới, Vscan Air.

Bên cạnh đó, những tiến bộ công nghệ không ngừng và dân số lão khoa ngày càng tăng trên toàn cầu đang dẫn đến tỷ lệ mắc các bệnh mãn tính khác nhau tăng lên, vì dân số lão khoa dễ mắc các bệnh mãn tính hơn, do đó thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Chẳng hạn, theo Báo cáo Lão hóa dân số thế giới vào tháng 9 năm 2020, có hơn 46 triệu người lớn tuổi từ 65 tuổi trở lên sống ở Hoa Kỳ và đến năm 2050, con số đó dự kiến sẽ tăng lên gần 90 triệu.

Tỷ lệ mắc bệnh mãn tính lớn như vậy sẽ dẫn đến tăng trưởng thị trường. Do đó, do các yếu tố nêu trên, phân khúc thị trường dự kiến sẽ cho thấy sự tăng trưởng trong giai đoạn dự báo.

Bắc Mỹ nắm giữ thị phần lớn và dự kiến sẽ tiếp tục làm như vậy trong giai đoạn dự báo

Khi COVID-19 gây ra sự tàn phá ở khu vực này và nhiều cơ sở chẩn đoán hình ảnh khác nhau ngừng hoạt động, Nhóm Siêu âm Thông minh đã coi đây là cơ hội để tăng cường nền tảng cho thiết bị mô phỏng siêu âm tại điểm chăm sóc của mình ở khu vực này và triển khai mô-đun đào tạo về COVID-19 cho thiết bị mô phỏng siêu âm điểm chăm sóc tiên tiến nhất của BodyWorks, nhằm đào tạo các nhà cung cấp dịch vụ chăm sóc sức khỏe nhanh chóng tiếp thu và thực hành các kỹ năng siêu âm phổi trong chẩn đoán COVID-19. Các yếu tố dẫn đến sự phát triển của thị trường siêu âm Bắc Mỹ là do chính phủ và tư nhân tài trợ cho RD về hình ảnh siêu âm, số lượng nhà cung cấp dịch vụ chăm sóc sức khỏe ngày càng tăng, dân số lão khoa ngày càng tăng và tỷ lệ mắc các bệnh mãn tính ngày càng tăng. Ngoài ra, dạng bệnh mãn tính phổ biến nhất là bệnh tim mạch, căn bệnh này gây ra ước tính 17,9 triệu ca tử vong trên toàn cầu và chiếm khoảng 32% tổng số ca tử vong trên toàn thế giới, theo báo cáo tháng 6 năm 2021 của Tổ chức Y tế Thế giới.

Do tỷ lệ mắc bệnh cao, khu vực này đã trở thành trung tâm của những người chơi chính. Theo Trung tâm Kiểm soát và Phòng ngừa Dịch bệnh (CDC), vào năm 2021, khoảng 18,2 triệu người trưởng thành từ 20 tuổi trở lên sẽ mắc bệnh động mạch vành (CAD) ở Hoa Kỳ. Tỷ lệ mắc bệnh tim cao làm tăng nhu cầu về các thủ tục chẩn đoán khổng lồ, từ đó thúc đẩy thị trường. Người chơi đã và đang phát triển sản phẩm ở khu vực này để phát triển. Ví dụ vào tháng 7 năm 2021, công ty thiết bị y tế Exo đã phát hành một thiết bị siêu âm cầm tay mới cho phép các bác sĩ lâm sàng chẩn đoán các tình trạng khác nhau trong thời gian thực. Tương tự, vào tháng 3 năm 2021, GE Healthcare đã ra mắt Vscan Air, một thiết bị siêu âm tiên tiến, không dây, bỏ túi, cung cấp chất lượng hình ảnh rõ nét, khả năng quét toàn bộ cơ thể và phần mềm trực quan - tất cả đều nằm trong lòng bàn tay của bác sĩ lâm sàng. Tương tự, vào tháng 4 năm 2019, Canon Medical USA Inc. đã ra mắt Aplio a-series, một dòng hệ thống siêu âm mới mang lại hiệu suất cao cho nhiều mục đích sử dụng lâm sàng với mức giá phải chăng. Ngoài ra, chi tiêu chăm sóc sức khỏe ngày càng tăng, nhận thức ngày càng tăng về các thủ tục chẩn đoán khác nhau và các chính sách hoàn trả thuận lợi dự kiến sẽ thúc đẩy tăng trưởng thị trường ở khu vực này.

Vì vậy, vì những điều được liệt kê ở trên, thị trường được nghiên cứu ở Bắc Mỹ dự kiến sẽ tăng trưởng trong vài năm tới.

Tổng quan về ngành thiết bị siêu âm

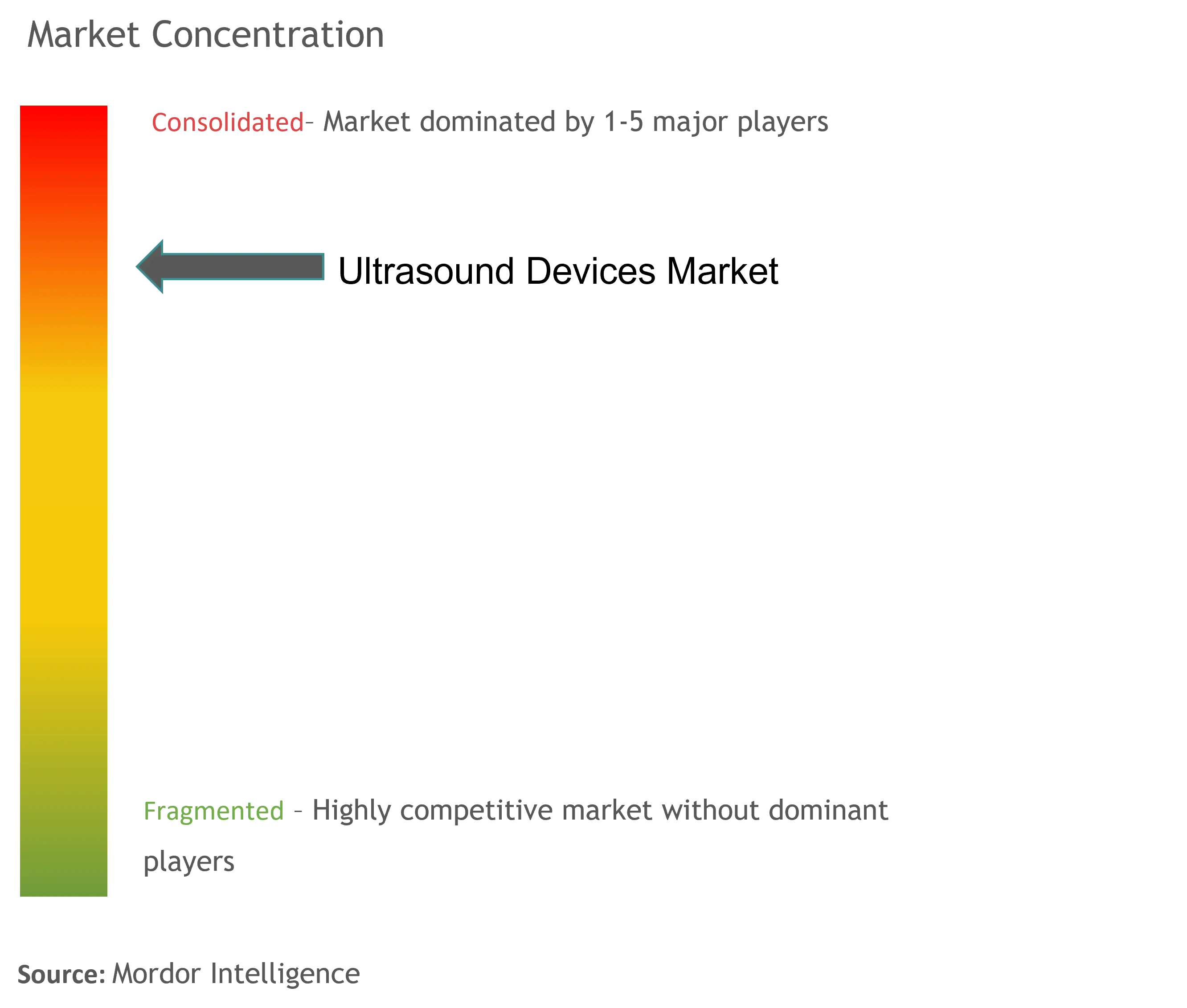

Thị trường Thiết bị Siêu âm về bản chất được hợp nhất do sự hiện diện của một số công ty hoạt động trên toàn cầu cũng như trong khu vực. Bối cảnh cạnh tranh bao gồm phân tích một số công ty quốc tế cũng như địa phương nắm giữ thị phần và nổi tiếng, bao gồm Canon Medical Systems Corporation, Carestream Health, Fujifilm Holdings Corporation, GE Healthcare, Hologic Inc., và Koninklijke Philips NV, trong số đó. người khác.

Dẫn đầu thị trường thiết bị siêu âm

GE Healthcare

Mindray Medical International Ltd

Koninklijke Philips NV

Siemens Healthineers

Canon Medical Systems Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị siêu âm

- Tháng 2 năm 2022 Butterfly Network, Inc. và Ambra Health đã công bố quan hệ đối tác nhằm tăng tốc và đơn giản hóa khả năng tương tác cho dữ liệu hình ảnh đầu giường. Sự hợp tác này tăng cường khả năng mở rộng của Butterfly Blueprint, nền tảng doanh nghiệp của Butterfly và sẽ tăng cường khả năng truy cập cũng như khả năng chia sẻ thông tin siêu âm có giá trị giữa các bệnh viện và hệ thống y tế.

- Tháng 12 năm 2021 Công ty siêu âm EagleView giới thiệu thiết bị siêu âm cầm tay không dây, mang lại nhiều sự thoải mái trong việc chụp ảnh siêu âm và làm cho giải pháp chăm sóc tại điểm có giá cả phải chăng hơn.

Phân khúc ngành thiết bị siêu âm

Theo phạm vi của báo cáo, siêu âm chẩn đoán, còn được gọi là siêu âm, là một kỹ thuật hình ảnh sử dụng sóng âm thanh tần số cao để tạo ra hình ảnh của các cấu trúc khác nhau bên trong cơ thể. Chúng đang được sử dụng để đánh giá các tình trạng khác nhau ở thận, gan và các tình trạng bụng khác. Chúng cũng được sử dụng chủ yếu trong các bệnh mãn tính, bao gồm các tình trạng sức khỏe như bệnh tim, hen suyễn, ung thư và tiểu đường. Do đó, các thiết bị này đang được sử dụng làm phương thức chẩn đoán hình ảnh và điều trị và có nhiều ứng dụng trong lĩnh vực y tế. Thị trường thiết bị siêu âm được phân chia theo ứng dụng (gây mê, tim mạch, phụ khoa/sản khoa, cơ xương khớp, X quang, chăm sóc quan trọng và các ứng dụng khác), công nghệ (siêu âm 2D, siêu âm 3D và 4D, hình ảnh doppler và siêu âm tập trung cường độ cao ), loại (siêu âm cố định và siêu âm cầm tay) và địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Gây mê |

| Tim mạch |

| Phụ khoa/Sản khoa |

| Cơ xương khớp |

| Phóng xạ học |

| Chăm sóc quan trọng |

| Ứng dụng khác |

| Hình ảnh siêu âm 2D |

| Hình ảnh siêu âm 3D và 4D |

| Hình ảnh Doppler |

| Siêu âm tập trung cường độ cao |

| Siêu âm cố định |

| Siêu âm cầm tay |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo ứng dụng | Gây mê | |

| Tim mạch | ||

| Phụ khoa/Sản khoa | ||

| Cơ xương khớp | ||

| Phóng xạ học | ||

| Chăm sóc quan trọng | ||

| Ứng dụng khác | ||

| Theo công nghệ | Hình ảnh siêu âm 2D | |

| Hình ảnh siêu âm 3D và 4D | ||

| Hình ảnh Doppler | ||

| Siêu âm tập trung cường độ cao | ||

| Theo loại | Siêu âm cố định | |

| Siêu âm cầm tay | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị siêu âm

Thị trường thiết bị siêu âm lớn đến mức nào?

Quy mô Thị trường Thiết bị Siêu âm dự kiến sẽ đạt 9,39 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,66% để đạt 12,36 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị siêu âm hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Siêu âm dự kiến sẽ đạt 9,39 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Siêu âm?

GE Healthcare, Mindray Medical International Ltd, Koninklijke Philips NV, Siemens Healthineers, Canon Medical Systems Corporation là những công ty lớn hoạt động trong Thị trường Thiết bị Siêu âm.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Siêu âm?

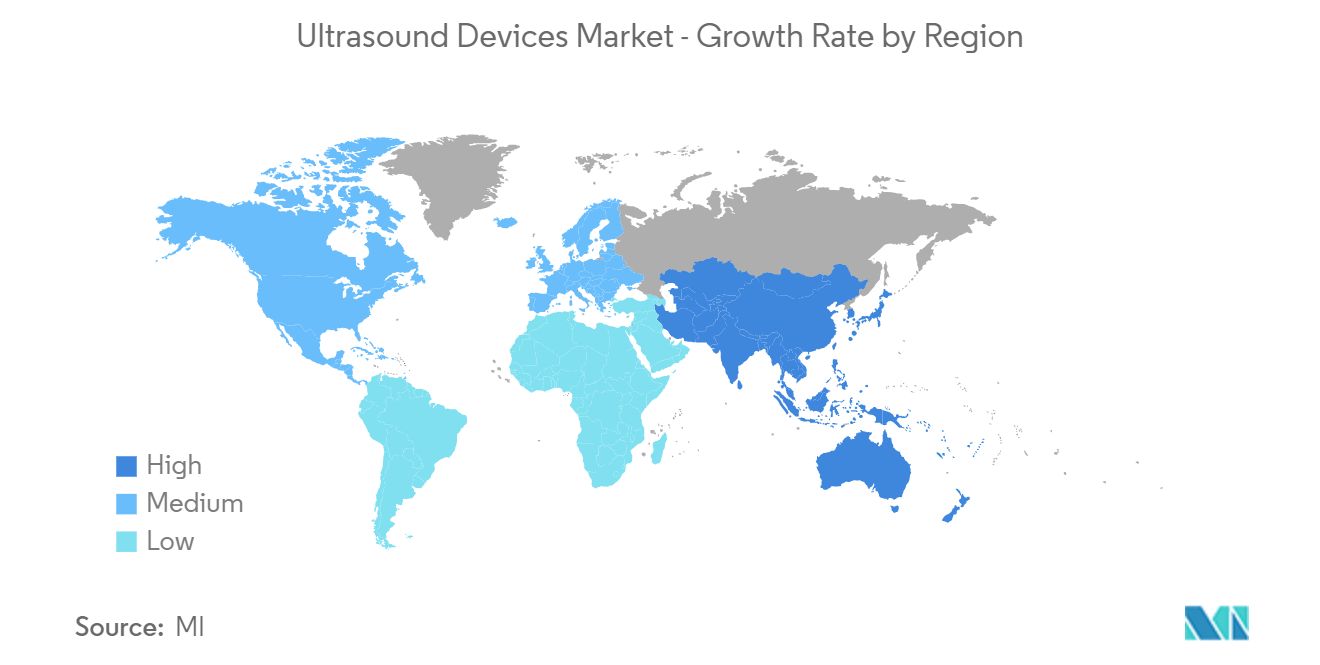

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Siêu âm?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Siêu âm.

Thị trường Thiết bị Siêu âm này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị Siêu âm ước tính là 8,89 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Siêu âm trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Siêu âm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thiết bị siêu âm

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị siêu âm năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thiết bị siêu âm bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.