| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 85.27 Billion |

| Kích Thước Thị Trường (2029) | USD 110.39 Billion |

| CAGR (2024 - 2029) | 5.30 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Thấp |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thành phần thực phẩm đặc biệt

Quy mô Thị trường Thành phần Thực phẩm Đặc biệt ước tính đạt 80,98 tỷ USD vào năm 2024 và dự kiến sẽ đạt 104,83 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,30% trong giai đoạn dự báo (2024-2029).

Trong trung hạn, ngành công nghiệp nguyên liệu thực phẩm đặc biệt về cơ bản phát triển mạnh nhờ những lợi ích rộng hơn về mặt công nghệ và chức năng mà những nguyên liệu này mang lại về chất lượng cao, an toàn, giá cả phải chăng, dinh dưỡng và độ ngon của các sản phẩm thực phẩm chế biến. Sự gia tăng phổ biến của các sản phẩm thực phẩm chế biến sẵn và ăn liền đang thúc đẩy thị trường chất bảo quản trên toàn thế giới. Ngoài ra, khi xu hướng nhãn sạch đang phát triển mạnh ở nhiều danh mục sản phẩm tiêu dùng, công ty công nghệ sinh học Conagen có trụ sở tại Massachusetts đã công bố ra mắt chất bảo quản tự nhiên, Axit p-Coumaric (PCA), vào tháng 8 năm 2021.

Hơn nữa, sở thích đối với một số sản phẩm thực phẩm nhất định có thể nhận dạng được theo đặc điểm nhận dạng của một số người tiêu dùng, đặc biệt là ở các nền kinh tế phát triển, điều này thúc đẩy nhu cầu về các nguyên liệu thực phẩm đặc biệt. Có mối tương quan chặt chẽ giữa thị trường thành phần thực phẩm đặc biệt và thị trường thực phẩm chế biến, trong đó thị trường thực phẩm chế biến sẵn mang lại lợi ích chức năng và giá trị gia tăng tùy chỉnh cho mỗi ứng dụng của người dùng cuối. Các công ty được công nhận trên toàn cầu sản xuất nguyên liệu thực phẩm đặc biệt sử dụng công nghệ thông minh hoặc sở hữu trí tuệ để phát triển các nguyên liệu và giải pháp đổi mới. Tuy nhiên, phát triển sản phẩm mới là một quá trình đòi hỏi nhiều vốn.

Xu hướng thị trường nguyên liệu thực phẩm đặc biệt

Nhu cầu tăng cao đối với thực phẩm chế biến tăng cường

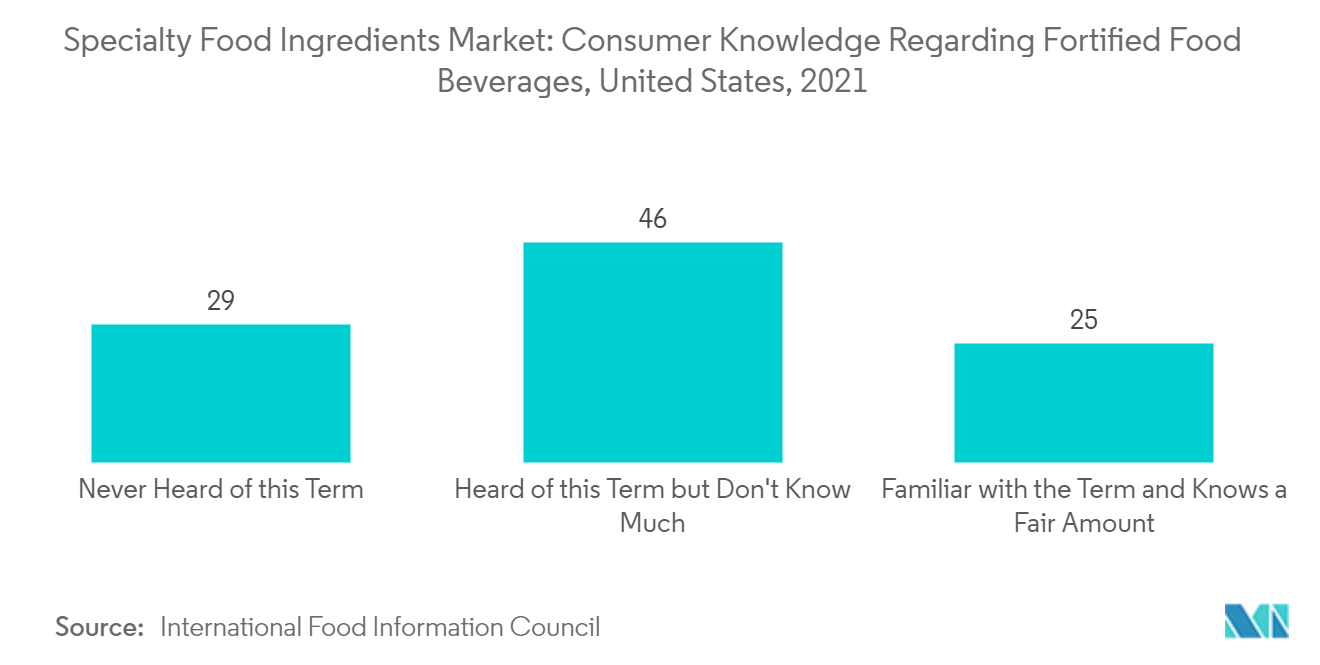

Thực phẩm tăng cường chứa các chất dinh dưỡng thiết yếu giúp nâng cao giá trị dinh dưỡng và giúp giải quyết tình trạng thiếu chất dinh dưỡng. Nhu cầu ngày càng tăng về thực phẩm tăng cường vi chất đang tạo cơ hội cho các nhà sản xuất, từ đó thúc đẩy nhu cầu về các thành phần chức năng đặc biệt như vitamin, khoáng chất, protein, omega-3 và các loại khác. Người tiêu dùng ngày càng lựa chọn thực phẩm và đồ uống có thành phần tốt cho sức khỏe. Chất xơ, protein, vitamin và khoáng chất, canxi, men vi sinh và prebiotic là những thành phần lành mạnh mà hầu hết người tiêu dùng cố gắng bổ sung vào chế độ ăn uống của mình. Thành phần chất xơ đang được người tiêu dùng chú ý vì chúng được coi là tốt cho sức khỏe, do đó nhu cầu về các sản phẩm thực phẩm giàu chất xơ ngày càng tăng. Chẳng hạn, vào năm 2021, theo Hội đồng Thông tin Thực phẩm Quốc tế (IFIC), cuộc khảo sát về thực phẩm và sức khỏe cho thấy 56% người tiêu dùng tích cực cố gắng tiêu thụ chất xơ.

Để đáp ứng nhu cầu ngày càng tăng, các nhà sản xuất phụ gia thực phẩm và nguyên liệu thực phẩm đặc biệt đã điều chỉnh việc sản xuất các chất phụ gia hữu cơ và tăng cường có thể hữu ích trong khi phát triển các sản phẩm thực phẩm tốt cho sức khỏe. Những chất phụ gia thực phẩm hữu cơ này được ứng dụng trong nhiều sản phẩm khác nhau, bao gồm cả việc thay thế trứng trong thực phẩm thuần chay giàu chất béo và ít chất béo, nước xốt, nước sốt nấu trắng, bữa ăn chế biến sẵn và các ứng dụng khác. Vì vậy, các nhà sản xuất thực phẩm và đồ uống ngày càng cải tiến sản phẩm của mình để đáp ứng nhu cầu ngày càng thay đổi của người tiêu dùng về các thành phần tự nhiên. Vào tháng 10 năm 2022, Roquette đã tung ra dòng nguyên liệu đậu hữu cơ mới, bao gồm protein đậu hữu cơ và tinh bột đậu hữu cơ thích hợp cho thịt không sữa hoặc thịt thay thế và danh mục dinh dưỡng chuyên biệt. Công ty hướng đến việc đáp ứng nhu cầu của các nhà sản xuất thực phẩm, những người đang tập trung phát triển các sản phẩm có thành phần hữu cơ để đáp ứng nhu cầu ngày càng tăng của người tiêu dùng về thực phẩm lành mạnh và bền vững.

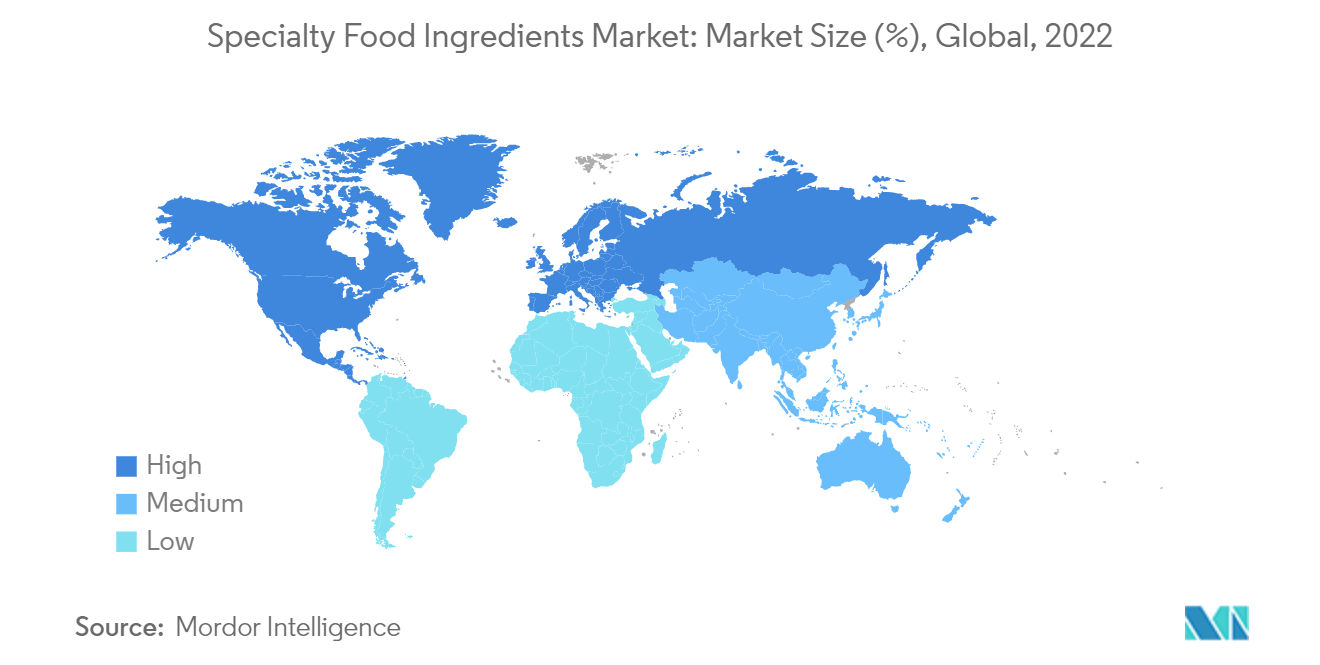

Bắc Mỹ chiếm thị phần lớn nhất

Tỷ lệ mắc các vấn đề sức khỏe mãn tính và lối sống ngày càng tăng trong một bộ phận đáng kể dân số và việc áp dụng lối sống lành mạnh ngày càng tăng đã thúc đẩy nhu cầu về các sản phẩm thực phẩm có thành phần chức năng và đặc sản trong khu vực. Hơn nữa, thực phẩm đặc sản đang vượt xa các thực phẩm không đặc sản ở hầu hết mọi danh mục do xu hướng thực phẩm tăng cường tăng cường tăng cường. Ngành công nghiệp nguyên liệu đặc sản thực phẩm của Canada có rất nhiều tiềm năng do nhu cầu về các sản phẩm bánh mì, bánh kẹo và đồ uống ngày càng tăng. Theo Bộ Nông nghiệp Hoa Kỳ (2022), đồ nướng, rau quả tươi và chế biến thực phẩm nằm trong số những mặt hàng xuất khẩu hàng đầu sang Canada. Ngoài ra, Bộ Y tế Canada hiện đã cho phép sử dụng 850 loại phụ gia thực phẩm riêng biệt trên toàn quốc, điều này thúc đẩy việc sử dụng chúng trong ngành công nghiệp thực phẩm.

Ngoài ra, xu hướng ăn chay ngày càng tăng, đặc biệt là ở Châu Âu và khu vực Bắc Mỹ, mang đến cơ hội cho các nhà sản xuất thực phẩm. Những người tham gia hoạt động trên thị trường đang thiết lập quan hệ đối tác chiến lược với các nhà sản xuất thực phẩm để cung cấp các nguyên liệu khác nhau có thể hỗ trợ các công ty thực phẩm phát triển sản phẩm phù hợp với nhu cầu của người tiêu dùng. Vào tháng 9 năm 2022, Shiru Inc., một nhà sản xuất thành phần chức năng, đã hợp tác với Puratos để phát triển và đánh giá sản phẩm thay thế trứng thế hệ tiếp theo. Sự hợp tác này nhằm mục đích hình thành các nguyên liệu thay thế mới cho thực phẩm nướng làm từ thực vật bằng quy trình khám phá protein của Shiru. Shiru sử dụng tin sinh học và học máy để sàng lọc hàng triệu protein xuất hiện tự nhiên và tìm ra thành phần chức năng tiềm năng.

Tổng quan về ngành nguyên liệu thực phẩm đặc biệt

Thị trường nguyên liệu thực phẩm đặc sản có độ phân mảnh vừa phải. Các công ty lớn trên thị trường bao gồm Cargill Incorporated, Kerry Group PLC và Koninklijke DSM NV. Đổi mới và phát triển sản phẩm là chiến lược được các công ty hoạt động trên thị trường áp dụng nhiều nhất, tiếp theo là sáp nhập, mua lại và mở rộng để tăng khả năng hiển thị và danh mục sản phẩm của họ. Các nhà sản xuất tập trung vào việc cung cấp các thành phần đặc biệt hoàn toàn tự nhiên để tăng thời hạn sử dụng của sản phẩm và cho phép nhà sản xuất dán nhãn sản phẩm của mình là '100% hoàn toàn tự nhiên', đáp ứng nhu cầu của người tiêu dùng về 'nhãn sạch'.

Dẫn đầu thị trường nguyên liệu thực phẩm đặc biệt

-

Cargill, Incorporated

-

Kerry Group PLC

-

International Flavors & Fragrances

-

Koninklijke DSM NV

-

Archer Daniels Midland Company

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nguyên liệu thực phẩm đặc biệt

- Tháng 11 năm 2022 Tate Lyle tung ra chất làm ngọt mới, Erytesse erythritol. Họ tuyên bố rằng thông qua thỏa thuận phân phối hợp tác chiến lược với nhà cung cấp erythritol hàng đầu, việc bổ sung này sẽ mở rộng khả năng giúp khách hàng đáp ứng nhu cầu của người tiêu dùng về các sản phẩm tốt cho sức khỏe hơn, giảm lượng đường và calo.

- Tháng 10 năm 2022 International Flavors and Fragrance Inc. đầu tư 30 triệu USD để mở rộng phạm vi hoạt động trong khu vực tại Singapore. Các bộ phận kinh doanh Giải pháp Nuôi dưỡng, Sức khỏe Sinh học, Mùi hương và Dược phẩm đều được tích hợp vào trung tâm đổi mới mới của Singapore. Đây là tài sản IFF lớn nhất trong khu vực với diện tích gần 11.000 m2.

- Tháng 9 năm 2022 Royal DSM ký thỏa thuận mua lại First Choice Materials, nhà cung cấp hàng đầu các hương liệu thơm làm từ sữa, với giá trị doanh nghiệp là 453 triệu USD. First Choice Thành phần phát triển các hương liệu thơm ngon làm từ sữa lên men và sữa lên men có nhãn sạch cho các giải pháp hương vị và chức năng trên nhiều ứng dụng khác nhau.

Phân khúc ngành nguyên liệu thực phẩm đặc biệt

Các nguyên liệu thực phẩm đặc biệt mang lại lợi ích về mặt công nghệ và chức năng, đồng thời cung cấp cho người tiêu dùng nhiều lựa chọn thực phẩm ngon, an toàn, tốt cho sức khỏe, giá cả phải chăng, chất lượng và được sản xuất bền vững.

Thị trường Thành phần thực phẩm đặc biệt được phân chia theo loại sản phẩm (Thành phần thực phẩm chức năng, Tinh bột và chất kết cấu đặc biệt, Chất làm ngọt, Hương vị và chất tăng cường thực phẩm, Chất axit, Chất bảo quản, Chất nhũ hóa, Chất tạo màu, Enzyme, Protein, Chất béo và Dầu đặc biệt, Hydrocoloid thực phẩm và Polysacarit, Chất chống oxy hóa -Chất đóng bánh, men và Glycerin cấp thực phẩm), Ứng dụng (Sản phẩm bánh mì, Đồ uống, Thịt, Gia cầm và Hải sản, Sản phẩm từ sữa, Bánh kẹo, Chất béo và Dầu, Nước xốt/Gia vị/Nước xốt/Nước xốt, Mì ống, Súp và Mì, Chế biến sẵn Thực phẩm, Thực phẩm và đồ uống có nguồn gốc từ thực vật và các ứng dụng khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Nam Mỹ, Trung Đông và Châu Phi). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị tính bằng triệu USD cho tất cả các phân khúc trên.

| Loại sản phẩm | Thành Phần Thực Phẩm Chức Năng | ||

| Tinh bột và chất kết cấu đặc biệt | |||

| chất làm ngọt | |||

| Hương vị thực phẩm và chất tăng cường | |||

| chất axit hóa | |||

| Chất bảo quản | |||

| chất nhũ hóa | |||

| Chất tạo màu | |||

| Enzyme | |||

| Văn hóa | |||

| Protein | |||

| Dầu và mỡ đặc biệt | |||

| Thực phẩm Hydrocolloid và Polysaccharides | |||

| Chất chống vón cục | |||

| Men | |||

| Glycerin cấp thực phẩm | |||

| Ứng dụng | Sản phẩm bánh | ||

| Đồ uống | |||

| Thịt, Gia cầm và Hải sản | |||

| Sản phẩm sữa | |||

| Bánh kẹo | |||

| Chất béo và dầu | |||

| Nước sốt/Gia vị/Nước xốt/Nước xốt | |||

| Pasta, súp và mì | |||

| Thức ăn làm sẵn | |||

| Thực phẩm & Đồ uống có nguồn gốc thực vật | |||

| Ứng dụng khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Phần còn lại của Bắc Mỹ | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Tây ban nha | |||

| Nước Ý | |||

| Nga | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Ấn Độ | |||

| Nhật Bản | |||

| Châu Úc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông & Châu Phi | các Tiểu Vương Quốc Ả Rập Thống Nhất | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường thành phần thực phẩm đặc biệt

Thị trường Nguyên liệu Thực phẩm Đặc biệt lớn đến mức nào?

Quy mô Thị trường Thành phần Thực phẩm Đặc biệt dự kiến sẽ đạt 80,98 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,30% để đạt 104,83 tỷ USD vào năm 2029.

Quy mô Thị trường Thành phần Thực phẩm Đặc biệt hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Nguyên liệu Thực phẩm Đặc biệt dự kiến sẽ đạt 80,98 tỷ USD.

Ai là người chơi chính trong Thị trường Nguyên liệu Thực phẩm Đặc biệt?

Cargill, Incorporated, Kerry Group PLC, International Flavors & Fragrances, Koninklijke DSM NV, Archer Daniels Midland Company là những công ty lớn hoạt động trong Thị trường Nguyên liệu Thực phẩm Đặc sản.

Khu vực nào phát triển nhanh nhất trong Thị trường Thành phần Thực phẩm Đặc biệt?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Nguyên liệu Thực phẩm Đặc sản?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Nguyên liệu Thực phẩm Đặc biệt.

Thị trường Thành phần Thực phẩm Đặc biệt này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Nguyên liệu Thực phẩm Đặc sản ước tính đạt 76,90 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thành phần Thực phẩm Đặc biệt trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thành phần Thực phẩm Đặc biệt trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Báo cáo ngành Thành phần thực phẩm đặc biệt

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thành phần Thực phẩm Đặc biệt năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thành phần Thực phẩm Đặc biệt bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.