| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 27 Billion |

| Kích Thước Thị Trường (2029) | USD 36.56 Billion |

| CAGR (2024 - 2029) | 5.89 % |

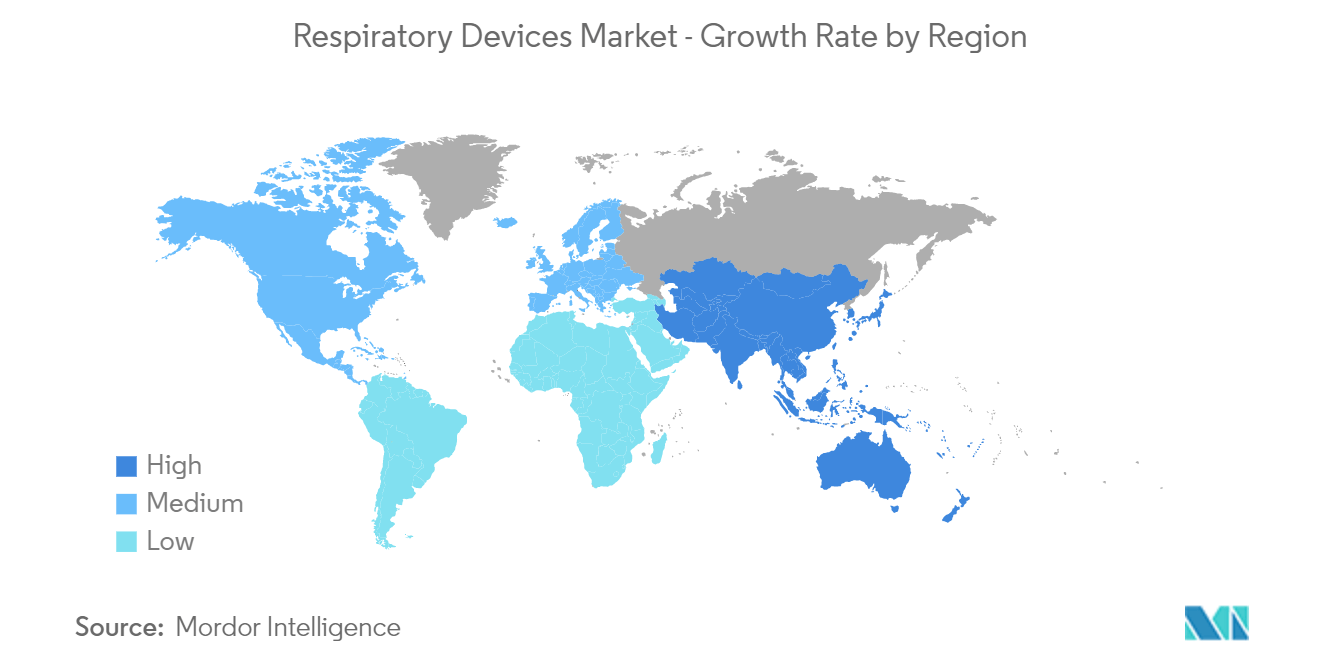

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

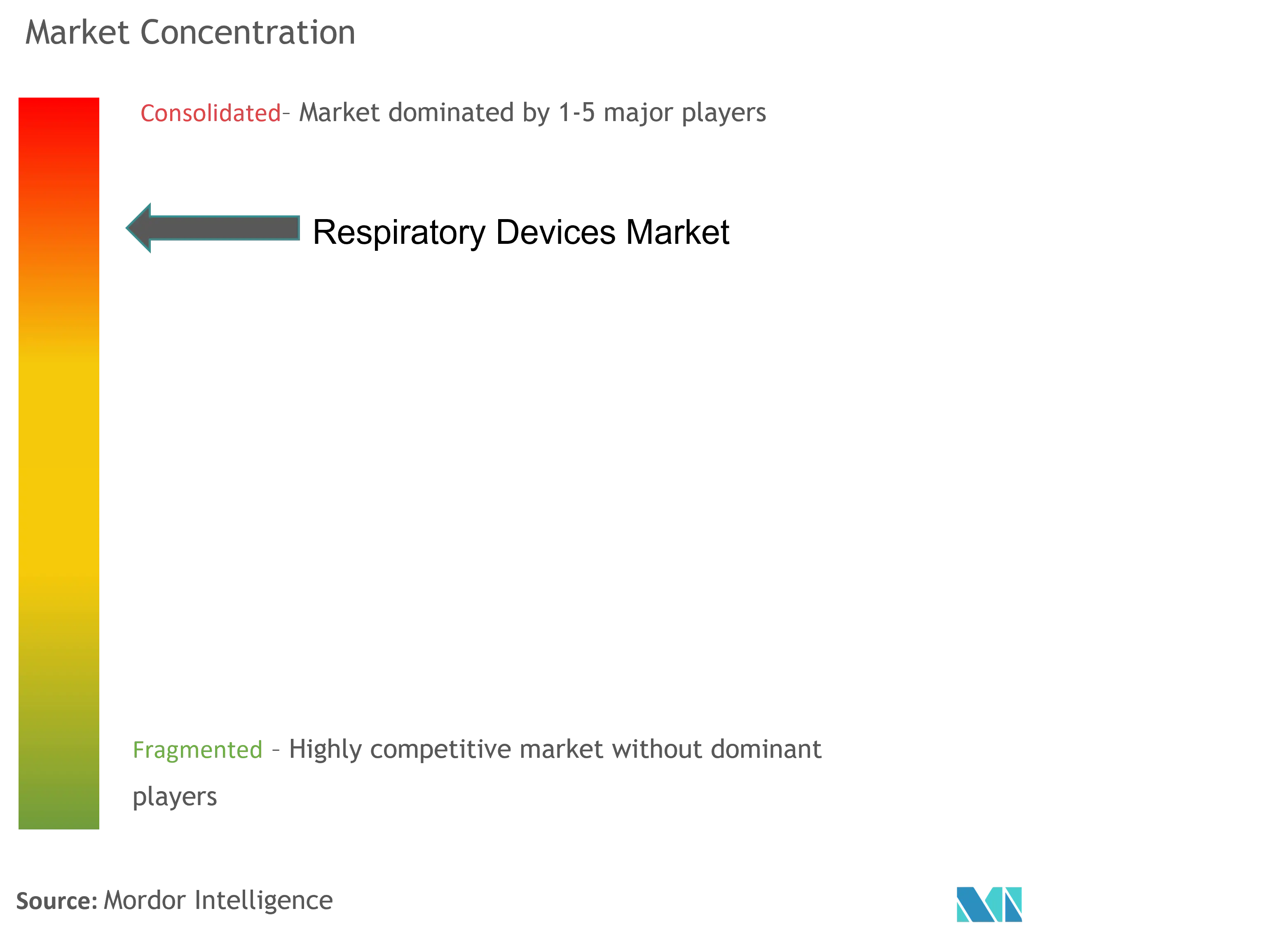

| Tập Trung Thị Trường | Cao |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thiết bị hô hấp

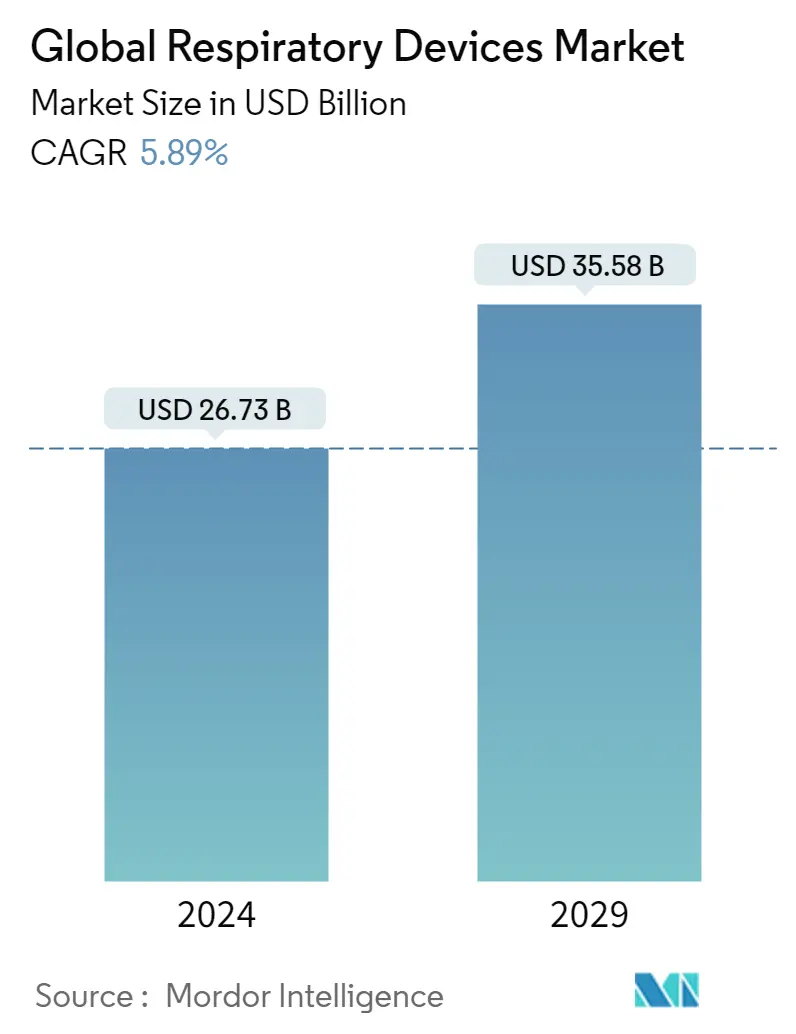

Quy mô Thị trường Thiết bị Hô hấp Toàn cầu ước tính đạt 26,73 tỷ USD vào năm 2024 và dự kiến sẽ đạt 35,58 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,89% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 ban đầu đã có tác động đáng kể đến thị trường thiết bị hô hấp. Tuy nhiên, thị trường thiết bị hô hấp đã tăng trưởng đáng kể nhờ các sáng kiến và chính sách của chính phủ cũng như sự phát triển chiến lược của công ty nhằm khắc phục tình trạng thiếu hụt. Chẳng hạn, vào tháng 5 năm 2021, Quỹ Toàn cầu đã phê duyệt 75 triệu USD tài trợ nhanh để hỗ trợ Ấn Độ ứng phó với cuộc khủng hoảng COVID-19. Khoản tài trợ mới này đã giúp Ấn Độ mua máy tập trung oxy và nhà máy oxy hấp thụ dao động áp suất (PSA) để giúp đáp ứng nhu cầu oxy y tế trung hạn của đất nước. Do đó, do số ca nhiễm COVID-19 gia tăng, nhu cầu về thiết bị hô hấp tăng lên, từ đó thúc đẩy sự tăng trưởng của thị trường. Tuy nhiên, do số ca nhiễm COVID-19 giảm và đại dịch đã đẩy nhanh việc sử dụng các thiết bị hô hấp, thị trường được nghiên cứu hiện được kỳ vọng sẽ tăng trưởng ổn định trong giai đoạn nghiên cứu.

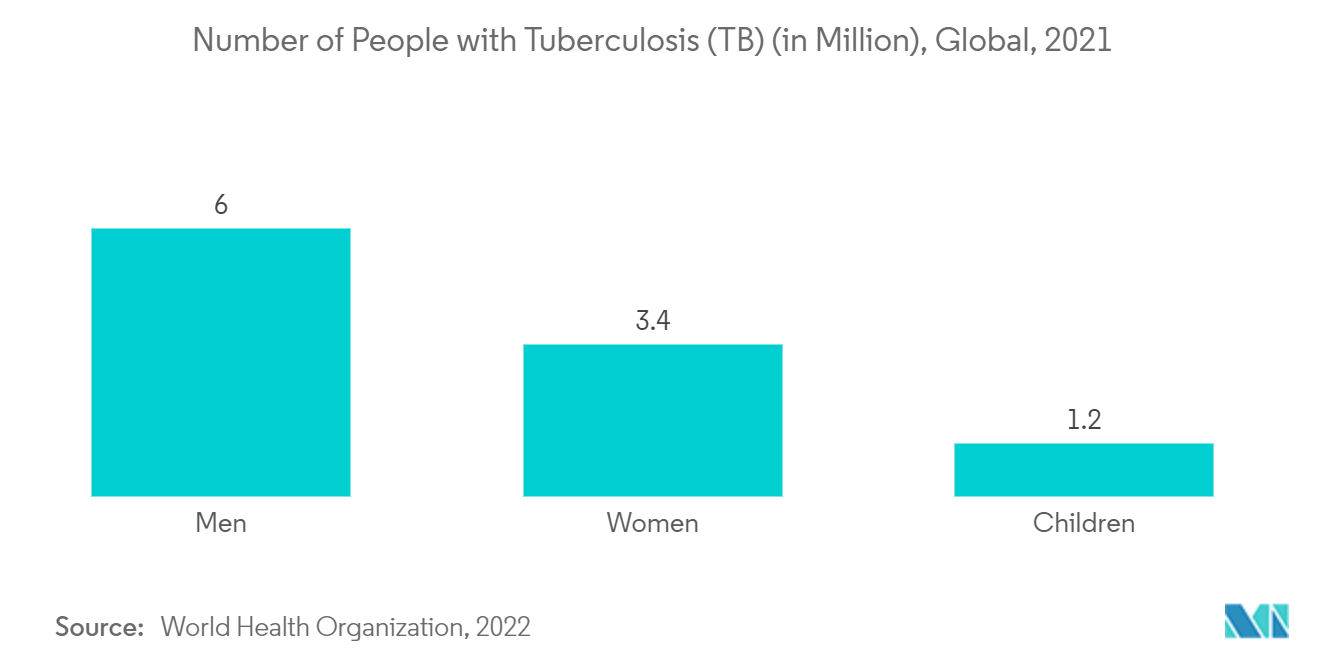

Yếu tố chính đóng vai trò là yếu tố thúc đẩy bao gồm tỷ lệ mắc các rối loạn hô hấp ngày càng tăng, chẳng hạn như COPD, lao, hen suyễn và ngưng thở khi ngủ, cũng như những tiến bộ công nghệ và ứng dụng ngày càng tăng của chúng trong môi trường chăm sóc tại nhà. Chẳng hạn, theo bản cập nhật của Tổ chức Y tế Thế giới, vào tháng 10 năm 2022, 30 quốc gia có gánh nặng bệnh lao cao chiếm 87% số ca mắc bệnh lao mới. Số ca mắc bệnh lao mới lớn nhất xảy ra ở Khu vực Đông Nam Á của WHO, với 46% số ca mắc mới, tiếp theo là Khu vực Châu Phi của WHO, với 23% số ca mắc mới và WHO Tây Thái Bình Dương, với 18%. Sự gia tăng số ca mắc bệnh lao như vậy dẫn đến nhu cầu về mặt nạ phòng độc tăng cao, từ đó thúc đẩy sự tăng trưởng của thị trường. Ngoài ra, theo cập nhật của CDC, vào tháng 12 năm 2022, tỷ lệ người lớn từ 18 tuổi trở lên mắc bệnh hen suyễn là 8,0% và tỷ lệ trẻ em dưới 18 tuổi là 6,5% vào năm 2021. Như vậy, khi số người mắc bệnh bệnh hen suyễn tăng lên, nhu cầu về ống hít cũng tăng khiến thị trường phát triển.

Hơn nữa, công nghệ và cải tiến về trí tuệ nhân tạo đã thay đổi đáng kể lĩnh vực chăm sóc sức khỏe. Nhiều người chơi trên thị trường đang đầu tư và đổi mới vào sự tiến bộ của các thiết bị hô hấp. Ví dụ vào tháng 11 năm 2022, Xplore Health Technologies đã ra mắt thiết bị luyện tập cơ hô hấp (RMT) đầu tiên có tên là Airofit Pro. Sản phẩm là sự hợp tác với Airofit, Đan Mạch. Đây là một trong những hệ thống đào tạo hô hấp thông minh dựa trên dữ liệu đầu tiên và có giá 422,74 USD (34.990 Rupee). Airofit Pro cá nhân hóa trải nghiệm luyện thở cho người dùng và giúp cơ hô hấp của họ khỏe hơn, nhanh hơn và hiệu quả hơn. Do đó, với những tiến bộ công nghệ như vậy trong thiết bị hô hấp, thị trường dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Do đó, do các yếu tố nêu trên, chẳng hạn như tỷ lệ rối loạn hô hấp ngày càng tăng và tiến bộ công nghệ cũng như ứng dụng ngày càng tăng trong môi trường chăm sóc tại nhà, thị trường thiết bị hô hấp được dự đoán sẽ tăng trưởng trong giai đoạn dự báo. Tuy nhiên, giá thiết bị cao có thể sẽ hạn chế sự tăng trưởng của thị trường.

Xu hướng thị trường thiết bị hô hấp

Phân khúc máy đo nồng độ oxy xung dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo

Đo oxy trong mạch là một phương pháp không xâm lấn để theo dõi độ bão hòa oxy của một người. Đây có thể là một công cụ hữu ích trong việc kiểm soát bệnh phổi tắc nghẽn mạn tính (COPD) và các tình trạng phổi khác. Sự gia tăng của bệnh hô hấp và các hoạt động nghiên cứu và phát triển ngày càng tăng của những người tham gia thị trường đang thúc đẩy sự tăng trưởng của phân khúc thị trường. Ví dụ, theo lâm sàng.gov, nghiên cứu do Raydiant Oximetry, Inc. tài trợ đã được bắt đầu vào tháng 7 năm 2022 và dự kiến sẽ hoàn thành vào tháng 12 năm 2023. Hệ thống cảm biến đo oxy Raydiant (Lumerah) là máy đo nồng độ oxy trong mạch thai nhi không xâm lấn. đo độ bão hòa oxy động mạch của thai nhi bằng phương pháp quang phổ cận hồng ngoại an toàn, không xâm lấn, qua bụng. Nghiên cứu nhằm mục đích xác minh tính chính xác của các cảm biến. Kết quả tích cực từ các thử nghiệm lâm sàng như vậy có thể dẫn đến việc phát triển các sản phẩm mới, thúc đẩy sự tăng trưởng của phân khúc thị trường.

Ngoài ra, các sáng kiến của những người tham gia thị trường, chẳng hạn như phát triển các sản phẩm tiên tiến về mặt kỹ thuật do các cơ quan quản lý khác nhau lo ngại, cũng đang thúc đẩy sự tăng trưởng của phân khúc thị trường. Ví dụ vào tháng 11 năm 2022, BioIntelliSense đã công bố chipset cảm biến đo nồng độ oxy trong xung đã được cấp bằng sáng chế và công nghệ xử lý tích hợp giúp đo chính xác nồng độ oxy trong máu trên toàn bộ phạm vi sắc tố da từ sáng đến rất tối, cũng như trong quá trình di chuyển và hoạt động, theo Cơ quan Thực phẩm Hoa Kỳ. và Cục Quản lý Dược lo ngại về các thiết bị đầu ngón tay có thể gây ra sự chênh lệch chủng tộc. Trong vài năm tới, sáng kiến này có thể sẽ giúp thị trường phát triển.

Do đó, các yếu tố như tăng cường hoạt động nghiên cứu và phát triển dự kiến sẽ thúc đẩy tăng trưởng phân khúc máy đo nồng độ oxy trong mạch trong giai đoạn dự báo.

Khu vực Bắc Mỹ nắm giữ thị phần đáng kể của thị trường thiết bị hô hấp trong giai đoạn dự báo

Bắc Mỹ nắm giữ thị phần lành mạnh trên thị trường thiết bị hô hấp do gánh nặng bệnh phổi tắc nghẽn mạn tính, bệnh lao, bệnh hen suyễn và chứng ngưng thở khi ngủ trong khu vực cao. Chẳng hạn, theo bản cập nhật năm 2022 của CDC, 4,6% người lớn từ 18 tuổi trở lên mắc bệnh COPD, khí phế thũng hoặc viêm phế quản mãn tính vào năm 2021 tại Hoa Kỳ. Do đó, số lượng bệnh về đường hô hấp cao ở Mỹ dự kiến sẽ thúc đẩy tăng trưởng thị trường trong vài năm tới.

Ngoài ra, các cơ sở nghiên cứu và phát triển (RD) tiên tiến giúp phát triển các thiết bị công nghệ tiên tiến, ra mắt sản phẩm và hợp tác đang dẫn đến tăng trưởng thị trường đáng kể ở Bắc Mỹ. Theo bản cập nhật tháng 5 năm 2022 của NIH, Hoa Kỳ sẽ chi 150 triệu USD vào năm 2022 cho RD đối với các bệnh về đường hô hấp, bao gồm COPD (150 triệu USD), Hen suyễn (328 triệu USD), Bệnh lao (621 triệu USD) và Nghiên cứu giấc ngủ ( 515 triệu USD). Do đó, chi tiêu ngày càng tăng cho nghiên cứu bệnh hô hấp dự kiến sẽ thúc đẩy sự phát triển của các thiết bị hô hấp cải tiến trong nước, điều này dự kiến sẽ thúc đẩy tăng trưởng của thị trường trong giai đoạn dự báo.

Ngoài ra, các sáng kiến, ra mắt sản phẩm và chiến lược ngày càng tăng của những người tham gia thị trường ở Ấn Độ cũng được kỳ vọng sẽ góp phần vào sự tăng trưởng của thị trường. Ví dụ vào tháng 12 năm 2021, Vivos Therapeutics bắt đầu quá trình đăng ký với Bộ Y tế Canada để sản xuất và bán các thiết bị điều trị rối loạn giấc ngủ, ngáy và ngưng thở khi ngủ nhằm duy trì và cải thiện sức khỏe của người Canada.

Do đó, do các yếu tố nêu trên, chẳng hạn như sự gia tăng của bệnh hô hấp và sự gia tăng các sáng kiến của công ty, Bắc Mỹ dự kiến sẽ thống trị thị trường thiết bị hô hấp.

Tổng quan về ngành thiết bị hô hấp

Thị trường thiết bị hô hấp có tính chất hợp nhất vừa phải do sự hiện diện của một số công ty hoạt động trên toàn cầu và khu vực. Bối cảnh cạnh tranh bao gồm phân tích một số công ty quốc tế cũng như địa phương nắm giữ thị phần và nổi tiếng, bao gồm GE Healthcare, Koninklijke Philips NV, Medtronic PLC và ResMed Inc., cùng nhiều công ty khác.

Dẫn đầu thị trường thiết bị hô hấp

-

DeVilbiss Healthcare LLC

-

Dragerwerk AG

-

Fisher & Paykel Healthcare Ltd

-

GE Healthcare

-

Getinge AB

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị hô hấp

- Tháng 7 năm 2022 Smile Train, Inc. ra mắt máy đo nồng độ oxy trong mạch Lifebox-Smile Train cùng với đối tác lâu năm Lifebox để mở rộng khả năng tiếp cận máy đo nồng độ oxy trong mạch để gây mê và chăm sóc tích cực.

- Tháng 7 năm 2022 Omron Healthcare công bố cải tiến mới nhất trong danh mục liệu pháp oxy với việc ra mắt máy tập trung oxy di động. Nó là một bộ tập trung dựa trên sàng phân tử y tế cung cấp liên tục oxy có độ tinh khiết cao.

Phân khúc ngành thiết bị hô hấp

Theo phạm vi của báo cáo, thiết bị hô hấp bao gồm thiết bị chẩn đoán hô hấp, thiết bị trị liệu và thiết bị thở để thực hiện hô hấp nhân tạo dài hạn. Nó cũng có thể bao gồm một thiết bị thở được sử dụng để hồi sức bằng cách đẩy oxy vào phổi của người bị ngạt. Thị trường thiết bị hô hấp được chia thành loại (Thiết bị chẩn đoán và giám sát (Thiết bị đo phế dung, Thiết bị kiểm tra giấc ngủ, Máy đo lưu lượng đỉnh, Máy đo nồng độ oxy trong mạch, Máy chụp ảnh và các Thiết bị theo dõi và chẩn đoán khác), Thiết bị trị liệu (Thiết bị CPAP, Thiết bị BiPAP, Máy tạo độ ẩm, Máy phun sương, Máy tập trung oxy, máy thở, ống hít và các thiết bị trị liệu khác) và thiết bị dùng một lần (Ma Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các sản phẩm trên phân đoạn.

| Theo loại | Thiết bị chẩn đoán và giám sát | phế dung kế | |

| Thiết bị kiểm tra giấc ngủ | |||

| Máy đo lưu lượng đỉnh | |||

| Máy đo nồng độ oxy xung | |||

| chữ viết tay | |||

| Thiết bị chẩn đoán và giám sát khác | |||

| Thiết bị trị liệu | Thiết bị CPAP | ||

| Thiết bị BiPAP | |||

| Máy tạo độ ẩm | |||

| Máy phun sương | |||

| Máy tập trung oxy | |||

| Máy thở | |||

| Thuốc hít | |||

| Thiết bị trị liệu khác | |||

| Đồ dùng một lần | Mặt nạ | ||

| Mạch thở | |||

| Đồ dùng một lần khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Tây ban nha | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Nhật Bản | |||

| Ấn Độ | |||

| Châu Úc | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Trung Đông và Châu Phi | GCC | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị hô hấp

Thị trường thiết bị hô hấp toàn cầu lớn đến mức nào?

Quy mô Thị trường Thiết bị Hô hấp Toàn cầu dự kiến sẽ đạt 26,73 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,89% để đạt 35,58 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị hô hấp toàn cầu hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Hô hấp Toàn cầu dự kiến sẽ đạt 26,73 tỷ USD.

Ai là người chơi chính trong Thị trường thiết bị hô hấp toàn cầu?

DeVilbiss Healthcare LLC, Dragerwerk AG, Fisher & Paykel Healthcare Ltd, GE Healthcare, Getinge AB là những công ty lớn hoạt động trong Thị trường Thiết bị Hô hấp Toàn cầu.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Hô hấp Toàn cầu?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Hô hấp Toàn cầu?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Hô hấp Toàn cầu.

Thị trường Thiết bị Hô hấp Toàn cầu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị Hô hấp Toàn cầu ước tính là 25,24 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường thiết bị hô hấp toàn cầu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường thiết bị hô hấp toàn cầu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Device Drug Combination Reports

Popular Healthcare Reports

Báo cáo ngành thiết bị chăm sóc hô hấp

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị chăm sóc hô hấp năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Thiết bị chăm sóc hô hấp bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.