| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 681.57 Billion |

| Kích Thước Thị Trường (2029) | USD 955.49 Billion |

| CAGR (2024 - 2029) | 6.99 % |

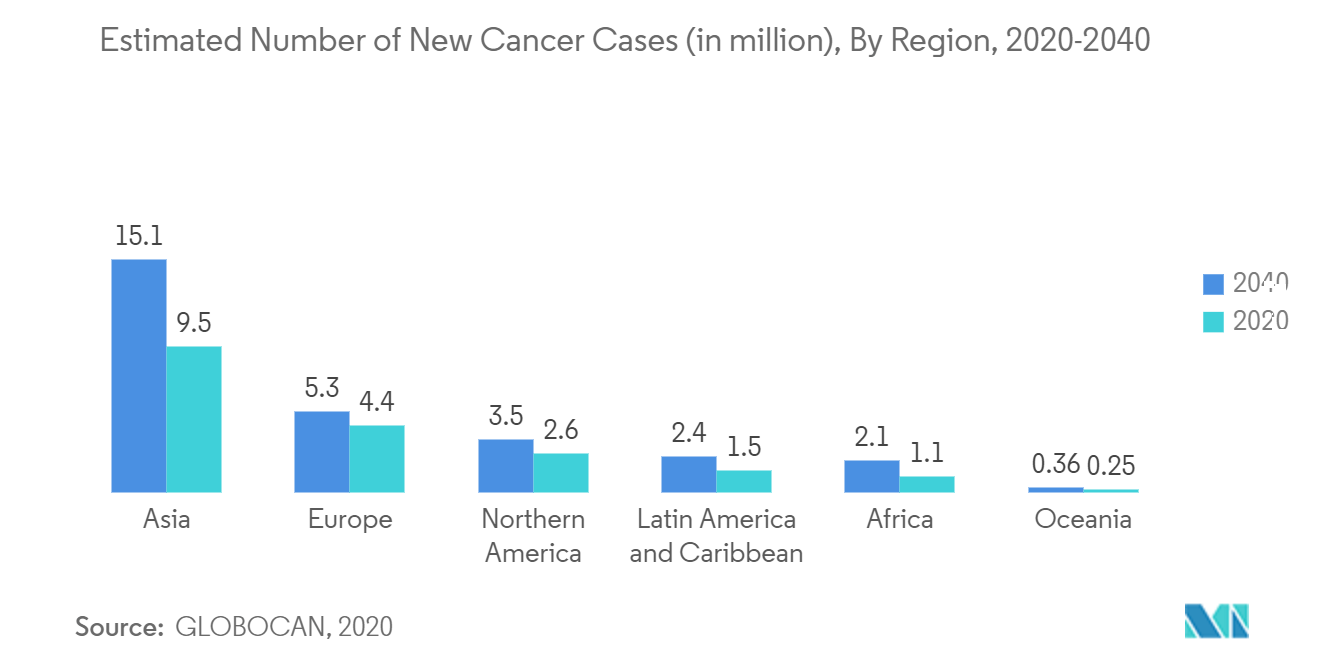

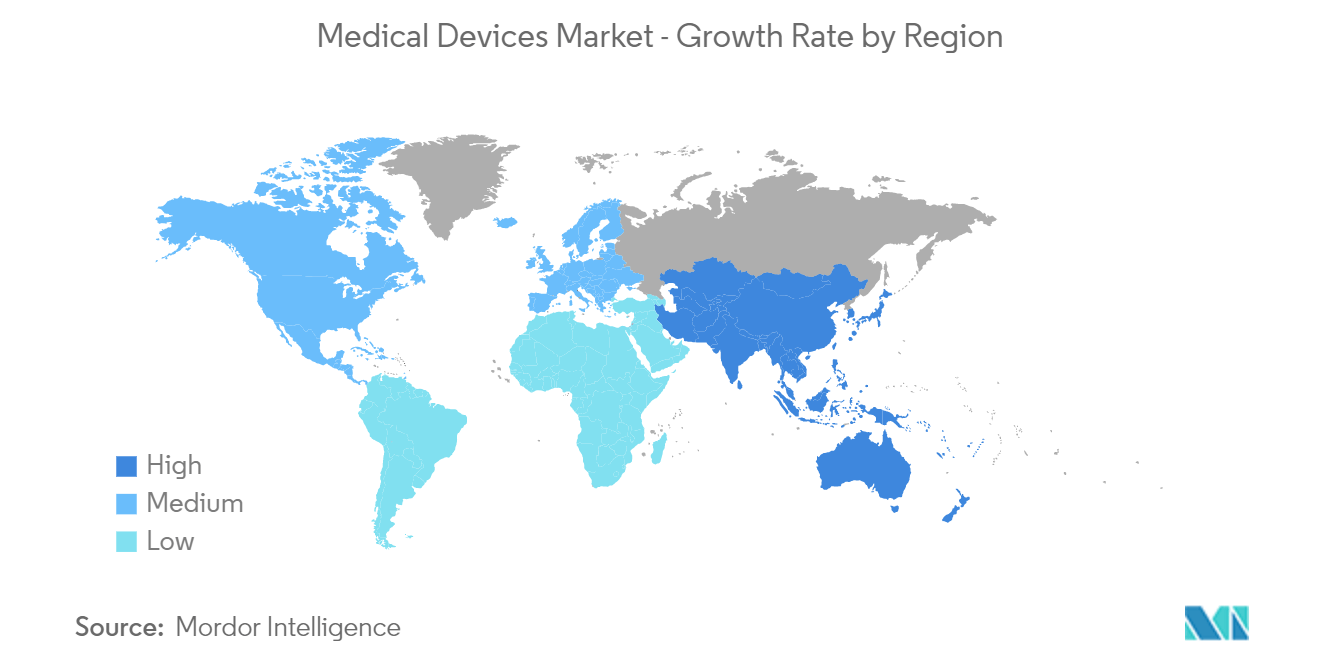

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Trung bình |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường công nghệ thiết bị y tế

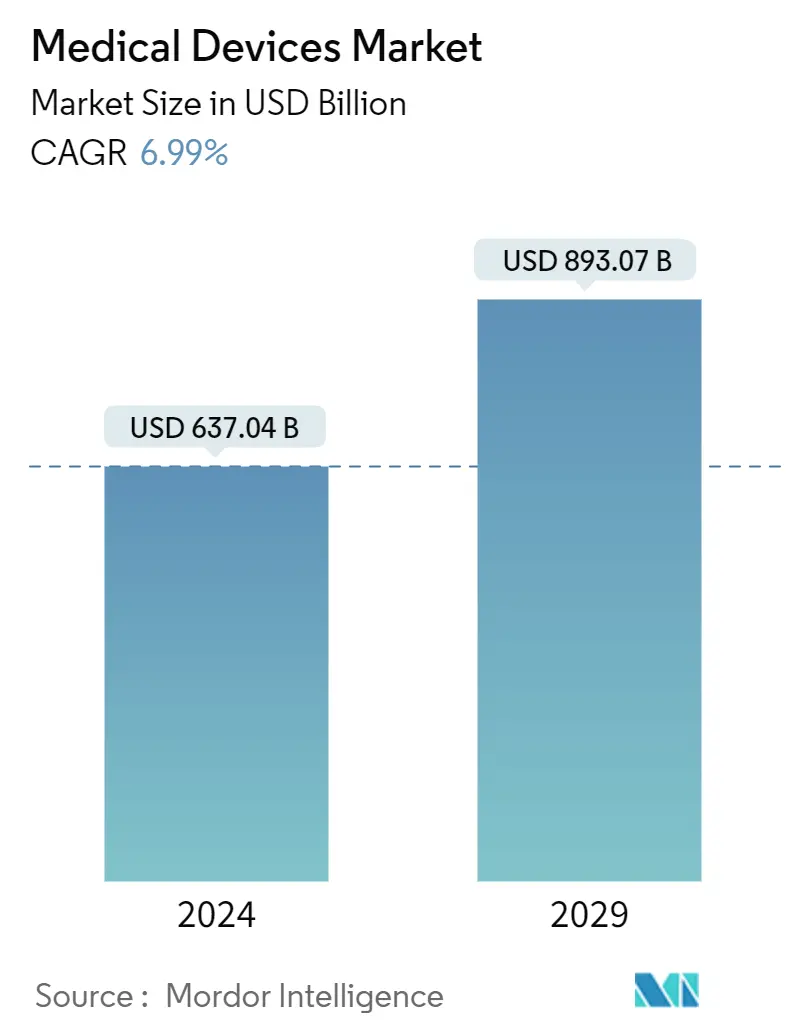

Quy mô Thị trường Thiết bị Y tế ước tính đạt 637,04 tỷ USD vào năm 2024 và dự kiến sẽ đạt 893,07 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,99% trong giai đoạn dự báo (2024-2029).

Quy mô Thị trường Thiết bị Y tế ước tính đạt 637,04 tỷ USD vào năm 2024 và dự kiến sẽ đạt 893,07 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,99% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã ảnh hưởng nghiêm trọng đến thị trường thiết bị y tế nói chung, với các phân khúc khác nhau chịu ảnh hưởng trên phạm vi rộng. Đại dịch dẫn đến việc trì hoãn và hủy bỏ các thủ tục không cần thiết và tự chọn. Ví dụ theo một bài báo đăng trên tạp chí chăm sóc sức khỏe vào tháng 8 năm 2022, có tiêu đề Tác động của COVID-19 đối với các quy trình chẩn đoán hình ảnh ở UAE, số thủ tục chụp X quang được thực hiện trong thời kỳ đại dịch ít hơn khoảng 80% so với thời điểm trước COVID. Số lượng thủ tục X quang ngày càng giảm này càng làm giảm nhu cầu về thiết bị y tế, điều này ảnh hưởng đến sự tăng trưởng của thị trường trong đại dịch COVID-19.

Tuy nhiên, thị trường được nghiên cứu cung cấp thiết bị bệnh viện để quản lý COVID-19, chẳng hạn như thiết bị bảo vệ cá nhân (PPE), máy thở và vật tư bệnh viện thông thường, đã có doanh số bán hàng tăng đột biến để đáp ứng nhu cầu quá lớn. Ví dụ, máy thở, một thiết bị quan trọng dành cho bệnh nhân COVID-19 trong tình trạng nguy kịch, có nhu cầu cao trong thời kỳ đại dịch. Vào tháng 3 năm 2020, Medtronic đã tăng sản lượng máy thở lên hơn 40% cho đến nay. Điều này đã tác động đến sự phát triển của các thiết bị y tế trong thời kỳ đại dịch.

Các yếu tố như tỷ lệ mắc bệnh mãn tính và liên quan đến sự gia tăng số năm sống điều chỉnh theo khuyết tật, tiến bộ công nghệ trong thiết bị y tế và sự gia tăng nhất quán về dân số già đang thúc đẩy tăng trưởng thị trường.

Dân số cao tuổi có nhiều khả năng mắc các bệnh liên quan đến tuổi tác mà ít phổ biến hơn ở những người trẻ tuổi. Ví dụ, theo một nghiên cứu được công bố vào tháng 12 năm 2021, tỷ lệ mắc bệnh tim mạch được chẩn đoán (CVD) tổng thể tự báo cáo ở những người từ 45 tuổi trở lên là 29,4%. Theo cùng một nguồn, tỷ lệ lưu hành này tăng theo độ tuổi, từ 22% ở nhóm tuổi 45-54 lên 38% ở nhóm tuổi 70+, cho thấy dân số già có nguy cơ mắc bệnh CVD cao. Phát hiện này dự kiến sẽ làm tăng nhu cầu phẫu thuật tim và các thiết bị giúp theo dõi tình trạng tim thường xuyên, từ đó thúc đẩy sự tăng trưởng của thị trường.

Ngoài ra, gánh nặng ngày càng tăng của các bệnh mãn tính trên toàn thế giới đang thúc đẩy nhu cầu về các dịch vụ điều trị tiên tiến và hiệu quả bao gồm các thủ tục chẩn đoán và phẫu thuật khác nhau. Vì vậy, nhu cầu về các thiết bị y tế trên toàn thế giới ngày càng tăng. Ví dụ, theo số liệu thống kê năm 2022 do IDF công bố, khoảng 2,9 triệu người mắc bệnh tiểu đường ở Canada vào năm 2021. Ngoài ra, theo cùng một nguồn, con số này được dự đoán sẽ lần lượt đạt 3,2 triệu và 3,4 triệu vào năm 2030 và 2045.. Do đó, sự gia tăng dự kiến về số lượng người mắc bệnh tiểu đường có thể thúc đẩy nhu cầu về các thiết bị y tế di động và đeo được khác nhau để thường xuyên theo dõi tình trạng bệnh.

Hơn nữa, sự tập trung ngày càng tăng vào việc phát triển các thiết bị y tế công nghệ tiên tiến và tăng cường ra mắt sản phẩm cũng góp phần vào sự tăng trưởng của thị trường. Ví dụ vào tháng 5 năm 2022, máy thở Max đã ra mắt máy thở không xâm lấn đa chức năng, đi kèm liệu pháp oxy và máy tạo độ ẩm tích hợp ở Ấn Độ. Ngoài ra, vào tháng 4 năm 2022, Medline UNITE đã ra mắt Hệ thống mạ xương gót chân và Bộ cấy ghép IM. Sự ra mắt này cung cấp một hệ thống chấn thương bàn chân và mắt cá chân bằng titan toàn diện để giải quyết gần như tất cả các trường hợp gãy xương cần ORIF bằng tấm cố định và vít.

Tuy nhiên, các quy định nghiêm ngặt và sự không chắc chắn trong việc hoàn trả có thể cản trở sự phát triển của thị trường thiết bị y tế trong giai đoạn dự báo.

Xu hướng thị trường công nghệ thiết bị y tế

Phân khúc thiết bị tim mạch dự kiến sẽ chiếm thị phần lớn trên thị trường thiết bị y tế trong giai đoạn dự báo

Phân khúc tim mạch dự kiến sẽ chứng kiến sự tăng trưởng đáng kể của thị trường thiết bị y tế trong giai đoạn dự báo do các yếu tố như tỷ lệ mắc bệnh tim mạch ngày càng tăng, các sáng kiến chiến lược của những người chơi chính trên thị trường và tiến bộ công nghệ trong các thiết bị tim mạch.

Ngoài ra, tỷ lệ mắc và tỷ lệ béo phì, tiểu đường, tăng huyết áp và cholesterol cao ngày càng tăng cũng góp phần làm tăng nhu cầu về các thiết bị y tế tim mạch, vì bệnh nhân mắc các bệnh này có khả năng bị biến chứng tim trong đời.

Các thiết bị tim mạch được sử dụng để chẩn đoán bệnh tim và điều trị các vấn đề sức khỏe liên quan. Các thiết bị được sử dụng trong tim mạch được phân thành ba loại, đó là phẫu thuật, điều trị và chẩn đoán. Một số thiết bị tim mạch được sử dụng rộng rãi là điện tâm đồ (ECG), máy khử rung tim, máy điều hòa nhịp tim, thiết bị quản lý nhịp tim, ống thông, mảnh ghép, van tim và ống đỡ động mạch.

Số lượng người mắc bệnh tim mạch ngày càng tăng là yếu tố chính thúc đẩy nhu cầu về thiết bị y tế. Ví dụ, theo dữ liệu năm 2021 do CDC công bố, người ta quan sát thấy rằng hàng năm có 805.000 người ở Hoa Kỳ bị đau tim, 605.000 trong số này dẫn đến cơn đau tim lần đầu, trong khi 200.000 người là do bệnh tim trước đó. tấn công vào năm 2020. Ngoài ra, theo thống kê năm 2021 do Hiệp hội Tim mạch Hoa Kỳ công bố, ước tính đến năm 2035, hơn 130 triệu người trưởng thành ở Hoa Kỳ sẽ mắc một số loại bệnh tim.

Hơn nữa, sự tăng trưởng trong các hoạt động của công ty và sự tiến bộ công nghệ ngày càng tăng (chẳng hạn như việc sử dụng trí tuệ nhân tạo trong các thiết bị đeo được cho tim) đã dẫn đến số lượng bệnh nhân được quản lý bằng các thiết bị tim mạch ngày càng tăng, dẫn đến kết quả theo dõi và điều trị theo cấp số nhân. Điều này dự kiến sẽ làm tăng sự tăng trưởng của phân khúc được nghiên cứu trong giai đoạn dự báo. Ví dụ vào tháng 4 năm 2022, Translumina đã ra mắt Stent tráng phủ không chứa thuốc kép có tên VIVO ISAR tại thị trường Châu Âu. Ngoài ra, vào tháng 6 năm 2021, Medtronic đã ra mắt Micra AV, một máy tạo nhịp tim thu nhỏ, hoàn toàn khép kín, cung cấp công nghệ tạo nhịp tim tiên tiến cho bệnh nhân bị block nhĩ thất (AV) thông qua phương pháp xâm lấn tối thiểu. Thiết bị này có thể cảm nhận hoạt động của tâm nhĩ mà không cần dây dẫn hoặc thiết bị ở buồng trên của tim.

Do đó, nhờ các yếu tố nêu trên, phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo.

Bắc Mỹ thống trị thị trường và dự kiến sẽ tiếp tục xu hướng tăng trưởng trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ thống trị thị trường thiết bị y tế trong giai đoạn dự báo do các yếu tố như gánh nặng bệnh mãn tính ngày càng tăng, chi phí chăm sóc sức khỏe cao và sự hiện diện của những người chơi chính.

Ngoài ra, dân số lão khoa ngày càng tăng có khả năng làm tăng tốc độ tăng trưởng của thị trường trong giai đoạn dự báo. Chẳng hạn, theo số liệu thống kê năm 2022 do Quỹ Dân số Liên Hợp Quốc công bố, ở Canada, một tỷ lệ lớn dân số được ước tính ở độ tuổi từ 15 đến 64 và chiếm 65% tổng dân số trong năm hiện tại. Ngoài ra, theo cùng một nguồn, 19% dân số ở Canada từ 65 tuổi trở lên vào năm 2022. Do đó, dân số già ngày càng tăng dễ mắc các bệnh mãn tính như bệnh tim phổi, bệnh hô hấp và rối loạn chỉnh hình, làm tăng nhu cầu chẩn đoán hình ảnh cũng như các thủ tục phẫu thuật; đến lượt nó, điều này được dự đoán sẽ thúc đẩy sự phát triển của các thiết bị y tế, từ đó thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Tỷ lệ mắc các bệnh mãn tính ngày càng tăng như bệnh tim mạch, bệnh tim mạch vành, đột quỵ và các bệnh về đường hô hấp đang gia tăng như hội chứng hô hấp cấp tính trong dân chúng, dẫn đến các thủ thuật bắc cầu tim phổi tăng lên, dẫn đến nhu cầu về thiết bị y tế ngày càng tăng. Chẳng hạn, theo thống kê năm 2022 do Hiệp hội Tim mạch Hoa Kỳ (AHA) công bố, tỷ lệ mắc bệnh suy tim ở Hoa Kỳ vào năm 2021 là 6 triệu người, chiếm 1,8% tổng dân số. Do đó, gánh nặng cao về các trường hợp suy tim ở nước này dự kiến sẽ làm tăng nhu cầu về các thiết bị y tế để chẩn đoán và điều trị tốt hơn, điều này được kỳ vọng sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo.

Tương tự, từ một nghiên cứu được công bố bởi Bệnh tiểu đường tim mạch vào tháng 6 năm 2021, người ta nhận thấy rằng mức độ không hoạt động thể chất tăng 31% dẫn đến sự gia tăng số trường hợp mắc bệnh tiểu đường Loại II (27.100), bệnh tim mạch vành (10.300), đột quỵ. (2200), nhồi máu cơ tim (1500), tử vong do đột quỵ (400) và tử vong do bệnh tim mạch vành (350). Do đó, việc thay đổi lối sống dẫn đến không hoạt động thể chất có thể làm tăng thêm nguy cơ mắc bệnh tim, dự kiến sẽ làm tăng nhu cầu về thiết bị y tế do số ca phẫu thuật tim để thông các động mạch bị tắc ở bệnh nhân tăng lên, từ đó thúc đẩy tăng trưởng thị trường.

Hơn nữa, sự tập trung ngày càng tăng của các công ty vào việc phát triển các sản phẩm tiên tiến và áp dụng các chiến lược kinh doanh khác nhau, chẳng hạn như hợp tác và mua lại để giữ vững vị thế trên thị trường, cũng góp phần vào sự tăng trưởng của thị trường. Ví dụ vào tháng 3 năm 2022, Respira Labs, một doanh nghiệp công nghệ chăm sóc sức khỏe hô hấp có trụ sở tại Hoa Kỳ, đã phát hành Sylvee, thiết bị theo dõi phổi có thể đeo được hỗ trợ bởi AI sử dụng cộng hưởng âm thanh để đánh giá chức năng phổi và xác định sự thay đổi thể tích không khí trong phổi. Nó có thể hỗ trợ phát hiện và điều trị sớm bệnh phổi tắc nghẽn mãn tính (COPD), hen suyễn và COVID-19.

Ngoài ra, vào tháng 1 năm 2021, PENTAX Medical đã tăng cường cung cấp hệ thống viên nang video CapsoCam Plus với giấy phép của Bộ Y tế Canada hợp tác với CapsoVision, Inc. Việc mở rộng sản phẩm này cho phép quản lý máy nội soi viên nang CapsoCam Plus tại nhà trong thời gian diễn ra dịch bệnh COVID-19 đại dịch cho các bệnh nhân đủ điều kiện, cho phép thực hiện quy trình nội soi viên nang hoàn toàn từ xa và loại bỏ một cách hiệu quả nhu cầu tương tác trực tiếp giữa bác sĩ lâm sàng và bệnh nhân của họ.

Do đó, nhờ các yếu tố nêu trên, thị trường dự kiến sẽ chứng kiến sự tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành công nghệ thiết bị y tế

Thị trường thiết bị y tế có tính cạnh tranh và bao gồm một số công ty lớn. Các công ty như Abbott Laboratories Inc, F. Hoffmann-La Roche Ltd, Philips Healthcare, Siemens Healthineers (Siemens AG), Stryker Corporation, Boston Scientific Corporation, Johnson Johnson, Medtronic PLC, Smith Nephew PLC và GE Healthcare nắm giữ cổ phần đáng kể trong thị trường.

Dẫn đầu thị trường công nghệ thiết bị y tế

-

Abbott Laboratories Inc

-

Koninklinje Philips NV

-

GE Healthcare (General Electric Company)

-

Johnson & Johnson

-

Medtronic PLC

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường công nghệ thiết bị y tế

- Vào tháng 5 năm 2022, máy thở Max đã ra mắt máy thở không xâm lấn đa chức năng, đi kèm liệu pháp oxy và máy tạo độ ẩm tích hợp ở Ấn Độ.

- Vào tháng 5 năm 2022, Stryker ra mắt Hệ thống nén EasyFuseDynamic. Đây là hệ thống ghim bàn chân và mắt cá chân được thiết kế để giảm độ phức tạp của phẫu thuật, cung cấp các mô cấy nén động mạnh mẽ và giảm lãng phí trong phòng phẫu thuật.

Phân khúc ngành công nghệ thiết bị y tế

Theo phạm vi của báo cáo, thiết bị y tế là bất kỳ loại dụng cụ, thiết bị, thiết bị, máy móc, thiết bị cấy ghép hoặc bất kỳ vật phẩm nào có liên quan/tương tự khác được sử dụng để chẩn đoán, theo dõi điều trị, phòng ngừa hoặc giảm bớt bệnh tật. Thị trường thiết bị y tế được phân chia theo Loại thiết bị (Thiết bị hô hấp, Thiết bị tim mạch, Thiết bị chỉnh hình, Thiết bị chẩn đoán hình ảnh (Thiết bị X quang), Thiết bị nội soi, Thiết bị nhãn khoa và các thiết bị khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo loại thiết bị | Thiết bị hô hấp | ||

| Thiết bị tim mạch | |||

| Thiết bị chỉnh hình | |||

| Thiết bị chẩn đoán hình ảnh (Thiết bị X quang) | |||

| Thiết bị nội soi | |||

| Thiết bị nhãn khoa | |||

| Thiết bị khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Tây ban nha | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Nhật Bản | |||

| Ấn Độ | |||

| Châu Úc | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Trung Đông & Châu Phi | GCC | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

Câu hỏi thường gặp về nghiên cứu thị trường công nghệ thiết bị y tế

Thị trường thiết bị y tế lớn đến mức nào?

Quy mô Thị trường Thiết bị Y tế dự kiến sẽ đạt 637,04 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,99% để đạt 893,07 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị y tế hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Y tế dự kiến sẽ đạt 637,04 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Y tế?

Abbott Laboratories Inc, Koninklinje Philips NV, GE Healthcare (General Electric Company), Johnson & Johnson, Medtronic PLC là những công ty lớn hoạt động trong Thị trường Thiết bị Y tế.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Y tế?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Y tế?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Y tế.

Thị trường Thiết bị Y tế này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thiết bị Y tế ước tính là 592,51 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Thiết bị Y tế trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Y tế trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Phân khúc phát triển nhanh nhất trong Thị trường Công nghệ Thiết bị Y tế là gì?

Phân khúc thiết bị tim mạch đang có tốc độ tăng trưởng nhanh nhất trong Thị trường Công nghệ Thiết bị Y tế.

Thị trường mục tiêu của Công nghệ Thiết bị Y tế là ai?

Thị trường mục tiêu của Công nghệ Thiết bị Y tế bao gồm các nhà cung cấp dịch vụ chăm sóc sức khỏe, bệnh viện, phòng khám, tổ chức nghiên cứu và các tổ chức liên quan đến chăm sóc sức khỏe khác.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành thiết bị y tế

Báo cáo toàn diện này cung cấp cái nhìn sâu sắc về ngành công nghệ thiết bị y tế toàn cầu, cung cấp phân tích chi tiết về các động lực thị trường và phân khúc thị trường chính. Mordor Intelligence cung cấp tùy chỉnh dựa trên sở thích cụ thể của bạn, bao gồm 1. Loại thiết bị Chẩn đoán trong ống nghiệm, Gây mê Thiết bị thận và lọc máu, Thiết bị phân phối thuốc, Thiết bị quản lý vết thương và Thiết bị nha khoa 2. Loại Chẩn đoán phân tử, Giám sát không xâm lấn, Công nghệ hỗ trợ di chuyển, vi chất lỏng và Mems, cấy ghép sinh học và điều trị từ xa 3. Người dùng cuối ASC, Công nghiệp thiết bị y tế, Tổ chức nghiên cứu và dược phẩm.