Phân tích thị trường thức ăn lỏng

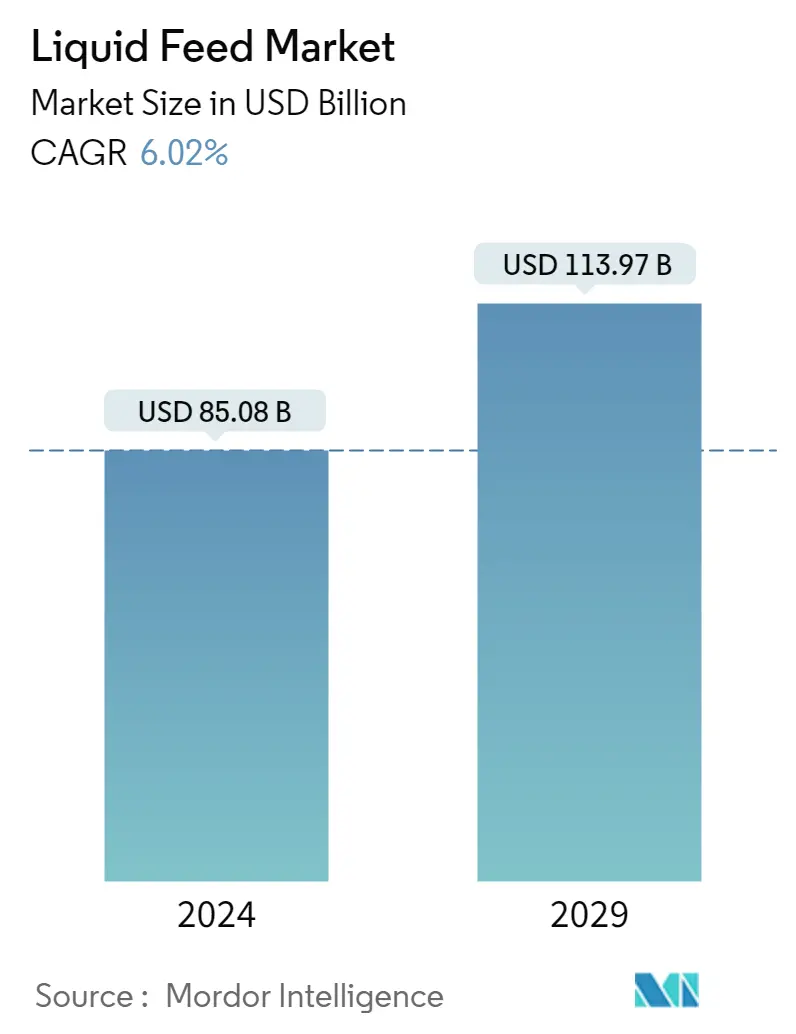

Quy mô Thị trường thức ăn lỏng ước tính đạt 85,08 tỷ USD vào năm 2024 và dự kiến sẽ đạt 113,97 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,02% trong giai đoạn dự báo (2024-2029).

- Thị trường thức ăn lỏng được dự đoán sẽ có sự phát triển mạnh mẽ do mức tiêu thụ sản phẩm thực phẩm từ động vật trên toàn thế giới ngày càng tăng. Việc thay đổi thói quen ăn kiêng của khách hàng sang các sản phẩm sữa và thịt chất lượng dự kiến sẽ góp phần vào sự tăng trưởng của thị trường thức ăn lỏng trong giai đoạn dự báo. Quá trình thương mại hóa ngày càng tăng nhanh của ngành chăn nuôi (từ cho ăn đến chế biến) đã tạo ra nhu cầu đáng kể về chất bổ sung thức ăn giàu dinh dưỡng trong khu vực. Nhu cầu ngày càng tăng đối với các sản phẩm động vật như thịt và sữa đã gây áp lực đáng kể cho người chăn nuôi trong việc nâng cao năng lực của họ.

- Theo FAO, tổng số trâu, bò của Bắc Mỹ là 104.847,4 con, tiếp theo là châu Âu 115.190,9 con, Nam Mỹ 115.190,9 con, châu Á 667.687,5 con, châu Đại Dương 35.010,1 con và châu Phi 374.461,8 con vào năm 2021. khu vực chiếm giữ các trang trại chăn nuôi lớn hơn và một số lượng lớn động vật. Số lượng gia súc khổng lồ cần bổ sung thức ăn với số lượng lớn đã thúc đẩy sự tăng trưởng của thị trường. Do đó, với nhu cầu thức ăn lỏng ngày càng tăng từ các trang trại quy mô lớn, thị trường được dự đoán sẽ tăng trưởng trong những năm tới.

- Với mức tiêu thụ thịt ngày càng tăng trên toàn thế giới, ngành công nghiệp thức ăn lỏng ước tính sẽ chứng kiến nhu cầu rất lớn về thịt chất lượng tốt hơn. Theo FAO, mức tiêu thụ protein thịt toàn cầu trong tương lai ước tính sẽ tăng 14% vào năm 2030, so với giai đoạn 2018-2020, chủ yếu do tăng trưởng dân số và thu nhập. Lượng protein sẵn có từ thịt gia cầm, thịt bò, thịt lợn và thịt cừu dự kiến sẽ tăng lần lượt là 17,8%, 5,9%, 13,1% và 15,7% vào năm 2030.

Xu hướng thị trường thức ăn lỏng

Tăng sản lượng thịt và các sản phẩm nuôi trồng thủy sản

Nhu cầu ngày càng tăng đối với thịt cao cấp và các sản phẩm thịt từ những người tiêu dùng quan tâm đến sức khỏe đã thúc đẩy sản xuất thịt, từ đó thúc đẩy thị trường bổ sung thức ăn lỏng trên toàn cầu. Nhờ những ưu điểm như khả năng tiêu hóa tốt hơn ở động vật, việc bổ sung các chất phụ gia đơn giản và linh hoạt cũng như khả năng lên men, nhu cầu bổ sung thức ăn dạng lỏng đang tăng nhanh để hỗ trợ sản xuất thịt chất lượng cao. Theo báo cáo của USDA, tổng lượng tiêu thụ thịt chiếm 11.850 tấn trong năm 2021, cao hơn mức 11.732 tấn đã nêu của năm trước.

Theo Báo cáo của OECD năm 2021, tổng sản lượng thịt vẫn ổn định vào năm 2020 ở mức ước tính khoảng 328 tấn, do sản lượng thịt gia cầm và thịt cừu tăng bù đắp cho sự sụt giảm trong sản xuất thịt lợn và bò. Tổng sản lượng thịt gia cầm năm 2020 ước tính đạt 134 tấn, tăng 1,2% so với năm 2019, được củng cố bởi nhu cầu tăng mạnh ở Trung Quốc.

Hơn nữa, Cơ quan Nghiên cứu Kinh tế, Bộ Nông nghiệp Hoa Kỳ, báo cáo rằng tổng mức tiêu thụ thịt bò ở Hoa Kỳ đã tăng từ 55 pound bình quân đầu người vào năm 2019 lên 58,4 pound bình quân đầu người vào năm 2020 và dự kiến sẽ tiếp tục tăng đều đặn trong những năm tới.. Với vitamin, khoáng chất và phụ gia thức ăn là một phần của thành phần, chất bổ sung thức ăn lỏng là nguồn dinh dưỡng cân bằng kinh tế mới nổi cho vật nuôi nhằm phục vụ cho sự tăng trưởng của ngành chăn nuôi trên toàn thế giới.

Nhu cầu về hải sản ngày càng tăng nhanh khi ngày càng có nhiều người nhận thức được lợi ích sức khỏe của việc tiêu thụ cá. Tuổi thọ tăng và nguồn tài nguyên đất và nước hạn chế để sản xuất thức ăn chăn nuôi cũng như tăng cường sử dụng các nguồn tài nguyên này cho sản xuất thực phẩm và ethanol đang làm tăng nhu cầu về thức ăn chăn nuôi trong ngành công nghiệp thịt toàn cầu.

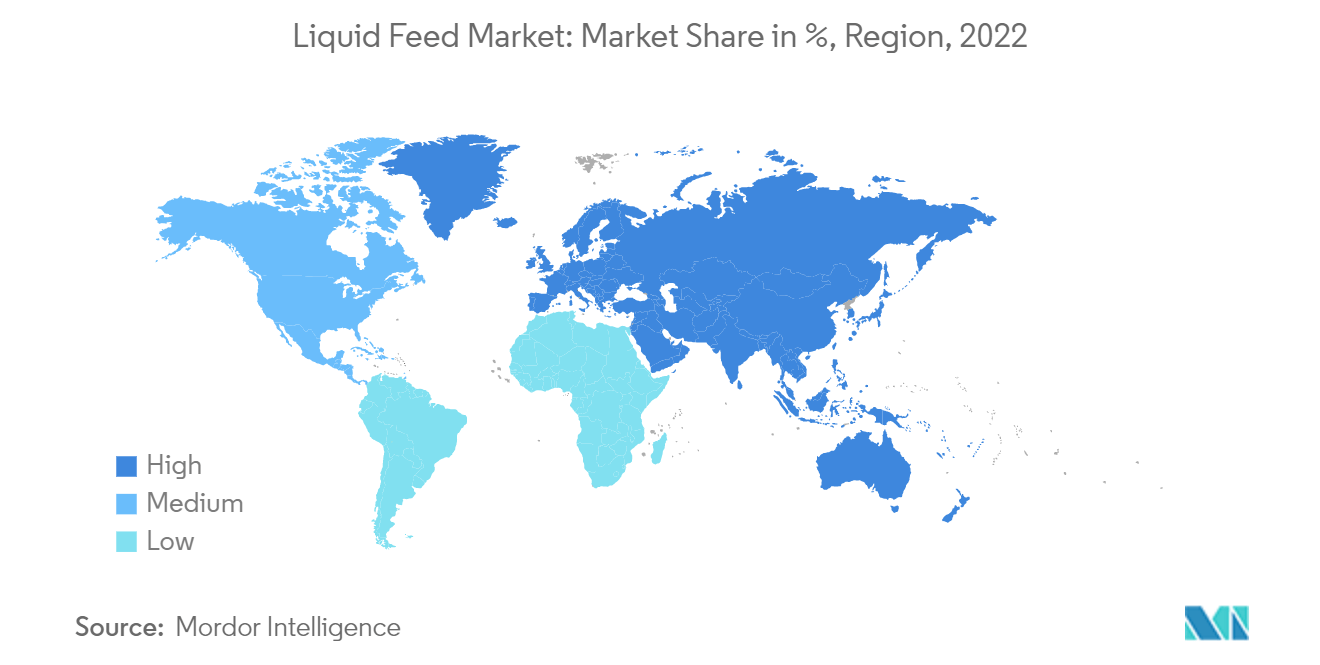

Châu Á-Thái Bình Dương thống trị thị trường

Khu vực Châu Á - Thái Bình Dương là khu vực sản xuất và tiêu thụ thức ăn chăn nuôi hàng đầu thế giới, qua đó tác động trực tiếp đến thị trường thức ăn lỏng. Quy mô chăn nuôi công nghiệp ngày càng tăng trong khu vực đã góp phần đáng kể vào việc tăng năng lực sản xuất thức ăn lỏng ở các nền kinh tế lớn trong khu vực.

Các quốc gia trong khu vực đang thúc đẩy thị trường thức ăn lỏng do thay đổi mô hình tiêu dùng hướng tới nhiều sản phẩm có nguồn gốc từ protein hơn, bao gồm cả thịt. Trung Quốc là một trong những thị trường phát triển nhanh nhất, Hiệp hội Công nghiệp Thức ăn chăn nuôi của nước này nhấn mạnh việc duy trì mức protein tối thiểu trong thức ăn chăn nuôi. Các thị trường bổ sung thức ăn lỏng khác trong khu vực, bao gồm Việt Nam, nước tiêu thụ thịt lợn lớn thứ hai và Ấn Độ, thị trường tiềm năng nhất cho chất bổ sung thức ăn lỏng, do xu hướng ngày càng tăng của hệ thống chăn nuôi thâm canh, đang góp phần vào nhu cầu bổ sung thức ăn lỏng trên toàn vành đai châu Á-Thái Bình Dương.

Sự tăng trưởng của ngành thức ăn chăn nuôi ở Trung Quốc đã khiến các công ty sản xuất thức ăn chăn nuôi hỗn hợp toàn cầu như Archer Daniels Midland và Cargill mở rộng và mở cơ sở mới tại Trung Quốc. Nhà máy thức ăn chăn nuôi Chương Châu của Công ty Archer Daniels Midland ở Trung Quốc là cơ sở sản xuất hỗn hợp thứ tư của công ty, có công suất hàng năm là 30.000 tấn thức ăn trộn sẵn và 80.000 tấn thức ăn hoàn chỉnh và thức ăn đậm đặc. Cargill đã đầu tư vào một cơ sở trộn sẵn mới ở Trung Quốc để tiếp tục phát triển sự hiện diện trong thức ăn chăn nuôi trong khu vực. Người trồng lúa miến ở Hoa Kỳ được hưởng lợi lớn khi USDA tiết lộ doanh số bán hàng kỷ lục sang Trung Quốc vào năm 2020. Theo National Sorghum Production, một cơ quan chuyên trồng đậu nành ở Hoa Kỳ, nhu cầu tăng đột biến do ngành thức ăn chăn nuôi của Trung Quốc dẫn đầu là nguyên nhân khiến giá tăng cao. nhập khẩu lúa miến vào Trung Quốc.

Tổng quan về ngành thức ăn lỏng

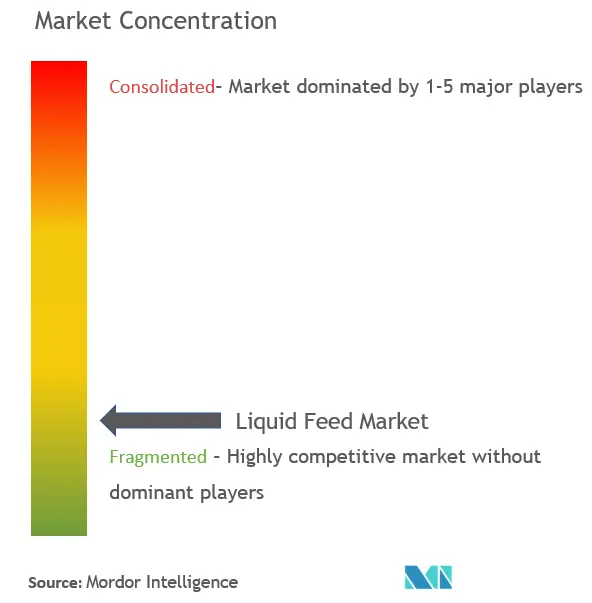

Thị trường thức ăn lỏng rất phân mảnh, với sự hiện diện của nhiều công ty quốc tế và một số công ty nhỏ đang cạnh tranh với những gã khổng lồ toàn cầu. Các công ty lớn là Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill Incorporated, Dallas Keith Ltd, GrainCorp Limited, Land O'lakes, Inc., Ridley Corporation và các công ty khác. Các thỏa thuận với các công ty khác, ra mắt sản phẩm mới và đầu tư để mở rộng các đơn vị sản xuất trên toàn cầu là những chiến lược được những công ty này áp dụng nhiều nhất. Một số công ty đã mở rộng sự hiện diện về mặt địa lý của mình bằng cách mua lại hoặc sáp nhập với các nhà sản xuất ở thị trường nước ngoài. Các khoản đầu tư lớn được các công ty thực hiện tại thị trường nội địa để phục vụ nhu cầu địa phương. Đầu tư là chiến lược tăng trưởng được ưu tiên nhất, tiếp theo là sáp nhập và mua lại trên thị trường thức ăn lỏng toàn cầu.

Dẫn đầu thị trường thức ăn lỏng

-

Archer Daniels Midland Company (ADM)

-

BASF SE

-

Bundaberg Molasses

-

Cargill, Incorporated

-

Dallas Keith Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thức ăn lỏng

- Tháng 12/2021: BASF SE ra mắt sản phẩm enzyme mới Natupulse TS dành cho thức ăn chăn nuôi. Natupulse TS là một enzyme polysaccharide không chứa tinh bột (NSP). Việc bổ sung ß-mannanase vào thức ăn làm giảm độ nhớt của chất tiêu hóa, tăng khả năng tiêu hóa của thức ăn và đảm bảo sản xuất bền vững hơn. Natupulse TS có sẵn ở dạng bột và dạng lỏng. Cả hai công thức đều mang lại sự ổn định tổng thể rất tốt trong quá trình bảo quản, trộn sẵn và trong các điều kiện khó khăn trong quá trình ép viên.

- Tháng 4 năm 2021: Công ty Hóa chất Eastman mua lại 3F Feed Food, công ty hàng đầu Châu Âu chuyên phát triển kỹ thuật và thương mại các chất phụ gia cho thức ăn chăn nuôi và thực phẩm cho con người ở Tây Ban Nha.

- Tháng 12 năm 2020: Công ty Archer Daniels Midland (ADM) mở rộng và chấm dứt sản xuất lysine khô vào nửa đầu năm 2021. Thay vào đó, ADM Animal Nutrition tập trung vào l-lysine lỏng 50% và các sản phẩm lysine đóng gói. Trong suốt năm 2020, ADM đã hợp tác chặt chẽ với các nhà sản xuất thức ăn chăn nuôi lợn và gia cầm để chuyển sang sử dụng lysine dạng lỏng.

Phân khúc ngành thức ăn lỏng

Thức ăn lỏng là hỗn hợp nguyên liệu thô và chất bổ sung có nguồn gốc từ thực vật hoặc động vật và các nguồn khác nhau dưới dạng sản phẩm phụ và được dùng làm thức ăn cho vật nuôi.

Thị trường thức ăn lỏng được phân chia theo loại (protein, khoáng chất, vitamin và các loại khác), thành phần (mật đường, ngô, urê và các thành phần khác), loại động vật (động vật nhai lại, gia cầm, lợn, nuôi trồng thủy sản và các loại động vật khác), và địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Nam Mỹ và Châu Phi). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (triệu USD) cho tất cả các phân khúc trên.

| Kiểu | Protein | ||

| Khoáng sản | |||

| Vitamin | |||

| Các loại khác | |||

| Thành phần | Mật đường | ||

| Ngô | |||

| Urê | |||

| Các thành phần khác | |||

| Loại động vật | động vật nhai lại | ||

| gia cầm | |||

| Heo | |||

| Nuôi trồng thủy sản | |||

| Các loại động vật khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Phần còn lại của Bắc Mỹ | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Nhật Bản | |||

| Ấn Độ | |||

| Châu Úc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Châu phi | Nam Phi | ||

| Phần còn lại của châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường thức ăn lỏng

Thị trường thức ăn lỏng lớn đến mức nào?

Quy mô Thị trường thức ăn lỏng dự kiến sẽ đạt 85,08 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,02% để đạt 113,97 tỷ USD vào năm 2029.

Quy mô thị trường thức ăn lỏng hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường thức ăn lỏng dự kiến sẽ đạt 85,08 tỷ USD.

Ai là người chơi chính trong Thị trường thức ăn lỏng?

Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill, Incorporated, Dallas Keith Ltd. là những công ty lớn hoạt động trong Thị trường thức ăn lỏng.

Khu vực nào phát triển nhanh nhất trong Thị trường thức ăn lỏng?

Châu Âu được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường thức ăn lỏng?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường thức ăn lỏng.

Thị trường thức ăn lỏng này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường thức ăn lỏng ước tính là 80,25 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường thức ăn lỏng trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường thức ăn lỏng trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Compound Feed Reports

Popular Animal Nutrition & Wellness Reports

Báo cáo ngành thức ăn lỏng

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thức ăn lỏng năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Nguồn cấp dữ liệu lỏng bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.