Quy mô thị trường thiết bị y tế gia đình

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

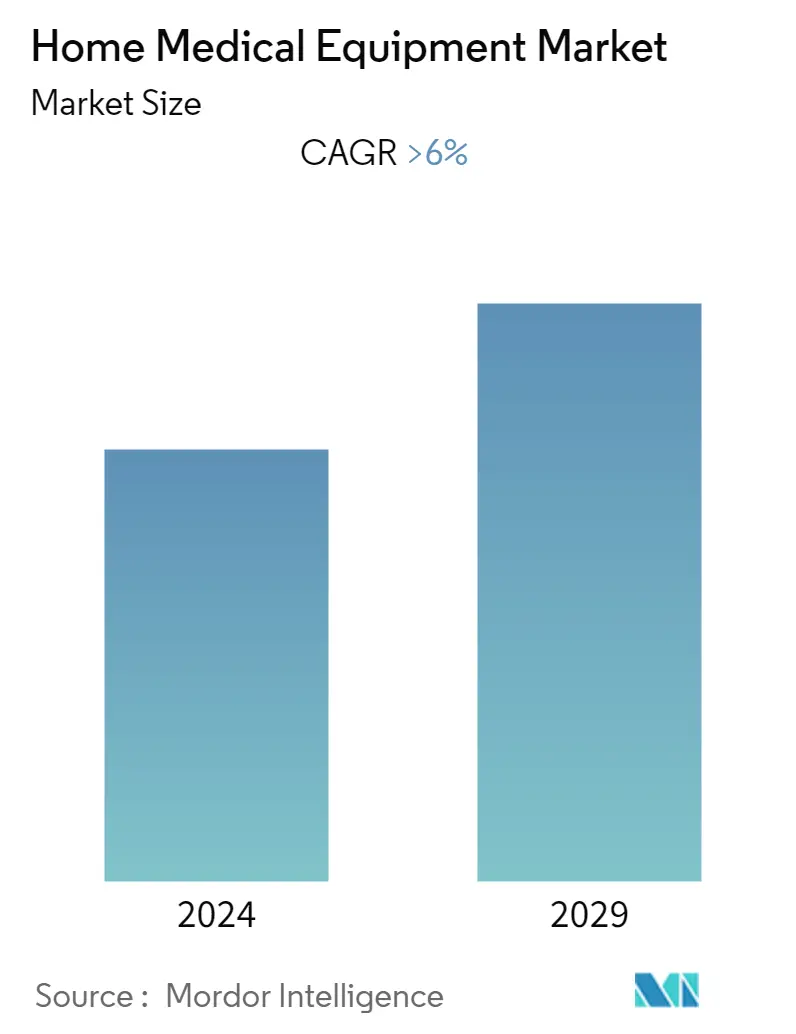

| CAGR | > 6.00 % |

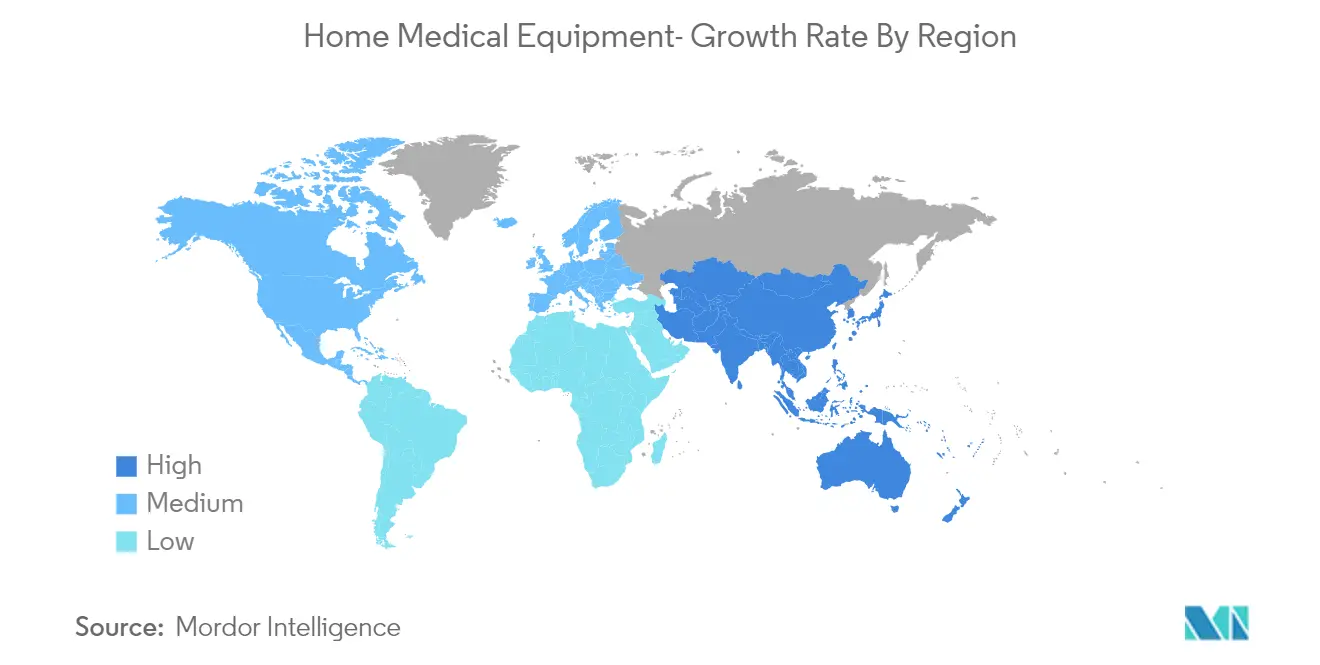

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

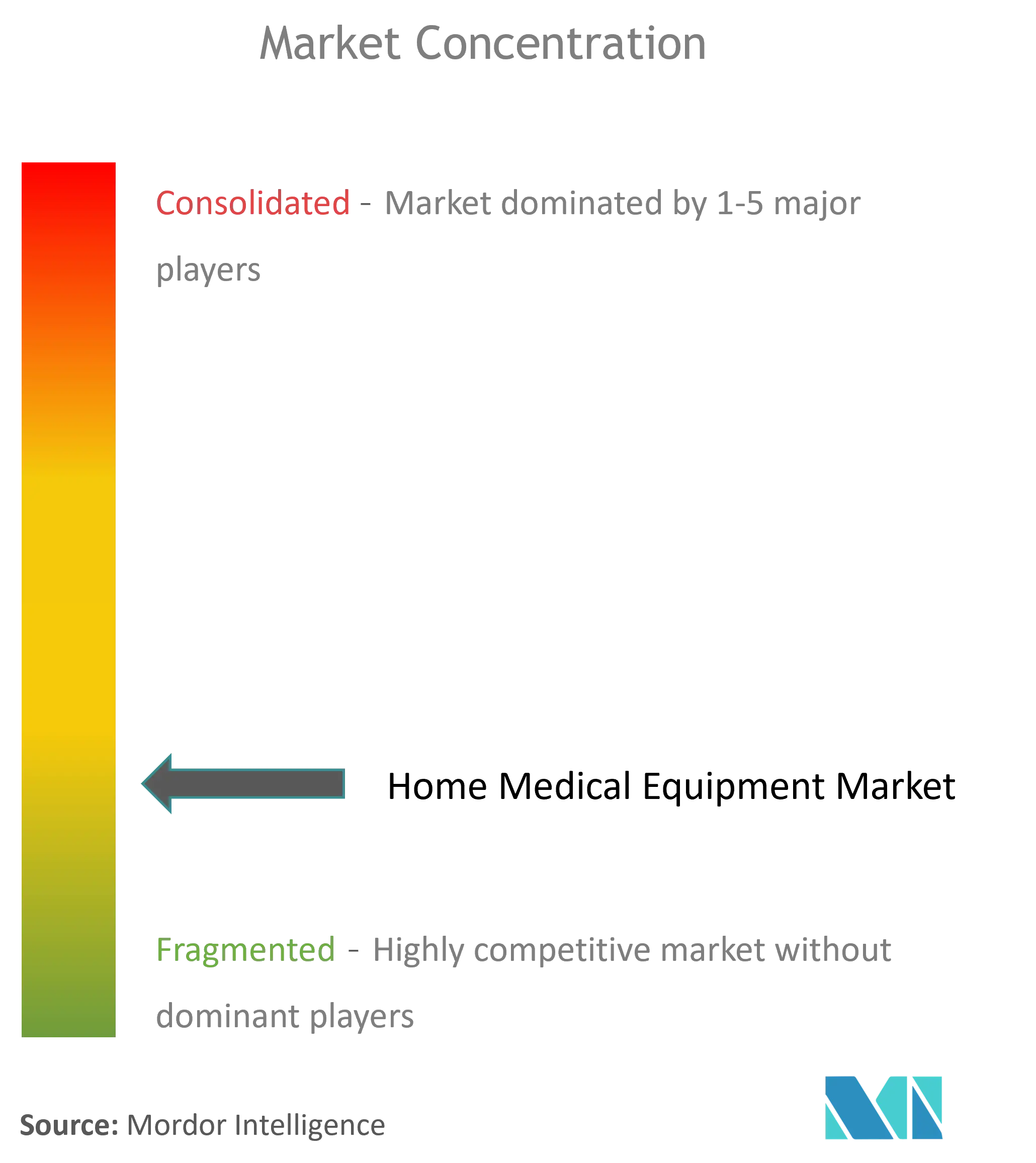

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường thiết bị y tế tại nhà

Thị trường thiết bị y tế gia đình dự kiến sẽ đạt tốc độ CAGR trên 6% trong giai đoạn dự báo.

Đại dịch COVID-19 đã tác động tích cực đến thị trường thiết bị y tế gia đình do nhu cầu về thiết bị y tế gia đình như thiết bị hỗ trợ sự sống và duy trì sự sống trong đại dịch ngày càng tăng. Tuy nhiên, sự gián đoạn của chuỗi cung ứng và sản xuất thông thường trong đại dịch COVID-19 đã dẫn đến tình trạng thiếu hụt nhiều vật tư và thiết bị y tế. Để khắc phục tình trạng thiếu nguồn cung cấp y tế, chính phủ đã đưa ra một số biện pháp nhằm giám sát chặt chẽ nguyên nhân gián đoạn cũng như tăng cường mua sắm một số thiết bị y tế. Ngoài ra, nhu cầu về các thiết bị hô hấp như máy thở, máy tạo oxy và các thiết bị khác ngày càng tăng, điều này thúc giục các công ty tăng cường sản xuất cũng như tung ra các sản phẩm khác nhau trong thời kỳ đại dịch. Ví dụ vào tháng 4 năm 2021, Philips Respironics đã ra mắt máy CPAP tự động mới và cải tiến có tên DreamStation 2 CPAP tại Hoa Kỳ. Do đó, đại dịch COVID-19 đã tác động đáng kể đến thị trường trong giai đoạn đầu của đại dịch, nhưng khi các dịch vụ được nối lại, nhu cầu về thiết bị y tế gia đình đã tăng lên và thị trường đã chứng kiến sự tăng trưởng đáng kể.

Các yếu tố như tỷ lệ mắc các chứng rối loạn mãn tính ngày càng tăng và dân số lão khoa ngày càng tăng cũng như việc áp dụng quản lý sức khỏe bản thân ngày càng tăng là những yếu tố chính thúc đẩy sự tăng trưởng của thị trường.

Gánh nặng bệnh mãn tính cao là yếu tố chính thúc đẩy nhu cầu về thị trường thiết bị y tế gia đình. Ví dụ, theo số liệu thống kê năm 2022 do Liên đoàn Đái tháo đường Quốc tế công bố, trên toàn cầu có khoảng 537 triệu người mắc bệnh tiểu đường vào năm 2021 và con số này được dự đoán sẽ lần lượt đạt 643 triệu và 784 triệu vào năm 2030 và 2045. Lượng đường trong máu cao do bệnh tiểu đường có thể làm tổn thương các dây thần kinh kiểm soát tim và mạch máu, dẫn đến nhiều bệnh tim mạch như bệnh động mạch vành và đột quỵ, có thể làm thu hẹp các động mạch. Điều này được dự đoán sẽ làm tăng nhu cầu theo dõi nồng độ glucose, huyết áp và các hoạt động khác, do đó thúc đẩy nhu cầu về thiết bị y tế như thiết bị theo dõi có thể cung cấp dữ liệu cho bác sĩ để giúp họ đánh giá tình trạng bệnh nhân hiệu quả hơn và phản ứng nhanh với mọi bất thường.. Ngoài ra, theo báo cáo Phẫu thuật Tim Đức năm 2021, khoảng 92.838 ca phẫu thuật tim đã được thực hiện ở Đức, bao gồm 36.714 thủ thuật van tim đơn độc, 27.947 thủ thuật ghép bắc cầu động mạch vành đơn độc và 329 ca ghép tim đơn lẻ vào năm 2021. Do đó, số lượng bệnh nhân cao với các ca phẫu thuật tim đòi hỏi phải theo dõi thường xuyên và liên tục, điều này làm tăng nhu cầu về thiết bị theo dõi bệnh nhân, từ đó thúc đẩy tăng trưởng thị trường.

Ngoài ra, việc sử dụng và áp dụng biện pháp quản lý sức khỏe bản thân đã tăng lên do phần lớn dân số mắc các bệnh mãn tính trên toàn thế giới và phải vật lộn để tự mình kiểm soát các triệu chứng. Điều này càng làm tăng thêm sự tập trung của các tổ chức và công ty vào việc triển khai các chương trình và ứng dụng quản lý sức khỏe bản thân. Ví dụ vào tháng 3 năm 2022, MFine đã ra mắt tính năng mới theo dõi nhịp tim trên ứng dụng trên điện thoại của mình có tên là MFine-Pulse và chức năng này sử dụng camera và đèn flash của điện thoại thông minh để phát hiện sự thay đổi lượng máu. Ngoài ra, vào tháng 3 năm 2022, Alinche Lifesciences đã ra mắt một ứng dụng chăm sóc sức khỏe cho bệnh nhân mắc bệnh thận mãn tính (CKD) cung cấp nhiều thông tin như sức khỏe thận, bài tập và thói quen chăm sóc sức khỏe hàng ngày ở Ấn Độ.

Hơn nữa, hoạt động ngày càng tăng của công ty trong việc áp dụng các chiến lược quan trọng khác nhau như hợp tác, hợp tác và ra mắt sản phẩm mới cũng được kỳ vọng sẽ làm tăng tính sẵn có của thiết bị mới trên thị trường. Ví dụ vào tháng 10 năm 2022, DexCom, Inc đã ra mắt Hệ thống theo dõi glucose liên tục (CGM) Dexcom G7 dành cho những người mắc bệnh tiểu đường từ hai tuổi trở lên ở Đức. Ngoài ra, vào tháng 7 năm 2022, OMRON Healthcare đã ra mắt máy tạo oxy di động để giúp nhân viên chăm sóc tại nhà quản lý việc điều trị và nhu cầu hàng ngày của bệnh nhân mắc bệnh COPD và các bệnh về đường hô hấp.

Do đó, do các yếu tố đã nói ở trên, chẳng hạn như gánh nặng bệnh mãn tính cao trong dân chúng và việc áp dụng quản lý sức khỏe bản thân ngày càng tăng, thị trường nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo. Tuy nhiên, chi phí cao liên quan đến thiết bị y tế gia đình và các quy định nghiêm ngặt có thể cản trở sự phát triển của thị trường thiết bị y tế gia đình trong giai đoạn dự báo.

Trang chủ Xu hướng thị trường thiết bị y tế

Phân khúc thiết bị trị liệu hô hấp dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo

Phân khúc thiết bị trị liệu hô hấp dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trên thị trường thiết bị y tế gia đình trong giai đoạn dự báo do các yếu tố như tỷ lệ rối loạn hô hấp ngày càng tăng, công nghệ tiên tiến mới nổi và hoạt động của công ty đang phát triển.

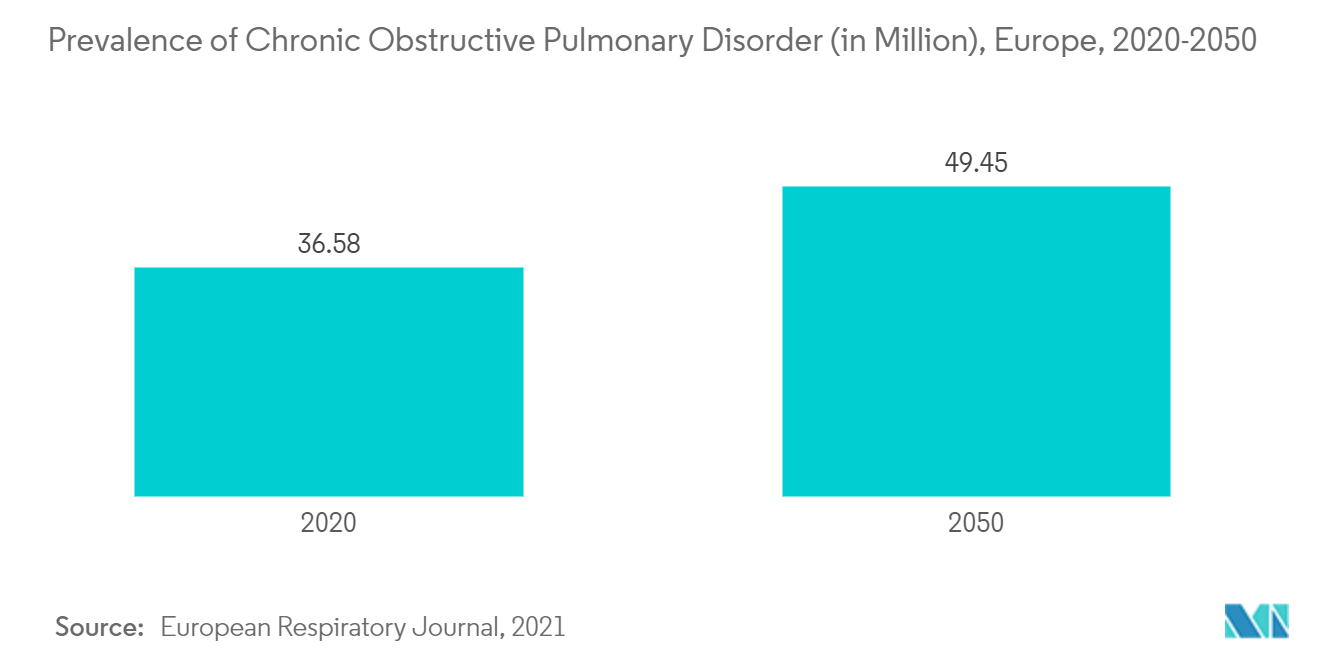

Tỷ lệ mắc các rối loạn hô hấp như COPD, bệnh lao, hen suyễn và ngưng thở khi ngủ đang gia tăng trên toàn cầu, điều này dự kiến sẽ thúc đẩy nhu cầu về thiết bị hô hấp. Ví dụ theo dữ liệu do CDC công bố vào tháng 12 năm 2022, khoảng 4,6% số người đã được chẩn đoán mắc bệnh COPD, khí thũng hoặc viêm phế quản mãn tính vào một thời điểm nào đó trong năm 2021. Tương tự, theo một nghiên cứu được công bố trên PLOS One, vào tháng 1 năm 2021 , khoảng 2,6 triệu người mắc bệnh COPD vào năm 2021 và con số này dự kiến sẽ tăng lên 2,8 triệu vào năm 2025.

Ngoài ra, việc giới thiệu ngày càng nhiều các sản phẩm công nghệ tiên tiến trên thị trường cũng được dự đoán sẽ thúc đẩy sự tăng trưởng của phân khúc này. Ví dụ theo một bài báo đăng trên tạp chí Chăm sóc hô hấp, vào tháng 10 năm 2021, máy tạo oxy di động (POC) có hiệu quả trong việc cung cấp lượng oxy cần thiết ở một số cơ sở bệnh nhân. Ngoài ra, từ cùng một nguồn, người ta đã quan sát thấy rằng chỉ số oxy tối đa thu được ở 30 nhịp thở mỗi phút (27,89%) bởi CAIRE FreeStyle Comfort với AutoSat và chỉ số cao nhất là 15 và 40 nhịp thở mỗi phút, (31,56% và 26,13%) tương ứng bởi CAIRE FreeStyle Comfort không có AutoSat. Do đó, hiệu suất cao của POC dự kiến sẽ làm tăng nhu cầu của nó, do đó được dự đoán sẽ đẩy nhanh tốc độ tăng trưởng của phân khúc.

Hơn nữa, sự tập trung ngày càng tăng của các công ty vào việc phát triển các sản phẩm công nghệ tiên tiến làm tăng sự sẵn có của các thiết bị hô hấp mới trên thị trường, từ đó góp phần tăng trưởng phân khúc. Ví dụ vào tháng 5 năm 2022, máy thở Max đã ra mắt máy thở không xâm lấn đa chức năng có tích hợp liệu pháp oxy và máy tạo độ ẩm ở Ấn Độ. Ngoài ra, vào tháng 2 năm 2022, Vitalograph đã nhận được sự chấp thuận của FDA Hoa Kỳ cho máy đo phế dung Alpha, một công cụ nhẹ và bền thế hệ tiếp theo với máy in tích hợp dùng để chẩn đoán hô hấp chính xác cho cả người lớn và trẻ em.

Do đó, do các yếu tố đã nói ở trên, chẳng hạn như gánh nặng bệnh hô hấp cao, việc ra mắt sản phẩm mới ngày càng tăng và việc áp dụng các sản phẩm công nghệ tiên tiến ngày càng tăng, phân khúc được nghiên cứu được dự đoán sẽ tăng trưởng trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ có thị phần đáng kể trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể do các yếu tố như gánh nặng bệnh mãn tính ngày càng tăng và các yếu tố rủi ro liên quan của chúng, sự hiện diện của cơ sở hạ tầng chăm sóc sức khỏe tốt cùng với chi tiêu chăm sóc sức khỏe cao, cũng như số lượng công ty ngày càng tăng. các hoạt động trong khu vực.

Tỷ lệ mắc và tỷ lệ mắc các bệnh mãn tính ngày càng tăng trong dân số là yếu tố chính thúc đẩy sự tăng trưởng của thị trường. Ví dụ theo dữ liệu được chính phủ Canada cập nhật vào tháng 7 năm 2021, tổng cộng 6,3 triệu dân số từ 65 tuổi trở lên đang sống chung với các bệnh mãn tính vào năm 2021 ở Canada. Điều này làm tăng nhu cầu về thiết bị y tế, chẳng hạn như thiết bị theo dõi, theo dõi bệnh nhân từ xa và các thiết bị khác, giúp theo dõi bệnh nhân thường xuyên, do đó được dự đoán sẽ thúc đẩy tăng trưởng thị trường.

Ngoài ra, các sáng kiến ngày càng tăng của chính phủ nhằm thúc đẩy các chương trình tự quản lý trong khu vực cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Ví dụ vào tháng 11 năm 2022, chính phủ Canada đã tài trợ hơn 5 triệu USD để tăng cường hỗ trợ cho những người bị đau mãn tính và mở rộng Mạng lưới Pain Canada. Với mạng lưới này, những người đang trải qua nỗi đau, các vấn đề về sức khỏe tâm thần, tác hại của việc sử dụng chất kích thích và các hình thức bị gạt ra ngoài lề xã hội và kinh tế khác sẽ có quyền truy cập vào chương trình tự quản lý trực tiếp kéo dài 10 tuần. Ngoài ra, vào tháng 1 năm 2022, Quỹ Lupus của Hoa Kỳ (LFA) đã ra mắt Chiến lược chung sống chung với bệnh Lupus Fearless (SELF), một chương trình tự quản lý trực tuyến mới được thiết kế để hỗ trợ những người mắc bệnh lupus phát triển và cải thiện kỹ năng của họ trong bốn lĩnh vực quản lý. các triệu chứng, căng thẳng, ma túy và làm việc với nhóm chăm sóc sức khỏe của họ. Do đó, điều này có thể góp phần vào sự tăng trưởng của thị trường trong giai đoạn dự báo.

Hơn nữa, số lượng sản phẩm mới ra mắt ngày càng tăng trong khu vực cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Ví dụ vào tháng 8 năm 2022, CardiAI Inc., đã ra mắt hệ thống theo dõi huyết áp lưu động 24 giờ mới, BPAro, một thiết bị huyết áp tự theo dõi nhỏ gọn, di động, sử dụng Bluetooth để thu thập dữ liệu không dây. Ngoài ra, vào tháng 3 năm 2022, Tập đoàn Y tế Nipro (Nipro) đã ra mắt Hệ thống chạy thận nhân tạo SURDIAL DX tại Hoa Kỳ. Ngoài ra, vào tháng 12 năm 2021, Medtronic Canada đã ký thỏa thuận doanh nghiệp độc quyền với Cloud DX để cung cấp các giải pháp giám sát bệnh nhân ảo và từ xa (RPM) trên khắp Canada.

Do đó, do các yếu tố nói trên, chẳng hạn như gánh nặng bệnh mãn tính cao, các sáng kiến của chính phủ ngày càng tăng và việc ra mắt sản phẩm mới, thị trường được nghiên cứu dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Tổng quan về ngành thiết bị y tế tại nhà

Thị trường thiết bị y tế gia đình đang bị phân mảnh do có sự hiện diện của một số lượng lớn các công ty chủ chốt. Các công ty đang áp dụng nhiều chiến lược kinh doanh quan trọng khác nhau như hợp tác, hợp tác, thỏa thuận và ra mắt sản phẩm mới để giữ vững vị thế của mình trên thị trường. Một số công ty chủ chốt trên thị trường là Rotech Healthcare Inc., Medline Industries, Inc., Omron Healthcare, Inc., Resmed Corporation, ARKRAY, Inc., và Rotech Healthcare Inc. cùng với những công ty khác.

Dẫn đầu thị trường thiết bị y tế tại nhà

-

Rotech Healthcare Inc.

-

ARKRAY, INC.

-

ResMed

-

Medline Industries, Inc.

-

Omron Healthcare, Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Trang chủ Tin tức thị trường thiết bị y tế

- Vào tháng 12 năm 2022, Mindray đã ra mắt giải pháp giám sát thiết bị đeo mới, 'Hệ thống mWear' để liên tục theo dõi tình trạng của bệnh nhân và cung cấp dịch vụ chăm sóc lấy bệnh nhân làm trung tâm. Hệ thống kết hợp kết nối không dây hoàn chỉnh với quy trình làm việc hợp lý, giám sát đa thông số chính xác và tích hợp liền mạch cho cài đặt bệnh viện tại nhà.

- Vào tháng 7 năm 2022, B. Braun Medical Inc. đã ra mắt Ống thông IV Introcan Safety 2 mới, với khả năng kiểm soát máu một lần để giúp bác sĩ lâm sàng tiếp cận IV an toàn hơn bằng cách giảm nguy cơ chấn thương do kim đâm và khả năng tiếp xúc với máu của họ.

Báo cáo thị trường thiết bị y tế tại nhà - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Gia tăng tỷ lệ mắc các rối loạn mãn tính

4.2.2 Dân số lão khoa ngày càng tăng

4.2.3 Tăng cường áp dụng quản lý sức khỏe bản thân

4.3 Hạn chế thị trường

4.3.1 Chi phí cao liên quan đến thiết bị y tế gia đình

4.3.2 Quy định nghiêm ngặt

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường theo giá trị - tính bằng triệu USD)

5.1 Theo loại thiết bị

5.1.1 Thiết bị trị liệu

5.1.1.1 Thiết bị trị liệu hô hấp

5.1.1.2 Thiết bị lọc máu

5.1.1.3 Thiết bị tiêm tĩnh mạch

5.1.1.4 Thiết bị trị liệu khác

5.1.2 Thiết bị theo dõi bệnh nhân

5.1.2.1 Màn hình thông thường

5.1.2.2 Thiết bị theo dõi bệnh nhân từ xa

5.1.3 Thiết bị hỗ trợ di chuyển và hỗ trợ bệnh nhân

5.1.3.1 Thiết bị hỗ trợ di chuyển

5.1.3.2 Nội thất y tế

5.1.3.3 Thiết bị an toàn phòng tắm

5.2 Theo kênh phân phối

5.2.1 Cửa hàng bán lẻ y tế

5.2.2 Nhà bán lẻ trực tuyến

5.2.3 Nhà thuốc bệnh viện

5.3 Địa lý

5.3.1 Bắc Mỹ

5.3.1.1 Hoa Kỳ

5.3.1.2 Canada

5.3.1.3 México

5.3.2 Châu Âu

5.3.2.1 nước Đức

5.3.2.2 Vương quốc Anh

5.3.2.3 Pháp

5.3.2.4 Nước Ý

5.3.2.5 Tây ban nha

5.3.2.6 Phần còn lại của châu Âu

5.3.3 Châu á Thái Bình Dương

5.3.3.1 Trung Quốc

5.3.3.2 Nhật Bản

5.3.3.3 Ấn Độ

5.3.3.4 Châu Úc

5.3.3.5 Hàn Quốc

5.3.3.6 Phần còn lại của Châu Á-Thái Bình Dương

5.3.4 Trung Đông và Châu Phi

5.3.4.1 GCC

5.3.4.2 Nam Phi

5.3.4.3 Phần còn lại của Trung Đông và Châu Phi

5.3.5 Nam Mỹ

5.3.5.1 Brazil

5.3.5.2 Argentina

5.3.5.3 Phần còn lại của Nam Mỹ

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty

6.1.1 Abbott Laboratories

6.1.2 Medline Industries, Inc.

6.1.3 GE Healthcare

6.1.4 Medtronic PLC

6.1.5 ARKRAY, Inc.

6.1.6 Invacare Corporation

6.1.7 Omron Healthcare, Inc.

6.1.8 Resmed Corporation

6.1.9 Smiths Group plc

6.1.10 Rotech Healthcare Inc.

6.1.11 Home Medical Products Inc.

6.1.12 Beckton, Dickinson and Company

6.1.13 Stryker Corporation

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành thiết bị y tế tại nhà

Theo phạm vi của báo cáo, thiết bị y tế tại nhà có thể được gọi là thiết bị được sử dụng để thực hiện chăm sóc bệnh nhân tại nhà hoặc các cơ sở tư nhân khác do người chăm sóc không chuyên nghiệp hoặc thành viên gia đình quản lý. Thiết bị này được sử dụng cho nhiều ứng dụng như tim mạch, tiết niệu và các ứng dụng khác. Thị trường Thiết bị Y tế Gia đình được phân chia theo Loại Thiết bị (Thiết bị Điều trị, Thiết bị Theo dõi Bệnh nhân, Thiết bị Hỗ trợ Di chuyển và Hỗ trợ Bệnh nhân), Kênh Phân phối (Cửa hàng Y tế Bán lẻ, Nhà bán lẻ Trực tuyến và Nhà thuốc Bệnh viện) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Theo loại thiết bị | ||||||||||

| ||||||||||

| ||||||||||

|

| Theo kênh phân phối | ||

| ||

| ||

|

| Địa lý | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Trang chủ Câu hỏi thường gặp về nghiên cứu thị trường thiết bị y tế

Quy mô Thị trường Thiết bị Y tế Gia đình Toàn cầu hiện nay là bao nhiêu?

Thị trường Thiết bị Y tế Gia đình Toàn cầu dự kiến sẽ đạt tốc độ CAGR lớn hơn 6% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Thiết bị Y tế Gia đình Toàn cầu?

Rotech Healthcare Inc., ARKRAY, INC., ResMed, Medline Industries, Inc., Omron Healthcare, Inc. là những công ty lớn hoạt động trong Thị trường Thiết bị Y tế Gia đình.

Khu vực nào phát triển nhanh nhất trong Thị trường Thiết bị Y tế Gia đình Toàn cầu?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Thiết bị Y tế Gia đình Toàn cầu?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Y tế Gia đình Toàn cầu.

Thị trường Thiết bị Y tế Gia đình Toàn cầu này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử Thị trường Thiết bị Y tế Gia đình Toàn cầu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Y tế Gia đình Toàn cầu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang chủ Báo cáo ngành Thiết bị Y tế

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị y tế gia đình năm 2023 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị Y tế Gia đình bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.