| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 6.40 Billion |

| Kích Thước Thị Trường (2029) | USD 11.08 Billion |

| CAGR (2024 - 2029) | 11.62 % |

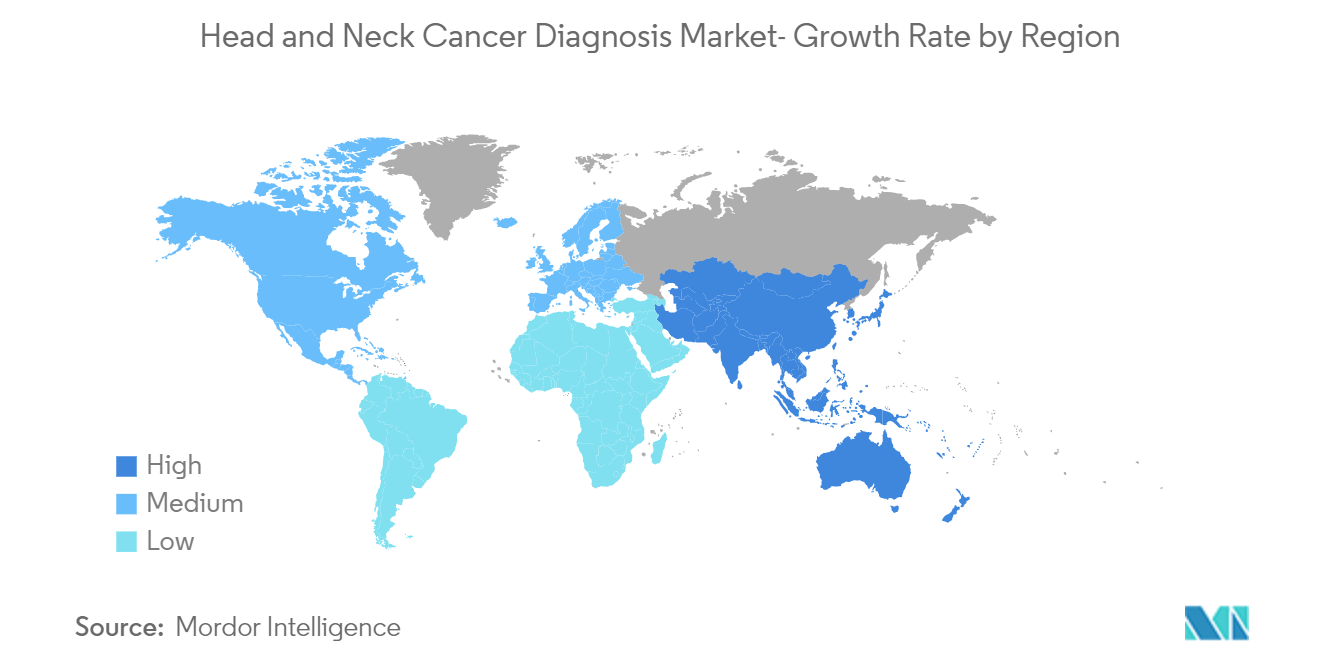

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

| Tập Trung Thị Trường | Trung bình |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường chẩn đoán ung thư đầu và cổ

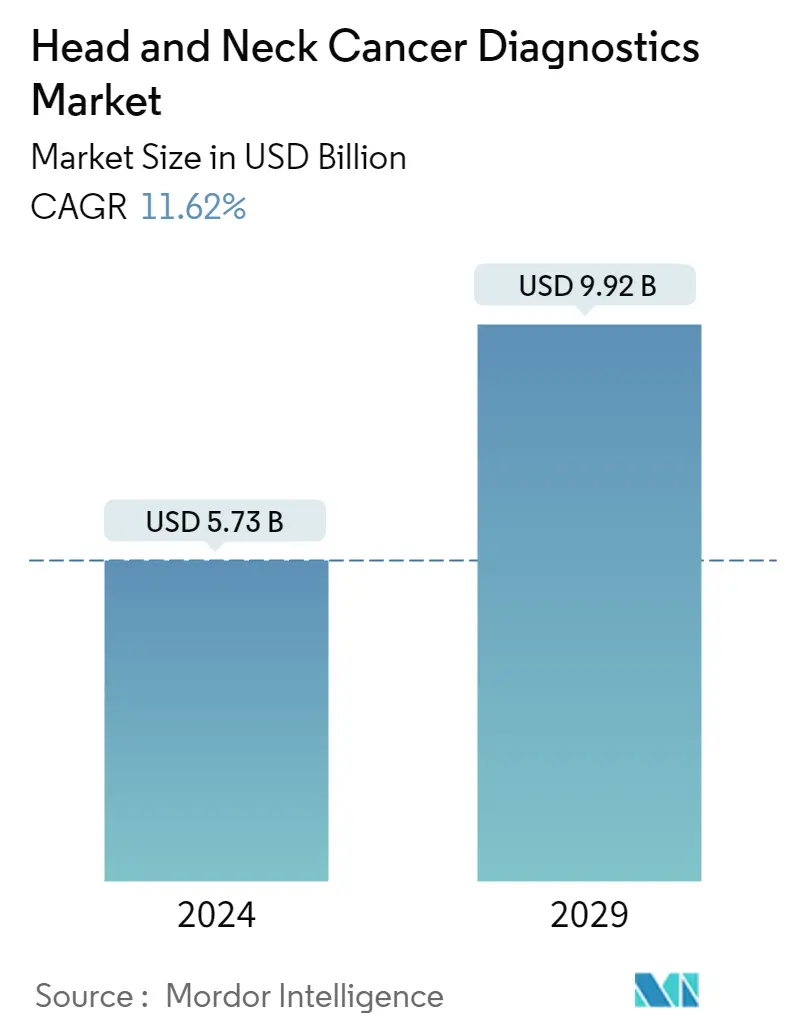

Quy mô Thị trường Chẩn đoán Ung thư Đầu và Cổ ước tính đạt 5,73 tỷ USD vào năm 2024 và dự kiến sẽ đạt 9,92 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 11,62% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã ảnh hưởng đến các hệ thống chăm sóc sức khỏe trên toàn cầu và tác động đáng kể đến thị trường chẩn đoán ung thư đầu và cổ. Ví dụ, theo bài báo đăng trên Tạp chí Sage vào tháng 12 năm 2021, khoảng 88% trung tâm ung thư trên 54 quốc gia cho biết gặp khó khăn trong việc cung cấp dịch vụ chăm sóc, cho thấy tác động đáng kể của đại dịch đối với việc chăm sóc bệnh ung thư. Vào thời kỳ đầu của đại dịch, đã có những người ủng hộ việc trì hoãn việc chăm sóc những bệnh nhân có triệu chứng nhẹ của bệnh ung thư đầu và cổ (HNC), do nhóm bệnh nhân này dễ bị tổn thương trước các biến chứng phổi liên quan đến vi rút. Do đó, đại dịch COVID-19 đã tác động đến thị trường chẩn đoán ung thư đầu và cổ. Tuy nhiên, kể từ khi các hạn chế phong tỏa được dỡ bỏ, ngành này đã phục hồi tốt. Sau đại dịch, thị trường dự kiến sẽ đạt được lực kéo trong những năm tới do số ca nhiễm COVID-19 giảm và các dịch vụ bệnh viện được nối lại.

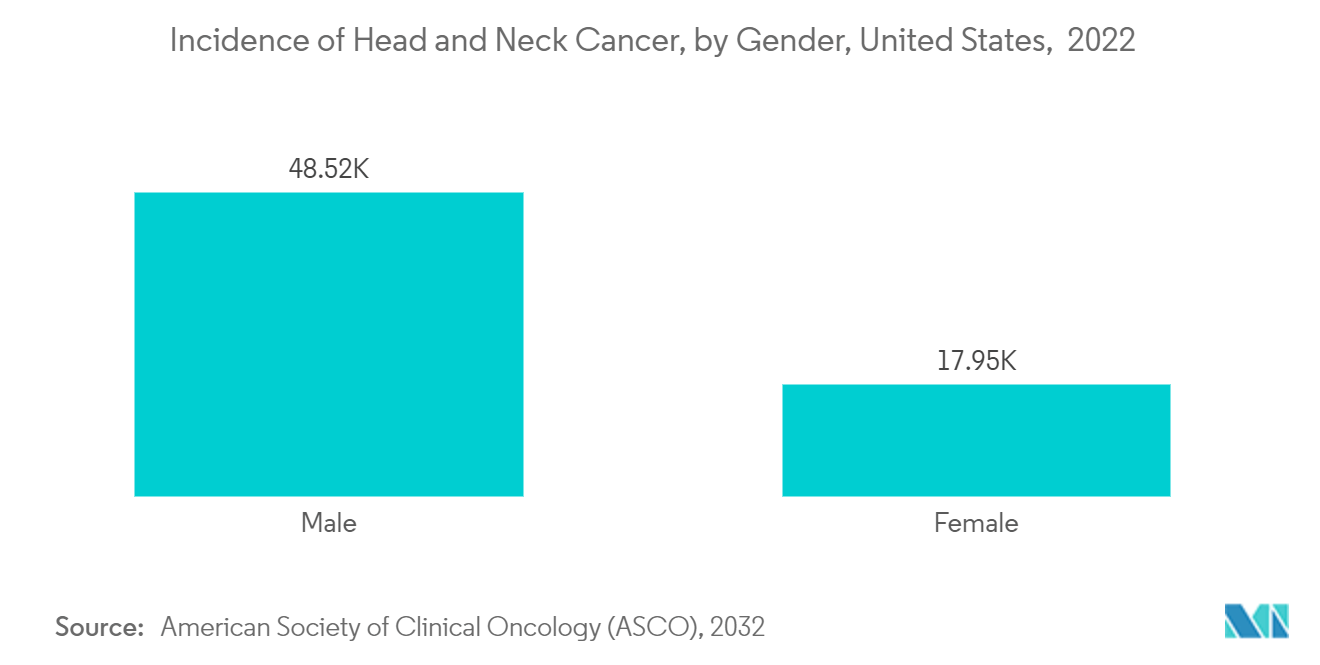

Gánh nặng ngày càng tăng của bệnh ung thư đầu cổ và dân số lão khoa ngày càng tăng dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo. Ung thư vòm họng là loại ung thư đầu và cổ phổ biến nhất. Nó có thể ảnh hưởng đến một số khu vực trong và xung quanh miệng, bao gồm cả môi và lưỡi. Theo Báo cáo của Hiệp hội Ung thư Hoa Kỳ năm 2022, lần lượt có khoảng 11.230 trường hợp tử vong và 54.000 trường hợp mới mắc ung thư khoang miệng hoặc ung thư vòm họng ở Hoa Kỳ. Do đó, tỷ lệ mắc bệnh ung thư đầu và cổ ngày càng tăng dự kiến sẽ làm tăng nhu cầu chẩn đoán sớm, từ đó thúc đẩy tăng trưởng của thị trường trong giai đoạn dự báo.

Ngoài ra, số lượng thủ tục chẩn đoán ung thư đầu và cổ ngày càng tăng dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường. Nội soi, MRI đầu, CT xoang, CT đầu, chụp X-quang nha khoa toàn cảnh, CT chùm tia nha khoa, PET/CT hoặc chụp ảnh ngực được sử dụng để xác nhận chẩn đoán ung thư và xác định sự lây lan của bệnh ác tính. Việc áp dụng ngày càng nhiều các kỹ thuật chẩn đoán này dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ, theo nghiên cứu được công bố trên Tạp chí Roentgenology của Mỹ vào tháng 11 năm 2022, CT, MRI và FDG PET/CT đều đóng vai trò thiết yếu trong chẩn đoán, phân giai đoạn, lập kế hoạch trị liệu và theo dõi bệnh ung thư đầu cổ. Do đó, sự sẵn có của một số kỹ thuật chẩn đoán ung thư đầu và cổ dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường.

Hơn nữa, các chiến lược khác nhau được các viện nghiên cứu thực hiện nhằm nâng cao nhận thức về bệnh ung thư đầu và cổ dự kiến sẽ hỗ trợ tăng trưởng thị trường. Ví dụ vào tháng 5 năm 2021, Liên minh Ung thư Đầu và Cổ (HNCA) và Tập đoàn Công nghệ sinh học PDS đã thiết lập mối quan hệ hợp tác. Sự hợp tác này nhằm mục đích nâng cao kiến thức về các lựa chọn điều trị mới và phát triển cho những người được chẩn đoán ung thư đầu và cổ liên quan đến HPV, bao gồm các thử nghiệm lâm sàng hiện có.

Do đó, tất cả các yếu tố trên, chẳng hạn như gánh nặng ngày càng tăng của bệnh ung thư đầu và cổ, dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo. Tuy nhiên, chi phí cao của các thiết bị chẩn đoán và các vấn đề hoàn trả có thể hạn chế sự tăng trưởng của thị trường.

Xu hướng thị trường chẩn đoán ung thư đầu và cổ

Thiết bị chẩn đoán hình ảnh dự kiến sẽ chiếm thị phần đáng kể trên thị trường chẩn đoán ung thư đầu và cổ

Trong chăm sóc ung thư, chẩn đoán hình ảnh mang lại nhiều lợi ích, bao gồm theo dõi thời gian thực, khả năng tiếp cận mà không phá hủy mô, khả năng xâm lấn thấp hoặc không xâm lấn và độ chính xác cao hơn. Chẩn đoán Hình ảnh là kỹ thuật và quá trình tạo ra các biểu diễn trực quan bên trong cơ thể để phân tích lâm sàng và can thiệp y tế, cũng như biểu diễn trực quan chức năng của một số cơ quan hoặc mô (sinh lý). Ung thư đầu và cổ là một nhóm bệnh ung thư thường bắt nguồn từ các tế bào vảy ở miệng, mũi và cổ họng. Để xác nhận chẩn đoán ung thư và xác định xem nó có lan rộng hay không, MRI đầu, CT xoang, CT đầu, chụp X-quang nha khoa toàn cảnh, CT chùm tia nha khoa, PET/CT hoặc chụp ảnh ngực là một số thủ tục phổ biến nhất.

Ngoài ra, việc ra mắt và phê duyệt sản phẩm mới trên thị trường cũng sẽ thúc đẩy thị trường tiếp tục phát triển lên một tầm cao mới. Ví dụ vào tháng 5 năm 2021, Philips Healthcare đã nhận được sự chấp thuận của Cục Quản lý Thực phẩm và Dược phẩm Hoa Kỳ cho hệ thống chụp cắt lớp vi tính Spectral CT 7500. Hệ thống này sử dụng phần mềm thông minh để cung cấp hình ảnh quang phổ chất lượng cao trong mỗi lần quét 100% mà không cần đến các giao thức đặc biệt. Do đó, tất cả các yếu tố nói trên, chẳng hạn như việc tăng cường sử dụng công nghệ chẩn đoán hình ảnh trong chẩn đoán ung thư đầu cổ, được kỳ vọng sẽ thúc đẩy tăng trưởng của phân khúc này.

Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trong tương lai, do việc áp dụng chẩn đoán ung thư ngày càng tăng và gánh nặng ung thư ngày càng tăng ở Hoa Kỳ. Chẳng hạn, theo Hiệp hội Ung thư Canada, vào tháng 5 năm 2022, dự kiến có 7.500 người Canada được chẩn đoán mắc bệnh ung thư đầu và cổ. Vào năm 2022, 5.400 nam giới và 2.000 phụ nữ được chẩn đoán mắc bệnh ung thư đầu và cổ. Do đó, gánh nặng ung thư đầu và cổ đáng kể dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Hàng năm từ ngày 11 đến ngày 17 tháng 4, Tuần lễ Nhận thức về Ung thư Miệng, Đầu và Cổ được kỷ niệm tại Hoa Kỳ. Những bệnh ung thư này, đặc biệt là ung thư đầu và cổ, thường do sử dụng thuốc lá gây ra, nhưng chúng cũng có thể di truyền. Những sáng kiến như vậy dự kiến sẽ nâng cao nhận thức về ung thư đầu và cổ, cuối cùng thúc đẩy sự tăng trưởng của thị trường.

Việc tung ra sản phẩm của những người tham gia thị trường dự kiến sẽ thúc đẩy thị trường trong khu vực. Ví dụ vào tháng 8 năm 2022, Viome Life Science đã triển khai một xét nghiệm tại nhà có tên CancerDetect để phát hiện bệnh ung thư miệng và họng. CancerDetect mang lại độ chính xác chưa từng có trong việc phát hiện và phòng ngừa ung thư sớm vì đây là xét nghiệm ung thư miệng và cổ họng duy nhất cung cấp khả năng phát hiện với độ đặc hiệu 95% và độ nhạy 90%. Do đó, dân số lão khoa ngày càng tăng ở Bắc Mỹ, kết hợp với các sáng kiến của chính phủ và khu vực tư nhân, là một trong những yếu tố khác góp phần vào sự tăng trưởng của thị trường.

Tổng quan về ngành chẩn đoán ung thư đầu cổ

Thị trường chẩn đoán ung thư đầu và cổ được củng cố với sự hiện diện của các công ty toàn cầu. Những người dẫn đầu thị trường với nhiều kinh phí hơn cho nghiên cứu và hệ thống phân phối tốt hơn đã khẳng định được vị thế của mình trên thị trường. Một số công ty lớn bao gồm GE Healthcare, Philips, Siemens Healthineeer, v.v.

Dẫn đầu thị trường chẩn đoán ung thư đầu và cổ

-

GE Healthcare

-

Philips

-

Siemens Healthineers

-

Identafi

-

Shimadzu Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chẩn đoán ung thư đầu và cổ

- Tháng 10 năm 2022 Philips đã nhận được giấy phép từ FDA cho nền tảng MRI hỗ trợ trí tuệ nhân tạo hướng đến bệnh ung thư đầu và cổ.

- Tháng 10 năm 2022 Royal Philips đã công bố hai bước đột phá quan trọng trong các quy trình chỉ dùng MR để tăng cường mô phỏng và chụp ảnh bức xạ ung thư đầu và cổ.

Phân đoạn ngành chẩn đoán ung thư đầu và cổ

Theo phạm vi của báo cáo, ung thư đầu và cổ thường bắt nguồn từ các tế bào vảy nằm dọc miệng, mũi và cổ họng. Các triệu chứng điển hình bao gồm đau họng dai dẳng, khó nuốt, lở miệng không lành, khàn giọng và sưng cổ dai dẳng do hạch to. Thị trường được phân chia theo Phương pháp chẩn đoán (Thiết bị chẩn đoán hình ảnh, Thiết bị sàng lọc nội soi, Xét nghiệm sàng lọc sinh học, Phương pháp chẩn đoán nha khoa, Phương pháp chẩn đoán khác), Người dùng cuối (Bệnh viện, Trung tâm chẩn đoán, Người dùng cuối khác) và Địa lý (Bắc Mỹ, Châu Âu , Châu Á - Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau ở các khu vực chính trên toàn cầu . Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Bằng phương pháp chẩn đoán | Thiết bị chẩn đoán hình ảnh | ||

| Thiết bị sàng lọc nội soi | |||

| Xét nghiệm sàng lọc sinh thiết | |||

| Phương pháp chẩn đoán nha khoa | |||

| Các phương pháp chẩn đoán khác | |||

| Bởi người dùng cuối | Bệnh viện | ||

| Trung tâm chẩn đoán | |||

| Người dùng cuối khác | |||

| Địa lý | Bắc Mỹ | Hoa Kỳ | |

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Tây ban nha | |||

| Phần còn lại của châu Âu | |||

| Châu á Thái Bình Dương | Trung Quốc | ||

| Nhật Bản | |||

| Ấn Độ | |||

| Châu Úc | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Trung Đông và Châu Phi | GCC | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

Câu hỏi thường gặp về nghiên cứu thị trường chẩn đoán ung thư đầu và cổ

Thị trường chẩn đoán ung thư đầu và cổ lớn như thế nào?

Quy mô Thị trường Chẩn đoán Ung thư Đầu và Cổ dự kiến sẽ đạt 5,73 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 11,62% để đạt 9,92 tỷ USD vào năm 2029.

Quy mô Thị trường Chẩn đoán Ung thư Đầu và Cổ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Chẩn đoán Ung thư Đầu và Cổ dự kiến sẽ đạt 5,73 tỷ USD.

Ai là người đóng vai trò chính trong Thị trường Chẩn đoán Ung thư Đầu và Cổ?

GE Healthcare, Philips, Siemens Healthineers, Identafi, Shimadzu Corporation là những công ty lớn hoạt động trong Thị trường Chẩn đoán Ung thư Đầu Cổ.

Khu vực nào phát triển nhanh nhất trong Thị trường Chẩn đoán Ung thư Đầu và Cổ?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Chẩn đoán Ung thư Đầu và Cổ?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Chẩn đoán Ung thư Đầu và Cổ.

Thị trường Chẩn đoán Ung thư Đầu và Cổ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Chẩn đoán Ung thư Đầu và Cổ ước tính đạt 5,13 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Chẩn đoán Ung thư Đầu và Cổ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Chẩn đoán Ung thư Đầu và Cổ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Medical Devices Reports

Popular Healthcare Reports

Báo cáo ngành chẩn đoán ung thư đầu và cổ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu trong Chẩn đoán Ung thư Đầu và Cổ năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Chẩn đoán Ung thư Đầu và Cổ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.