| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Kích Thước Thị Trường (2024) | USD 154.64 Billion |

| Kích Thước Thị Trường (2029) | USD 184.02 Billion |

| CAGR (2024 - 2029) | 3.55 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Trung Đông và Châu Phi |

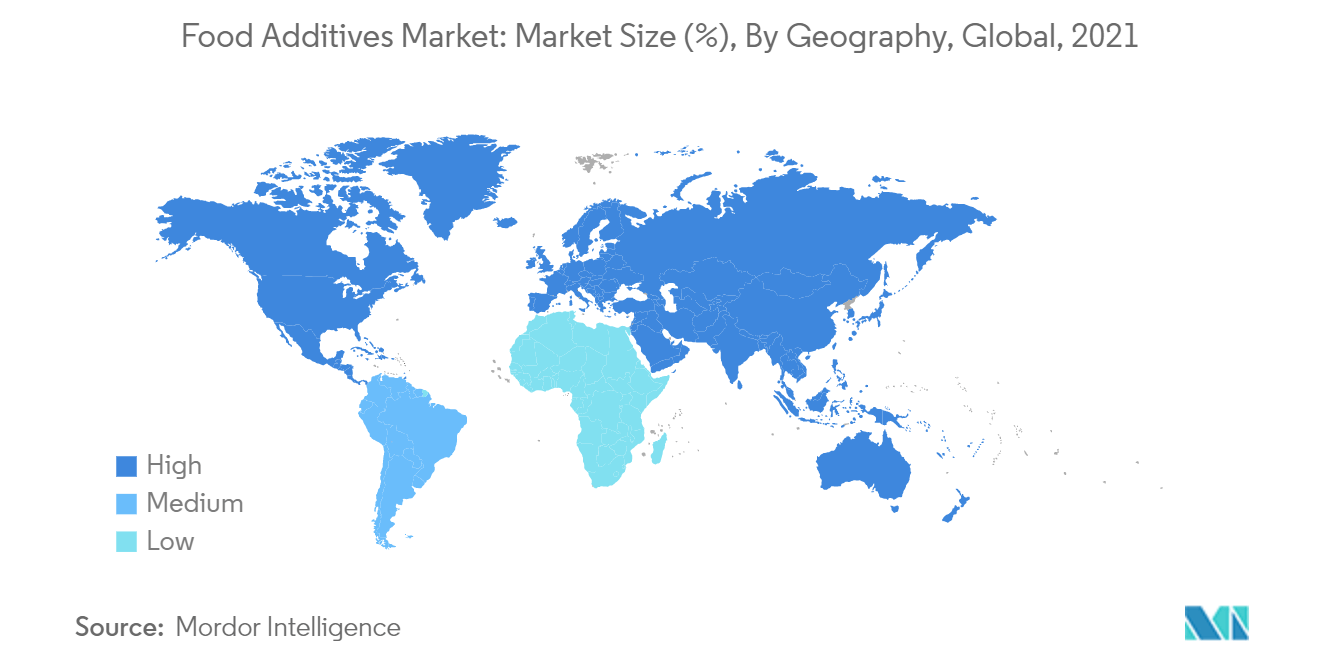

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Thấp |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường phụ gia thực phẩm

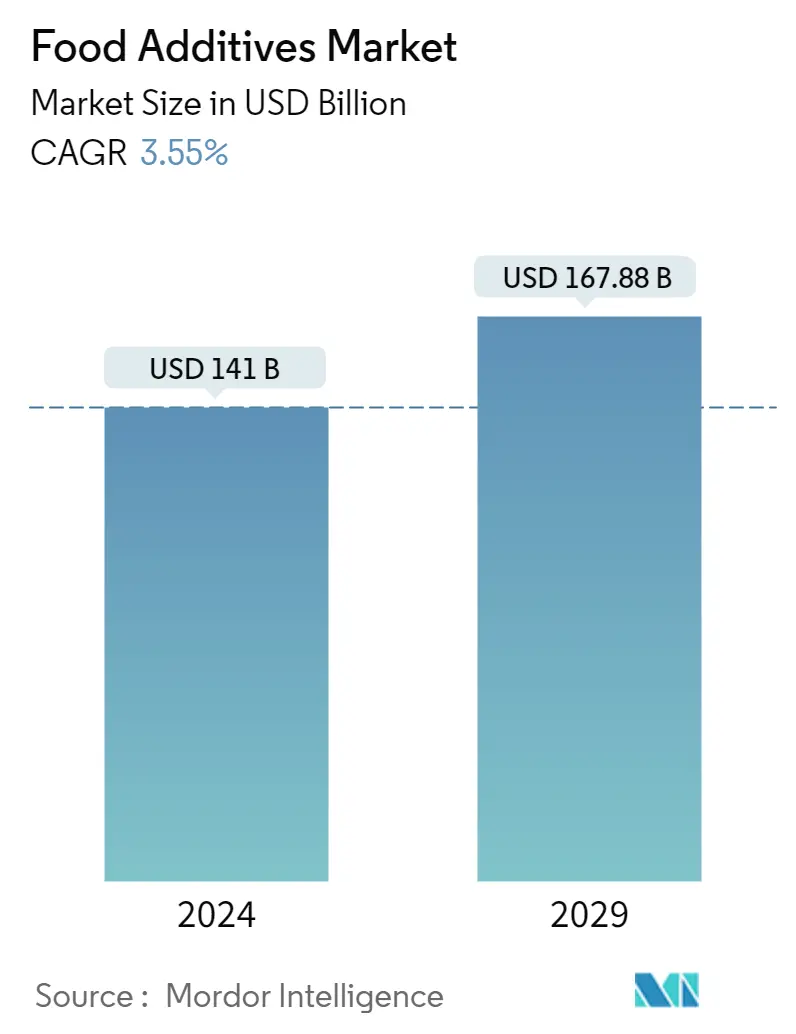

Quy mô thị trường phụ gia thực phẩm ước tính đạt 141 tỷ USD vào năm 2024 và dự kiến sẽ đạt 167,88 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,55% trong giai đoạn dự báo (2024-2029).

Tính đa chức năng của phụ gia thực phẩm đã thúc đẩy sự mong muốn của các công ty thực phẩm và thúc đẩy sự tăng trưởng của thị trường. Ngoài ra, việc tiêu thụ thực phẩm và đồ uống có chất lượng bền vững với sự hấp dẫn về thị giác và hương vị được cải thiện sẽ tăng lên, đồng thời nhu cầu về phụ gia thực phẩm được cho là sẽ thúc đẩy thị trường. Một số tổ chức, chẳng hạn như Tổ chức Hành chính Thực phẩm, Bộ Nông nghiệp Hoa Kỳ và Ủy ban Chuyên gia chung của FAO/WHO về Phụ gia Thực phẩm, đang đưa ra tiêu chuẩn chung về phụ gia thực phẩm (GSFA) để tăng cường thương mại giữa các quốc gia.

Hơn nữa, sự mở rộng nhanh chóng của công nghệ trong ngành để đáp ứng nhu cầu của người tiêu dùng về các lựa chọn thực phẩm lành mạnh được dự đoán sẽ tác động tích cực đến tăng trưởng thị trường. Ví dụ, các công ty hoạt động trong thị trường phụ gia thực phẩm đã tập trung vào việc áp dụng các kỹ thuật vi bao để phân phối màu sắc trong công thức sản phẩm cuối cùng.

Xu hướng thị trường phụ gia thực phẩm

Ưu tiên ngày càng tăng đối với nhãn sạch và các thành phần tự nhiên làm phụ gia thực phẩm

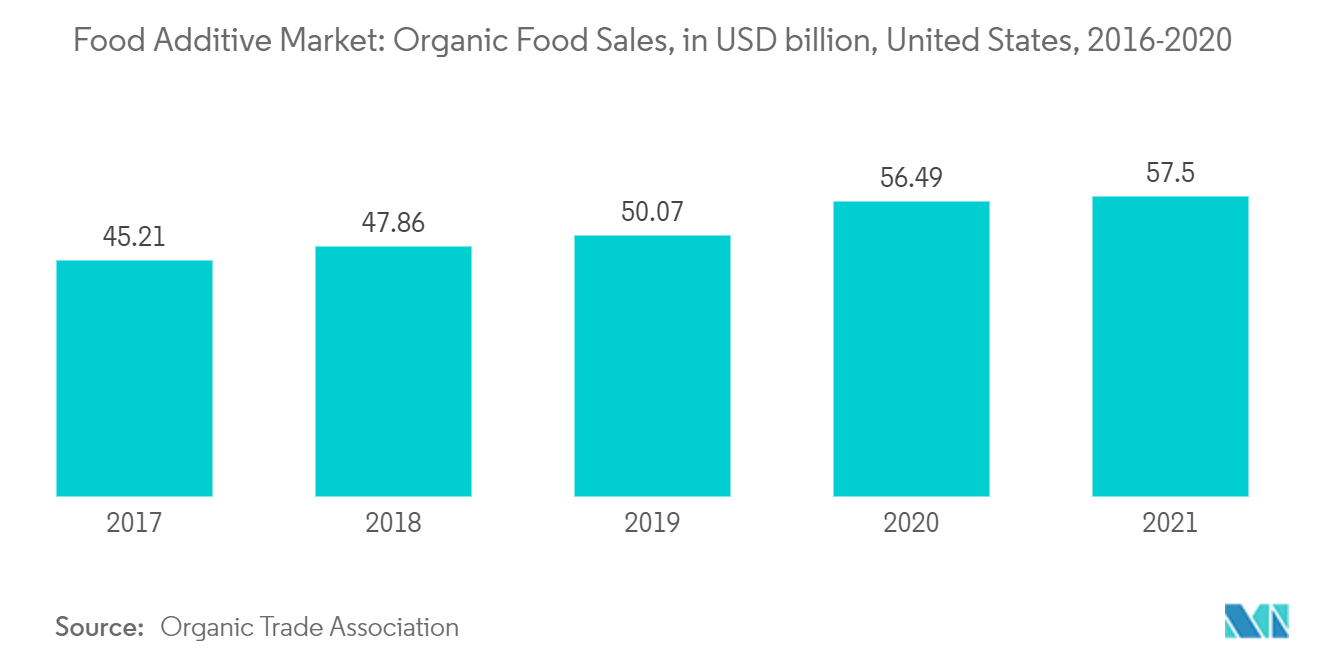

Ghi nhãn sạch đã trở thành nhu cầu được người tiêu dùng đánh giá cao đối với các sản phẩm thực phẩm. Ngành công nghiệp thực phẩm toàn cầu đáp lại điều đó bằng cách chú trọng hơn nữa trong quá trình chế biến một sản phẩm thực phẩm. Các nhà sản xuất phụ gia thực phẩm cũng đã điều chỉnh việc sản xuất các chất phụ gia có nhãn sạch có thể được sử dụng trong khi phát triển các sản phẩm có nhãn sạch. Những chất phụ gia có nhãn sạch này có ứng dụng trong các sản phẩm thực phẩm, bao gồm cả việc thay thế trứng trong nước sốt thuần chay ít và nhiều chất béo, nước sốt nấu ăn màu trắng, bữa ăn chế biến sẵn và các ứng dụng khác. Do đó, các nhà sản xuất thực phẩm và đồ uống cũng đang ngày càng cải tiến sản phẩm của mình để đáp ứng nhu cầu ngày càng thay đổi của người tiêu dùng về các thành phần tự nhiên. Ví dụ, vào tháng 1 năm 2021, Corbion NV, nhà sản xuất axit lactic toàn cầu, đã công bố khoản đầu tư đáng kể để tăng công suất sản xuất axit lactic ở Bắc Mỹ (khoảng 40%) nhằm đáp ứng nhu cầu ngày càng tăng về nguyên liệu tự nhiên trong nhiều ngành công nghiệp.

Hơn nữa, các chương trình khuyến mãi rộng rãi do một số hiệp hội trên toàn thế giới thực hiện đang thúc đẩy hơn nữa việc tiêu thụ các chất phụ gia có nhãn hiệu sạch và tự nhiên. Ví dụ một trong những hiệp hội phổ biến nhất để quảng bá thị trường bao gồm Hiệp hội Màu thực phẩm Tự nhiên. Có trụ sở tại Châu Âu, hiệp hội liên quan đến việc quảng bá rộng rãi các chất tạo màu tự nhiên. Hơn nữa, nó còn hợp tác với các công ty hàng đầu trong ngành như ADM Wild, DDW Color House, CHR Hansen, FMC và GNT. Để tăng hiệu quả trong ngành, hiệp hội vận hành các nhóm làm việc khác nhau để kiểm tra tiềm năng của các nguồn màu tự nhiên khác nhau. Vào tháng 2 năm 2022, The Archer Daniels Midland Company đã hoàn tất việc mua lại Comhan, nhà phân phối hương vị hàng đầu Nam Phi. ADM đã hợp tác với doanh nghiệp địa phương trong nhiều năm, với việc mua lại chính thức hiện mang lại cho khách hàng mới và khách hàng hiện tại quyền truy cập trực tiếp hơn vào danh mục đầu tư rộng lớn và mạng lưới chuyên gia của ADM.

Châu Á-Thái Bình Dương thống trị thị trường

Châu Á - Thái Bình Dương là khu vực lớn nhất và phát triển nhanh nhất trên thị trường phụ gia thực phẩm do nhu cầu thực phẩm chế biến ngày càng tăng. Ấn Độ và Úc là một trong những nhà sản xuất sữa lớn nhất thế giới và nhu cầu trong khu vực ngày càng tăng đối với sữa có hương vị, kem và nhiều sản phẩm từ sữa khác. Phụ gia thực phẩm, chẳng hạn như màu sắc, chất nhũ hóa, hương vị thực phẩm, chất làm ngọt và các chất khác, được yêu cầu để sản xuất các sản phẩm sữa có giá trị gia tăng. Ví dụ, chất nhũ hóa trong công nghiệp kem rất phổ biến, đặc biệt là E4701, giúp tăng độ nhớt, ổn định và giảm chất béo, được các nhà sản xuất sữa như Amul sử dụng.

Nhu cầu về màu thực phẩm cũng tăng vọt ở các nước châu Á. Do đó, Trung Quốc, một nhà sản xuất và tiêu dùng chất tạo màu thực phẩm quan trọng, đã công bố một tiêu chuẩn mới nhằm đảm bảo sự chắc chắn về mặt quy định đối với chất tạo màu thực phẩm, nhằm cung cấp quyền tuyệt đối cho các sản phẩm sử dụng các thành phần này để tuyên bố là tự nhiên. Tiêu chuẩn này được kỳ vọng sẽ mang lại sự dễ dàng cho các nhà sản xuất sẵn sàng thay thế màu phụ gia bằng giải pháp nhãn sạch, cuối cùng hỗ trợ giá trị thị trường của chất tạo màu thực phẩm tự nhiên. Hơn nữa, các nhà sản xuất nguyên liệu đang tích cực thâm nhập và mở rộng sự hiện diện tại thị trường Ấn Độ. Ví dụ vào năm 2021, HW Wellness Solutions Pvt. Ltd's True Elements, một thương hiệu thực phẩm sức khỏe có nhãn sạch, đã huy động được 1,36 tỷ USD tài trợ để mở rộng hoạt động tại Ấn Độ.

Tổng quan ngành phụ gia thực phẩm

Thị trường có tính cạnh tranh cao và do đó bị phân mảnh. Nó bị chi phối bởi Cargill Incorporated, The Archer-Daniels-Midland Company, Kerry Group PLC, Ingredion Incorporated, Givaudan SA và Royal DSM NV, cùng với những công ty khác, chiếm thị phần đáng kể.

Các công ty hàng đầu tập trung vào việc sáp nhập, mở rộng, mua lại và hợp tác với các công ty khác cũng như phát triển sản phẩm mới như những cách tiếp cận chiến lược để tăng cường sự hiện diện thương hiệu của họ trên khắp các khu vực khác nhau. Hơn nữa, những công ty chủ chốt đang mở rộng sự hiện diện trong khu vực bằng cách mở các nhà máy sản xuất mới ở các khu vực mới. Chẳng hạn, vào tháng 5 năm 2022, Tập đoàn Kerry đã mở một nhà máy sản xuất mới trị giá 38 triệu EUR ở Châu Phi. Nhà máy rộng 10.000 mét vuông này sẽ sản xuất các sản phẩm dinh dưỡng sẽ được tiêu thụ trên khắp Châu Phi. Cơ sở này sẽ nâng cao năng lực sản xuất Thực phẩm Đồ uống của Kerry từ 40% lên 40.000 tấn mỗi năm.

Dẫn đầu thị trường phụ gia thực phẩm

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Givuadan SA

-

Kerry Group plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường phụ gia thực phẩm

- Tháng 6 năm 2022 BASF Aroma Thành phần ra mắt Hỗ trợ hương thơm ảo, một nền tảng kỹ thuật số mới, tại Hội nghị Nước hoa Thế giới 2022 ở Miami nhằm đơn giản hóa việc điều hướng danh mục Thành phần hương thơm của BASF cho khách hàng thuộc ngành Hương vị Nước hoa. Trợ lý Aroma ảo có thể truy cập được trên virtual-aroma-assistants.basf.com.

- Tháng 4 năm 2022 Cargill salt công bố có thể đầu tư tới 68 tỷ USD vào việc mở rộng ST. Nhà máy Clair. Việc mở rộng nhà máy này có thể tăng diện tích nhà máy lên tới 50.000 m2 và được sử dụng để chế biến muối.

- Tháng 3 năm 2022 Brenntag SE hợp tác với BASF để phân phối chất đóng rắn gốc amin Baxxodur® ở Bắc Mỹ., một công ty có uy tín trong phân khúc phụ gia thực phẩm. Chiến lược đằng sau phong trào này của công ty là mở rộng doanh thu và hình ảnh thương hiệu bằng cách mở rộng kênh phân phối kinh doanh.

Phân khúc ngành phụ gia thực phẩm

Phụ gia thực phẩm là những chất được thêm vào thực phẩm để duy trì hoặc cải thiện tính an toàn, độ tươi, hương vị, kết cấu hoặc hình thức bên ngoài của thực phẩm.

Thị trường phụ gia thực phẩm toàn cầu được phân chia theo loại sản phẩm, ứng dụng và địa lý. Dựa trên loại sản phẩm, thị trường được phân chia thành chất bảo quản, chất làm ngọt số lượng lớn, chất thay thế đường, chất nhũ hóa, chất chống đóng bánh, enzyme, hydrocolloid, hương vị và chất tăng cường thực phẩm, chất màu thực phẩm và chất axit. Dựa trên ứng dụng, thị trường được phân thành các loại bánh và bánh kẹo, sữa và món tráng miệng, đồ uống, thịt và các sản phẩm từ thịt, súp, nước sốt, nước sốt và các ứng dụng khác. Hơn nữa, thị trường được phân chia theo địa lý thành Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Nam Mỹ và Trung Đông và Châu Phi. Báo cáo đưa ra quy mô thị trường và dự báo về giá trị phụ gia thực phẩm (tỷ USD) cho tất cả các phân khúc trên.

| Kiểu | Chất bảo quản | Tự nhiên | ||

| Tổng hợp | Sorbates | |||

| Benzoat | ||||

| Chất bảo quản khác | ||||

| Chất ngọt số lượng lớn | Sucrose | |||

| Fructose | ||||

| Xi-rô ngô có hàm lượng fructose cao | ||||

| Lactose | ||||

| Chất làm ngọt số lượng lớn khác | ||||

| Chất thay thế đường | Sucralose | |||

| Xylitol | ||||

| cỏ ngọt | ||||

| Aspartam | ||||

| đường saccharin | ||||

| Các chất thay thế đường khác | ||||

| chất nhũ hóa | Mono- và Di-Glyceride và các dẫn xuất | |||

| Lecithin | ||||

| Este sorbat | ||||

| Chất nhũ hóa khác | ||||

| Chất chống đóng bánh | Hợp chất canxi | |||

| Hợp chất natri | ||||

| điôxít silic | ||||

| Các chất chống đóng bánh khác | ||||

| Enzyme | Carbohydrase | |||

| Protease | ||||

| Lipase | ||||

| Các enzyme khác | ||||

| Hydrocolloid | Tinh bột | |||

| Kẹo cao su gelatin | ||||

| Kẹo cao su Xanthan | ||||

| Hydrocolloid khác | ||||

| Hương vị thực phẩm và chất tăng cường | Hương vị tự nhiên | |||

| Hương vị tổng hợp | ||||

| Chất tăng cường hương vị | ||||

| Chất tạo màu thực phẩm | Chất màu thực phẩm tổng hợp | |||

| Chất màu thực phẩm tự nhiên | ||||

| Chất axit | Axit citric | |||

| Axit photphoric | ||||

| Axit lactic | ||||

| Chất axit khác | ||||

| Theo ứng dụng | Tiệm bánh và bánh kẹo | |||

| Sữa và món tráng miệng | ||||

| Đồ uống | ||||

| Thịt và các sản phẩm từ thịt | ||||

| Súp, nước sốt và nước sốt | ||||

| Ứng dụng khác | ||||

| Địa lý | Bắc Mỹ | Hoa Kỳ | ||

| Canada | ||||

| México | ||||

| Phần còn lại của Bắc Mỹ | ||||

| Châu Âu | nước Đức | |||

| Vương quốc Anh | ||||

| Tây ban nha | ||||

| Pháp | ||||

| Nước Ý | ||||

| Nga | ||||

| Phần còn lại của châu Âu | ||||

| Châu á Thái Bình Dương | Trung Quốc | |||

| Nhật Bản | ||||

| Ấn Độ | ||||

| Châu Úc | ||||

| Phần còn lại của Châu Á-Thái Bình Dương | ||||

| Nam Mỹ | Brazil | |||

| Argentina | ||||

| Phần còn lại của Nam Mỹ | ||||

| Trung Đông & Châu Phi | Ả Rập Saudi | |||

| Nam Phi | ||||

| Phần còn lại của Trung Đông và Châu Phi | ||||

Câu hỏi thường gặp về nghiên cứu thị trường phụ gia thực phẩm

Thị trường phụ gia thực phẩm lớn đến mức nào?

Quy mô thị trường phụ gia thực phẩm dự kiến sẽ đạt 141,00 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,55% để đạt 167,88 tỷ USD vào năm 2029.

Quy mô thị trường phụ gia thực phẩm hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Phụ gia Thực phẩm dự kiến sẽ đạt 141,00 tỷ USD.

Ai là người chơi chính trong thị trường phụ gia thực phẩm?

Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, Givuadan SA, Kerry Group plc là những công ty lớn hoạt động trong thị trường Phụ gia Thực phẩm.

Khu vực nào phát triển nhanh nhất trong Thị trường Phụ gia Thực phẩm?

Trung Đông và Châu Phi được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Phụ gia Thực phẩm?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Phụ gia Thực phẩm.

Thị trường Phụ gia Thực phẩm này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Phụ gia Thực phẩm ước tính đạt 136,17 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Phụ gia Thực phẩm trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Phụ gia Thực phẩm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Báo cáo ngành phụ gia thực phẩm

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Phụ gia thực phẩm năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Phụ gia Thực phẩm bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.