Ứng dụng dịch vụ tài chính Quy mô thị trường

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

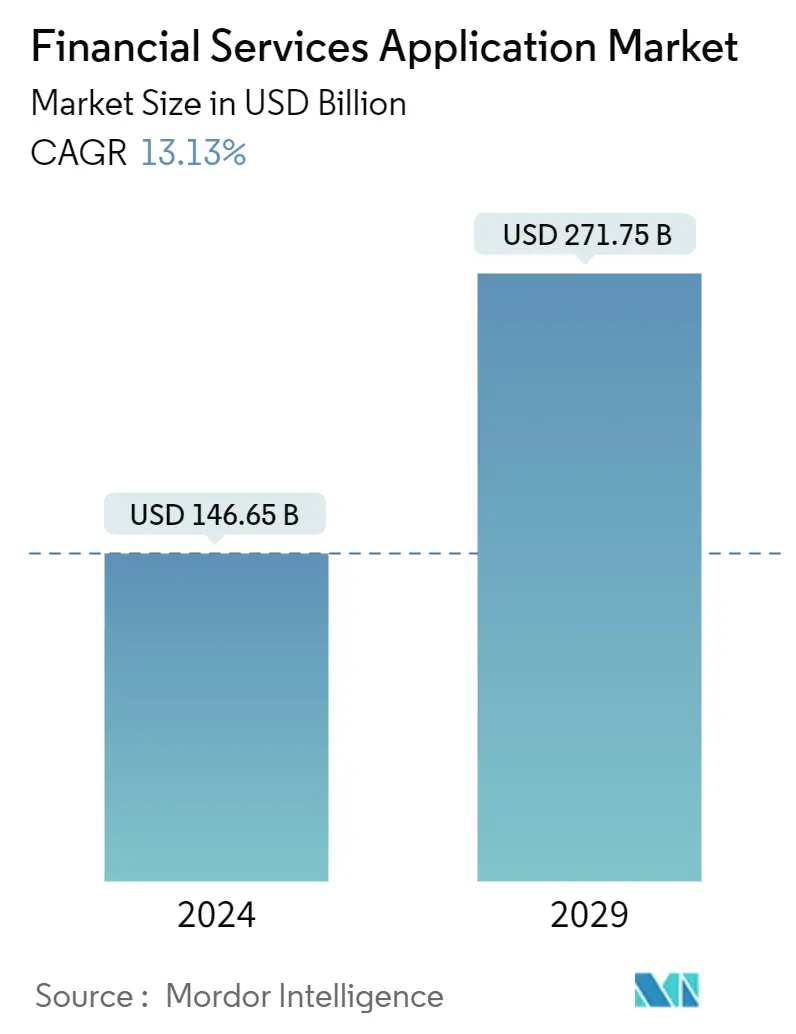

| Quy Mô Thị Trường (2024) | USD 146.65 tỷ |

| Quy Mô Thị Trường (2029) | USD 271.75 tỷ |

| CAGR(2024 - 2029) | 13.13 % |

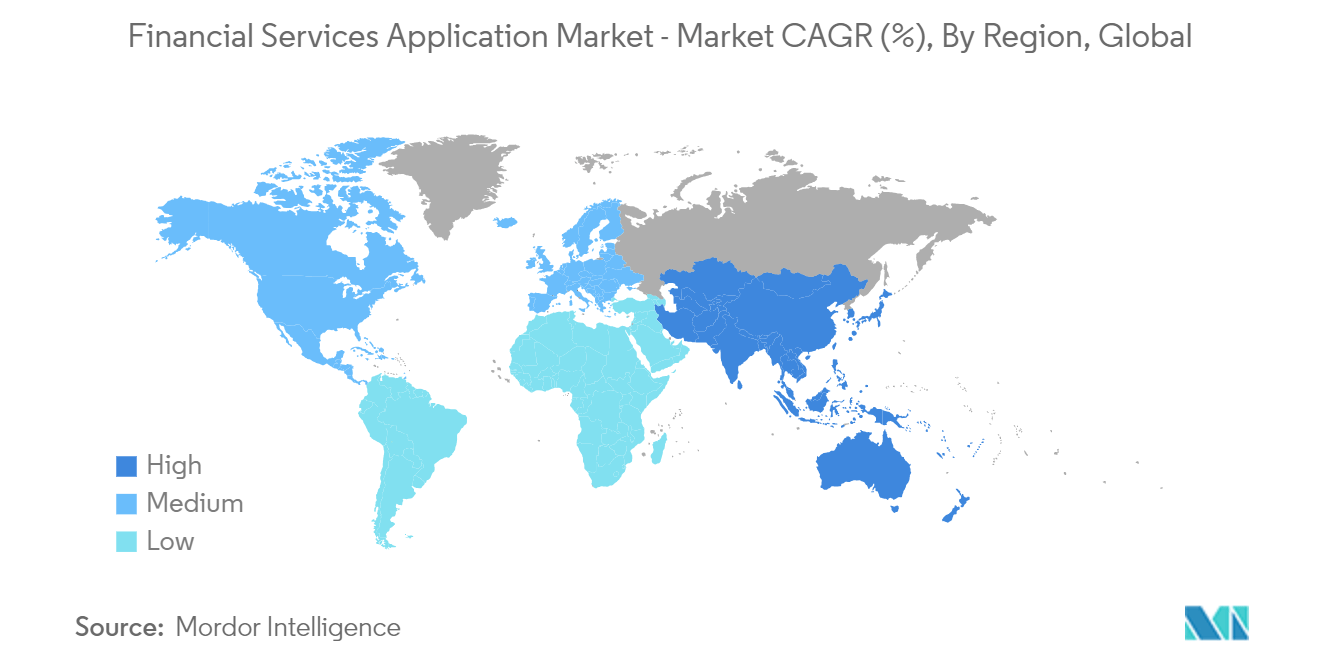

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Bắc Mỹ |

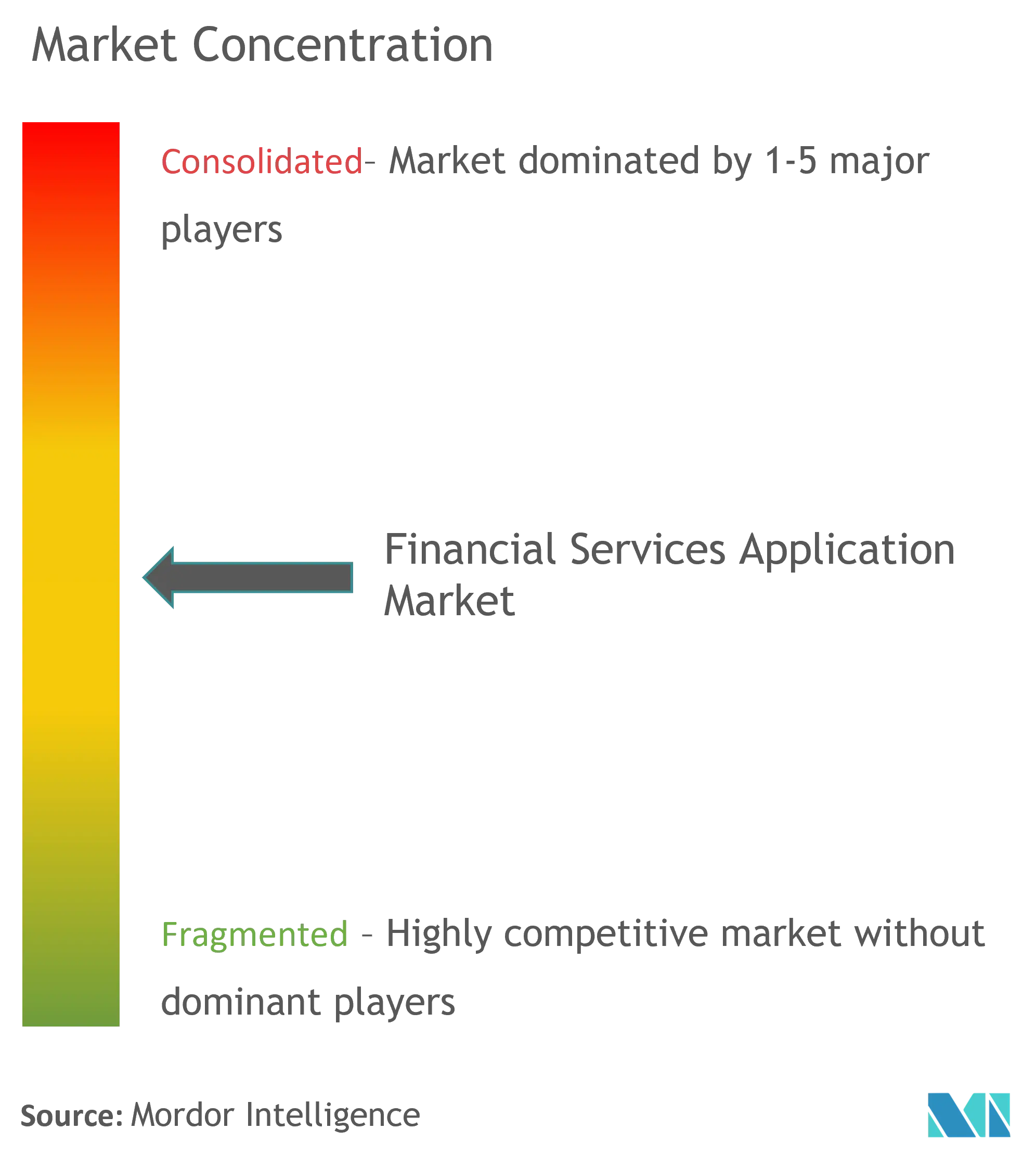

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Ứng dụng dịch vụ tài chính Phân tích thị trường

Quy mô Thị trường Ứng dụng Dịch vụ Tài chính ước tính đạt 146,65 tỷ USD vào năm 2024 và dự kiến sẽ đạt 271,75 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 13,13% trong giai đoạn dự báo (2024-2029).

Với xu hướng giới thiệu các giải pháp và cải tiến trực tuyến ngày càng tăng, như thanh toán cá nhân, chuyển khoản trực tuyến, cảnh báo và các dịch vụ khác của các tổ chức tài chính, các ứng dụng dịch vụ tài chính đã đạt được tầm quan trọng đáng kể.

- Sự gia tăng áp dụng công nghệ kỹ thuật số đang tăng tốc trong lĩnh vực dịch vụ tài chính. Thanh toán bằng tiền mặt, tham dự các cuộc gặp mặt trực tiếp với các cố vấn tài chính và thậm chí sử dụng máy ATM đều là những khía cạnh hạn chế của dịch vụ tài chính.

- Các doanh nghiệp trên toàn thế giới yêu cầu các hệ thống có thể sử dụng dữ liệu khách hàng để phân tích toàn diện mô hình sử dụng, nhu cầu cao nhất và biến động tiêu dùng để đưa ra quyết định. Nó làm tăng nhu cầu về một hệ thống xử lý dữ liệu lớn một cách hiệu quả. Nhu cầu về các công cụ phân tích kinh doanh này thúc đẩy thị trường phát triển.

- Lĩnh vực tài chính ngân hàng kết hợp rủi ro trong quá trình ra quyết định chủ đạo, sử dụng công nghệ để thúc đẩy văn hóa quản lý rủi ro. Nó liên tục theo dõi hiệu suất, cung cấp thông tin thị trường có liên quan và cung cấp những hiểu biết sâu sắc về kinh doanh và lợi nhuận.

- Hơn nữa, bằng cách sử dụng công nghệ như Trí tuệ nhân tạo, công cụ kinh doanh thông minh và công cụ tự động hóa, lĩnh vực dịch vụ tài chính mang đến những tiện ích mới cho người dùng, như mở tài khoản kỹ thuật số, chatbot, thanh toán ngang hàng và cho vay kỹ thuật số. Theo Accenture, Trí tuệ nhân tạo sẽ chiếm 1,2 nghìn tỷ USD trong ngành tài chính vào năm 2035.

- Các giao dịch thanh toán, thanh toán thẻ và thanh toán tức thời đang gia tăng và thay đổi nhanh chóng, tác động đến hàng triệu hộ gia đình trên toàn thế giới. Khi số lượng giao dịch thanh toán tăng lên, nguy cơ xảy ra tội phạm mạng và vi phạm dữ liệu cũng tăng lên. Người ta ước tính rằng các dịch vụ tài chính có thể mất hàng tỷ đô la chỉ vì tội phạm mạng. Một số công ty đang tập trung vào quan hệ đối tác chiến lược và phát triển sản phẩm mới để giải quyết các yêu cầu về bảo mật và tuân thủ nhằm giảm nguy cơ tỷ lệ tội phạm mạng. Ví dụ vào tháng 5 năm 2023, Mastercard đã tổ chức Diễn đàn An ninh mạng và Lừa đảo lần đầu tiên tại Ghana với sự hợp tác của Cơ quan An ninh mạng Ghana. Sự kiện này chủ yếu quy tụ những người chơi chính quan trọng trong toàn bộ hệ sinh thái, bao gồm các cơ quan quản lý, tổ chức tài chính và fintech, để nghiên cứu các xu hướng gian lận gần đây và giải quyết các khía cạnh quan trọng khác nhau của an ninh mạng ở Ghana.

- Đại dịch COVID-19 đã đặt ra một số thách thức kinh doanh đối với lĩnh vực dịch vụ tài chính, như thiếu thanh khoản, nhu cầu tín dụng giảm trong ngắn hạn, giảm chi phí trong các mô hình kinh doanh, số hóa các hoạt động vận hành chính và thích ứng với các hướng dẫn mới và sửa đổi của chính phủ..

- Trong tình hình hiện tại, các tổ chức dịch vụ tài chính cần một giải pháp kinh doanh thông minh hiệu quả và đáng tin cậy để đáp ứng nhu cầu kinh doanh của họ. Hơn nữa, do số lượng các tổ chức tài chính ngày càng tăng nên nhu cầu về các dịch vụ tài chính như vậy được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường.

Ứng dụng dịch vụ tài chính Xu hướng thị trường

Ứng dụng BI Analytics được kỳ vọng sẽ chứng kiến sự tăng trưởng cao

- Lĩnh vực tài chính là một trong những lĩnh vực sử dụng nhiều dữ liệu nhất trong nền kinh tế toàn cầu. Các ngân hàng và các tổ chức tài chính khác bao gồm dữ liệu khách hàng, chẳng hạn như giao dịch, thanh toán, rút tiền và điểm bán hàng mà họ không thể sử dụng để hiểu rõ hơn.

- Trong ngành tài chính, kinh doanh thông minh giúp tổ chức tối đa hóa tiềm năng, sản phẩm và dịch vụ của mình. Các công cụ phân tích thời gian thực như Power BI giúp các công ty tài chính đưa ra quyết định chính xác.

- Các giải pháp BI có thể gia tăng giá trị một cách hiệu quả trong việc đo lường KPI, quản lý kiến thức, phân tích, báo cáo và cộng tác. Hơn nữa, các công cụ BI cũng được sử dụng làm công cụ kích hoạt để thông báo các sự kiện cụ thể. Ngoài ra, thị trường chứng kiến việc áp dụng các công cụ phân tích tự phục vụ ngày càng tăng, trong đó người dùng cuối có thể hiểu rõ hơn với kiến thức kỹ thuật tối thiểu.

- Sử dụng BI trong lĩnh vực tài chính giúp việc kinh doanh trở nên dễ dàng hơn và mang lại lợi thế cạnh tranh so với các tổ chức khác. Các ngân hàng, công ty thẻ tín dụng, đại lý bảo hiểm, v.v. phải liên tục bổ sung thêm khách hàng mới vào cơ sở của mình và mở rộng thị phần. Kinh doanh thông minh cung cấp cho các công ty thông tin cần thiết để đạt được mục tiêu của họ.

- Phân tích dữ liệu lớn cũng được coi là một ứng dụng không thể thiếu cho hoạt động kinh doanh thông minh trong ngành. Nó giúp khám phá các mô hình, xu hướng và mối tương quan trong lượng lớn dữ liệu thô để giúp các công ty đưa ra quyết định dựa trên dữ liệu. Do đó, sự gia tăng trong việc áp dụng tổng thể phân tích Dữ liệu lớn được dự đoán sẽ khiến thị trường chứng kiến sự tăng trưởng theo cấp số nhân trong giai đoạn dự báo.

Bắc Mỹ nắm giữ thị phần đáng kể

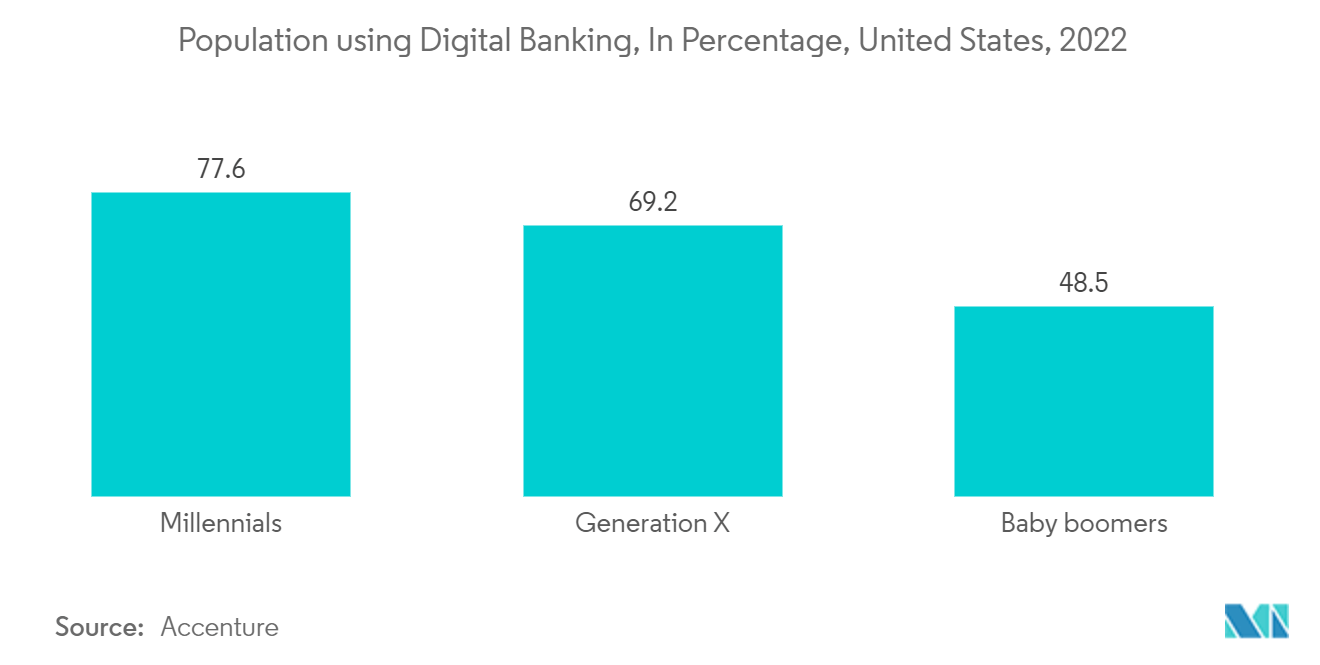

- Tại Hoa Kỳ, xu hướng ngày càng tăng trong việc áp dụng các công nghệ mới nhất, bao gồm cả trí tuệ nhân tạo của các ngân hàng và tổ chức tài chính để cung cấp nhiều dịch vụ cá nhân hóa hơn cho khách hàng.

- Quốc gia này là một trong những thị trường quan trọng cho việc áp dụng công nghệ tài chính, chủ yếu là do là quốc gia tiên phong trong FinTech, càng được phấn khích hơn nhờ sự hiện diện của các gã khổng lồ tài chính lớn trong khu vực.

- Các doanh nghiệp trên toàn thế giới cần các hệ thống có thể sử dụng dữ liệu khách hàng để phân tích toàn diện các mô hình sử dụng, nhu cầu cao nhất cũng như những thay đổi trong tiêu dùng và đưa ra quyết định. Nó làm tăng nhu cầu về một hệ thống xử lý dữ liệu lớn một cách hiệu quả và nhu cầu về các công cụ phân tích kinh doanh này thúc đẩy thị trường phát triển. Việc áp dụng ngày càng nhiều các ứng dụng dịch vụ tài chính đã làm tăng tính phức tạp của các quyết định được đưa ra trong các tổ chức, mang lại sự yên tâm hơn cho các bên liên quan.

- Hơn nữa, khối lượng giao dịch kỹ thuật số đang tăng lên khi ngày càng có nhiều người mở tài khoản và quản lý tài chính trực tuyến. Cùng với sự tăng trưởng đó là các hành vi gian lận phức tạp hơn, chẳng hạn như gian lận danh tính tổng hợp và chiếm đoạt tài khoản, ảnh hưởng đến doanh nghiệp và người tiêu dùng.

- Mastercard đã giới thiệu giải pháp mở tài khoản Ngân hàng mở nâng cao nhằm nâng cao tầm nhìn của mình về việc cung cấp các lựa chọn an toàn, đơn giản và thông minh trong thanh toán và dịch vụ tài chính. Sự đổi mới này hợp nhất việc xác minh chủ tài khoản và hiểu biết sâu sắc về danh tính vào một API duy nhất để giúp doanh nghiệp đáp ứng nhu cầu của khách hàng về tính bảo mật và minh bạch.

- Vào tháng 10 năm 2023, CLEAR, công ty nhận dạng an toàn, đã công bố sản phẩm đầu tiên của mình trong lĩnh vực dịch vụ tài chính với một trong những giải pháp Nhận biết khách hàng (KYC) duy nhất có thể tái sử dụng. Giải pháp KYC một cú nhấp chuột của CLEAR chủ yếu mang lại trải nghiệm dễ dàng cho người tiêu dùng, chủ yếu nhằm mục đích giúp các công ty dịch vụ tài chính chống lại tình trạng bỏ đăng ký truyền thống, đặc biệt là khi khách hàng được yêu cầu hoàn thành các bước kiểm tra KYC rườm rà.

- Hơn nữa, vào tháng 5 năm 2023, Stripe đã công bố mối quan hệ đối tác chiến lược với Microsoft để giúp Doanh nghiệp Bắc Mỹ chấp nhận thanh toán trực tiếp trong Microsoft Teams. Stripe sẽ hỗ trợ Thanh toán nhóm, cho phép người tổ chức cuộc họp thanh toán bằng thẻ theo thời gian thực trong các lớp học, cuộc hẹn, sự kiện ảo, v.v. Giờ đây, các doanh nghiệp có thể đặt khoản thanh toán tạm ứng thông qua Stripe như một yêu cầu để tham gia phiên Nhóm.

Tổng quan về ngành ứng dụng dịch vụ tài chính

Thị trường ứng dụng dịch vụ tài chính có tính cạnh tranh vừa phải do có sự hiện diện của một số lượng lớn người tham gia thị trường hoạt động cả ở thị trường trong nước cũng như quốc tế. Thị trường dường như tập trung ở mức độ nhẹ, với các chiến lược chính được các công ty lớn áp dụng là đổi mới sản phẩm và dịch vụ, sáp nhập và mua lại. Một số công ty lớn trên thị trường là Accenture Plc, Corporation và Oracle Corporation, cùng với những công ty khác.

- Tháng 1 năm 2024 - Worldline, nhà cung cấp dịch vụ thanh toán trên toàn thế giới và Google đã ký kết quan hệ đối tác chiến lược nhằm tận dụng các công nghệ tiên tiến dựa trên đám mây của Google Cloud nhằm nâng cao hơn nữa quá trình chuyển đổi kỹ thuật số của Worldline. Là một phần quan trọng trong quan hệ đối tác, Google sẽ hợp tác với Worldline để tăng cường khả năng thanh toán trực tuyến liền mạch cho khách hàng của Google ở Châu Âu. Ngoài ra, cả hai công ty sẽ cùng nhau giải quyết các cơ hội tiếp cận thị trường khác nhau và mang lại trải nghiệm khách hàng kỹ thuật số mới và nâng cao cho người bán cũng như các tổ chức tài chính.

- Tháng 1 năm 2024 - Vodafone và Microsoft Corporation ký kết quan hệ đối tác chiến lược 10 năm, chủ yếu tận dụng thế mạnh tương ứng của họ trong việc cung cấp nền tảng kỹ thuật số có quy mô lớn cho hơn 300 triệu doanh nghiệp, tổ chức khu vực công cũng như người tiêu dùng trên khắp Châu Phi và Châu Âu. Thông qua quan hệ đối tác, các công ty sẽ chủ yếu hợp tác để chuyển đổi trải nghiệm khách hàng của Vodafone bằng cách sử dụng AI tổng hợp của Microsoft, nền tảng kết nối IoT được quản lý của Vodafone, xây dựng các dịch vụ tài chính và kỹ thuật số mới cho doanh nghiệp cũng như đại tu chiến lược đám mây trung tâm dữ liệu toàn cầu.

Dẫn đầu thị trường ứng dụng dịch vụ tài chính

-

Accenture Plc

-

FIS Corporation

-

Fiserv, Inc.

-

IBM Corporation

-

Infosys Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường ứng dụng dịch vụ tài chính

- Tháng 1 năm 2024 - Hitachi Payment Services đã giới thiệu Hitachi Money Spot Plus, đặc biệt dành cho các dịch vụ tài chính toàn diện, cũng như kết hợp phần mở rộng cho bộ dịch vụ hiện có và thúc đẩy tăng trưởng hơn nữa. Danh sách các dịch vụ có trong Hitachi Money Spot Plus bao gồm Dịch vụ ATM, Chuyển tiền trong nước, Dịch vụ thanh toán hỗ trợ Aadhaar, Nạp tiền điện thoại di động vi mô và DTH cũng như Thanh toán hóa đơn.

- Tháng 1 năm 2024 - Tiqmo, một ứng dụng fintech được Ngân hàng Trung ương Ả Rập Xê Út (SAMA) cấp phép chủ yếu, đã ký thỏa thuận hợp tác phát hành độc quyền với Mastercard với mục đích phát hành thẻ trả trước ở Ả Rập Xê Út. Ứng dụng này chủ yếu sẽ triển khai các giải pháp của Mastercard, liên quan đến dịch vụ Thanh toán xuyên biên giới và mã thông báo, để cung cấp cho người tiêu dùng quyền truy cập rộng rãi hơn vào bộ dịch vụ thanh toán hiện đại tiên tiến. Phù hợp với Tầm nhìn 2030 và các mục tiêu chuyển đổi kỹ thuật số của Vương quốc, mối quan hệ đối tác đóng vai trò quan trọng trong việc hỗ trợ các mục tiêu của hai bên nhằm xác định lại các dịch vụ tài chính bằng cách giới thiệu các dịch vụ, sản phẩm và trải nghiệm kỹ thuật số tiên tiến.

Báo cáo thị trường ứng dụng dịch vụ tài chính - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.2.1 Sức mạnh thương lượng của nhà cung cấp

4.2.2 Quyền thương lượng của người mua/người tiêu dùng

4.2.3 Mối đe dọa của những người mới

4.2.4 Mối đe dọa của sản phẩm thay thế

4.2.5 Cường độ của sự ganh đua đầy tính canh tranh

4.3 Phân tích chuỗi giá trị ngành

4.4 Đánh giá tác động của Covid-19 tới thị trường

5. ĐỘNG LỰC THỊ TRƯỜNG

5.1 Tổng quan thị trường

5.2 Trình điều khiển thị trường

5.2.1 Số lượng tổ chức tài chính tăng lên

5.2.2 Tăng cường nhấn mạnh vào trải nghiệm của khách hàng

5.3 Hạn chế thị trường

5.3.1 Chi phí triển khai cao

6. PHÂN PHỐI THỊ TRƯỜNG

6.1 Bằng cách cung cấp

6.1.1 Phần mềm

6.1.1.1 Quản lý kiểm toán, rủi ro và tuân thủ

6.1.1.2 Ứng dụng BI và phân tích

6.1.1.3 Xử lý giao dịch kinh doanh

6.1.1.4 Trải nghiệm khách hàng

6.1.1.5 CNTT doanh nghiệp

6.1.2 Dịch vụ

6.1.2.1 Các dịch vụ tư vấn

6.1.2.2 Dịch vụ tích hợp

6.1.2.3 Dịch vụ đào tạo và hỗ trợ

6.1.2.4 Vận hành và bảo trì

6.2 Bằng cách triển khai

6.2.1 Đám mây

6.2.2 Tại chỗ

6.3 Theo quy mô doanh nghiệp

6.3.1 Doanh nghiệp vừa và nhỏ

6.3.2 Doanh nghiệp lớn

6.4 Theo địa lý

6.4.1 Bắc Mỹ

6.4.2 Châu Âu

6.4.3 Châu á Thái Bình Dương

6.4.4 Mỹ La-tinh

6.4.5 Trung Đông & Châu Phi

7. CẢNH BÁO CẠNH TRANH

7.1 Hồ sơ công ty

7.1.1 Accenture PLC

7.1.2 FIS Corporation

7.1.3 Fiserv, Inc.

7.1.4 IBM Corporation

7.1.5 Infosys Limited

7.1.6 Misys

7.1.7 Oracle Corporation

7.1.8 SAP SE

7.1.9 TCS Ltd

7.1.10 Temenos Group Ag

8. PHÂN TÍCH ĐẦU TƯ

9. TRIỂN VỌNG THỊ TRƯỜNG TƯƠNG LAI

Phân khúc ngành ứng dụng dịch vụ tài chính

Ứng dụng dịch vụ tài chính là các sản phẩm và dịch vụ mà các tổ chức cung cấp cho các giao dịch tài chính khác nhau và các dịch vụ tài chính liên quan khác, như dịch vụ tư vấn, dịch vụ tích hợp, kiểm toán, rủi ro và quản lý tuân thủ.

Thị trường Ứng dụng Dịch vụ Tài chính được phân đoạn bằng cách cung cấp (phần mềm (kiểm toán, rủi ro và quản lý tuân thủ, ứng dụng BI và phân tích, xử lý giao dịch kinh doanh, trải nghiệm khách hàng và CNTT doanh nghiệp) và dịch vụ (tư vấn, tích hợp, đào tạo và hỗ trợ cũng như hoạt động và bảo trì)), triển khai (đám mây và tại chỗ), quy mô doanh nghiệp (doanh nghiệp vừa và nhỏ và doanh nghiệp lớn) và địa lý (Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Châu Mỹ Latinh, Trung Đông và Châu Phi). Quy mô và dự báo thị trường tính theo giá trị (USD) cho tất cả các phân khúc trên.

| Bằng cách cung cấp | ||||||||||||

| ||||||||||||

|

| Bằng cách triển khai | ||

| ||

|

| Theo quy mô doanh nghiệp | ||

| ||

|

| Theo địa lý | ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về ứng dụng dịch vụ tài chính Nghiên cứu thị trường

Thị trường ứng dụng dịch vụ tài chính lớn đến mức nào?

Quy mô Thị trường Ứng dụng Dịch vụ Tài chính dự kiến sẽ đạt 146,65 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 13,13% để đạt 271,75 tỷ USD vào năm 2029.

Quy mô Thị trường Ứng dụng Dịch vụ Tài chính hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Ứng dụng Dịch vụ Tài chính dự kiến sẽ đạt 146,65 tỷ USD.

Ai là người chơi chính trong Thị trường ứng dụng dịch vụ tài chính?

Accenture Plc, FIS Corporation, Fiserv, Inc., IBM Corporation, Infosys Limited là những công ty lớn hoạt động trong Thị trường Ứng dụng Dịch vụ Tài chính.

Khu vực nào phát triển nhanh nhất trong Thị trường ứng dụng dịch vụ tài chính?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường ứng dụng dịch vụ tài chính?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Ứng dụng Dịch vụ Tài chính.

Thị trường Ứng dụng Dịch vụ Tài chính này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Ứng dụng Dịch vụ Tài chính ước tính là 127,39 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường Ứng dụng Dịch vụ Tài chính trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Ứng dụng Dịch vụ Tài chính trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành ứng dụng dịch vụ tài chính

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Ứng dụng Dịch vụ Tài chính năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Ứng dụng Dịch vụ Tài chính bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.