| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

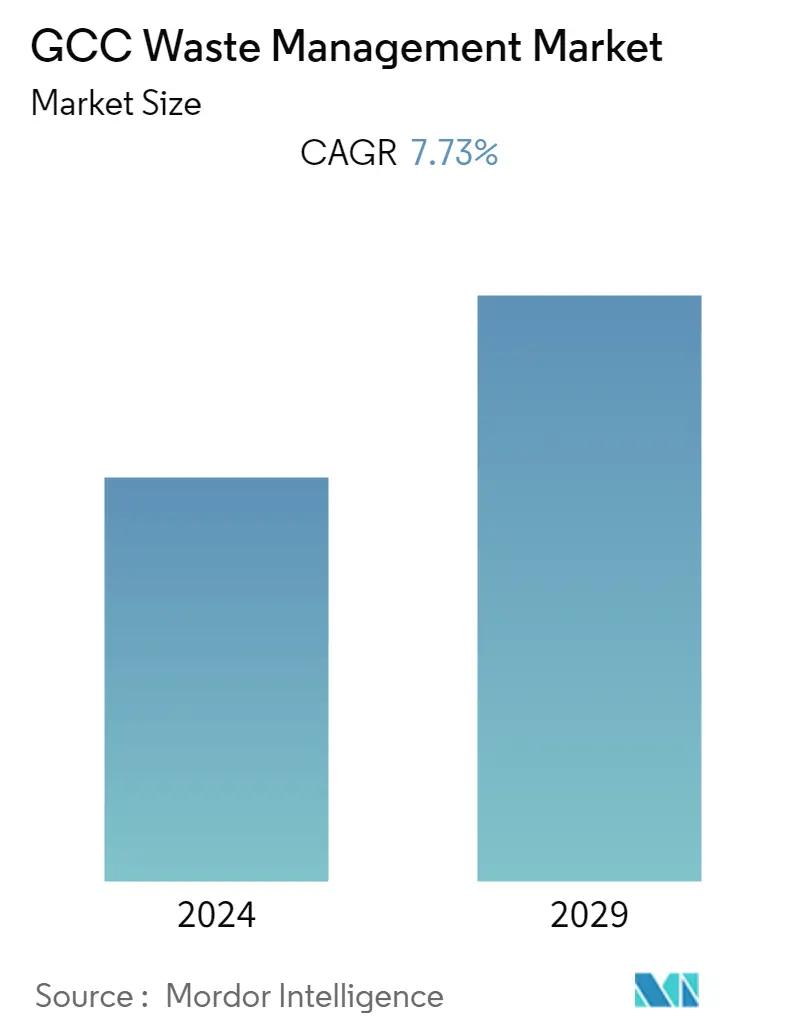

| CAGR | 7.73 % |

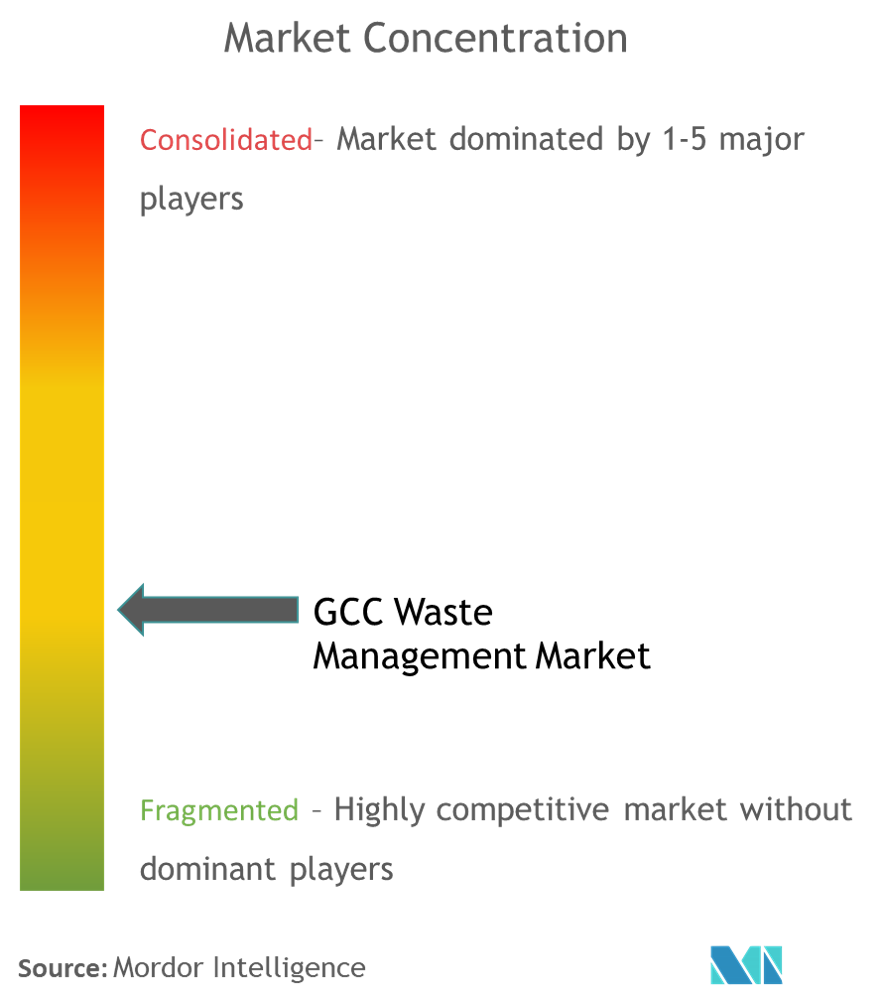

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường quản lý chất thải GCC

Quy mô của Thị trường Quản lý Chất thải của Hội đồng Hợp tác Vùng Vịnh là 9,89 tỷ USD trong năm hiện tại và dự kiến sẽ đạt tốc độ CAGR trên 7,73% trong giai đoạn dự báo.

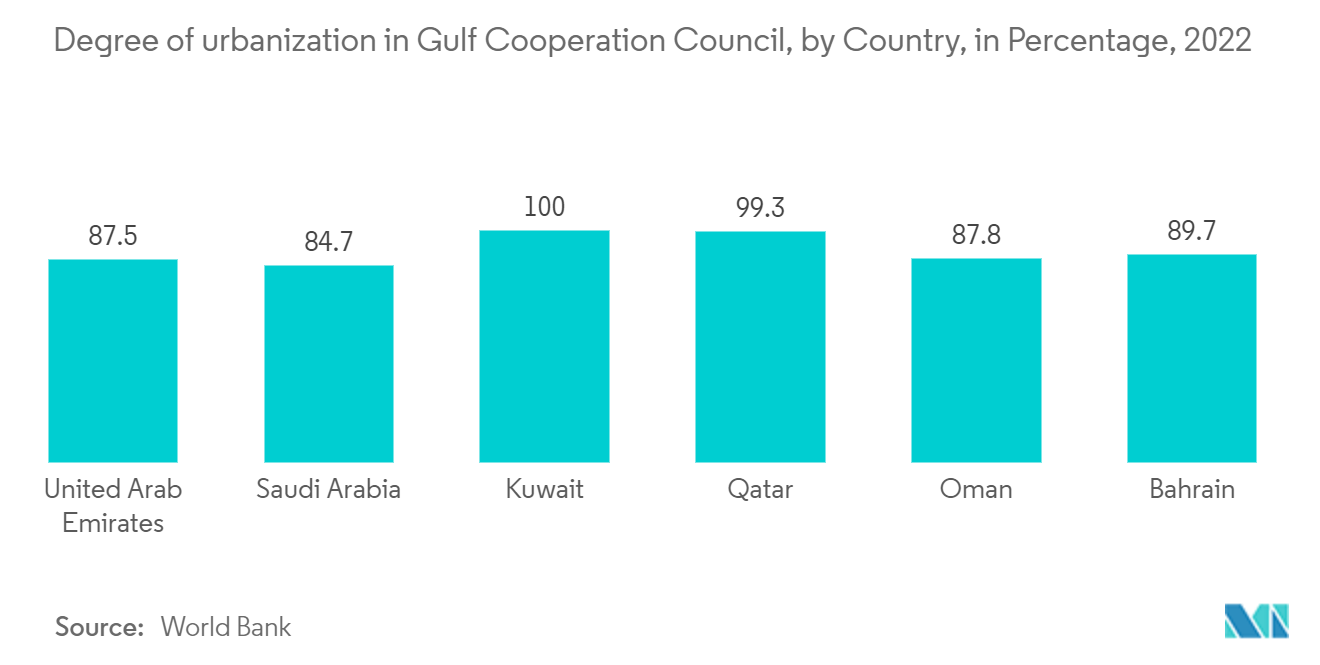

- Khu vực Hội đồng Hợp tác vùng Vịnh đã chứng kiến sự tăng trưởng dân số và đô thị hóa nhanh chóng cùng với sự gia tăng đáng kể về mức sống trong thập kỷ qua. Điều này dẫn đến việc phát sinh chất thải ngày càng tăng và đòi hỏi các biện pháp hiệu quả để xử lý chất thải theo cách thân thiện với môi trường. Lãng phí thành năng lượng là xu hướng mới nhất đang được áp dụng ở hầu hết các quốc gia thuộc Hội đồng Hợp tác vùng Vịnh. Đặc biệt ở Các Tiểu vương quốc Ả Rập Thống nhất, trước đây các trung tâm tái chế chuyên dụng và nhà máy chuyển đổi chất thải rắn đã được thành lập để giải quyết các vấn đề quản lý chất thải.

- Các Tiểu vương quốc Ả Rập Thống nhất từ lâu đã trở thành thành viên của Công ước Basel về Kiểm soát việc vận chuyển xuyên biên giới các chất thải nguy hại và việc xử lý chúng (1990). Bộ Biến đổi Khí hậu và Môi trường Các Tiểu vương quốc Ả Rập Thống nhất đã ban hành quyết định về quy định việc vận chuyển và xuất khẩu các chuyến hàng chất thải nguy hại qua biên giới Các Tiểu vương quốc Ả Rập Thống nhất. Lệnh cấm bao gồm việc vận chuyển chất thải nguy hại bằng đường biển, đường bộ hoặc đường hàng không trong nước mà không có sự cho phép bằng văn bản của Bộ, phù hợp với Công ước Basel.

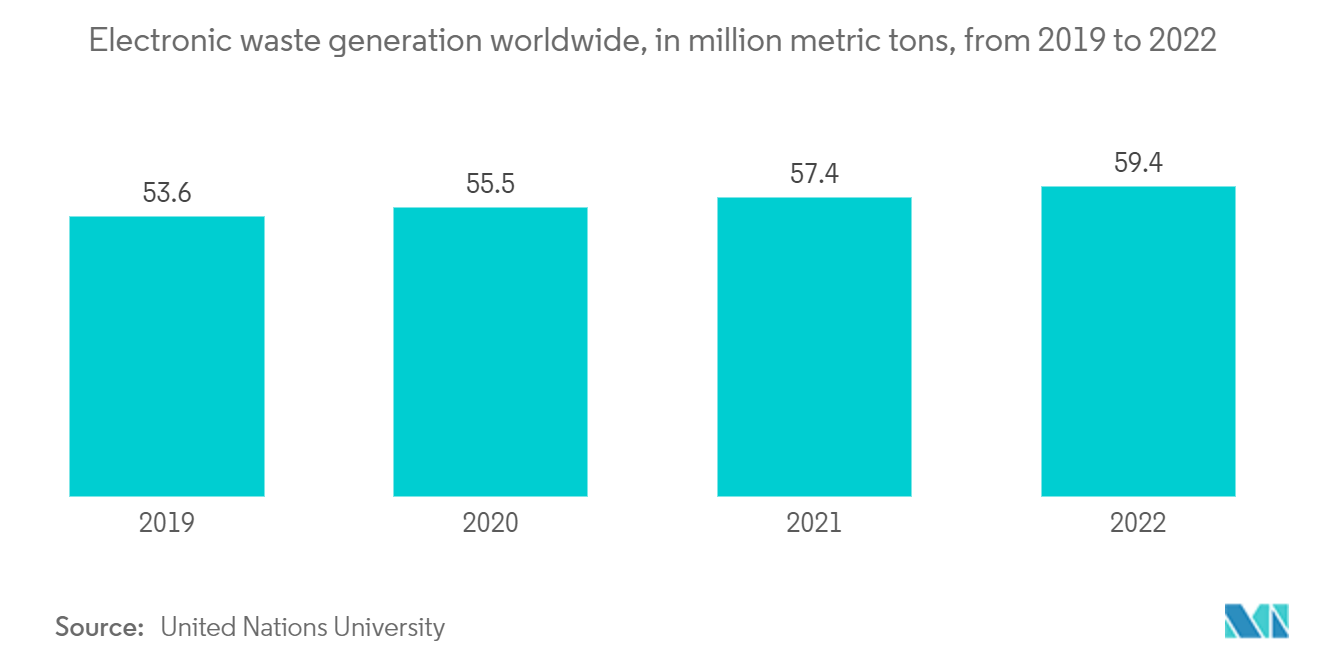

- Quản lý chất thải điện tử (rác thải điện tử) hiện đang là ưu tiên hàng đầu, đặc biệt là ở các quốc gia đang phát triển kinh tế, vì việc xử lý chất thải không đúng cách dẫn đến thiệt hại kinh tế và tác động tiêu cực đến môi trường và sức khỏe cộng đồng. Việc tạo ra rác thải điện tử ở khu vực này đang gia tăng nhanh chóng do mức sống được cải thiện, tăng trưởng đô thị, khả năng tiếp cận cải tiến công nghệ, thay đổi sở thích của khách hàng và nhiều yếu tố khác.

- Vương quốc Ả Rập Saudi sản xuất khoảng 15 triệu tấn chất thải rắn đô thị (MSW) mỗi năm với tỷ lệ trung bình hàng ngày là 1,4 kg mỗi người. Với dân số ngày càng tăng hiện nay (tỷ lệ 3,4% hàng năm), đô thị hóa (tỷ lệ 1,5% hàng năm) và phát triển kinh tế, tốc độ phát sinh CTRSH sẽ tăng gấp đôi (30 triệu tấn mỗi năm) vào năm 2033. Thành phần chính của MSW ở Ả Rập Saudi là chất thải thực phẩm (40-51%), giấy (12-28%), bìa cứng (7%), nhựa (5-17%), thủy tinh (3-5%), gỗ (2-8%), dệt may (2 -6 %), kim loại (2-8 %), v.v... tùy thuộc vào mật độ dân số và hoạt động đô thị của khu vực đó. Tại Ả Rập Saudi, MSW được thu thập và gửi đến các bãi chôn lấp hoặc bãi thải sau khi phân loại và tái chế một phần. Phần lớn chất thải được thu gom sẽ được đưa đến các bãi chôn lấp chưa được xử lý. Nhu cầu chôn lấp rất cao, khoảng 28 triệu m3/năm.

Xu hướng thị trường quản lý chất thải GCC

Gia tăng phát sinh rác thải điện tử ở khu vực Hội đồng Hợp tác vùng Vịnh

Chất thải điện tử cần được xử lý hiệu quả ở GCC vì có rất ít hoặc không có luật nào về chất thải điện tử với những khác biệt nhỏ giữa các quận. Kuwait là một trong những quốc gia sản xuất rác thải điện tử bình quân đầu người lớn nhất sử dụng cùng các bãi chôn lấp cho cả rác thải thông thường và rác thải điện tử. Bahrain chỉ vận hành một bãi rác cho cả nước. Tuy nhiên, một số sáng kiến tái chế đang được thực hiện nhằm mục đích tách nhựa, kim loại và giấy. Tuy nhiên, chưa có luật toàn diện về quản lý chất thải điện tử ở khu vực GCC. Ả Rập Saudi có tổng lượng rác thải điện tử lớn nhất trong số các nước GCC. Có các công ty tư nhân, các sáng kiến và Tổ chức phi lợi nhuận hiện đang hoạt động trong lĩnh vực tái chế chất thải điện tử, nhưng vẫn thiếu một hệ thống được quản lý phù hợp.

Mặt khác, Oman không có quy định hoặc cơ sở vật chất để xử lý rác thải điện tử, nhưng nước này gần đây đã tuyên bố nhận thấy nhu cầu về nó. Qatar cũng nhận thấy sự cần thiết phải giải quyết vấn đề quản lý chất thải, nhưng gần đây chưa có hành động cụ thể nào được thực hiện. Trong những ngày gần đây, động lực tiến bộ nhất về rác thải điện tử của tất cả các quốc gia GCC có thể được tìm thấy ở UAE. Tại một số trung tâm quản lý chất thải, có cơ sở phân loại và phân loại rác thải điện tử một cách cụ thể. Chính phủ UAE hiện đang xây dựng các quy định và cơ sở vật chất để tái chế rác thải điện tử một cách hiệu quả. Meshary Al-Qweizani, tổng giám đốc Phát triển Ngành của Trung tâm Quản lý Chất thải Quốc gia (MWAN), vào tháng 2 năm 2023, cho biết rằng 82% tất cả các loại bãi thải sẽ bị loại bỏ ở Ả Rập Saudi vào năm 2035.

Như đã thấy, ở nhiều nước GCC, nhu cầu ban hành luật về rác thải điện tử đã được công nhận rộng rãi. Quản lý chất thải điện tử mang lại cơ hội và tiềm năng to lớn cho toàn bộ Trung Đông, chủ yếu vì một số lý do sau. Đầu tiên, quản lý chất thải điện tử là nguồn việc làm cho cả người lao động có tay nghề cao và người lao động phổ thông. Điều này có thể giúp chuyển việc làm từ khu vực công sang khu vực tư nhân, vốn là mục tiêu của nhiều nước vùng Vịnh. Thứ hai, tái chế rác thải điện tử cũng có thể giảm thiểu chi phí do sử dụng ít không gian chôn lấp hơn. Ở Bahrain, bãi rác duy nhất hiện có dự kiến sẽ đạt công suất trong những năm tới và gây ra nhiều rủi ro về sức khỏe cho người dân vì nó nằm gần các khu vực đô thị.

Đô thị hóa nhanh chóng thúc đẩy nhu cầu quản lý chất thải ở khu vực Hội đồng hợp tác vùng Vịnh

Khi dân số tăng lên thì lượng rác thải phát sinh cũng tăng theo. Với quá trình đô thị hóa và công nghiệp hóa mở rộng, phế thải công nghiệp và rác thải điện tử cũng ngày càng gia tăng. Đại dịch COVID-19 đã tạo ra hàng đống chất thải y tế. Số lượng chất thải lỏng ngày càng tăng và việc thải bỏ trái phép chất thải nguy hại vào các vùng nước đã ảnh hưởng đến đời sống thủy sinh và làm tăng thêm hiện tượng phú dưỡng của các vùng nước, dẫn đến ngộ độc nước và khiến nước không thể uống được. Do đó, nhu cầu về dịch vụ quản lý chất thải trong thời gian nghiên cứu dự kiến sẽ tăng lên ở các khu vực thuộc Hội đồng Hợp tác vùng Vịnh.

Các quốc gia thuộc Hội đồng Hợp tác vùng Vịnh (GCC) sẽ phải đầu tư từ 60 tỷ USD đến 85 tỷ USD cho bốn dòng giá trị nhựa, bê tông và xi măng, kim loại và chất thải sinh học - trong hai thập kỷ tới để đạt được các mục tiêu quản lý chất thải khu vực, Boston Nhóm tư vấn (BCG) và Hội đồng doanh nghiệp thế giới vì sự phát triển bền vững (WBCSD) cho biết trong một báo cáo mới vào tháng 10 năm 2022. Các khoản đầu tư sẽ bao gồm đầu tư thiết kế, thu gom, phân loại và tái chế đối với bốn dòng chất thải chính này.

Hiện tại, GCC tạo ra từ 105 đến 130 triệu tấn chất thải mỗi năm, chủ yếu từ chất thải rắn đô thị, chất thải xây dựng và phá hủy cũng như chất thải nông nghiệp. Ả Rập Saudi và UAE chiếm gần 75% tổng số chất thải này. Đến năm 2032, chính phủ Ả Rập Xê Út đặt mục tiêu tạo ra khoảng một nửa nhu cầu năng lượng (khoảng 72 GW) từ các nguồn tái tạo như năng lượng mặt trời, hạt nhân, gió, địa nhiệt và hệ thống biến chất thải thành năng lượng.

Công ty Tái chế Đầu tư Saudi (SIRC), một công ty con thuộc sở hữu hoàn toàn của Quỹ Đầu tư Công (PIF), trong những năm gần đây đã hoàn tất mọi thủ tục để mua lại 100% cổ phần của Dịch vụ Quản lý Môi trường Toàn cầu (GEMS) từ Jadwa Waste Management Quỹ Cơ hội, được quản lý bởi Jadwa Investment. Việc hoàn tất việc mua lại đánh dấu cột mốc mới nhất trong sứ mệnh của SIRC là tiên phong giải pháp hỗ trợ thu hồi tài nguyên thông qua tái chế và giảm thiểu việc chuyển chất thải đến các bãi chôn lấp, phù hợp với mục tiêu của chương trình Tầm nhìn 2030.

Tổng quan về ngành quản lý chất thải GCC

Thị trường quản lý chất thải của Hội đồng Hợp tác vùng Vịnh có tính phân mảnh vừa phải và có tính cạnh tranh cao với nhiều công ty có mặt trên thị trường. Có rất nhiều người tham gia trên thị trường tham gia thu hồi, tái chế và xuất khẩu chất thải. Trong toàn khu vực, UAE nổi bật là có ít tổ chức quản lý chất thải theo cách thân thiện với môi trường. Ả Rập Saudi là thị trường lớn tiếp theo sau UAE trong khu vực trong khi Kuwait và Bahrain đang bắt kịp các công ty công nghệ mới hơn để xử lý chất thải của họ một cách hiệu quả. Một số công ty lớn trên thị trường là Averda, EnviroServe, Blue LLC và Envac.

Dẫn đầu thị trường quản lý chất thải GCC

-

Averda

-

EnviroServe

-

Blue LLC

-

Saudi Investment Recycling Company

-

Envac

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quản lý chất thải GCC

- Tháng 10 năm 2022: Marafiq (một nhà cung cấp dịch vụ tiện ích tích hợp), bắt đầu xây dựng một nhà máy xử lý nước thải hiện đại mới tại Sân bay Jeddah II. Công suất xử lý nước thải của dự án là 300.000 m3/ngày, có thể mở rộng lên tới 500.000 m3/ngày.

- Tháng 9 năm 2022: Cơ quan quản lý công trình công cộng Qatar, Ashghal, đã trao hợp đồng hợp tác công tư trị giá 1,48 tỷ USD. Hợp đồng này bao gồm việc phát triển, thiết kế, xây dựng, tài trợ và mua sắm công trình xử lý nước thải 150.000 mét khối mỗi ngày. Ngoài ra, dự án còn được trao cho một tập đoàn bao gồm Metito, Al Attiyah Motors and Trading Co., và Gulf Investment Corp.

Phân khúc ngành quản lý chất thải GCC

Quản lý chất thải bao gồm các quá trình thu gom, vận chuyển, xử lý chất thải cũng như tái chế hoặc xử lý chất thải. Mục tiêu chính của quản lý chất thải là giảm số lượng vật liệu không thể sử dụng và ngăn ngừa các nguy cơ tiềm ẩn về sức khỏe và môi trường.

Báo cáo cung cấp phân tích cơ bản toàn diện về thị trường quản lý chất thải của Hội đồng Hợp tác Vùng Vịnh, bao gồm các xu hướng thị trường hiện tại, các hạn chế, cập nhật công nghệ và thông tin chi tiết về các phân khúc khác nhau và bối cảnh cạnh tranh của ngành. Ngoài ra, tác động của COVID-19 đã được tổng hợp và xem xét trong quá trình nghiên cứu.

Hội đồng Hợp tác Vùng Vịnh Thị trường quản lý chất thải được phân chia theo loại chất thải (Chất thải công nghiệp, Chất thải rắn đô thị, Chất thải nguy hại, Chất thải điện tử, Chất thải nhựa và Chất thải y tế sinh học), theo phương pháp xử lý (Thu gom, chôn lấp, đốt và tái chế), theo quốc gia (Các tiểu vương quốc Ả Rập thống nhất, Ả Rập Saudi, Qatar, Kuwait và phần còn lại của GCC). Báo cáo đưa ra quy mô thị trường và dự báo cho Thị trường quản lý chất thải của Hội đồng hợp tác vùng Vịnh về giá trị (tỷ USD) cho tất cả các phân khúc trên.

| Theo loại chất thải | Chất thải công nghiệp |

| Chất thải rắn đô thị | |

| Chất thải nguy hại | |

| Rác thải điện tử | |

| Chất thải nhựa | |

| Chất thải y tế sinh học | |

| Bằng phương pháp xử lý | Bộ sưu tập |

| Bãi chôn lấp | |

| Thiêu đốt | |

| Tái chế | |

| Theo quốc gia | các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi | |

| Cô-oét | |

| Qatar | |

| Phần còn lại của GCC |

Câu hỏi thường gặp về nghiên cứu thị trường quản lý chất thải GCC

Quy mô Thị trường Quản lý Chất thải GCC hiện tại là bao nhiêu?

Thị trường quản lý chất thải GCC dự kiến sẽ đạt tốc độ CAGR là 7,73% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò chính trong Thị trường Quản lý Chất thải GCC?

Averda, EnviroServe, Blue LLC, Saudi Investment Recycling Company, Envac là những công ty lớn hoạt động trong Thị trường Quản lý Chất thải GCC.

Thị trường quản lý chất thải GCC này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Quản lý Chất thải GCC trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Quản lý Chất thải GCC trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Commercial Services Reports

Popular Professional and Commercial Services Reports

Báo cáo ngành quản lý chất thải GCC

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của GCC Waste Management năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Quản lý Chất thải của GCC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.