| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

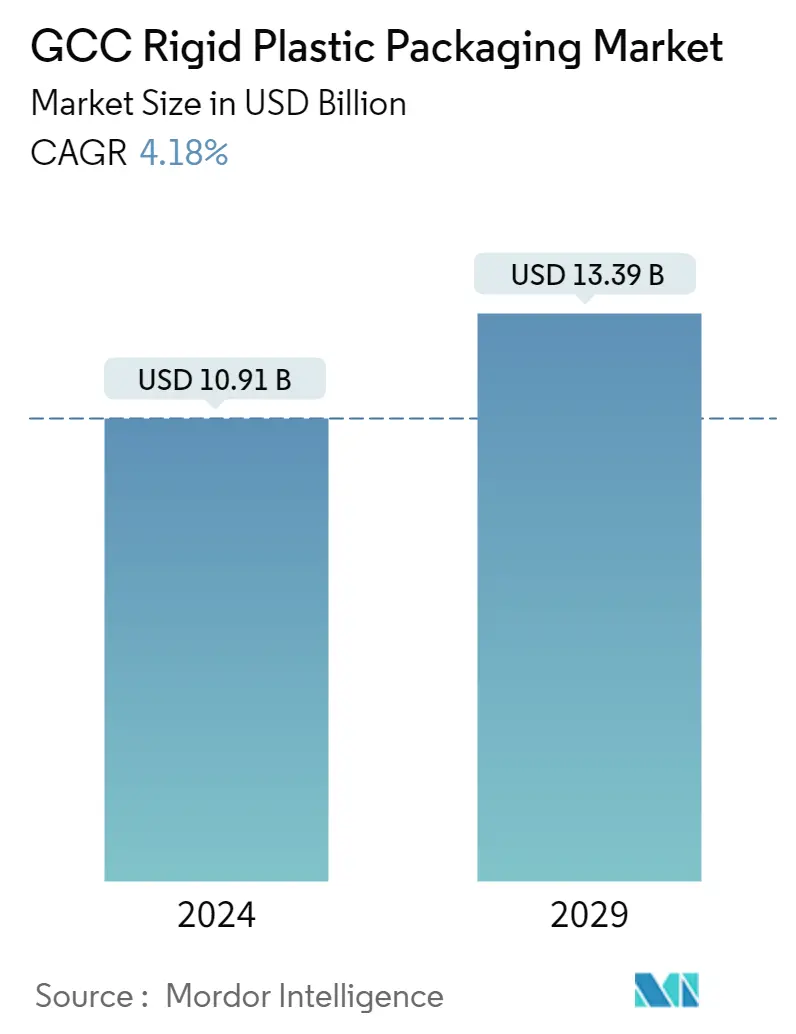

| Kích Thước Thị Trường (2024) | USD 10.91 tỷ |

| Kích Thước Thị Trường (2029) | USD 13.39 tỷ |

| CAGR (2024 - 2029) | 4.18 % |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường bao bì nhựa cứng GCC

Quy mô Thị trường Bao bì Nhựa Cứng GCC ước tính đạt 10,91 tỷ USD vào năm 2024 và dự kiến sẽ đạt 13,39 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,18% trong giai đoạn dự báo (2024-2029).

Sự gia tăng thu nhập thực tế, tốc độ đô thị hóa cao và nhân khẩu học tương đối trẻ là những yếu tố đóng góp chính cho sự phát triển của ngành bao bì trong khu vực. Các quốc gia, như Qatar, có GDP bình quân đầu người hơn 69.600 USD vào năm 2019. GCC là một trong những quốc gia có GDP bình quân đầu người cao nhất, do đó, thu nhập khả dụng của người tiêu dùng để chi cho bán lẻ thương mại điện tử, bán lẻ xa xỉ và bán lẻ ở các nước này tăng lên. cửa hàng.

- Mức tiêu thụ sản phẩm tiêu dùng cao hơn đã dẫn đến sự phát triển của ngành bao bì để phục vụ nhu cầu của cả người tiêu dùng và nhà bán lẻ. Sự tăng trưởng của ngành bán lẻ dự kiến sẽ hỗ trợ sự tăng trưởng về nhu cầu đóng gói trong phân khúc thực phẩm và đồ uống. Điều này là do khu vực này là một trong những nơi tiêu thụ thực phẩm đóng gói sẵn cao nhất. Theo dữ liệu do Cơ quan Đầu tư Tổng hợp Ả Rập Saudi (SAGIA) công bố, nước này dự kiến sẽ nhận được khoản đầu tư trị giá 59 tỷ USD vào ngành công nghiệp thực phẩm vào cuối năm 2021.

- Nhựa cứng dự kiến sẽ là một trong những loại bao bì được tiêu thụ nhiều nhất trong giai đoạn dự báo. Điều này càng được khẳng định bởi các khoản đầu tư do Almarai thực hiện nhằm đáp ứng nhu cầu ngày càng tăng về chai PET trong khu vực. Với tư cách là người dẫn đầu trong thị trường nước trái cây, Almarai đã lắp đặt hai dây chuyền hoàn chỉnh Sidel PET mới, mỗi dây chuyền xử lý 54.000 chai/giờ tại nhà máy chế biến trung tâm Al Kharj (CPP).

- Sự lây lan của COVID-19 đã tác động đến thị trường bao bì nhựa cứng ở GCC theo nhiều cách khác nhau. Nó đã tác động tiêu cực đến các doanh nghiệp vừa và nhỏ đóng vai trò quan trọng trong ngành. Người ta dự đoán rằng đại dịch sẽ thúc đẩy ngành bao bì nhựa cứng thực phẩm và dược phẩm trong khu vực. Do đó, việc đóng gói các mặt hàng không dễ hư hỏng như gạo, mì ống và mì ăn liền dự kiến sẽ tạo ra nhu cầu lớn trong thời kỳ khủng hoảng. Những công ty lớn trong ngành thực phẩm đóng gói, như Majid Al Futtaim, đã thực hiện các bước để đáp ứng nhu cầu và giảm bớt mối lo ngại của người dân địa phương trong khu vực.

Xu hướng thị trường bao bì nhựa cứng GCC

Phân khúc thực phẩm nắm giữ thị phần đáng kể

- Tại GCC, bao bì thực phẩm là một trong những ngành sử dụng nhựa cuối cùng quan trọng nhất. Trong ngành thực phẩm, nhu cầu sử dụng bao bì nhựa cứng ngày càng tăng. Ngành công nghiệp này đang ngày càng thay thế các vật liệu truyền thống như bìa giấy, kim loại và thủy tinh nhờ những đặc tính hữu ích của nhựa như nhẹ và giảm chi phí.

- Hơn nữa, tốc độ tăng trưởng đô thị hóa, phục hồi kinh tế và việc mở cửa trở lại các ngành khách sạn và du lịch của GCC đều được dự đoán sẽ góp phần làm tăng mức tiêu thụ thực phẩm ở mức vừa phải. Ví dụ, theo nhiều ước tính nghiên cứu khác nhau, hầu hết các quốc gia GCC đều có tỷ lệ đô thị hóa trên 80%. Điều này sẽ làm tăng đáng kể số lượng người tiêu dùng ghé thăm các cửa hàng tạp hóa, chủ yếu tìm thực phẩm được đóng gói trong hộp cứng. Hơn nữa, ngành công nghiệp thực phẩm ở GCC hầu như vẫn còn bảo thủ và tăng trưởng liên tục trong những năm gần đây do những lo ngại về nền kinh tế và quan hệ quốc tế. Những yếu tố như vậy sẽ góp phần vào sự tăng trưởng của thị trường bao bì nhựa cứng.

- Khu vực này bao gồm các quốc gia quan trọng như Ả Rập Saudi, UAE, v.v., nơi ngành công nghiệp thực phẩm vẫn là một trong những ngành quan trọng nhất trong nền kinh tế tổng thể. Theo Foodex Saudi, tổng mức tiêu thụ thực phẩm nội địa ở nước này là 3.130 calo/người/ngày. Điều này tạo ra tốc độ tăng trưởng tiêu dùng hàng năm của ngành thực phẩm là 18,5%. Tỷ lệ tiêu thụ được dự đoán sẽ tăng 55% cho đến năm 2023. Những xu hướng như vậy sẽ tạo ra nhu cầu đáng kể về các sản phẩm nhựa cứng trong khu vực.

- Ngoài ra, khu vực này đang chứng kiến sự thay đổi mô hình trong mối quan tâm của người tiêu dùng đối với thực phẩm tươi sống, đông lạnh và nướng. Điều này đang thúc đẩy sự tăng trưởng của thị trường được nghiên cứu. Những thay đổi này diễn ra theo từng giai đoạn, khi người tiêu dùng tập trung vào việc tiêu thụ thực phẩm có lợi cho sức khỏe và sẵn sàng chi nhiều hơn cho các sản phẩm tươi sống chất lượng cao. Những xu hướng như vậy sẽ tác động tích cực đến sản phẩm bao bì nhựa cứng, là giải pháp lý tưởng cho nhu cầu đóng gói thực phẩm.

- Nhiều công ty đóng gói trong khu vực đã và đang mở rộng năng lực sản xuất bằng cách xây dựng các cơ sở sản xuất mới để cung cấp giải pháp đóng gói cho bao bì thực phẩm, điều này cho thấy tiềm năng tăng trưởng thị trường của khu vực.

Các Tiểu vương quốc Ả Rập Thống nhất đạt mức tăng trưởng nhanh nhất

- Nhu cầu về các giải pháp đóng gói nhựa cứng của Ả Rập Xê Út đang chứng kiến sự tăng trưởng tích cực trên các lĩnh vực dành cho người dùng cuối như thực phẩm, đồ uống, hàng tiêu dùng, mỹ phẩm và dược phẩm. Nhu cầu chủ yếu là do quá trình đô thị hóa nhanh chóng, thường dẫn đến chi tiêu tiêu dùng và sản xuất hàng tiêu dùng tăng lên, dân số nước ngoài lớn và thói quen ăn uống thay đổi của người dân cư trú.

- Hơn nữa, nước này đã và đang thực hiện một số sáng kiến và cải cách quy định, chẳng hạn như Tầm nhìn Saudi 2023 và Chương trình Hậu cần và Phát triển Công nghiệp Quốc gia (NIDLP), có thể làm tăng sản xuất công nghiệp trong khu vực. Điều này dự kiến sẽ tạo ra nhu cầu đáng kể về các sản phẩm đóng gói từ lĩnh vực phi dầu mỏ trong khu vực.

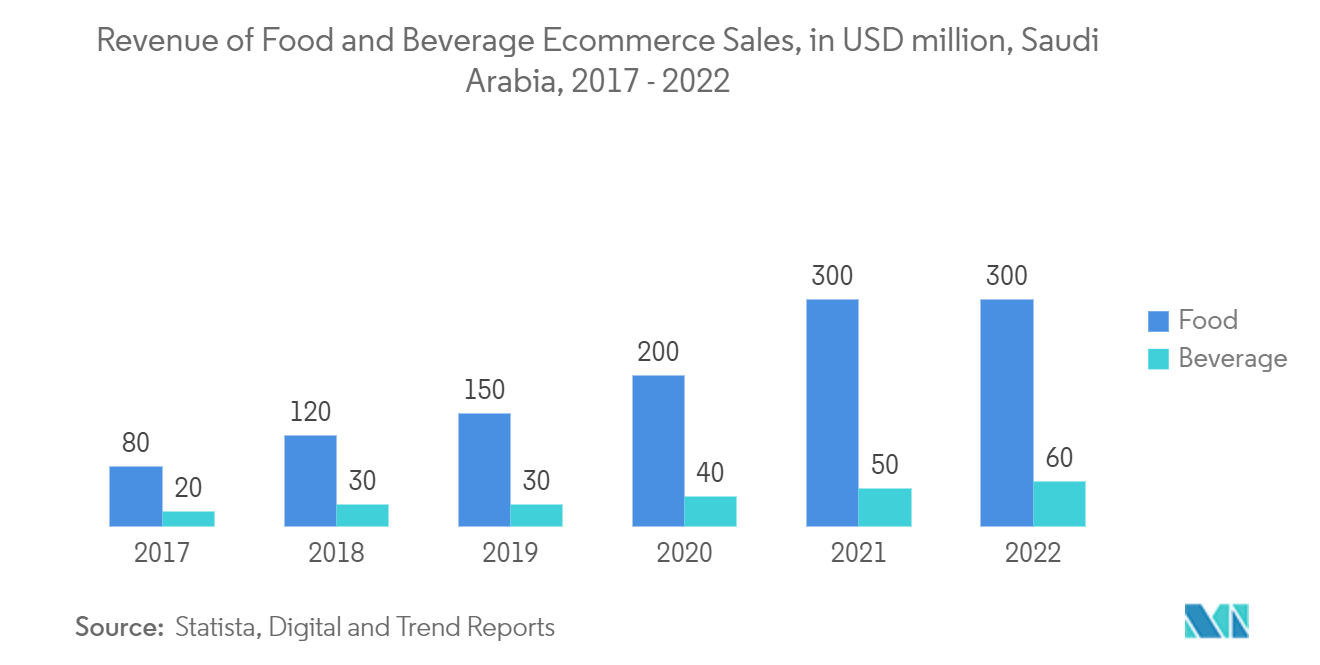

- Ngành thực phẩm và đồ uống của đất nước đang nổi lên là một trong những ngành lớn nhất áp dụng các sản phẩm bao bì nhựa cứng như hộp đựng thực phẩm và chai nhựa. Hơn nữa, sự mở rộng của ngành thực phẩm, đồ uống và sữa trong nước càng làm tăng thêm nhu cầu về các sản phẩm bao bì nhựa cứng. Chẳng hạn, vào tháng 2 năm 2022, công ty Arla Foods của Đan Mạch, một trong những công ty sữa hàng đầu với các thương hiệu như Lurpak, Puck, Kraft và The Three Cows, đã công bố đầu tư 17 triệu USD vào dây chuyền sản xuất mới ở Ả Rập Saudi để đa dạng hóa thị trường. phạm vi sản phẩm và tiếp tục xuất khẩu sang khu vực Trung Đông.

- Hơn nữa, vào tháng 1 năm 2022, Kerry đã chính thức khai trương một cơ sở rộng 21.500 foot vuông ở Ả Rập Saudi để sản xuất các nguyên liệu thực phẩm bền vững tại cơ sở ở Jeddah. Những sản phẩm này sẽ được phân phối khắp Trung Đông, đặc biệt là trong lĩnh vực đồ ăn nhẹ, thịt và bánh mì. Những phát triển mới này và việc mở rộng các cơ sở sản xuất thực phẩm sẽ tiếp tục thúc đẩy sự phát triển của các giải pháp đóng gói nhựa cứng trong ngành.

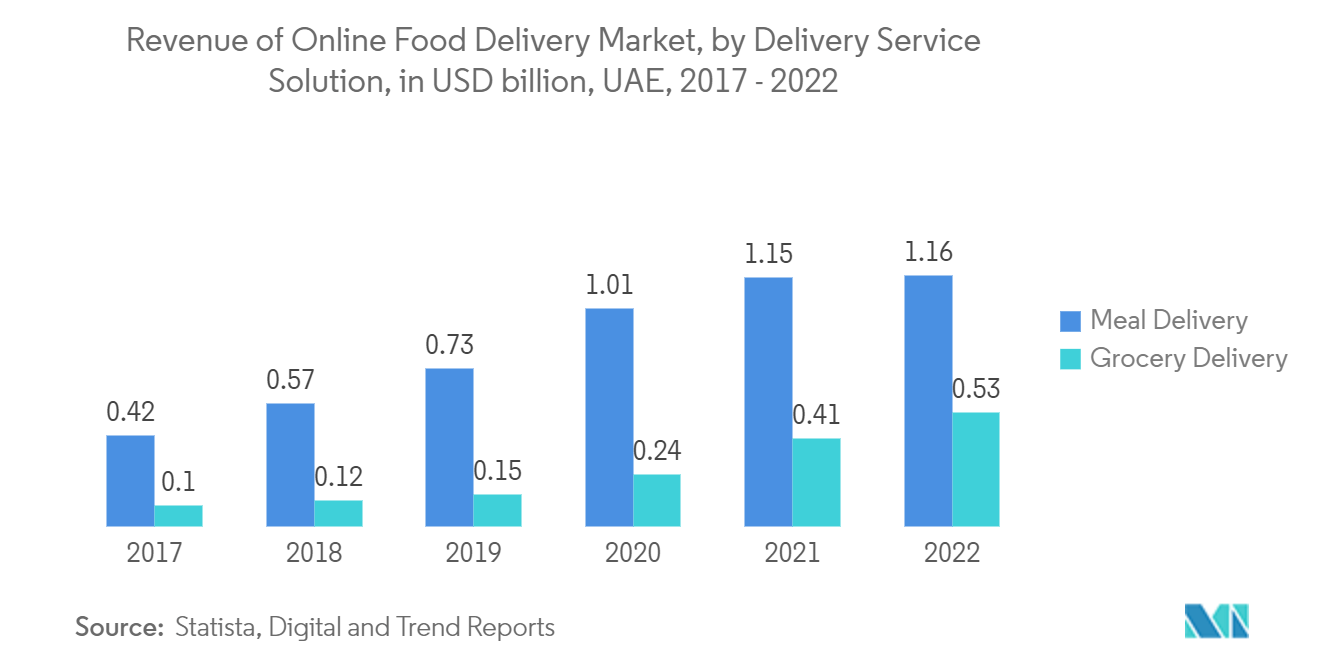

- Hơn nữa, theo Tổng cục Đầu tư Ả Rập Saudi (Sagia), chi tiêu cho dịch vụ thực phẩm sẽ tăng 6% mỗi năm trong 5 năm tới. Sự gia tăng các lựa chọn giao đồ ăn là sự tách biệt giữa địa điểm chuẩn bị thực phẩm và địa điểm tiêu thụ. Ngoài ra, Ả Rập Saudi là nơi có số lượng nhà hàng ngày càng tăng và lĩnh vực sản xuất thực phẩm được hưởng lợi từ sự tăng trưởng về dân số và thu nhập, thay đổi lối sống, sự hỗ trợ của nhà nước và các hiệp định thương mại thuận lợi. Nhu cầu về thực phẩm đóng gói dùng một lần ngày càng tăng và ngày càng có nhiều công ty đa quốc gia tham gia vào thị trường, do đó mang lại cơ hội tăng trưởng đáng kể cho các nhà cung cấp trên thị trường trong những năm tới.

Tổng quan về ngành bao bì nhựa cứng GCC

Ngành bao bì nhựa cứng rất phân tán ở khu vực GCC, với các công ty lớn trên thị trường như Takween, Zamil Plastics và Công ty Sản phẩm Bao bì cùng với một số công ty đóng gói theo hợp đồng trong khu vực. Mặc dù rào cản gia nhập đối với những người chơi mới rất cao, các công ty bao bì trong khu vực đang chứng kiến giá trị đột phá, đặc biệt là trong ngành bao bì cứng, do nhu cầu đáng kể từ các ngành công nghiệp, thực phẩm, đồ uống và các ngành công nghiệp người dùng cuối khác.

Vào tháng 4 năm 2023, Alujain Corporation, một gã khổng lồ công nghiệp của Ả Rập Xê Út, đã hợp tác với một công ty toàn cầu để chuyển đổi công nghệ sản xuất polypropylen. Ngoài ra, công ty cho biết đã nhận được khoản tài trợ 2 tỷ USD từ Bộ Năng lượng để khởi động dự án hóa dầu vào tháng 11 năm 2022 và hoàn thành công việc kỹ thuật mở rộng cho một nhà máy mới sản xuất propylene, polypropylene và các sản phẩm đặc biệt khác.

Vào tháng 11 năm 2022, Hotpack Global, nhà sản xuất các sản phẩm bao bì thực phẩm dùng một lần, đã khánh thành cơ sở sản xuất lớn nhất tại Khu công nghiệp Quốc gia Dubai. Công ty cung cấp nhiều giải pháp đóng gói cứng nhắc khác nhau trong ngành thực phẩm.

Dẫn đầu thị trường bao bì nhựa cứng GCC

-

Zamil Plastic Industries Co.

-

Takween Advanced Industries (Plastico SPS)

-

Packaging Products Company (PPC)

-

Al Rashid Boxes and Plastic Co., Ltd.

-

Saudi Arabian Packaging Industry WLL (SAPIN)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bao bì nhựa cứng GCC

- Tháng 3 năm 2023 Gulf Closures, một nhà sản xuất bao bì cho hàng hóa đồ uống ở Bahrain, công bố việc Aptar Closures, một công ty đóng gói nổi tiếng, mua lại phần lớn cổ phần. Aptar Closures, với việc mua lại này, có thể phục vụ khách hàng hiện tại ở Trung Đông tốt hơn đồng thời mở rộng phạm vi tiếp cận thị trường và củng cố sự hiện diện trong khu vực. Gulf Closures có thể sẽ được hưởng lợi từ chuyên môn sản xuất, mạng lưới khu vực và đội ngũ giàu kinh nghiệm của Aptar Closures.

- Tháng 11 năm 2022 Hotpack Global, công ty toàn cầu về các sản phẩm bao bì thực phẩm có trụ sở tại UAE, đã khai trương nhà máy sản xuất lớn nhất tại Khu Công nghiệp Quốc gia (NIP), Dubai. Công ty đã đầu tư ước tính khoảng 250 triệu AED (68,75 triệu USD) vào cơ sở này. Việc mở cơ sở mới phù hợp với tầm nhìn của công ty trở thành nhà sản xuất bao bì thực phẩm hàng đầu toàn cầu vào năm 2030. Nhà máy sản xuất được xây dựng theo mục đích sẽ sản xuất các sản phẩm bao bì PET (polyethylene terephthalate) hiệu suất cao và bền vững của Hotpack.

Phân khúc ngành bao bì nhựa cứng GCC

Nghiên cứu thị trường bao bì nhựa cứng của GCC được thực hiện cung cấp các xu hướng, động lực, hạn chế và thách thức liên quan đến các phân khúc khác nhau của ngành bao bì trong khu vực. Thị trường đã được phân tích, phân chia thành các loại vật liệu khác nhau và các loại sản phẩm tiếp theo của chúng. Phân tích bao gồm các ngành có liên quan đến người dùng cuối như thực phẩm, đồ uống và chăm sóc sức khỏe nơi các loại sản phẩm này được sử dụng.

Thị trường bao bì nhựa cứng GCC được phân chia theo chất liệu (polypropylene (PP), polyethylene terephthalate (PET), polyethylene (PE), polystyrene (PS) và polystyrene giãn nở (EPS). , Caps Closures), ngành người dùng cuối (thực phẩm, đồ uống (nước ngọt có ga, sản phẩm từ sữa, nước đóng chai), dược phẩm chăm sóc sức khỏe, mỹ phẩm chăm sóc cá nhân, chăm sóc gia đình) và quốc gia (Các Tiểu vương quốc Ả Rập Thống nhất, Ả Rập Saudi, Qatar và phần còn lại của GCC). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc.

| Theo chất liệu | Polypropylen (PP) | ||

| Polyetylen Terephthalate (PET) | |||

| Polyetylen (PE) | |||

| Polystyrene (PS) và Polystyrene mở rộng (EPS) | |||

| Các loại vật liệu khác | |||

| Theo loại sản phẩm | Chai lọ | ||

| Khay và hộp đựng | |||

| Mũ và đóng cửa | |||

| Các loại sản phẩm khác | |||

| Theo ngành của người dùng cuối | Đồ ăn | ||

| Đồ uống | Nước Giải Khát Có Ga | ||

| Sản phẩm sữa | |||

| Nước đóng chai | |||

| Đồ uống khác | |||

| Dược phẩm và chăm sóc sức khỏe | |||

| Mỹ phẩm và Chăm sóc cá nhân | |||

| Chăm sóc gia đình | |||

| Các ngành người dùng cuối khác | |||

| Theo quốc gia | Các Tiểu vương quốc Ả Rập Thống nhất (UAE) | ||

| Ả Rập Saudi | |||

| Qatar | |||

| Phần còn lại của GCC | |||

Câu hỏi thường gặp về nghiên cứu thị trường bao bì nhựa cứng GCC

Thị trường Bao bì Nhựa cứng GCC lớn đến mức nào?

Quy mô Thị trường Bao bì Nhựa cứng GCC dự kiến sẽ đạt 10,91 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,18% để đạt 13,39 tỷ USD vào năm 2029.

Quy mô Thị trường Bao bì Nhựa cứng GCC hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bao bì Nhựa Cứng GCC dự kiến sẽ đạt 10,91 tỷ USD.

Ai là người đóng vai trò chủ chốt trong Thị trường Bao bì Nhựa cứng GCC?

Zamil Plastic Industries Co., Takween Advanced Industries (Plastico SPS), Packaging Products Company (PPC), Al Rashid Boxes and Plastic Co., Ltd., Saudi Arabian Packaging Industry WLL (SAPIN) là những công ty lớn hoạt động trong Thị trường Bao bì Nhựa Cứng GCC.

Thị trường Bao bì Nhựa Cứng GCC này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Bao bì Nhựa Cứng GCC ước tính đạt 10,47 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Bao bì nhựa cứng GCC trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bao bì nhựa cứng GCC trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Báo cáo ngành bao bì nhựa cứng GCC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bao bì nhựa cứng GCC năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Bao bì Nhựa Cứng của GCC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)