Phân tích Hợp đồng Hậu cần của Hội đồng Hợp tác Vùng Vịnh (GCC)

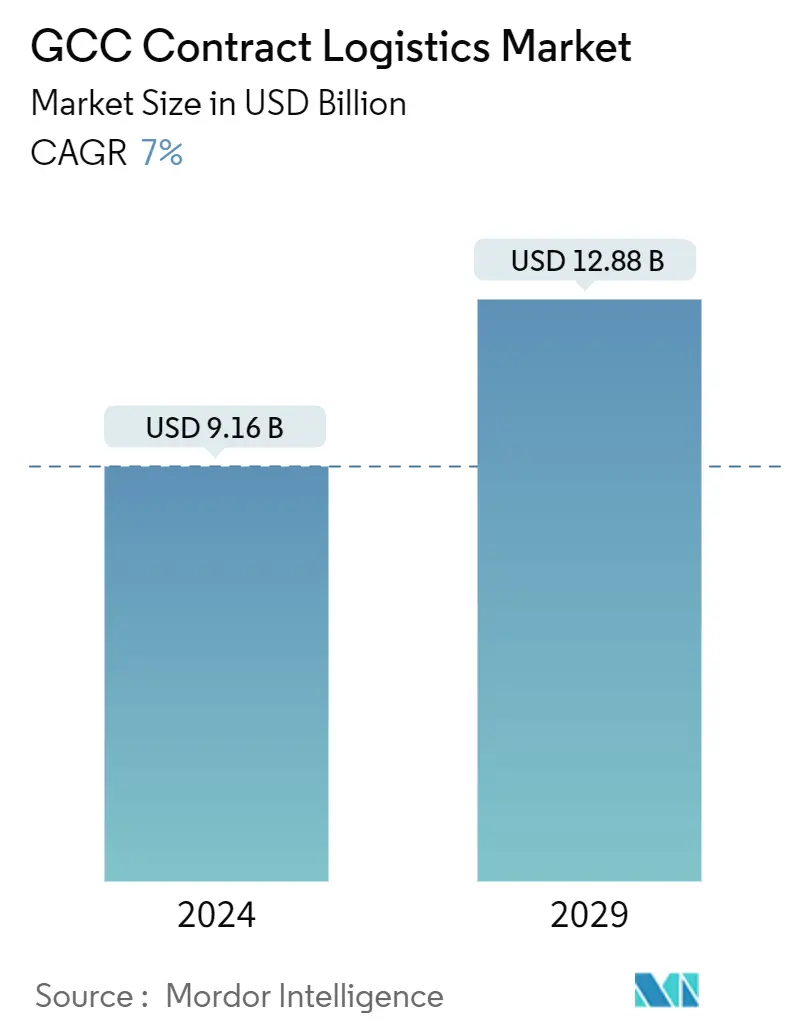

Quy mô Thị trường Logistics Hợp đồng GCC ước tính đạt 9,16 tỷ USD vào năm 2024 và dự kiến sẽ đạt 12,88 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7% trong giai đoạn dự báo (2024-2029).

Sau khi đại dịch COVID-19 bùng phát, nhiều công ty logistics khác nhau đã gặp trở ngại, bao gồm tắc nghẽn năng lực chuỗi cung ứng và các hạn chế của chính phủ, dẫn đến việc đình chỉ các dịch vụ quan trọng trên các tuyến đường cụ thể cũng như áp lực chi phí và các vấn đề quản lý chuỗi cung ứng. Mặt khác, các nhà cung cấp dịch vụ hậu cần theo hợp đồng sử dụng công nghệ tự động lại có lợi thế trong việc đối phó với dịch bệnh và các đợt đóng cửa sau đó.

- Các Tiểu vương quốc Ả Rập Thống nhất là một phần của một số hiệp định thương mại đa phương và song phương. Các Tiểu vương quốc Ả Rập Thống nhất có mối quan hệ kinh tế chặt chẽ với Ả Rập Saudi, Kuwait, Bahrain và Oman trong GCC. Theo Hiệp định Khu vực Thương mại Tự do Ả Rập Mở rộng (GAFTA), Các Tiểu vương quốc Ả Rập Thống nhất có quyền tiếp cận thương mại tự do với Bahrain, Ai Cập, Iraq, Jordan, Kuwait, Lebanon, Libya, Maroc, Oman, Palestine, Qatar, Ả Rập Saudi, Syria, Tunisia, và Yêmen.

- Emirates cũng đã ký thỏa thuận với các quốc gia khác, bao gồm Pakistan, Algeria, Ấn Độ, Hàn Quốc và Hà Lan. Các Tiểu vương quốc Ả Rập Thống nhất đang tập trung cải thiện các hiệp định thương mại để phát triển mức độ hợp tác kinh tế thương mại theo luật pháp hiện hành của mỗi quốc gia và đa dạng hóa các nguồn kinh tế và phát triển bền vững.

- Bộ Kinh tế UAE mới đây đã công bố toàn văn văn bản CEPA được ký kết giữa Chính phủ Các Tiểu vương quốc Ả Rập Thống nhất (UAE) và Chính phủ Cộng hòa Ấn Độ (Ấn Độ). Thỏa thuận mang tính bước ngoặt được ký kết vào ngày 18 tháng 2 năm 2022 và chính thức có hiệu lực vào ngày 1 tháng 5 năm 2022. Theo CEPA, cả hai nước kỳ vọng sẽ thúc đẩy thương mại song phương từ 60 tỷ USD lên 100 tỷ USD trong vòng 5 năm tới; các sản phẩm chính sẽ được hưởng lợi ngay lập tức từ Hiệp định bao gồm dầu khí, hóa dầu, khoáng sản, dệt may, nông nghiệp, đồ trang sức và đá quý, kim loại, v.v.

- Vào tháng 10 năm 2022, Thái tử Mohammed bin Salman đã đưa ra Sáng kiến Phục hồi Chuỗi Cung ứng Toàn cầu (GSCRI) để thu hút đầu tư trong nước và quốc tế vào lĩnh vực chuỗi cung ứng. Với mục tiêu huy động 40 tỷ SR (10,64 tỷ USD) trong hai năm đầu tiên, sáng kiến này đã đặt ra các ưu đãi tài chính và phi tài chính 10 tỷ SR cho các nhà đầu tư.

- Cách tiếp cận này cũng dựa vào các mô hình quản trị hiệu quả để cải thiện công tác thể chế trong lĩnh vực vận tải và hậu cần. Chiến lược này nhằm mục đích thúc đẩy đóng góp của ngành vận tải và hậu cần vào GDP quốc gia lên 10% vào năm 2030 và thu nhập phi dầu mỏ của ngành vào ngân sách chung nhà nước khoảng 45 tỷ SAR. Ả Rập Saudi dự định tăng số lượng đường bay quốc tế từ 99 lên hơn 250 vào năm 2030.

- Bahrain đã khai trương trung tâm hậu cần đường biển nhanh nhất khu vực khi Vương quốc này tìm cách đa dạng hóa nền kinh tế. Trung tâm này dự kiến sẽ cắt giảm 40% chi phí và giảm thời gian quay vòng container, cho phép khách hàng nhận được lô hàng của mình trong một nửa thời gian. Bahrain sẽ tận dụng vị trí địa lý giữa châu Âu và châu Á cũng như sự gần gũi với các thị trường mục tiêu trong khu vực thông qua trung tâm trung chuyển hàng hóa đa phương thức mới.

Xu hướng thị trường hậu cần hợp đồng của Hội đồng hợp tác vùng Vịnh (GCC)

Tăng trưởng trong thương mại điện tử thúc đẩy thị trường

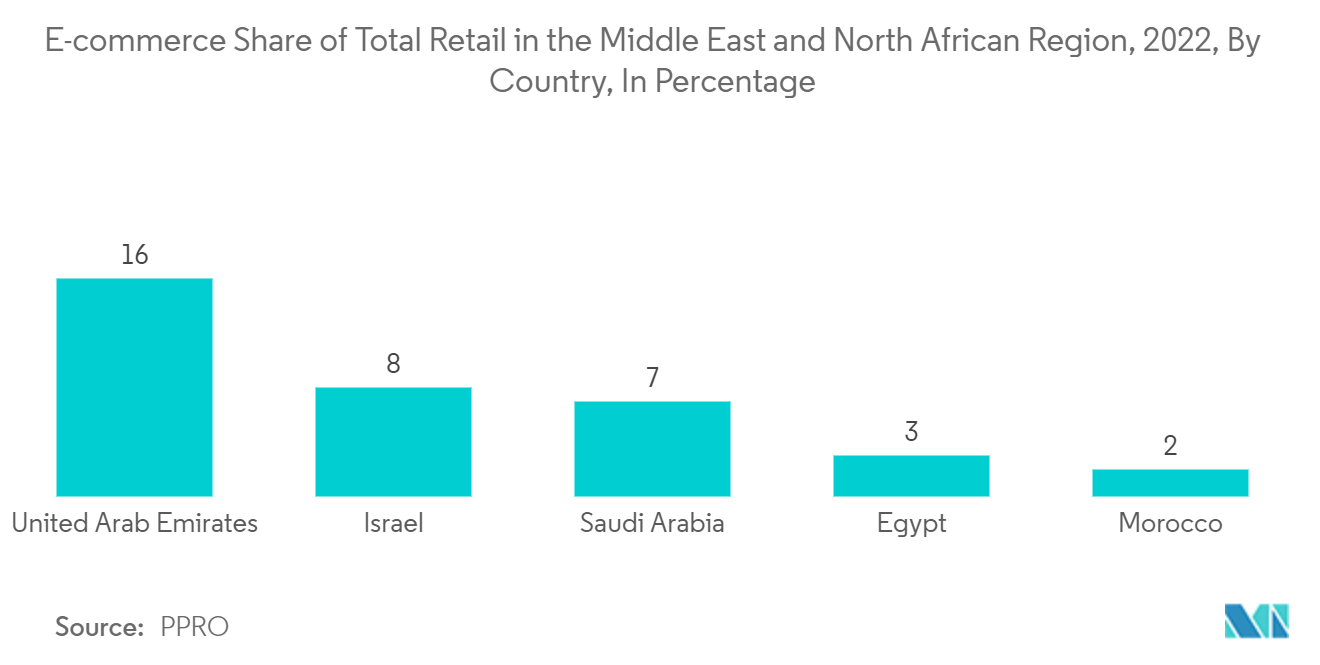

Để tạo thuận lợi cho thị trường thương mại và thương mại điện tử, Các Tiểu vương quốc Ả Rập Thống nhất đã đưa ra các sáng kiến phát triển cơ sở hạ tầng và công nghệ để triển khai hệ thống giao thông và cơ sở hạ tầng hậu cần tích hợp tốt. Năm 2020, Các Tiểu vương quốc Ả Rập Thống nhất là thị trường thương mại điện tử lớn thứ 30, với doanh thu 6 tỷ USD. Các hoạt động thương mại điện tử ngày càng tăng dự kiến sẽ thúc đẩy thị trường giao nhận hàng hóa của UAE. Trong quý 2 năm 2021, số liệu thống kê từ nghiên cứu Tình trạng của ngành bán lẻ ở UAE nhấn mạnh rằng sự phục hồi bắt đầu từ đầu năm dường như vẫn đang tiếp tục.

Các Tiểu vương quốc Ả Rập Thống nhất là thị trường Thương mại điện tử lớn thứ 27 với doanh thu dự đoán là 10.205,5 USD. triệu vào năm 2023, vượt qua Ả Rập Saudi. Sự bùng nổ thương mại điện tử toàn cầu cũng đang thúc đẩy nhu cầu về kho hàng của UAE. Theo báo cáo tuần này của Tradeling, thị trường thương mại điện tử của UAE được dự đoán sẽ tăng trưởng 8,4% mỗi năm lên 17,3 tỷ USD vào năm 2027.

Thương mại điện tử ở Ả Rập Saudi đang tăng trưởng nhanh chóng trong bối cảnh đại dịch COVID-19, đòi hỏi chuỗi cung ứng mạnh mẽ hơn, điều này sẽ thúc đẩy thị trường giao nhận vận tải. Với mức tăng 34%, thị trường thương mại điện tử Ả Rập Saudi đã đóng góp vào tốc độ tăng trưởng toàn cầu là 29%. Sự xuất hiện ngày càng tăng của các nền tảng truyền thông xã hội trong khu vực cũng góp phần tăng cường sự tham gia trực tuyến, chuyển đổi thành doanh số thương mại điện tử cho các doanh nghiệp trong nước.

Thương mại điện tử dự kiến sẽ là một trong những động lực tăng trưởng lớn nhất cho thị trường giao nhận vận tải ở Ả Rập Saudi. Theo các nguồn tin, số lượng người dùng sẽ đạt 34,5 triệu vào năm 2025 và mức độ thâm nhập của người dùng dự kiến sẽ đạt 92,5% vào năm 2025.

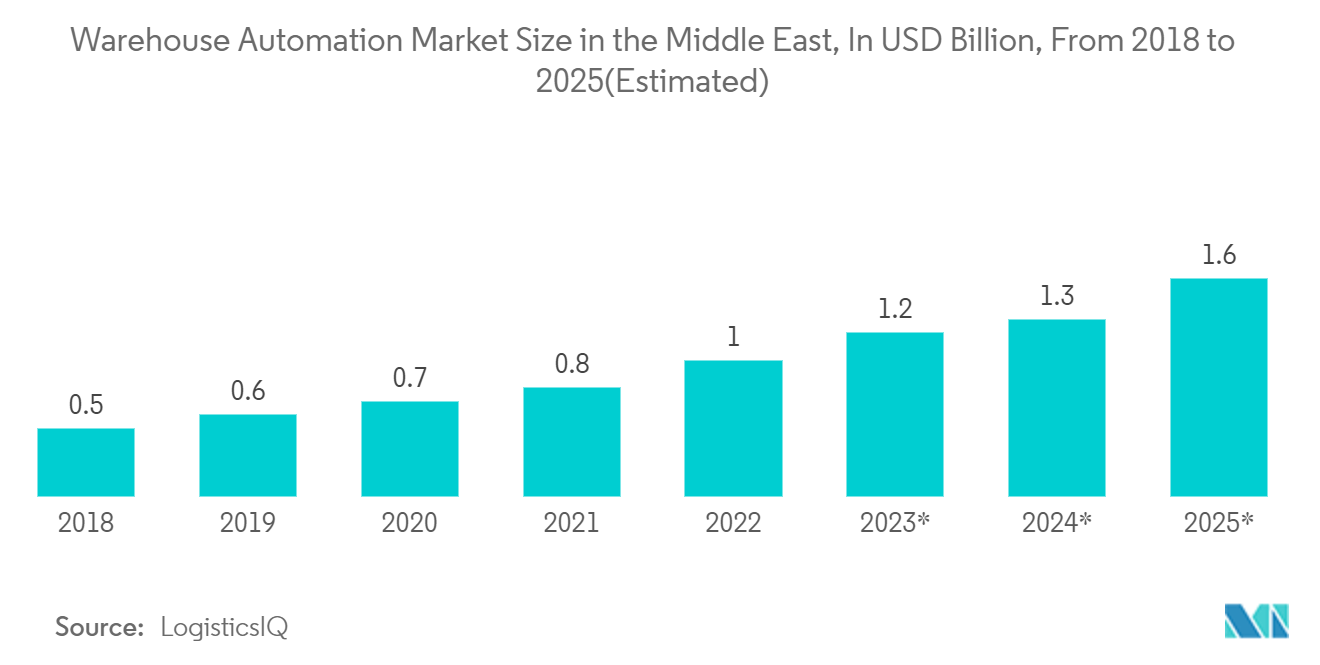

Tăng cơ hội lưu kho

UAE là một trong những quốc gia phát triển nhanh nhất trong khu vực GCC, do tầm quan trọng ngày càng tăng của Dubai trong thương mại thế giới và triển vọng kinh tế mạnh mẽ của nơi đây. Bahrain cung cấp một số chi phí thiết lập và vận hành thấp nhất cho doanh nghiệp hậu cần với mức tiết kiệm chi phí từ 30-40% so với phần còn lại của GCC. Điều này đã khuyến khích một số công ty đầu tư vào nước này để thành lập doanh nghiệp và tiếp cận GCC và thế giới Ả Rập.

Nhiều nhà kho phải được xây dựng ở UAE để đáp ứng nhu cầu trong tương lai, vì các ngành công nghiệp tăng trưởng cao như thương mại điện tử và sản xuất thúc đẩy nhu cầu về sở hữu công nghiệp. Chiến lược Công nghiệp Dubai 2030 hy vọng sẽ tạo thêm 160 tỷ AED vào cuối thập kỷ này bằng cách biến tiểu vương quốc này thành một trung tâm công nghiệp toàn cầu.

Hoạt động 300 tỷ của UAE nhằm mục đích tăng mức đóng góp của ngành công nghiệp vào GDP lên 300 tỷ AED (81,6 tỷ USD) vào năm 2031, từ mức 133 tỷ AED vào năm 2021. Vào tháng 10 năm 2022, Edamah đã tổ chức lễ khánh thành Khu hậu cần Sitra, một cơ sở kho bãi hàng đầu trong lĩnh vực hậu cần của Bahrain. Trident Warehousing đã ký hợp đồng thuê 10 năm tòa nhà rộng 8.137 mét vuông với giá 7 triệu USD.

Vào tháng 9 năm 2022, International Maritime Industries (IMI), nhà máy đóng tàu lớn nhất ở khu vực MENA và Bahri Logistics, một trong những tập đoàn kinh doanh của Bahri, đã công bố một thỏa thuận dài hạn nhằm cải thiện chuỗi cung ứng của họ thông qua các dịch vụ hậu cần và lưu trữ tiên tiến.

Tổng quan về hợp đồng của Hội đồng Hợp tác vùng Vịnh (GCC)

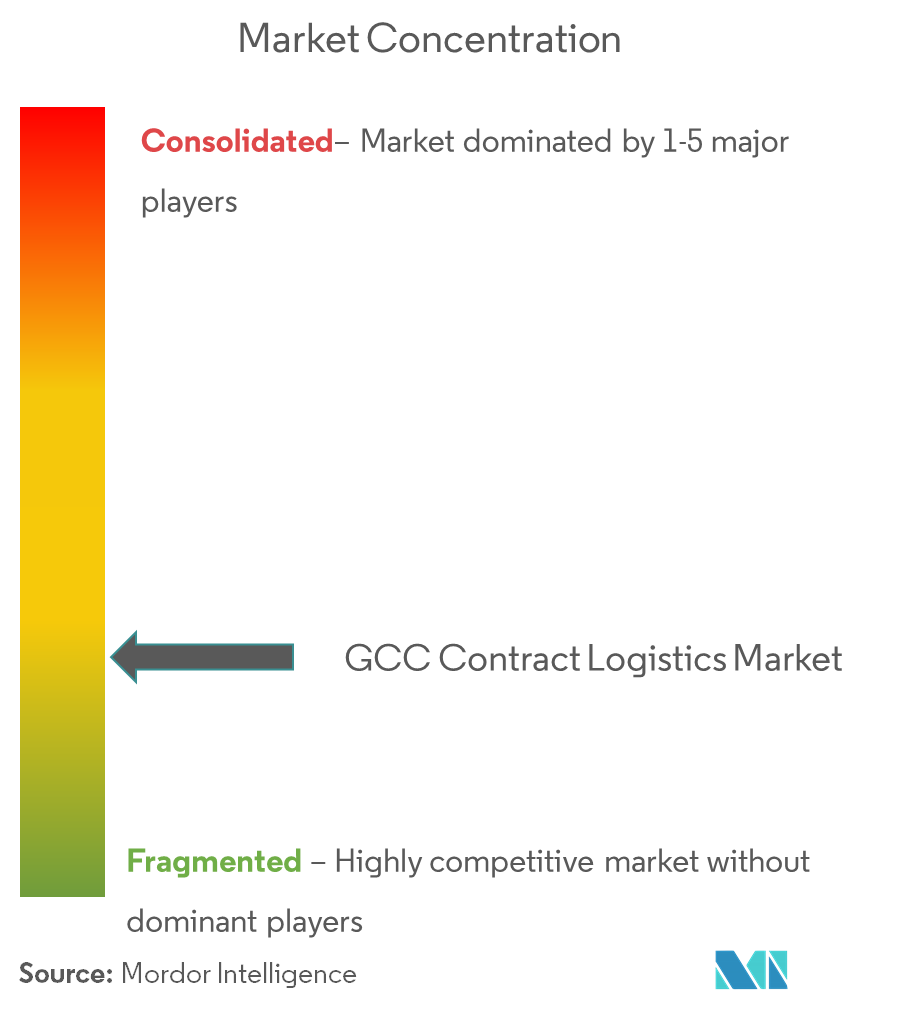

Thị trường logistics hợp đồng GCC cực kỳ phân tán. Thị trường logistics hợp đồng đang nhận được nhiều sự chú ý ở khu vực GCC. Nó thường được coi là cách tốt nhất để các doanh nghiệp xử lý dòng hàng hóa xuyên biên giới ngày càng tăng đồng thời mở rộng quy trình hậu cần của họ. Thị trường đang được thúc đẩy bởi việc giảm chi phí, sự sẵn có của các nhà cung cấp dịch vụ chuyên biệt, sự hiện diện của các khu công nghiệp và mở rộng công nghiệp hóa.

Các nhà lãnh đạo thị trường hậu cần hợp đồng của Hội đồng hợp tác vùng Vịnh (GCC)

-

Agility Logistics Pvt. Ltd

-

Gulf Warehousing Company QPSC (GWC)

-

Al Futtaim Logistics

-

Almajdouie Logistics Co. LLC

-

Ceva Logistics

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần hợp đồng của Hội đồng hợp tác vùng Vịnh (GCC)

- Tháng 3 năm 2023 Chuyên gia hậu cần người Kuwait Agility đã thành lập một liên doanh với bộ phận phát triển của Hassan Allam Holding để xây dựng và vận hành các nhà kho ở Ai Cập. Agility cho biết liên doanh Yanmu sẽ mở khu hậu cần đầu tiên vào tháng 8 với khoản đầu tư ban đầu khoảng 100 triệu USD. Sự phát triển này có diện tích 270.000 m2 cách sân bay Cairo khoảng 10 dặm, sẽ được tài trợ một phần bằng vốn chủ sở hữu và nợ.

- Tháng 2 năm 2023 DSV có trụ sở tại Đan Mạch đã mở rộng ở Bahrain ba lần. Hiện tại, công ty hậu cần này đang lên kế hoạch mở rộng lần thứ tư để tiếp tục phục vụ các thị trường vùng Vịnh. Cơ sở mới ở Bahrain là khoản đầu tư 18 triệu USD của DSV và là lần mở rộng thứ hai của công ty tại quốc gia này chỉ trong vòng ba năm.

Hợp đồng của Hội đồng Hợp tác Vùng Vịnh (GCC) Phân khúc ngành Hậu cần

Việc thuê ngoài các nhiệm vụ quản lý tài nguyên cho một tổ chức bên thứ ba được gọi là hậu cần hợp đồng. Phát triển và lập kế hoạch chuỗi cung ứng, thiết kế cơ sở vật chất, kho bãi, giao hàng và phân phối hàng hóa, xử lý đơn đặt hàng và thu thanh toán, duy trì hàng tồn kho và cung cấp một số khía cạnh hỗ trợ khách hàng là những nhiệm vụ được thực hiện bởi các doanh nghiệp logistics hợp đồng.

Phân tích cơ bản toàn diện về Thị trường Hậu cần Hợp đồng GCC, bao gồm các xu hướng thị trường hiện tại, các hạn chế, cập nhật công nghệ và thông tin chi tiết về các phân khúc khác nhau và bối cảnh cạnh tranh của ngành. Tác động của COVID-19 cũng đã được tổng hợp và xem xét trong quá trình nghiên cứu.

Thị trường Hậu cần Hợp đồng GCC được phân chia theo Loại (Gia công và Thuê ngoài), Người dùng cuối (Sản xuất và Ô tô, Hàng tiêu dùng và Bán lẻ, Công nghệ cao, Chăm sóc sức khỏe và Dược phẩm cũng như Người dùng cuối khác) và Theo Quốc gia (Ả Rập Saudi, Ả Rập Thống nhất Emirates, Qatar, Kuwait, Oman và Bahrain). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị thị trường logistics hợp đồng GCC (USD) cho tất cả các phân khúc trên.

| Theo loại | Nguồn gốc |

| Thuê ngoài | |

| Bởi người dùng cuối | Sản xuất và Ô tô |

| Hàng tiêu dùng và bán lẻ | |

| Công nghệ cao | |

| Y tế và Dược phẩm | |

| Người dùng cuối khác | |

| Theo quốc gia | Ả Rập Saudi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |

| Qatar | |

| Cô-oét | |

| Của riêng tôi | |

| Bahrain |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần hợp đồng của Hội đồng hợp tác vùng Vịnh (GCC)

Thị trường Logistics Hợp đồng GCC lớn như thế nào?

Quy mô Thị trường Logistics Hợp đồng GCC dự kiến sẽ đạt 9,16 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7% để đạt 12,88 tỷ USD vào năm 2029.

Quy mô thị trường hậu cần hợp đồng GCC hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Logistics Hợp đồng GCC dự kiến sẽ đạt 9,16 tỷ USD.

Ai là người chơi chính trong Thị trường Hậu cần Hợp đồng GCC?

Agility Logistics Pvt. Ltd, Gulf Warehousing Company QPSC (GWC), Al Futtaim Logistics, Almajdouie Logistics Co. LLC, Ceva Logistics là những công ty lớn hoạt động trong Thị trường Logistics Hợp đồng GCC.

Thị trường Hậu cần Hợp đồng GCC này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Logistics Hợp đồng GCC ước tính là 8,52 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Hậu cần Hợp đồng GCC trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hậu cần Hợp đồng GCC trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Integrated Logistics Reports

Popular Logistics Reports

Báo cáo ngành Logistics hợp đồng GCC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của GCC Contract Logistics năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hậu cần Hợp đồng GCC bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.