Chất bảo quản thực phẩm Quy mô thị trường

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

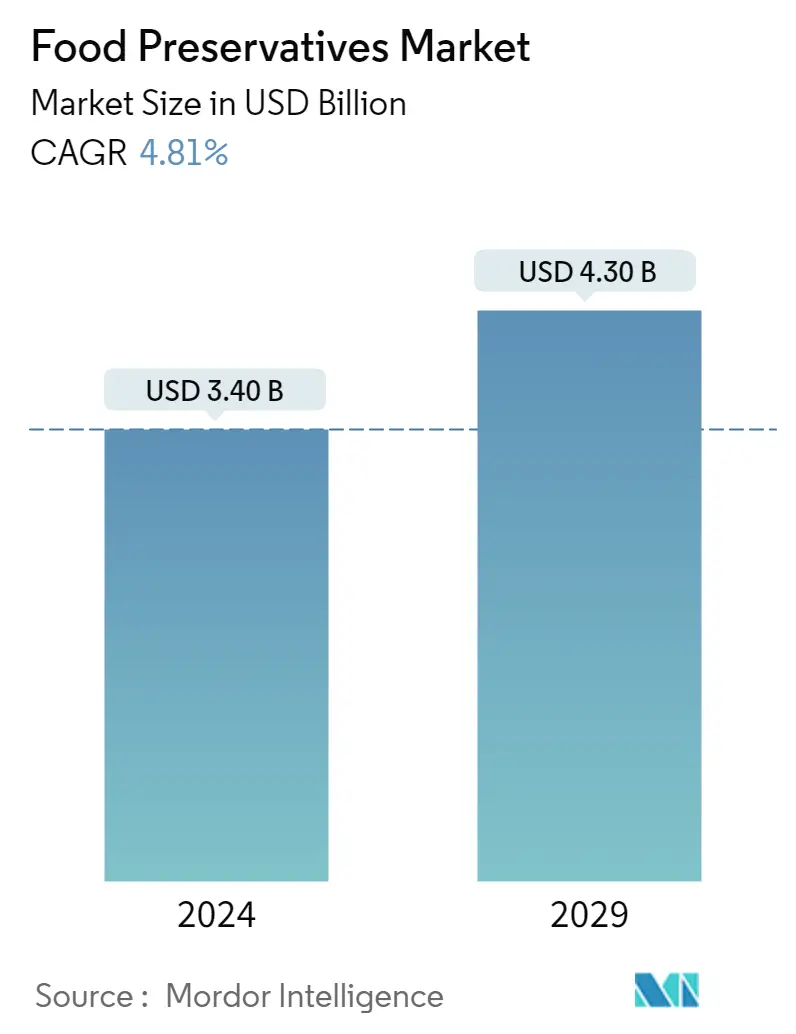

| Quy Mô Thị Trường (2024) | USD 3.40 tỷ |

| Quy Mô Thị Trường (2029) | USD 4.30 tỷ |

| CAGR(2024 - 2029) | 4.81 % |

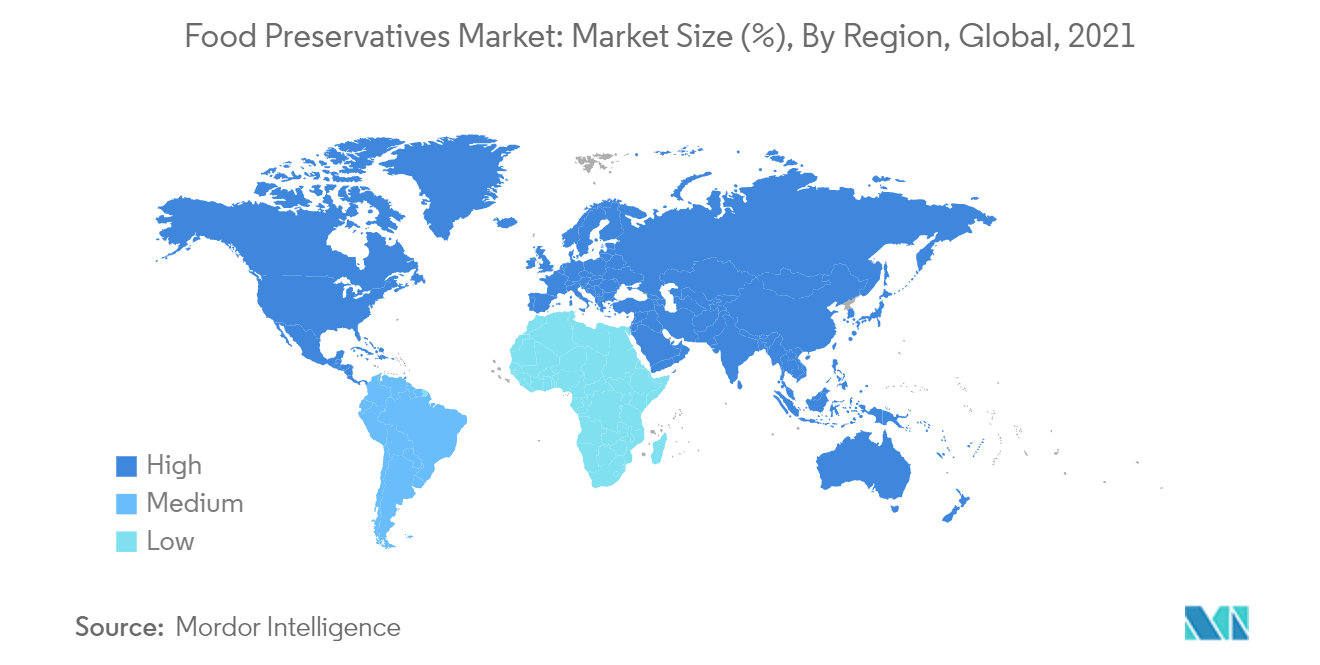

| Thị Trường Tăng Trưởng Nhanh Nhất | Trung Đông và Châu Phi |

| Thị Trường Lớn Nhất | Bắc Mỹ |

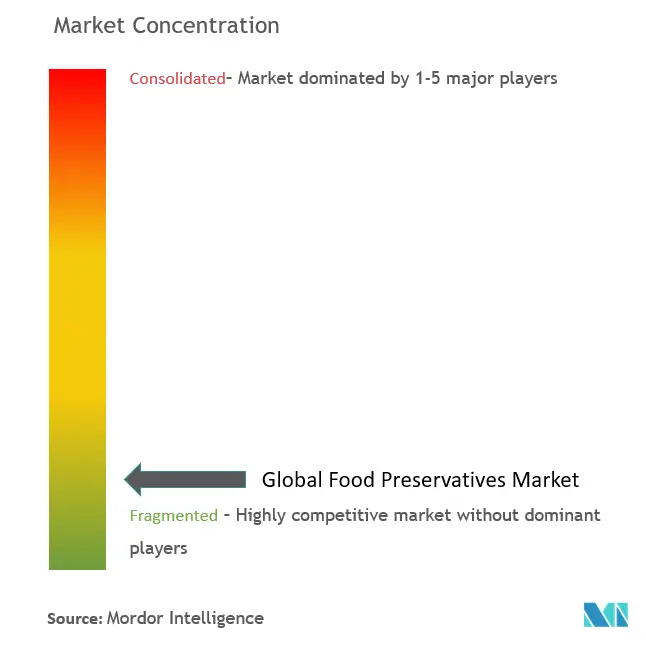

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường chất bảo quản thực phẩm

Quy mô Thị trường Chất bảo quản Thực phẩm ước tính đạt 3,40 tỷ USD vào năm 2024 và dự kiến sẽ đạt 4,30 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,81% trong giai đoạn dự báo (2024-2029).

Sự bùng phát COVID-19 đã dẫn đến doanh số bán lẻ các sản phẩm dài hạn và bán lẻ trên thị trường toàn cầu tăng cao do hạn chế đi ra ngoài. Do đó, phần lớn dân số trên thế giới tham gia vào việc dự trữ hàng tạp hóa và thực phẩm đóng gói cho hộ gia đình của họ. Điều này cuối cùng đã có tác động tích cực đến nhu cầu công nghiệp về chất bảo quản thực phẩm do nhu cầu về thực phẩm chế biến ngày càng tăng. Ngoài ra, số người muốn bữa ăn sẵn (RTE) ngày càng tăng, điều này đã mở ra cơ hội mới cho các công ty sản xuất chất bảo quản thực phẩm.

Mối tương quan chặt chẽ giữa thị trường chất bảo quản thực phẩm và thị trường thực phẩm chế biến đang thúc đẩy sự tăng trưởng của thị trường, do nhu cầu về thực phẩm chế biến trên toàn cầu ngày càng tăng. Nhu cầu về chất bảo quản thực phẩm đã tăng lên vì chúng được sử dụng trong nhiều ngành công nghiệp thực phẩm hơn. Đặc tính kháng khuẩn và chống oxy hóa của những chất bảo quản thực phẩm này khiến ngành công nghiệp thực phẩm cần dùng chúng để làm cho sản phẩm tồn tại lâu hơn và ngăn chặn vi khuẩn làm những việc chúng không nên làm. Sorbate Ví dụ, được cho là chất bảo quản thực phẩm tốt khi nó được sử dụng trong môi trường sạch sẽ và trong các sản phẩm được sản xuất bằng phương pháp sản xuất tốt. Sorbate được sử dụng nhiều để làm cho thực phẩm và đồ uống đã qua chế biến có thể bảo quản được lâu hơn. Chúng cũng được sử dụng để làm xúc xích, sữa chua, phô mai, bánh ngọt và rất nhiều thứ khác. Sorbates cũng ngăn chặn các loại, loài, chủng, đặc tính cơ chất và các yếu tố môi trường khác nhau làm cho vi sinh vật phát triển. Hơn nữa, các cơ quan quản lý khác nhau như Cục Quản lý Thực phẩm và Dược phẩm, Tổ chức Nông lương và Cơ quan An toàn Thực phẩm Châu Âu đã đưa ra các hướng dẫn rằng nói rằng kali sorbate thường được coi là an toàn, được viết tắt là GRAS. Chất bảo quản không tích tụ trong cơ thể và đi qua nó.

Thị trường được thúc đẩy bởi nhu cầu ngày càng tăng về các giải pháp nhãn sạch, sự phổ biến ngày càng tăng của thực phẩm chế biến và đóng gói cũng như sự phức tạp của chuỗi cung ứng của ngành thực phẩm. Thị trường chất bảo quản thực phẩm có thể được thúc đẩy bởi sự tăng trưởng của hoạt động bán lẻ có tổ chức, đặc biệt là ở các thị trường mới nổi. Những hạn chế chính trên thị trường bao gồm chi phí chất bảo quản tự nhiên cao hơn (có nhu cầu cao hơn) và nhận thức của người tiêu dùng về tác dụng phụ của chất bảo quản tổng hợp. Ví dụ, Corbion NV đã tăng sản lượng axit lactic và các sản phẩm làm từ axit lactic vào tháng 3 năm 2021 bằng cách thực hiện các dự án mở rộng cùng lúc ở Châu Âu và các nơi khác.

Xu hướng thị trường chất bảo quản thực phẩm

Nhu cầu về các sản phẩm thực phẩm có nhãn sạch tăng vọt

Khi nhu cầu về chất chống oxy hóa tự nhiên, thuốc kháng khuẩn và các chất bảo quản thực phẩm tự nhiên khác ngày càng tăng thì nhu cầu về thực phẩm nhãn sạch cũng tăng theo. Người tiêu dùng ngày càng có ý thức hơn về sức khỏe, ưa chuộng các sản phẩm có nhãn sạch hơn những sản phẩm có thành phần nhân tạo. Người tiêu dùng thường xuyên kiểm tra thành phần của sản phẩm trước khi mua. Người tiêu dùng trên toàn cầu có kỳ vọng cao rằng các sản phẩm thực phẩm, bao gồm thịt và gia cầm, phải có thành phần được dán nhãn sạch. Mối quan tâm ngày càng tăng của người tiêu dùng này đang đẩy họ đi sâu hơn vào chuỗi giá trị, quay trở lại với nguyên liệu và làm tăng nhu cầu về chất bảo quản thực phẩm tự nhiên. Các nhà sản xuất chất bảo quản thực phẩm cũng đã điều chỉnh việc sản xuất các chất phụ gia có nhãn sạch có thể hữu ích khi phát triển các sản phẩm có nhãn sạch. Những chất bảo quản có nhãn sạch này đã được ứng dụng trong nhiều loại sản phẩm thực phẩm và các ứng dụng khác. Do đó, các nhà sản xuất thực phẩm và đồ uống cũng đang ngày càng cải tiến sản phẩm của mình để đáp ứng nhu cầu ngày càng thay đổi của người tiêu dùng về các thành phần tự nhiên. Ví dụ Millbo, một công ty có trụ sở tại Ý, đã được đề cử cho Giải thưởng Sáng tạo Fi Châu Âu 2021 nhờ tạo ra một thành phần tự nhiên, cụ thể là X-Tra Guard, giúp loại bỏ nhu cầu sử dụng chất bảo quản axit sorbic.

Vì vậy, việc sử dụng nguyên liệu có nhãn sạch cũng giúp ích cho công việc tiếp thị và xây dựng thương hiệu của các công ty. Khi mọi người muốn biết thêm về các thành phần và chất phụ gia trong thực phẩm họ ăn, thị trường chất bảo quản thực phẩm có nhãn sạch dự kiến sẽ tăng trưởng nhanh chóng trong giai đoạn dự báo.

Bắc Mỹ nắm giữ thị phần tối đa trên thị trường

Nhu cầu ngày càng tăng về thực phẩm tiện lợi và chế biến sẵn đang thúc đẩy các nhà sản xuất sử dụng chất bảo quản thực phẩm để nâng cao thời hạn sử dụng của sản phẩm thực phẩm. Hơn nữa, Bắc Mỹ là nước xuất khẩu trái cây lớn nên nhu cầu về chất bảo quản ngày càng tăng. Nhận thức liên quan đến một số rủi ro liên quan đến chất bảo quản hóa học đã thúc đẩy thị trường chất bảo quản tự nhiên. Bắc Mỹ có các chính sách được quản lý chặt chẽ liên quan đến thương mại hóa các sản phẩm và nguyên liệu thực phẩm. Những quy định như vậy đã mang lại cơ hội tăng trưởng sinh lợi cho các nhà sản xuất để giới thiệu các chất bảo quản mới với mức tối thiểu hoặc không có tác dụng phụ đối với sức khỏe con người. Là một phần trong chiến lược của mình, các công ty đang chi số tiền đáng kể để phát triển các kỹ thuật sản xuất chất bảo quản sử dụng nhiều nguyên liệu tự nhiên hơn nguyên liệu tổng hợp. Ví dụ vào năm 2021, Corbion NV đã được cấp bằng sáng chế Châu Âu cho sản phẩm lên men trái cây, chứa axit hữu cơ tự nhiên và các thành phần hương vị khác, đồng thời có ứng dụng rộng rãi trong các ngành công nghiệp thực phẩm khác nhau, chẳng hạn như tiệm bánh. Bằng sáng chế này được mở rộng sang Hoa Kỳ.

Nhu cầu về các sản phẩm có nhãn sạch ngày càng gia tăng về chất bảo quản tự nhiên. Mối lo ngại ngày càng tăng của người tiêu dùng về chất bảo quản nhân tạo và chất tăng cường hương vị đã khiến các nhà sản xuất phải cải tiến sản phẩm của họ. Sự tăng trưởng của phân khúc thị trường này cũng có thể là do các tổ chức chính phủ khác nhau ngày càng chấp nhận các chất bảo quản tự nhiên. Hơn nữa, như một minh họa, việc người tiêu dùng Canada chuyển sang thực phẩm và đồ uống hữu cơ đang thúc đẩy nhu cầu về phụ gia thực phẩm tự nhiên bao gồm cả chất bảo quản. Ví dụ Natural Products Canada đã công bố quỹ đầu tư 50 tỷ USD vào năm 2021 để giúp các doanh nghiệp Canada giai đoạn đầu tạo ra các sản phẩm thay thế có nguồn gốc tự nhiên cho các sản phẩm tổng hợp nhằm thúc đẩy sự thâm nhập của các thành phần tự nhiên và thay thế các sản phẩm tổng hợp của chúng.

Tổng quan về ngành bảo quản thực phẩm

Thị trường chất bảo quản thực phẩm rất phân mảnh và cạnh tranh, với sự hiện diện của nhiều công ty toàn cầu. Các công ty hoạt động tích cực nhất trên toàn cầu bao gồm Eastman Chemical Company, International Flavors Fragrances Inc., Tate Lyle PLC, Givuadan SA và Corbion NV. Để củng cố vị thế trên thị trường của mình, những công ty này đã tập trung vào đổi mới sản phẩm, mở rộng và hợp tác. Những công ty này có vị thế vững chắc trong lĩnh vực chất bảo quản tự nhiên và danh mục nhãn sạch đang phát triển nhanh chóng, được hưởng lợi từ việc sử dụng nhiều hơn các chất bảo quản này trong thực phẩm và đồ uống nói chung. Chiến lược phát triển sản phẩm mới và hợp tác với các đối tác địa phương giúp nâng cao dấu ấn của công ty ở nước ngoài và tung ra các sản phẩm mới theo sở thích đang thay đổi của người tiêu dùng.

Dẫn đầu thị trường chất bảo quản thực phẩm

-

Eastman Chemical Company

-

Tate & Lyle PLC

-

Givuadan SA

-

Corbion NV

-

International Flavors & Fragrances Inc.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường chất bảo quản thực phẩm

Tháng 7 năm 2022 Kemin Industries Inc. tung ra chất bảo quản thực phẩm mới, RUBINITE GC Dry, để thay thế cho natri nitrit. Theo công ty, RUBINITE là chất thay thế tự nhiên có thể được sử dụng làm chất đóng rắn trong thực phẩm, mang lại khả năng bảo vệ vi sinh tốt nhất và duy trì sự ổn định của sản phẩm. Hơn nữa, Kemin Industries dự định sử dụng nó trong các sản phẩm thịt chế biến như xúc xích và xúc xích.

Tháng 3 năm 2022 DSM ra mắt DelvoGuardcultures, nhắm đến các nhà sản xuất đang tìm kiếm giải pháp nhãn sạch, đồng thời cung cấp cho họ giải pháp kéo dài thời hạn sử dụng của các sản phẩm sữa như sữa chua, phô mai tươi và kem chua.

Tháng 11 năm 2021 Tate Lyle PLC công bố xây dựng nồi hơi sinh khối mới tại nhà máy sản xuất axit ở Santa Rosa, Brazil.

Tháng 4 năm 2021 Kemin Industries Inc. mở rộng thỏa thuận phân phối với Diethelm Keller Siber Hegner (DKSH) để bao gồm việc phân phối cho Kemin Food Technologies Asia ở Philippines và Indonesia.

Báo cáo thị trường chất bảo quản thực phẩm - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Kiểu

5.1.1 Chất chống oxy hóa

5.1.1.1 Chất chống oxy hóa tự nhiên

5.1.1.2 Chất chống oxy hóa tổng hợp

5.1.2 Thuốc kháng sinh

5.1.2.1 Kháng khuẩn tự nhiên

5.1.2.2 Kháng sinh tổng hợp

5.1.3 chất axit hóa

5.1.4 Các loại khác

5.2 Ứng dụng

5.2.1 Tiệm bánh và bánh kẹo

5.2.2 Thịt và gia cầm

5.2.3 Bữa ăn sẵn sàng

5.2.4 Đồ ăn nhẹ ngọt và mặn

5.2.5 Nước sốt và nước sốt

5.2.6 Dầu ăn

5.2.7 Ứng dụng khác

5.3 Địa lý

5.3.1 Bắc Mỹ

5.3.1.1 Hoa Kỳ

5.3.1.2 Canada

5.3.1.3 México

5.3.1.4 Phần còn lại của Bắc Mỹ

5.3.2 Châu Âu

5.3.2.1 Tây ban nha

5.3.2.2 Vương quốc Anh

5.3.2.3 nước Đức

5.3.2.4 Pháp

5.3.2.5 Nước Ý

5.3.2.6 Nga

5.3.2.7 Phần còn lại của châu Âu

5.3.3 Châu á Thái Bình Dương

5.3.3.1 Trung Quốc

5.3.3.2 Nhật Bản

5.3.3.3 Ấn Độ

5.3.3.4 Châu Úc

5.3.3.5 Phần còn lại của Châu Á-Thái Bình Dương

5.3.4 Nam Mỹ

5.3.4.1 Brazil

5.3.4.2 Argentina

5.3.4.3 Phần còn lại của Nam Mỹ

5.3.5 Trung Đông và Châu Phi

5.3.5.1 Nam Phi

5.3.5.2 các Tiểu Vương Quốc Ả Rập Thống Nhất

5.3.5.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Chiến lược được áp dụng nhiều nhất

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 Kemin Industries Inc.

6.3.2 Givuadan SA

6.3.3 Synthite Industries Ltd.

6.3.4 International Flavors & Fragrances Inc.

6.3.5 Mane Kancor Ingredients Pvt. Ltd.

6.3.6 BASF SE

6.3.7 Tate & Lyle PLC

6.3.8 Corbion NV

6.3.9 Hawkins Watt Limited

6.3.10 Eastman Chemical Company

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành bảo quản thực phẩm

Chất bảo quản thực phẩm là những chất hoặc hóa chất được thêm vào thực phẩm, đồ uống để ngăn chúng bị phân hủy do phản ứng hóa học không tốt. Những chất này cản trở sự phát triển hoạt động của vi sinh vật trong thực phẩm.

Thị trường chất bảo quản thực phẩm được phân chia theo loại, ứng dụng và địa lý. Theo loại, thị trường được phân chia thành chất chống oxy hóa, thuốc chống vi trùng, chất axit và các loại khác. Cả chất chống oxy hóa và chất chống vi trùng đều được phân loại sâu hơn dựa trên dạng tự nhiên và tổng hợp của chúng. Dựa trên ứng dụng, thị trường được phân chia như sau bánh mì và bánh kẹo; thịt và gia cầm; bữa ăn sẵn sàng; đồ ăn nhẹ ngọt và mặn; nước sốt và nước sốt; dầu ăn; và các ứng dụng khác. Thị trường được phân chia trên cơ sở địa lý thành Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Nam Mỹ, Trung Đông và Châu Phi. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (tính bằng triệu USD).

| Kiểu | ||||||

| ||||||

| ||||||

| ||||||

|

| Ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường chất bảo quản thực phẩm

Thị trường chất bảo quản thực phẩm lớn đến mức nào?

Quy mô thị trường chất bảo quản thực phẩm dự kiến sẽ đạt 3,40 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,81% để đạt 4,30 tỷ USD vào năm 2029.

Quy mô thị trường chất bảo quản thực phẩm hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Chất bảo quản Thực phẩm dự kiến sẽ đạt 3,40 tỷ USD.

Ai là người chơi chính trong thị trường chất bảo quản thực phẩm?

Eastman Chemical Company, Tate & Lyle PLC, Givuadan SA, Corbion NV, International Flavors & Fragrances Inc. là những công ty lớn hoạt động trong Thị trường Bảo quản Thực phẩm.

Khu vực nào phát triển nhanh nhất trong Thị trường Chất bảo quản Thực phẩm?

Trung Đông và Châu Phi được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường chất bảo quản thực phẩm?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trên Thị trường Chất bảo quản Thực phẩm.

Thị trường Chất bảo quản Thực phẩm này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Chất bảo quản Thực phẩm ước tính đạt 3,24 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Chất bảo quản Thực phẩm trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Chất Bảo quản Thực phẩm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành chất bảo quản thức ăn chăn nuôi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Chất bảo quản thức ăn chăn nuôi năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Chất bảo quản thức ăn chăn nuôi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.