Phân tích thị trường tự động hóa thực phẩm

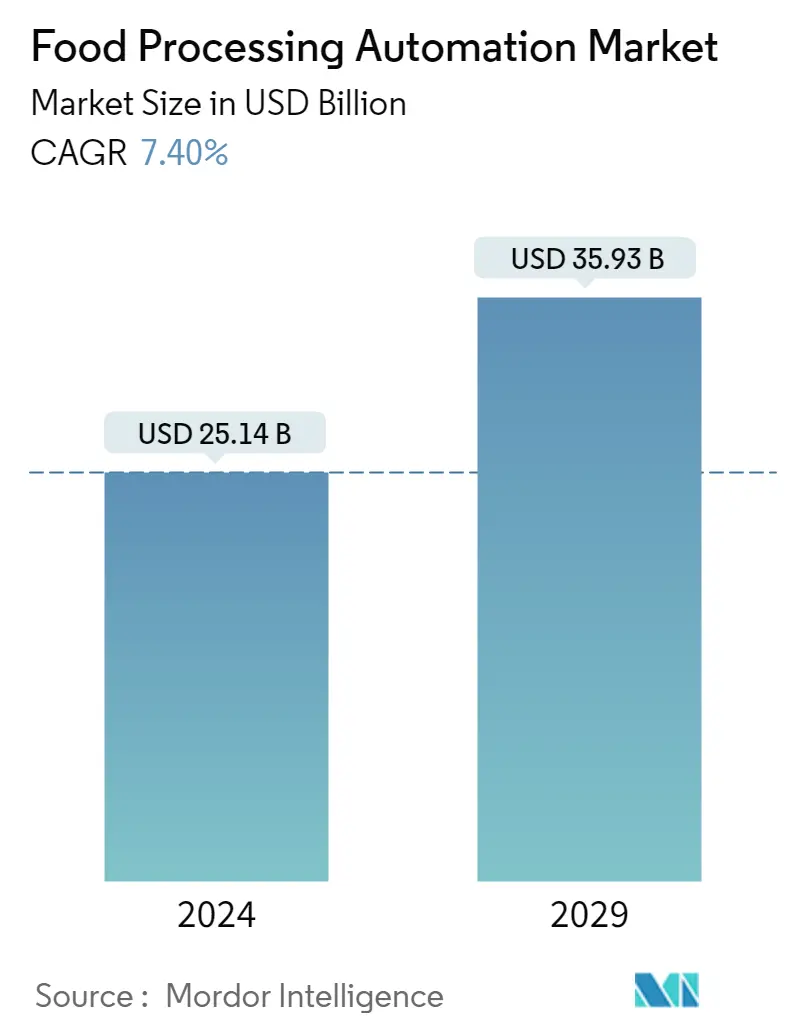

Quy mô Thị trường Tự động hóa Chế biến Thực phẩm ước tính đạt 25,14 tỷ USD vào năm 2024 và dự kiến sẽ đạt 35,93 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,40% trong giai đoạn dự báo (2024-2029).

Tự động hóa đã được áp dụng trong các nhà máy sản xuất trong 50 năm qua và nó đang tăng lên từng ngày. Ngành công nghiệp thực phẩm đã trở thành một trong những phân khúc phát triển nhanh nhất của tự động hóa nhà máy. Ngành công nghiệp thực phẩm đang phát triển vượt bậc và là một trong những ngành chính đóng góp vào GDP.

- Nhu cầu về hàng hóa gia công ngày càng tăng, sức mua tăng và lối sống thay đổi. Điều này khiến các nhà sản xuất thực phẩm cần phải thực hiện tự động hóa để cải thiện tốc độ chế biến nhằm đáp ứng nhu cầu của người tiêu dùng. Hơn nữa, sự phát triển nhanh chóng của công nghệ máy tính, những thay đổi năng động trong sở thích của người tiêu dùng và các cơ quan quản lý đã thúc đẩy nhu cầu về chất lượng và an toàn thực phẩm. Điều này đã dẫn đến việc áp dụng ngày càng nhiều các hệ thống tự động trong ngành công nghiệp thực phẩm.

- Tự động hóa mang lại lợi ích trực tiếp và gián tiếp cho dây chuyền sản xuất, bao gồm tăng tốc độ và giảm thiểu chất thải. Các lợi ích gián tiếp có thể bao gồm từ việc tăng cường độ an toàn và độ chính xác tại nơi làm việc đến thời gian hoạt động dài hơn với tổng ngân sách thấp hơn; các nhà cung cấp hoạt động trên thị trường đang ngày càng tập trung vào việc áp dụng các giải pháp này để nâng cao hiệu quả và khả năng hoạt động của họ.

- Chế biến thực phẩm đã cải thiện độ ngon miệng và thời hạn sử dụng của thực phẩm. Các mặt hàng thực phẩm đã qua chế biến ít nhất phải trải qua một số quá trình chế biến và do đó bao gồm các thực phẩm được chế biến ở mức độ vừa phải và cao. Những tiến bộ trong ngành chế biến thực phẩm, đổi mới công nghệ chế biến và sự tăng trưởng liên tục về yêu cầu đối với thực phẩm chế biến dự kiến sẽ hỗ trợ sự phát triển của thiết bị chế biến thực phẩm và đồ uống.

- Chi phí lắp đặt và mua lại hệ thống điều khiển cho một nhà máy thông minh chiếm một nửa tổng chi phí trong suốt vòng đời của nó. Ngoài ra, những thay đổi thường xuyên về mạng và công nghệ cũng dẫn đến tăng chi phí đáng kể, cao hơn nhiều so với khoản đầu tư ban đầu, càng hạn chế việc áp dụng. Ngay cả việc áp dụng thấp đáng kể ở các doanh nghiệp vừa và nhỏ, đặc biệt là ở các nước đang phát triển, như Brazil, vốn không thể chịu được chi phí sản phẩm, đang kìm hãm sự tăng trưởng của thị trường.

- Đại dịch COVID-19 và các hạn chế liên quan đến việc phong tỏa của nó đã gây ra sự gián đoạn trong hoạt động sản xuất và chuỗi cung ứng trên toàn thế giới. Trong hoàn cảnh hạn chế này, nhiều ngành công nghiệp trên toàn thế giới đã chứng kiến sự sụt giảm lớn về doanh thu và lợi nhuận, dẫn đến hoạt động đầu tư nói chung bị chậm lại, đặc biệt liên quan đến việc áp dụng và mở rộng công nghệ mới.

- Trong kịch bản hậu COVID-19, với việc nền kinh tế trở lại bình thường và các nhà cung cấp ngày càng tập trung vào việc áp dụng tự động hóa và các giải pháp kỹ thuật số tiên tiến, thị trường được nghiên cứu dự kiến sẽ chứng kiến sự tăng trưởng đi lên trong giai đoạn dự báo.

Xu hướng thị trường tự động hóa thực phẩm

Ngành công nghiệp đồ uống dành cho người dùng cuối dự kiến sẽ chiếm thị phần đáng kể

- Ngành công nghiệp đồ uống là một trong những ngành áp dụng các giải pháp tự động hóa và robot hàng đầu, cho phép các nhà sản xuất kết hợp sản xuất hàng loạt chậm với chiết rót tốc độ cao và các hoạt động đóng gói khác. Các giải pháp tự động hóa như robot tự động, máy xếp pallet, cánh tay robot, v.v. cũng giúp các công ty quản lý kho hiệu quả và giảm thiểu hư hỏng sản phẩm do lỗi của con người.

- Một trong những chức năng cơ bản nhất của tự động hóa trong nhà máy đồ uống là ngăn ngừa các lỗi cơ bản, như sản phẩm không khớp với bao bì, ghi nhãn không chính xác, xử lý không phù hợp, v.v., thường có thể xảy ra do lỗi của con người.

- Với các dòng sản phẩm đa dạng hóa với nhiều loại và hương vị đồ uống mới hơn cũng như các yêu cầu về quy định và an toàn sản phẩm ngày càng được thắt chặt cùng với nhu cầu về độ tươi và sự tiện lợi ngày càng tăng, vai trò của tự động hóa ngày càng trở nên phổ biến trong ngành đồ uống.

- Nhu cầu ngày càng tăng của thị trường đối với đồ uống có cồn và không cồn cũng khuyến khích các nhà cung cấp áp dụng các giải pháp tự động hóa vì chúng giúp đẩy nhanh quá trình sản xuất, đóng gói và lưu kho. Các giải pháp phần mềm như hệ thống thực thi kho (WES) và phần mềm giám sát quy trình đang ngày càng được tích hợp với phần cứng tự động và robot sản xuất để giúp các nhà sản xuất đồ uống có dữ liệu thời gian thực về chất lượng và hiệu quả của quy trình. Những giải pháp này cũng cho phép họ thực hiện bảo trì phòng ngừa dựa trên dữ liệu thời gian thực.

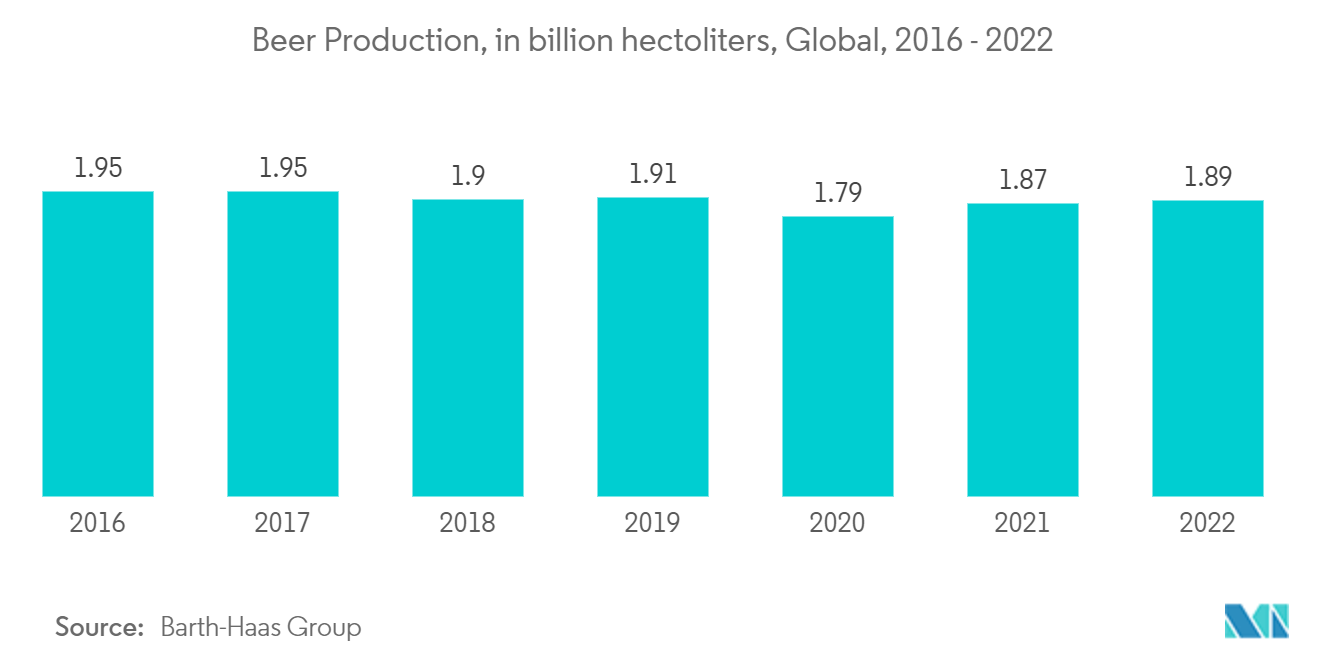

- Sản xuất đồ uống có mức tăng trưởng ổn định qua các năm. Yếu tố góp phần lớn vào nhu cầu tự động hóa là mức tiêu thụ đồ uống đóng gói ngày càng tăng. Các yếu tố góp phần chính đằng sau sự tăng trưởng này là sự thay đổi lối sống của người tiêu dùng, đặc biệt là ở các khu vực mới nổi và sự mở rộng nhanh chóng các kênh phân phối và thương mại điện tử. Theo Tập đoàn Barth-Haas, vào năm 2022, sản lượng bia toàn cầu đạt khoảng 1,89 tỷ ha lít.

Bắc Mỹ dự kiến sẽ nắm giữ thị phần đáng kể

- Hoa Kỳ đang chứng kiến tốc độ tăng trưởng đáng kể nhờ ngành công nghiệp thực phẩm và đồ uống đang phát triển trong khu vực nhờ nhận thức về sức khỏe, thu nhập khả dụng và quá trình đô thị hóa ngày càng tăng. Do đó, nhiều công ty trong ngành FB đang chuyển từ xử lý thủ công sang tự động hóa để tăng sản lượng và phát triển sản phẩm mới, điều này cuối cùng có thể thúc đẩy sự tăng trưởng của thị trường.

- Quá trình đô thị hóa ngày càng tăng trong nước đang tiếp tục thúc đẩy sự tăng trưởng của thị trường. Theo Ngân hàng Thế giới, Hoa Kỳ là một trong những quốc gia công nghiệp hóa sớm nhất và có tỷ lệ đô thị hóa tương đối cao trong hai thế kỷ qua. Vào giữa thế kỷ này, gần 90% dân số dự kiến sẽ sống ở khu vực thành thị. Hơn nữa, tổng dân số ở Hoa Kỳ sống ở khu vực thành thị được dự đoán sẽ tăng 84,86% vào năm 2030, dẫn đến nhu cầu về thực phẩm và đồ uống trong nước ngày càng tăng.

- Hơn nữa, theo Cơ quan Thống kê Nông nghiệp Quốc gia, Hoa Kỳ đã sản xuất khoảng 226,6 tỷ pound sữa cho con người tiêu dùng vào năm 2022, tăng so với 218,3 tỷ pound sữa vào năm 2019. Sản lượng thực phẩm và đồ uống tăng lên trong khu vực được dự đoán sẽ thúc đẩy sự phát triển của thị trường nghiên cứu.

- Theo BDC, ngành thực phẩm và đồ uống (FB) của Canada được dự đoán sẽ tăng trưởng hơn 11% vào cuối năm 2025. Khoảng 46% cơ sở chế biến thực phẩm của Canada đầu tư vào các công nghệ tiên tiến hoặc mới nổi.

- Tỷ lệ mắc bệnh do thực phẩm và ngộ độc thực phẩm ngày càng tăng do thực phẩm đóng gói bị ô nhiễm đã làm tăng nhu cầu về quy trình sản xuất thực phẩm an toàn và an toàn hơn, có thể được thực hiện với sự hỗ trợ của robot công nghiệp. Điều này đang thúc đẩy thị trường tự động hóa thực phẩm.

Tổng quan về ngành tự động hóa thực phẩm

Mức độ cạnh tranh trong thị trường tự động hóa thực phẩm rất cao với sự góp mặt của các công ty lớn như Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Emerson Electric Company, ABB Ltd, Mitsubishi Electric Corporation, Siemens AG và Yokogawa Electric Corporation. Những người chơi trên thị trường đang áp dụng các chiến lược như hợp tác, ra mắt sản phẩm, đổi mới, đầu tư và mua lại để nâng cao khả năng cung cấp sản phẩm của họ và đạt được lợi thế cạnh tranh bền vững.

Vào tháng 2 năm 2023, Tập đoàn Regal Rexnord đã ra mắt Hệ thống đường cong Rexnord mới với MatTopChain dòng 1540 dành cho các dây chuyền băng tải yêu cầu đường cong 180 và/hoặc 90 độ tiếp tuyến bằng 0. Hệ thống này có bán kính bên trong chặt chẽ nhất trong ngành (420 mm) và chuyển tải nhỏ nhất (15 mm), cải thiện đáng kể việc sử dụng không gian và xử lý gói hàng. Có thể chuyển từ đầu đến đuôi ngay cả các trường hợp nhỏ và nhẹ bằng Hệ thống đường cong Rexnord mới, giúp loại bỏ nhu cầu sử dụng băng tải bước nhỏ, mô-đun chuyển hoặc tấm.

Vào tháng 12 năm 2022, Rockwell Automation đã giới thiệu FactoryTalk Vault để tự động hóa việc phân tích dự án, lưu trữ và bảo vệ các tệp công nghiệp cũng như hợp lý hóa các quy trình làm việc. Đối với các nhóm thiết kế sản xuất, FactoryTalk VaultTM cung cấp bộ lưu trữ tập trung, an toàn trên nền tảng đám mây. Với phiên bản hiện đại và khả năng kiểm soát truy cập, FactoryTalk Vault, với Công cụ thiết kế nâng cao, cho phép kiểm tra sâu hơn các dự án bộ điều khiển để có được những hiểu biết cần thiết hơn về thiết kế.

Dẫn đầu thị trường tự động hóa thực phẩm

-

Schneider Electric SE

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

Emerson Electric Company

-

ABB Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường tự động hóa thực phẩm

- Tháng 3 năm 2023 ForgeOS được tích hợp với bộ điều khiển Logix của Rockwell cũng như phần mềm thiết kế và mô phỏng của Rockwell và READY Robotics. Sự kết hợp này sẽ giúp việc tích hợp robot dễ dàng hơn và giảm thời gian triển khai tự động hóa công nghiệp ra thị trường.

- Tháng 1 năm 2023 Teway Food lắp đặt giải pháp tự động hóa của ABB bao gồm 10 robot IRB 6700, 65 robot IRB 360 delta chọn lọc nhanh, ba robot IRB 660 và hệ thống thị giác 3D để hỗ trợ xác định và định vị sản phẩm khi chúng được đưa vào dây chuyền và nâng cấp dây chuyền sản xuất nhằm đáp ứng nhu cầu ngày càng tăng về bột nêm tổng hợp. TewayFood là công ty đầu tiên trong ngành sử dụng định vị robot hỗ trợ thị giác 3D để cung cấp nguyên liệu cho dây chuyền sản xuất nhờ các giải pháp này.

Phân khúc ngành tự động hóa thực phẩm

Tự động hóa trong ngành thực phẩm giúp đơn giản hóa quy trình đóng gói thực phẩm, bao gồm các quy trình phân loại và phân loại thực phẩm, đóng gói và quản lý. Tự động hóa là giải pháp hiệu quả cho các doanh nghiệp cần giải pháp hiệu quả để vượt qua nhiều thách thức như nâng cao năng suất, cải thiện năng suất, tối ưu hóa quản lý tài nguyên, giảm thiểu rủi ro bảo mật và cải thiện quản lý tài sản.

Thị trường tự động hóa thực phẩm được phân chia theo công nghệ vận hành và phần mềm (Hệ thống điều khiển phân tán (DCS), Hệ thống thực thi sản xuất (MES), Bộ truyền động tần số biến thiên (VFD), Van và thiết bị truyền động, Động cơ điện, Cảm biến và máy phát và Robot công nghiệp), Người dùng cuối (Chế biến sữa, Bánh mì và Bánh kẹo, Thịt, Gia cầm và Hải sản, Trái cây, Rau quả và Đồ uống), Ứng dụng (Đóng gói và đóng gói lại, Xếp hàng, Phân loại và Phân loại và Chế biến), Địa lý (Bắc Mỹ (Hoa Kỳ và Canada) ), Châu Âu (Vương quốc Anh, Đức, Pháp và Phần còn lại của Châu Âu), Châu Á-Thái Bình Dương (Trung Quốc, Ấn Độ, Nhật Bản và Phần còn lại của Châu Á-Thái Bình Dương), Châu Mỹ Latinh, Trung Đông và Châu Phi). Báo cáo đưa ra quy mô thị trường tính theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Hệ thống điều khiển phân tán (DCS) |

| Hệ thống thực thi sản xuất (MES) |

| Ổ đĩa biến tần (VFD) |

| Van và thiết bị truyền động |

| Xe máy điện |

| Cảm biến và máy phát |

| Robot công nghiệp |

| Công nghệ khác |

| Chế biến sữa |

| Bánh và Bánh kẹo |

| Thịt, Gia cầm và Hải sản |

| Hoa quả và rau |

| Đồ uống |

| Người dùng cuối khác |

| Đóng gói và đóng gói lại |

| Xếp hàng lên pallet |

| Sắp xếp và chấm điểm |

| Xử lý |

| Ứng dụng khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| Châu Âu | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Mỹ La-tinh | |

| Trung Đông và Châu Phi |

| Bằng công nghệ vận hành và phần mềm | Hệ thống điều khiển phân tán (DCS) | |

| Hệ thống thực thi sản xuất (MES) | ||

| Ổ đĩa biến tần (VFD) | ||

| Van và thiết bị truyền động | ||

| Xe máy điện | ||

| Cảm biến và máy phát | ||

| Robot công nghiệp | ||

| Công nghệ khác | ||

| Bởi người dùng cuối | Chế biến sữa | |

| Bánh và Bánh kẹo | ||

| Thịt, Gia cầm và Hải sản | ||

| Hoa quả và rau | ||

| Đồ uống | ||

| Người dùng cuối khác | ||

| Theo ứng dụng | Đóng gói và đóng gói lại | |

| Xếp hàng lên pallet | ||

| Sắp xếp và chấm điểm | ||

| Xử lý | ||

| Ứng dụng khác | ||

| Theo địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| Châu Âu | Vương quốc Anh | |

| nước Đức | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | ||

| Nhật Bản | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Mỹ La-tinh | ||

| Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường tự động hóa chế biến thực phẩm

Thị trường tự động hóa chế biến thực phẩm lớn đến mức nào?

Quy mô Thị trường Tự động hóa Chế biến Thực phẩm dự kiến sẽ đạt 25,14 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,40% để đạt 35,93 tỷ USD vào năm 2029.

Quy mô Thị trường Tự động hóa Chế biến Thực phẩm hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Tự động hóa Chế biến Thực phẩm dự kiến sẽ đạt 25,14 tỷ USD.

Ai là người chơi chính trong Thị trường tự động hóa chế biến thực phẩm?

Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Emerson Electric Company, ABB Limited là những công ty lớn hoạt động trong Thị trường Tự động hóa Chế biến Thực phẩm.

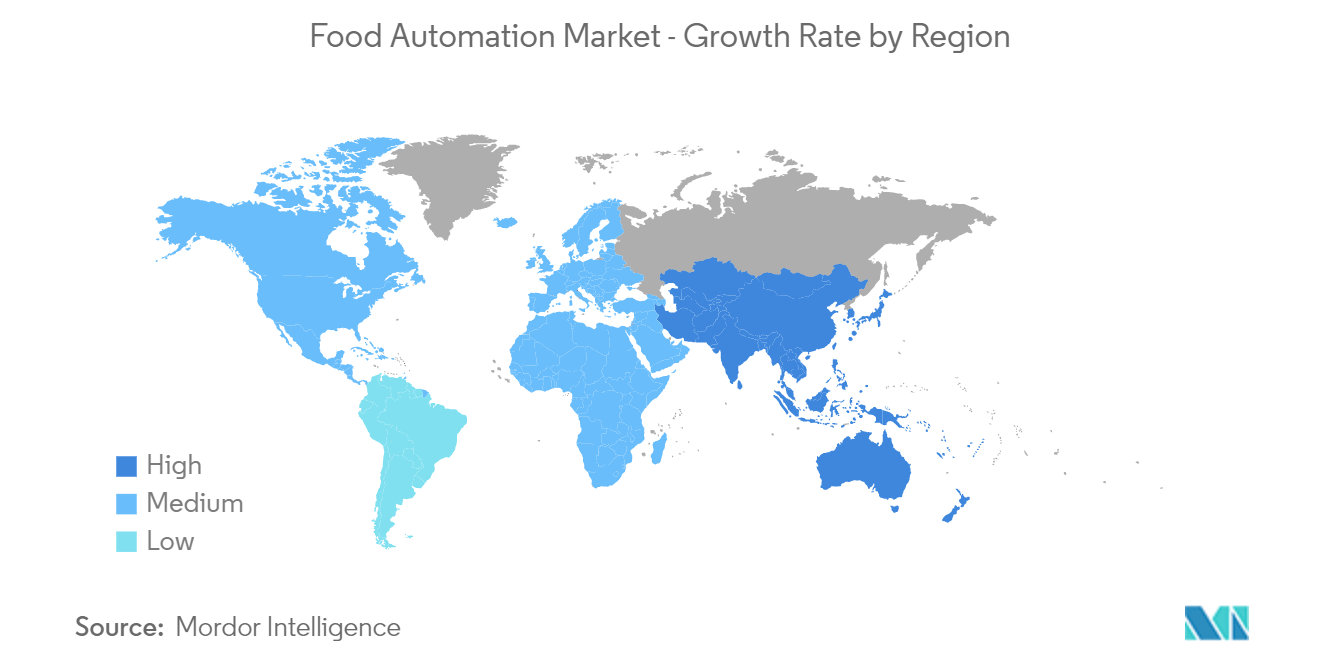

Khu vực nào phát triển nhanh nhất trong Thị trường Tự động hóa Chế biến Thực phẩm?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường tự động hóa chế biến thực phẩm?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Tự động hóa Chế biến Thực phẩm.

Thị trường Tự động hóa Chế biến Thực phẩm này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Tự động hóa Chế biến Thực phẩm ước tính là 23,41 tỷ USD. Báo cáo đề cập đến quy mô lịch sử Thị trường Tự động hóa Chế biến Thực phẩm trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Tự động hóa Chế biến Thực phẩm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành tự động hóa chế biến thực phẩm

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Tự động hóa chế biến thực phẩm năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Tự động hóa chế biến thực phẩm bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.