Phân tích thị trường bao bì hàng tiêu dùng nhanh (FMCG)

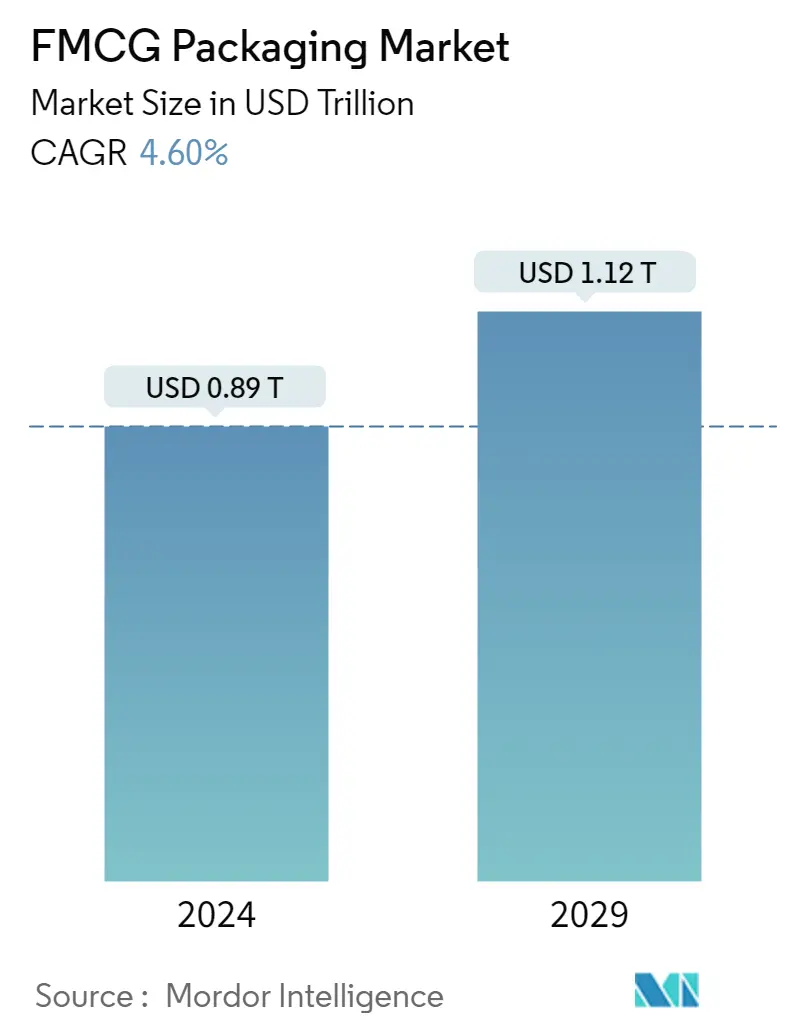

Quy mô Thị trường Bao bì FMCG ước tính đạt 0,89 nghìn tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,12 nghìn tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,60% trong giai đoạn dự báo (2024-2029).

- Ngành công nghiệp thực phẩm và đồ uống đang trải qua những thay đổi to lớn do sở thích của người tiêu dùng thay đổi, điều này thúc đẩy các công ty FMCG áp dụng các công nghệ và biện pháp mới để cung cấp bao bì phù hợp với xu hướng đang thay đổi. Các nhà cung cấp bao bì đang áp dụng công nghệ đóng gói hiện đại để cải thiện chất lượng bao bì nhằm phục vụ nhiều đối tượng khách hàng hơn (các công ty FMCG) và giúp họ đạt được sự khác biệt hóa sản phẩm.

- Việc vận chuyển hàng hóa đóng gói và hàng tiêu dùng có thể có tác dụng phụ và làm giảm giá trị dinh dưỡng của sản phẩm được đóng gói. Ngày càng có nhiều chuỗi cung ứng siêu địa phương xuất hiện với mong muốn có được thông tin về nguồn gốc của sản phẩm thực phẩm của người tiêu dùng. Với xu hướng nhãn hiệu riêng gần đây, các nhà bán lẻ lớn đang tăng cường bao bì để thu hút khách hàng. Theo một cuộc khảo sát do Daymon thực hiện, hơn một nửa số người tiêu dùng trung thành với một cửa hàng cụ thể do nhãn hiệu riêng của cửa hàng đó. Hơn nữa, báo cáo cũng cho thấy 85% người tiêu dùng tin rằng họ tin tưởng một thương hiệu tư nhân ngang bằng với một thương hiệu quốc gia và 81% nói rằng họ mua một sản phẩm của thương hiệu riêng lẻ trong mỗi chuyến mua sắm.

- Theo Tổ chức Công bằng Thương hiệu Ấn Độ (IBEF), ngành công nghiệp FMCG ở Ấn Độ tăng trưởng do tăng trưởng do người tiêu dùng thúc đẩy và giá thành sản phẩm tăng cao, đặc biệt là các mặt hàng thiết yếu. Khoảng 3 triệu người đang làm việc trong ngành FMCG, chiếm khoảng 5% tổng số việc làm sản xuất ở Ấn Độ. Tăng trưởng doanh thu của quốc gia đối với doanh số bán hàng FMCG được dự đoán sẽ tăng 7-9% trong giai đoạn 2022-2023. Những nỗ lực và chính sách thuận lợi của chính phủ, thị trường nông thôn đang phát triển và dân số trẻ, các mặt hàng có thương hiệu mới và sự phát triển của nền tảng thương mại điện tử là một số yếu tố tăng trưởng chính của ngành.

- Sự phát triển hiện đại trong bao bì hải sản đang trở nên phức tạp hơn và phù hợp hơn với xu hướng xã hội được người tiêu dùng, nhà bán lẻ và những người mua dịch vụ thực phẩm thiết yếu mua sắm cho họ chào mời. Tính bền vững của hải sản là xu hướng mạnh mẽ thúc đẩy nguồn hải sản lành mạnh qua nhiều thế hệ. Ý tưởng tương tự hiện đang được tập trung vào khả năng tồn tại của bao bì dùng để bảo vệ và vận chuyển hải sản. Theo nhà đóng gói hướng tới người tiêu dùng Bemis, mối quan tâm về các hoạt động bền vững từ tất cả các lĩnh vực của chuỗi cung ứng dự kiến sẽ tiếp tục tăng. Nhiều công ty đồ uống quan tâm đến việc chuyển đổi bao bì, chuyển từ chai sang lon nhôm để đựng nước và giới thiệu các nền tảng kỹ thuật số tương tác.

- Mối lo ngại và nhận thức về tác động của rác thải bao bì do ngành FMCG tạo ra đối với môi trường đang gia tăng. Bao bì sử dụng một lần, đặc biệt là bao bì nhựa, đã bị chỉ trích vì nó góp phần gây ô nhiễm, xả rác và chất thải chôn lấp. Việc tìm kiếm các giải pháp thay thế có thể chấp nhận được về mặt môi trường là vấn đề khó khăn đối với các công ty FMCG do các hạn chế về môi trường ngày càng mở rộng và nhu cầu của khách hàng về các giải pháp đóng gói bền vững.

- Với sự bùng phát của dịch Covid-19, hàng tiêu dùng được coi là sản phẩm thiết yếu và không phản ứng nhiều trước tình trạng suy thoái như các sản phẩm thuộc lĩnh vực khác. COVID-19 đã thúc đẩy đáng kể thương mại điện tử do lệnh phong tỏa và hạn chế đối với các cửa hàng truyền thống. Người tiêu dùng mua các mặt hàng FMCG trực tuyến ngày càng nhiều, điều này làm tăng nhu cầu đóng gói để vận chuyển an toàn và hiệu quả. Điều này làm tăng nhu cầu về các lựa chọn đóng gói phù hợp cho thương mại điện tử, chẳng hạn như vật liệu chắc chắn, kết cấu nhỏ gọn và kích thước thùng chứa được tối ưu hóa. Hơn nữa, cuộc chiến Nga-Ukraine đã tác động đến hệ sinh thái bao bì tổng thể.

Xu hướng thị trường bao bì hàng tiêu dùng nhanh (FMCG)

Đồ uống dự kiến sẽ nắm giữ thị phần lớn

- Sự phát triển trong tương lai chủ yếu sẽ được thúc đẩy bởi quá trình đô thị hóa, giới trẻ năng động và sự tham gia lực lượng lao động ngày càng tăng của họ, thu nhập khả dụng khi mua sắm tăng và kết nối tốt hơn, đặc biệt là ở các thị trấn nhỏ hơn. Các quy định của chính phủ đã tạo ra sự phát triển mới trên thị trường bao bì đồ uống. Đã có những sáng kiến nhằm giảm sản xuất rác vì chất thải bao bì được cho là có hại cho môi trường. Điều này đã khuyến khích ngành sử dụng bao bì có thể tái chế và thân thiện với môi trường.

- Do một số vấn đề, bao gồm cả mối lo ngại về sức khỏe ngày càng gia tăng, kích thước của bao bì đồ uống đã là một chủ đề gây chia rẽ trong mười năm qua. Đồ uống có ga và các đồ tiêu dùng khác được tiêu thụ quá mức sẽ dẫn đến lượng đường trong máu mất cân bằng. Nó làm tăng nguy cơ mắc bệnh tiểu đường loại 2 bằng cách làm suy giảm khả năng chuyển hóa lượng đường của gan. Để cung cấp cho khách hàng nhiều lựa chọn thay thế hơn và cho phép họ kiểm soát nhiều hơn lượng họ uống, các nhà sản xuất đồ uống phải chịu áp lực rất lớn trong việc giảm thiểu kích thước bao bì của họ. Ngoài ra, một số nhà sản xuất đã đưa ra cam kết giảm hàm lượng calo, yêu cầu đóng gói nhỏ hơn.

- Sự phát triển về mặt in ấn thương mại đã dẫn đến khả năng in ấn khác nhau trên bao bì đồ uống. Với việc khách hàng cuối cùng đánh giá cao lợi ích của in kỹ thuật số (tính thẩm mỹ, cá nhân hóa, v.v.), lòng trung thành của khách hàng đối với một thương hiệu FMCG cụ thể sẽ được nâng cao. Hơn nữa, mã phản hồi nhanh (QR) đã trở thành bản in cơ bản/chính thống trên bao bì sản phẩm để được quét bằng điện thoại thông minh nhằm hiển thị thêm dữ liệu, chẳng hạn như thông tin sản phẩm và nội dung quảng cáo, v.v. Điều này càng tăng cường hơn nữa việc phát triển sự gắn bó của khách hàng với một thương hiệu.

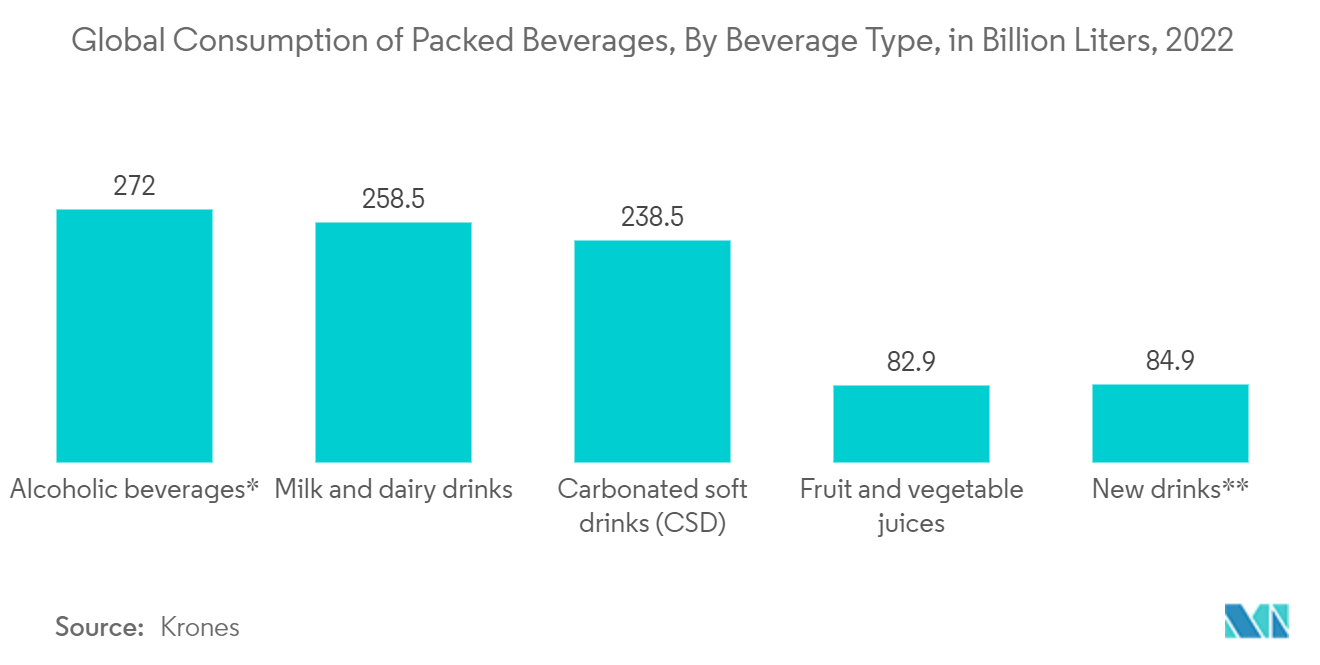

- Theo Krones, lượng nước đóng chai tiêu thụ trên toàn thế giới vào năm 2022 đạt 472 tỷ lít, khiến nó trở thành dạng đồ uống phổ biến nhất. Các sản phẩm từ sữa và sữa lần lượt đứng ở vị trí thứ hai và thứ ba. Việc sử dụng ngày càng nhiều đồ uống đóng gói, đặc biệt là nước đóng chai, cho thấy các nhà sản xuất sẽ cần sản xuất nhiều hàng hóa đóng gói hơn một cách thường xuyên.

- Nhu cầu về vật liệu đóng gói FMCG như chai, lon, thùng carton và túi được thúc đẩy bởi khối lượng sản xuất tăng lên này. Theo báo cáo của Krones, mức tiêu thụ đồ uống có cồn đã vượt quá 72 tỷ lít vào năm 2022, trở thành loại đồ uống đóng gói được tiêu thụ nhiều nhất trên thế giới.

Bắc Mỹ dự kiến sẽ nắm giữ thị phần đáng kể

- Hoa Kỳ được dự đoán sẽ dẫn đầu thị trường bao bì FMCG Bắc Mỹ do dân số đông và lượng khách hàng đáng kể cho ngành địa phương. Ở Bắc Mỹ, Hoa Kỳ là một trong những khu vực chính đang mở rộng do sự gia tăng vận chuyển hàng hóa, hoạt động xuất nhập khẩu và các quy định an toàn môi trường của chính phủ. Sự thay đổi sở thích của người dân đối với vật liệu đóng gói bền vững và có khả năng phân hủy sinh học cũng được cho là sẽ ảnh hưởng đến nhu cầu thị trường.

- Một số doanh nghiệp đóng gói lớn đang hoạt động trong ngành có trụ sở tại quốc gia này. Một số trong số đó bao gồm Graphic Packaging International, WestRock, Packaging Corporation of America, Sonoco Production Company, International Paper Company và Packaging Corporation of America.

- Việc mở rộng bao bì FMCG cũng được dự đoán sẽ được hỗ trợ trong suốt thời kỳ dự báo do nhu cầu ngày càng tăng đối với sản phẩm tươi sống, đóng gói và lưu trữ số lượng lớn cũng như các hoạt động liên quan đến thương mại quốc tế. Progressive Grocers báo cáo rằng doanh số bán sản phẩm tươi sống ở Hoa Kỳ nói chung đã tăng từ 63,6 tỷ USD vào năm 2019 lên 75,8 tỷ USD tính đến tháng 5 năm 2022.

- Cơ sở hạ tầng thương mại điện tử ở Canada rất tiên tiến và được kết nối tốt với cơ sở hạ tầng ở Mỹ. Amazon, Wal-Mart, Canadian Tyre, Costco, Best Buy, Hudson's Bay và Etsy là một trong những nhà bán lẻ trực tuyến hàng đầu của Canada. Giao hàng tận nhà dễ dàng, khả năng đa kênh của nhà bán lẻ và trải nghiệm của người tiêu dùng theo ngữ cảnh đang thúc đẩy thương mại điện tử gia tăng chi tiêu ở Hoa Kỳ. Bộ Thương mại Hoa Kỳ ước tính doanh số thương mại điện tử đạt 1,03 nghìn tỷ USD vào năm 2022, tăng 7,44% so với năm 2021 và 18,44% so với năm 2020. 19,3% tổng doanh số bán lẻ tại Hoa Kỳ vào năm 2022 được thực hiện thông qua thương mại điện tử.

- Internet là kênh đặt hàng chính của khách hàng Canada. Trong mười năm qua, doanh số bán hàng tiêu dùng trực tuyến đã tăng nhiều hơn doanh số bán lẻ truyền thống. Để tăng cường kết nối giữa doanh nghiệp với doanh nghiệp và doanh nghiệp với người tiêu dùng, phần lớn các doanh nghiệp bán lẻ ở Canada đã áp dụng công nghệ di động và hệ thống dựa trên internet.

Tổng quan về ngành bao bì hàng tiêu dùng nhanh (FMCG)

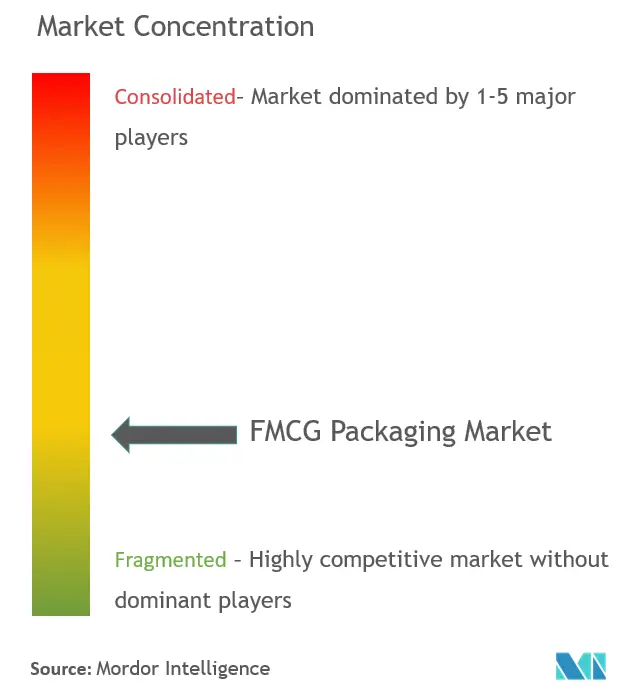

Thị trường Bao bì FMCG có tiềm năng thay đổi sự cạnh tranh, mở ra nhiều con đường mới cho các dịch vụ khác biệt hóa và giá trị gia tăng. Chúng cũng sẽ cho phép các công ty điều chỉnh các dịch vụ phù hợp với các phân khúc thị trường cụ thể hơn và thậm chí tùy chỉnh sản phẩm cho từng khách hàng, nâng cao hơn nữa sự khác biệt hóa và hiện thực hóa giá cả. Tỷ lệ tập trung doanh nghiệp khá cao vì thị trường có đặc điểm là tập trung các thương hiệu độc đáo và người chơi mới.

Vào tháng 4 năm 2023, Tyson Foods, một trong những tập đoàn thực phẩm lớn nhất thế giới và là công ty dẫn đầu về protein nổi tiếng toàn cầu, và Amcor một lần nữa hợp tác để giới thiệu gói sản phẩm bền vững hơn cho hàng tiêu dùng. Amcor và Tyson Foods đã hợp tác cùng nhau để phát triển giải pháp đầu tiên đưa ra thị trường nhằm cung cấp bao bì thân thiện với môi trường hơn mà không làm giảm hiệu suất.

Vào tháng 10 năm 2022, Mondi và Reckitt đã ra mắt bao bì bằng giấy dành cho tab rửa chén Finish sử dụng ít nhựa hơn 75%. Viên rửa chén Finish dẫn đầu thị trường của Reckitt hiện có dạng bao bì bằng giấy cải tiến do Mondi tạo ra, điều này đã hỗ trợ Reckitt trong nỗ lực phát triển bền vững.

Dẫn đầu thị trường bao bì hàng tiêu dùng nhanh (FMCG)

-

Amcor Limited

-

Ball Corporation

-

Berry Plastics Corporation

-

Tetra Pak International S.A.

-

DS Smith PLC

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bao bì hàng tiêu dùng nhanh (FMCG)

- Tháng 4 năm 2023 Tetra Pak và Công ty Walt Disney hợp tác để đưa sức hấp dẫn của Disney và MARVEL vào các danh mục đồ uống sữa nổi tiếng. Trên sữa trắng, sữa tươi, sữa có hương vị và đồ uống giàu protein trong hộp đựng đồ uống mang nhãn hiệu Qualité Prix của Coop ở Thụy Sĩ, 80 đồ họa lấy cảm hứng từ Disney và MARVEL sẽ được hiển thị.

- Tháng 12 năm 2022 Amcor công bố ra mắt cơ sở sản xuất tiên tiến, hoàn toàn mới tại Huệ Châu, Trung Quốc. Nhà máy rộng 590.000 foot vuông, nhà máy đóng gói linh hoạt lớn nhất Trung Quốc tính theo năng lực sản xuất, có khoản đầu tư khoảng 100 triệu USD, nâng cao đáng kể khả năng của Amcor nhằm đáp ứng nhu cầu ngày càng tăng của khách hàng trên khắp châu Á-Thái Bình Dương.

- Tháng 10 năm 2022 Berry Global hợp tác với Cosmos Corporation để sản xuất một loạt ống ép mới cho thương hiệu Cosmos 'Text Theory, ra mắt tại khoảng 6.000 địa điểm Dollar General vào tháng 7.

Phân khúc ngành bao bì hàng tiêu dùng nhanh (FMCG)

Việc thiết kế, sản xuất và phân phối các sản phẩm và vật liệu đóng gói dành cho hàng tiêu dùng nhanh tạo thành thị trường bao bì FMCG (Hàng tiêu dùng nhanh). Trong lĩnh vực FMCG, bao bì cực kỳ quan trọng vì nó giữ cho hàng hóa được an toàn trong quá trình bảo quản và vận chuyển, đồng thời cho phép xây dựng thương hiệu, sự thuận tiện cho khách hàng và giao tiếp.

Thị trường Bao bì FMCG được phân chia theo Loại vật liệu (Giấy và bìa, Nhựa, Kim loại, Thủy tinh), Ứng dụng (Đồ uống, Thực phẩm, Gia dụng và Chăm sóc cá nhân) và Địa lý ((Bắc Mỹ - Hoa Kỳ và Canada), (Châu Âu - Vương quốc Anh, Đức, Pháp, Tây Ban Nha và phần còn lại của châu Âu), (Châu Á-Thái Bình Dương - Trung Quốc, Ấn Độ, Nhật Bản, Hàn Quốc và phần còn lại của châu Á-Thái Bình Dương), (Châu Mỹ Latinh - Brazil, Mexico và Phần còn lại của châu Mỹ Latinh ), (Trung Đông và Hội đồng hợp tác vùng Vịnh-Châu Phi (GCC), Ai Cập, Nigeria, Kenya, Nam Phi, Thổ Nhĩ Kỳ và phần còn lại của Trung Đông và Châu Phi). Quy mô thị trường và dự báo về giá trị (USD) cho tất cả các các phân đoạn trên được cung cấp.

| Giấy và Bìa |

| Nhựa |

| Kim loại |

| Thủy tinh |

| Đồ uống |

| Đồ ăn |

| Chăm sóc gia đình và cá nhân |

| Các ngành công nghiệp dành cho người dùng cuối khác (Chăm sóc thú cưng, sản phẩm thuốc lá) |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| Châu Âu | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Mỹ La-tinh | Brazil |

| México | |

| Phần còn lại của Mỹ Latinh | |

| Trung Đông & Châu Phi | Hội đồng hợp tác vùng Vịnh (GCC) |

| Ai Cập | |

| Nigeria | |

| Kenya | |

| Nam Phi | |

| Thổ Nhĩ Kỳ | |

| Phần còn lại của Trung Đông và Châu Phi |

| Vật liệu | Giấy và Bìa | |

| Nhựa | ||

| Kim loại | ||

| Thủy tinh | ||

| Ứng dụng | Đồ uống | |

| Đồ ăn | ||

| Chăm sóc gia đình và cá nhân | ||

| Các ngành công nghiệp dành cho người dùng cuối khác (Chăm sóc thú cưng, sản phẩm thuốc lá) | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| Châu Âu | Vương quốc Anh | |

| nước Đức | ||

| Pháp | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Mỹ La-tinh | Brazil | |

| México | ||

| Phần còn lại của Mỹ Latinh | ||

| Trung Đông & Châu Phi | Hội đồng hợp tác vùng Vịnh (GCC) | |

| Ai Cập | ||

| Nigeria | ||

| Kenya | ||

| Nam Phi | ||

| Thổ Nhĩ Kỳ | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường bao bì hàng tiêu dùng nhanh (FMCG)

Thị trường bao bì FMCG lớn đến mức nào?

Quy mô Thị trường Bao bì FMCG dự kiến sẽ đạt 0,89 nghìn tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,60% để đạt 1,12 nghìn tỷ USD vào năm 2029.

Quy mô thị trường bao bì FMCG hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Bao bì FMCG dự kiến sẽ đạt 0,89 nghìn tỷ USD.

Ai là người chơi chính trong thị trường bao bì FMCG?

Amcor Limited, Ball Corporation, Berry Plastics Corporation, Tetra Pak International S.A., DS Smith PLC là những công ty lớn hoạt động trong Thị trường Bao bì FMCG.

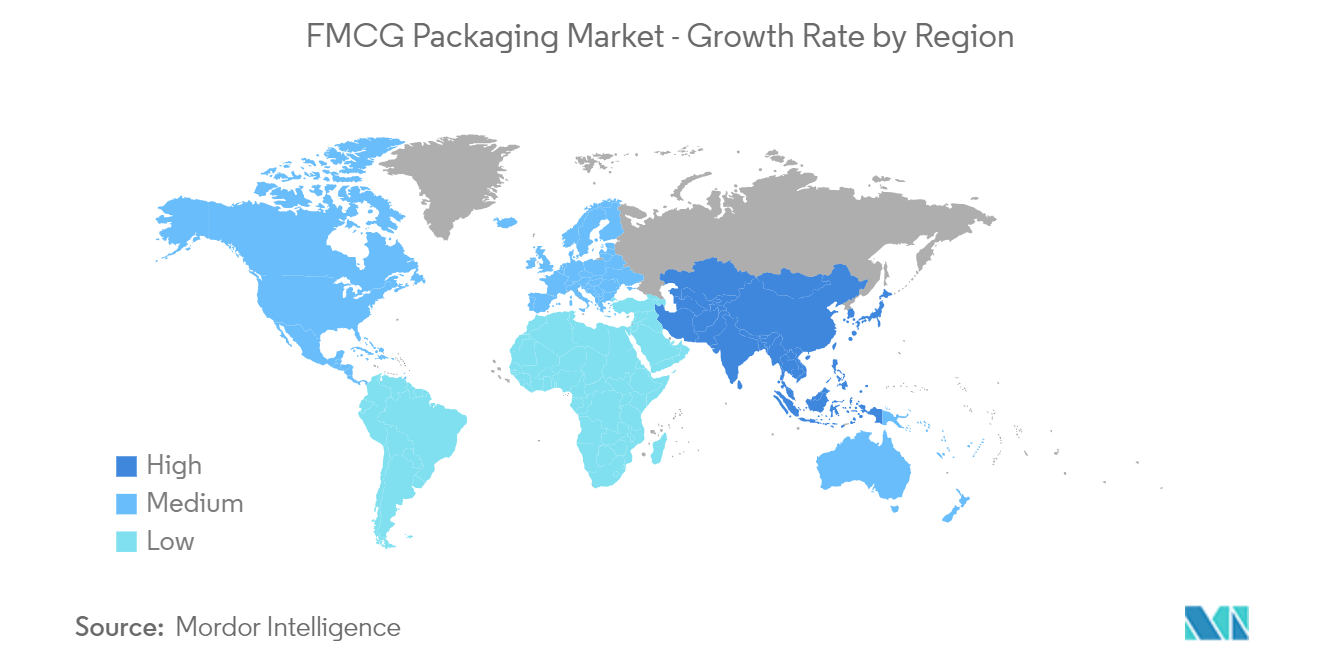

Khu vực nào phát triển nhanh nhất trong Thị trường Bao bì FMCG?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Bao bì FMCG?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Bao bì FMCG.

Thị trường Bao bì FMCG này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Bao bì FMCG ước tính là 0,85 nghìn tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường của Thị trường Bao bì FMCG trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bao bì FMCG trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Bao bì FMCG

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bao bì FMCG năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Bao bì FMCG bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.