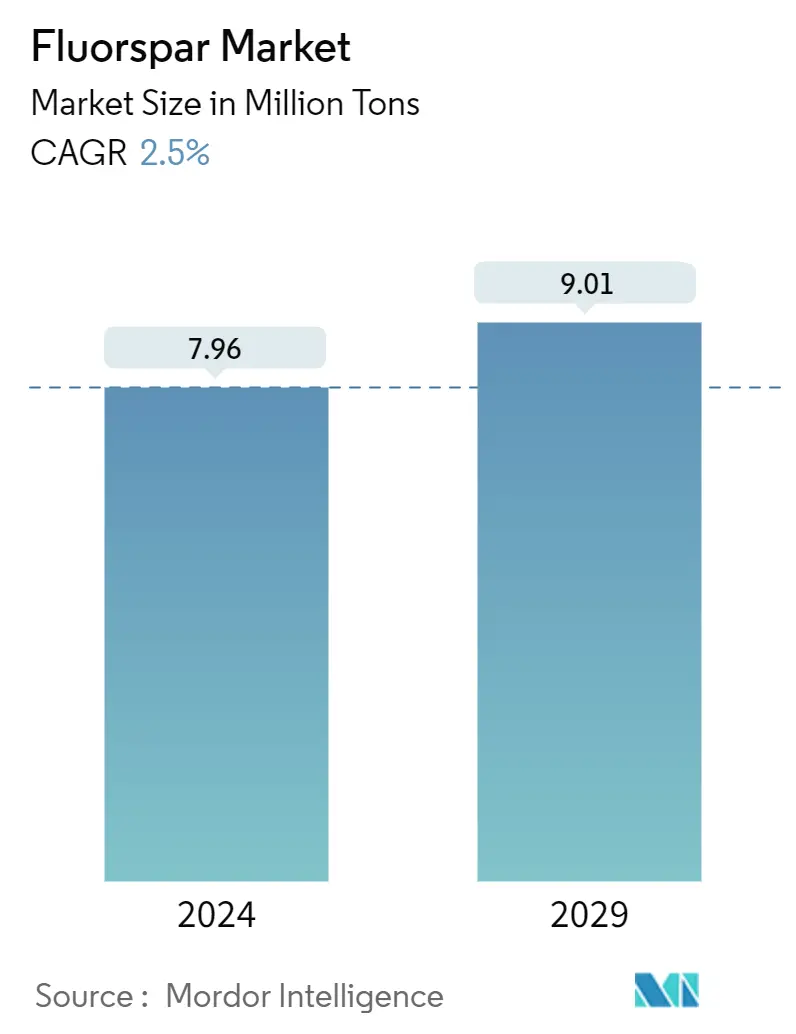

Quy mô thị trường Fluorspar

| Giai Đoạn Nghiên Cứu | 2019-2029 |

| Thể Tích Thị Trường (2024) | 7.96 triệu tấn |

| Thể Tích Thị Trường (2029) | 9.01 triệu tấn |

| CAGR(2024 - 2029) | 2.50 % |

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường Fluorspar

Quy mô thị trường Fluorspar ước tính là 7,96 triệu tấn vào năm 2024 và dự kiến sẽ đạt 9,01 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 2,5% trong giai đoạn dự báo (2024-2029).

Sự bùng phát của đại dịch COVID-19 dẫn đến việc đóng cửa kéo dài và các quy định nghiêm ngặt về giãn cách xã hội. Nó cũng dẫn đến sự gián đoạn chuỗi cung ứng và thiếu lao động, ảnh hưởng lớn đến hoạt động khai thác trên toàn cầu. Ngoài ra, nhu cầu thép sụt giảm càng cản trở nhu cầu fluorit trong giai đoạn này.

- Với việc các lĩnh vực sản xuất và dịch vụ đang dần khôi phục hoạt động như trước đại dịch, ngành hóa chất dự kiến sẽ phục hồi ổn định. Nhu cầu về fluorit được dự đoán sẽ được thúc đẩy bởi nhu cầu ngày càng tăng về các hóa chất chiết xuất từ fluorit. Nhu cầu này dự kiến sẽ được tăng cường hơn nữa với sự phục hồi của ngành thép và sản lượng thép tăng cao.

- Tuy nhiên, tác động tiêu cực của hoạt động khai thác đối với môi trường đã dẫn đến các quy định nghiêm ngặt được áp dụng đối với việc khai thác các hóa chất như fluorit, điều này có khả năng cản trở sự tăng trưởng của thị trường.

- Mặt khác, sự chuyển đổi toàn cầu sắp xảy ra sang xe điện dự kiến sẽ tạo ra nhu cầu lâu dài về pin lithium-ion, làm tăng nhu cầu về fluoropolyme do fluorit sản xuất, vốn ngày càng được sử dụng nhiều trong các loại pin này.

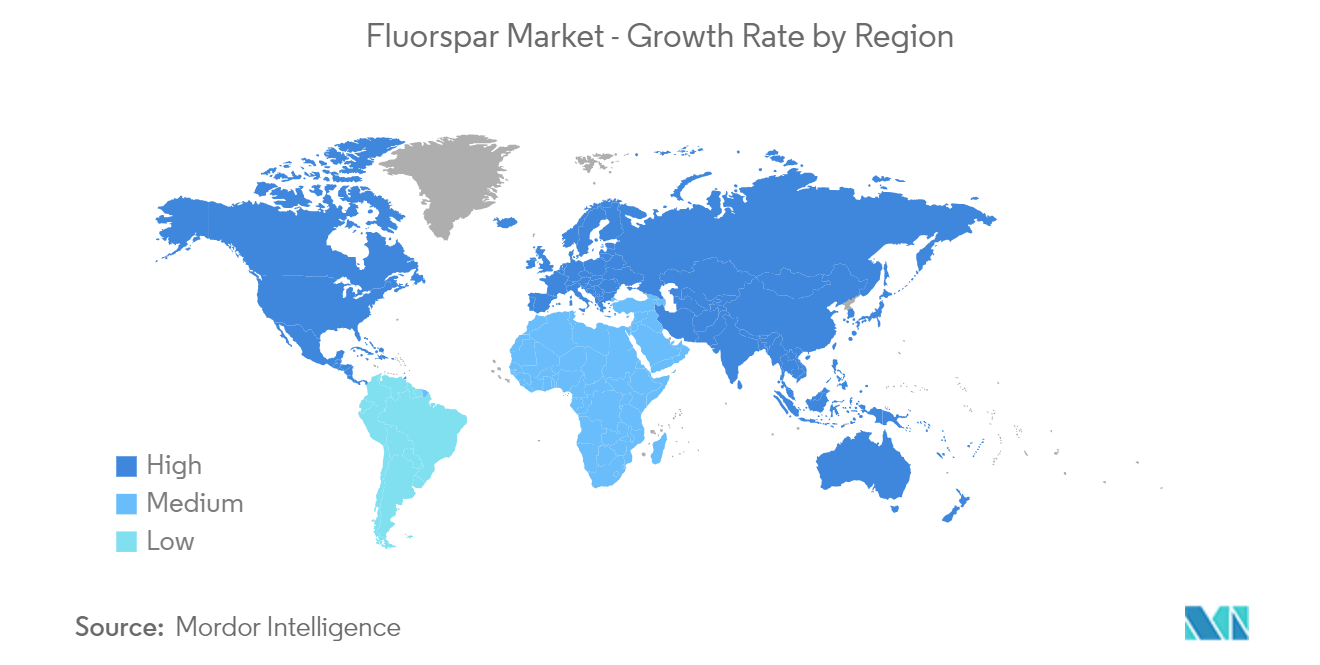

- Với sự tăng trưởng mạnh mẽ trong ngành hóa chất và sản xuất nhiều thép hơn, khu vực Châu Á - Thái Bình Dương có thể sẽ trở thành thị trường fluorit lớn nhất thế giới.

Xu hướng thị trường Fluorspar

Ứng dụng luyện kim là ứng dụng phát triển nhanh nhất

- Fluorspar được sử dụng chủ yếu trong sản xuất thép, sắt và các kim loại khác.

- Nó đóng vai trò như một chất trợ giúp loại bỏ các tạp chất như lưu huỳnh và phốt pho khỏi kim loại nóng chảy và cải thiện tính lưu động của xỉ.

- Từ 20 đến 60 pound fluorit được sử dụng để sản xuất mỗi tấn kim loại.

- Fluorspar có thể được sử dụng trực tiếp như một dòng luyện kim mà không cần bất kỳ quá trình làm giàu nào. Nó rất giàu fluorit và chứa một lượng nhỏ các hợp chất khác cần được cung cấp như một phần của xỉ.

- Nó cũng được sử dụng làm lò luyện vôi để cải thiện tính lưu động của xỉ trong quá trình luyện thép và luyện kim của nồi. Việc tiêu thụ fluorit trong sản xuất thép tăng từ 2 lên 10 kg hoặc từ 5 đến 10% lượng vôi.

- Ngành luyện kim đề cập đến việc thăm dò, khai thác, làm sạch, nấu chảy và cán các khoáng sản kim loại.

- Nhu cầu ngày càng tăng về fluorit được dự đoán sẽ thúc đẩy các hoạt động luyện kim trên toàn thế giới, từ đó mang lại lợi ích cho sự tăng trưởng của thị trường fluorit trong giai đoạn dự báo.

- Các hoạt động khai thác ngày càng tăng ở Hoa Kỳ dự kiến sẽ mang lại lợi ích cho ngành luyện kim trong nước. Các công ty khai thác mỏ hàng đầu hoạt động trong nước bao gồm Newmount Mining Corp., Peabody Energy Corp., Arch Resources Inc., Suncoke Energy Inc., và các công ty khác.

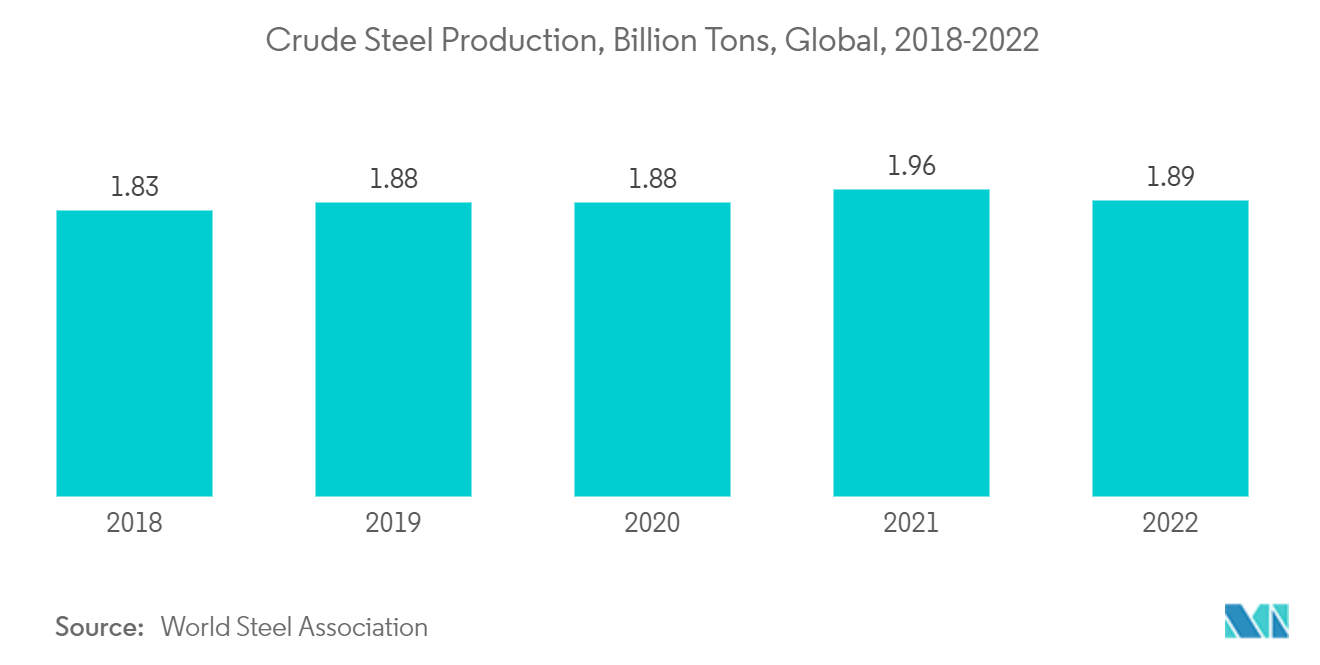

- Theo Hiệp hội Thép Thế giới, sản lượng thép thô toàn cầu năm 2022 đạt 1.887,80 triệu tấn, giảm 3,8% so với năm 2021 do các kịch bản địa chính trị ở châu Âu và Trung Đông. Tuy nhiên, nhu cầu thép đã phục hồi và đạt trên mức năm 2018 và dự kiến sẽ tăng đáng kể trong giai đoạn dự báo, đặc biệt là ở khu vực Châu Á - Thái Bình Dương.

- Các yếu tố nói trên cho thấy tiềm năng tăng mạnh nhu cầu về fluorit từ ứng dụng luyện kim trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Châu Á-Thái Bình Dương dự kiến sẽ thống trị thị trường fluorit trong giai đoạn dự báo. Nhu cầu ngày càng tăng về fluorit từ ngành công nghiệp hóa chất và các ứng dụng ngày càng tăng của nó trong ngành thép và ô tô ở các nước đang phát triển như Trung Quốc, Nhật Bản và Ấn Độ dự kiến sẽ thúc đẩy nhu cầu về fluorit ở khu vực này.

- Ở châu Á - Thái Bình Dương, Trung Quốc là nền kinh tế lớn nhất tính theo GDP. GDP của Trung Quốc tăng 2,3% vào năm 2020 và 8% vào năm 2021, phần lớn nhờ vào sự phục hồi chi tiêu của người tiêu dùng sau đại dịch. Theo IMF, vào năm 2022, mức tăng trưởng GDP giảm xuống còn 3%.

- Theo Hiệp hội Thép Thế giới, sản lượng thép thô ở Trung Quốc ước tính đạt 1.017,95 tấn vào năm 2022, so với 1.035,24 tấn vào năm 2021. Bắt đầu từ quý 3 năm 2021, lượng fluorit được sản xuất trong nước ít hơn rất nhiều vì một số nhà sản xuất lo lắng về môi trường khi họ khai thác fluorit.

- Ở Ấn Độ, fluorit chủ yếu được tiêu thụ và buôn bán ở hai loại loại axit (axit axit) và loại phụ axit. Các loại luyện kim và gốm được bao gồm trong loại axit phụ, còn được gọi là loại luyện kim (metspar). Khi so sánh với sản lượng toàn cầu, Ấn Độ sản xuất rất ít fluorit.

- Theo cơ sở dữ liệu của Cơ quan Kiểm kê Khoáng sản Quốc gia (NMI), tổng trữ lượng và tài nguyên fluorit của cả nước ước tính khoảng 18,18 triệu tấn dựa trên phương pháp của UNFC. Dự trữ chiếm 0,29 triệu tấn trong tổng số này, trong đó 0,22 triệu tấn thuộc loại đã được chứng minh và 0,06 triệu tấn thuộc loại có thể xảy ra. Có 17,89 triệu tấn tài nguyên còn lại.

- Các yếu tố nói trên cho thấy tiềm năng tăng mạnh nhu cầu về fluorit ở khu vực Châu Á - Thái Bình Dương, đặc biệt là từ Trung Quốc, Ấn Độ và các nước ASEAN trong giai đoạn dự báo.

Tổng quan về ngành Fluorspar

Thị trường fluorit được củng cố một phần, chỉ có một số công ty lớn thống trị thị trường. Một số công ty lớn (không theo thứ tự cụ thể nào) là Mexichem Fluor SA de CV (Koura), China Kings Resources Group Co. Ltd., Mongolrostsvetmet LLC, Minersa Group và Masan Resources.

Lãnh đạo thị trường Fluorspar

-

Mexichem Fluor SA de CV (Koura

-

China Kings Resources Group Co. Ltd

-

Mongolrostsvetmet LLC

-

Minersa Group

-

Masan Resources

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Fluorspar

- Tháng 4 năm 2022 Tập đoàn Phát triển Khoáng sản Gujarat (GMDC), công ty khai thác than non lớn nhất Ấn Độ, thông báo rằng họ đang trong quá trình thành lập một nhà máy chế biến fluorit tại Kadipani với tư cách là một liên doanh với Gujarat Fluorochemicals và Navine Fluorine International. Công suất dự kiến của nhà máy là 40.000 tấn/năm.

Báo cáo thị trường Fluorspar - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển

4.1.1 Nhu cầu ngày càng tăng về Fluorspar từ các hóa chất chiết xuất từ Fluorspar

4.1.2 Tăng sản lượng thép thúc đẩy nhu cầu

4.2 Hạn chế

4.2.1 Quy định môi trường về chiết xuất hóa chất từ Fluorspar

4.2.2 Những hạn chế khác

4.3 Phân tích chuỗi giá trị ngành

4.4 Phân tích năm lực lượng của Porter

4.4.1 Mối đe dọa của những người mới

4.4.2 Quyền thương lượng của người mua

4.4.3 Sức mạnh thương lượng của nhà cung cấp

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Mức độ cạnh tranh

4.5 Ảnh chụp công nghệ của quy trình chế biến Fluorspar

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô thị trường tính theo khối lượng)

5.1 Cấp

5.1.1 Lớp axit

5.1.2 Lớp gốm

5.1.3 Lớp luyện kim

5.1.4 Lớp quang học

5.1.5 Lớp Lapidary

5.2 Đa dạng

5.2.1 Anthozonit

5.2.2 John xanh

5.2.3 clorophan

5.2.4 Cerit bên ngoài

5.2.5 Yttrofluorit

5.2.6 Các giống khác

5.3 Ứng dụng

5.3.1 Luyện kim

5.3.2 Gốm sứ

5.3.3 Hóa chất

5.3.4 Ứng dụng khác

5.4 Địa lý

5.4.1 Châu á Thái Bình Dương

5.4.1.1 Trung Quốc

5.4.1.2 Ấn Độ

5.4.1.3 Nhật Bản

5.4.1.4 Hàn Quốc

5.4.1.5 Phần còn lại của Châu Á-Thái Bình Dương

5.4.2 Bắc Mỹ

5.4.2.1 Hoa Kỳ

5.4.2.2 Canada

5.4.2.3 México

5.4.3 Châu Âu

5.4.3.1 nước Đức

5.4.3.2 Vương quốc Anh

5.4.3.3 Pháp

5.4.3.4 Nước Ý

5.4.3.5 Phần còn lại của châu Âu

5.4.4 Nam Mỹ

5.4.4.1 Brazil

5.4.4.2 Argentina

5.4.4.3 Phần còn lại của Nam Mỹ

5.4.5 Trung Đông và Châu Phi

5.4.5.1 Ả Rập Saudi

5.4.5.2 Nam Phi

5.4.5.3 Phần còn lại của Trung Đông và Châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Sáp nhập và mua lại, liên doanh, hợp tác và thỏa thuận

6.2 Thị phần (%)**/Phân tích xếp hạng

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

6.4 Hồ sơ công ty

6.4.1 Canada Fluorspar

6.4.2 China Kings Resources Group Co. Ltd

6.4.3 Fluorsid (British Fluorspar)

6.4.4 Kenya Fluorspar

6.4.5 Koura

6.4.6 Masan Resources

6.4.7 MINCHEM IMPEX India Private Limited

6.4.8 Minersa Group

6.4.9 Mongolrostsvetmet LLC

6.4.10 RUSAL

6.4.11 Sallies Ltd

6.4.12 Seaforth Mineral & Ore Co.

6.4.13 Steyuan Mineral Resources Group Ltd

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

7.1 Tăng cường sử dụng Fluoropolyme do Fluospar sản xuất trong pin lithium

Phân đoạn ngành công nghiệp Fluorspar

Fluorspar, hay fluorit, là dạng khoáng chất của canxi florua; CaF2 là một loại khoáng chất halogenua canxi florua hóa học. Mặc dù kết tinh khối đẳng cự là phổ biến, nhưng các dạng đẳng cự bát diện và phức tạp hơn cũng phổ biến trong vật liệu.

Thị trường fluorit được phân chia theo cấp độ, chủng loại, ứng dụng và địa lý. Theo loại, thị trường được phân thành loại axit, loại gốm, loại luyện kim, loại quang học và loại thô. Theo chủng loại, thị trường được phân thành antozonite, blue john, chlorophane, yttrocerite, yttrofluorite và các loại khác. Theo ứng dụng, thị trường được phân thành các ứng dụng luyện kim, gốm sứ, hóa chất và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường ván gỗ tại 15 quốc gia trên khắp các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở khối lượng (tấn).

| Cấp | ||

| ||

| ||

| ||

| ||

|

| Đa dạng | ||

| ||

| ||

| ||

| ||

| ||

|

| Ứng dụng | ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường Fluorspar

Thị trường Fluorspar lớn đến mức nào?

Quy mô thị trường Fluorspar dự kiến sẽ đạt 7,96 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,5% để đạt 9,01 triệu tấn vào năm 2029.

Quy mô thị trường Fluorspar hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Fluorspar dự kiến sẽ đạt 7,96 triệu tấn.

Ai là người chơi chính trong Thị trường Fluorspar?

Mexichem Fluor SA de CV (Koura, China Kings Resources Group Co. Ltd, Mongolrostsvetmet LLC, Minersa Group, Masan Resources là những công ty lớn hoạt động trong thị trường Fluorspar.

Khu vực nào phát triển nhanh nhất trong Thị trường Fluorspar?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Fluorspar?

Năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Fluorspar.

Báo cáo ngành Fluorspar

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Fluorspar năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Fluorspar bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.