Phân tích thị trường màng Fluoropolymer

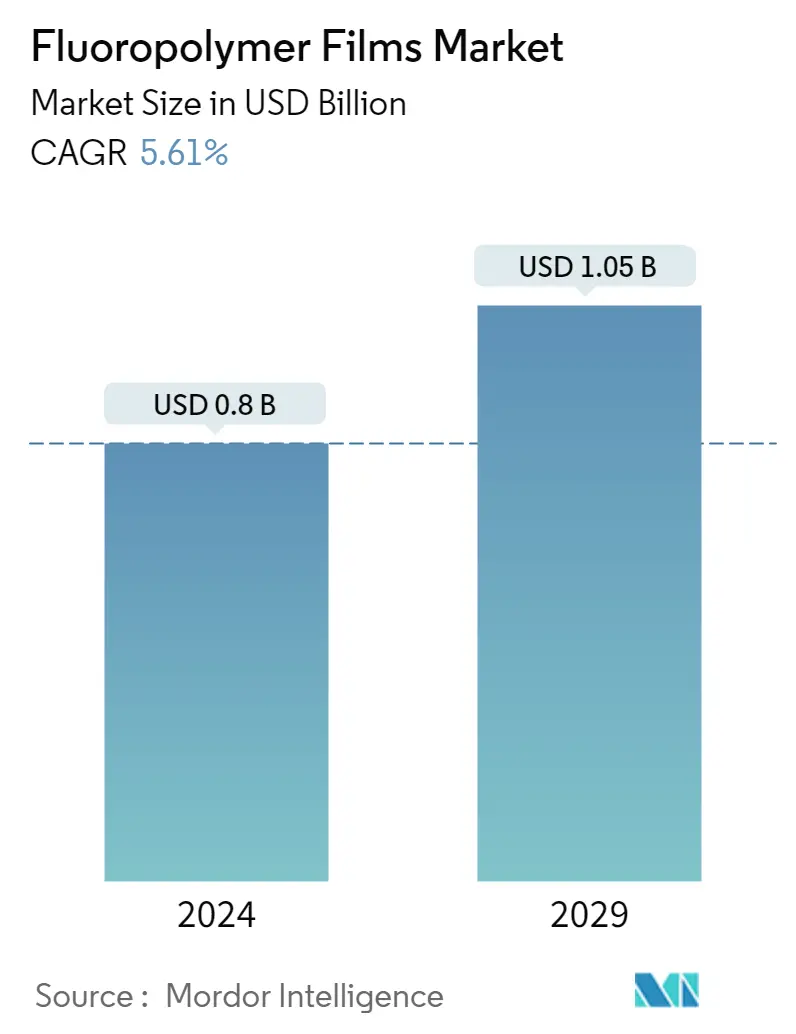

Quy mô Thị trường Phim Fluoropolymer ước tính đạt 0,8 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,05 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,61% trong giai đoạn dự báo (2024-2029).

- Vào năm 2020, thị trường chứng kiến sự suy thoái do sự bùng phát của Covid-19 và các đợt đóng cửa sau đó. Tuy nhiên, trong những năm 2021 và 2022, thị trường đã có đà tăng trưởng trở lại.

- Nhu cầu ngày càng tăng đối với màng từ xây dựng thương mại và bao bì dược phẩm dự kiến sẽ thúc đẩy thị trường trong giai đoạn dự báo.

- Các mối nguy hiểm về môi trường và sức khỏe liên quan đến các loại màng fluoropolymer khác nhau sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

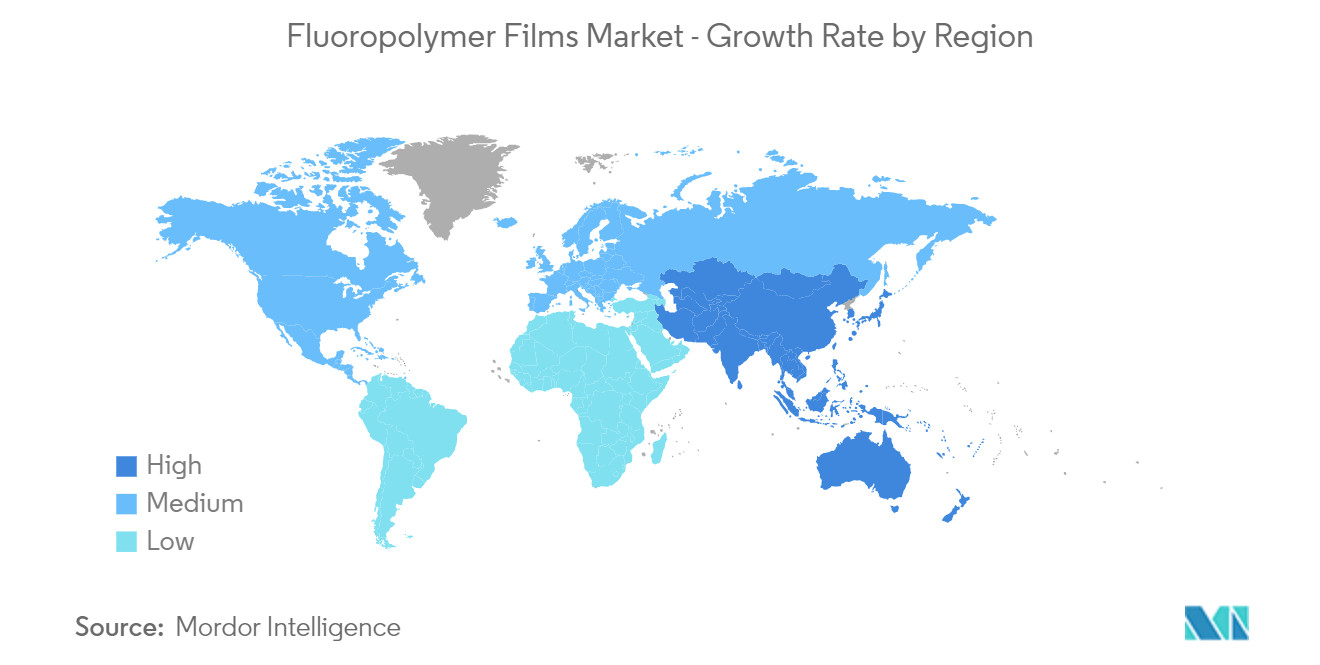

- Châu Á-Thái Bình Dương dự kiến sẽ thống trị thị trường toàn cầu trong giai đoạn dự báo do mức tiêu thụ ngày càng tăng ở các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản.

- Việc tăng cường lắp đặt các tấm pin mặt trời và tăng cường sử dụng màng fluoropolymer trong khử trùng y tế sẽ là cơ hội cho thị trường.

Xu hướng thị trường phim Fluoropolymer

Ngành điện tử và bán dẫn dự kiến sẽ là ngành có người dùng cuối tăng trưởng nhanh nhất

- Ngành công nghiệp bán dẫn là một trong những ngành đầu tiên áp dụng fluoropolyme để sản xuất chất bán dẫn. Fluoropolyme giúp đạt được độ tinh khiết cần thiết trong sản xuất vi mạch và các thiết bị điện tử khác do đặc tính chống lại độ tinh khiết cần thiết trong sản xuất vi mạch và các thiết bị điện tử khác.

- Do khả năng kháng hóa chất vượt trội, fluoropolyme cải thiện chức năng, độ tin cậy và tuổi thọ của bộ vi xử lý ngày càng nhỏ hơn và các thành phần điện khác. PerfluoroalkoxyAlkane (PFA), một loại fluoropolymer, có thể nấu chảy được. Điều này có nghĩa là PFA có thể được nung nóng để tan chảy và sau đó có thể được tạo hình thông qua ép phun hoặc đúc thổi.

- Ngành công nghiệp điện tử không ngừng có những tiến bộ và phát triển vượt bậc. Việc sản xuất điện thoại di động, thiết bị máy tính cầm tay, hệ thống chơi game và các thiết bị điện tử cá nhân khác sẽ tiếp tục làm tăng nhu cầu về linh kiện điện tử.

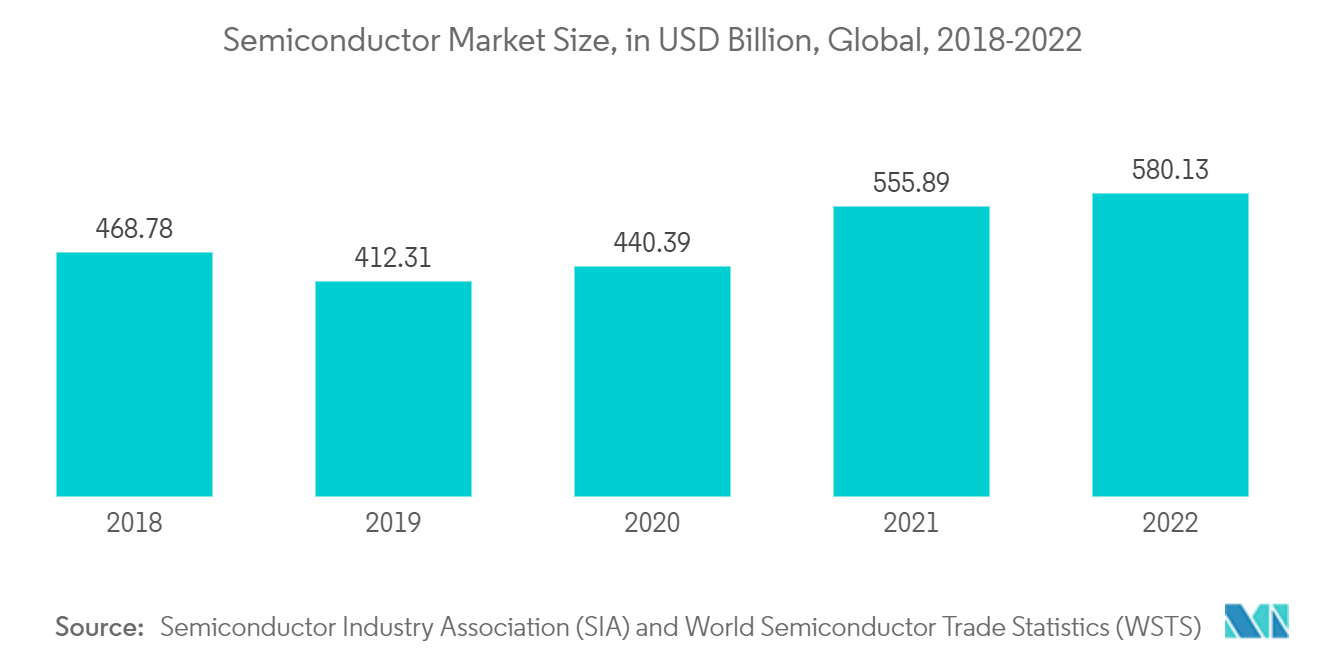

- Theo Thống kê Thương mại Chất bán dẫn Thế giới, thị trường chất bán dẫn toàn cầu ước tính đạt 580 tỷ USD vào năm 2022, đạt tốc độ tăng trưởng 4,4% mỗi năm. Quy mô thị trường bán dẫn toàn cầu chiếm 555,89 tỷ USD vào năm 2021, đạt mức tăng trưởng 26,23% so với 440,39 tỷ USD vào năm 2020.

- Theo Hiệp hội Công nghiệp Bán dẫn (SIA), doanh số bán dẫn toàn cầu trong năm 2022 tăng 3,2% bất chấp sự chững lại trong nửa cuối năm khiến kinh tế suy thoái và lạm phát.

- Theo Hiệp hội Công nghiệp Công nghệ Thông tin và Điện tử Nhật Bản (JEITA), sản lượng của ngành công nghiệp điện tử và CNTT toàn cầu ước tính đạt 3.436,8 tỷ USD vào năm 2022, đạt tốc độ tăng trưởng 1% so với cùng kỳ năm ngoái, so với 3.360,2 tỷ USD vào năm 2021. Hơn nữa, ngành này dự kiến sẽ đạt 3.436,8 tỷ USD, với tốc độ tăng trưởng 3% mỗi năm vào năm 2023.

- Do đó, những yếu tố này sẽ giúp thúc đẩy tăng trưởng thị trường của màng fluoropolyme trong giai đoạn dự báo.

Châu Á - Thái Bình Dương để thống trị thị trường

- Nhu cầu về các sản phẩm điện tử ở khu vực Châu Á - Thái Bình Dương chủ yếu đến từ Trung Quốc, Ấn Độ và Nhật Bản. Hơn nữa, Trung Quốc là một thị trường mạnh và thuận lợi cho các nhà sản xuất điện tử nhờ chi phí lao động thấp và chính sách linh hoạt.

- Thị trường điện, điện tử năm 2022 tăng 13% so với năm 2021, thời điểm thị trường tăng 10%. Tốc độ tăng trưởng ước tính cho năm 2023 là 7%. Thị trường Trung Quốc là thị trường lớn nhất thế giới, thậm chí còn lớn hơn thị trường của tất cả các nước công nghiệp phát triển cộng lại.

- Ấn Độ đã khởi động một chương trình toàn diện để phát triển hệ sinh thái sản xuất chất bán dẫn và màn hình trong nước. Chính phủ đã công bố khoản chi 76.000 INR crore (10 tỷ USD).

- Chính phủ cung cấp hỗ trợ tài chính 50% chi phí dự án để thiết lập các nhà máy sản xuất màn hình và chất bán dẫn, đồng thời hỗ trợ tài chính 50% chi phí vốn cho nhà máy sản xuất chất bán dẫn hỗn hợp.

- Mặt khác, vào tháng 11 năm 2022, Nhật Bản tuyên bố sẽ đầu tư 70 tỷ JPY (500 triệu USD) vào liên doanh giữa Sony Group Corp và NEC Corp để đưa quốc gia này trở thành trung tâm sản xuất chip tiên tiến.

- Theo Tổ chức Internationale des Constructeurs d'Automobiles (OICA), sản lượng ô tô trong khu vực đạt 50.020.793 chiếc vào năm 2022, tăng 7% so với 46.768.800 chiếc được sản xuất vào năm 2021. Trung Quốc là nhà sản xuất lớn nhất vào năm 2022, tiếp theo là Nhật Bản, Ấn Độ và Hàn Quốc.

- Hơn nữa, trong 9 tháng đầu năm 2022, doanh số bán ô tô du lịch của Ấn Độ vẫn tăng trưởng nhờ tích lũy tiền tiết kiệm, cùng với lãi suất thấp hơn và nhu cầu di chuyển cá nhân ngày càng tăng, điều này đã thuyết phục khách hàng mua ô tô mới. Kết quả là, số lượng đăng ký ô tô mới ở Ấn Độ đã tăng khoảng 20,2% trong ba quý đầu năm 2022, đạt 2,8 triệu chiếc. Ngoài ra, các cải cách của Chính phủ như các chương trình Aatma Nirbhar Bharat và Sản xuất tại Ấn Độ đã hỗ trợ ngành công nghiệp ô tô trong nước.

- Do đó, những xu hướng như vậy ở nhiều quốc gia khác nhau ở Châu Á - Thái Bình Dương sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Tổng quan về ngành màng Fluoropolymer

Thị trường màng fluoropolymer về bản chất bị phân mảnh một phần. Một số công ty lớn (không theo bất kỳ thứ tự cụ thể nào) trên thị trường được nghiên cứu bao gồm 3M, DAIKIN INDUSTRIES, Ltd., The Chemours Company, Solvay và Saint-Gobain, cùng với những công ty khác.

Dẫn đầu thị trường phim Fluoropolymer

3M

DAIKIN INDUSTRIES, Ltd.

The Chemours Company

Saint-Gobain

Solvay

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường phim Fluoropolymer

- Tháng 11 năm 2022 Solvay và Orbia tuyên bố hợp tác thông qua thỏa thuận khung liên doanh để sản xuất polyvinylidene fluoride cấp độ huyền phù (PVDF). Đối với nỗ lực này, các công ty đã đầu tư 850 triệu USD.

- Tháng 1 năm 2022 Arkema công bố tăng 50% công suất PVDF tại địa điểm Pierre-Bénite ở Pháp. Thông qua việc mở rộng này, Arkema đặt mục tiêu đẩy nhanh sự phát triển của mình tại Trung Quốc và đáp ứng nhu cầu mạnh mẽ từ các khách hàng đối tác trong lĩnh vực kinh doanh pin lithium-ion.

Phân khúc ngành công nghiệp màng Fluoropolymer

Màng Fluoropolymer cung cấp nhiều đặc tính khác nhau, chẳng hạn như khả năng kháng hóa chất tuyệt vời, phạm vi nhiệt độ hoạt động rộng (từ âm 200 đến cộng 250 ° C), và các đặc tính điện môi và cách điện tốt, cùng nhiều đặc tính khác.

Thị trường màng fluoropolymer được phân chia theo loại, ứng dụng, ngành người dùng cuối và địa lý. Theo loại, thị trường được phân thành PTFE, PVDF, FEP, ETFE, PFA, PVF và các loại khác. Theo ứng dụng, thị trường được phân chia thành phim rào cản, phim giải phóng, phim vi mô và phim an ninh. Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành ô tô, hàng không vũ trụ, quốc phòng, xây dựng, đóng gói, công nghiệp, điện tử và bán dẫn và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường màng fluoropolymer ở 15 quốc gia trên khắp các khu vực chính.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở doanh thu (USD).

| PTFE (Polytetrafluoroetylen) |

| PVDF (Polyvinylidene Fluoride) |

| FEP (Florin Ethylene-Propylene) |

| ETFE (Polyethylenetetrafluoroethylene) |

| PFA (Perfluoroalkoxy Alkane) |

| PVF (Polyvinylflorua) |

| Các loại khác |

| Phim rào cản |

| Phim phát hành |

| Phim vi mô |

| Phim an ninh |

| Ô tô, hàng không vũ trụ và quốc phòng |

| Sự thi công |

| Bao bì |

| Công nghiệp |

| Điện tử và bán dẫn |

| Các ngành người dùng cuối khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Kiểu | PTFE (Polytetrafluoroetylen) | |

| PVDF (Polyvinylidene Fluoride) | ||

| FEP (Florin Ethylene-Propylene) | ||

| ETFE (Polyethylenetetrafluoroethylene) | ||

| PFA (Perfluoroalkoxy Alkane) | ||

| PVF (Polyvinylflorua) | ||

| Các loại khác | ||

| Ứng dụng | Phim rào cản | |

| Phim phát hành | ||

| Phim vi mô | ||

| Phim an ninh | ||

| Công nghiệp người dùng cuối | Ô tô, hàng không vũ trụ và quốc phòng | |

| Sự thi công | ||

| Bao bì | ||

| Công nghiệp | ||

| Điện tử và bán dẫn | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường màng Fluoropolymer

Thị trường phim Fluoropolymer lớn đến mức nào?

Quy mô Thị trường Phim Fluoropolymer dự kiến sẽ đạt 0,80 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,61% để đạt 1,05 tỷ USD vào năm 2029.

Quy mô thị trường phim Fluoropolymer hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Phim Fluoropolymer dự kiến sẽ đạt 0,80 tỷ USD.

Ai là người đóng vai trò quan trọng trong Thị trường Phim Fluoropolymer?

3M, DAIKIN INDUSTRIES, Ltd., The Chemours Company, Saint-Gobain, Solvay là những công ty lớn hoạt động trong Thị trường Phim Fluoropolymer.

Khu vực nào phát triển nhanh nhất trong Thị trường Phim Fluoropolymer?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Phim Fluoropolymer?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Phim Fluoropolymer.

Thị trường Phim Fluoropolymer này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Phim Fluoropolymer ước tính là 753,24 triệu USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Phim Fluoropolymer trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Phim Fluoropolymer trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp phim Fluoropolymer

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Phim Fluoropolymer năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Phim Fluoropolymer bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.