| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 477.97 Billion |

| Kích Thước Thị Trường (2029) | USD 732.05 Billion |

| CAGR (2024 - 2029) | 8.90 % |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường phân bón GCC

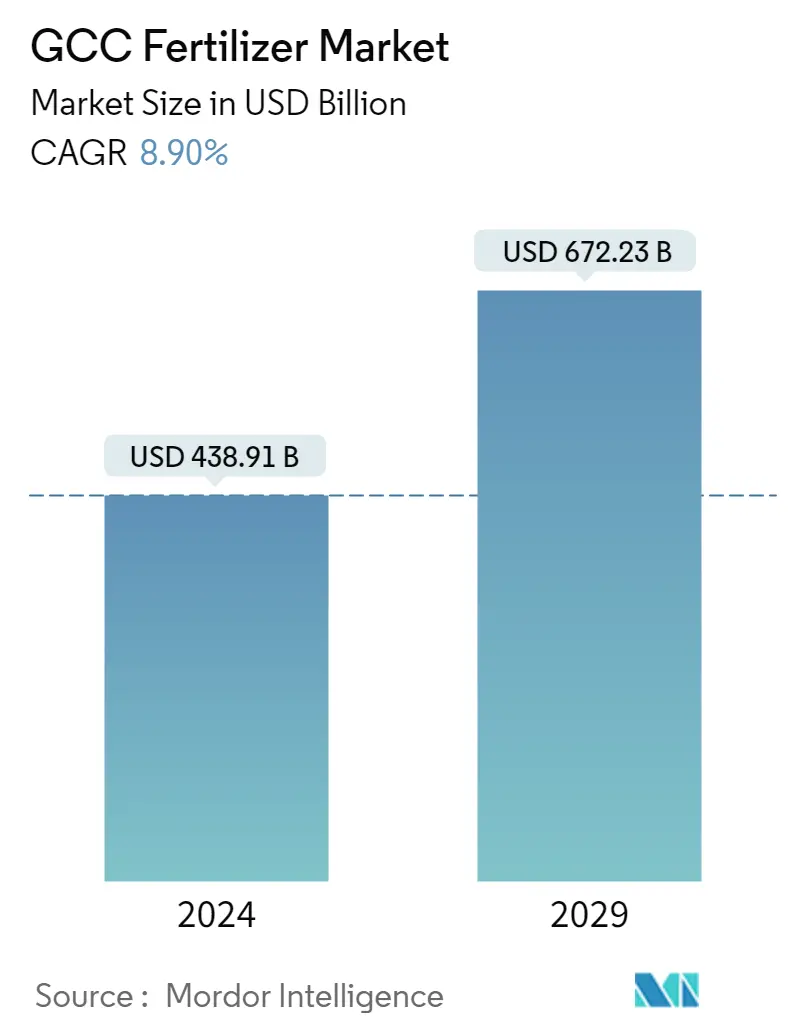

Quy mô Thị trường Phân bón GCC ước tính đạt 438,91 tỷ USD vào năm 2024 và dự kiến sẽ đạt 672,23 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,90% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động đáng kể đến nền kinh tế GCC vào năm 2020 do các biện pháp giãn cách xã hội, lệnh phong tỏa quốc gia và giá phân bón giảm. Ngành công nghiệp hóa chất trong khu vực có mối liên hệ chặt chẽ với hoạt động kinh tế, những trở ngại về cung và cầu, sự biến động về giá nguyên liệu và sự tăng trưởng trong các ngành công nghiệp tiêu dùng cuối cùng. Nó đã trải qua những tác động tiêu cực của đại dịch và tình hình kinh tế chung.

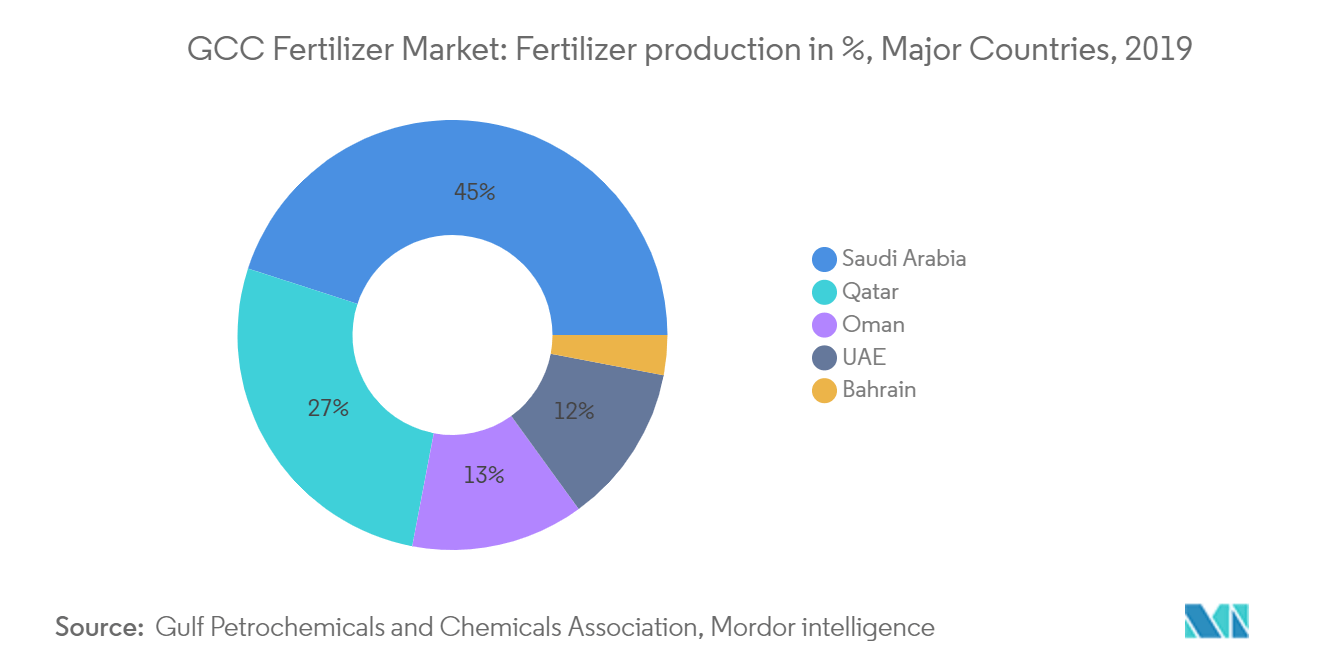

Nhu cầu về ngũ cốc lương thực ngày càng tăng và nhận thức ngày càng tăng của cộng đồng nông dân về việc sử dụng phân bón để tăng năng suất đang thúc đẩy thị trường phân bón. Nhu cầu phân bón ngày càng tăng từ các nước khác đang thúc đẩy sản xuất ở các nước GCC. Ả Rập Saudi đóng góp 49% vào tổng sản lượng phân bón của các nước GCC năm 2019.

Phân khúc phân đạm chiếm thị phần lớn hơn trên thị trường. Tuy nhiên, việc sử dụng phân kali đang phát triển nhanh chóng vì nó có thể nâng cao khả năng chịu đựng của cây trồng đối với các stress phi sinh học, đặc biệt là tình trạng thiếu nước, có thể làm giảm đáng kể năng suất cây trồng.

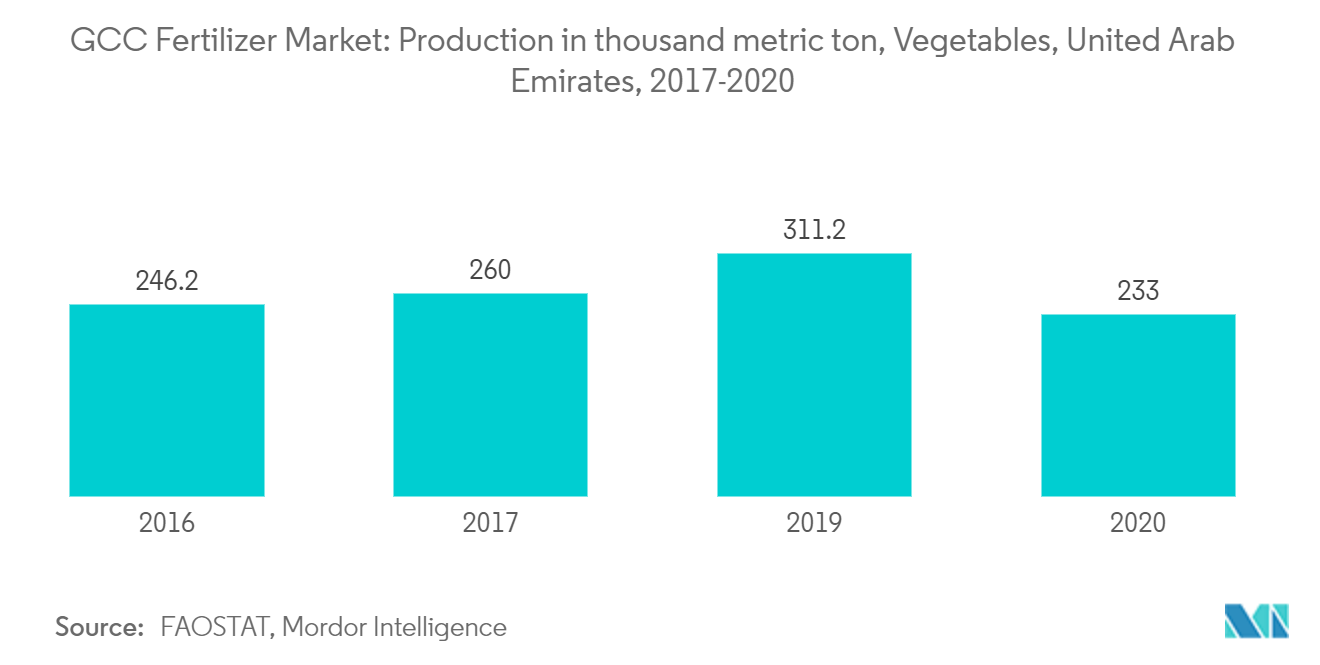

Sản xuất rau quả đang tăng trưởng trong khu vực khi chính phủ các nước GCC tập trung vào việc đạt được khả năng tự cung tự cấp. Hơn nữa, đại dịch COVID-19 đã nhấn mạnh việc phát triển nguồn thực phẩm địa phương. Theo Tổ chức Lương thực và Nông nghiệp, năm 2020, sản lượng rau quả sơ cấp ở mức 2.913,9 nghìn tấn và 1.052,1 nghìn tấn ở Ả Rập Saudi.

Xu hướng thị trường phân bón GCC

Mở rộng sản xuất cây trồng trong bối cảnh nhu cầu về ngũ cốc lương thực ngày càng tăng

Một số yếu tố chính thúc đẩy thị trường phân bón tăng trưởng là nhu cầu về ngũ cốc lương thực ngày càng tăng và nhận thức ngày càng tăng của cộng đồng nông dân về việc sử dụng phân bón để tăng năng suất hàng năm, với tốc độ tăng trưởng 10,3%. Mật độ dân số cao dẫn đến khan hiếm lương thực đang thúc đẩy sự tăng trưởng của thị trường. Nhu cầu phân bón cao từ Ấn Độ và Brazil cũng đang kích thích tăng trưởng ngành phân bón ở khu vực GCC.

Hiện tại, Ả Rập Saudi xuất khẩu lúa mì, chà là, trái cây, rau và hoa sang thị trường toàn cầu. Chà là từng là thực phẩm chính trong chế độ ăn uống của người Ả Rập Xê Út giờ đây chủ yếu được trồng để viện trợ nhân đạo toàn cầu. Những sáng kiến như vậy đang dẫn đến việc tăng cường sử dụng phân bón trong sản xuất cây trồng. Hơn nữa, chính phủ Ả-rập Xê-út đã cải thiện lĩnh vực nông nghiệp trong khuôn khổ Tầm nhìn 2030. Ưu tiên hàng đầu của Vương quốc này là tăng cường hiệu quả sử dụng các nguồn tài nguyên thiên nhiên hạn chế trong khi phát triển các khu vực nông thôn.

Việc thâm canh nông nghiệp hiện đại trong nước có thể làm tăng thêm các hoạt động trồng trọt và bón phân liên tục do tưới tiêu liên tục. Chẳng hạn, theo dữ liệu của Ngân hàng Thế giới, mức tiêu thụ phân bón ở Các Tiểu vương quốc Ả Rập Thống nhất đã tăng từ 708,5 kg/ha đất canh tác vào năm 2017 lên 745,35 kg/ha đất canh tác vào năm 2018. Do đó, nhu cầu sử dụng phân bón và nhu cầu ở thị trường trong nước là rất lớn. dự kiến sẽ tăng dần.

Ả Rập Saudi là nước sản xuất phân bón lớn nhất

Ả Rập Saudi và Qatar là những trung tâm sản xuất amoniac và urê lớn trong khu vực, với việc sản xuất DAP hiện chỉ có ở Ả Rập Saudi.

Vương quốc này dự kiến sẽ chiếm 40% thị phần sản xuất amoniac của GCC và 25% sản lượng urê của GCC vào năm 2024, trong khi Qatar có thể chiếm lần lượt 24% và 34%. Phân bón trước đây là sản phẩm xuất khẩu chính từ GCC sang Trung Quốc. Tuy nhiên, với việc Trung Quốc ngày càng tập trung vào việc đáp ứng nhu cầu phân bón, cơ cấu thương mại này hầu như biến mất.

Nhờ đó, Ấn Độ trở thành thị trường xuất khẩu phân bón GCC lớn nhất trong năm 2018, chiếm 27,9% tổng lượng xuất khẩu, tiếp theo là Hoa Kỳ, Brazil, Thái Lan, Úc và Nam Phi. Ngành phân bón GCC đang phát triển và tiếp tục phát triển khi các nhà sản xuất trong khu vực nắm bắt được các cơ hội tăng trưởng mới trong và ngoài khu vực. Ngành công nghiệp này vẫn trên quỹ đạo tăng trưởng tích cực với năng lực sản xuất tăng lên và danh mục sản phẩm ngày càng phát triển.

Tổng quan ngành phân bón GCC

Thị trường phân bón GCC bị phân mảnh. Một số công ty dẫn đầu trên thị trường là Công ty phân bón Qatar, Công ty phân bón Ả Rập Saudi, Công ty công nghiệp hóa dầu vùng Vịnh, Phân bón và Nhà máy phân bón sinh học Emirates. Vào tháng 2 năm 2017, công ty JGC Gulf International của Nhật Bản đã ký thỏa thuận với Công ty Công nghiệp Hóa dầu vùng Vịnh để sản xuất urê-formaldehyde trị giá 8,8 triệu USD.

Dẫn đầu thị trường phân bón GCC

-

Qatar Fertilizer Company

-

Saudi Arabian Fertilizer Company

-

Gulf Petrochemical Industries Company

-

Emirates Bio Fertilizer Factory

-

Fertil

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường phân bón GCC

Vào tháng 1 năm 2022, Công ty Dinh dưỡng Nông nghiệp SABIC đã mua lại Tập đoàn ETC (ETG), với 49% cổ phần của ETG inputs Holdco Limited, với giá trị giao dịch là 320 triệu USD. Thỏa thuận này là một phần trong chiến lược của Công ty Dinh dưỡng Nông nghiệp SABIC nhằm tích hợp chuỗi giá trị và phân phối thị trường dinh dưỡng nông nghiệp.

Vào tháng 10 năm 2021, JAS Global Industries đã mở rộng sự hiện diện của mình tại Ả Rập Saudi bằng cách mở một cơ sở sản xuất mới ở Riyadh. Khoản đầu tư chiến lược này cho phép JAS mở rộng sự hiện diện và nâng cao dịch vụ của mình tại Ả Rập Saudi.

Vào năm 2020, Tại Các Tiểu vương quốc Ả Rập Thống nhất, Fertil đã thành lập liên doanh với các nhà sản xuất của OCI ở Ai Cập và Algeria, trở thành công ty phân bón dựa trên nitơ lớn nhất ở Trung Đông và Bắc Phi.

Vào năm 2020, Công ty Phân bón Oman Ấn Độ SAOC (OMIFCO) được thành lập, một sáng kiến của Chính phủ Oman và Ấn Độ, nhằm xây dựng, sở hữu và vận hành một nhà máy sản xuất phân bón amoniac-urê hai dây chuyền quy mô thế giới hiện đại tại Khu công nghiệp Sur ở Vương quốc Oman.

Phân khúc ngành phân bón GCC

Phạm vi của báo cáo cũng bao gồm danh sách đầy đủ những người tham gia thị trường quan trọng, phân tích lợi ích chiến lược hiện tại của họ và các thông tin quan trọng khác. Thị trường phân bón GCC được phân chia theo loại sản phẩm và địa lý. Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (triệu USD) cho các phân khúc trên.

| Loại sản phẩm | Nitơ | urê | |

| Canxi Amoni Nitrat (CAN) | |||

| Amoni Nitrat | |||

| Amoni sunfat | |||

| Amoniac | |||

| Các loại phân đạm khác | |||

| Phốt phát | Mono-amoni Phosphate (MAP) | ||

| Di-amoni Phosphate (DAP) | |||

| Super lân ba lần (TSP) | |||

| Phân lân khác | |||

| Kali | Muriate của Potash (MOP) | ||

| Kali sunfat (SOP) | |||

| Phân bón dinh dưỡng thứ cấp | |||

| Phân bón vi chất dinh dưỡng | |||

| Ứng dụng | Ngũ cốc và ngũ cốc | ||

| Đậu và hạt có dầu | |||

| Hoa quả và rau | |||

| Cây trồng thương mại | |||

| Ứng dụng khác | |||

| Địa lý | Ả Rập Saudi | ||

| Qatar | |||

| Của riêng tôi | |||

| các Tiểu Vương Quốc Ả Rập Thống Nhất | |||

| Phần còn lại của GCC | |||

Câu hỏi thường gặp về nghiên cứu thị trường phân bón GCC

Thị trường phân bón GCC lớn đến mức nào?

Quy mô Thị trường Phân bón GCC dự kiến sẽ đạt 438,91 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,90% để đạt 672,23 tỷ USD vào năm 2029.

Quy mô thị trường phân bón GCC hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Phân bón GCC dự kiến sẽ đạt 438,91 tỷ USD.

Ai là người đóng vai trò quan trọng trong Thị trường Phân bón GCC?

Qatar Fertilizer Company, Saudi Arabian Fertilizer Company, Gulf Petrochemical Industries Company, Emirates Bio Fertilizer Factory, Fertil là những công ty lớn hoạt động trên Thị trường Phân bón GCC.

Thị trường phân bón GCC này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Phân bón GCC ước tính đạt 403,04 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Phân bón GCC trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Phân bón GCC trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Fertilizers Reports

Popular Agriculture Reports

Báo cáo ngành phân bón GCC

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Phân bón GCC năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Phân bón GCC bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.