Phân tích thị trường viễn thông châu Âu

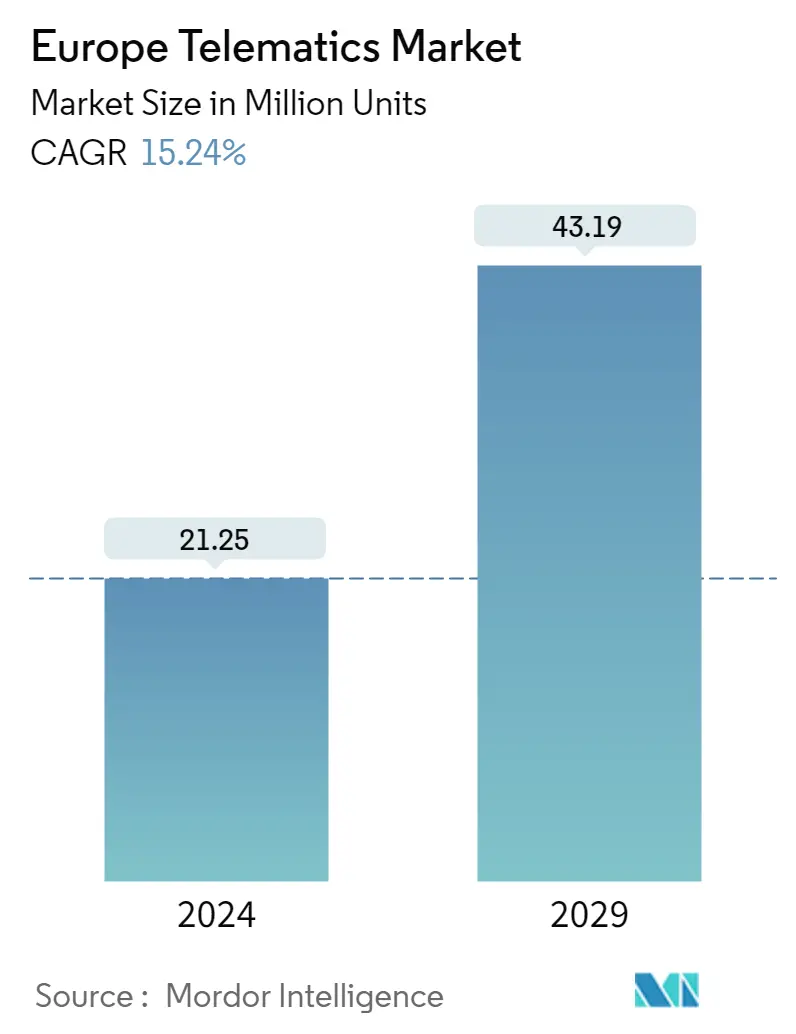

Quy mô Thị trường Viễn thông Châu Âu ước tính là 21,25 triệu đơn vị vào năm 2024 và dự kiến sẽ đạt 43,19 triệu đơn vị vào năm 2029, tăng trưởng với tốc độ CAGR là 15,24% trong giai đoạn dự báo (2024-2029).

- Một trong những động lực chính thúc đẩy tăng trưởng thị trường ở khu vực châu Âu là số vụ tai nạn ngày càng tăng. Theo Ủy ban Châu Âu, tỷ lệ tử vong do đường bộ trên một triệu dân ở khu vực Châu Âu là 46 vào năm 2022. Một số nghiên cứu chỉ ra rằng một phần đáng kể trong số này là do các phương tiện thương mại hạng nặng gây ra. Ví dụ, theo khảo sát của Thư viện Y khoa Quốc gia, xe chở hàng hạng nặng liên quan đến 14,2% số vụ va chạm đường bộ gây tử vong và 4,5% số vụ va chạm trên đường được cảnh sát báo cáo ở châu Âu.

- Nhu cầu về công nghệ hỗ trợ điều hướng, an toàn và chẩn đoán từ xa đang nâng tầm không gian của phương tiện thương mại cũng như hành khách. Các động lực chính của viễn thông phương tiện bao gồm các quy định của Liên minh Châu Âu, các quy định chính sách địa phương, sự gia tăng số lượng sản xuất ô tô, cùng với tỷ suất lợi nhuận nhỏ trong ngành vận tải. Một loạt các thiết bị và dịch vụ viễn thông ngày càng mở rộng, cùng với các nhiệm vụ tập trung của chính phủ, sẽ cho phép công nghệ này trở thành xu hướng phổ biến.

- Với hệ thống viễn thông được lắp đặt trên xe, người dùng có thể xem vị trí xe của mình theo thời gian thực. Điều này cho phép gửi lộ trình lý tưởng cho người lái xe để tránh ùn tắc giao thông, chậm trễ hoặc tai nạn. Nó cũng giúp tăng thời gian phản hồi bằng cách chọn phương tiện gần vị trí khách hàng nhất để cung cấp dịch vụ nhanh chóng và đáp ứng. Trong trường hợp doanh nghiệp cung cấp sản phẩm, họ có thể cung cấp cho khách hàng Liên kết theo dõi để hỗ trợ họ xem vị trí của phương tiện. Điều này giúp khách hàng có thể chuẩn bị trước cho việc giao hàng.

- Mặc dù công nghệ viễn thông đã được sử dụng trong nhiều lĩnh vực trong nhiều thập kỷ nhưng chỉ trong vài năm gần đây, nó mới trở thành một hiện tượng trong quản lý đội tàu. Công nghệ này kết hợp viễn thông và tin học để khám phá những hiểu biết có giá trị về hoạt động của đội tàu. Hệ thống viễn thông đội xe có hai thành phần một thiết bị được cài đặt trên các phương tiện của đội xe và phần mềm thu thập, lưu trữ và truyền thông tin.

- Sự bùng phát của đại dịch COVID-19 đã tác động đáng kể đến sự phát triển của ngành ô tô nói chung, vì lệnh phong tỏa trên diện rộng và hạn chế đi lại đã ảnh hưởng đáng kể đến doanh số bán hàng và nhu cầu nói chung. Một số hạn chế được áp dụng liên quan đến việc sử dụng lực lượng lao động thủ công cũng ảnh hưởng đến khả năng sản xuất của các nhà sản xuất ô tô, những người này cũng buộc phải ngừng hoạt động hoặc tiếp tục với khả năng sản xuất hạn chế, khiến ngành công nghiệp ô tô bị chậm lại.

Xu hướng thị trường viễn thông châu Âu

Xe chở khách chứng kiến sự tăng trưởng đáng kể

- Theo dữ liệu của WHO, một trong những động lực chính cho sự tăng trưởng của phân khúc này trong khu vực là số vụ tai nạn ngày càng tăng trên đường bộ ở EU, với tỷ lệ lớn nạn nhân là nạn nhân của các vụ va chạm trên đường liên quan đến công việc. Điều này đã thúc đẩy các cơ quan chính phủ cập nhật luật liên quan đến an toàn và phúc lợi của nhân viên, đồng thời các cơ quan y tế và an toàn ban hành hướng dẫn cải tiến cho các tổ chức để giúp họ tuân thủ và thực thi các trách nhiệm pháp lý.

- Việc sử dụng hệ sinh thái viễn thông là kết quả của việc áp dụng quản lý tài nguyên di động và giao tiếp giữa máy với máy. Hơn nữa, viễn thông được sử dụng rộng rãi bởi các ngành công nghiệp như dầu khí, khai thác mỏ, tiện ích, thực phẩm, chuyển phát nhanh, kinh doanh xây dựng, quản lý chất thải, cảnh sát và các tổ chức khẩn cấp cũng như các đội xe vận chuyển như xe khách, phương tiện công cộng, taxi và phương tiện vận tải dành cho người khuyết tật để di chuyển. lực lượng lao động và hàng hóa của họ trên khắp khu vực của họ.

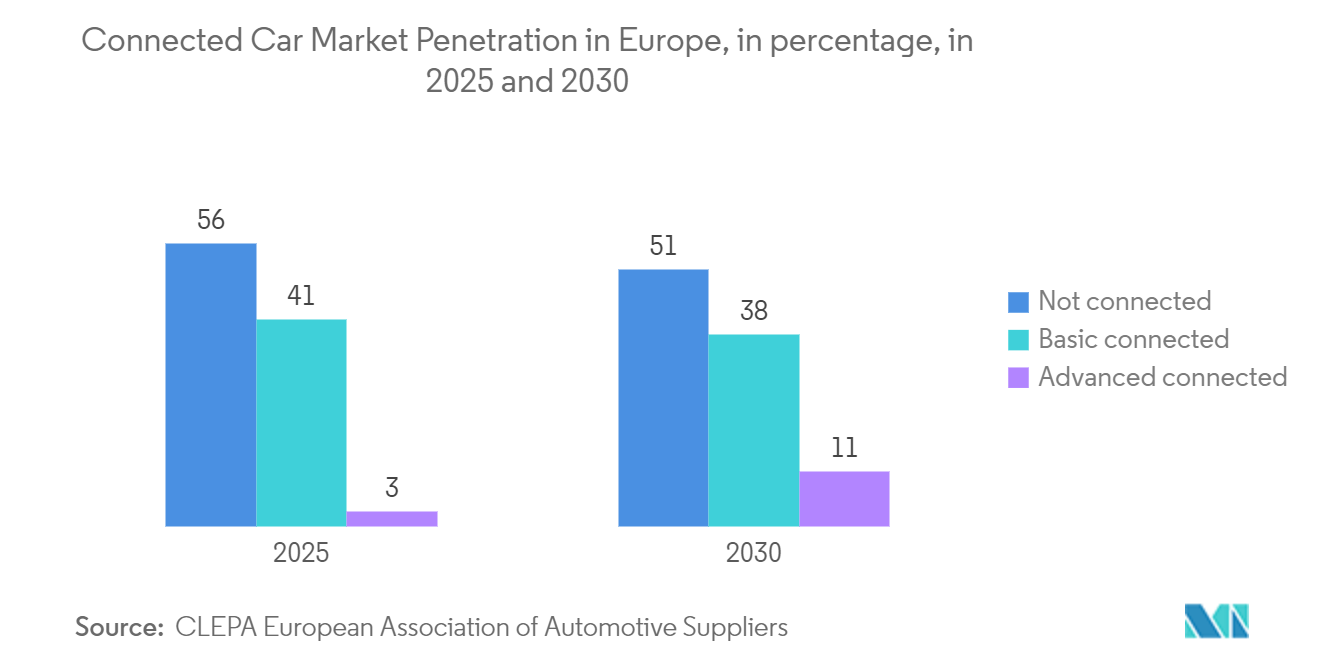

- Các chuyến hàng ô tô đến châu Âu đã tăng lên đáng kể trong 5 năm qua. Ba công ty ô tô hàng đầu - Volkswagen, PSA và Renault Nissan Alliance - chiếm khoảng một nửa số lô hàng ô tô được kết nối ở châu Âu, do họ thống trị doanh số bán xe du lịch trong khu vực. Ô tô liên kết được hình dung như một phương tiện chở khách có kết nối nhúng. Trong tương lai, hầu hết ô tô được kết nối sẽ có Bộ điều khiển viễn thông (TCU) hỗ trợ 4G và 5G.

- Khi số lượng ô tô trên đường tăng lên, yêu cầu duy trì các tiêu chuẩn an toàn cao hơn càng trở nên thúc đẩy ngành này phát triển. Hơn nữa, thị trường dự kiến sẽ phát triển do nhu cầu về hệ thống quản lý đội xe trong lĩnh vực hậu cần ngày càng tăng, các yêu cầu pháp lý nhằm cải thiện sự an toàn của phương tiện và hành khách cũng như sự gia tăng tích hợp máy tính bảng và điện thoại thông minh trong ô tô.

- Chi phí của các hệ thống viễn thông, bao gồm lắp đặt, bảo trì và phản hồi, tiếp tục là trở ngại lớn cho sự tăng trưởng công nghiệp của khu vực. Tuy nhiên, các nghiên cứu cho thấy rằng việc giảm các chi phí khác, chẳng hạn như thiệt hại về nhiên liệu và phí bảo hiểm, có nhiều khả năng bù đắp cho chi phí ban đầu. Hơn nữa, theo nghiên cứu do Ủy ban Châu Âu về công nghệ ô tô thực hiện, việc sử dụng máy ghi dữ liệu sự kiện có tỷ lệ lợi ích trên chi phí tích cực. Được thúc đẩy bởi những xu hướng như vậy, ngày càng có nhiều nhà sản xuất ô tô bước vào bối cảnh ngành viễn thông bằng cách cung cấp các giải pháp viễn thông được trang bị cho nhà máy.

- Với sự xuất hiện sắp tới của các dịch vụ giá trị gia tăng như giải pháp an toàn dựa trên video trên cơ sở di động và giải pháp quản lý dịch vụ hiệu suất phương tiện, cơ hội tăng trưởng đang được củng cố trên thị trường viễn thông phương tiện chở khách ở Châu Âu. Mặc dù mức độ thâm nhập của các dịch vụ quản lý đội xe tích hợp (FMS) trong các đội xe lớn và vừa là tương đối cao, nhưng việc giải quyết các thách thức như trường hợp kinh doanh tốt hơn, nhận thức và đào tạo đầy đủ là chìa khóa để mở rộng trong các đội xe nhỏ, điều này đang khuyến khích ngày càng nhiều nhà cung cấp xây dựng nhà máy. phù hợp với những giải pháp này.

Vương quốc Anh nắm giữ cổ phần lớn

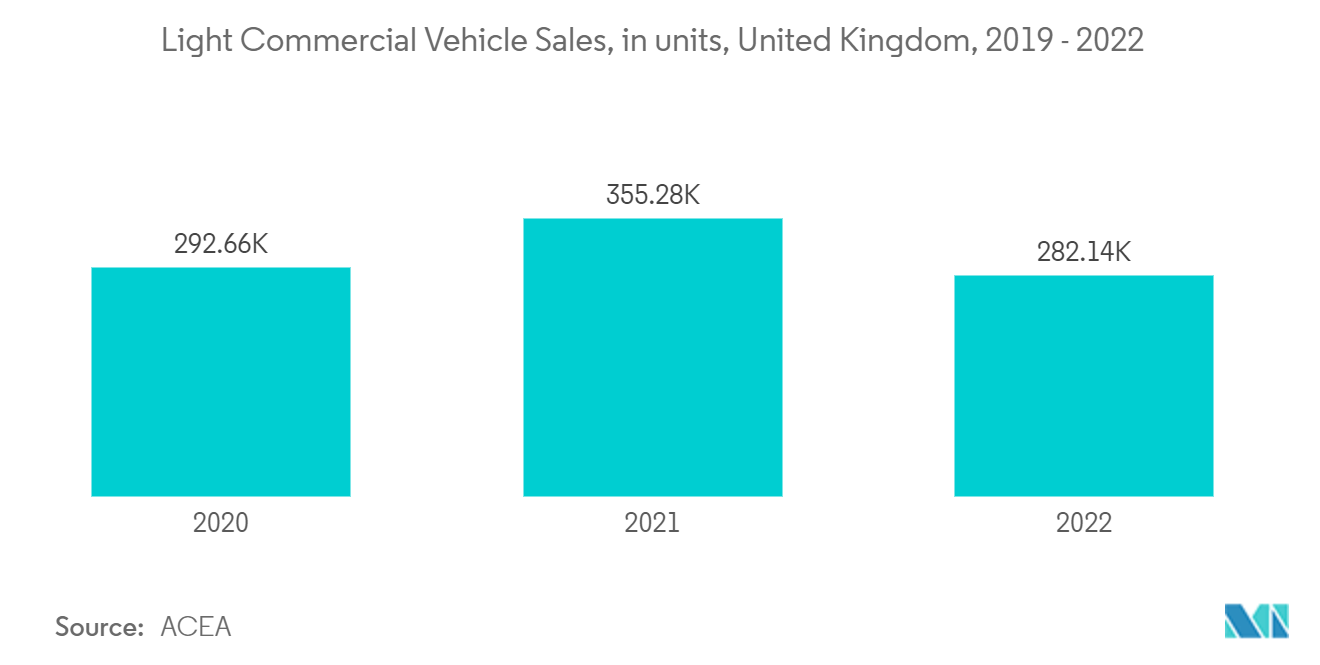

- Thị trường viễn thông ở Vương quốc Anh sẽ chứng kiến sự tăng trưởng cao do sản xuất các phương tiện thương mại hạng nhẹ như xe tải nhỏ, xe bán tải, v.v. ngày càng tăng. Các nhà điều hành phương tiện thương mại sử dụng viễn thông để tối ưu hóa nhiều yếu tố khác nhau, bao gồm bảo trì xe tải, sử dụng nhiên liệu , và những người khác. Theo ACEA, mặc dù doanh số bán xe thương mại hạng nhẹ có biến động nhưng Vương quốc Anh chỉ đứng sau Pháp về tổng doanh số bán LCV ở châu Âu.

- Dữ liệu do các phương tiện này tạo ra cung cấp cho các công ty thông tin có giá trị để cải thiện hiệu quả bằng cách tránh tắc nghẽn, tạo môi trường lái xe ít căng thẳng hơn và tác động đến môi trường đối với phương tiện, không giống như các hệ thống theo dõi dữ liệu truyền thống chỉ cung cấp thông tin chi tiết về hành vi của người lái xe và thời gian thực. vị trí xe.

- Các doanh nghiệp thương mại điện tử và ngành hậu cần đang phát triển trong nước đã làm tăng nhu cầu về các phương tiện thương mại hạng nhẹ, hơn nữa tạo cơ hội tăng trưởng cao cho thị trường viễn thông châu Âu trong phân khúc thương mại. Theo Báo cáo OICA (2022), sản lượng xe thương mại hạng nhẹ đạt 80.210 chiếc, tăng 44% so với năm trước.

- Một số nhà sản xuất ô tô đang tập trung vào hợp tác hoặc đối tác chiến lược để mở rộng sản xuất xe thương mại hạng nhẹ trong nước. Ví dụ vào tháng 4 năm 2023, B-ON và International Motors Limited, hai thương hiệu ô tô điện, đã công bố hợp tác để hỗ trợ nhập khẩu và phân phối dòng xe bốn chiếc của B-ON tại Vương quốc Anh. Thông qua quan hệ đối tác này, cả hai công ty đều mong muốn hỗ trợ điện khí hóa trong nước và cung cấp các giải pháp đội tàu thương mại không phát thải, chi phí thấp cho khách hàng, thúc đẩy hơn nữa nhu cầu về viễn thông tại thị trường châu Âu.

- Công nghệ viễn thông có thể là giải pháp hiệu quả cho ngành vận tải và logistics trong việc giải quyết tình trạng thiếu hụt tài xế. Công nghệ tiên tiến này cung cấp khả năng theo dõi và hiển thị theo thời gian thực của toàn bộ đội xe và tài sản di động, giảm bớt công việc thủ công của người lái xe. Việc giám sát điện tử giờ lái xe để tuân thủ cũng là điều cần thiết. Vào tháng 5 năm 2023, Trakm8 đã công bố quan hệ đối tác chiến lược với CityFibre để trang bị cho đội xe tải của CityFibre Camera viễn thông tích hợp RH600 4G nhằm cải thiện độ an toàn của đội xe, giúp giám sát hành vi lái xe và phù hợp với các mục tiêu bền vững rộng hơn của công ty.

Tổng quan ngành Viễn thông Châu Âu

Cường độ cạnh tranh trên thị trường viễn thông châu Âu rất cao, với sự hiện diện của nhiều người chơi tranh giành thị phần trong một không gian khá cạnh tranh. Sáp nhập và mua lại có thể được xác định là một chiến lược quan trọng được các doanh nghiệp đương nhiệm thực hiện để tăng cường sự thống trị thị trường. Hơn nữa, sự cạnh tranh dự kiến sẽ còn gia tăng hơn nữa, với những người chơi mới hơn đang tìm cách cung cấp các dịch vụ chuyên biệt và mô hình kinh doanh sáng tạo. Các nhà cung cấp chính bao gồm Verizon Communications Inc., Webfleet Solutions BV, ABAX UK Ltd, Masternaut Limited và Targa Telematics SpA, cùng nhiều nhà cung cấp khác.

Vào tháng 5 năm 2023, Targa Telematics tuyên bố mua lại Viasat Group Spa để củng cố vị trí dẫn đầu tại thị trường Ý và đẩy nhanh việc mở rộng sang châu Âu. Thông qua việc mua lại này, công ty đặt mục tiêu đánh dấu sự sáng tạo trong lĩnh vực IoT và phát triển các giải pháp cũng như dịch vụ kỹ thuật số cho kết nối di động.

Tương tự, vào tháng 3 năm 2023, Targa Telematics đã công bố quan hệ đối tác chiến lược với Ford để mở rộng phạm vi giải pháp ô tô được kết nối và tích hợp dữ liệu từ xe của nhà sản xuất ô tô.

Vào tháng 10 năm 2022, Webfleet đã công bố quan hệ đối tác chiến lược với Muses, một eOEM mới có trụ sở gần Paris, để cung cấp các giải pháp viễn thông tích hợp. Giải pháp viễn thông của công ty cho phép Muses theo dõi tình trạng đội tàu và dự đoán lịch bảo trì. Nó cung cấp cho khách hàng của Muses quyền truy cập vào bộ Webfleet đầy đủ để tối ưu hóa hiệu quả của nhóm và giảm chi phí.

Lãnh đạo thị trường viễn thông châu Âu

Webfleet Solutions BV

Verizon Communications Inc.

ABAX UK Ltd

Masternaut Limited

Targa Telematics SpA

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường viễn thông châu Âu

- Tháng 5 năm 2023 Webfleet công bố quan hệ đối tác chiến lược với RIO, nhà cung cấp dịch vụ kỹ thuật số, để cung cấp các giải pháp quản lý đội xe tích hợp cho xe tải MAN với phần cứng OEM hiện có, RIO Box, của MAN. Thông qua quan hệ đối tác này, cả hai công ty đều mong muốn cung cấp cho khách hàng khả năng truy cập dễ dàng vào các giải pháp viễn thông tiên tiến và khả năng làm việc với các ứng dụng quản lý đội xe hàng đầu độc lập với phần cứng được cài đặt sẵn và đội xe hỗn hợp.

- Tháng 5 năm 2023 Targa Telematics thông báo hợp tác với Service Vill, một công ty cho thuê ô tô có tài xế lái, để giám sát đội xe của mình, bao gồm một số mẫu xe cao cấp và sang trọng được sử dụng để cung cấp các dịch vụ hậu cần phù hợp và đáng tin cậy cho khách hàng của mình. Targa sẽ giúp Service Vill giám sát và quản lý đội xe cũng như đạt được ba mục tiêu chính tăng hiệu quả hoạt động, kiểm soát chi phí tốt hơn và cải thiện độ an toàn cho người lái và phương tiện.

Phân khúc ngành Viễn thông Châu Âu

Viễn thông đề cập đến tập hợp các công nghệ được sử dụng để giám sát nhiều loại thông tin liên quan đến một phương tiện hoặc đội xe riêng lẻ. Hệ thống Viễn thông có thể thu thập thông tin, bao gồm hành vi của người lái xe, vị trí, chẩn đoán động cơ và hoạt động của phương tiện, đồng thời giúp người vận hành đội xe trực quan hóa dữ liệu được tạo trên nền tảng phần mềm để quản lý tài nguyên của họ. Phạm vi nghiên cứu bao gồm các loại phương tiện, bao gồm cả hành khách và thương mại.

Thị trường Viễn thông Châu Âu được phân chia theo Loại phương tiện (Thương mại (Kịch bản thị trường hiện tại và Cơ sở được lắp đặt, Mức độ thâm nhập của LCV so với MCV/HCV, Phân tích doanh thu dịch vụ viễn thông, Quốc gia (Vương quốc Anh, Đức, Pháp, Ý, Tây Ban Nha, Benelux, Na Uy, Thụy Điển, Ba Lan, Đan Mạch, Phần Lan, Phần còn lại của Châu Âu)), Phương tiện chở khách (Tình huống thị trường hiện tại và Cơ sở được lắp đặt của Hệ thống Viễn thông OEM nhúng và Phân tích Khu vực - Phân tích Định tính về Xu hướng và Động lực)). Quy mô và dự báo thị trường được cung cấp dựa trên cơ sở lắp đặt hệ thống viễn thông cho tất cả các phân khúc.

| Kịch bản thị trường hiện tại và cơ sở được cài đặt | |

| Sự thâm nhập của Lcv Vs. Mcv/hcv | |

| Phân tích doanh thu dịch vụ viễn thông | |

| Theo quốc gia | Vương quốc Anh |

| Benelux | |

| Na Uy | |

| Thụy Điển | |

| Ba Lan | |

| Đan mạch | |

| Phần Lan | |

| Phần còn lại của châu Âu |

| Kịch bản thị trường hiện tại và cơ sở được cài đặt của các hệ thống viễn thông Oem nhúng |

| Phân tích khu vực - Phân tích định tính về xu hướng và động lực |

| Thuộc về thương mại | Kịch bản thị trường hiện tại và cơ sở được cài đặt | |

| Sự thâm nhập của Lcv Vs. Mcv/hcv | ||

| Phân tích doanh thu dịch vụ viễn thông | ||

| Theo quốc gia | Vương quốc Anh | |

| Benelux | ||

| Na Uy | ||

| Thụy Điển | ||

| Ba Lan | ||

| Đan mạch | ||

| Phần Lan | ||

| Phần còn lại của châu Âu | ||

| Phân khúc - Theo phương tiện chở khách | Kịch bản thị trường hiện tại và cơ sở được cài đặt của các hệ thống viễn thông Oem nhúng | |

| Phân tích khu vực - Phân tích định tính về xu hướng và động lực | ||

Câu hỏi thường gặp về nghiên cứu thị trường viễn thông châu Âu

Thị trường Viễn thông Châu Âu lớn đến mức nào?

Quy mô Thị trường Viễn thông Châu Âu dự kiến sẽ đạt 21,25 triệu đơn vị vào năm 2024 và tăng trưởng với tốc độ CAGR là 15,24% để đạt 43,19 triệu đơn vị vào năm 2029.

Quy mô thị trường viễn thông châu Âu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Viễn thông Châu Âu dự kiến sẽ đạt 21,25 triệu chiếc.

Ai là người chơi chính trong Thị trường Viễn thông Châu Âu?

Webfleet Solutions BV, Verizon Communications Inc., ABAX UK Ltd, Masternaut Limited, Targa Telematics SpA là những công ty lớn hoạt động tại Thị trường Viễn thông Châu Âu.

Thị trường Viễn thông Châu Âu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Viễn thông Châu Âu ước tính là 18,44 triệu chiếc. Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Viễn thông Châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Viễn thông Châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Viễn thông Châu Âu

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Viễn thông Châu Âu năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích của Viễn thông Châu Âu bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.