Phân tích thị trường mỹ phẩm dinh dưỡng Châu Âu

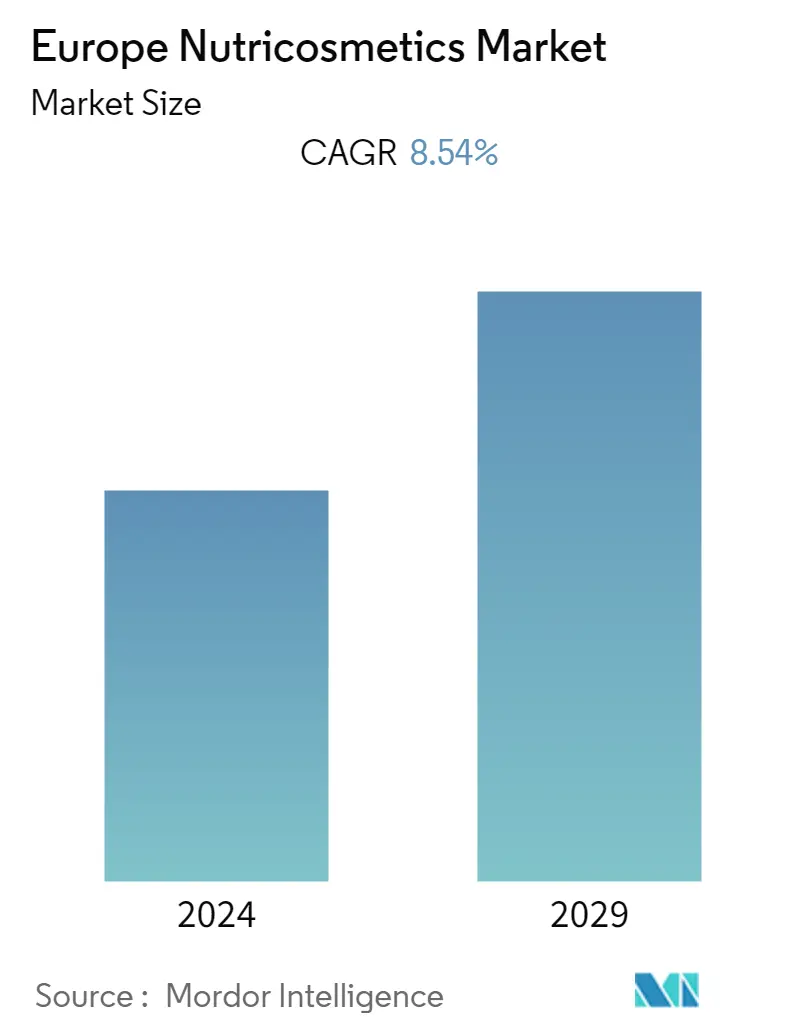

Thị trường mỹ phẩm dinh dưỡng của Châu Âu dự kiến sẽ đạt tốc độ CAGR là 8,54% trong 5 năm tới.

Sản phẩm Nutricosmetic là sản phẩm dinh dưỡng giúp cải thiện tình trạng của da, tóc và móng bằng cách bổ sung chất dinh dưỡng. Chúng là những sản phẩm và thành phần được phát triển xoay quanh mối tương quan giữa sức khỏe tốt và sắc đẹp. Chúng là những thực phẩm bổ sung làm đẹp giúp da cải thiện hoặc chữa lành bằng cách uống các chất dinh dưỡng. Những chất bổ sung này mang lại nhiều lợi ích cho da, chẳng hạn như làm mềm các nếp nhăn và đường nhăn, cũng như cải thiện độ đàn hồi và độ nhám. 'Vẻ đẹp từ bên trong' đang được khách hàng chấp nhận, đặc biệt là trong nhóm dân số già ở các nền kinh tế phát triển. Việc đưa các thành phần hoạt tính, chẳng hạn như collagen và axit béo omega-3 và -6 vào mỹ phẩm dinh dưỡng có khả năng làm thay đổi ngành công nghiệp làm đẹp.

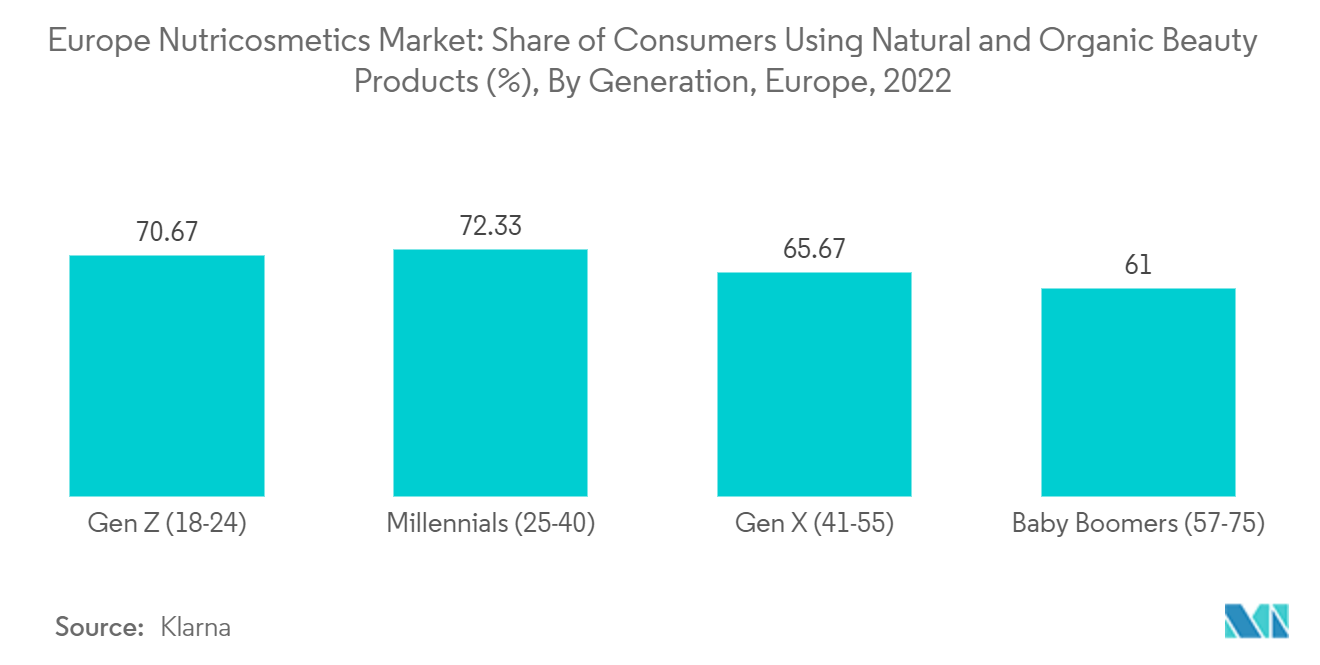

Người tiêu dùng trong khu vực đang ngày càng chi tiêu nhiều hơn cho các loại sản phẩm mỹ phẩm dinh dưỡng khác nhau do mối lo ngại ngày càng tăng về các thành phần tự nhiên trong các sản phẩm làm đẹp. Thu nhập khả dụng tăng lên sẽ khuyến khích mọi người mua các sản phẩm mỹ phẩm dinh dưỡng, do đó thúc đẩy thị trường một cách đáng kể. Ví dụ, theo Quỹ Tiền tệ Quốc tế, tổng sản phẩm quốc nội (GDP) bình quân đầu người ở Pháp là 42.409 USD vào năm 2022. Ngoài ra, người tiêu dùng đang ưa chuộng các sản phẩm có thành phần tự nhiên, hữu cơ, nguồn gốc thực vật, thuần chay và không biến đổi gen. Các thương hiệu ưu tiên công thức nhãn sạch và nguồn cung ứng thành phần minh bạch đang thu hút một lượng lớn người tiêu dùng quan tâm đến sức khỏe. Những người tham gia thị trường đang tung ra các loại mỹ phẩm dinh dưỡng thuần chay và có nguồn gốc tự nhiên mới để đáp ứng nhu cầu ngày càng tăng. Ví dụ vào tháng 7 năm 2023, Monteloeder, một công ty chăm sóc sức khỏe và thể chất có trụ sở tại Tây Ban Nha và một công ty con của SuanNutrain đã giới thiệu dạng kẹo dẻo thân thiện với người ăn chay cho hỗn hợp thực vật chống lão hóa Eternalyoung của mình.

Xu hướng thị trường mỹ phẩm dinh dưỡng châu Âu

Nhu cầu ngày càng tăng về mỹ phẩm dinh dưỡng trong thế hệ Millennials

Thế hệ ngàn năm đang lựa chọn sử dụng mỹ phẩm dinh dưỡng do vẻ đẹp và sức khỏe ngày càng tăng cũng như một phần mở rộng thói quen của họ. Lối sống thay đổi đáng kể của người tiêu dùng cùng với tầm quan trọng ngày càng tăng của việc duy trì sức khỏe tốt và vẻ đẹp lâu dài, đặc biệt là ở phụ nữ, đang tạo ra nhu cầu về mỹ phẩm dinh dưỡng trên thị trường được nghiên cứu. Mong muốn ngày càng tăng của người tiêu dùng trong việc ngăn ngừa lão hóa sớm hoặc trì hoãn lão hóa đang thúc đẩy nhu cầu về các chất bổ sung chứa collagen, vì chúng kích thích sản xuất collagen tươi và giúp mang lại làn da săn chắc và đầy đặn hơn. Ngoài ra, nhu cầu của người tiêu dùng về các chất bổ sung hữu cơ và tự nhiên đang tăng lên do nhận thức ngày càng tăng về các chất bổ sung tổng hợp và hóa học. Do đó, những người tham gia thị trường đang tung ra thị trường các chất bổ sung dành cho người ăn chay. Ví dụ, vào tháng 11 năm 2022, Zeni London đã ra mắt bột Beauty Glow Vegan Collagen. Sản phẩm tuyên bố cung cấp 18 axit amin và cải thiện kết cấu và vẻ ngoài của da. Trong trung hạn, nhu cầu về mỹ phẩm dinh dưỡng dự kiến sẽ tăng do nhu cầu về xu hướng chăm sóc sức khỏe và chăm sóc sức khỏe phòng ngừa ngày càng tăng.

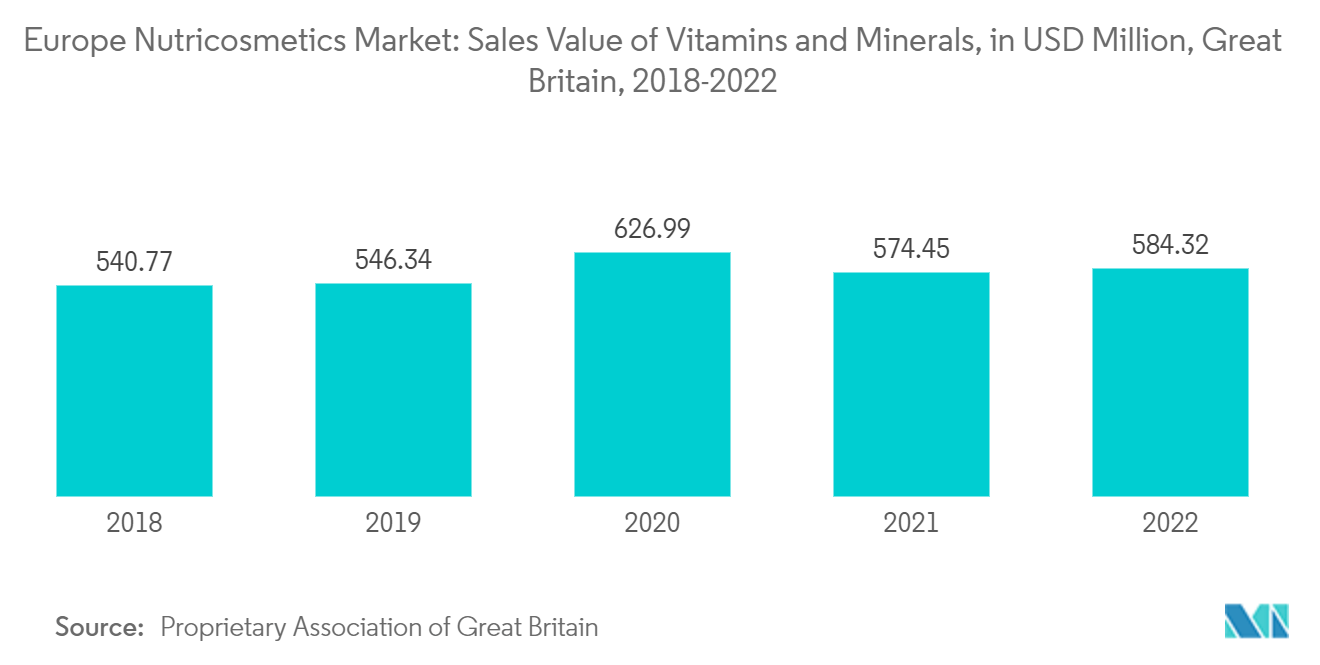

Vương quốc Anh nắm giữ thị phần lớn nhất

Vương quốc Anh là một trong những thị trường lớn nhất về mỹ phẩm dinh dưỡng ở châu Âu, khi nhu cầu về thực phẩm bổ sung làm đẹp và sức khỏe ngày càng tăng. Mối quan tâm của người tiêu dùng có xu hướng mua các sản phẩm chăm sóc da có chứa chất dinh dưỡng, bao gồm vitamin A, vitamin D và axit béo omega-3, có tác dụng hỗ trợ sức khỏe làn da, mang đến cho các nhà sản xuất nhiều cơ hội đổi mới. Nhu cầu bổ sung vitamin ngày càng tăng trong nước vì thực phẩm bổ sung vitamin mang lại sức khỏe tổng thể cho làn da. Với nhận thức cao về sản phẩm của người tiêu dùng, những người tham gia thị trường đang tung ra các sản phẩm mới và sáng tạo trên thị trường. Ví dụ vào tháng 7 năm 2022, Sommer Ray, người có ảnh hưởng lớn đến Wellness, đã ra mắt thương hiệu làm đẹp từ thực vật có nguồn gốc từ thực vật được PETA công nhận đầu tiên, IMARAÏS Beauty, vào thị trường Vương quốc Anh. Theo tuyên bố của công ty, thương hiệu này bao gồm sản phẩm anh hùng, kẹo dẻo chăm sóc da Glow và kẹo dẻo Nourish cho tóc và da đầu.

Tổng quan về ngành Mỹ phẩm dinh dưỡng Châu Âu

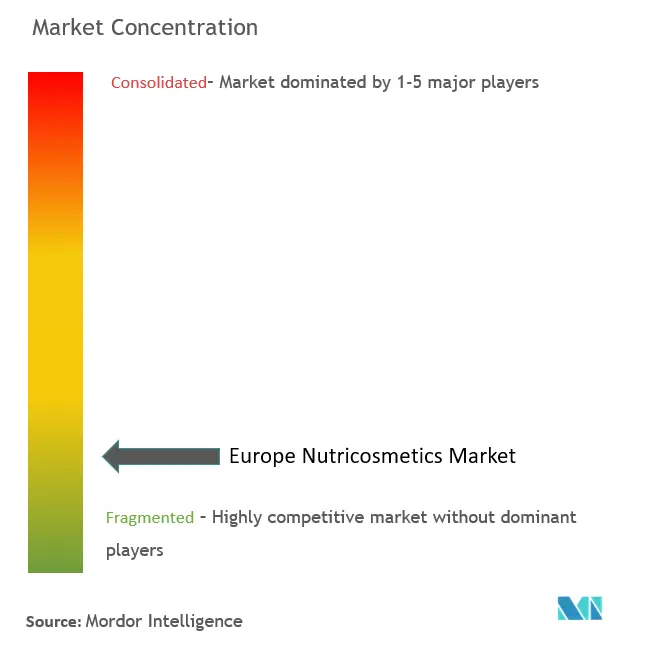

Thị trường mỹ phẩm dinh dưỡng Châu Âu bị phân mảnh, với một số công ty cạnh tranh để giành được thị phần đáng kể. Các công ty chủ chốt trong thị trường mỹ phẩm dinh dưỡng là Herbalife International of America, Inc., Pfizer Limited và Lonza Group Ltd., Reckitt Benckiser Group plc và Amway Corporation. Các bên tham gia thị trường đang tập trung vào việc ra mắt sản phẩm, mua lại, hợp tác và mở rộng để đáp ứng nhu cầu ngày càng tăng về mỹ phẩm dinh dưỡng trong khu vực. Các công ty cũng đang đầu tư vào bộ phận nghiên cứu và phát triển của mình để đổi mới các sản phẩm mới có chứa các thành phần chức năng.

Dẫn đầu thị trường mỹ phẩm dinh dưỡng châu Âu

-

Herbalife International of America, Inc.

-

Pfizer Limited

-

Lonza Group Ltd.

-

Reckitt Benckiser Group plc

-

Amway Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường mỹ phẩm dinh dưỡng châu Âu

- Vào tháng 6 năm 2023, Rapid Nutrition PLC đã công bố ra mắt diện mạo và nhận diện thương hiệu mới cho các sản phẩm giảm cân SystemLS. Công ty cũng tuyên bố rằng họ đã công bố bộ nhận diện thương hiệu mới cho Thương hiệu Giảm cân SystemLS hàng đầu khi sản phẩm này tiếp tục mở rộng ra quốc tế.

- Vào tháng 5 năm 2023, Ouai tung ra sản phẩm bổ sung dành cho tóc thuần chay mới. Các sản phẩm được cho là giúp tóc chắc khỏe. Các chất bổ sung rất giàu các thành phần như chiết xuất mầm đậu, biotin và phức hợp vitamin tổng hợp. Các chất bổ sung được cho là có tác dụng giảm rụng tóc.

- Vào tháng 4 năm 2022, Shiseido ra mắt thương hiệu mỹ phẩm mới Ule tại Pháp. Thương hiệu này cung cấp các sản phẩm chăm sóc da tốt cho sức khỏe khác nhau bao gồm cả thực phẩm bổ sung chăm sóc da. Các sản phẩm được khẳng định là tự nhiên và hữu cơ và cũng có sẵn trên các trang thương mại điện tử.

Phân khúc ngành Mỹ phẩm dinh dưỡng Châu Âu

Mỹ phẩm Nutri là sản phẩm kết hợp giữa dinh dưỡng và mỹ phẩm. những sản phẩm này được thiết kế để cải thiện hoặc nâng cao vẻ ngoài và sức khỏe của da, tóc và móng. Thị trường mỹ phẩm Nutri Châu Âu được phân chia theo loại sản phẩm, hình thức, kênh phân phối và địa lý. Phân khúc loại sản phẩm được chia thành chăm sóc da, chăm sóc tóc và chăm sóc móng. Dựa trên hình thức, thị trường được phân chia thành dạng viên và viên nang, dạng bột và dạng lỏng, kẹo dẻo và nhai mềm. Theo kênh phân phối, thị trường được chia thành các siêu thị/đại siêu thị, nhà thuốc/cửa hàng thuốc, cửa hàng chuyên doanh, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Dựa trên địa lý, thị trường được phân chia thành Vương quốc Anh, Đức, Pháp, Tây Ban Nha, Ý, Nga và Phần còn lại của Châu Âu. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện dựa trên giá trị tính bằng triệu USD.

| Chăm sóc da |

| Chăm sóc tóc |

| Chăm sóc móng tay |

| Viên nén và viên nang |

| Bột và chất lỏng |

| Kẹo dẻo và kẹo mềm |

| Siêu thị/Đại siêu thị |

| Cửa hàng thuốc/Hiệu thuốc |

| Cửa hàng chuyên dụng |

| Cửa hàng bán lẻ trực tuyến |

| Kênh phân phối khác |

| Vương quốc Anh |

| nước Đức |

| Pháp |

| Tây ban nha |

| Nước Ý |

| Nga |

| Phần còn lại của châu Âu |

| Loại sản phẩm | Chăm sóc da |

| Chăm sóc tóc | |

| Chăm sóc móng tay | |

| Hình thức | Viên nén và viên nang |

| Bột và chất lỏng | |

| Kẹo dẻo và kẹo mềm | |

| Kênh phân phối | Siêu thị/Đại siêu thị |

| Cửa hàng thuốc/Hiệu thuốc | |

| Cửa hàng chuyên dụng | |

| Cửa hàng bán lẻ trực tuyến | |

| Kênh phân phối khác | |

| Địa lý | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Tây ban nha | |

| Nước Ý | |

| Nga | |

| Phần còn lại của châu Âu |

Câu hỏi thường gặp về nghiên cứu thị trường mỹ phẩm dinh dưỡng Châu Âu

Quy mô thị trường mỹ phẩm dinh dưỡng châu Âu hiện tại là bao nhiêu?

Thị trường Mỹ phẩm Dinh dưỡng Châu Âu dự kiến sẽ đạt tốc độ CAGR là 8,54% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường mỹ phẩm dinh dưỡng châu Âu?

Herbalife International of America, Inc., Pfizer Limited, Lonza Group Ltd., Reckitt Benckiser Group plc, Amway Corporation là những công ty lớn hoạt động tại Thị trường Mỹ phẩm Dinh dưỡng Châu Âu.

Thị trường Mỹ phẩm Dinh dưỡng Châu Âu này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Mỹ phẩm Dinh dưỡng Châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Mỹ phẩm Dinh dưỡng Châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Mỹ phẩm dinh dưỡng Châu Âu

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Mỹ phẩm Dinh dưỡng Châu Âu năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Nutricosologists Châu Âu bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.