| Giai Đoạn Nghiên Cứu | 2018 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Kích Thước Thị Trường (2024) | USD 88.00 Billion |

| Kích Thước Thị Trường (2029) | USD 111.83 Billion |

| CAGR (2024 - 2029) | 4.91 % |

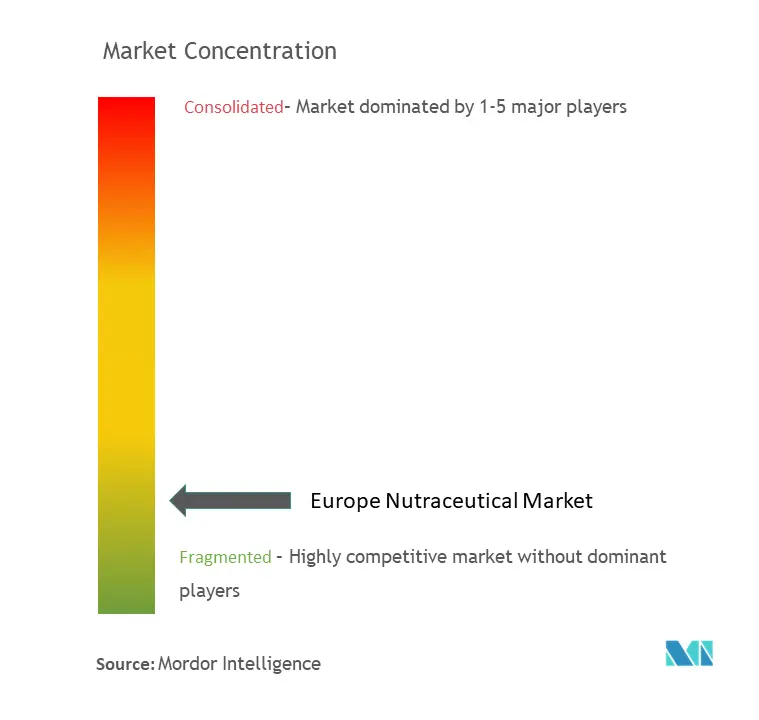

| Tập Trung Thị Trường | Thấp |

Các bên chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường dinh dưỡng châu Âu

Quy mô Thị trường Dinh dưỡng Châu Âu ước tính đạt 83,88 tỷ USD vào năm 2024 và dự kiến sẽ đạt 106,59 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,91% trong giai đoạn dự báo (2024-2029).

Tại khu vực Châu Âu, dược phẩm dinh dưỡng ngày càng trở nên quan trọng và trở thành một phần trong chế độ ăn uống hàng ngày của người tiêu dùng. Lý do cho sự thay đổi này là do tỷ lệ mắc các bệnh liên quan đến lối sống ngày càng tăng và số người thực hiện các biện pháp chăm sóc sức khỏe phòng ngừa ngày càng tăng. Với sự gia tăng tuổi thọ và kéo theo đó là sự gia tăng các bệnh liên quan đến lối sống, dược phẩm dinh dưỡng đã nổi lên như một nhu cầu cần thiết đối với người tiêu dùng, đặc biệt là ở một thị trường phát triển, chẳng hạn như khu vực Châu Âu. Thực phẩm chức năng là loại sản phẩm có thị phần lớn nhất trên thị trường, tiếp theo là đồ uống chức năng và thực phẩm bổ sung. Đồ uống chức năng là phân khúc phát triển nhanh nhất và các thị trường đang phát triển có tiềm năng tăng trưởng cho loại đồ uống này.

Hơn nữa, do dân số già cao, các bệnh như béo phì, bệnh liên quan đến tim, viêm khớp và nhiều bệnh khác đang gia tăng. Theo dữ liệu của Ngân hàng Thế giới từ năm 2021, khoảng 21,13% dân số ở Châu Âu trên 65 tuổi. Do đó, nhu cầu về dược phẩm dinh dưỡng và thực phẩm chức năng của khu vực ngày càng tăng. Ngoài ra, nhu cầu bổ sung probiotic ngày càng tăng do các vấn đề ngày càng gia tăng liên quan đến tiêu hóa, béo phì và các vấn đề khác. Vào tháng 10 năm 2022, OptiBiotix Health Plc (OptiBiotix), công ty dẫn đầu thị trường toàn cầu về các giải pháp điều chế hệ vi sinh vật, OptiXOS, một loại prebiotic xylo-oligosaccharide mới dành cho thị trường Châu Âu và Châu Phi. Sản phẩm tuyên bố sẽ tăng cường vi khuẩn có lợi cho sức khỏe đường ruột ở liều hoạt động thấp.

Xu hướng thị trường dinh dưỡng châu Âu

Đức thống trị thị trường

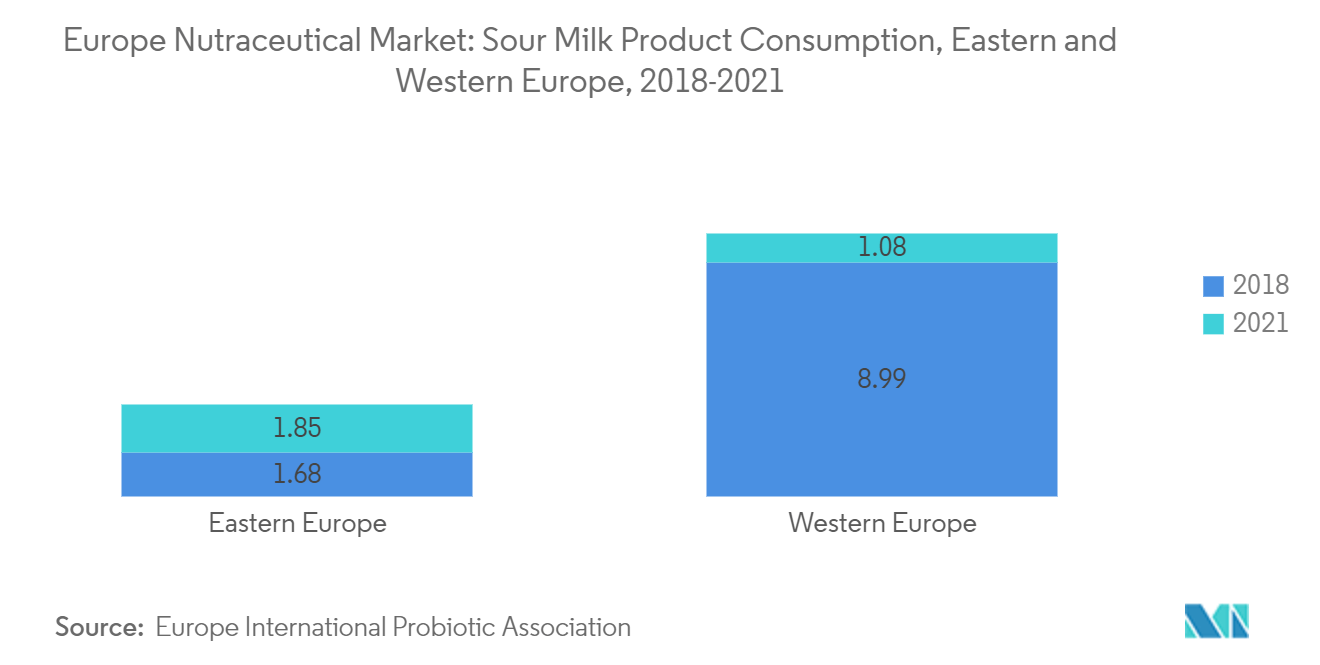

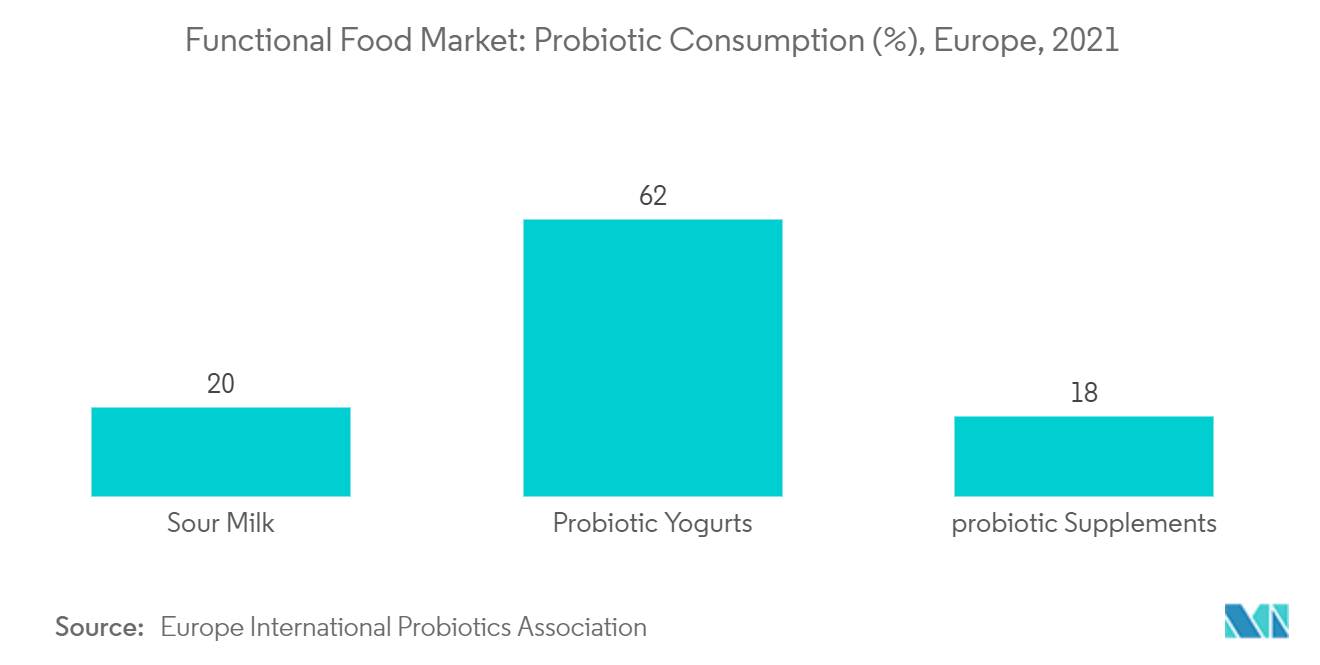

Đức chiếm thị phần nổi bật, tiếp theo là Vương quốc Anh và Pháp. Loại thực phẩm có hàm lượng protein cao được tăng cường nhiều nhất là ngũ cốc ăn sáng. Đức có khoảng 108 triệu người tiêu dùng, khiến nước này trở thành thị trường bán lẻ thực phẩm và đồ uống lớn nhất ở châu Âu. Người tiêu dùng ở Đức có xu hướng mua sắm ngày càng ít thường xuyên hơn. Tuy nhiên, họ yêu cầu các sản phẩm chất lượng cao, bao gồm các sản phẩm hữu cơ và sức khỏe. Nhu cầu về đồ uống và thực phẩm chức năng của nước này đã tăng lên trong vài năm qua. Do đó, nhiều công ty đang tung ra các sản phẩm mới như sữa chua chứa men vi sinh và các sản phẩm sữa chua ở Đức. Theo dữ liệu của Hiệp hội Probiotic Quốc tế Châu Âu từ năm 2021, 74% sản phẩm Sữa chua được tiêu thụ ở Châu Âu. Ví dụ Vào tháng 4 năm 2021, PepsiCo đã tung ra loại đồ uống mới, Rockstar Energy + Hemp, sử dụng chiết xuất hạt cây gai dầu cùng với nhân sâm, guarana, vitamin B, caffeine, đường và taurine. Dòng sản phẩm mới có ba loại- Nguyên bản, Cây nhiệt đới và Cây xương rồng gai. Thị trường dinh dưỡng của Đức được hưởng lợi từ nền kinh tế mạnh mẽ và tỷ lệ thất nghiệp thấp.

Nhu cầu về thực phẩm chức năng và tốt cho sức khỏe ngày càng tăng

Số lượng người tiêu dùng quan tâm đến sức khỏe ngày càng tăng và nhu cầu của họ đối với các sản phẩm có chứa thành phần tốt cho sức khỏe đang thúc đẩy thị trường châu Âu. Do dễ dàng kết hợp các thành phần dinh dưỡng, nhu cầu về các sản phẩm chức năng cuối cùng như các sản phẩm từ sữa, bánh mì và bánh kẹo, đồ ăn nhẹ, ngũ cốc, chất béo, dầu và thịt ngày càng tăng. Sự tăng cường phổ biến bao gồm vitamin, khoáng chất, chất xơ và protein. Nhu cầu về thực phẩm chứa nhiều probiotic như sữa chua, thực phẩm bổ sung và các loại thực phẩm chứa probiotic khác cũng đang gia tăng trong khu vực vì những lợi ích của nó như chức năng đường ruột và tăng cường khả năng miễn dịch. Các công ty tham gia thị trường đã tung ra các sản phẩm men vi sinh mới và cải tiến để thu hút người tiêu dùng ở mọi lứa tuổi. Ví dụ, vào tháng 7 năm 2022, BioGaia đã tung ra sản phẩm mới BioGaia Pharax, một sản phẩm men vi sinh hỗ trợ sức khỏe hô hấp của trẻ em tại thị trường Anh. các sản phẩm tăng cường được cung cấp với kích cỡ phục vụ một lần thuận tiện. Điều này đã tạo ra nhu cầu về các thanh đồ ăn nhẹ chức năng. Ví dụ Vào tháng 7 năm 2021, Kellogg's đã mở rộng sản phẩm Crunchy Nut bằng việc giới thiệu một loạt thanh Nut Butter mới, có hai biến thể là Cocoa Hazelnut và Almond. Dòng sản phẩm thanh mới không chứa gluten và không chứa dầu cọ, màu nhân tạo hoặc chất bảo quản.

Tổng quan về ngành dinh dưỡng châu Âu

Thị trường dinh dưỡng châu Âu có tính cạnh tranh cao, với sự hiện diện của nhiều công ty trong nước và quốc tế. Các công ty chủ chốt trên thị trường bao gồm Nestle SA, Công ty Kelloggs, Tập đoàn Amway, Herbalife Nutrition Ltd và Công ty Coca-Cola. Ngành công nghiệp dinh dưỡng châu Âu đang tập trung vào đổi mới và phát triển sản phẩm mới, điều này đã làm tăng chi phí nghiên cứu và phát triển. Tuy nhiên, Châu Âu, Đức, Hà Lan và Thụy Điển đã nổi lên như những trung tâm đổi mới dinh dưỡng quan trọng và đã thu hút nhiều công ty lớn. Sau khi xem xét các cơ hội ngày càng tăng trên thị trường, nhiều công ty đang tìm cách thâm nhập thị trường. Việc ra mắt sản phẩm mới phù hợp với xu hướng tiêu dùng ở các phân khúc mục tiêu có thể sẽ giúp các công ty định vị mình tốt hơn trên thị trường.

Dẫn đầu thị trường dinh dưỡng châu Âu

-

Amway

-

The Coca-Cola Company

-

The Kellogg's Company

-

Nestlé S.A.

-

Herbalife Nutrition U.S.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dinh dưỡng châu Âu

- Tháng 4 năm 2022 Bioiberica, một công ty khoa học đời sống toàn cầu có trụ sở tại Tây Ban Nha, hợp tác với chuyên gia y tế và dược phẩm đa quốc gia Apsen để phát triển các sản phẩm di động cải tiến cho thị trường Brazil. Motilex HA của Apsen kết hợp hai thành phần tốt cho sức khỏe khớp hàng đầu của Bioiberica, b-2 Cool Native Type II collagen và Mobilee.

- Tháng 1 năm 2022, DFE Pharma, một công ty của Đức, đã mở rộng cung cấp tá dược dinh dưỡng với việc ra mắt danh mục tinh bột Nutrofeli, bao gồm Nutrofeli ST100 (tinh bột tự nhiên), Nutrofeli ST200 (tinh bột tiền gelatin hóa một phần) và Nutrofeli ST300 (tinh bột hồ hóa hoàn toàn).

- Vào tháng 10 năm 2021, Nexira cho ra mắt Heptura, một thành phần mới có tác dụng bảo vệ gan và giải độc. Heptura là sự kết hợp hữu cơ của Immortelle và Clove từ vùng đất nhiều đá và đầy nắng của maquis Corsican ở Pháp. Giải độc có thể giúp duy trì năng lượng, sức sống và tăng cường hệ thống miễn dịch.

Phân đoạn ngành công nghiệp dinh dưỡng châu Âu

Sản phẩm dinh dưỡng là những chất có tác dụng sinh lý, bảo vệ chống lại các bệnh mãn tính, nâng cao sức khỏe, trì hoãn lão hóa và tăng tuổi thọ. Thị trường dược phẩm dinh dưỡng châu Âu được phân chia theo loại sản phẩm thành thực phẩm chức năng, đồ uống chức năng và thực phẩm bổ sung. Theo kênh phân phối, thị trường được chia thành các siêu thị/đại siêu thị, cửa hàng tiện lợi, cửa hàng chuyên doanh, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Dựa trên địa lý, thị trường được phân chia thành Vương quốc Anh, Đức, Pháp, Tây Ban Nha, Ý, Nga và Phần còn lại của Châu Âu. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện dựa trên giá trị (tính bằng Triệu USD).

| Loại sản phẩm | Thực phẩm chức năng |

| Nước giải khát chức năng | |

| Thực phẩm bổ sung | |

| Kênh phân phối | Siêu thị/Đại siêu thị |

| Cửa hang tiện lợi | |

| Cửa hàng đặc sản | |

| Cửa hàng bán lẻ trực tuyến | |

| Các kênh phân phối khác | |

| Quốc gia | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Tây ban nha | |

| Nước Ý | |

| Nga | |

| Phần còn lại của châu Âu |

Câu hỏi thường gặp về nghiên cứu thị trường dinh dưỡng châu Âu

Thị trường dinh dưỡng châu Âu lớn đến mức nào?

Quy mô Thị trường Dinh dưỡng Châu Âu dự kiến sẽ đạt 83,88 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,91% để đạt 106,59 tỷ USD vào năm 2029.

Quy mô thị trường dinh dưỡng châu Âu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dinh dưỡng Châu Âu dự kiến sẽ đạt 83,88 tỷ USD.

Ai là người chơi chính trong thị trường dinh dưỡng châu Âu?

Amway, The Coca-Cola Company, The Kellogg's Company, Nestlé S.A., Herbalife Nutrition U.S. là những công ty lớn hoạt động tại Thị trường Dinh dưỡng Châu Âu.

Thị trường Dinh dưỡng Châu Âu này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Dinh dưỡng Châu Âu ước tính đạt 79,95 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Dinh dưỡng Châu Âu trong các năm 2018, 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dinh dưỡng Châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Food Supplements Reports

Popular Food & Beverage Reports

Báo cáo ngành dinh dưỡng ở Châu Âu

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dược phẩm dinh dưỡng năm 2024 ở Châu Âu do Mordor Intelligence™ Industry Report tạo ra. Phân tích của ngành dinh dưỡng ở Châu Âu bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.