Quy mô thị trường enzyme thức ăn chăn nuôi châu Âu

|

|

Giai Đoạn Nghiên Cứu | 2017 - 2029 |

|

|

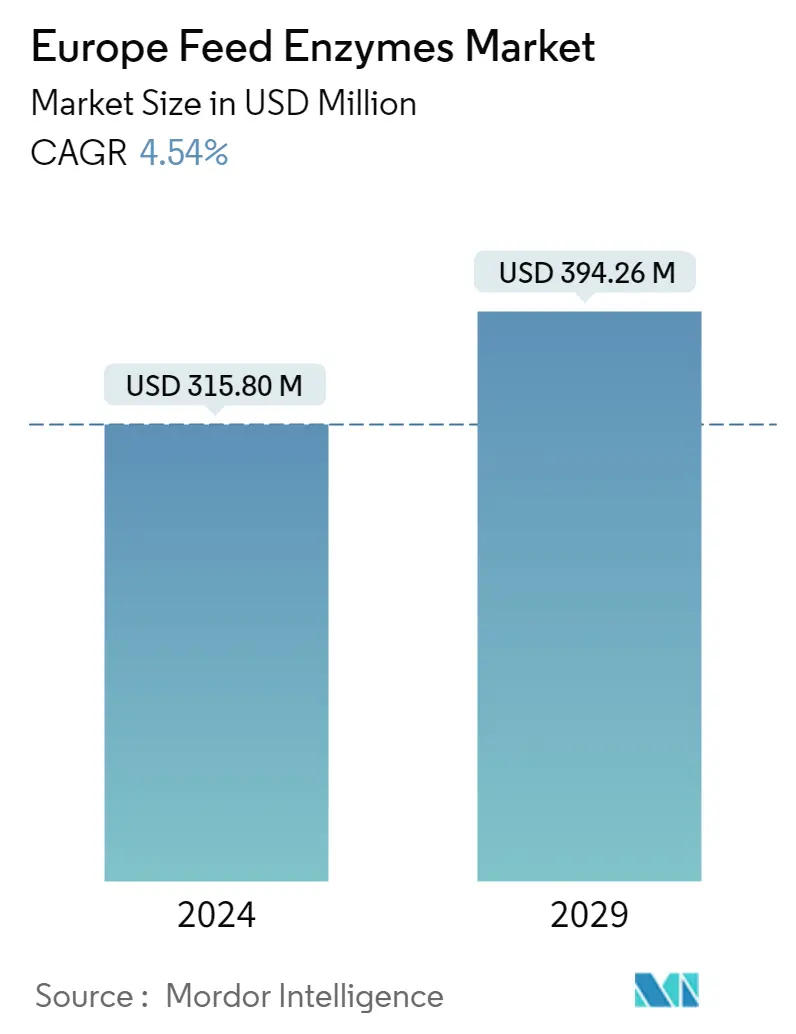

Quy Mô Thị Trường (2024) | USD 315.80 triệu |

|

|

Quy Mô Thị Trường (2029) | USD 394.26 triệu |

|

|

Tập Trung Thị Trường | Trung bình |

|

|

Chia sẻ lớn nhất theo phụ gia phụ | Carbohydrase |

|

|

CAGR(2024 - 2029) | 4.54 % |

|

|

Chia sẻ lớn nhất theo quốc gia | Tây ban nha |

Những người chơi chính |

||

|

||

|

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường enzyme thức ăn chăn nuôi châu Âu

Quy mô thị trường Enzyme thức ăn chăn nuôi ở Châu Âu ước tính đạt 315,80 triệu USD vào năm 2024 và dự kiến sẽ đạt 394,26 triệu USD vào năm 2029, tăng trưởng với tốc độ CAGR là 4,54% trong giai đoạn dự báo (2024-2029).

- Phân khúc enzyme chiếm thị phần 3,8% trên thị trường phụ gia thức ăn chăn nuôi Châu Âu vào năm 2022. Enzyme đóng vai trò quan trọng trong nhiều phản ứng trao đổi chất, bao gồm phân hủy tinh bột, protein và chất béo trong cơ thể động vật, dẫn đến việc chúng được sử dụng rộng rãi trong thức ăn chăn nuôi.

- Carbohydrase là phân khúc lớn nhất của thị trường enzyme thức ăn chăn nuôi ở Châu Âu, chiếm 133,6 triệu USD vào năm 2022. Chúng được dự đoán sẽ tăng trưởng hơn nữa, đạt tốc độ CAGR là 4,6% trong giai đoạn dự báo. Những enzyme này rất quan trọng trong việc giảm chi phí thức ăn chăn nuôi do khả năng tăng cường năng lượng và tiêu hóa tinh bột, giải phóng các phân tử tạo nên nguồn năng lượng có thể sử dụng được của động vật.

- Năm 2022, gia cầm là phân khúc động vật lớn nhất trong khu vực, chiếm 34,8% giá trị thị phần trên thị trường enzyme thức ăn chăn nuôi ở Châu Âu, tiếp theo là lợn (32,3%) và động vật nhai lại (29,1%). Việc sử dụng enzyme thức ăn nhiều hơn ở gia cầm là do chúng tiêu thụ nhiều ngũ cốc có hàm lượng polysaccharide phi tinh bột cao, cần enzyme để tiêu hóa.

- Phytase là phân khúc lớn thứ hai trong thị trường enzyme thức ăn chăn nuôi, chiếm giá trị thị trường là 96,4 triệu USD vào năm 2022. Nhu cầu về protein động vật ngày càng tăng và lợi ích của enzyme đang thúc đẩy thị trường theo xu hướng tích cực.

- Tây Ban Nha là quốc gia lớn nhất trên thị trường enzyme thức ăn chăn nuôi châu Âu vào năm 2022, với thị phần 15,3%. Tỷ trọng cao này là do sản lượng thức ăn chăn nuôi của quốc gia này đạt mức cao là 31,8 triệu tấn vào năm 2022, phản ánh mức tăng 0,8% so với năm 2020.

- Do sản lượng thức ăn chăn nuôi tăng lên và tầm quan trọng của enzyme thức ăn trong dinh dưỡng vật nuôi, thị trường enzyme thức ăn ở châu Âu được dự đoán sẽ tăng trưởng, đạt tốc độ CAGR là 4,5% trong giai đoạn dự báo.

- Nhu cầu về enzyme thức ăn ở châu Âu dự kiến sẽ tăng đáng kể trong những năm tới do vai trò quan trọng của chúng trong quá trình trao đổi chất và tiêu hóa của động vật. Vào năm 2022, enzyme thức ăn chiếm 3,8% theo giá trị và 2,1% theo khối lượng trên thị trường phụ gia thức ăn chăn nuôi Châu Âu.

- Tây Ban Nha là quốc gia tiêu thụ enzyme thức ăn lớn nhất ở châu Âu và có giá trị thị trường là 44,3 triệu USD vào năm 2022. Giá trị này dự kiến sẽ tăng lên 61,5 triệu USD vào năm 2029, đồng thời ghi nhận tốc độ CAGR là 4,8%. Việc sử dụng rộng rãi enzyme thức ăn ở Tây Ban Nha chủ yếu là do dân số chăn nuôi cao và sản xuất thức ăn hỗn hợp ở nước này. Chẳng hạn, tổng sản lượng thức ăn cho lợn trong nước đã tăng 1,9% từ năm 2017 đến năm 2022.

- Đức là thị trường enzyme thức ăn chăn nuôi lớn thứ hai ở châu Âu và dự kiến sẽ ghi nhận tốc độ CAGR là 4,2% trong giai đoạn dự báo. Thị trường dự kiến sẽ đạt giá trị 58,7 triệu USD vào năm 2029, tăng từ 44,1 triệu USD vào năm 2022. Carbohydrase và phytase là những enzyme thức ăn được tiêu thụ rộng rãi nhất ở Đức và chúng có thị phần lần lượt là 47,0% và 33,3% tính theo giá trị. , vào năm 2022, tương ứng.

- Vương quốc Anh là thị trường enzyme thức ăn chăn nuôi phát triển nhanh nhất trong khu vực. Giá trị thị trường của nó là 29,6 triệu USD vào năm 2022 và dự kiến sẽ ghi nhận tốc độ CAGR là 5,2% trong giai đoạn dự báo. Sự tăng trưởng này gắn liền với sự gia tăng dân số chăn nuôi trong nước, đặc biệt là đàn gia cầm, tăng 8,5% trong giai đoạn 2017-2022.

- Nhìn chung, tổng sản lượng thức ăn chăn nuôi ở châu Âu tăng 1,9% từ năm 2017 đến năm 2022, cho thấy số lượng động vật tăng lên. Do đó, thị trường enzyme thức ăn chăn nuôi ở Châu Âu được dự đoán sẽ đạt tốc độ CAGR là 4,5% trong giai đoạn dự báo, do sản xuất thức ăn chăn nuôi và số lượng vật nuôi tăng lên.

Xu hướng thị trường enzyme thức ăn chăn nuôi châu Âu

- Ngành sữa của châu Âu đang chứng kiến sự tăng trưởng và thịt bò là loại thịt được tiêu thụ lớn thứ ba trong khu vực, góp phần vào sự tăng trưởng của quần thể động vật nhai lại

- Đàn lợn của Tây Ban Nha chiếm 24,3% tổng đàn lợn của châu Âu và sự hỗ trợ của chính phủ Hungary trong chăn nuôi đang giúp tăng thêm nhu cầu về lợn

- Dịch cúm gia cầm và chiến tranh Nga-Ukraine đã tác động tiêu cực đến sản xuất thức ăn chăn nuôi nhưng sự gia tăng đàn gia cầm đã làm tăng nhu cầu về thức ăn gia cầm

- Nguồn tài trợ của chính phủ và rủi ro tài chính thấp hơn đang giúp tăng sản lượng thức ăn cho động vật nhai lại nhưng các chính sách phúc lợi động vật và tăng chi phí tiện ích đang hạn chế khu vực

- Dịch tả lợn châu Phi (ASF) tại các nước Đông EU và giá ngũ cốc tăng cao đã tác động tiêu cực trong giai đoạn 2020-2021 và số lượng lợn tăng sẽ làm tăng nhu cầu sản xuất thức ăn cho lợn

Tổng quan về ngành công nghiệp enzyme thức ăn chăn nuôi ở Châu Âu

Thị trường Enzyme thức ăn chăn nuôi Châu Âu được củng cố vừa phải, với năm công ty hàng đầu chiếm 46,93%. Các công ty lớn trong thị trường này là Archer Daniel Midland Co., BASF SE, Brenntag SE, DSM Nutritional Products AG và IFF(Danisco Animal Nutrition) (được sắp xếp theo thứ tự bảng chữ cái).

Dẫn đầu thị trường enzyme thức ăn chăn nuôi châu Âu

Archer Daniel Midland Co.

BASF SE

Brenntag SE

DSM Nutritional Products AG

IFF(Danisco Animal Nutrition)

Other important companies include Adisseo, Alltech, Inc., Cargill Inc., Elanco Animal Health Inc., Kemin Industries.

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường enzyme thức ăn chăn nuôi châu Âu

- Tháng 7 năm 2022 Cargill đã mở rộng quan hệ đối tác với Innovafeed để cung cấp cho người nuôi trồng thủy sản các thành phần dinh dưỡng và cải tiến, bao gồm cả các chất phụ gia.

- Tháng 1 năm 2022 Hiphorius là thế hệ phytase mới được liên minh DSM-Novozymes giới thiệu. Đây là một giải pháp phytase toàn diện được tạo ra để hỗ trợ các nhà sản xuất gia cầm đạt được sản lượng protein sinh lợi và bền vững.

- Tháng 12 năm 2021 BASF và Cargill mở rộng quan hệ đối tác dinh dưỡng vật nuôi bằng cách giới thiệu các thị trường bổ sung, khả năng nghiên cứu và phát triển cũng như các thỏa thuận phân phối enzyme thức ăn.

Báo cáo thị trường enzyme thức ăn chăn nuôi châu Âu - Mục lục

TÓM TẮT & KẾT QUẢ CHÍNH

BÁO CÁO ƯU ĐÃI

1. GIỚI THIỆU

1.1. Giả định nghiên cứu & Định nghĩa thị trường

1.2. Phạm vi nghiên cứu

1.3. Phương pháp nghiên cứu

2. XU HƯỚNG NGÀNH CHÍNH

2.1. Số lượng động vật

2.1.1. gia cầm

2.1.2. Động vật nhai lại

2.1.3. Heo

2.2. Sản xuất thức ăn chăn nuôi

2.2.1. Nuôi trồng thủy sản

2.2.2. gia cầm

2.2.3. Động vật nhai lại

2.2.4. Heo

2.3. Khung pháp lý

2.3.1. Pháp

2.3.2. nước Đức

2.3.3. Nước Ý

2.3.4. nước Hà Lan

2.3.5. Nga

2.3.6. Tây ban nha

2.3.7. Thổ Nhĩ Kỳ

2.3.8. Vương quốc Anh

2.4. Phân tích chuỗi giá trị và kênh phân phối

3. PHÂN PHỐI THỊ TRƯỜNG (bao gồm quy mô thị trường tính bằng Giá trị tính bằng USD và Khối lượng, Dự báo đến năm 2029 và phân tích triển vọng tăng trưởng)

3.1. Phụ gia phụ

3.1.1. Carbohydrase

3.1.2. Phytase

3.1.3. Các enzyme khác

3.2. Động vật

3.2.1. Nuôi trồng thủy sản

3.2.1.1. Bởi động vật phụ

3.2.1.1.1. Cá

3.2.1.1.2. Con tôm

3.2.1.1.3. Các loài thủy sản khác

3.2.2. gia cầm

3.2.2.1. Bởi động vật phụ

3.2.2.1.1. gà thịt

3.2.2.1.2. Lớp

3.2.2.1.3. Các loài gia cầm khác

3.2.3. Động vật nhai lại

3.2.3.1. Bởi động vật phụ

3.2.3.1.1. Bò thịt

3.2.3.1.2. Bò sữa

3.2.3.1.3. Động vật nhai lại khác

3.2.4. Heo

3.2.5. Những con thú khác

3.3. Quốc gia

3.3.1. Pháp

3.3.2. nước Đức

3.3.3. Nước Ý

3.3.4. nước Hà Lan

3.3.5. Nga

3.3.6. Tây ban nha

3.3.7. Thổ Nhĩ Kỳ

3.3.8. Vương quốc Anh

3.3.9. Phần còn lại của châu Âu

4. CẢNH BÁO CẠNH TRANH

4.1. Những bước đi chiến lược quan trọng

4.2. Phân tích thị phần

4.3. Cảnh quan công ty

4.4. Hồ sơ công ty (bao gồm Tổng quan cấp độ toàn cầu, Tổng quan cấp độ thị trường, Phân khúc kinh doanh cốt lõi, Tài chính, Số lượng nhân viên, Thông tin chính, Xếp hạng thị trường, Thị phần, Sản phẩm và dịch vụ cũng như Phân tích những phát triển gần đây).

4.4.1. Adisseo

4.4.2. Alltech, Inc.

4.4.3. Archer Daniel Midland Co.

4.4.4. BASF SE

4.4.5. Brenntag SE

4.4.6. Cargill Inc.

4.4.7. DSM Nutritional Products AG

4.4.8. Elanco Animal Health Inc.

4.4.9. IFF(Danisco Animal Nutrition)

4.4.10. Kemin Industries

5. CÁC CÂU HỎI CHIẾN LƯỢC CHÍNH CHO CEO PHỤ GIA THỨC ĂN

6. RUỘT THỪA

6.1. Tổng quan toàn cầu

6.1.1. Tổng quan

6.1.2. Khung năm lực lượng của Porter

6.1.3. Phân tích chuỗi giá trị toàn cầu

6.1.4. Quy mô thị trường toàn cầu và DRO

6.2. Nguồn & Tài liệu tham khảo

6.3. Danh sách bảng & hình

6,4. Thông tin chi tiết chính

6,5. Gói dữ liệu

6,6. Bảng chú giải thuật ngữ

Danh sách Bảng & Hình ảnh

- Hình 1:

- DÂN SỐ GIA CẦM, SỐ LƯỢNG, CHÂU ÂU, 2017-2022

- Hình 2:

- DÂN SỐ ĐỘNG VẬT NẠI LẠI, SỐ LƯỢNG, CHÂU ÂU, 2017-2022

- Hình 3:

- DÂN SỐ LỢN, SỐ LƯỢNG, CHÂU ÂU, 2017-2022

- Hình 4:

- KHỐI LƯỢNG SẢN XUẤT THỨC ĂN THỦY SẢN, TẤN, CHÂU ÂU, 2017-2022

- Hình 5:

- KHỐI LƯỢNG SẢN XUẤT THỨC ĂN GIA CẦM, TẤN, CHÂU ÂU, 2017-2022

- Hình 6:

- KHỐI LƯỢNG SẢN XUẤT THỨC ĂN CHĂN NUÔI NHIỀU, TẤN, CHÂU ÂU, 2017-2022

- Hình 7:

- KHỐI LƯỢNG SẢN XUẤT THỨC ĂN CHO LỢN, TẤN, CHÂU ÂU, 2017-2022

- Hình 8:

- KHỐI LƯỢNG ENZYME THỨC ĂN, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 9:

- GIÁ TRỊ ENZYME THỨC ĂN, USD, CHÂU ÂU, 2017 - 2029

- Hình 10:

- KHỐI LƯỢNG ENZYM THỨC ĂN THEO DANH MỤC PHỤ GIA, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 11:

- GIÁ TRỊ ENZYM THỨC ĂN THEO DANH MỤC PHỤ GIA, USD, CHÂU ÂU, 2017 - 2029

- Hình 12:

- TỶ LỆ KHỐI LƯỢNG ENZYM THỨC ĂN THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 13:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 14:

- KHỐI LƯỢNG ENZYME THỨC ĂN CARBOHYDRASE, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 15:

- GIÁ TRỊ ENZYME THỨC ĂN CARBOHYDRASE, USD, CHÂU ÂU, 2017 - 2029

- Hình 16:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN CARBOHYDRASE THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 17:

- KHỐI LƯỢNG ENZYM THỨC ĂN PHYTASE, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 18:

- GIÁ TRỊ ENZYME THỨC ĂN PHYTASE, USD, CHÂU ÂU, 2017 - 2029

- Hình 19:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN PHYTASE THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 20:

- KHỐI LƯỢNG ENZYME THỨC ĂN KHÁC, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 21:

- GIÁ TRỊ CÁC ENZYM THỨC ĂN KHÁC, USD, CHÂU ÂU, 2017 - 2029

- Hình 22:

- TỶ LỆ GIÁ TRỊ CỦA CÁC ENZYM THỨC ĂN KHÁC THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 23:

- KHỐI LƯỢNG ENZYM THỨC ĂN THEO LOẠI ĐỘNG VẬT, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 24:

- GIÁ TRỊ ENZYM THỨC ĂN THEO LOẠI ĐỘNG VẬT, USD, CHÂU ÂU, 2017 - 2029

- Hình 25:

- TỶ LỆ KHỐI LƯỢNG ENZYM THỨC ĂN THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 26:

- TỶ LỆ GIÁ TRỊ ENZYME THỨC ĂN THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 27:

- KHỐI LƯỢNG ENZYM THỨC ĂN THỦY SẢN THEO LOẠI ĐỘNG VẬT, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 28:

- GIÁ TRỊ ENZYME THỨC ĂN THỦY SẢN THEO LOẠI ĐỘNG VẬT, USD, CHÂU ÂU, 2017 - 2029

- Hình 29:

- TỶ LỆ KHỐI LƯỢNG ENZYM THỨC ĂN THỦY SẢN THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 30:

- TỶ LỆ GIÁ TRỊ ENZYME THỨC ĂN THỦY SẢN THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 31:

- KHỐI LƯỢNG ENZYME THỨC ĂN CÁ, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 32:

- GIÁ TRỊ ENZYME THỨC ĂN CÁ, USD, CHÂU ÂU, 2017 - 2029

- Hình 33:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN CÁ THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 34:

- KHỐI LƯỢNG ENZYME THỨC ĂN TÔM, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 35:

- GIÁ TRỊ ENZYME THỨC ĂN TÔM, USD, CHÂU ÂU, 2017 - 2029

- Hình 36:

- TỶ LỆ GIÁ TRỊ CỦA ENZYME THỨC ĂN TÔM THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 37:

- KHỐI LƯỢNG ENZYM THỨC ĂN LOẠI THỦY SẢN KHÁC, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 38:

- GIÁ TRỊ CÁC LOẠI THỨC ĂN THỦY SẢN KHÁC, USD, CHÂU ÂU, 2017 - 2029

- Hình 39:

- TỶ LỆ GIÁ TRỊ CỦA CÁC LOẠI THỦY SẢN KHÁC THỨC ĂN ENZYM THEO DANH MỤC PHỤ BỔ SUNG, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 40:

- KHỐI LƯỢNG ENZYME THỨC ĂN GIA CẦM THEO LOẠI ĐỘNG VẬT, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 41:

- GIÁ TRỊ ENZYM THỨC ĂN GIA CẦM THEO LOẠI ĐỘNG VẬT, USD, CHÂU ÂU, 2017 - 2029

- Hình 42:

- TỶ LỆ KHỐI LƯỢNG ENZYM THỨC ĂN GIA CẦM THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 43:

- TỶ LỆ GIÁ TRỊ ENZYM THỨC ĂN GIA CẦM THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 44:

- KHỐI LƯỢNG ENZYME TRONG THỨC ĂN gà thịt, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 45:

- GIÁ TRỊ ENZYME THỨC ĂN GIA SÚC, USD, CHÂU ÂU, 2017 - 2029

- Hình 46:

- TỶ LỆ GIÁ TRỊ CỦA ENZYME THỨC ĂN GIA SÚC THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 47:

- KHỐI LƯỢNG ENZYME THỨC ĂN LỚP, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 48:

- GIÁ TRỊ ENZYME FEED LAYER, USD, CHÂU ÂU, 2017 - 2029

- Hình 49:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN LỚP THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 50:

- KHỐI LƯỢNG ENZYM THỨC ĂN GIA CẦM KHÁC, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 51:

- GIÁ TRỊ ENZYME THỨC ĂN GIA CẦM KHÁC, USD, CHÂU ÂU, 2017 - 2029

- Hình 52:

- TỶ LỆ GIÁ TRỊ CỦA ENZYME THỨC ĂN GIA CẦM KHÁC THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 53:

- KHỐI LƯỢNG ENZYM THỨC ĂN CỦA ĐỘNG VẬT TRẢI NGHIỆM THEO LOẠI ĐỘNG VẬT, TẤN MET, CHÂU ÂU, 2017 - 2029

- Hình 54:

- GIÁ TRỊ ENZYME THỨC ĂN NHẬP LẠI THEO LOẠI ĐỘNG VẬT, USD, CHÂU ÂU, 2017 - 2029

- Hình 55:

- TỶ LỆ KHỐI LƯỢNG ENZYM THỨC ĂN CỦA ĐỘNG VẬT NHẢY CHUYỂN THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 56:

- TỶ LỆ GIÁ TRỊ ENZYME THỨC ĂN CỦA ĐỘNG VẬT NHẢY CHỈ THEO LOẠI ĐỘNG VẬT, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 57:

- KHỐI LƯỢNG ENZYME THỨC ĂN BÒ BÒ, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 58:

- GIÁ TRỊ ENZYME THỨC ĂN BÒ BÒ, USD, CHÂU ÂU, 2017 - 2029

- Hình 59:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN BÒ BÒ BÒ THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 60:

- KHỐI LƯỢNG ENZYME THỨC ĂN BÒ SỮA, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 61:

- GIÁ TRỊ ENZYME THỨC ĂN BÒ SỮA, USD, CHÂU ÂU, 2017 - 2029

- Hình 62:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN BÒ SỮA THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 63:

- KHỐI LƯỢNG ENZYME THỨC ĂN NHẢY CHUYỂN KHÁC, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 64:

- GIÁ TRỊ CÁC ENZYM THỨC ĂN NHẢY CHUYỂN KHÁC, USD, CHÂU ÂU, 2017 - 2029

- Hình 65:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN CỦA ĐỘNG VẬT NẠI KHÁC THEO DANH MỤC PHỤ BỔ SUNG, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 66:

- KHỐI LƯỢNG ENZYME THỨC ĂN LEO, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 67:

- GIÁ TRỊ ENZYME THỨC ĂN LEO, USD, CHÂU ÂU, 2017 - 2029

- Hình 68:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN LEO THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 69:

- KHỐI LƯỢNG ENZYME THỨC ĂN ĐỘNG VẬT KHÁC, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 70:

- GIÁ TRỊ CÁC ENZYM THỨC ĂN CHĂN NUÔI KHÁC, USD, CHÂU ÂU, 2017 - 2029

- Hình 71:

- TỶ LỆ GIÁ TRỊ CỦA ENZYME THỨC ĂN ĐỘNG VẬT KHÁC THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 72:

- KHỐI LƯỢNG ENZYME THỨC ĂN THEO QUỐC GIA, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 73:

- GIÁ TRỊ ENZYME THỨC ĂN THEO QUỐC GIA, USD, CHÂU ÂU, 2017 - 2029

- Hình 74:

- TỶ LỆ KHỐI LƯỢNG ENZYM THỨC ĂN THEO QUỐC GIA, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 75:

- TỶ LỆ GIÁ TRỊ ENZYME THỨC ĂN THEO QUỐC GIA, %, CHÂU ÂU, 2017,2023 VÀ 2029

- Hình 76:

- KHỐI LƯỢNG ENZYME THỨC ĂN PHÁP, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 77:

- GIÁ TRỊ ENZYME THỨC ĂN PHÁP, USD, CHÂU ÂU, 2017 - 2029

- Hình 78:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN PHÁP THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 79:

- KHỐI LƯỢNG ENZYME THỨC ĂN CỦA ĐỨC, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 80:

- GIÁ TRỊ ENZYME THỨC ĂN ĐỨC, USD, CHÂU ÂU, 2017 - 2029

- Hình 81:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN CỦA ĐỨC THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 82:

- KHỐI LƯỢNG ENZYME THỨC ĂN CỦA Ý, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 83:

- GIÁ TRỊ ENZYME THỨC ĂN Ý, USD, CHÂU ÂU, 2017 - 2029

- Hình 84:

- TỶ LỆ GIÁ TRỊ CỦA ENZYME THỨC ĂN CỦA Ý THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 85:

- KHỐI LƯỢNG ENZYME THỨC ĂN CỦA HÀ LAN, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 86:

- GIÁ TRỊ ENZYME THỨC ĂN HÀ LAN, USD, CHÂU ÂU, 2017 - 2029

- Hình 87:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN HÀ LAN THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 88:

- KHỐI LƯỢNG ENZYME THỨC ĂN NGA, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 89:

- GIÁ TRỊ ENZYME THỨC ĂN NGA, USD, CHÂU ÂU, 2017 - 2029

- Hình 90:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN NGA THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 91:

- KHỐI LƯỢNG ENZYM THỨC ĂN TÂY BAN NHA, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 92:

- GIÁ TRỊ ENZYME THỨC ĂN TÂY BAN NHA, USD, CHÂU ÂU, 2017 - 2029

- Hình 93:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN TÂY BAN NHA THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 94:

- KHỐI LƯỢNG ENZYME THỨC ĂN THỔ NHĨ KỲ, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 95:

- GIÁ TRỊ ENZYME THỨC ĂN THỔ NHĨ KỲ, USD, CHÂU ÂU, 2017 - 2029

- Hình 96:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN THỔ NHĨ KỲ THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 97:

- KHỐI LƯỢNG ENZYME THỨC ĂN CỦA VƯƠNG QUỐC ANH, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 98:

- GIÁ TRỊ ENZYME THỨC ĂN CỦA ANH QUỐC, USD, CHÂU ÂU, 2017 - 2029

- Hình 99:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN CỦA VƯƠNG QUỐC ANH THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 100:

- KHỐI LƯỢNG ENZYME THỨC ĂN CHÂU ÂU còn lại, TẤN METRIC, CHÂU ÂU, 2017 - 2029

- Hình 101:

- GIÁ TRỊ ENZYME THỨC ĂN CHÂU ÂU còn lại, USD, CHÂU ÂU, 2017 - 2029

- Hình 102:

- TỶ LỆ GIÁ TRỊ CỦA ENZYM THỨC ĂN CHÂU ÂU THEO DANH MỤC PHỤ GIA, %, CHÂU ÂU, 2022 VÀ 2029

- Hình 103:

- CÔNG TY HOẠT ĐỘNG NHẤT THEO SỐ CHUYẾN ĐI CHIẾN LƯỢC, QUỐC GIA, CHÂU ÂU, 2017 - 2023

- Hình 104:

- CHIẾN LƯỢC ĐƯỢC ÁP DỤNG NHẤT, QUẬN, CHÂU ÂU, 2017 - 2023

- Hình 105:

- TỶ LỆ GIÁ TRỊ CỦA NGƯỜI CHƠI LỚN, %, CHÂU ÂU, 2022

Phân đoạn ngành công nghiệp enzyme thức ăn chăn nuôi ở Châu Âu

Carbohydrase, Phytase được phân chia thành các phân đoạn bằng Phụ gia phụ. Nuôi trồng thủy sản, Gia cầm, Động vật nhai lại, Lợn được chia thành các phân đoạn theo Động vật. Pháp, Đức, Ý, Hà Lan, Nga, Tây Ban Nha, Thổ Nhĩ Kỳ, Vương quốc Anh được chia thành các phân khúc theo Quốc gia.

- Phân khúc enzyme chiếm thị phần 3,8% trên thị trường phụ gia thức ăn chăn nuôi Châu Âu vào năm 2022. Enzyme đóng vai trò quan trọng trong nhiều phản ứng trao đổi chất, bao gồm phân hủy tinh bột, protein và chất béo trong cơ thể động vật, dẫn đến việc chúng được sử dụng rộng rãi trong thức ăn chăn nuôi.

- Carbohydrase là phân khúc lớn nhất của thị trường enzyme thức ăn chăn nuôi ở Châu Âu, chiếm 133,6 triệu USD vào năm 2022. Chúng được dự đoán sẽ tăng trưởng hơn nữa, đạt tốc độ CAGR là 4,6% trong giai đoạn dự báo. Những enzyme này rất quan trọng trong việc giảm chi phí thức ăn chăn nuôi do khả năng tăng cường năng lượng và tiêu hóa tinh bột, giải phóng các phân tử tạo nên nguồn năng lượng có thể sử dụng được của động vật.

- Năm 2022, gia cầm là phân khúc động vật lớn nhất trong khu vực, chiếm 34,8% giá trị thị phần trên thị trường enzyme thức ăn chăn nuôi ở Châu Âu, tiếp theo là lợn (32,3%) và động vật nhai lại (29,1%). Việc sử dụng enzyme thức ăn nhiều hơn ở gia cầm là do chúng tiêu thụ nhiều ngũ cốc có hàm lượng polysaccharide phi tinh bột cao, cần enzyme để tiêu hóa.

- Phytase là phân khúc lớn thứ hai trong thị trường enzyme thức ăn chăn nuôi, chiếm giá trị thị trường là 96,4 triệu USD vào năm 2022. Nhu cầu về protein động vật ngày càng tăng và lợi ích của enzyme đang thúc đẩy thị trường theo xu hướng tích cực.

- Tây Ban Nha là quốc gia lớn nhất trên thị trường enzyme thức ăn chăn nuôi châu Âu vào năm 2022, với thị phần 15,3%. Tỷ trọng cao này là do sản lượng thức ăn chăn nuôi của quốc gia này đạt mức cao là 31,8 triệu tấn vào năm 2022, phản ánh mức tăng 0,8% so với năm 2020.

- Do sản lượng thức ăn chăn nuôi tăng lên và tầm quan trọng của enzyme thức ăn trong dinh dưỡng vật nuôi, thị trường enzyme thức ăn ở châu Âu được dự đoán sẽ tăng trưởng, đạt tốc độ CAGR là 4,5% trong giai đoạn dự báo.

| Phụ gia phụ | |

| Carbohydrase | |

| Phytase | |

| Các enzyme khác |

| Động vật | |||||||

| |||||||

| |||||||

| |||||||

| Heo | |||||||

| Những con thú khác |

| Quốc gia | |

| Pháp | |

| nước Đức | |

| Nước Ý | |

| nước Hà Lan | |

| Nga | |

| Tây ban nha | |

| Thổ Nhĩ Kỳ | |

| Vương quốc Anh | |

| Phần còn lại của châu Âu |

Định nghĩa thị trường

- CHỨC NĂNG - Trong nghiên cứu, phụ gia thức ăn được coi là sản phẩm được sản xuất thương mại được sử dụng để nâng cao các đặc tính như tăng trọng, hệ số chuyển hóa thức ăn và lượng thức ăn ăn vào khi được cho ăn theo tỷ lệ thích hợp.

- ĐẠI LÝ - Các công ty tham gia bán lại phụ gia thức ăn chăn nuôi mà không có giá trị gia tăng đã bị loại khỏi phạm vi thị trường để tránh bị tính trùng.

- Người tiêu dùng cuối cùng - Các nhà sản xuất thức ăn hỗn hợp được coi là người tiêu dùng cuối cùng trên thị trường được nghiên cứu. Phạm vi này không bao gồm việc nông dân mua phụ gia thức ăn để sử dụng trực tiếp dưới dạng chất bổ sung hoặc hỗn hợp trộn sẵn.

- TIÊU THỤ NỘI BỘ CÔNG TY - Các công ty tham gia sản xuất thức ăn hỗn hợp cũng như sản xuất phụ gia thức ăn chăn nuôi là một phần của nghiên cứu. Tuy nhiên, khi ước tính quy mô thị trường, việc tiêu thụ nội bộ phụ gia thức ăn chăn nuôi của các công ty đó đã bị loại trừ.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo một phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1: Xác định Biến Khóa: Các biến khóa có thể đo lường (ngành công nghiệp và ngoài) liên quan đến phân đoạn sản phẩm cụ thể và quốc gia được chọn từ một nhóm các biến và yếu tố liên quan dựa trên nghiên cứu bàn và đánh giá văn học; cùng với các đầu vào chuyên gia chính. Những biến này được xác nhận thêm thông qua mô hình hồi quy (nếu cần).

- Bước 2: Xây dựng Mô hình Thị trường: Để xây dựng một phương pháp dự báo mạnh mẽ, các biến và yếu tố được xác định trong Bước 1 được kiểm tra đối với các con số thị trường lịch sử có sẵn. Thông qua một quá trình lặp lại, các biến cần thiết cho dự báo thị trường được đặt và mô hình được xây dựng dựa trên các biến này.

- Bước 3: Xác nhận và Hoàn thành: Trong bước quan trọng này, tất cả các con số thị trường, biến số và cuộc gọi của các nhà phân tích được xác nhận thông qua một mạng lưới rộng lớn các chuyên gia nghiên cứu chính thống từ thị trường nghiên cứu. Các người tham gia được chọn trên các cấp độ và chức năng để tạo ra một bức tranh toàn diện về thị trường nghiên cứu.

- Bước 4: Đầu ra Nghiên cứu: Báo cáo hợp tác, Nhiệm vụ Tư vấn Tùy chỉnh, Cơ sở dữ liệu & Nền tảng Đăng ký.